《金融学(第二版)》讲义大纲及课后习题答案详解 第15章

金融学第二版课后习题答案

金融学第二版课后习题答案【篇一:王重润公司金融学第二版课后答案】业有几种组织方式?各有什么特点?( 1)有两种,有限责任公司和股份有限责任公司( 2)有限责任公司特点:有限责任公司是指股东以其出资额为限对公司承担责任,公司以其全部资产对公司的债务承担责任的企业法人;有限责任公司注册资本的最低限额为人民币3万元;其资本并不必分为等额股份,也不公开发行股票,股东持有的公司股票可以再公司内部股东之间自由转让,若向公司以外的人转让,须经过公司股东的同意;公司设立手续简便,而且公司无须向社会公开公司财务状况。

( 3)股份有限责任公司特点:1、有限责任2、永续存在3、股份有限责任公司的股东人数不得少于法律规定的数目,我国规定设立股份有限公司,应当有2人以上200人以下为发起人4、股份有限责任公司的全部资本划分为等额的股份,通过向社会公开发行的办法筹集资金,任何人在缴纳了股款之后,都可以成为公司股东,没有资格限制。

5、可转让性6、易于筹资2题:为什么我国《公司法》允许存在一人有限责任公司?一人有限责任公司与个人独资企业有何不同?答:1.就立法初衷而言,许可自然人投资设立一人有限责任公司的重要考虑是减少实质上的一人公司的设立,简化和明晰股权归属,减少纷争。

以往由于我国《公司法》禁止设立一人公司,使得投资人通过各种途径设立或形成的实质上的一人公司大量存在,挂名股东与真实股东之间的投资权益纠纷以及挂名股东与公司债权人之间的债务纠纷不断,令工商行政管理部门和司法机关无所适从。

在修订《公司法》的过程中,法律委员会、法制工作委员会会同国务院法制办、工商总局、国资委、人民银行和最高人民法院反复研究认为:从实际情况看,一个股东的出资额占公司资本的绝大多数而其他股东只占象征性的极少数,或者一个股东拉上自己的亲朋好友作挂名股东的有限责任公司,即实质上的一人公司,已是客观存在,也很难禁止。

根据我国的实际情况,并研究借鉴国外的通行做法,应当允许一个自然人投资设立有限责任公司。

《金融学》考研博迪第2版重点讲义

《金融学》考研博迪第2版重点讲义博迪《金融学》(第2版)笔记(修订版)第1章金融学1.1复习笔记【知识框架】【考点难点归纳】考点一:对金融学进行界定1金融金融是货币流通、信用活动及与之相关的经济行为的总称。

简言之,就是货币资金的融通。

一般是指以银行、证券市场等为中心的货币流通和信用调节活动,包括货币的发行和流通、存款的吸收和提取、贷款的发放和收回、国内外汇兑往来、有价证券的发行和流通、保险、信托、抵押、典当以及各种金融衍生工具交易等。

按金融中介机构是否充当资金转移的媒介,金融可以分为直接金融(direct finance)和间接金融(indirect finance)。

2金融学金融学是一项针对人们怎样跨期配置稀缺资源的研究。

金融决策区别于其他资源配置决策的两项特征是:①金融决策的成本和收益是跨期分摊的;②无论是决策者还是其他人,通常都无法预先确知金融决策的成本和收益。

金融学是主要研究货币领域的理论及货币资源的配置与选择、货币与经济的关系及货币对经济的影响、现代银行体系的理论和经营活动的经济学科,是当代经济学的一个相对独立而又极为重要的分支。

金融学所涵盖的内容极为丰富,诸如货币原理、货币信用与利息原理、金融市场与银行体系、储蓄与投资、保险、信托、证券交易、货币理论、货币政策、汇率及国际金融等。

3金融体系金融体系是金融市场与金融机构的集合,这些集合被用于金融合同的订立以及资产和风险的交换。

金融体系是由连接资金盈余者和资金短缺者的一系列金融中介机构和金融市场共同构成的一个有机体,包括股票、债券和其他金融工具的市场、金融中介(如银行和保险公司)、金融服务公司(如金融咨询公司)以及监控管理所有这些单位的管理机构等。

研究金融体系如何发展演变是金融学科的重要方面。

4金融理论金融理论由一系列概念和数量化模型组成。

概念帮助人们思考如何在时间上配置资源;数量化模型用于估价替代方案、制定决策和执行决策。

各个层次的决策都采用同样的基本概念和数量化模型。

《金融学》 教案大纲及习题解答(姜法芹 )

《金融学》教案大纲及习题解答第一章:金融学导论1.1 金融学的定义与意义金融学的概念金融学的研究对象与内容金融学的重要性1.2 金融市场与金融体系金融市场的概念与类型金融体系的组织结构金融市场与金融体系的关系1.3 金融学的应用领域企业金融个人金融宏观金融第二章:金融市场与金融工具2.1 金融市场的概念与类型金融市场的定义金融市场的类型与特点金融市场的作用与功能2.2 金融工具与金融产品金融工具的定义与分类金融产品的特点与功能金融工具与金融产品的选择与运用2.3 金融市场的参与者金融市场的主体与客体金融市场的投资者与融资者金融市场的服务机构第三章:金融市场的基本原理3.1 供求关系与价格机制金融市场的供求关系价格机制的作用与影响市场均衡与市场失灵3.2 金融市场的基本原理与应用金融市场的效率与有效性金融市场的风险与收益金融市场的信息与信号传递3.3 金融市场的微观结构金融市场的交易机制金融市场的信息不对称问题金融市场的交易成本与效率第四章:金融机构与金融体系4.1 金融机构的概念与类型金融机构的定义与特点商业银行与其他金融机构的比较金融机构的职能与作用4.2 金融体系的组织结构金融体系的构成要素金融体系的层次结构金融体系的监管与调控机制4.3 金融体系的功能与目标金融体系的基本功能金融体系的宏观调控目标金融体系的微观审慎监管目标第五章:金融市场与宏观经济5.1 金融市场与经济增长金融市场对经济增长的影响金融市场的规模与经济增长的关系金融市场的结构与经济增长的关系5.2 金融市场与货币政策货币政策的概念与目标金融市场在货币政策传导中的作用货币政策对金融市场的影响5.3 金融市场与金融稳定性金融稳定性的概念与意义金融市场在金融稳定性维护中的作用金融市场风险管理与监管的策略与措施《金融学》教案大纲及习题解答第六章:商业银行与存款货币银行6.1 商业银行的组织结构与运营模式商业银行的定义与特点商业银行的组织结构与管理体系商业银行的运营模式与业务流程6.2 存款货币银行的存款创造与信贷扩张存款创造的概念与机制信贷扩张的过程与影响存款货币银行的风险管理与信贷政策6.3 商业银行的金融服务与产品商业银行的存款与贷款产品商业银行的支付结算服务商业银行的金融服务创新第七章:资本市场与证券交易7.1 资本市场的概念与类型资本市场的定义与特点股票市场与债券市场的比较资本市场的功能与作用7.2 证券交易与投资分析证券交易的基本流程投资分析的方法与工具投资者偏好与投资组合的选择7.3 资本市场的效率与有效性资本市场效率的定义与衡量资本市场的有效性假说资本市场效率与有效性的实证研究第八章:金融衍生品市场8.1 金融衍生品的概念与类型金融衍生品的定义与特点期货、期权和掉期的比较金融衍生品市场的功能与作用8.2 金融衍生品的定价与风险管理金融衍生品的定价原理金融衍生品的风险类型与风险管理策略金融衍生品市场的风险监管与调控8.3 金融衍生品市场的应用与影响金融衍生品在企业金融中的应用金融衍生品在个人理财中的应用金融衍生品市场对金融体系的影响第九章:国际金融与外汇市场9.1 国际金融市场的概念与类型国际金融市场的定义与特点国际资本市场与国际外汇市场的比较国际金融市场的作用与影响9.2 外汇市场的运行机制与交易策略外汇市场的组织结构与交易机制外汇市场的汇率决定与变动外汇市场的交易策略与风险管理9.3 国际金融市场的关系与影响国际金融市场之间的联系与互动国际金融市场对国内经济的影响国际金融市场风险的识别与应对第十章:金融监管与金融政策10.1 金融监管的概念与目标金融监管的定义与意义金融监管的目标与原则金融监管的机构与体系10.2 金融政策的概念与工具金融政策的定义与类型货币政策与财政政策的比较金融政策的工具与传导机制10.3 金融政策的效应与评估金融政策的宏观经济效应金融政策的微观经济效应金融政策的评估方法与指标《金融学》教案大纲及习题解答第十一章:金融创新与金融科技11.1 金融创新的定义与类型金融创新的含义与动力金融创新的产品与服务金融创新的风险与监管11.2 金融科技的发展与应用金融科技的概念与特点数字货币与区块链技术金融科技在金融服务中的应用11.3 金融创新与金融监管的关系金融监管对金融创新的影响金融创新对金融监管的挑战金融监管与金融创新的平衡策略第十二章:金融风险与管理12.1 金融风险的定义与类型金融风险的概念与特征市场风险、信用风险和流动性风险的比较金融风险的管理与控制12.2 金融风险评估与度量金融风险评估的方法与模型金融风险度量的指标与工具金融风险评估的实践应用12.3 金融风险管理的策略与工具金融风险管理的框架与程序金融风险规避、分散与转移金融风险管理的创新与挑战第十三章:企业金融与公司财务13.1 企业金融的概念与功能企业金融的定义与目标企业金融的资本结构与投资决策企业金融的融资与理财策略13.2 公司财务的理论与实践公司财务的基本原则与目标公司财务的财务报表分析与估值公司财务的资本预算与资本结构13.3 企业金融与公司财务的挑战与趋势企业金融与公司财务的国际化企业金融与公司财务的可持续发展企业金融与公司财务的创新与发展第十四章:个人金融与理财规划14.1 个人金融的概念与内容个人金融的定义与意义个人资产与个人负债的管理个人金融产品的选择与运用14.2 理财规划的理论与方法理财规划的基本原则与步骤理财规划的工具与技术理财规划的实际操作与案例分析14.3 个人金融与理财规划的挑战与趋势个人金融市场的变化与趋势理财规划在个人金融中的应用个人金融与理财规划的创新与发展第十五章:金融伦理与职业道德15.1 金融伦理的概念与重要性金融伦理的定义与特点金融伦理在金融行业中的重要性金融伦理的挑战与问题15.2 职业道德的标准与原则职业道德的内涵与要求职业道德的实践与遵守职业道德的监督与教育15.3 金融伦理与职业道德的发展趋势金融伦理与职业道德的改进与完善金融行业职业道德建设的措施与方法金融伦理与职业道德的未来发展重点和难点解析本文档详细地编写了《金融学》教案大纲及习题解答,涵盖了金融学的基本概念、原理和应用。

0《金融学》(第二版)第1-15章答案

第一章思考题A、B、C详解1.1 答案详解:A金银作为自然的产物,其只有在人类社会出现之后才作为货币,因此金银天然不是货币,B选项错误。

货币的本质是一般等价物,贝壳、铜在历史上都曾经做过货币,因此C选项错误。

金银只有在作为货币使用时才能作为一般等价物。

D选项也错误。

综合,A说法正确。

1.2 答案详解:A纸币是由国家发行的、强制使用的货币符号。

纸币的发行数量、面值等等都是由国家决定的,体现着一个国家的货币政策。

但是,货币的购买力不是由国家或者法律决定的,而是由货币发行数量和经济发展状况决定的。

如果生产力水平不变,社会生产出的总的商品数量不变,而流通中的货币数量为原来的两倍,那么商品的价格也会变成原来的两倍,此时每种面值的货币只代表原来一半的价值。

因此选A。

1.3 答案详解:ACDF在商品交换过程中,价值形式的发展经历的四个阶段有简单的价值形式、扩大的价值形式、相对价值形式、一般价值形式。

参见第一章第一节有关内容1.4 答案详解:银行券指由银行发行的以信用作为保证的可以兑现的银行票据,是以银行信用为担保所产生的一种信用工具银行券有其自身的发展历程。

开始时为安全的缘故,一些人将金银交由从事货币兑换业务的商铺保存,商铺则给客户开出相应收据,并承诺随时提取原有数量的金银;后来,由于交易和支付日益频繁,人们可以使用保管凭条进行直接收付,这就是银行券的雏形。

随着商业信用的不断扩大和发展,商业票据的运用范围日益广泛,但持票人只能到期才能兑现自己所持有的商业票据。

为了解决持票人临时需要资金的问题,银行进行金融创新,开展贴现业务,并且当银行的现款不足以支付持票人时,银行可以使用自己发行的银行券来支付。

1.5 答案详解:当货币在生活中日益重要时,一般说来,作为货币的商品有如下四个基本特征:一是价值比较高,这样可用较少的媒介完成较大量的商品交换;二是易于分割,一方面分割之后不会减少它的价值,另一方面分割成本较低,以便于同价值高低不等的商品交换;三是易于保存,即在保存过程中不会损失价值,费用很低;四是便于携带,以利于扩大化的商品交易。

博迪《金融学》第2版课后习题及详解(期权市场与或有索取权市场)【圣才出品】

博迪《金融学》第2版课后习题及详解第15章期权市场与或有索取权市场一、概念题1.或有索取权(contingent claim)答:或有索取权是一类范围广泛的资产或证券,这种资产未来的收益取决于其他资产或某些不确定事件的结果。

常见的或有索权权有债务和权益资本的或有索取权。

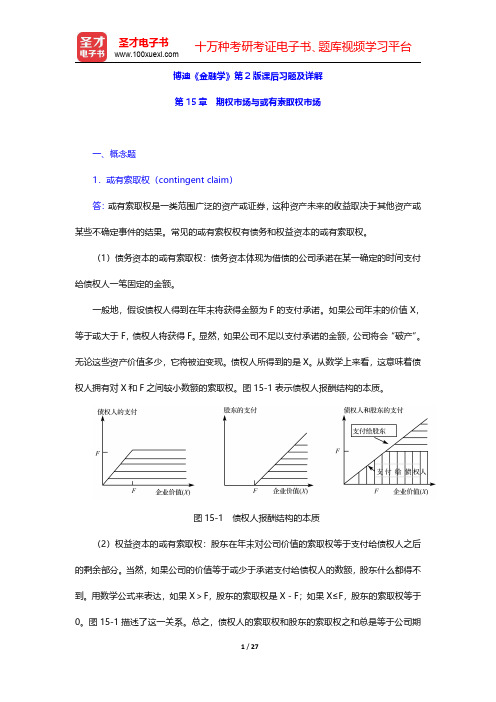

(1)债务资本的或有索取权:债务资本体现为借债的公司承诺在某一确定的时间支付给债权人一笔固定的金额。

一般地,假设债权人得到在年末将获得金额为F的支付承诺。

如果公司年末的价值X,等于或大于F,债权人将获得F。

显然,如果公司不足以支付承诺的金额,公司将会“破产”。

无论这些资产价值多少,它将被迫变现。

债权人所得到的是X。

从数学上来看,这意味着债权人拥有对X和F之间较小数额的索取权。

图15-1表示债权人报酬结构的本质。

图15-1债权人报酬结构的本质(2)权益资本的或有索取权:股东在年末对公司价值的索取权等于支付给债权人之后的剩余部分。

当然,如果公司的价值等于或少于承诺支付给债权人的数额,股东什么都得不到。

用数学公式来表达,如果X>F,股东的索取权是X-F;如果X≤F,股东的索取权等于0。

图15-1描述了这一关系。

总之,债权人的索取权和股东的索取权之和总是等于公司期末的价值。

2.买入期权(call)答:买入期权又称“买方期权”、“看涨期权”、“多头期权”、“敲进”,是指期权买方在合约到期日或有效期内按照预先敲定的交割价格从期权卖方手中买入某种金融资产或商品的权利,是期权交易的种类之一。

购买这种期权以人们预测市场价格将有上涨趋势为前提。

投资者在支付一定的期权费取得该种期权后,在合约到期日或到期日之前的有效期限内,若市场价格超过协定价格与期权费之和的水平,则可通过行使期权以协定价格买入合约规定的一定数量的金融资产或商品,再以市场价格卖出,从而获利。

在市场价格上涨引起期权费上升的情况下,持有者也可在合约有效期限内以较高的期权费转售该种期权,从而获利。

博迪《金融学》(第2版)笔记和课后习题详解修订版答案

博迪《金融学》(第2版)笔记和课后习题详解(修订版)完整版>精研学习䋞>无偿试用20%资料全国547所院校视频及题库全收集考研全套>视频资料>课后答案>往年真题>职称考试第1部分金融和金融体系第1章金融学1.1复习笔记1.2课后习题详解第2章金融市场和金融机构2.1复习笔记2.2课后习题详解第3章管理财务健康状况和业绩3.1复习笔记3.2课后习题详解第2部分时间与资源配置第4章跨期配置资源4.1复习笔记4.2课后习题详解第5章居民户的储蓄和投资决策5.1复习笔记5.2课后习题详解第6章投资项目分析6.1复习笔记6.2课后习题详解第3部分价值评估模型第7章市场估值原理7.1复习笔记7.2课后习题详解第8章已知现金流的价值评估:债券8.1复习笔记8.2课后习题详解第9章普通股的价值评估9.1复习笔记9.2课后习题详解第4部分风险管理与资产组合理论第10章风险管理的原理10.1复习笔记10.2课后习题详解第11章对冲、投保和分散化11.1复习笔记11.2课后习题详解第12章资产组合机会和选择12.1复习笔记12.2课后习题详解第5部分资产定价第13章资本市场均衡13.1复习笔记13.2课后习题详解第14章远期市场与期货市场14.1复习笔记14.2课后习题详解第15章期权市场与或有索取权市场15.1复习笔记15.2课后习题详解第6部分公司金融第16章企业的财务结构16.1复习笔记16.2课后习题详解第17章实物期权17.1复习笔记17.2课后习题详解。

博迪莫顿版金融学(第二版)课后习题答案

博迪莫顿版金融学(第二版)课后习题答案金融学(第二版)答案博迪默顿第一章课后习题答案一 . 我的生活目标:●完成学业●找到一份自己喜欢且收入不菲的工作●结婚和生养子女●拥有我自己的房子●供养我的家庭生活●供养孩子上学●退休在我实现目标的过程中,金融所扮演的角色:答案样例:1,金融现在可以为我提供大学本科及研究生教育的学费并帮我完成学业,帮我决定投资于上学是否是一个好的投资决定 2,高等教育可以帮助提高我赚钱的能力以及获得一个我喜欢的工作的能力 3,当我结婚并且有了孩子以后,我就有了额外的金融责任(以具体情况负债包括:学生贷款信用卡结余的差额各种租用金的协定(不包括转租)应付车款在计算净值时学生会特别地排除了他们一生潜在的赚钱能力的价值三.一个单身汉之需要养活他自己,所以他可以独立自主的作出金融决策。

如果他不想购买健康保险(而愿意承担由这个决定而带来的金融风险)那么除了这个单身汉自身,没谁会受这个决定的影响。

另外,他不需要在家庭成员之间分配收入这件事上做任何决定。

单身汉是很灵活自由的,可以选择住在几乎任何地方。

他主要是在今天的消费(开支)和为明天储蓄之间做出权衡决策。

既然他只需要养活他自己,那么他储蓄的重要性就比对一家之主的重要性小。

有许多孩子的一家之长必须在这些家庭成员中分配资源[或者说是收入].他们必须随时准备着处理各种风险,比如说潜在财政危机的突然发生[诸如家庭成员经历的严重健康问题,或者因为火灾和其他疏忽导致的保险问题].因为在一般一个家庭里人会比较多,有些人生病或受伤的风险就会更大.并且因为家庭中有许多依赖性的个体,所以薪水收入者得认真地考虑生活和残疾保险.还有,家庭并不像个体那样富有机动性,这是因为有了适龄儿童的缘故,这个家庭会想离所谓好的学校近一点,同时良好的教育会对孩子将来的生活和财政状况有所裨益.因此一家之主的资源配置会更加的复杂:要有更多的钱于目前的消费(这也是他或她需要来抚养成员的),但是同时又需要更多的钱储蓄起来以支付未来的费用,诸如教育和房屋购置,还有风险投资,比如生活和残障保险.四.在双收入家庭中,家庭失去全部经济收入的风险比单收入家庭要小,同时,单收入家庭比双收入家庭更愿意购买残疾保险,人身保险.然而,如果单收入家庭需要有人照顾放学后回家的孩子,他们还要再支付照看小孩的额外费用.五.学生们结合他们具体的经历和看法会给出不同的答案。

人大经济金融课件_国际金融(第二版)chapter15

国际 债务 危机

债务规模高 涉及国家多 国际影响大 中等收入国

中国人民大学财政金融学院国际金融精品课程

9

短期资本流动的特点

规模大,周期短,流动速度快,风险高,影 响巨大……

杠杆交易 套利、避险、投机是主要原因 发达的国际金融市场提供流动性 受心理因素影响大 容易引发金融危机

中国人民大学财政金融学院国际金融精品课程

中国人民大学财政金融学院国际金融精品课程

16

第二代危机模型

结论

政府可以在毫无投机者介入的情况下宣布本币 贬值

投机者抛空本币的行为增大政府维护成本,从 而激发政府提前宣布贬值

投机商的竞争性抛空行为自动酿成危机

中国人民大学财政金融学院国际金融精品课程

17

补充假说

自我实现式危机

当市场气氛被悲观情绪笼罩时,本不该发生的 危机便会自我实现(self-fulfillment)

中国人民大学财政金融学院国际金融精品课程

3

国际资本流动的分类

根据存在形态,分为对外直接投资、国际证券投 资、国际信贷和其他形式

根据周转时间,分为长期资本流动和短期资本流动

长期资本流动包括直接投资、中长期国际信贷和中长期 国际证券投资

短期资本流动包括短期国际信贷、短期证券投资、国际 贴现和国际短期票据发行

固定/浮动利率工具 商业银行的资产与负债 国际债券的投资收益

危害流入国银行体系

扩大银行资产规模,并改变资产负债结构

中国人民大学财政金融学院国际金融精品课程

8

国际债务危机

中长期资本流出国面临的最大危险是债务国 违约,导致国际债权债务关系不能如期了结

偿债高峰+债务短期化 外资依赖+资本效率低 世界性衰退+高利率

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

CHAPTER 15OPTIONS AND CONTINGENT CLAIMSObjectives•How to use options to modify one’s exposure to investment risk.•To understand the pricing relationships that exist among calls, puts, stocks and bonds.•To explain the binomial and Black-Scholes option-pricing models and apply them to the valuation of corporate bonds and other contingent claims.•To explore the range of financial decisions that can be fruitfully analyzed in terms of options.Outline15.1 How Options Work15.2 Investing with Options15.3 The Put-Call Parity Relation15.4 Volatility and Option Prices15.5 Two-State (Binomial) Option-Pricing15.6 Dynamic Replication and the Binomial Model15.7 The Black-Scholes Model15.8 Implied Volatility15.9 Contingent Claims Analysis of Corporate Debt and Equity15.10 Credit Guarantees15.11 Other Applications of Option-Pricing Methodologythe maturity of the option, and C the price of the call.•One can create a synthetic option from the underlying stock and the risk-free asset through a dynamic replication strategy that is self-financing after the initial investment. By the Law of One Price, the option’s price is given by the formula:where:C = price of the callS = price of the stockE = exercise pricer = risk-free interest rate (the annualized continuously compounded rate on a safe asset with the same maturity as the option)T = time to maturity of the option in yearsσ= standard deviation of the annualized continuously compounded rate of return on the stockd = continuous dividend yield on the stockln = natural logarithme = the base of the natural log function (approximately 2.71828)N(d1) = the probability that a random draw from a standard normal distribution will be less than d1.•The same methodology used to price options can be used to value many other contingent claims, including corporate stocks and bonds, loan guarantees, and the “real options” imbedded in investments in research and development and flexible manufacturing technology.Solutions to Problems at End of ChapterPayoff Diagrams1. Graph the payoff for a European put option with exercise price E, written on a stock with value S, when:a. You hold a long position (i.e., you buy the put)b. You hold a short position (i.e., you sell the put)SOLUTION: a.b.2.Graph the payoff to a portfolio holding one European call option and one European put option, each with the same expiration date and each with exercise price E, when both options are on a stock with value S.Investing with options3. The risk-free one –year rate of interest is 4%, and the Globalex stock index is at 100. The price of one-year European call options on the Globalex stock index with an exercise price of 104 is 8% of the current price of the index. Assume that the expected dividend yield on the stocks in the Globalex index is zero. You have $1million to invest for the next year. You plan to investenough of your money in one-year T-bills to insure that you will at least get back your original $1 million, and you will use the rest of your money to buy Globalex call options.a. Assuming that you can invest fractional amounts in Globalex options,show the payoff diagram for your investment. Measure the Globalex index on the horizontal axis and the portfolio rate of return on the vertical axis. What is the slope of the payoff line to the right of an index value of 104? b. If you think that there is a probability of .5 that the Globalex index a year from now will be up 12%, a probability of .25 that it will be up 40%, and a probability of .25 that it will be down 20%, what is the probability distribution of your portfolio rate of return?SOLUTION:a.To insure that you will at least get back your original $1 million, you need toinvestin T-bills.You can buy46.538,961$04.1000,000,1$1000,000,1$=+=+f r 69.4807854.461,38$10008.46.538,961$000,000,1$==⨯-options.The slope of the payoff line to the right of an index value of 104 is 4807.69, as seen from the graph:b.Put-Call Parity4.a.Show how one can replicate a one-year pure discount bond with a facevalue of $100 using a share of stock, a put and a call.b.Suppose that S=$100, P=$10, and C=$15. What must be the one-year interest rate?c.Show that if the one-year risk-free interest rate is lower than in youranswer to part b, there would be an arbitrage opportunity. (Hint: The price of the pure discount bond would be too high).SOLUTION:a.To replicate a one-year pure discount bond with a face value of $100, buy ashare of stock, and a European put with exercise price $100, and sell aEuropean call with an exercise price $100.b.S = $100, P = $10, and C = $15.E/(1+r) = S + P- C$100/(1+r) = $100 + $10 - $15 = $95r = 100/95 -1 = .053 or 5.3%c.If r = 4%, then one could make risk-free arbitrage profits by borrowing at 4%and investing in synthetic 1-year pure discount bonds consisting of a share of stock, a European put with exercise price $100, and a short position in aEuropean call with an exercise price $100. The synthetic bond would cost $95 and pay off $100 at maturity in 1 year. The principal and interest on the $95 it costs to buy this synthetic bond would be $95 x 1.04 = $98.8. Thus there would be a pure arbitrage profit of $1.20 per bond a year from now with zero initial outlay of funds.5. A 90-day European call option on a share of the stock of Toshiro Corporation is currently trading at 2,000 yen whereas the current price of the share itself is 2, 400 yen. 90-day zero-coupon securities issued by the government of Japan are selling for 9, 855 yen per 10, 000 yen face value. Infer the price of a 90-day European put option on this stock if both the call and put have a common exercise price of 500 yen.SOLUTION:Using the expression for put-call parity, P =-S + E/(1+r)T + CS is the share price, P is the price of the put, C is the price of the call and E is the common exercise price.Since government bonds are selling at . 9855 per 1 yen of face value, this is thediscount factor for computing the PV of the exercise price. There is no need to compute the riskless rate, r.Substituting in the parity equation we get:P = -2,400 + 500 x .9855 +2,000 = 92.75 yen6. Gordon Gekko has assembled a portfolio consisting of ten 90-day US Treasury bills, each having a face value of $1, 000 and a current price of $990.10, and 200 90-day European call options, each written on a share of Paramount stock and having an exercise price of $50.00. Gekko is offering to trade you this portfolio for 300 shares of Paramount stock, which is currently valued at $215.00 a share.If 90-day European put options on Paramount stock with a $50.00 exercise price are currently valued at $25.00,a.Infer the value of the calls in Gekko’s portfolio.b.Determine whether you should accept Gekko’s offer.SOLUTION:ing put-call parity, the current price of a call is found to be approximately$190.50 as follows:C =S - E/(1+r)T + P= $215 - $50 x .9901 + $25 = $190.495b.The v alue of Gekko’s portfolio is 10 x $990.10 + 200 x $190.495 = $48,000But the value of 300 shares is $64,500. We should reject Gekko’s offer.7. The stock of Kakkonen, Ltd., a hot tuna distributor, currently lists for $500.00 a share, whereas one-year European call options on this stock, with an exercise price of $200.00, sell for $400.00 and European put options with a similar expiration date and exercise price sell for $84.57.a.Infer the yield on a one-year, zero-coupon U.S. government bond soldtoday.b.If this yield is actually at 9%, construct a profitable trade to exploit thepotential for arbitrage.SOLUTION:ing put-call parity, we can infer the riskless yield to be approximately 8.36%as follows:A portfolio consisting of a share of the stock, a put, and a short position in acall is equivalent to a 1-year T-bill with a face value of E. Therefore the price of such a T-bill would have to be $184.57:E/(1+r)T = S + P- C = $500.00 +$84.57 -$400.00 = $184.571+r= 200/184.57 = 1.0836r= .0836 or 8.36%b.There are many ways to exploit the violation of the Law of One Price to makearbitrage profits. Since the risk-free interest rate is 9%, and the implied interest rate on the replicating portfolio is 8.36%, we could go short the replicating portfolio and invest the proceeds in T-bills. For example, at current prices,short-sell a “unit” portfolio, which consists of long positions in one put and one share and writing one call, to earn immediate revenue of $184.57. The portfolio you sold short requires payment of $200 one year from now. If you invest the $184.57 in one-year T-bills you will have 1.09x $184.57 = $201.18 a year from now. Thus you will earn a risk-free arbitrage profit of $1.18 with no outlay of your own money.Two-State Option Pricing8. Derive the formula for the price of a put option using the two-state model. SOLUTION:To price the put option, we create a synthetic option by selling short a fraction (denote the fraction “a”) and len d $b in risk-free asset. Denote the price of the stock S, the price of the put option P, the stock price when the next period is an “up” to be uS, the stock price when the next period is a “down” to be dS, the payoffs of the put option in each state Pu and Pd, and the risk-free interest r.We solve for (a, b) in 1) and 2) We find:andSo that the price of the put optionuP b r a S u =⨯++⨯⨯-)1(d P b r a S d =⨯++⨯⨯-)1(Sd u P P a d u ⨯---=)()1()(r d u P d P u b u d +⨯-⨯-⨯=⎥⎦⎤⎢⎣⎡⨯⎪⎭⎫ ⎝⎛---+⨯⎪⎭⎫ ⎝⎛--+⨯+=+⨯-=d u P d u r u P d u d r r b S a P 1)1)1(19. The share value of Drummond, Griffin and McNabb, a New Orleanspublishing house, is currently trading at $100.00 but is expected, 90 days from today, to rise to $150.00 or to decline to $50.00, depending on critical reviews of its new biography of Ezra Pound. Assuming the risk-free interest rate over the next 90 days is 1%, can you value a European call option written on a share of DGM stock if the option carries an exercise price of $85.00?SOLUTION:Should the value of DBM stock rise to $150 in 90 days, the call will be worth $65.00 at that date, but if DBM stock falls to $50.00 the call will be worthless at expiration. Using the 2-state option pricing model, we find that the call is worth $32.82:To replicate the call using the stock and risk-free borrowing we buy x shares ofstock and borrow y. We findthe values for x and y by setting up two equations, one for each of the possible payoffs of the call at expiration:The solution to this set of two equations is x = .65 and y = $32.50/1.01 = $32.18 Thus, we can replicate the call option by buying .65 of a share of stock (at a cost of $65) and borrowing $32.18.The price of the call option is $32.82: C = .65 x $100 - $32.18 = $32.82The Black-Scholes Formula 10.a. Use the Black-Scholes formula to find the price of a 3-month European call option on a non-dividend- paying stock with a current price of $50.Assume the exercise price is $51, the continuously compounded risk-free interest rate is 8% per year, and σ is .4.b. What is the composition of the initial replicating portfolio for this call option?c. Use the put-call parity relation to find the Black-Scholes formula for the price of the corresponding put option.SOLUTION:a. The price of the call is $3.987. Since the present value of the exercise price is01.1506501.1150=⨯-⨯=⨯-⨯y x y x 4$5.504.4.4.=⨯⨯⨯=⨯⨯⨯=T S C σapproximately equal to the current stock price, we could use the linearapproximation to the Black-Scholes formula:b.The hedge ratio, which is the number of shares of stock you must buy, equalsN(d1), and the amount to borrow is N(d2) times the PV of the exercise price.To find N(d1) and N(d2) you must compute d1 and d2 and then apply the N( ) function (i.e., the standard normal cumulative density function). You can either use NORMDIST in Excel or use a statistical table to do this. The hedge ratio is .54, which means you would buy .54 of a share of stock for $27. The amount to borrow is $23.c. From put-call parity: P = -S + E e0.02 + C = -$50 + $51.01 + $4 = $5.0111. As a financial analyst at Yew and Associates, a Singaporean investment house, you are asked by a client if she should purchase European call options on Rattan, Ltd. stock, which are currently selling in U.S. dollars for $30.00. These options have an exercise price of $50.00. Rattan stock currently exhibits a share price of $55.00, and the estimated rate of return variance of the stock is .04.If these options expire in 25 days and the risk-free interest rate over that period is 5% per year, what do you advise your client to do?SOLUTION:We can apply the Black-Scholes formula, where S = $55, E = $50, σ = .2, T =25/365, r = .05. We find thatC = $5.20. This is a lot less than $30, so clearly the options are not worth buying.Valuation of Corporate Securities with the Two-State Model12. Lorre and Greenstreet, Inc., a purveyor of antique statues, currently has corporate assets valued at$100,000 and must repay $50, 000, the aggregate face value of zero-coupon bonds sold to private investors, in 90 days. An independent appraisal of a newly acquired antique falcon from Malta will be publicly released at that time, and the value of the firm’s assets is expected to increase to $170,000 if the falcon is certified as genuine, but to decline to a mere $45, 000 if the antique is found to be a fake. The firm will declare bankruptcy in this latter circumstance and shareholders will surrender the assets of the firm to its creditors.a.Can you express the current aggregate value of equity in Lorre andGreenstreet as a contingent expression of the value of the firm’s assets and the face value of its outstanding debt?b.Is there a relation between the expression you have derived for equity anda 90-day European call option written upon the aggregate value of thefirm’s assets?c.Can you express the current aggregate value of the bonds issued by Lorreand Greenstreet in terms of the value of the firm’s assets and the facevalue of its outstanding debt?d.Is there a relation among the current value of the bonds the firm hasissued, the current value of riskless bonds with the same term to maturity and face value, and a European put option written on the aggregate value of the firm’s assets? What would the implication of such a relationship be for expressing the value of risky debt in terms of risk-free debt andcollateral?SOLUTION:a.The aggregate value of the firm’s equity in 90 d ays is E1 = max (V1 -B, 0)where E1 and V1 are, respectively, the aggregate values in 90 days of thefirm’s equity and assets, and where B is the aggregate face value of the firm’s debt.The current value of the equity can be expressed as:E = xV - ywhere x is the fraction of the value of the firm that one must purchase toreplicate the payoffs from the equity, and y is the amount that must beborrowed. We find the values for x and y by setting up two equations, one for each of the possible payoffs of the equity 90 days from now:170000x - y(1+r) = 120,00045000x - y(1+r) = 0The solution to this set of two equations is x = 120/125 = .96 and y =$43,200/(1+r), where r is the risk-free 90-day interest rate. Thus, we canreplicate the equity by buying 96% of the firm’s assets (at a cost of $96,000) and borrowing the present value of $43,200. The current value of the equity is therefore:E = $96,000 -$43,200/(1+r)b.They are exactly analogous. The call value is analogous to the aggregate valueof equity, the share price is analogous to the aggregate value of the firm’sassets, and the exercise price is analogou s to the face value of the firm’s debt.In effect, the firm’s shareholders hold a call option on the firm’s assets, which they can exercise by repaying the face value of the debt.c.In the presence of limited corporate liability, the realized aggregate payoff tothe firm’s creditors in 90 days, D1, can be written as:D1 = min (V1,B).d.The difference in value between the firm’s bonds and the correspondingdefault-free bonds equals the value of a European put on the firm’s assets. This relation implies the limit ed liability that stockholders have to sell the firm’s assets at the debt’s face value, which also implies that the value of risk-free debt equals the sum of the value of the risky debt and the value of collateral.13. Gephardt, Army and Gore, a vaudeville booking agency, has issued zero-coupon corporate debt this week, consisting of 80 bonds, each with a face value of $1,000 and a term to maturity of one year. Industry analysts predict that the value of GAG assets will be $160,000 in one year if Rupert Murdoch succeeds in purchasing and converting the Washington Press Club into a comedy venue, $130,000 if Murdoch buys the club but retains its current scheduling, and $20,000 if Murdoch builds an alternative comedy venue in Washington. Industry analysts also predict that aggregate value of the assets of a second firm in the field of comedy entertainment, Yelstin Yuks, Ltd., will have the values of $100,000, $100,000, and $40,000 in these respective circumstances. Assuming that investors can purchase portfolios comprised of shares of the assets of GAG and YY Ltd., as well as buying or short –selling one-year, zero-coupon, government bonds at the risk-free annual rate of .10, thena.Infer the three alternative values for aggregate equity in GAG, one yearfrom today.b.Devise a portfolio that is a perfect substitute for the payoffs given by aportfolio composed only of equity in GAG.c.Determine the current market value of a share of equity in GAG, assuming10,000 shares of GAG stock are outstanding, the current market value of GAG assets is $120,000, and the current market value of YY Ltd., assets is $85,725.d.Determine the current market value of a bond issued by GAG, assuming80 bonds are issued, under these circumstances. What of the yield tomaturity on each such bond?SOLUTION:a.In the first circumstance, the value of aggregate equity in GAG is $160,000-$80,000=$80,000.In the second circumstance, the value of aggregate equity in GAG is $130,000-$80,000=$50,000.In the third circumstance, the value of aggregate equity in GAG is 0.b.Suppose that the replicating portfolio consists of buying x units of the GAGasset, y units of the YY asset, and z units of the government bond (with a face value of $100,000). The payoff of this portfolio will exactly match that of the GAG equity, that gives:160,000x + 100,000y + 100,000z = 80,000130,000x + 100,000y + 100,000z = 50,00020,000x + 40,000y +100,000z = 0solving the equations, we have x = 1, y = -1, z = 0.2c.We define three types of pure contingent claims: at the end of one year, AD1will pay off $1 if and only if Rupert Murdoch succeeds in purchasing andconverting the Washington Press Club into a comedy venue; AD2 will pay off $1 if and only if Murdoch buys the club but retains its current scheduling; AD3 will pay off $1 if and only if Murdoch builds an alternative comedy venue in Washington. Denote the prices as of today of the three pure contingent claims as p1, p2 and p3, respectively.From the value equation of the GAG asset, YY asset and the government bond, we have:GAG: 160,000p1 + 130,000p2 + 20,000p3 = 120,000YY: 100,000p1 + 100,000p2 + 40,000p3 = 85,725Government bond: 100,000p1 + 100,000p2 + 100,000p3 = 100,000/(1+10%) = 90,909Solve the equations, we have p1 = 0.3774, p2=0.4453, p3=0.0864The total value of GAG equity is80,000p1 + 50,000p2 = $52457The per share price of equity is $5.25.d.The value of the bond and the value of the equity add up to the value of theasset, so,V bond = V asset– V equity = 120,000 – 52547 = $67543The yield-to-maturity of bond is (80,000-67543)/67543 = 18.4%。