隧道股份2019年三季度经营风险报告

600820隧道股份2023年三季度财务指标报告

隧道股份2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年三季度利润总额为83,502.72万元,与2022年三季度的98,790.16万元相比有较大幅度下降,下降15.47%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)项目2021年三季度2022年三季度2023年三季度行业均值营业毛利率(%) 10.67 11.85 11.78 12.73营业利润率(%) 4.79 5.54 3.56 2.59成本费用利润率5.05 5.67 3.69 1.9(%)总资产报酬率(%) 4.01 7.89 3.35 1.16净资产收益率(%) 8.76 10.65 8.81 1.42 隧道股份2023年三季度的营业利润率为3.56%,总资产报酬率为3.35%,净资产收益率为8.81%,成本费用利润率为3.69%。

企业实际投入到企业自身经营业务的资产为11,331,662.01万元,经营资产的收益率为2.96%,而对外投资的收益率为-1.83%。

2023年三季度营业利润为83,825.25万元,与2022年三季度的99,505.91万元相比有较大幅度下降,下降15.76%。

以下项目的变动使营业利润增加:资产处置收益增加98.46万元,其他收益增加8,910.49万元,销售费用减少674.81万元,共计增加9,683.77万元;以下项目的变动使营业利润减少:信用减值损失减少432.54万元,公允价值变动收益减少1,371.22万元,投资收益减少54,092.01万元,资产减值损失增加315.75万元,财务费用增加487.19万元,营业税金及附加增加2,763.82万元,管理费用增加16,372.17万元,研发费用增加16,804.18万元,营业成本增加489,303.84万元,共计减少581,942.71万元。

各项科目变化引起营业利润减少15,680.66万元。

隧道股份2019年现金流量报告

隧道股份

2019年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 隧道股份2019年现金流量报告

一、现金流入结构分析

2019年现金流入为6,164,147.85万元,与2018年的5,637,228.44万元相比有所增长,增长9.35%。

企业通过销售商品、提供劳务所收到的现金为4656254.01万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的75.54%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加

487742.13万元。

2019年经营现金收益率为11.18%,与2018年的4.13%相比有较大幅度的提高,提高7.05个百分点。

二、现金流出结构分析

2019年现金流出为5,970,071.3万元,与2018年的5,583,911.99万元相比有所增长,增长6.92%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的61.87%。

600820隧道股份2023年三季度行业比较分析报告

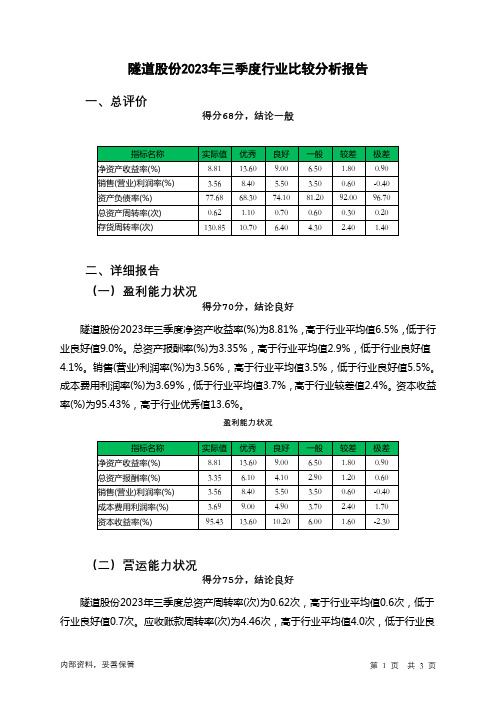

隧道股份2023年三季度行业比较分析报告一、总评价得分68分,结论一般二、详细报告(一)盈利能力状况得分70分,结论良好隧道股份2023年三季度净资产收益率(%)为8.81%,高于行业平均值6.5%,低于行业良好值9.0%。

总资产报酬率(%)为3.35%,高于行业平均值2.9%,低于行业良好值4.1%。

销售(营业)利润率(%)为3.56%,高于行业平均值3.5%,低于行业良好值5.5%。

成本费用利润率(%)为3.69%,低于行业平均值3.7%,高于行业较差值2.4%。

资本收益率(%)为95.43%,高于行业优秀值13.6%。

盈利能力状况(二)营运能力状况得分75分,结论良好隧道股份2023年三季度总资产周转率(次)为0.62次,高于行业平均值0.6次,低于行业良好值0.7次。

应收账款周转率(次)为4.46次,高于行业平均值4.0次,低于行业良好值5.8次。

流动资产周转率(次)为1.2次,高于行业良好值1.1次,低于行业最优值1.5次。

资产现金回收率(%)为2.31%,高于行业平均值1.9%,低于行业良好值5.4%。

存货周转率(次)为130.85次,高于行业优秀值10.7次。

营运能力状况(三)偿债能力状况得分62分,结论一般隧道股份2023年三季度资产负债率(%)为77.68%,优于行业平均值81.2%,劣于行业良好值74.1%。

已获利息倍数为2.93,低于行业平均值3.3,高于行业较差值1.6。

速动比率(%)为90.91%,高于行业平均值83.7%,低于行业良好值106.7%。

现金流动负债比率(%)为1.01%,低于行业平均值3.4%,高于行业较差值-2.9%。

带息负债比率(%)为30.95%,优于行业平均值31.0%,劣于行业良好值24.3%。

偿债能力状况(四)发展能力状况得分63分,结论一般隧道股份2023年三季度销售(营业)增长率(%)为30.96%,高于行业优秀值22.5%。

资本保值增值率(%)为106.7%,低于行业平均值108.8%,高于行业较差值104.7%。

隧道股份董事会经营评述

隧道股份董事会经营评述近年来,隧道股份公司一直保持着稳定的经营状况,积极推进公司发展。

作为公司的最高决策机构,董事会在公司经营中发挥着重要的作用。

本文就隧道股份董事会的经营评述进行详细的阐述。

首先,隧道股份董事会在公司经营中始终坚持以股东利益为中心的原则。

他们深知,只有满足股东的利益,才能够保证公司的长期发展。

因此,董事会始终将股东利益放在首位,通过制定合理的经营战略和决策,为股东创造更多的利润。

其次,隧道股份董事会在战略规划方面做出了积极的贡献。

他们不仅对公司当前的经营状况进行了全面的分析,还积极探索新的发展机会。

通过市场调研和行业研究,董事会为公司制定了科学合理的战略规划,为公司的长期发展提供了有力的支持。

同时,隧道股份董事会在人才培养和选拔方面也做出了重要贡献。

他们深知,优秀的员工是公司发展的重要基石。

因此,董事会注重人才培养,通过制定相应的人才培养计划和选拔机制,为公司选拔培养了一大批优秀人才,为公司的可持续发展打下了坚实的人才基础。

此外,隧道股份董事会还注重公司治理和风险管理。

他们制定了一系列的规章制度,确保公司的经营活动合法合规。

同时,董事会也高度重视风险管理,制定了科学的风险管理体系,帮助公司识别和应对各种潜在风险,保障公司的经营安全。

最后,隧道股份董事会在企业社会责任方面也表现出了积极的作用。

他们始终坚持可持续发展的理念,积极参与公益事业,并推动公司在环境保护、社会福利等方面做出贡献。

董事会通过制定相关政策和项目,带领公司履行社会责任,树立了良好的企业形象。

总之,隧道股份董事会在公司经营中发挥着重要的作用。

他们始终以股东利益为中心,制定合理的经营战略和决策,为公司的长期发展提供了有力的支持。

同时,董事会注重人才培养和选拔,推动公司治理和风险管理,积极履行企业社会责任。

相信在董事会的领导下,隧道股份公司定将迎来更加美好的未来。

隧道股份:2019年前三季度主要经营情况公告

证券代码:600820 股票简称:隧道股份编号:临2019-034 债券代码:143640 债券简称:18隧道01

债券代码:155416 债券简称:19隧道01

上海隧道工程股份有限公司

2019年前三季度主要经营情况公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

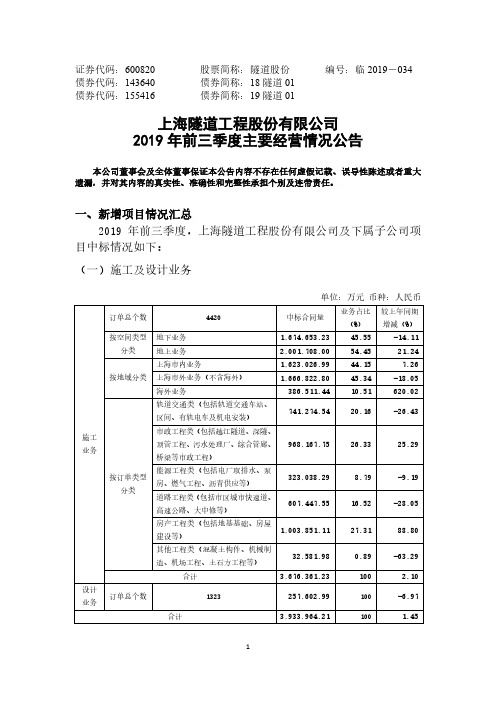

一、新增项目情况汇总

2019年前三季度,上海隧道工程股份有限公司及下属子公司项目中标情况如下:

(一)施工及设计业务

单位:万元币种:人民币

注:1、上述施工业务订单不含投资业务;

2、上述施工业务订单中由投资业务带动的施工部分总金额约为19.68亿元。

(二)投资业务

二、重大项目情况汇总

已中标的重大项目情况如下:

以上数据为阶段性统计数据,由于存在各种不确定性,可能与定期报告披露的数据存在差异。

特此公告。

上海隧道工程股份有限公司

董事会

2019年10月23日。

隧道股份2020年三季度财务风险分析详细报告

隧道股份2020年三季度风险分析详细报告

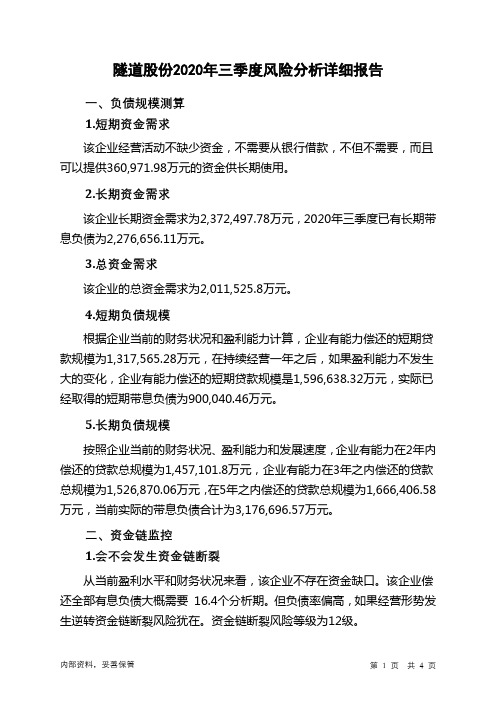

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供360,971.98万元的资金供长期使用。

2.长期资金需求

该企业长期资金需求为2,372,497.78万元,2020年三季度已有长期带息负债为2,276,656.11万元。

3.总资金需求

该企业的总资金需求为2,011,525.8万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为1,317,565.28万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是1,596,638.32万元,实际已经取得的短期带息负债为900,040.46万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,457,101.8万元,企业有能力在3年之内偿还的贷款总规模为1,526,870.06万元,在5年之内偿还的贷款总规模为1,666,406.58万元,当前实际的带息负债合计为3,176,696.57万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

该企业偿还全部有息负债大概需要16.4个分析期。

但负债率偏高,如果经营形势发生逆转资金链断裂风险犹在。

资金链断裂风险等级为12级。

内部资料,妥善保管第1 页共4 页。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

隧道股份2019年三季度经营风险报告

内部资料,妥善保管 第 1 页 共 4 页

隧道股份2019年三季度经营风险报告

一、经营风险分析 1、经营风险

隧道股份2019年三季度盈亏平衡点的营业收入为416,893.11万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为63.51%,表示企业当期经营业务收入下降只要不超过725,466.5万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,隧道股份2019年三季度的付息负债为2,384,582.39万元,实际借款利率水平为0.44%,企业的财务风险系数为1.77。

经营风险指标表

项目名称

2019年三季度 2018年三季度 2017年三季度 数值 增长率(%)

数值

增长率(%)

数值

增长率(%)

盈亏平衡点 416,893.11

677.32 -72,211.8 -112.98 556,347.92

0 营业安全率 0.64 -41.03 1.08 257.62 0.3 0 经营风险系数 1.46 114.64 0.68 -61.31 1.76 0 财务风险系数

1.75

9.13

1.6

11.05

1.44

二、经营协调性分析 1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供548,444万元的营运资本,投融资活动是协调的。

营运资本增减变化表

项目名称

2019年三季度 2018年三季度 2017年三季度 数值 增长率(%)

数值

增长率(%)

数值

增长率(%)

营运资本 548,444 -7.27 591,469.25 85.24 319,297.89 0 所有者权益

2,269,348.1

8.21 2,097,146.9

8.51 1,932,689.2。