杰恩设计2019年财务分析详细报告

杰恩设计2019年经营成果报告

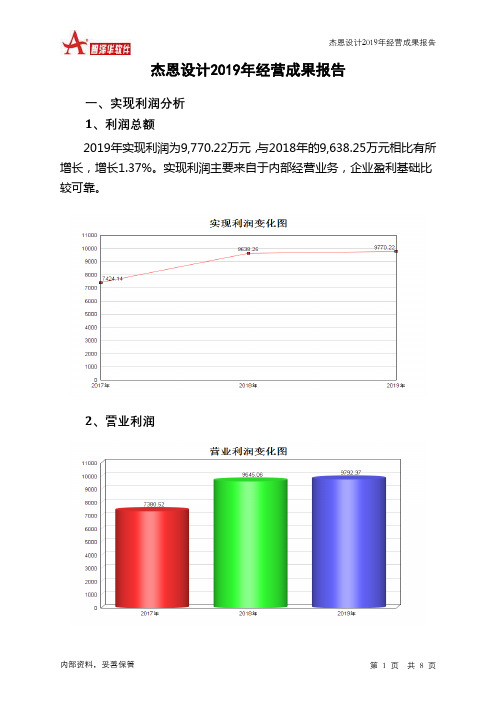

杰恩设计2019年经营成果报告一、实现利润分析1、利润总额2019年实现利润为9,770.22万元,与2018年的9,638.25万元相比有所增长,增长1.37%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润3、投资收益2019年投资收益为65.74万元,与2018年的335.93万元相比有较大幅度下降,下降80.43%。

4、营业外利润2019年营业外利润为负22.15万元,与2018年负6.81万元相比亏损成倍增加,增加2.25倍。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2019年的营业收入为38,963.11万元,比2018年的34,173.21万元增长14.02%,营业成本为18,884.75万元,比2018年的16,349.92万元增加15.50%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表项目名称2019年2018年2017年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入38,963.11 14.02 34,173.21 36.76 24,987.48 0 实现利润9,770.22 1.37 9,638.25 29.82 7,424.14 0 营业利润9,792.37 1.53 9,645.06 30.68 7,380.52 0 投资收益65.74 -80.43 335.93 1,288.68 -28.26 0营业外利润-22.15 -225.26 -6.81 -115.61 43.61 0二、成本费用分析1、成本构成情况2019年杰恩设计成本费用总额为25,386.16万元,其中:营业成本为18,884.75万元,占成本总额的74.39%;销售费用为1,822.61万元,占成本总额的7.18%;管理费用为4,426.04万元,占成本总额的17.43%;财务费用为35.22万元,占成本总额的0.14%;营业税金及附加为217.54万元,占成本总额的0.86%。

300668杰恩设计2022年财务分析报告-银行版

杰恩设计2022年财务分析报告一、总体概述从这三期来看,杰恩设计的资产总计持续增长。

2022年资产总计为90,351.47万元,比2021年增长49.15%,这一增长速度是在2021年增长7.70%的基础上取得的。

从这三期来看,杰恩设计的负债总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的负债总计为18,543.66万元,比2021年增长23.41%,低于2021年51.58%的增长速度。

从这三期来看,杰恩设计的营业收入一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的营业收入为43,689.23万元,比2021年增长14.51%,低于2021年22.45%的增长速度。

杰恩设计2022年净利润为2,295.62万元,比2021年增长34.40%。

但这一增长速度是在上一期净利润下降的情况下取得的,本期已经恢复并超过了2020年的水平。

三期资产负债率分别为17.62%、24.8%、20.52%。

经营性现金净流量三期分别为4,112.09万元、1,939.47万元、112.75万元。

关键财务指标表二、资产规模增长匹配度2022年资产与负债不匹配,资产增长49.15%,负债增长23.41%。

收入与资产变化不匹配,收入增长14.51%,资产增长49.15%。

净利润与资产变化不匹配,净利润增长34.4%,资产增长49.15%。

资产总额和营业收入均大幅度增长,净利润也在增加。

公司在大幅度增产增收的同时也带来净利润的增加。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈持续增长趋势。

总负债分别为9,912.73万元、15,025.88万元、18,543.66万元,2022年较2021年增长了23.41%,主要是由于应付票据及应付账款等科目增加所至。

从三期数据来看,营业收入呈持续增长趋势。

营业收入分别为31,156.55万元、38,152.73万元、43,689.23万元,2022年较2021年增长了14.51%。

杰恩设计资产负债表分析2022-03

杰恩设计存货周转率,最新2022-03数据为0

杰恩设计应收账款周转率,最新2022-03数据为1.79

杰恩设计营业周期,最新2022-03数据为202天

杰恩设计固定资产周转天数,最新数据为76.5

杰恩设计营运资金周转天数,最新2022-03数据为202天

杰恩设计存货周转天数,最新2022-03数据为0天

杰恩设计预付账款及增速,最新2022-03数据为3.15%

杰恩设计存货增速与预收账款增速,最新数据为0%

杰恩设计账面现金及增速,最新数据为137%

杰恩设计长期股权投资及增速,最新2022-03数据为-4.5%

杰恩设计投资性房地产及增速,最新2022-03数据为35.4%

杰恩设计交易性金融资产及增速,最新数据为-5.3%

杰恩设计无形资产及占总资产比例,最新2021-09数据为0.49%

杰恩设计商誉及占净资产比例,最新2022-03数据为0%

杰恩设计少数股东权益比例,最新2022-03数据为-0.02%

杰恩设计权益乘数,最新2021-09数据为1.27

杰恩设计负债期限结构,最新2021-09数据为22.5%

杰恩设计固定资产占净资产比例,最新2022-03数据为12%

杰恩设计存货占净资产比例,最新2021-09数据为0%

杰恩设计应收账款占净资产比例,最新2021-09数据为44.1%

杰恩设计现金占净资产比例,最新2022-03数据为50.2%

杰恩设计在建工程及与固定资产比例,最新2022-03数据为0%

杰恩设计资产负债表分析

九雾数据

杰恩设计资产负债率,最新2022-03数据为16.2%

杰恩设计净资产及环比,最新2022-03数据为48.6%

300668杰恩设计2023年三季度财务指标报告

杰恩设计2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年三季度利润总额为2,307.19万元,与2022年三季度的1,024.42万元相比成倍增长,增长1.25倍。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)杰恩设计2023年三季度的营业利润率为11.13%,总资产报酬率为8.68%,净资产收益率为10.85%,成本费用利润率为12.53%。

企业实际投入到企业自身经营业务的资产为96,286.21万元,经营资产的收益率为10.37%,而对外投资的收益率为36.06%。

2023年三季度营业利润为2,495.39万元,与2022年三季度的1,034.62万元相比成倍增长,增长1.41倍。

以下项目的变动使营业利润增加:公允价值变动收益增加31.85万元,销售费用减少51万元,共计增加82.85万元;以下项目的变动使营业利润减少:信用减值损失减少563.59万元,其他收益减少144.87万元,投资收益减少15.64万元,资产处置收益减少2.14万元,营业成本增加9,008.47万元,管理费用增加1,422.59万元,研发费用增加398.96万元,资产减值损失增加216.54万元,财务费用增加16.4万元,营业税金及附加增加6.3万元,共计减少11,795.49万元。

各项科目变化引起营业利润增加1,460.78万元。

三、偿债能力分析偿债能力指标表项目2021年三季度2022年三季度2023年三季度行业均值流动比率 4.67 5.34 2.86 2.32速动比率 4.67 5.34 2.86 2.082023年三季度流动比率为2.86,与2022年三季度的5.34相比有较大下降,下降了2.48。

2023年三季度流动比率比2022年三季度下降的主要原因是:2023年三季度流动资产为94,543.45万元,与2022年三季度的69,408.04万元相比有较大增长,增长36.21%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

杰恩设计2019年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

杰恩设计2019年资产总额为57,887.58万元,其中流动资产为

47,191.24万元,主要分布在应收账款、货币资金、交易性金融资产等环节,分别占企业流动资产合计的52.58%、23.3%和19.5%。

非流动资产为10,696.34万元,主要分布在固定资产和递延所得税资产,分别占企业非流动资产的78.52%、8.39%。

资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产57,887.58 100.00 47,909.8 100.00 43,057.99 100.00 流动资产47,191.24 81.52 37,176.34 77.60 32,780.92 76.13 长期投资559.97 0.97 721.76 1.51 638.26 1.48 固定资产8,398.49 14.51 8,695.85 18.15 8,409.99 19.53 其他1,737.88 3.00 1,315.85 2.75 1,228.83 2.85

2.流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业

流动资产的52.58%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的45.02%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产47,191.24 100.00 37,176.34 100.00 32,780.92 100.00 存货0 0.00 0 0.00 0 0.00 应收账款24,811.81 52.58 19,325.21 51.98 12,399.47 37.83 其他应收款0 0.00 777.94 2.09 424.9 1.30 交易性金融资产9,200 19.50 0 0.00 0 0.00 应收票据1,049.85 2.22 256.84 0.69 20 0.06 货币资金10,997.75 23.30 9,948.06 26.76 4,960.88 15.13 其他1,131.82 2.40 6,868.29 18.47 14,975.66 45.68

3.资产的增减变化

2019年总资产为57,887.58万元,与2018年的47,909.8万元相比有较大增长,增长20.83%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:交易性金融资产增加9,200万元,应收账款增加5,486.6万元,货币资金增加1,049.69万元,应收票据增加793.01万元,递延所得税资产增加369.26万元,共计增加16,898.57万元;以下项目的变动使资产总额减少:长期待摊费用减少1.99万元,无形资产减少45.24万元,长期投资减少161.79万元,固定资产减少297.36万元,预付款项减少339.66万元,其他应收款减少777.94万元,其他流动资产减少6,000万元,共计减少7,623.98万元。

增加项与减少项相抵,使资产总额

增长9,274.59万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2019年应收账款所占比例较高。

2019年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

6.资产结构的变动情况

与2018年相比,2019年应收账款出现过快增长。

从流动资产与收入变

化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2018年相比,资产结构趋于恶化。

主要资产项目变动情况表

项目名称

2019年2018年2017年

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产47,191.24 26.94 37,176.34 13.41 32,780.92 0 长期投资559.97 -22.42 721.76 13.08 638.26 0 固定资产8,398.49 -3.42 8,695.85 3.4 8,409.99 0 存货0 0 0 0 0 0 应收账款24,811.81 28.39 19,325.21 55.86 12,399.47 0 货币性资产21,247.61 108.21 10,204.9 104.88 4,980.88 0

二、负债及权益结构分析

1.负债及权益构成基本情况

杰恩设计2019年负债总额为8,436.1万元,资本金为10,635.25万元,所有者权益为49,451.49万元,资产负债率为14.57%。

在负债总额中,流动负债为8,411.55万元,占负债和权益总额的14.53%;短期借款为39.41万元,非流动负债为24.55万元,金融性负债占资金来源总额的0.11%。

负债及权益构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额57,887.58 100.00 47,909.8 100.00 43,057.99 100.00 所有者权益49,451.49 85.43 40,829.92 85.22 38,377.26 89.13 流动负债8,411.55 14.53 7,046.84 14.71 4,639.34 10.77 非流动负债24.55 0.04 33.04 0.07 41.39 0.10

2.流动负债构成情况

企业来自于收入分配性的负债较大,约占流动负债的67.02%。

企业经营活动派生的负债约占流动负债的17.65%。