固定资产加速折旧(扣除)预缴情况统计表

固定资产加速折旧明细表以及填表说明

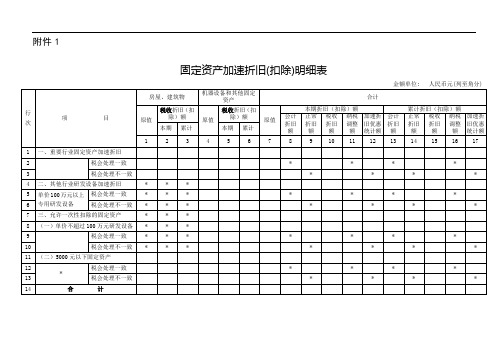

.附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分).填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

《固定资产加速折旧(扣除)明细表》及填报说明.doc

感谢你的阅读附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分)感谢你的阅读填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

固定资产加速折旧明细表以及填表说明审批稿

固定资产加速折旧明细表以及填表说明YKK standardization office【 YKK5AB- YKK08- YKK2C- YKK18】附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分)填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

固定资产加速折旧统计表填写讲解

企业专门用于研发活动的仪器、设备已享受加速折旧政策的, 在享受研发费用加计扣除时,应按照研发费用加计扣除的有 关文件,就已经进行会计处理的折旧、费用等金额进行加计 扣除。

一、执行口径

二、加计扣除如何把握

企业专门用于研发活动的仪器、设备已享受加速折旧 政策的,在享受研发费用加计扣除时,应按照国税发 〔2008〕116号、财税〔2013〕70号文件,就已经进行会 计处理的折旧、费用等金额进行加计扣除。 研发费用加计扣除必须是已经会计处理的折旧、费用, 加计扣除建立在会计上也发生的基础上。 对于开展研发活动的企业来说,意味着在会计上按照公 告规定进行加速折旧处理的折旧、费用,若符合加计扣除 条件的话,仍可以进行加计扣除,享受双重的优惠。

一、执行口径

一、会计与税收处理

税收加速折旧办法 3、年数总和法:又称年限合计法,是指将固定资产的原 值减去预计净残值后的余额,乘以一个以固定资产尚可使用 寿命为分子、以预计使用寿命逐年数字之和为分母的逐年递 减的分数计算每年的折旧额。计算公式如下: 年折旧率=尚可使用年限÷预计使用寿命的年数总和 ×100% 月折旧率=年折旧率÷12 月折旧额=(固定资产原值-预计净残值)×月折旧率

小型微利企业如何预缴企业所得 根据《财政部 税? 国家税务总局关于小型微利企业所得税优惠政策有关问题的通

*

宁 海 县 国 家 税 务 局

税之 30 舟

三、年度如何进行所得税处理

• 政策:六大行业和所有行业 • 案例:各类情况举例说明 • 分析:如何进行所得税处理

一、执行口径

三、优惠的时间和程序(续)

1、在预缴时就可以享受加速折旧政策。预缴时,主营业务 收入占收入总额的比重数据,可以由企业合理预估,先行享 受。年报汇缴时如果不符合规定比例,一并进行纳税调整。 季度预缴应报送《固定资产加速折旧(扣除)预缴情况统计 表》享受加速折旧。如会计处理采取正常折旧方法,税收处 理采取加速折旧方法的,其加速折旧额减去正常折旧额大于 零的,填写在季报表减征、免征应纳税所得额的第8栏目。

固定资产加速折旧统计表

本期 2

累计 3

4

本期 5

累计 6

7

18

固定资产加速折旧统计表

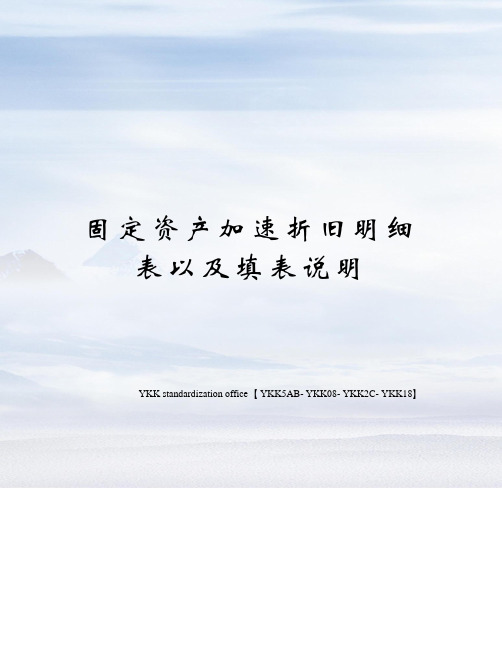

填报单位: 房屋、建筑物 统计属期: ____年度第__季度 机器设备和其他固 定资产 本期折旧(扣除)额 行 次 项 目 原值 税收折旧 (扣除)额 原值 税收折旧 (扣除)额 原值 会计 折旧 额 8 正常 折旧 额 9 税收 折旧 额 10 纳税 调整 额 11 加速 折旧 优惠 统计 额 12 会计 折旧 额 13 统计日期: ____年__月__日 合计 累计折旧(扣除)额 正常 折旧 额 14 税收 折旧 额 15 纳税 调整 额 16 加速 折旧 优惠 统计 额 17 户数 金额单位: 万元

1 1 一、重要行业固定资产加速折旧 2 2014H01 生物药品制造 3 2014H02 专用设备制造业 铁路、船舶、航空航天和 4 2014H03 其他运输设备制造业 计算机、通信和其他电子 5 2014H04 设备制造业 6 2014H05 仪器仪表制造业 信息传输、软件和信息技 7 2014H06 术服务业 8 2015L01 轻工 9 2015L02 纺织 10 2015L03 机械 11 2015L04 汽车 12 二、其他行业研发设备加速折旧 13 三、允许一次性扣除的固定资产 14 (一)单价不超100万研发设备 15 0 其他企业 16 1 重要行业小微 17 (二)5000元以下固定资产 合 计 18

固定资产加速折旧明细表以及填表说明

.附件1固定资产加速折旧(扣除)明细表.填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

固定资产加速折旧(扣除)明细表 (2016最新版)

2

3

一、重要行业固定资产加速 折旧

税会处理一致

4 二、其他行业研发设备加速折旧 * 单价100万 5 元以上专 用研发设 6 备 7 8 9 10

税会处理一致 税会处理不一致

* *

三、允许一次性扣除的固定资产 * (一)单价不超过100万元 研发设备

税会处理一致 税会处理不一致

* * *

11 (二)5000元以下固定资产 12 13 14

固定资产加速折旧(扣除)明细表

纳税人识别号: 房屋、建筑物 税收折旧 (扣除) 额 原值 本期 累计 1 2 351 3

税会处理不一致

纳税人名称: 机器设备和其他固定资产 本期折旧(扣除)额 税收折旧(扣除)额 原值 本期 4 0 5 0 累计 6 0 7 0 0 0 * * * * * * * * * * * * * * 0 0 0 0 0 * * 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 * * 0 0 0 * 0 0 * 0 填表人: 0 0 0 0 0 * * 0 0 0 0 0 0 * * 0 0 * 原值 合计

所属行业

累计折旧(扣除)额

行 次

项

目

正常 加速折旧 加速折旧 正常折 会计折旧额 折旧 税收折旧额 纳税调整额 优惠统计 会计折旧额 税收折旧额 纳税调整额 优惠统计 旧额 额 额 额 8 0 * * 0 0 9 0 10 0 11 0 * 0 0 * * 0 0 0 0 * * 0 0 0 * * 0 0 0 0 * 0 12 0 0 * 0 0 * * 0 0 0 0 0 0 * * 0 13 0 * * 0 * * 0 0 14 0 15 0 16 0 * 0 17 0 0 * 0

税会处理一致 税会处理不一致

固定资产加速折旧(扣除)明细表(示例)

(实例采用最简单处理方法:1.税会一致;2.按所得税法规定折旧年限60%计算)

举例:A金属制品企业,2016年3月购进一台机器设备,原值10万元,不留残值。

企业采用缩

短折旧年限计提折旧,税会处理一致。

若按照一般规定分10年提折旧,每月折旧额=100000/10/12=833.33,每季折旧额

=833.33*3=2500

按照加速折旧分6年提折旧,每月折旧额=100000/6/12=1388.88,每季折旧额

=833.33*3=4166.67

固定资产加速折旧(扣除)明细表

金额单位: 人民币元(列至角分)

附件1

A105081 固定资产加速折旧、扣除明细表

(备注:3月份购进固定资产,4月才开始计提折旧,例子中A105081表实为4-12月累计发生数)。

固定资产加速折旧明细表以及填表说明书

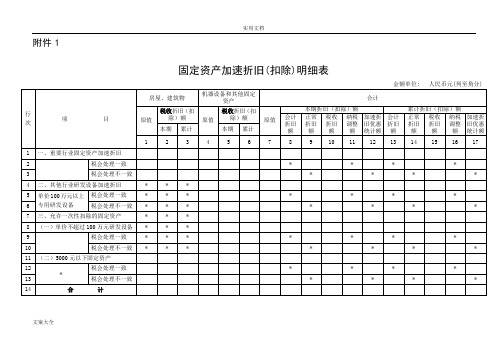

实用文档附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分)文案大全填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

固定资产加速折旧扣除明细表示例

(实例采用最简单处理方法: 1. 税会一致; 2. 按所得税法规定折旧年限60%计算)举例: A 金属制品企业,2016 年 3 月购进一台机器设备,原值10 万元,不留残值。

企业采用缩短折旧年限计提折旧,税会处理一致。

若按照一般规定分10 年提折旧,每月折旧额=100000/10/12=833.33,每季折旧额=833.33*3=2500按照加速折旧分 6 年提折旧,每月折旧额=100000/6/12=1388.88,每季折旧额=833.33*3=4166.67固定资产加速折旧 ( 扣除 ) 明细表金额单位 :人民币元 ( 列至角分 )房屋、建筑物机器设备和其他固定合计资产行税收折旧(扣税收折旧(扣本期折旧(扣除)额累计折旧(扣除)额目除)额除)额会计正常税收纳税加速折会计正常税收纳税加速折项原值原值原值次折旧折旧折旧调整旧优惠折旧折旧折旧调整旧优惠本期累计本期累计额额额额统计额额额额额统计额12345678910111213141516171一、重要行业固定资产加速折旧1000 4166 4166 1000 41661666 4166 166600 .67 .67 00 2500.67 2500.67.67 .67 2税会处理一致1000 4166 4166 1000 4166 * 1666 4166 166600.67.6700*2500* 2500 .67.67.67 .673 税会处理不一致****4 二、其他行业研发设备加速折旧 * * *5 单价 100 万元以上 税会处理一致 * * * ****6 专用研发设备税会处理不一致* * * ****7 三、允许一次性扣除的固定资产 * * * 8 (一)单价不超过100 万元研发设备 * * *9 税会处理一致 * * * ****10税会处理不一致*******11 (二) 5000 元以下固定资产12 *税会处理一致****13 税会处理不一致****14合1000 4166 4166 1000 4166 1666 4166 1666 计.67.6700*2500**2500.6700.67.67.67附件 1A105081序项目号1一、重要行业固定资产加速折旧2税会处理一致3税会处理不一致4二、其他行业研发设备加速折旧5100 万元税会处理一致以上专用6研发设备税会处理不一致7三、允许一次性扣除的固定资产8 1. 单价不超过 100 万元研发设备9税会处理一致固定资产加速折旧、扣除明细表飞机、火车、轮与生产经营活动飞机、火车、轮房屋、建筑物船、机器、机械有关的器具、工船以外的运输工电子设备其他税收折旧(扣除)额合计和其他生产设备具、家具具税收折税收折税收折税收折税收折税收折会计折正常折税收折纳税减加速折原值旧(扣原值旧(扣原值旧(扣原值旧(扣原值旧(扣原值旧(扣原值旧优惠旧额旧额旧额少额除)额除)额除)额除)额除)额除)额统计额1234567891011121314151617181000012500100007500125005000.0.01*.01*001********10税会处理不一致** 112.5000 元以下固定资产12税会处理一致**13***税会处理不一致14100001250010000125005000.合计( 1 行 +4 行+7 行).01*7500.01*000115四、其他固定资产加速折旧备案信息16 1. 技术进步、更新换代固定资产17税会处理一致**18***税会处理不一致19 2. 常年强震动、高腐蚀固定资产20税会处理一致**21***税会处理不一致22 3. 外购软件折旧(摊销)23税会处理一致**24***税会处理不一致25 4. 集成电路企业生产设备26税会处理一致**27***税会处理不一致28合计(16 行 +19 行+22 行+25 行)(备注: 3月份购进固定资产,4月才开始计提折旧,例子中A105081表实为 4-12 月累计发生数)。

如何填报《固定资产加速折旧、扣除明细表》

如何填报《固定资产加速折旧、扣除明细表》填报纳税人符合《财政部、国家税务总局关于完善固定资产加产缩短折旧年限或采取年数总和法、双倍余额递减法加速折旧以及其中,六大行业所属企业本期采取缩短折旧年限或采取年数总和法、双倍余额递减法加速折旧计算的折旧额归集至《资产折旧、摊销情况及纳税调整明细表》(编号A105080)的相应固定资产类别企业固定资产采取加速折旧的,在年度中间预缴申报时,由于无法取得主营业务收入占收入总额的比重数据,可以由企业合理预估先行享受,须同时报送《固定资产加速折旧(扣除)预缴情况统计表》,该统计表将固定资产分为房屋、建筑物与机器设备和其他固定资产两类,且无需填写会计计提折旧的情况。

纳税人应当注意企业在生产经营过程中,收入占比可能发生变化,为简便可行,应以固定资产开始用于生产经营当年的数据为准。

主管税务机关将对享受了本项优惠政策的企业加强后续管理,在固定资产开始用于生产经营并采用加速折旧的当年,对预缴申报时享受了优惠政策的企业,年终汇算清缴时必须对企业全年主营业务收入占企业收入总额的比例进行重点审核。

作为纳税人,在次年汇算清缴时应认真自查,如发现从事六大行业的业务收入没有大于收入总额50%的,应停止享受相关优惠政策,一并进行纳税调整。

需要注意的是,从次年开始,即使收入比例发生变化低于50%,也不影响企业享受优惠纳税人要正确理解“‘持有’的‘单位价值不超过5000元’的固定资产”的条件,指该项固定资产原值而不是已计提了部分折旧后的余值。

企业在2014年1月1日前已购进的单位价值不超过5000元的固定资产,迄今尚未足额提取折旧的余额;此后新购进的单位价值不超过5000元的固定资产,均允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

有关该项已计入当期成本费用的金额,填入本表第13行对应的固定资产种类那为统计加速折旧、扣除政策的优惠数据,应按以下情况分别填会计处理采取正常折旧方法,税法规定采取缩短年限方法的,按税法规定折旧完毕后;税法规定采取年数总和法、双倍余额递减法方法的,从按税法规定折旧金额小于按会计处理折旧金额的年度会计处理、税法规定均采取加速折旧方法的,合计栏项下“正常折旧额”,按该类固定资产税法最低折旧年限和直线法估算“正常折旧额”,与税法规定的“加速折旧额”的差额,填报加速折旧的优填写《固定资产加速折旧、扣除明细表》的目的,是正确反映纳税人享受固定资产加速折旧税收优惠政策以及该项税会差异调整的情况,该表也是税务机关审核该项优惠政策运用准确性的必要资正确把握新购进固定资产的含义,指企业2014年1月1日以后购买并且在此后投入使用的,全新的固定资产和他人已使用过的固定资产。

固定资产加速折旧、扣除明细表(A105081)及填报说明

附件1A105081 固定资产加速折旧、扣除明细表《固定资产加速折旧、扣除明细表》(A105081)填报说明一、适用范围及总体说明(一)本表1至14行适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税纳税人填报。

本表15至28行适用于按照《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定,由享受技术进步、更新换代、强震动、高腐蚀固定资产加速折旧,以及外购软件、集成电路企业生产设备加速折旧或摊销的查账征税纳税人填报,主要用于享受加速折旧、摊销优惠政策的备案。

(二)本表不承担纳税调整职责。

主要任务:一是对纳税人享受重点行业、领域固定资产加速折旧,以及一次性扣除等优惠政策情况进行统计(第1至14行)。

二是由汇算清缴享受国税发〔2009〕81号和财税〔2012〕27号文件规定固定资产加速折旧政策企业填写本表,以此履行固定资产加速折旧备案手续(第15行至28行)。

(三)填写要求1.享受加速折旧政策的纳税人,填报本表即视为履行备案程序。

2.本年度内税法折旧额大于会计折旧额(或正常折旧额,下同)的填写本表,税法折旧小于会计折旧的金额不再填写本表。

某项资产某月税法折旧额小于会计折旧额后,该项固定资产从当月起至年度末的会计折旧额和税法折旧额均不再填写计入本表,仅填报本年度内税法折旧额大于会计折旧额月份的数据。

例如:A汽车公司享受固定资产加速折旧政策,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月前税法折旧大于会计折旧),2018年度汇算清缴时,“税收折旧(扣除)额”除“原值”以外其他列次填写到4月份数额,“原值”据实填写。

《A201020 固定资产加速折旧(扣除)优惠明细表》

A201020 固定资产加速折旧(扣除)优惠明细表【表单说明】一、适用范围及总体说明(一)适用范围本表为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》(A200000)附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)、《财政部税务总局关于设备器具扣除有关企业所得税政策的通知》(财税〔2018〕54号)、《财政部税务总局关于扩大固定资产加速折旧优惠政策适用范围的公告》(财政部税务总局公告2019年第66号)等相关文件规定,享受固定资产加速折旧和一次性扣除优惠政策的纳税人填报。

按照目前税收规定,《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)文件规定的固定资产加速折旧优惠政策月(季)度预缴纳税申报时不填报本表。

(二)总体说明1.本表主要目的(1)落实税收优惠政策。

本年度内享受财税〔2014〕75号、财税〔2015〕106号、财税〔2018〕54号、财政部税务总局公告2019年第66号等相关文件规定的固定资产加速折旧和一次性扣除优惠政策的纳税人,在月(季)度预缴纳税申报时对其相应固定资产的折旧金额进行单向纳税调整,以调减其应纳税所得额。

(2)实施减免税核算。

对本年度内享受财税〔2014〕75号、财税〔2015〕106号、财税〔2018〕54号、财政部税务总局公告2019年第66号等相关文件规定的固定资产加速折旧和一次性扣除优惠政策的纳税人,核算其减免税情况。

2.填报原则纳税人享受财税〔2014〕75号、财税〔2015〕106号、财税〔2018〕54号、财政部税务总局公告2019年第66号等相关文件规定固定资产优惠政策的,应按以下原则填报:(1)自该固定资产开始计提折旧起,在“税收折旧”大于“一般折旧”的折旧期间内,必须填报本表。

最新固定资产加速折旧(扣除)明细表(-附表2)及填报说明

固定资产加速折旧(扣除)明细表(-附表2)及填报说明最新好资料推荐-如有侵权请联系网站删除固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分)精品好资料-如有侵权请联系网站删除填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

固定资产、无形资产加速折旧或摊销情况表

附表十六

固定资产、无形资产加速折旧或摊销情况表

纳税人名称 (公章): 税款所属年度: 固定资产名称 固定资产原值 纳税人识别号: 金额单位:元(列支角分) 加速折旧方法 会计核算使用 的折旧方法 本年度账载折旧额 税前扣除的折旧额 纳税调整额(调减 用负数)

无形资产名称

无形资产原值

会计核算确定的 摊Leabharlann 年限纳税申报确定 的摊销年限

本年度账载摊销额

税前扣除的折旧额

纳税调整额(调减 用负数)

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1234

5

67

891011

12

(五)仪器仪表制造业 纳税人识别号: 纳税

一、六大行业固定资产项 目

房屋、建筑物

原值

本期折旧(扣除)

额

累计折旧(扣除)

额

机器设备和其他固定

原值

本期折旧(扣除)

额

所属时间: 年

固定资产加速折旧(扣除)预缴情

13

(一)生物药品制造业 (二)专用设备制造业 (三)铁路、船舶、航空航天和其他运输设备制造业

(四)计算机、通信和其他电子设备制造业行次

其中:六大行业小型微利企业研发和生产经营共用的仪器、设备总 计

(六)信息传输、软件和信息技术服务业

(七)其他行业

二、允许一次性扣除的固定资产 (一)单位价值不超过100万元的研发仪器、设备

(二)单位价值不超过5000元的固定资产

正常折旧额加速折旧额正常折旧额加速折旧额

本期折旧(扣除)额

纳税人名称: 所属行业

他固定资产

累计折旧(扣除)

额

原值

年 月 日至 年 月 日

预缴情况统计表

累计折旧(扣除)额

合计

填表人:。