2013-2014年计提税金表

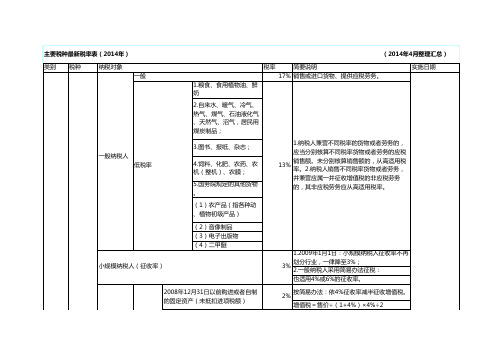

主要税种最新税率表(2014年)

(2014年4月整理汇总)

类别 税种

纳税对象

一般

1.粮食、食用植物油、鲜 奶

税率

简要说明

17% 销售或进口货物、提供应税劳务。

2.自来水、暖气、冷气、 热气、煤气、石油液化气 、天然气、沼气,居民用 煤炭制品;

实施日期

一般纳税人 低税率

3.图书、报纸、杂志;

4.饲料、化肥、农药、农 机(整机)、农膜; 5.国务院规定的其他货物 。

1.寄售商店代销寄售物品(包括居民个人寄售的 物品在内)

2.典当行业销售死当物品

4% 暂按4%征收率计算增值税

2009/1/1

流转税

于下列情形 的,暂按简 易办法计算 。

3.经国务院或国务院授权机关批准的免税商店零 售的免税品

除有形动产租赁外现代服务业

4% 暂按4%征收率计算增值税 6%

一般纳税人 陆路、水路、管道、航空运输业

最惠国税率率

(2)最惠国待遇协定的国家和地区

四、关税 关税种类

2009/1/1 2004/1/1

最惠国税率率

四、关税 关税种类 基本税率

协定税率 特惠税率 普通税率(特批后可适用) 关税配额税率 暂定税率

五、企业 所得税

三档优惠税率

预提所得税税率 (扣缴人代扣代缴)

所得税

1、工资薪金所得

(3)原产于我国境内 我国参加的区域性贸易协定 签订有特殊优惠协定 以上国家和地区以外的

一般纳税 人

2009/1/1

纳税人销售 自己使用过 的物品

一般纳税 人

销售自己使用过的2009年1月1日以 后购进或者自制的固定资产

销售自己使用过的除固定资产以外的 物品

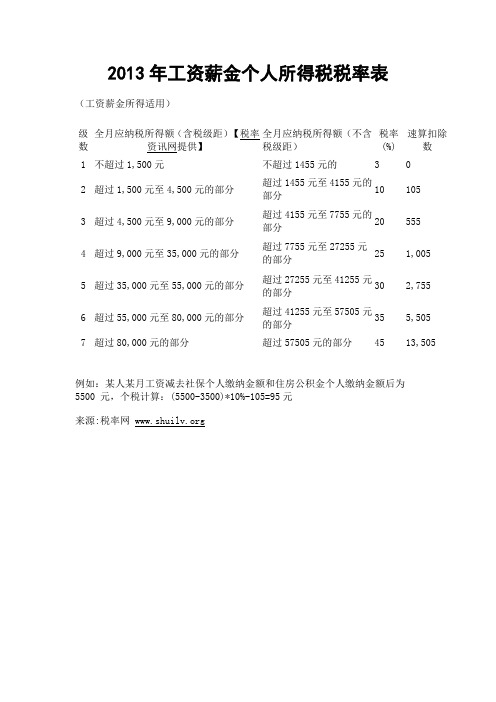

2013年工资薪金个人所得税税率表

2013年工资薪金个人所得税税率表 (工资薪金所得适用)

例如:某人某月工资减去社保个人缴纳金额和住房公积金个人缴纳金额后为5500 元,个税计算:(5500-3500)*10%-105=95元

来源:税率网 级数 全月应纳税所得额(含税级距)【税率资讯网提供】 全月应纳税所得额(不含税级距) 税率(%) 速算扣除数 1 不超过1,500元

不超过1455元的 3 0 2 超过1,500元至4,500元的部分

超过1455元至4155元的部分 10 105 3 超过4,500元至9,000元的部分

超过4155元至7755元的部分 20 555 4 超过9,000元至35,000元的部分

超过7755元至27255元的部分 25 1,005 5 超过35,000元至55,000元的部分

超过27255元至41255元的部分 30 2,755 6 超过55,000元至80,000元的部分

超过41255元至57505元的部分 35 5,505 7 超过80,000元的部分

超过57505元的部分 45

13,505。

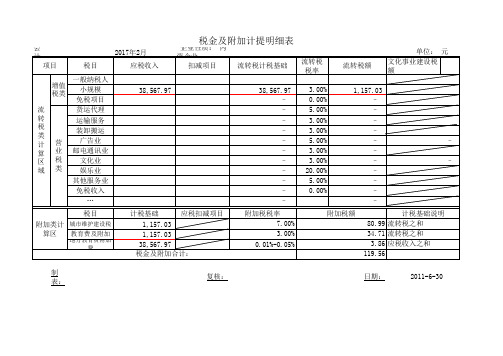

税金及附加计提明细表

会 项目 增值 税类 流 转 税 类 计 算 区 域 计 期 税目 一般纳税人 小规模 免税项目 货运代理 运输服务 装卸搬运 广告业 邮电通讯业 文化业 娱乐业 其他服务业 免税收入 … 税目 附加类计 城市维护建设税 算区 教育费及附加

地方教育费附加费

2017年2月 应税收入 38,567.97

企业性质: 内资企业 扣减项目 流转税计税基础 38,567.97 – – – – – – – – – – – 附加税税率 7.00% 3.00% 0.01%-0.05% 流转税 税率 3.00% 0.00% 5.00% 3.00% 3.00% 5.00% 3.00% 3.00% 20.00% 5.00% 0.00% 流转税额 1,157.03 – – – – – – – – – – – 附加税额

单位: 元 文化事业建设税额

营 业 税 类

– –

Байду номын сангаас

计税基础 应税扣减项目 1,157.03 1,157.03 38,567.97 税金及附加合计: 复核:

计税基础说明 80.99 流转税之和 34.71 流转税之和 3.86 应税收入之和 119.56 日期: 2011-6-30

制表:

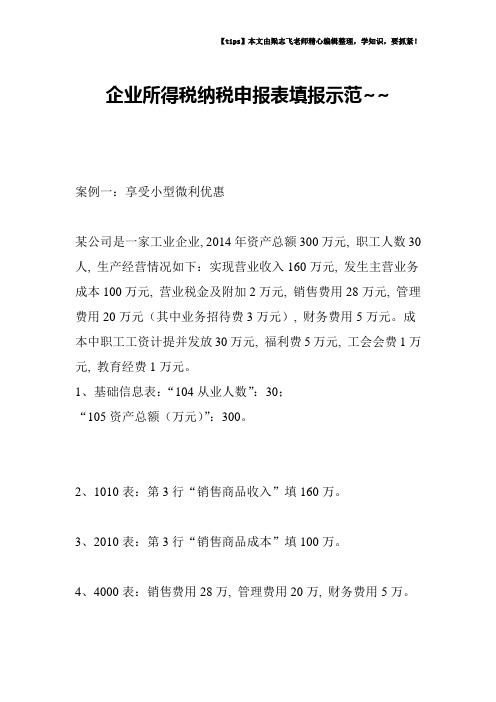

企业所得税纳税申报表填报示范--

企业所得税纳税申报表填报示范~~案例一:享受小型微利优惠某公司是一家工业企业, 2014年资产总额300万元, 职工人数30人, 生产经营情况如下:实现营业收入160万元, 发生主营业务成本100万元, 营业税金及附加2万元, 销售费用28万元, 管理费用20万元(其中业务招待费3万元), 财务费用5万元。

成本中职工工资计提并发放30万元, 福利费5万元, 工会会费1万元, 教育经费1万元。

1、基础信息表:“104从业人数”:30;“105资产总额(万元)”:300。

2、1010表:第3行“销售商品收入”填160万。

3、2010表:第3行“销售商品成本”填100万。

4、4000表:销售费用28万, 管理费用20万, 财务费用5万。

5.主表:第3行“营业税金及附加”20000。

6、5000表:第15行“业务招待费支出”“账载金额”填2万, 税收金额0.8万。

7、5050表:第1行“工资薪金支出”“账载金额”和“税收金额”30万;第3行“职工福利费支出”填5万;第5行“其中:按税收规定比例扣除的职工教育经费”填1万;第7行“工会经费支出”填1万。

8、7040表第1行“符合条件的小型微利企业”填12975。

案例二:房地产企业某房地产开发企业2014年有两个项目, 开发项目A:2014年新开发项目, 当年预售收入8000万元, 实际发生营业税金及附加600万元, 未计入当期损益。

(假定:A、B开发项目的预计毛利额均为20%, 不考虑土地增值税因素)开发项目B:2014年7月份达到完工调减, 2014年实现营业收入10000万元, 其中2012、2013年预售结转开发产品收入7000万元、结转开发产品成本6000万元, 实际发生营业税金及附加625万元, 其中525万元是在预售时发生扣除并在2014年转入当期损益;2014年共发生销售费用2000万元(含业务招待费80万元, 广宣费1600万), 管理费用300万元, 财务费用50万元。

营业税税金计提表

7%

838.87

2

计提11月份地方教育费附加

11983.86

2%

239.68

3

计提11月份教育费附加

11983.86

3%

359.51

合计

1438.06

审核:制表人:

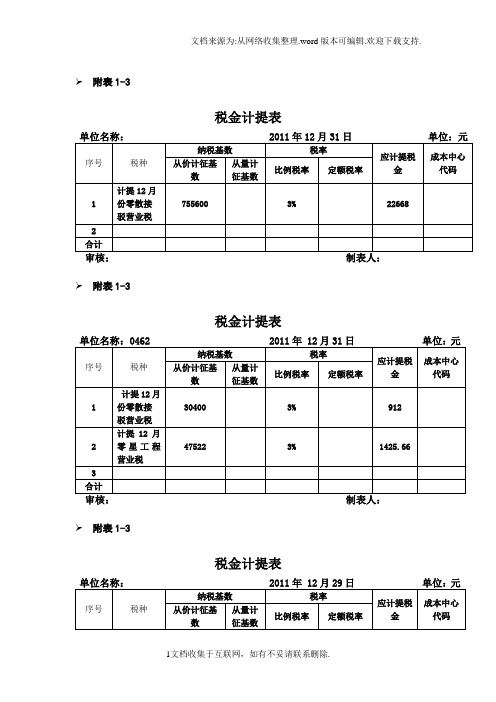

税金计提表

单位:元

单位名称:

序号

税种

纳税基数

税率

应计提税金

成本中心代码

从价计征基数

比例税率

1

计提12月份城市维护建设税(营业税附征)

税金计提表

单位名称:

2011年12月31日

单位:元

序号

税种

纳税基数

税率

应计提税金成ຫໍສະໝຸດ 中心代码从价计征基数从量计征基数

比例税率

定额税率

1

计提12月份零散接驳营业税

755600

3%

22668

2

合计

审核:制表人:

税金计提表

单位名称:0462

2011年12月31日

单位:元

序号

税种

纳税基数

税率

应计提税金

成本中心代码

24216

7%

1695.1

2

计提12月份地方教育费附加(营业税附征)

24216

2%

484.32

3

计提12月份教育费附加(营业税附征)

24216

3%

726.48

4

计提城市维护建设税(处置报废物资缴纳增值税附征)

877.26

7%

61.41

5

计提教育费附加(处置报废物资缴纳增值税附征)

877.26

3%

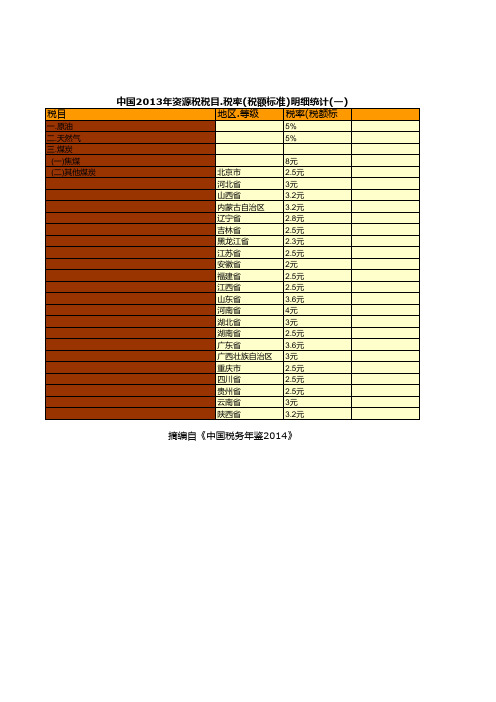

中国税务年鉴2014数据:中国2013年资源税税目.税率(税额标准)明细统计(一)

2元

吨

福建省

2.5元

吨

江西省

2.5元

吨

山东省

3.6元

吨

河南省

4元

吨

湖北省

3元

吨

湖南省

2.5元

吨

广东省

3.6元

吨

广西壮族自治区 3元

吨

重庆市

2.5元

吨

四川省

2.5元

吨

贵州省

2.5元

吨

云南省

3元

吨

陕西省

3.2元

摘编自《中国税务年鉴2014》

税目

一.原油 二.天然气 三.煤炭

(一)焦煤 (二)其他煤炭

中国2013年资源税税目.税率(税额标准)明细统计(一) 计税单位

地区.等级

税率(税额标

5%

5%

吨

8元

吨

北京市

2.5元

吨

河北省

3元

吨

山西省

3.2元

吨

内蒙古自治区

3.2元

吨

辽宁省

2.8元

吨

吉林省

2.5元

吨

黑龙江省

2.3元

吨

江苏省

2.5元

吨

安徽省

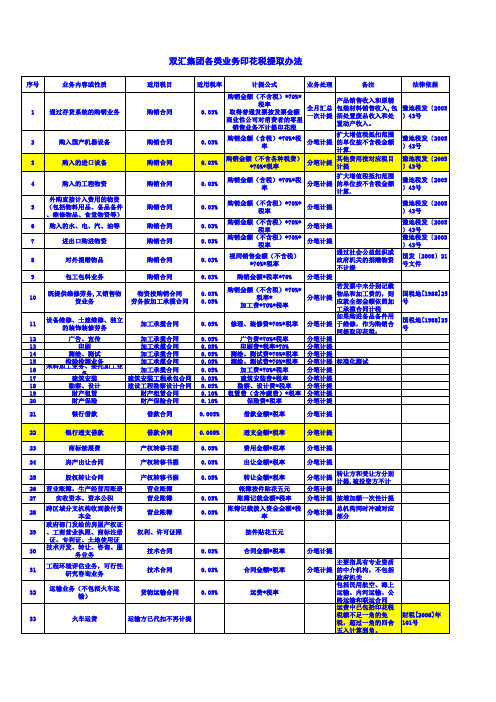

2014年印花税计提表

若发票中未分别记载 购销金额(不含税)*70%* 物品和加工费的,则 分笔计提 税率* 应就全部金额依照加 加工费*70%*税率 工承揽合同计税 如果购进备品备件用 修理、装修费*70%*税率 分笔计提 于维修,作为购销合 同提取印花税; 分笔计提 广告费*70%*税率 分笔计提 印刷费*税率*70% 测绘、测试费*70%*税率 分笔计提 测绘、测试费*70%*税率 分笔计提 标准化测试 加工费*70%*税率 分笔计提 分笔计提 建筑安装费*税率 分笔计提 勘察、设计费*税率 租赁费(含冷藏费)*税率 分笔计提 分笔计提 保险费*税率 借款金额*税率 透支金额*税率 费用金额*税率 出让金额*税率 转让金额*税率 帐簿按件贴花五元 账簿记载金额*税率 分笔计提 分笔计提 分笔计提 分笔计提 分笔计提 转让方和受让方分别 计提,被投资方不计

0.03% 0.03% 0.03% 0.03% 0.03% 0.03% 0.05%

11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31

加工承揽合同

0.05% 0.05% 0.05% 0.05% 0.05% 0.05% 0.03% 0.05% 0.10% 0.10% 0.005% 0.005% 0.05% 0.05% 0.05% 0.05% 0.05%

加工承揽合同 广告、宣传 加工承揽合同 印刷 加工承揽合同 测绘、测试 加工承揽合同 检验检测业务 来料加工业务、委托加工业 加工承揽合同 务 建筑安装 建筑安装工程承包合同 勘察、设计 建设工程勘察设计合同 财产租赁 财产租赁合同 财产保险 财产保险合同 银行借款 银行透支借款 商标续展费 房产出让合同 股权转让合同 营业账簿,生产经营用账册 实收资本、资本公积 跨区域分支机构收到拨付资 本金 政府部门发给的房屋产权证 、工商营业执照、商标注册 证、专利证、土地使用证 技术开发、转让、咨询、服 务业务 工程环境评估业务,可行性 研究咨询业务 运输业务(不包括火车运 输) 借款合同 借款合同 产权转移书据 产权转移书据 产权转移书据 营业账簿 营业账簿 营业账簿 权利、许可证照 技术合同 技术合同

2014年终奖个人所得税计算方法

2014年终奖个人所得税计算方法年终奖个人所得税计算方式:1、发放年终奖的当月工资高于3500元时,年终奖扣税方式为:年终奖*税率-速算扣除数,税率是按年终奖/12作为“应纳税所得额”对应的税率。

2、当月工资低于3500元时,年终奖个人所得税=(年终奖-(3500-月工资))*税率-速算扣除数,税率是按年终奖-(3500-月工资)除以12作为“应纳税所得额”对应的税率。

这里我们以一个示例进行计算演示:小王在2013年12月工资6000元,同时领到2013年的年终奖20000元,当月所需缴纳的个人所得税如下:1)当月工资个人所得税=(6000-3500)*10%-105=145元2)年终奖个人所得税=20000*10%-105=1895元当月个人所得税总额=145+1895=2040元由于单位发放给员工的年终奖形式不同,个人所得税计算方法也不尽相同。

一、员工当月的工资薪金超过「3500」元,再发放的年终奖单独作为一个月的工资计算缴纳个人所得税。

全年一次性奖金,单独作为一个月计算时,除以12找税率,但计算税额时,速算扣除数只允许扣除一次。

例一:赵某2013年1月工资5000,年终奖24000,无其它收入。

赵某工资部分应缴纳个人所得税:(5000-3500)*3%=45元赵某年终奖(24000)部分应缴纳个人所得税计算:先将雇员当月内取得的全年一次性奖金,除以12个月,即:24000/12=2000元,再按其商数确定适用税率为10%,速算扣除数为105.赵某年终奖24000应缴纳个人所得税:24000*10%-105=2295元。

赵某2013年1月份应缴纳个人所得税2340元。

二、员工当月的工资薪金不超过3500元,再发放的年终奖单独作为一个月的工资计算缴纳个人所得税。

但可以将全年一次性奖金减除“雇员当月工资薪金所得与费用扣除额的差额”后的余额,作为应纳税所得额。

其中“雇员当月工资薪金所得”以收入额扣除规定标准的免税所得(如按规定缴纳的社会保险和住房公积金等)后的数额。

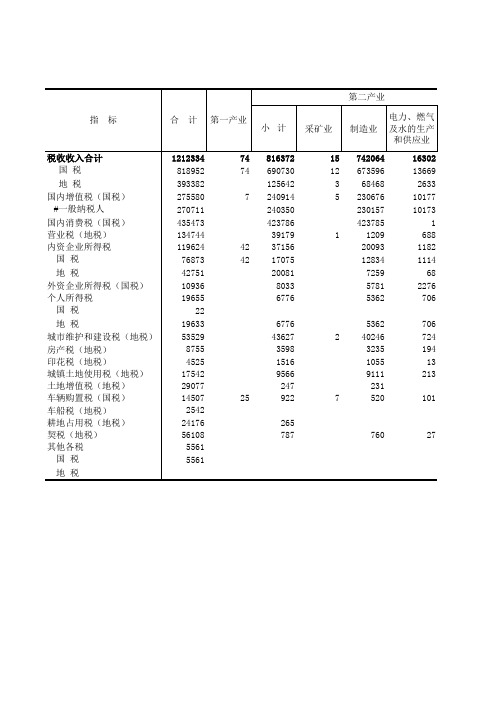

2013年财、税、金、保险

760

27

7-8 市区按税种、行业分税收情况

(2012年)

第三产业

建筑业

小计

交通运输、 信息传输、 仓 储 计算机服务 及邮政业 和软件业

批发和 零售业

住宿和 餐饮业

金融业 房地产业

57991 3453

54538 56 20

37281 15881

3127 12754

-24 708

708 2655 169 448 242

188589 31004

157585 2

17360 11839 9309 2530

27 4103

37247 34796 28320 6476 2556 1127

4103 1222

608 306 47 82 85 2392

1127 2605 1490 809 4189 27381 126

22022 54239

单位:万元

第三产业

租赁和 商务 服务业

科学研究 居民服务 和技术服 和 其 他

务业 服 务 业

教育

卫生、社

会保险和 社会福

文化、体育 公共管理和 和娱乐业 社会组织

其他行业

利业

19571

7955 18195

543

668

1648

2084 10579

1585

1950

480

85

83

150

82 10372

电力、燃气 制造业 及水的生产

和供应业

816372 690730 125642 240914 240350 423786 39179 37156 17075 20081

8033 6776

15 742064

税阶表2014年

工资个税的计算公式为:应纳税额=(工资薪金所得 -“五险一金”-扣除数)×适用税率-速算扣 除数 个税起征点是3500,使用超额累进税率的计算方法如下: 缴税=全月应纳税所得额*税率-速算扣除数 实发工资=应发工资-四金-缴税。 全月应纳税所得额=(应发工资-四金)-3500 扣除标பைடு நூலகம்:个税按3500元/月的起征标准算 如果某人的工资收入为5000元,他应纳个人所得税为:(5000—3500)×3%—0=45(元)。

工资、薪金所得适用个人所得税七级超额累进税率表 级数 一 二 三 四 五 六 七 全月应纳税所得额(含税所得 速算扣除 税率% 额) 数(元) 不超过1500元 3 0 超过1500元至4500元 10 105 超过4500元至9000元 20 555 超过9000元至35000元 25 1005 超过35000元至55000元 30 2755 超过55000元至80000元 35 5505 超过80000元 45 13505

2013最新税率表

税率表税对象税率说明一增值税一般纳税人一般17% 销售或进口货物、提供应税劳务1.粮食、食用植物油、鲜奶13%2.自来水、暖气、冷气、热气、煤气、石油液化气、天然气、沼气,居民用煤炭制品;纳税人兼营不同税率的货物或者劳务的,应当分别核算不同税率货物或者劳务的应税销售额。

未分别核算销售额的,从高适用税率。

3.图书、报纸、杂志;4.饲料、化肥、农药、农机(整机)、农膜;纳税人销售不同税率货物或者劳务,并兼营应属一并征收增值税的非应税劳务的,其非应税劳务应从高适用税率。

低税率5.国务院规定的其他货物。

(1)农产品(指各种动、植物初级产品)(2)音像制品(3)电子出版物(4)二甲醚小规模纳税人(除其他个人外)销售自己使用过的固定资产减按2%征收率征收增值税增值税=售价÷(1+3%)×2%一般纳税人下列销售自产的货物,可选择简易办法计算1.县级及县级以下小型水力发电单位生产的电力(5千瓦及以下)按6%征收率计算增值税选择简易办法计算增值税后,36个月内不得变更。

2.建筑用和生产建筑材料所用的砂、土、石料3.以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰4.用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品5.自来水6.商品混凝土一般纳税人销售货物属于下列情形的,暂按简易办法计算。

1.寄售商店代销寄售物品(包括居民个人寄售的物品在内)暂按4%征收率计算增值税2.典当行业销售死当物品3.经国务院或国务院授权机关批准的免税商店零售的免税品二消费税1.烟(1)卷烟甲类卷烟56%加0.03元/支(生产环节)134页乙类卷烟36%加0.03元/支(生产环节)批发环节5%(2)雪茄烟36%(3)烟丝30%2.酒及酒精(1)粮食、薯类白酒20%加0.5元/500克(或500毫升)(2)黄酒240元/吨(3)啤酒甲类啤酒250元/吨乙类啤酒220元/吨(4)其他酒10%(5)酒精5% 3.化妆品30%4.贵重首饰及珠宝玉石金银首饰、铂金首饰和钻石及钻石饰品5% 其他贵重首饰和珠宝玉石10%5.鞭炮、焰火15% 7.汽车轮胎3%8.摩托车气缸容量(排气量)在250毫升(含250)以下的3% 气缸容量在250毫升以上的10%10.高尔夫球及球具10%11.高档手表20%12.游艇10%13.木制一次性筷子5%14.实木地板5%三营业税1、第一部分(1)交通运输3% (2)建筑业(3)邮电通信业(4)文化体育业2、第二部分(1)服务业5% (2)销售不动产、转让无形资产(3)金融保险5%3、第三部分娱乐业5%-20%六资源税1、原油8-30元/吨人造石油不征。

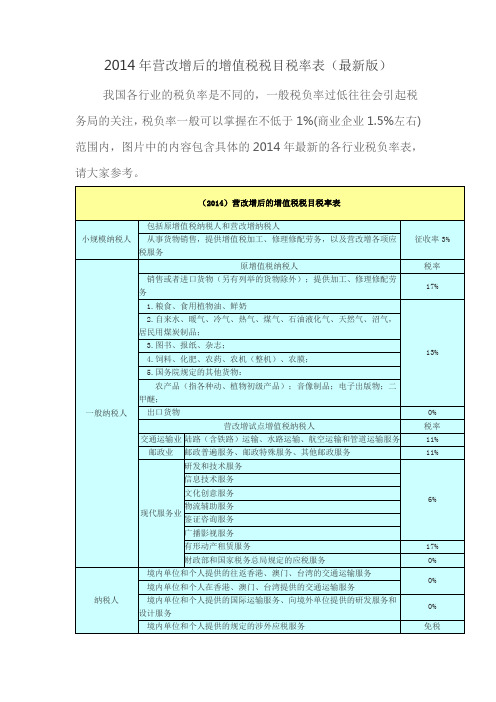

2014年营改增后的增值税税目税率表

从事货物销售,提供增值税加工、修理修配劳务,以及营改增各项应税服务

一般纳税人

原增值税纳税人

税率

销售或者进口货物(另有列举的货物除外);提供加工、修理修配劳务

17%

1.粮食、食用植物油、鲜奶

13%

2.自来水、暖气、冷气、热气、煤气、石油液化气、天然气、沼气,居民用煤炭制品;

3.图书、报纸、杂志;

研发和技术服务

6%

信息技术服务

文化创意服务

物流辅助服务

鉴证咨询服务

广播影视服务

有形动产租赁服务

17%

财政部和国家税务总局规定的应税服务

0%

纳税人

境内单位和个人提供的往返香港、澳门、台湾的交通运输服务

0%

境内单位和个人在香港、澳门、台湾提供的交通运输服务

境内单位和个人提供的国际运输服务、向境外单位提供的研发服务和设计服务

4.饲料、化肥、农药、农机(整机)、农膜;

5.国务院规定的其他货物:

农产品(指各种动、植物初级产品);音像制品;电子出ቤተ መጻሕፍቲ ባይዱ物;二甲醚;

出口货物

0%

营改增试点增值税纳税人

税率

交通运输业

陆路(含铁路)运输、水路运输、航空运输和管道运输服务

11%

邮政业

邮政普遍服务、邮政特殊服务、其他邮政服务

11%

现代服务业

0%

境内单位和个人提供的规定的涉外应税服务

免税

2014年营改增后的增值税税目税率表(最新版)

我国各行业的税负率是不同的,一般税负率过低往往会引起税务局的关注,税负率一般可以掌握在不低于1%(商业企业1.5%左右)范围内,图片中的内容包含具体的2014年最新的各行业税负率表,请大家参考。

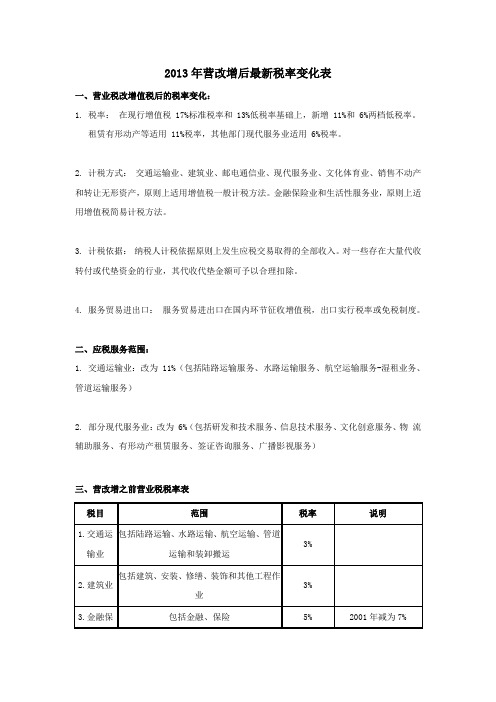

2013年营改增后最新税率变化表

2013年营改增后最新税率变化表

一、营业税改增值税后的税率变化:

1. 税率:在现行增值税 17%标准税率和 13%低税率基础上,新增 11%和 6%两档低税率。

租赁有形动产等适用 11%税率,其他部门现代服务业适用 6%税率。

2. 计税方式:交通运输业、建筑业、邮电通信业、现代服务业、文化体育业、销售不动产和转让无形资产,原则上适用增值税一般计税方法。

金融保险业和生活性服务业,原则上适用增值税简易计税方法。

3. 计税依据:纳税人计税依据原则上发生应税交易取得的全部收入。

对一些存在大量代收转付或代垫资金的行业,其代收代垫金额可予以合理扣除。

4. 服务贸易进出口:服务贸易进出口在国内环节征收增值税,出口实行税率或免税制度。

二、应税服务范围:

1. 交通运输业:改为 11%(包括陆路运输服务、水路运输服务、航空运输服务-湿租业务、管道运输服务)

2. 部分现代服务业:改为 6%(包括研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、有形动产租赁服务、签证咨询服务、广播影视服务)

三、营改增之前营业税税率表

四、2013年8月营改增后税率变化表

【由普金网整理提供】。