2017个税计算表

2017年工资扣税标准表

2017年工资扣税标准表导语;最近几年,很多人都抱怨工资扣税越来越高?真的有这么回事吗?下面随店铺一起来了解工资扣税标准!更多内容请上应届毕业生网查询。

一、个人所得税计算公式工资个税的计算公式为:应纳税额=(工资薪金所得-“五险一金”-扣除数)×适用税率-速算扣除数个税起征点是3500,使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数实发工资=应发工资-四金-缴税。

全月应纳税所得额=(应发工资-四金)-3500【举例】扣除标准:个税按3500元/月的起征标准算如果某人的工资收入为5000元,他应纳个人所得税为:(5000—3500)×3%—0=45(元)。

二、征收方法个人所得税实行源泉扣缴和自行申报两种征收方式,支付所得的单位或个人为个人所得税的扣缴义务人;在两处以上取得工资薪金所得和没有扣缴义务人的,以及有扣缴义务人,但扣缴义务人没有依照税法规定代扣代缴税款的,纳税义务人应当自行申报纳税。

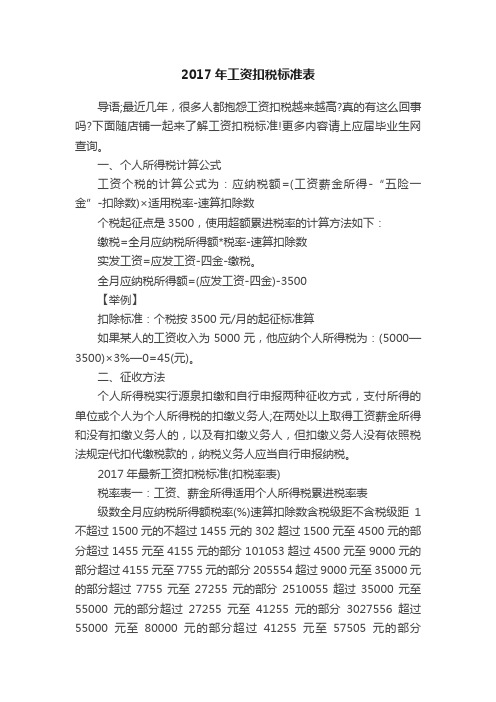

2017年最新工资扣税标准(扣税率表)税率表一:工资、薪金所得适用个人所得税累进税率表级数全月应纳税所得额税率(%)速算扣除数含税级距不含税级距1不超过1500元的不超过1455元的302超过1500元至4500元的部分超过1455元至4155元的部分101053超过4500元至9000元的部分超过4155元至7755元的部分205554超过9000元至35000元的部分超过7755元至27255元的部分2510055超过35000元至55000元的部分超过27255元至41255元的部分3027556超过55000元至80000元的部分超过41255元至57505元的部分3555057超过80000元的部分超过57505元的部分4513505##注:1、本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2、含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

2017个人所得税税率表(含计算公式)

个人所得税税率表一、工资、薪金个人所得,7级超额累进税率表,税率为3%--45%(专职)(个税免征额3500元)●应纳税额T=(工资薪金所得-“五险一金”-免征额)×适用税率-速算扣除数●半年奖金法T=(工资薪金所得+半年奖金-“五险一金”-免征额)×适用税率-速算扣除数●一年奖金法T=(工资薪金所得-“五险一金”-免征额)×适用税率-速算扣除数+12个月奖金(年终奖摊每月=年终奖金额÷12月×适用税率-速算扣除数)(当工资低于3500时,应从奖金里抵足免征额后再计算)二、个体(生产经营)、企事业单位(承包经营)所得,适用5%---35%的超额累进税率表。

以每一纳税年度的收入总额,减除成本、费用以及损失后的余额,为应纳税所得额。

●应纳税所得额A=全年收入总额–成本、费用以及损失●应纳税额T=应纳税所得额A×税率-速算扣除数三、劳动报酬所得,适用比例税,税率为20%--40%(兼职)●每次收入不超过4000元的,减除费用800元;其余额为应纳税所得额。

应纳税所得额A=全年收入总额–800费用应纳税额T=应纳税所得额A×税率-速算扣除数●每次收入超过4000元的,减除20%的费用,其余额为应纳税所得额。

应纳税所得额A=全年收入总额–(1-20%)费用应纳税额T=应纳税所得额A×税率-速算扣除数四、稿酬所得,适用比例税,税率为20%,并按应纳税额减征30%●每次收入不超过4000元的,减除费用800元;其余额为应纳税所得额。

应纳税所得额A=全年收入总额–800费用应纳税额T=应纳税所得额A×税率-(1-30%)减征额●每次收入超过4000元的,减除20%的费用,其余额为应纳税所得额。

应纳税所得额A=全年收入总额*(1-20%)费用应纳税额T=应纳税所得额A×税率*(1-30%)减征额五、利息、股息、红利所得适用比例税,税率为20%●每次收入不超过4000元的,减除费用800元;其余额为应纳税所得额。

2017年7月1日起-工资薪金个人所得税计算表(单位为个人负担税款)(含商业健康保险个人所得税扣除)

金额:元工资薪金扣除费用3500元(4800)应纳个人所得税计算表-----单位为个人负担全额税款单位:所属期间:20 年 月金额:元工资薪金扣除费用3500元(4800)应纳个人所得税计算表-----单位为个人负担全额税款单位:所属期间:20 年 月金额:元工资薪金扣除费用3500元(4800)应纳个人所得税计算表-----单位为个人负担全额税款单位:所属期间:20 年 月金额:元工资薪金扣除费用3500元(4800)应纳个人所得税计算表-----单位为个人负担全额税款单位:所属期间:20 年 月湘直资管〔2017〕22号:《关于开民展2017年度住房公积金年审工作的通知》六(四)1.缴存基数。

住房公积金月缴存基数为职工本人上一年度月平均工资,最高不得超过市统计部门公布的上一年度职工月平均工资的3倍。

最低不得低于长沙市人力资源和社会保障部门发布的“2016年最低月工资标准(芙蓉区、天心区、岳麓区、开福区、雨花区、望城区、长沙高新区、长沙经开区最低工资标准调整为1390元/月)。

根据长沙市统计局公布的“2016年长沙市城镇职工年平均工资77782元”计算, 2016年度长沙市城镇职工月平均工资为6481.84元。

因此,2017年职工住房公积金月最高缴存基数为19445元。

2.月缴存额。

住房公积金月缴存额为缴存基数分别乘以单位和职工的住房公积金缴存比例之和。

计算公示为:月缴存额=月缴存基数×(单位缴存比例+职工缴存比例)。

经测算,2017年单位和职工住房公积金月缴存额最高各为2334元,即月缴存额合计不得超过4668元;最低各为112元,即月缴存额合计不得低于224元;(六)住房公积金缴存基数每年度调整一次。

从2017年7月1日至2018年6月30日期间,除人员正常增减情况外,不再进行基数调整。

单位确有特殊情况的,须报中心审批。

湘直资管〔2016〕16号: 2016年度住房公积金(1)缴存基数。

2017年最新个人所得税计算方法

2017年最新个人所得税计算器,使用最新个税税率表2017,提供工资计算器、税后工资计算器、年终奖个人所得税计算器等,提供详细个税计算方法,2017年最好用的个税计算器,在线计算免费下载。

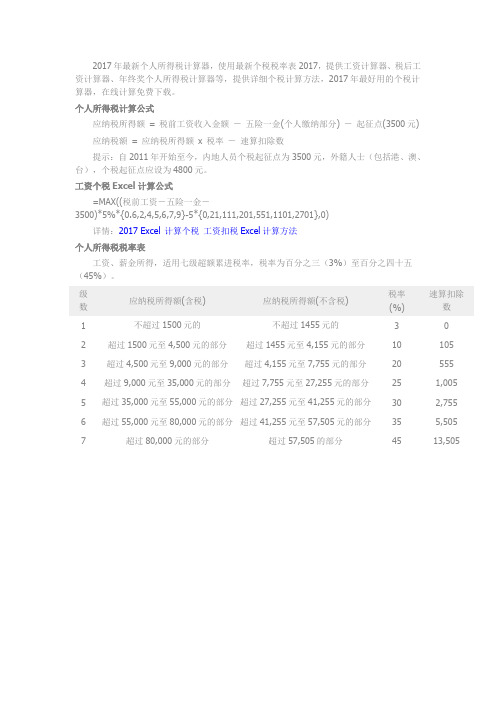

个人所得税计算公式应纳税所得额= 税前工资收入金额-五险一金(个人缴纳部分) -起征点(3500元) 应纳税额= 应纳税所得额x 税率-速算扣除数提示:自2011年开始至今,内地人员个税起征点为3500元,外籍人士(包括港、澳、台),个税起征点应设为4800元。

工资个税Excel计算公式=MAX((税前工资-五险一金-3500)*5%*{0.6,2,4,5,6,7,9}-5*{0,21,111,201,551,1101,2701},0)详情:2017 Excel 计算个税工资扣税Excel计算方法个人所得税税率表工资、薪金所得,适用七级超额累进税率,税率为百分之三(3%)至百分之四十五(45%)。

级数应纳税所得额(含税) 应纳税所得额(不含税)税率(%)速算扣除数1 不超过1500元的不超过1455元的 3 02 超过1500元至4,500元的部分超过1455元至4,155元的部分10 1053 超过4,500元至9,000元的部分超过4,155元至7,755元的部分20 5554 超过9,000元至35,000元的部分超过7,755元至27,255元的部分25 1,0055 超过35,000元至55,000元的部分超过27,255元至41,255元的部分30 2,7556 超过55,000元至80,000元的部分超过41,255元至57,505元的部分35 5,5057 超过80,000元的部分超过57,505的部分45 13,505。

2017版个税计算表

3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00 3,500.00

14 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3%

15 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

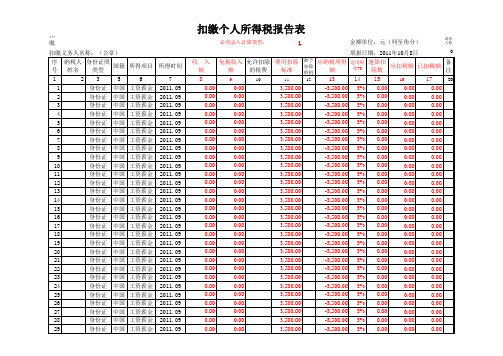

扣缴个人所得税报告表

扣缴义务人编码: 扣缴义务人名称:(公章) 序 号 1 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 纳税人 身份证照 国籍 所得项目 所得时间 姓名 类型 2 3 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 身份证 5 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 中国 6 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 工资薪金 7 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 2011.09 收 入 额 8 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00

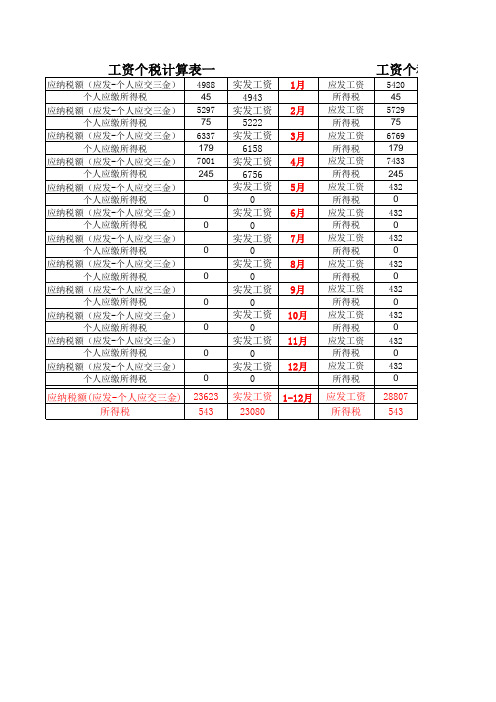

个税计算表

应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 应纳税额(应发-个人应交三金) 个人应缴所得税 4988 45 5297 75 6337 179 7001 245 0 0 0 0 0 0 0 0

工资个税计算表二

实发工资 4943 实发工资 5222 实发工资 6158 实发工资 6756 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 1月 2月 3月 4月 5月 6月 7月 8月 9月 10月 11月 12月

应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 应发工资 所得税 5420 45 5729 75 6769 179 7433 245 432 0 432 0 432 0 432 0 432 0 432) 23623 所得税 543

实发工资 1-12月 23080

应发工资 所得税

28807 543

工资个税计算表二

实发工资 备 注 4943 个人扣款按432 实发工资 5222 实发工资 6158 实发工资 6756 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 0 实发工资 23080 月均5770

个税计算表

应纳税所得额超过35000元的至不超过55000元的部分 应纳税所得额超过2725பைடு நூலகம்元的至不超过41255元的部分 应纳税所得额超过55000元的至不超过80000元的部分 应纳税所得额超过41255元的至不超过57505元的部分 应纳税所得额超过80000元的部分 应纳税所得额超过57505元的部分

应税额=(工资薪金所得税-“五险一金”个人负担部分-个税起征额)×适用税率-速算扣除数 个税起征额:3500元 应纳税所得额(含税) 应纳税所得额不超过1500元的 应纳税所得额超过1500元的至不超过4500元的部分 应纳税所得额超过4500元的至不超过9000元的部分 应纳税所得额超过9000元的至不超过35000元的部分 应纳税所得额(不含税) 应纳税所得额不超过1455元 应纳税所得额超过1455元的至不超过4155元的部分 应纳税所得额超过4155元的至不超过7755元的部分 应纳税所得额超过7755元的至不超过27255元的部分 税率(%) 3 10 20 25 30 35 45 速算扣除数 0 105 555 1005 2755 5505 13505

2017年个人工资扣税标准

2017年个人工资扣税标准个人所得税率是个人所得税税额与应纳税所得额之间的比例。

下面是全月应纳税所得额=(应发工资-四金)-3500扣除标准:个税按3500元/月的起征标准算如果某人的工资收入为5000元,他应纳个人所得税为:(5000―3500)×3%―0=45(元)。

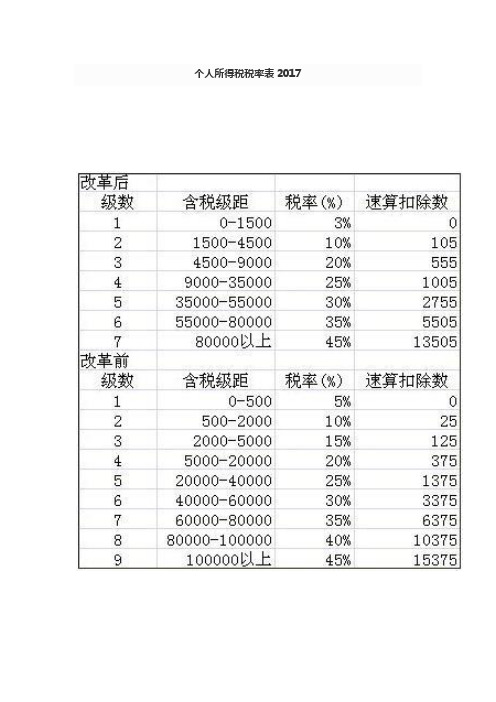

税率表个人税率表2011年9月1日起调整后,也就是2012年实行的7级超额累进个人所得税税率表应纳个人所得税税额= 应纳税所得额×适用税率- 速算扣除数扣除标准3500元/月(2011年9月1日起正式执行)(工资、薪金所得适用)个税免征额3500元(工资薪金所得适用)级数全月应纳税所得额(含税级距)税率资讯网提供】全月应纳税所得额(不含税级距)税率(%)速算扣除数1不超过1,500元不超过1455元的302超过1,500元至4,500元的部分超过1455元至4155元的部分101053超过4,500元至9,000元的部分超过4155元至7755元的部分205554超过9,000元至35,000元的部分超过7755元至27255元的部分251,0055超过35,000元至55,000元的部分超过27255元至41255元的部分302,7556超过55,000元至80,000元的部分超过41255元至57505元的部分355,5057超过80,000元的部分超过57505元的部分4513,505注:1、本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2、含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

例如:某人某月工资减去社保个人缴纳金额和住房公积金个人缴纳金额后为5500 元,个税计算:(5500-3500)*10%-105=95元企业税率表(个体工商户的生产经营所得和对企事业单位的承包经营、承租经营所得适用)级数全年应纳税所得额税率(%)速算扣除数1不超过15000元的502超过15000元至30,000元的部分107503超过30,000元至60,000元的部分2037504超过60,000元至100,000元的部分3097505超过100,000元的部分3514750注:1、本表所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额;2、含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

个人所得税税率表2017

个人所得税税率表20171、工资、薪金所得适用的税率表税率表一(工资、薪金所得适用)注:1。

本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2。

含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

2、个体工商户,企业等适用税率表二税率表二(个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用)注:1。

本表所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额;2。

含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

延伸阅读》》广州律师周律师介绍:1、个人所得税计算方法(公式):其应缴个人所得税=(工薪收入-个人缴纳的四险一金金额-个人所得税扣除额3500)*税率-速算扣除数下面举例说明:某员工10月份工资为16000元,个人缴纳的四险一金金额为3680元应纳税所得额=16000-3680-3500=8820应缴个人所得税=8820*20%-555=12092、国家税务总局关于贯彻执行修改后的个人所得税法有关问题的公告《全国人民代表大会常务委员会关于修改〈中华人民共和国个人所得税法〉的决定》(中华人民共和国主席令第四十八号)(以下简称税法)将自2011年9月1日起施行。

根据税法修改的相应条款,现就贯彻执行的有关具体问题公告如下:一、工资、薪金所得项目减除费用标准和税率的适用问题(一)纳税人2011年9月1日(含)以后实际取得的工资、薪金所得,应适用税法修改后的减除费用标准和税率表(见附件一),计算缴纳个人所得税。

(二)纳税人2011年9月1日前实际取得的工资、薪金所得,无论税款是否在2011年9月1日以后入库,均应适用税法修改前的减除费用标准和税率表,计算缴纳个人所得税。

个税计算表

3500

359.62

3%

0

10.79

3500 合 计

-3500

0%

0

0 10.79

填报说明:1.月工资为月标准工资,不包含取暖费、车补、独生子女费。2.基本养老保险、基本医疗保险、失业保险、住房公积金都等于工资统 发软件中各代扣项目。3.适用税率请参照工资7级税率表,将百分数换算成小数。4.应纳税所得额和应纳税额均为自动计算,不用手工填列。

个人所得税计算表

填报单位: 安监大队

扣 序号 在职人员姓名 所得起止时间 月工资 基本养老保 基本医疗保 失业保险 险 减 项 目 减除费用 应纳税所得 额 适用税率

单位:元

速算扣除数

应纳税额

住房公积金 其他

1260

1

5894 2017/06/01-2017/06/30

贵州遵义工资扣税标准通用1篇

贵州遵义工资扣税标准通用1篇贵州遵义工资扣税标准 12017贵州遵义工资扣税标准一、2017年工资扣税规定2017年,工资扣税(个税)起征点是3500元,适用于工资、薪金所得适用的收入。

应纳个人所得税税额=应纳税所得额×适用税率-速算扣除数应纳税所得额=扣除三险一金后月收入-扣除标准二、2017年工资扣税计算工资个税的计算公式为:应纳税额=(工资薪金所得-“五险一金”-扣除数)×适用税率-速算扣除数个税起征点是3500,使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数实发工资=应发工资-四金-缴税全月应纳税所得额=(应发工资-四金)-3500扣除标准:个税按3500元/月的起征标准算如果某人的工资收入为5000元,他应纳个人所得税为:(5000—3500)×3%—0=45(元)。

三、2017年工资扣税(个人所得税)税率表2017年实行7级超额累进个人所得税税率表应纳个人所得税税额= 应纳税所得额× 适用税率- 速算扣除数扣除标准3500元/月(2011年9月1日起正式执行)(工资、薪金所得适用)个税免征额3500元(工资薪金所得适用) 具体表格如下:注:1、本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2、含税级距适用于由__负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

【相关阅读】贵州机关事业单位养老保险最新消息:养老金保低限高此次机关事业单位养老保险制度改革将在全省范围内同步实施,不再搞局部试点,全省统一政策、统一基金管理、统一业务经办规程、统一信息管理系统。

贵州退休待遇包括哪些?改革后,退休人员待遇由基本养老金、职业年金待遇和统筹外项目组成。

其中,基本养老金纳入机关事业单位基本养老保险基金支付,由社会保险经办机构实行社会化发放。

基本养老保险基金出现支付缺口,由财政按规定筹集解决,以确保基本养老金按时足额发放;职业年金待遇由职业年金基金支付;统筹外项目由原渠道继续发放,主要分为两种情况:一是属于原有地方性政策规定的独生子女加发5%退休金、省外知识分子加发10%退休金和附加补贴等,这部分应纳入地方财政保障范围,以保持退休待遇不降低;二是属于各地各单位自行增加的项目或提高标准的,仍从原渠道列支。

2017年个人所得税到底是怎么算的

书山有路勤为径,学海无涯苦作舟

2017 年个人所得税到底是怎么算的一直搞不懂,除了GS 发的工资会自动缴税之外。

其他途径的收益或收入,税要怎么缴纳?又是怎么计算的呢?下面是yjbys 小编为大家带

来的个人所得税计算方法,欢迎阅读。

一、个人所得税计算公式

工资个税的计算公式为:应纳税额=(工资薪金所得-五险一金-扣

除数)乘以适用税率-速算扣除数

个税起征点是3500,使用超额累进税率的计算方法如下:

缴税=全月应纳税所得额*税率-速算扣除数

实发工资=应发工资-四金-缴税。

全月应纳税所得额=(应发工资-四金)-3500

【举例】

扣除标准:个税按3500 元/月的起征标准算

如果某人的工资收入为5000 元,他应纳个人所得税为:(50003500)乘以3%0=45(元)。

二、征收方法

个人所得税实行源泉扣缴和自行申报两种征收方式,支付所得的单位或个人为个人所得税的扣缴义务人;在两处以上取得工资薪金所得和没有扣缴义务人的,以及有扣缴义务人,但扣缴义务人没有依照税法规定代扣代缴税款的,纳税义务人应当自行申报纳税。

2015 年最新工资扣税标准(扣税率表)

税率表一:工资、薪金所得适用个人所得税累进税率表

注:

1、本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;。