最新个人所得税计算器(2018年10月1日后,起征点5000)

2018新个税计算器5000

2018新个税计算器5000随着中国经济的快速发展和人们收入水平的提高,个人所得税的重要性也日益凸显。

为了更好地适应时代的变化,中国政府于2018年推出了新的个人所得税计算器。

其中,计算个人所得税的一个重要指标就是税前收入。

在这篇文章中,我们将以5000元的税前收入为例,详细介绍2018新个税计算器的运作过程。

首先,需要了解的是,个人所得税的计算是根据税率表进行的。

2018年新的税率表包括了七个不同的收入档位,分别对应不同的税率。

税率表如下所示:- 不超过3,000元的,税率为3%;- 超过3,000元但不超过12,000元的部分,税率为10%;- 超过12,000元但不超过25,000元的部分,税率为20%;- 超过25,000元但不超过35,000元的部分,税率为25%;- 超过35,000元但不超过55,000元的部分,税率为30%;- 超过55,000元但不超过80,000元的部分,税率为35%;- 超过80,000元的部分,税率为45%。

所以,在计算5000元税前收入的个人所得税时,需要按照以上税率表进行计算。

首先,我们可以看到5000元的收入不超过3,000元的档位,所以前3,000元部分的税率为3%。

所以在这个金额上,我们要计算3%的税额。

5000元 * 3% = 150元。

接下来,我们需要计算超过3,000元但不超过12,000元的部分。

在这个档位中,税率为10%,所以我们需要计算超过3,000元部分的税额。

超过3,000元的金额为5000 - 3000 = 2000元。

所以在这个金额上,我们需要计算10%的税额。

2000元 * 10% = 200元。

将以上两个档位的税额相加,150元 + 200元 = 350元。

所以,5000元的税前收入的个人所得税为350元。

在了解了如何计算5000元税前收入的个人所得税后,我们可以看到新的个税计算器的优势。

首先,新的个税计算器按照不同的收入档位进行计算,相比于旧的计算方法,更加公平合理。

个人所得税计算(含税率表)新版个税计算器

个人所得税 = 490

7000

个人所得税税率表

月应纳税所得额(AM)

0<AM<=3000 3000<AM<=12000 12000<AM<=25000 25000<AM<=35000 35000<AM<=55000 55000<AM<=80000 80000<AM 3000 12000 25000 35000 55000 80000

个人所得税计算

月总收入 社会保险费 继续教育支出 大病医疗支出 住房贷款利息 赡养老人 各项支出 月应纳税所得额 个人所得税 12,500 500 子女教育支出 住房租金 500

7,000

个人所得税税率表

起征点 5,000 备注

(五险一金) 2019-01-01实施 2019-01-01实施 2019-01-01实施 2019-01-01实施

税率 速算扣除数

3% 10% 20% 25% 30% 35% 45% 0 210 1410 2660 4100 7160 15160

ቤተ መጻሕፍቲ ባይዱ

级数

1 2 3 4 5 6 7

月应纳税所得额(A

0 3000 12000 25000 35000 55000 80000

490

注:月应纳税所得额 =月总收入 - 各项支出 7000

12500

月应纳税所得额

-500 税率 10%

起征点 -5000 -速算扣除数 -210

个人所得税 = 月应纳税所得额 × 税率-速算扣除数

2018新个人所得税 税金计算表(起征点每月5000元)

2018版个税按月预交,年

终汇算(次年3月1日-6月

30日)

薪资计算月收入总计

25,000.00请输入年终奖

请输入扣减保险、住房公积金等 5,500.00请输入

扣减基数

5,000.00应税收入

14,500.00当月薪资所得税

435.00年终奖所得税

-工资实发数

19,065.00年终奖实发数

-本月实领收入

19,065.00最后月收入

年终奖月税年奖金税 19,500.00

- 435.00 -税率速算扣除数(元)3%10% 210.0020% 1,410.0025% 2,660.0030% 4,410.0035% 7,160.0045% 15,160.00全月应纳税所得额全月应纳税额不超过3000元

全月应纳税额超过3000元至12000元

全月应纳税额超过12000元至25000元全月应纳税额超过25000元至35000元全月应纳税额超过35000元至55000元全月应纳税额超过55000元至80000元全月应纳税额超过80000元

实发年终奖 - 0.02。

最新的个人所得税计算公式请收藏!

最新的个人所得税计算公式请收藏!根据国家税务总局发布的最新个人所得税法实施条例,以下是2024年起生效的个人所得税计算公式:1.计税依据确定:个人所得税的计税依据是居民个人取得的各项工资、薪金所得、个体工商户的生产、经营所得、对企事业单位的承包、承租经营所得、稿酬所得、特许权使用费所得、利息、股息红利所得、财产租赁所得、财产转让所得、偶然所得等,减除费用、捐赠支出、扣缴的社会保险费、住房公积金等后的所得额。

2.税率:根据个人所得税法,个人所得税按照7个档次征收,税率分别为3%、10%、20%、25%、30%、35%和45%。

3.速算扣除数:4.计算公式:1)对工资、薪金所得的计税公式:应纳税额=应纳税所得额×适用税率-速算扣除数2)对个体工商户的生产、经营所得(包括承包、承租经营所得)的计税公式:应纳税额=应纳税所得额×适用税率-速算扣除数3)对稿酬所得的计税公式:应纳税额=(稿酬所得-800元)×适用税率-速算扣除数4)对利息、股息红利所得的计税公式:应纳税额=(利息、股息红利所得-5000元)×适用税率-速算扣除数5)对财产租赁所得的计税公式:应纳税额=(财产租赁所得-800元)×适用税率-速算扣除数6)对财产转让所得的计税公式:应纳税额=(财产转让所得-公允价值-相关税费)×20%7)对偶然所得的计税公式:应纳税额=偶然所得×20%需要注意的是,个人所得税还存在一些特定的优惠政策和专项扣除,如子女教育费用、住房贷款利息、个人住房租金等,这些因素会进一步影响个人所得税的具体计算。

因此,在具体操作过程中,需要根据实际情况进行相应的计算。

个人综合所得应纳税所得额如何计算 个税计算

个人综合所得应纳税所得额如何计算个税计算一、工资个税怎么计算一、先计算应纳税所得额=总工资-三险一金-免征额三险一金:为基本养老保险,失业保险,基本医疗保险,住房公积金。

二、个人所得税=应纳税所得额X税率-速扣数。

根据应纳税所得额确定相应的税率和速扣数以总工资5000元为例,三险一金200为例{5000-200-3500}X0.03-0=39元以总工资7000元为例,三险一金200为例{7000-200-3500}X0.1-105=225元{(总工资)-(五险一金)-(免征额)}X税率-速扣数=个人所得税。

以总工资5105元为例,五险一金105为例5105-105-3500}X0.03-0=45元2011年9月1日起调整后的7级超额累进税率:全月应纳税所得额税率速算扣除数(元)全月应纳税额不超过1500元3%全月应纳税额超过1500元至4500元10%105全月应纳税额超过4500元至9000元20%555全月应纳税额超过9000元至35000元25%1005全月应纳税额超过35000元至55000元30%2755全月应纳税额超过55000元至80000元35%5505全月应纳税额超过80000元45%13505工资收入,扣除三险一金,减除3500元费用,适用超额累进税率纳税。

按《个人所得税法》和国务院《个人所得税实施条例》规定,职工工资薪金所得,扣除应有个人缴纳的社会基本养老保险、失业保险费、医疗保险费和住房公积金,减除费用3500元后,适用超额累进税率,缴纳个人所得税。

职工应纳个人所得税税额=应纳税所得额×适用税率-速算扣除数=(扣除三险一金后月收入-扣除标准)×适用税率-速算扣除数。

《个人所得税法》第二条下列各项个人所得,应纳个人所得税:工资、薪金所得;第三条个人所得税的税率:工资、薪金所得,适用超额累进税率,税率为百分之三至百分之四十五(税率表附后)。

第六条应纳税所得额的计算:工资、薪金所得,以每月收入额减除费用三千五百元后的余额,为应纳税所得额。

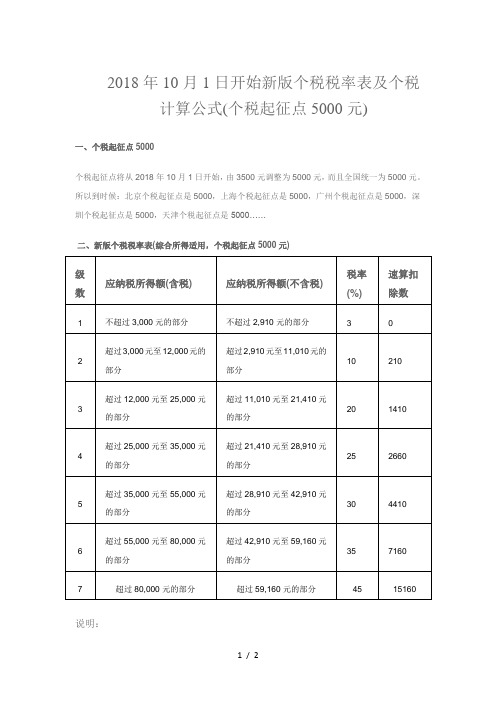

2018年10月1日开始新版个税税率表及个税计算公式

2018年10月1日开始新版个税税率表及个税

计算公式(个税起征点5000元)

一、个税起征点5000

个税起征点将从2018年10月1日开始,由3500元调整为5000元,而且全国统一为5000元。

所以到时候:北京个税起征点是5000,上海个税起征点是5000,广州个税起征点是5000,深圳个税起征点是5000,天津个税起征点是5000……

二、新版个税税率表(综合所得适用,个税起征点5000元)

说明:

1.本表适用综合所得,综合所得是指工薪所得、劳务报酬所得、稿酬所得、特许权使用费

所得

2.本表含税级距中应纳税所得额,是指综合所得金额 - 各项社会保险金(五险一金) - 起征点

5000元的余额

三、个税计算公式

使用超额累进税率的计算方法如下:

缴税=全月应纳税所得额*税率-速算扣除数

实发工资=应发工资-五险一金-缴税。

全月应纳税所得额=(应发工资-四金)-5000

扣除标准:个税按5000元/月的起征标准算

其中Excel个税计算公式

==ROUND(MAX((A1-5000)*0.01*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160}, 0),2)

注:公式中的A1指工资数额对应的单元格。

个人所得税税率表2023(个人所得税扣除标准)

个人所得税税率表2023(个人所得税扣除标准)个人所得税税率表20232023年个人所得税按月起征点为5000元,注意此处为实发工资减去专项附加扣除后的金额,按月个人所得税税率表为:薪资范围在1-5000元之间的,税率为0%;薪资范围在5000-8000元之间的,税率为3%;薪资范围在8000-17000元之间的,包括17000元,税率为10%;薪资范围在17000-30000元之间的,包括30000元,税率为20%;薪资范围在30000-40000元之间的,税率为25%;薪资范围在40000-60000元之间的,税率为30%;薪资范围在60000-85000元之间的,税率为35%;薪资范围在85000元以上的,税率为45%;2023年个人所得税累进税率表(年度综合所得适用)1、年度不超过36000元的税率为:3% 速算扣除数:02、超过36000-144000元的部分税率为:10% 速算扣除数:25203、超过144000-300000元的部分税率为:20% 速算扣除数:169204、超过300000-420000元的部分税率为:25% 速算扣除数:319205、超过420000-660000元的部分税率为:30% 速算扣除数:529206、超过660000-960000元的部分税率为:35% 速算扣除数:859207、超过960000元的税率为:45% 速算扣除数:1819202023年个人所得税扣除标准1、子女教育专项附加扣除扣除范围:3岁——博士(学前教育-全日制学历教育)扣除标准:每个子女1000元/月扣除方式:父母一方全额扣除或父母双方各50%,扣除方式选定后,一个纳税年度不能变更。

扣除起止时间:学前教育:从孩子满3岁的那个月开始到进入小学前的那个月。

全日制学历教育:子女接受义务教育、高中教育和高等教育的月份,教育结束的月份。

注意事项:①学历教育和学历(学位)继续教育的期间,包含因病或其他非主观原因休学但学籍继续保留的休学期间,以及施教机构按规定组织实施的寒暑假等假期。

9米个人所得税计算器

9米个人所得税计算器

我们需要了解个人所得税的计算基础,即应纳税所得额。

根据中国的个税法,应纳税所得额是指扣除各项免税收入、五险一金(养老保险、医疗保险、失业保险、工伤保险、生育保险和住房公积金)以及起征点后的收入。

起征点目前为每月5000元人民币。

我们来看9米个人所得税计算器的范本。

假设一个人的月收入为9000元,那么他的应纳税所得额将是4000元(9000-5000)。

根据中国个税的税率表,4000元位于第二档,即3000元至12000元之间,适用的税率为10%,速算扣除数为210元。

计算方法如下:

应纳税所得额 × 适用税率 - 速算扣除数

具体到这个例子中,计算过程为:

4000 × 10% - 210 = 400 - 210 = 190元

因此,如果一个人的月收入为9000元,他应该缴纳的个人所得税为190元。

需要注意的是,个人所得税的计算还涉及到一些特殊情况,例如是否有子女教育、继续教育、大病医疗等专项附加扣除,这些都会影响最终的应纳税所得额。

因此,在使用个人所得税计算器时,用户需要根据自己的实际情况进行选择和填写。

随着税收法律的变化和个人收入情况的不同,个人所得税的计算也会有所变动。

因此,建议纳税人定期关注税务局发布的最新税收政策,或者使用最新的个税计算器进行计算,以确保自己的纳税准确无误。

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00 超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00 超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00 超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00 超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为: 0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7 160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为:0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)* 1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

2018年新个税EXCEL计算公式

1 税前工资计算

税前工资(已扣社保等五金)

个人所得税

8000

90.00

2 知道税后工资,推算税前工资

税后工资收入(已扣社保等五金)

税前工资收入(已扣社保等五金)

7910

上一范围上限 0

3000 12000 25000 35000 55000 80000

税率 3% 10% 20% 25% 30% 35% 45%

扣除数 0 210

1410 2660 4410 7160 15160

பைடு நூலகம்

8000

3

10月份新个人所得税:知道税额 如何倒算税前工资额?

个人所得税

税前工资

90

8000

级数

全月应纳税所得额

1 不超过3000元的 2 超过3000元至12000元部分 3 超过12000元至25000元部分 4 超过25000元至35000元部分 5 超过35000元至55000元部分 6 超过55000元至80000元部分 7 超过80000元的部分

最新年10月1日起新个税税率表、速算扣除数及个税excel计算公式资料

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为:0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)* 1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

个税计算器(2018新版)

应纳税所得额 = 综合所得

公积金(个人基本养老保险、基本医疗房公积金等专项扣除项目)- 个人购买定的其他扣除项目 – 专项附加扣除项继续教育支出、大病医疗支出、住房贷

、赡养老人支出等)应纳个人所得税金额 = 应纳

合所得 – 5000元基本减除费用 – 社保个人基本养老保险、基本医疗保险、失业保险、住

等专项扣除项目)- 个人购买商业健康险等依法确

扣除项目 – 专项附加扣除项目(子女教育支出、

支出、大病医疗支出、住房贷款利息或者住房租金、赡养老人支出等)

= 应纳税所得额 x 税率%(分级计算税率)。

扣税标准2020计算器

扣税标准2020计算器财务部和税务总局在2018年时就已下发通知开始实施5000元“起征点”的个税政策,对纳税人在2018年10月1日(含)后实际取得的工资、薪金所得,减除费用统一按照5000元/月执行,并按照新的个人所得税税率表计算应纳税额。

对纳税人在2018年9月30日(含)前实际取得的工资、薪金所得,减除费用按照税法修改前规定执行。

1:由原每月3500元的减除费用标准,提高到了每月5000元;2:此政策适用新税率表,由于新税率表拉大了中低收入的税率级距,意味着同样一笔收入按原税率表适用更高税率的,现适用新税率表之后可能降低了税率。

这两项政策通过加大扣除、降低税率,减轻了纳税人的税收负担工资的个人所得税计算方法:应纳的所得税=应纳税所得额*适用税率应纳税所得额=月度收入-5000元(起征点)-专项扣除(三险一金等)-专项附加扣除-依法确定的其他扣除。

2020年终个人所得税计算方式2021年12月31日前,年终奖可不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

如年终奖10万,100000÷12=8333,适用10%税率,应交税100000×10%-210=9790。

赡养老人:纳税人赡养一位及以上被赡养人的赡养支出,统一按照以下标准定额扣除:(一)纳税人为独生子女的,按照每月2000元的标准定额扣除;(二)纳税人为非独生子女的,由其与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。

可以由赡养人均摊或者约定分摊,也可以由被赡养人指定分摊。

约定或者指定分摊的须签订书面分摊协议,指定分摊优先于约定分摊。

具体分摊方式和额度在一个纳税年度内不能变更。

发布于03-17。

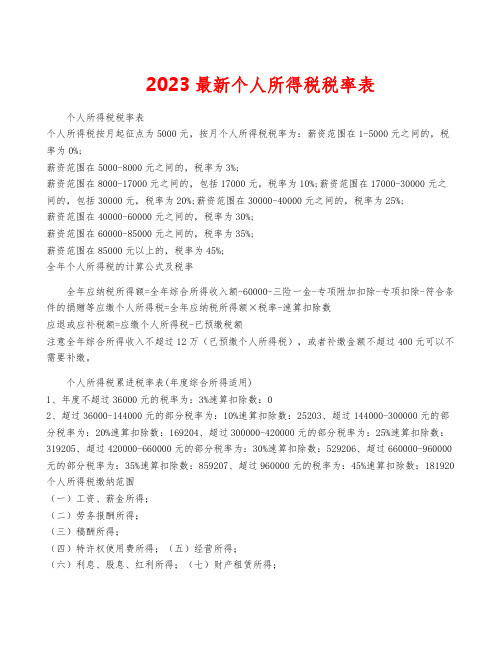

2023最新个人所得税税率表

2023最新个人所得税税率表个人所得税税率表个人所得税按月起征点为5000元,按月个人所得税税率为:薪资范围在1-5000元之间的,税率为0%;薪资范围在5000-8000元之间的,税率为3%;薪资范围在8000-17000元之间的,包括17000元,税率为10%;薪资范围在17000-30000元之间的,包括30000元,税率为20%;薪资范围在30000-40000元之间的,税率为25%;薪资范围在40000-60000元之间的,税率为30%;薪资范围在60000-85000元之间的,税率为35%;薪资范围在85000元以上的,税率为45%;全年个人所得税的计算公式及税率全年应纳税所得额=全年综合所得收入额-60000-三险一金-专项附加扣除-专项扣除-符合条件的捐赠等应缴个人所得税=全年应纳税所得额×税率-速算扣除数应退或应补税额=应缴个人所得税-已预缴税额注意全年综合所得收入不超过12万(已预缴个人所得税),或者补缴金额不超过400元可以不需要补缴。

个人所得税累进税率表(年度综合所得适用)1、年度不超过36000元的税率为:3%速算扣除数:02、超过36000-144000元的部分税率为:10%速算扣除数:25203、超过144000-300000元的部分税率为:20%速算扣除数:169204、超过300000-420000元的部分税率为:25%速算扣除数:319205、超过420000-660000元的部分税率为:30%速算扣除数:529206、超过660000-960000元的部分税率为:35%速算扣除数:859207、超过960000元的税率为:45%速算扣除数:181920 个人所得税缴纳范围(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得;(五)经营所得;(六)利息、股息、红利所得;(七)财产租赁所得;(八)财产转让所得;(九)偶然所得。

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式 excel 公式计算

excel 公式计算 2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:速算扣除数 (元) 0 210 1410 2660 4410 7160 15160 全月应纳税所得额不超过3000元超过3000元至12000元超过12000元至25000元超过25000元至35000元超过35000元至55000元超过55000元至80000元超过80000元 - 1 - 税率 3% 10% 20% 25% 30% 35% 45%二、“速算扣除数”计算公式: 本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00 超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00 超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00 超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00 超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00 超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00 三、2018年10月1日调整后的个税EXCEL 公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,1 5160},0),2) 个税EXCEL公式分解说明: 1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45% 2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为: 0,210,1410,2660,4410,7160,15160 3、取最大值函数(MAX):MAX((A1-B1-C1-5000)* 1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

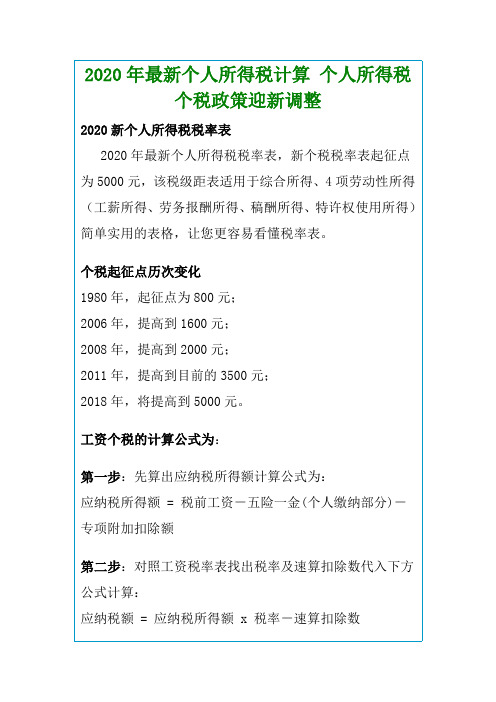

2020年最新个人所得税计算 个人所得税 个税政策迎新调整

2020年最新个人所得税计算个人所得税

个税政策迎新调整

2020新个人所得税税率表

2020年最新个人所得税税率表,新个税税率表起征点为5000元,该税级距表适用于综合所得、4项劳动性所得(工薪所得、劳务报酬所得、稿酬所得、特许权使用所得)简单实用的表格,让您更容易看懂税率表。

个税起征点历次变化

1980年,起征点为800元;

2006年,提高到1600元;

2008年,提高到2000元;

2011年,提高到目前的3500元;

2018年,将提高到5000元。

工资个税的计算公式为:

第一步:先算出应纳税所得额计算公式为:

应纳税所得额 = 税前工资-五险一金(个人缴纳部分)-专项附加扣除额

第二步:对照工资税率表找出税率及速算扣除数代入下方公式计算:

应纳税额 = 应纳税所得额 x 税率-速算扣除数。

新个税详细计算方法

新个税详细计算方法

新个税是指2018年1月1日起开始实施的个人所得税法修正案,

其中包括了详细的计算方法。

新的个人所得税计算方法采用了递进式

超额累进税率,并设置了Quick Deduction扣除数。

具体计算方法如下:

首先,计算个人月应纳税所得额,即个人月收入减去个人月减除

费用,个人月减除费用=3500元。

然后,根据月应纳税所得额,采用递进式超额累进税率进行计算。

超过无税额的部分按照不同的税率进行相应的个人所得税税额计算。

最后,减去Quick Deduction扣除数,得出实际要缴纳的个人所

得税金额。

Quick Deduction扣除数是根据月应纳税所得额所处税率对应的Quick Deduction扣除表确定的。

需要注意的是,新个税计算方法中还包括了提高个人所得税起征

点等政策措施,有效减轻纳税人税负压力。

总体来看,新个税详细计算方法更加公平、简化税制,可为广大

纳税人带来更为合理的纳税方式和更清晰的纳税意识。

工资扣税标准2018

工资扣税标准2018工资扣税是每个工薪族都需要了解的重要内容。

2018年,中国的个人所得税政策发生了一些变化,对于工资扣税标准也有所调整。

在这篇文档中,我们将详细介绍2018年的工资扣税标准,帮助大家更好地了解个人所得税政策。

首先,我们需要了解2018年的个人所得税税率。

根据新的个人所得税法,2018年的个人所得税税率分为7个级别,分别是,不超过3000元的部分税率为3%,超过3000元至12000元的部分税率为10%,超过12000元至25000元的部分税率为20%,超过25000元至35000元的部分税率为25%,超过35000元至55000元的部分税率为30%,超过55000元至80000元的部分税率为35%,超过80000元的部分税率为45%。

其次,我们需要了解2018年的个人所得税起征点。

2018年,我国的个人所得税起征点为每月5000元或者每年60000元。

也就是说,只有当个人的月收入超过5000元或者年收入超过60000元时,才需要开始缴纳个人所得税。

在了解了税率和起征点之后,我们可以计算出2018年的工资扣税标准。

以某个月收入为8000元的工薪族为例,我们可以按照以下步骤进行计算:首先,我们需要计算8000元的应纳税所得额。

根据个人所得税法规定,应纳税所得额=工资收入-起征点。

因此,8000元的应纳税所得额=8000-5000=3000元。

接下来,我们可以根据税率计算出8000元工资的应纳税额。

根据2018年的税率规定,不超过3000元的部分税率为3%,因此8000元工资的应纳税额=30003%=90元。

最后,我们可以计算出8000元工资的实际扣税金额。

根据应纳税额计算公式,8000元工资的实际扣税金额=应纳税额-速算扣除数。

根据2018年的速算扣除数规定,8000元工资的速算扣除数为0元。

因此,8000元工资的实际扣税金额=90-0=90元。

通过以上计算,我们可以得出8000元工资的实际扣税金额为90元。