罗斯《公司理财》(第11版)章节题库(第12章 看待风险与收益的另一种观点:套利定价理论)【圣才出品

罗斯《公司理财》(第11版)考研真题(选择题)【圣才出品】

一、选择题1.外部融资需要量与下列哪个因素没有明显关系()。

[中央财经大学2019研] A.销售的增长B.销售净利率C.股利支付率D.负债利率【答案】A【解析】外部融资是指企业向其外部筹集资金,如发行股票、债券,向银行申请贷款等,它一般都要发生筹资费用。

A项,销售的增长并不能直接带来盈利的增加,还要看销售价格与销售成本的大小,其不直接影响外部融资的需要量。

B项,销售净利率又称销售净利润率,是净利润占销售收入的百分比。

销售净利率越高,公司盈利越多,可由公司内部产生现金,这意味着外部融资的需求较少。

C项,股利支付率也称股息发放率,是指净收益中股利所占的比重,股利支付率越高,净收益中用来再投资的资金就越少,公司需要依靠更多的外部筹集来满足资金需要。

D项,负债利率越高,采用外部融资所需要支付的成本就越高,进而会影响公司的外部融资需要量。

2.一家公司有负的净营运资本(net working capital),那么这家公司()。

[中山大学2018研]A.流动负债比流动资产多B.已陷入破产C.手上没有现金D.需要卖出一些存货来纠正这个问题【答案】A【解析】根据公式:净营运资本=流动资产-流动负债,净营运资本为负说明流动负债大于流动资产。

3.剩余股利政策的理论依据是()。

[南京航空航天大学2017研]A.信号理论B.MM理论C.税差理论D.“一鸟在手”理论【答案】B【解析】剩余股利政策是企业在有良好的投资机会时,根据目标资本结构测算出必须的权益资本与既有权益资本的差额,首先将税后利润满足权益资本需要,而后将剩余部分作为股利发放的政策。

剩余股利政策的理论依据是MM理论股利无关论。

该理论认为,在完全资本市场中,股份公司的股利政策与公司普通股每股市价无关,公司派发股利的高低不会对股东的财富产生实质性的影响,公司决策者不必考虑公司的股利分配方式,公司的股利政策将随公司投资、融资方案的制定而确定。

因此,在完全资本市场的条件下,股利完全取决于投资项目需用盈余后的剩余,投资者对于盈利的留存或发放股利毫无偏好。

罗斯《公司理财》(第11版)笔记和课后习题答案详解

精研学习>网>>>免费试用百分之20资料全国547所院校视频及题库全收集考研全套>视频资料>课后答案>历年真题>全收集本书是罗斯的《公司理财》(第11版)(机械工业出版社)的学习辅导书。

本书遵循该教材的章目编排,包括8篇,共分31章,每章由两部分组成:第一部分为复习笔记;第二部分为课(章)后习题详解。

本书具有以下几个方面的特点:(1)浓缩内容精华,整理名校笔记。

本书每章的复习笔记对本章的重难点进行了整理,并参考了国内名校名师讲授罗斯的《公司理财》的课堂笔记,因此,本书的内容几乎浓缩了经典教材的知识精华。

(2)精选考研真题,强化知识考点。

部分考研涉及到的重点章节,选择经典真题,并对相关重要知识点进行了延伸和归纳。

(3)解析课后习题,提供详尽答案。

国内外教材一般没有提供课(章)后习题答案或者答案很简单,本书参考国外教材的英文答案和相关资料对每章的习题进行了详细的分析。

(4)补充相关要点,强化专业知识。

一般来说,国外英文教材的中译本不太符合中国学生的思维习惯,有些语言的表述不清或条理性不强而给学习带来了不便,因此,对每章复习笔记的一些重要知识点和一些习题的解答,我们在不违背原书原意的基础上结合其他相关经典教材进行了必要的整理和分析。

本书提供电子书及打印版,方便对照复习。

第1篇概论第1章公司理财导论1.1复习笔记1.2课后习题详解第2章会计报表与现金流量2.1复习笔记2.2课后习题详解第3章财务报表分析与长期计划3.1复习笔记3.2课后习题详解第2篇估值与资本预算第4章折现现金流量估价4.1复习笔记4.2课后习题详解第5章净现值和投资评价的其他方法5.1复习笔记5.2课后习题详解第6章投资决策6.1复习笔记6.2课后习题详解第7章风险分析、实物期权和资本预算7.1复习笔记7.2课后习题详解第8章利率和债券估值8.1复习笔记8.2课后习题详解第9章股票估值9.1复习笔记9.2课后习题详解第3篇风险第10章收益和风险:从市场历史得到的经验10.1复习笔记10.2课后习题详解第11章收益和风险:资本资产定价模型11.1复习笔记11.2课后习题详解第12章看待风险与收益的另一种观点:套利定价理论12.1复习笔记12.2课后习题详解第13章风险、资本成本和估值13.1复习笔记13.2课后习题详解第4篇资本结构与股利政策第14章有效资本市场和行为挑战14.1复习笔记14.2课后习题详解第15章长期融资:简介15.1复习笔记15.2课后习题详解第16章资本结构:基本概念16.1复习笔记16.2课后习题详解第17章资本结构:债务运用的限制17.1复习笔记17.2课后习题详解第18章杠杆企业的估价与资本预算18.1复习笔记18.2课后习题详解第19章股利政策和其他支付政策19.1复习笔记19.2课后习题详解第5篇长期融资第20章资本筹集20.1复习笔记20.2课后习题详解第21章租赁21.1复习笔记21.2课后习题详解第6篇期权、期货与公司理财第22章期权与公司理财22.1复习笔记22.2课后习题详解第23章期权与公司理财:推广与应用23.1复习笔记23.2课后习题详解第24章认股权证和可转换债券24.1复习笔记24.2课后习题详解第25章衍生品和套期保值风险25.1复习笔记25.2课后习题详解第7篇短期财务第26章短期财务与计划26.1复习笔记26.2课后习题详解第27章现金管理27.1复习笔记27.2课后习题详解第28章信用和存货管理28.1复习笔记28.2课后习题详解第8篇理财专题第29章收购与兼并29.1复习笔记29.2课后习题详解第30章财务困境30.1复习笔记30.2课后习题详解第31章跨国公司财务31.1复习笔记31.2课后习题详解。

公司理财-罗斯课后习题答案.doc

第一章1.在所有权形式的公司中,股东是公司的所有者。

股东选举公司的董事会,董事会任命该公司的管理层。

企业的所有权和控制权分离的组织形式是导致的代理关系存在的主要原因。

管理者可能追求自身或别人的利益最大化,而不是股东的利益最大化。

在这种环境下,他们可能因为目标不一致而存在代理问题。

2.非营利公司经常追求社会或政治任务等各种目标。

非营利公司财务管理的目标是获取并有效使用资金以最大限度地实现组织的社会使命。

3.这句话是不正确的。

管理者实施财务管理的目标就是最大化现有股票的每股价值,当前的股票价值反映了短期和长期的风险、时间以及未来现金流量。

4.有两种结论。

一种极端,在市场经济中所有的东西都被定价。

因此所有目标都有一个最优水平,包括避免不道德或非法的行为,股票价值最大化。

另一种极端,我们可以认为这是非经济现象,最好的处理方式是通过政治手段。

一个经典的思考问题给出了这种争论的答案:公司估计提高某种产品安全性的成本是30美元万。

然而,该公司认为提高产品的安全性只会节省20美元万。

请问公司应该怎么做呢?”5.财务管理的目标都是相同的,但实现目标的最好方式可能是不同的,因为不同的国家有不同的社会、政治环境和经济制度。

6.管理层的目标是最大化股东现有股票的每股价值。

如果管理层认为能提高公司利润,使股价超过35美元,那么他们应该展开对恶意收购的斗争。

如果管理层认为该投标人或其它未知的投标人将支付超过每股35美元的价格收购公司,那么他们也应该展开斗争。

然而,如果管理层不能增加企业的价值,并且没有其他更高的投标价格,那么管理层不是在为股东的最大化权益行事。

现在的管理层经常在公司面临这些恶意收购的情况时迷失自己的方向。

7.其他国家的代理问题并不严重,主要取决于其他国家的私人投资者占比重较小。

较少的私人投资者能减少不同的企业目标。

高比重的机构所有权导致高学历的股东和管理层讨论决策风险项目。

此外,机构投资者比私人投资者可以根据自己的资源和经验更好地对管理层实施有效的监督机制。

罗斯《公司理财》(第11版)笔记和课后习题详解

读书笔记模板

01 思维导图

03 读书笔记 05 作者介绍

目录

02 内容摘要 04 目录分析 06 精彩摘录

思维导图

本书关键字分析思维导图

习题

笔记

经典 书

第章

风险

预算

笔记

教材

习题 复习

收益

第版

笔记

市场

习题

定价

资本

期权

内容摘要

内容摘要

本书是罗斯的《公司理财》(第11版)(机械工业出版社)的学习辅导电子书。本书遵循该教材的章目编排, 包括8篇,共分31章,每章由两部分组成:第一部分为复习笔记;第二部分为课(章)后习题详解。本书具有以 下几个方面的特点:(1)浓缩内容精华,整理名校笔记。本书每章的复习笔记对本章的重难点进行了整理,并参 考了国内名校名师讲授罗斯的《公司理财》的课堂笔记,因此,本书的内容几乎浓缩了经典教材的知识精华。(2) 选编考研真题,强化知识考点。部分考研涉及到的重点章节,选编经典真题,并对相关重要知识点进行了延伸和 归纳。(3)解析课后习题,提供详尽答案。国内外教材一般没有提供课(章)后习题答案或者答案很简单,本书 参考国外教材的英文答案和相关资料对每章的习题进行了详细的分析。(4)补充相关要点,强化专业知识。一般 来说,国外英文教材的中译本不太符合中国学生的思维习惯,有些语言的表述不清或条理性不强而给学习带来了 不便,因此,对每章复习笔记的一些重要知识点和一些习题的解答,我们在不违背原书原意的基础上结合其他相 关经典教材进行了必要的整理和分析。

12.1复习笔记 12.2课后习题详解

第13章风险、资本成本和估值

13.1复习笔记 13.2课后习题详解

罗斯《公司理财》(第11版)考研真题(简答题)【圣才出品】

罗斯《公司理财》(第11版)考研真题(简答题)【圣才出品】四、简答题1.达⽣公司决定发⾏债券进⾏融资,但考虑到当前利率较⾼,未来市场利率可能下调,因此董事会认为公司应该发⾏可赎回债券。

预期利率下降是否是发⾏可赎回债券的充⾜理由,为什么?[中央财经⼤学2019研]答:可赎回债券是指发⾏公司可以按照发⾏时规定的条款,依⼀定的条件和价格在公司认为合适的时间提前赎回的债券。

⼀般来讲,债券的赎回价格要⾼于债券⾯值,⾼出的部分称为“赎回溢价”,赎回溢价可按不同的⽅式确定。

可赎回债券关于提前赎回债券的规定是对债券发⾏公司有利的,但同时却有可能损害债权⼈的利益。

⽐如,若公司发⾏债券后市场利率降低,公司可利⽤债券的可赎回性,采⽤换债的⽅法提前赎回利息较⾼的债券,⽽代之以利息较低的债券。

⽽如果市场利率在债券发⾏后进⼀步上升,发⾏公司可以不提前赎回债券,继续享受低利息的好处。

这样,利息变动风险将完全由债权⼈承担。

因此,预期利率下降可以作为发⾏可赎回债权的理由,但并不是充分理由。

市场上实际利率的⾛向还需要考虑各个⽅⾯因素的影响,⽽且可赎回条款通常在债券发⾏⼏年之后才开始⽣效。

当前利率较⾼,未来利率可能因为经济波动或者是政策因素的影响,继续保持较⾼的⽔平,也可能因为宏观经济调整,实际利率有所下降,不同的改变对可赎回债券的提前赎回产⽣不同的影响。

2.为什么说经营杠杆⼤的公司要适度的进⾏债务筹资?[南京航空航天⼤学2017研]答:(1)经营杠杆经营杠杆,⼜称营业杠杆或营运杠杆,反映销售和息税前盈利的杠杆关系。

指在企业⽣产经营中由于存在固定成本⽽使利润变动率⼤于产销量变动率的规律。

为了对经营杠杆进⾏量化,企业财务管理和管理会计中把利润变动率相当于产销量(或销售收⼊)变动率的倍数称之为经营杠杆系数、经营杠杆率,并⽤公式加以表⽰:经营杠杆系数=息税前利润变动率/产销业务量变动率。

⼀般来说,在其他因素不变的情况下,固定成本越⾼,经营杠杆系数越⼤,经营风险越⼤。

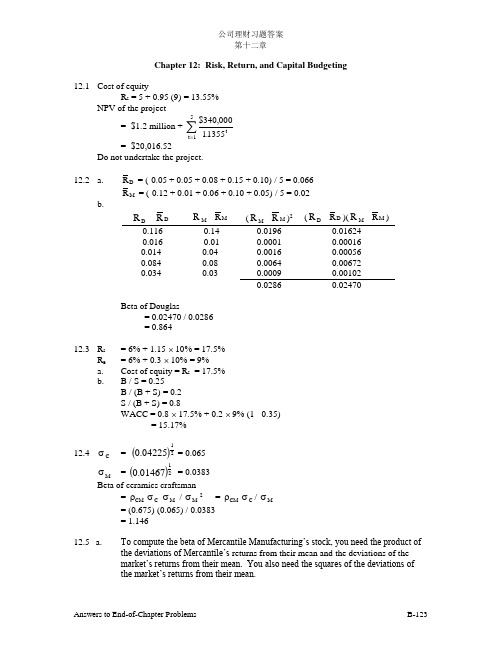

罗斯《公司理财》英文习题答案DOCchap012

公司理财习题答案第十二章Chapter 12: Risk, Return, and Capital Budgeting12.1 Cost of equity R S = 5 + 0.95 (9) = 13.55% NPV of the project= -$1.2 million + $340,.0001135515tt =∑= -$20,016.52Do not undertake the project. 12.2 a. R D= (-0.05 + 0.05 + 0.08 + 0.15 + 0.10) / 5 = 0.066 R M = (-0.12 + 0.01 + 0.06 + 0.10 + 0.05) / 5 = 0.02b.DR- D R M R -R M(M R -M R )2 (D R -R D )(M R -R M )-0.116 -0.14 0.0196 0.01624 -0.016 -0.01 0.0001 0.00016 0.014 0.04 0.0016 0.00056 0.084 0.08 0.0064 0.00672 0.034 0.03 0.0009 0.001020.02860.02470Beta of Douglas = 0.02470 / 0.0286 = 0.86412.3 R S = 6% + 1.15 ⨯ 10% = 17.5% R B = 6% + 0.3 ⨯ 10% = 9% a. Cost of equity = R S = 17.5% b. B / S = 0.25 B / (B + S) = 0.2 S / (B + S) = 0.8WACC = 0.8 ⨯ 17.5% + 0.2 ⨯ 9% (1 - 0.35)= 15.17%12.4 C σ = ()2104225.0 = 0.065M σ = ()2101467.0 = 0.0383Beta of ceramics craftsman = CM ρC σ M σ / M σ2 = CM ρC σ/ M σ = (0.675) (0.065) / 0.0383 = 1.146 12.5a. To compute the beta of Mercantile Manufacturing’s stock, you need the product of the deviations of Mercantile’s returns from their mean and the deviations of the market’s returns from their mean. You also need the squares of the deviations ofthe market’s returns from their mean.The mechanics of computing the means and the deviations were presented in an earlier chapter.R T = 0.196 / 12 = 0.016333 R M = 0.236 / 12 = 0.019667 E(T R -R T ) (M R -R M ) = 0.038711 E(M R -R M )2 = 0.038588 β = 0.038711 / 0.038588= 1.0032b.The beta of the average stock is 1. Mercantile’s beta is close to 1, indicating that its stock has average risk.12.6 a.R M can have three values, 0.16, 0.18 or 0.20. The probability that M R takes one of these values is the sum of the joint probabilities of the return pair that include theparticular value of M R . For example, if M R is 0.16, R J will be 0.16, 0.18 or 0.22. The probability that M R is 0.16 and R J is 0.16 is 0.10. The probability that R M is 0.16 and R J is 0.18 is 0.06. The probability that M R is 0.16 and R J is 0.22 is 0.04. The probability that M R is 0.16 is, therefore, 0.10 + 0.06 + 0.04 = 0.20. The same procedure is used to calculate the probability that M R is 0.18 and the probability that M R is 0.20. Remember, the sum of the probability must be one.M RProbability 0.16 0.20 0.18 0.60 0.20 0.20 b. i.RM= 0.16 (0.20) + 0.18 (0.60) + 0.20 (0.20) = 0.18ii. 2M σ = (0.16 - 0.18) 2 (0.20) + (0.18 - 0.18) 2 (0.60) + (0.20 - 0.18) 2 (0.20)= 0.00016iii. M σ = ()2100016.0 = 0.01265c. R J Probability .18 .20 .20 .40 .22 .20 .24.10d. i. E j = .16 (.10) + .18 (.20) + .20 (.40) + .22 (.20) + .24(.10) = .20 ii. σj 2 = (.16 - .20)2 (.10) + (.18 - .20)2 (.20) + (.20 - .20)2 (.40)+ (.22 - .20)2 (.20) + (.24 - .20)2 (.10) = .00048公司理财习题答案第十二章iii. σj = ()21.0 = .0219100048e. Cov mj= (.16 - .18) (.16 - .20) (.10) + (.16 - .18) (.18 - .20) (.06)+ (.16 - .18) (.22 - .20) (.04) + (.20 - .18) (.18 - .20) (.02)+ (.20 - .18) (.22 - .20) (.04) + (.20 - .18) (.24 - .20) (.10)= .000176Corr mj = (0.000176) / (0.01265) (0.02191) = 0.635f. βj = (.635) (.02191) / (.01265) = 1.1012.7 i. The risk of the new project is the same as the risk of the firm without the project.ii. The firm is financed entirely with equity.12.8 a. Pacific Cosmetics should use its stock beta in the evaluation of the project only ifthe risk of the perfume project is the same as the risk of Pacific Cosmetics.b. If the risk of the project is the same as the risk of the firm, use the firm’s stock beta.If the risk differs, then use the beta of an all-equity firm with similar risk as theperfume project. A good way to estimate the beta of the project would be toaverage the betas of many perfume producing firms.12.9 E(R S) = 0.1 ⨯ 3 + 0.3 ⨯ 8 + 0.4 ⨯ 20 + 0.2 ⨯ 15 = 13.7%E(R B) = 0.1 ⨯ 8 + 0.3 ⨯ 8 + 0.4 ⨯ 10 + 0.2 ⨯ 10 = 9.2%E(R M) = 0.1 ⨯ 5 + 0.3 ⨯ 10 + 0.4 ⨯ 15 + 0.2 ⨯ 20 = 13.5%State {R S - E(R S)}{R M - E(R M)}Pr {R B - E(R B)}{R M - E(R M)}Pr1 (0.03-0.137)(0.05-0.135)⨯0.1 (0.08-0.092)(0.05-0.135)⨯0.12 (0.08-0.137)(0.10-0.135)⨯0.3 (0.08-0.092)(0.10-0.135)⨯0.33 (0.20-0.137)(0.15-0.135)⨯0.4 (0.10-0.092)(0.15-0.135)⨯0.44 (0.15-0.137)(0.20-0.135)⨯0.2 (0.10-0.092)(0.20-0.135)⨯0.2Sum 0.002056 0.00038= Cov(R S, R M) = Cov(R B, R M)σM 2= 0.1 (0.05 - 0.135)2 + 0.3 (0.10-0.135)2+ 0.4 (0.15-0.135)2 + 0.2 (0.20-0.135)2= 0.002025a. Beta of debt = Cov(R B, R M) / σM2 = 0.00038 / 0.002025= 0.188b. Beta of stock = Cov(R S, R M) / σM2 = 0.002055 / 0.002025= 1.015c. B / S = 0.5Thus, B / (S + B) = 1 / 3 = 0.3333S / (S + B) = 2 / 3 = 0.6667Beta of asset = 0.188 ⨯ 0.3333 + 1.015 ⨯ 0.6667= 0.73912.10 The discount rate for the project should be lower than the rate implied by the use ofthe Security Market Line. The appropriate discount rate for such projects is theweighted average of the interest rate on debt and the cost of equity. Since theinterest rate on the debt of a given firm is generally less than the firm’s cost ofequity, using only the stock’s beta yields a discount rate that is too high. Theconcept and practical uses of a weighted average discount rate will be in a laterchapter.12.11i. RevenuesThe gross income of the firm is an important factor in determining beta. Firmswhose revenues are cyclical (fluctuate with the business cycle) generally have highbetas. Firms whose revenues are not cyclical tend to have lower betas.ii. Operating leverageOperating leverage is the percentage change in earnings before interest and taxes(EBIT) for a percentage change in sales, [(Change in EBIT / EBIT) (Sales / Changein sales)]. Operating leverage indicates the ability of the firm to service its debt andpay stockholders.iii. Financial leverageFinancial leverage arises from the use of debt. Financial leverage indicates theability of the firm to pay stockholders. Since debt holders must be paid beforestockholders, the higher the financial leverage of the firm, the riskier its stock.The beta of common stock is a function of all three of these factors. Ultimately, theriskiness of the stock, of which beta captures a portion, is determined by thefluctuations in the income available to the stockholders. (As was discussed in thechapter, whether income is paid to the stockholders in the form of dividends or it isretained to finance projects are irrelevant as long as the projects are of similar riskas the firm.) The income available to common stock, the net income of the firm,depends initially on the revenues or sales of the firm. The operating leverageindicates how much of each dollar of revenue will become EBIT. Financialleverage indicates how much of each dollar of EBIT will become net income.12.12 a. Cost of equity for National Napkin= 7 + 1.29 (13 - 7)= 14.74%b. B / (S + B) = S / (S + B) = 0.5WACC = 0.5 ⨯ 7 ⨯ 0.65 + 0.5 ⨯ 14.74= 9.645%12.13 B = $60 million ⨯ 1.2 = $72 millionS = $20 ⨯ 5 million = $100 millionB / (S + B) = 72 / 172 = 0.4186S / (S + B) = 100 / 172 = 0.5814WACC = 0.4186 ⨯ 12% ⨯ 0.75 + 0.5814 ⨯ 18%= 14.23%12.14 S = $25 ⨯ 20 million = $500 millionB = 0.95 ⨯ $180 million = $171 million公司理财习题答案第十二章B / (S + B) = 0.2548 S / (S + B) = 0.7452 WACC = 0.7452 ⨯ 20% + 0.2548 ⨯ 10%⨯ 0.60 = 16.43%12.15 B / S = 0.75 B / (S + B) = 3 / 7 S / (S + B) = 4 / 7 WACC = (4 / 7) ⨯ 15% + (3 / 7) ⨯ 9%⨯ (1 - 0.35) = 11.08%NPV = -$25 million + $7(.)m illion tt 10110815+=∑= $819,299.04 Undertake the project.12.16 WACC = (0.5) x 28% + (0.5) x 10% x (1 - 0.35)= 17.25%NPV = - $1,000,000 + (1 - 0.35) $600,000 51725.0A = $240,608.50Mini Case: Allied ProductsAssumptionsPP&E Investment 42,000,000 Useful life of PP&E Investment (years) 7NEW GPWS price/unit (Year 1) 70,000 NEW GPWS variable cost/unit (Year 1) 50,000 UPGRADE GPWS price/unit (Year 1) 35,000 UPGRADE GPWS variable cost/unit (Year 1) 22,000Year 1 marketing and admin costs 3,000,000 Annual inflation rate 3.00% Corporate Tax rate 40.00%Beta (9/27 Valueline) 1.20 Rf (30 year U.S. Treasury Bond) 6.20%NEW GPWS Market Growth (Strong Growth) 15.00%NEW GPWS Market Growth (Moderate Growth) 10.00%NEW GPWS Market Growth (Mild Recession) 6.00%NEW GPWS Market Growth (Severe Recession state of economy) 3.00%Total Annual Market for UPGRADE GPWS (units) 2,500Allied Signal Market Share in each market 45.00%公司理财习题答案第十二章Year 0 1 2 3 4 5 SalesNEWUnits 97 107 118 130 144 Price 70,000 72,100 74,263 76,491 78,786 Total NEW 6,772,500 7,688,654 8,736,317 9,935,345 11,308,721 UPGRADEUnits 1,125 1,125 1,125 1,125 1,125 Price 35,000 36,050 37,132 38,245 39,393 Total UPGRADE 39,375,000 40,556,250 41,772,938 43,026,126 44,316,909 Total Sales 46,147,500 48,244,904 50,509,254 52,961,470 55,625,630 Variable CostsNEW 4,837,500 5,491,896 6,240,226 7,096,675 8,077,658 UPGRADE 24,750,000 25,492,500 26,257,275 27,044,993 27,856,343 Total Variable Costs 29,587,500 30,984,396 32,497,501 34,141,668 35,934,001SG&A 3,000,000 3,090,000 3,182,700 3,278,181 3,376,526 Depreciation 6,001,800 10,285,800 7,345,800 5,245,800 3,750,600EBIT 7,558,200 3,884,708 7,483,253 10,295,821 12,564,503 Interest 0 0 0 0 0 Tax 3,023,280 1,553,883 2,993,301 4,118,329 5,025,801 Net Income 4,534,920 2,330,825 4,489,952 6,177,493 7,538,702EBIT + Dep - Taxes 10,536,720 12,616,625 11,835,752 11,423,293 11,289,302 Less: Change in NWC 2,000,000 307,375 104,870 113,218 122,611 (2,648,074) Less: Captial Spending 42,000,000 (10,948,080) CF from Assets: (44,000,000) 10,229,345 12,511,755 11,722,534 11,300,682 24,885,455 Discounted CF from Assets 9,304,480 10,351,583 8,821,741 7,735,381 15,494,120Total Discounted CF from Assets 51,707,305Results。

(完整版)公司理财-罗斯课后习题答案

(完整版)公司理财-罗斯课后习题答案-CAL-FENGHAI-(2020YEAR-YICAI)_JINGBIAN第一章1.在所有权形式的公司中,股东是公司的所有者。

股东选举公司的董事会,董事会任命该公司的管理层。

企业的所有权和控制权分离的组织形式是导致的代理关系存在的主要原因。

管理者可能追求自身或别人的利益最大化,而不是股东的利益最大化。

在这种环境下,他们可能因为目标不一致而存在代理问题。

2.非营利公司经常追求社会或政治任务等各种目标。

非营利公司财务管理的目标是获取并有效使用资金以最大限度地实现组织的社会使命。

3.这句话是不正确的。

管理者实施财务管理的目标就是最大化现有股票的每股价值,当前的股票价值反映了短期和长期的风险、时间以及未来现金流量。

4.有两种结论。

一种极端,在市场经济中所有的东西都被定价。

因此所有目标都有一个最优水平,包括避免不道德或非法的行为,股票价值最大化。

另一种极端,我们可以认为这是非经济现象,最好的处理方式是通过政治手段。

一个经典的思考问题给出了这种争论的答案:公司估计提高某种产品安全性的成本是30美元万。

然而,该公司认为提高产品的安全性只会节省20美元万。

请问公司应该怎么做呢?”5.财务管理的目标都是相同的,但实现目标的最好方式可能是不同的,因为不同的国家有不同的社会、政治环境和经济制度。

6.管理层的目标是最大化股东现有股票的每股价值。

如果管理层认为能提高公司利润,使股价超过35美元,那么他们应该展开对恶意收购的斗争。

如果管理层认为该投标人或其它未知的投标人将支付超过每股35美元的价格收购公司,那么他们也应该展开斗争。

然而,如果管理层不能增加企业的价值,并且没有其他更高的投标价格,那么管理层不是在为股东的最大化权益行事。

现在的管理层经常在公司面临这些恶意收购的情况时迷失自己的方向。

7.其他国家的代理问题并不严重,主要取决于其他国家的私人投资者占比重较小。

较少的私人投资者能减少不同的企业目标。

公司金融课后习题罗斯

第一章Corporate finance(公司财务)是金融学的分支学科,用于考察公司如何有效地利用各种融资渠道,获得最低成本的资金来源,并形成合适的资本结构(capital structure);还包括企业投资、利润分配、运营资金管理及财务分析等方面。

它会涉及到现代公司制度中的一些诸如委托-代理结构的金融安排等深层次的问题。

为什么说公司理财研究的就是如下三个问题:(1) 公司应该投资于什么样的长期资产?涉及资产负债表的左边。

我们使用“资本预算(capital budgeting)”和“资本性支出”这些专业术语描述这些长期固定资产的投资和管理过程。

(2) 公司如何筹集资本性支出所需的资金呢?涉及资产负债表的右边。

回答这一问题又涉及到资本结构(Capital structure),它表示公司短期及长期负债与股东权益的比例。

(3) 公司应该如何管理它在经营中的现金流量?涉及资产负债表的上方。

首先,经营中的现金流入量和现金流出量在时间上不对等。

此外,经营中现金流量的数额和时间都具有不确定性,难于确切掌握。

财务经理必须致力于管理现金流量的缺口。

从资产负债表的角度看,现金流量的短期管理与净营运资本(net working capital)有关。

净营运资本定义为短期资本与短期负债之差。

从财务管理的角度看,短期现金流量问题是由于现金流量和现金流量之间不对等所引起的,属于短期理财问题。

资本结构公司可以事先发行比股权多的债权,筹集所需的资金;可以考虑改变二者的比例,买回它的一些债权。

融资决策在原先投资决策前就可以独立设定。

这些发行债权和股权的决策影响到公司的资本结构。

资金主管负责处理现金流量、投资预算和制定财务计划。

财务主管负责会计工作职能,包括税收、成本核算、财务会计和信息系统。

现金流量的时点公司投资的价值取决于现金流量的时点。

一个最重要的假设是任何人都偏好早一点收到现金流量。

今天收到的一美元比明天收到的一美元更有价值。

公司理财第十一版课后答案

公司理财第十一版课后答案第一部分复习笔记公司的首要目标——股东财富最大化决定了公司理财的目标。

公司理财研究的是稀缺资金如何在企业和市场内进行有效配置,它是在股份有限公司已成为现代企业制度最主要组织形式的时代背景下,就公司经营过程中的资金运动进行预测、组织、协调、分析和控制的一种决策与管理活动。

从决策角度来讲,公司理财的决策内容包括投资决策、筹资决策、股利决策和净流动资金决策;从管理角度来讲,公司理财的管理职能主要是指对资金筹集和资金投放的管理。

公司理财的基本内容包括:投资决策(资本预算)、融资决策(资本结构)、短期财务管理(营运资本)。

1资产负债表资产负债表是总括反映企业某一特定日期财务状况的会计报表,它是根据资产、负债和所有者权益之间的相互关系,按照一定的分类标准和一定的顺序,把企业一定日期的资产、负债和所有者权益各项目予以适当排列,并对日常工作中形成的大量数据进行高度浓缩整理后编制而成的。

资产负债表可以反映资本预算、资本支出、资本结构以及经营中的现金流量管理等方面的内容。

2资本结构资本结构是指企业各种资本的构成及其比例关系,它有广义和狭义之分。

广义资本结构,亦称财务结构,指企业全部资本的构成,既包括长期资本,也包括短期资本(主要指短期债务资本)。

狭义资本结构,主要指企业长期资本的构成,而不包括短期资本。

通常人们将资本结构表示为债务资本与权益资本的比例关系(D/E)或债务资本在总资本中的构成(D/A)。

准确地讲,企业的资本结构应定义为有偿负债与所有者权益的比例。

资本结构是由企业采用各种筹资方式筹集资本形成的。

筹资方式的选择及组合决定着企业资本结构及其变化。

资本结构是企业筹资决策的核心问题。

企业应综合考虑影响资本结构的因素,运用适当方法优化资本结构,从而实现最佳资本结构。

资本结构优化有利于降低资本成本,获取财务杠杆利益。

3财务经理财务经理是公司管理团队中的重要成员,其主要职责是通过资本预算、融资和资产流动性管理为公司创造价值。

罗斯公司理财第11版笔记和课后习题详解

罗斯《公司理财》(第11版)笔记和课后习题详解,益星学习网提供全套资料第一部分复习笔记公司的首要目标——股东财富最大化决定了公司理财的目标。

公司理财研究的是稀缺资金如何在企业和市场内进行有效配置,它是在股份有限公司已成为现代企业制度最主要组织形式的时代背景下,就公司经营过程中的资金运动进行预测、组织、协调、分析和控制的一种决策与管理活动。

从决策角度来讲,公司理财的决策内容包括投资决策、筹资决策、股利决策和净流动资金决策;从管理角度来讲,公司理财的管理职能主要是指对资金筹集和资金投放的管理。

公司理财的基本内容包括:投资决策(资本预算)、融资决策(资本结构)、短期财务管理(营运资本)。

1资产负债表资产负债表是总括反映企业某一特定日期财务状况的会计报表,它是根据资产、负债和所有者权益之间的相互关系,按照一定的分类标准和一定的顺序,把企业一定日期的资产、负债和所有者权益各项目予以适当排列,并对日常工作中形成的大量数据进行高度浓缩整理后编制而成的。

资产负债表可以反映资本预算、资本支出、资本结构以及经营中的现金流量管理等方面的内容。

2资本结构资本结构是指企业各种资本的构成及其比例关系,它有广义和狭义之分。

广义资本结构,亦称财务结构,指企业全部资本的构成,既包括长期资本,也包括短期资本(主要指短期债务资本)。

狭义资本结构,主要指企业长期资本的构成,而不包括短期资本。

通常人们将资本结构表示为债务资本与权益资本的比例关系(D/E)或债务资本在总资本中的构成(D/A)。

准确地讲,企业的资本结构应定义为有偿负债与所有者权益的比例。

资本结构是由企业采用各种筹资方式筹集资本形成的。

筹资方式的选择及组合决定着企业资本结构及其变化。

资本结构是企业筹资决策的核心问题。

企业应综合考虑影响资本结构的因素,运用适当方法优化资本结构,从而实现最佳资本结构。

资本结构优化有利于降低资本成本,获取财务杠杆利益。

3财务经理财务经理是公司管理团队中的重要成员,其主要职责是通过资本预算、融资和资产流动性管理为公司创造价值。

罗斯《公司理财》(第11版)笔记和课后习题详解

罗斯《公司理财》(第11版)笔记和课后习题详解来源微♥公号精研学习网第1篇概论第1章公司理财导论1.1复习笔记公司的首要目标——股东财富最大化决定了公司理财的目标。

公司理财研究的是稀缺资金如何在企业和市场内进行有效配置,它是在股份有限公司已成为现代企业制度最主要组织形式的时代背景下,就公司经营过程中的资金运动进行预测、组织、协调、分析和控制的一种决策与管理活动。

从决策角度来讲,公司理财的决策内容包括投资决策、筹资决策、股利决策和净流动资金决策;从管理角度来讲,公司理财的管理职能主要是指对资金筹集和资金投放的管理。

公司理财的基本内容包括:投资决策(资本预算)、融资决策(资本结构)、短期财务管理(营运资本)。

1资产负债表资产负债表是总括反映企业某一特定日期财务状况的会计报表,它是根据资产、负债和所有者权益之间的相互关系,按照一定的分类标准和一定的顺序,把企业一定日期的资产、负债和所有者权益各项目予以适当排列,并对日常工作中形成的大量数据进行高度浓缩整理后编制而成的。

资产负债表可以反映资本预算、资本支出、资本结构以及经营中的现金流量管理等方面的内容。

2资本结构资本结构是指企业各种资本的构成及其比例关系,它有广义和狭义之分。

广义资本结构,亦称财务结构,指企业全部资本的构成,既包括长期资本,也包括短期资本(主要指短期债务资本)。

狭义资本结构,主要指企业长期资本的构成,而不包括短期资本。

通常人们将资本结构表示为债务资本与权益资本的比例关系(D/E)或债务资本在总资本中的构成(D/A)。

准确地讲,企业的资本结构应定义为有偿负债与所有者权益的比例。

资本结构是由企业采用各种筹资方式筹集资本形成的。

筹资方式的选择及组合决定着企业资本结构及其变化。

资本结构是企业筹资决策的核心问题。

企业应综合考虑影响资本结构的因素,运用适当方法优化资本结构,从而实现最佳资本结构。

资本结构优化有利于降低资本成本,获取财务杠杆利益。

3财务经理财务经理是公司管理团队中的重要成员,其主要职责是通过资本预算、融资和资产流动性管理为公司创造价值。

罗斯《公司理财》期末试题和模拟题

《公司理财》复习资料一、单项选择题1、下列各项中,不能协调所有者与债权人之间矛盾的方式是(A)A.市场对公司强行接收或吞并B.债权人通过合同实施限制性借款C.债权人停止借款D.债权人收回借款2、在下列各项中,能够反映上市公司价值最大化目标实现程度的是(C)A.总资产报酬率B.净资产收益率C.每股市价D.每股利润3、作为财务管理目标,既能够考虑资金的时间价值和投资风险,又能避免企业的短期行为的是(B)A. 利润最大化B. 企业价值最大化C. 每股利润最大化D. 资本利润率最大化4、将利率分为基准利率和套算利率的依据是(A)A.利率的变动关系B.资金的供求关系C.利率形成机制D.利率的构成5、按照证券交易的方式和次数,将金融市场分为(D)A.现货市场和期货市场B.第一市场和第二市场C.短期金融市场和长期金融市场D.发行市场和交易市场6、在没有通货膨胀的情况下,纯利率是指(D)A.投资期望收益率B.银行贷款基准利率C.社会实际平均收益率D.没有风险的均衡点利率7、某企业2003年主营业务收入净额为36000万元,流动资产平均余额为4000万元,固定资产平均余额为8000万元。

假定没有其他资产,则该企业2003年的总资产周转率(A)次A.3.0B.3.4C.2.9D.3.28、在杜邦财务分析体系中,综合性最强的财务比率是(A)A.权益报酬率B.总资产净利率C.总资产周转率D.营业净利率9、下列各项中,不会影响流动比率的业务是(A)A.用现金购买短期债券B.用现金购买固定资产C.用存货进行对外长期投资D.从银行取得长期借款10、下列各项中,可能导致企业资产负债率变化的经济业务是(C)A.收回应收账款B.用现金购买债券C.接受所有者投资转入的固定资产D.以固定资产对外投资(按账面价值作价)11、某企业税前经营利润100万元,利息费用10万元,平均所得税率为30%,则该企业的净利润为(A)A.63万元B.80万元C.20万元D.97万元12、下列指标属于企业长期偿债能力衡量指标的是(C)A.固定资产周转率B.速动比率C.已获利息倍数D.总资产周转率13、企业大量增加速动资产可能导致的结果是(B)A.减少资金的机会成本B.增加资金的机会成本C.增加财务风险D.提高流动资产的收益率14、若流动比率大于1,下列说法正确的是(A)A.营运资本大于0B.短期偿债能力绝对有保证C.现金比率大于1D.速动比率大于115、某企业于年初存入银行10000元,假定年利息率为12%,每年复利两次。

罗斯《公司理财》(第11版)考研真题(判断题)【圣才出品】

二、判断题1.在进行资本预算时,机会成本应该作为增量现金流考虑进来。

()[对外经济贸易大学2018研]【答案】√【解析】一项资产用于某个新项目,则丧失了其他使用方式所能带来的潜在收入,这些丧失的收入有充分的理由被看成成本,即机会成本应该作为增量现金流考虑进来。

2.在计算WACC时,权重应该选择以账面价值衡量的目标资本结构。

()[中央财经大学2017研]【答案】×【解析】计算WACC时,各类资本在资本总额中的权重是根据各类资本的市值计算出来的,一般不能采用资本的账面价值计算。

由于权益资本的账面价值常常与其市场价值存在较大的差距,因此按照账面价值计算的加权平均资本成本与实际成本相差很远。

只有当资本的市场价值与它的账面价值相近时,才可以用账面价值计算的权重作为资本市值权重的近似值。

3.费雪认为,实际利率是货币价值变动后的名义利率。

()[四川大学2016研]【答案】×【解析】费雪效应揭示了通货膨胀率预期与利率之间的关系,它指出当通货膨胀率上升时,利率也将上升。

公式表示为:名义利率=实际利率+通货膨胀率。

即实际利率是指物价水平不变,从而货币价值不变条件下的利息率。

4.根据看涨-看跌期权平价公式,“卖空无风险国债、买入看跌期权、卖空标的资产”可以合成或复制看涨期权。

()[电子科技大学2016研]【答案】×【解析】看涨-看跌期权平价公式为:C+Ke-rT=P+S。

其中C为看涨期权价格,K为看涨期权的执行价格,r为无风险利率,T为距离期权到期日的期限,P为看跌期权价格,S 为期权标的资产的现价。

公式中Ke-rT表示执行价格的现价。

继续推导可得:C=P+S-Ke -rT。

这一公式的意义为:买入一个看涨期权等价于买入一份相同标的资产的看跌期权、买入标的资产、卖空无风险国债,换句话说,即为“卖空无风险国债、买入看跌期权、买入标的资产”可以合成或复制看涨期权。

5.经营者与股东因利益不同而使其目标也不尽一致,因此两者的关系在本质上是无法协调的。

罗斯《公司理财》笔记和课后习题详解(风险、资本成本和估值)【圣才出品】

第13章 风险、资本成本和估值13.1 复习笔记1.权益资本成本及其估计(1)权益资本成本只有当项目的期望收益率大于风险水平相当的金融资产的期望收益率时,项目才可行。

因此项目的折现率应该等于同样风险水平的金融资产的期望收益率。

从企业的角度来看,权益资本成本就是其期望收益率,若用CAPM 模型,股票的期望收益率为:()F M F R R R R β=+⨯-其中,R F 是无风险利率,R _M -R F 是市场组合的期望收益率与无风险利率之差,也称为期望超额市场收益率或市场风险溢价。

股利和资本利得都代表了公司的成本。

公司的股票价值的增长实际上是公司所有股东共同享有的。

如果资本利得中的一部分流向新股东,只有剩下的部分才能被原股东获得。

要估计企业权益资本成本,需要知道以下三个变量:①无风险利率;②市场风险溢价;③公司的贝塔系数。

根据权益资本成本计算企业项目的贴现率需要有两个重要假设:①新项目的贝塔风险与企业风险相同;②企业无债务融资。

(2)无风险利率R F 的估计①计算期限溢价R T ,即用t 年期债券平均收益率减去1年期国债平均收益率;②选择最近t 年期的国债平均收益率R t ′,则R F =R t ′-R T 。

(3)对市场风险溢价的估计方法1:运用历史数据进行估计(基于过去);方法2:运用股利折现模型DDM 进行估计(基于未来)。

在DDM 模型中,一只股票的收益率就是其下一年的股利收益率与股利的年增长率之和。

这可以用于估计一只股票的收益率,也可以用来估计市场整体的收益率。

方法1运用的是历史数据,较为客观,几乎无个人主观操作空间;而方法2则因对未来股利增长的估计而具有很大的主观性。

因此,学者们运用DDM 方法时往往会采用一个低于历史风险溢价水平的数值。

(4)贝塔的估计估算公司贝塔值的基本方法是利用T 个观测值按照如下公式估计:(,)(1,2,,)()it m m Cov R R t T Var R β== 估算贝塔值可能存在以下问题:①贝塔可能随时间的推移而发生变化;②样本容量可能太小;③贝塔受财务杠杆和经营风险变化的影响。

罗斯《公司理财》(第11版)笔记和课后习题详解-第12~15章【圣才出品】

第12章看待风险与收益的另一种观点:套利定价理论12.1 复习笔记美国金融经济学家罗斯于1976年首先提出套利定价理论(Arbitrage Pricing Theory,APT),APT建立在比资本资产定价模型更少且更合理的假设之上,而其导出的均衡模型与资本资产定价模型有很多相似之处。

当市场上收益与风险不匹配,使投资者能构造一个产生安全利润的零投资证券组合时,套利机会就出现了。

套利是指利用一个或多个市场上存在的各种价格差异,在不冒任何风险或冒很小风险的情况下赚取大于零的收益的行为,套利行为需要同时进行等量证券的买卖,以便从其价格关系的差异中获取利润。

套利作为一种广泛使用的投资策略,最具有代表性的是以较高的价格出售证券同时以较低价格购入相同的证券。

1.系统性风险与贝塔系数单只股票的风险可以分为系统性风险和非系统性风险。

非系统性风险可以通过投资组合的多元化投资来消除,但系统性风险却难以消除。

因此只有单只证券的系统性风险才是值得关注的。

同时系统性风险的最优度量标准是贝塔系数。

CAPM公式表明单只证券的期望收益率与贝塔系数是线性相关关系。

贝塔系数可以用于衡量单只股票收益对某一系统性风险的反应程度,也可以度量市场组合的收益对某一特定风险的反应程度。

贝塔系数的大小描述了系统性风险对单只证券或证券组合收益的影响有多大。

股票收益的定义式是:=+=++R R U R mε其中,R是下个月的实际总收益;R_是实际总收益中期望收益部分;U表示实际总收益中的非期望收益部分;m 表示收益的系统性风险,有时又称作“市场风险”,在不同程度上m 影响着市场上所有资产的价格;ε表示收益的非系统性风险。

2.因素模型可以用一个或一些因素代表系统风险,应用β系数可以衡量股票收益对系统风险的反应程度。

因此可以推出另一种资产定价模型——因素模型。

该模型认为各种证券的收益率均受某个或某几个共同因素影响。

各种证券收益率之所以相关主要是因为它们都会对这些共同的因素起反应。

公司理财罗斯习题集

资本资产定价模型

资本资产定价模型是一种评估资产风险和回报的方法,它 涉及到对资产的预期收益、风险和其他相关因素进行评估 。

套利定价理论

套利定价理论认为资产的回报可以通过多个因素来解释, 这些因素在市场上是相对稳定的,因此可以通过套利策略 获得超额收益。

05

营运资金管理

https://

可转换债券

可转换债券是一种可以在特定时期内转换为股票的债券,持有者可以选择继续 持有债券或将其转换为股票。

04

投资管理

https://

长期投资决策

资本预算

资本预算是企业对长期投资项目进行评估和 决策的过程。它涉及到对项目的预期收益、 成本和风险进行评估,以及决定是否投资该 项目。

债务筹资

银行借款

企业向银行或其他金融机构借款,需 要按期偿还本金和利息。

发行债券

企业通过发行债券向投资者募集资金 ,债券持有人有权获得固定的利息回 报,并在债券到期时收回本金。

混合筹资

优先股

优先股是介于股票和债券之间的一种筹资方式,持有优先股的股东享有优先于 普通股股东获得股息的权利,但优先股通常不参与公司决策。

https://

公司理财罗斯习题集

xx年xx月xx日

• 公司理财基础 • 财务分析 • 筹资管理 • 投资管理 • 营运资金管理 • 利润分配与股利政策 • 公司财务重组与并购

目录

01

公司理财基础

https://

公司理财的定义与目标

01

的价值。

03

并购融资方式选择

根据公司的资本结构、资金状况 等因素选择债务融资、股权融资

或混合融资方式。

02

并购支付方式选择

根据目标公司的价值、并购后的 整合成本等因素选择现金、股权

罗斯公司理财课后习题答案

罗斯公司理财课后习题答案罗斯公司是一家知名的金融公司,以其专业的理财知识和服务著称。

他们的理财课程是广受欢迎的,许多人都希望通过学习这些课程来提高自己的理财能力。

在课程结束后,学生们通常会被要求完成一些习题,以检验他们对所学知识的理解和应用能力。

在本文中,我们将为您提供罗斯公司理财课后习题的答案,帮助您更好地掌握理财知识。

第一题:什么是复利?请用一个例子说明其计算方法。

答案:复利是指利息再投资所产生的利息。

简单来说,就是将利息加入到本金中,下一期的利息就会基于新的本金计算。

例如,假设您有1000元的本金,年利率为5%。

在第一年,您将获得50元的利息,总金额为1050元。

在第二年,您将获得52.5元的利息(1050 * 5%),总金额为1102.5元。

以此类推,每年的利息都会基于新的本金计算,从而实现利息的复利效应。

第二题:什么是风险与回报的关系?为什么高风险往往伴随着高回报?答案:风险与回报是金融领域中一个重要的概念。

一般来说,高风险往往伴随着高回报。

这是因为高风险意味着投资的不确定性增加,可能面临较大的损失。

为了鼓励人们承担高风险,市场通常会提供较高的回报。

投资者可以通过承担更高的风险来获得更高的回报,但同时也要承担更大的潜在损失风险。

第三题:什么是资产配置?为什么资产配置对投资者来说很重要?答案:资产配置是指将投资组合中的资金分配到不同的资产类别中,以实现最佳的风险和回报平衡。

资产类别可以包括股票、债券、房地产等。

资产配置对投资者来说非常重要,因为它可以有效地分散投资风险。

通过将资金分散投资于不同的资产类别,投资者可以降低整个投资组合的风险。

此外,资产配置还可以根据投资者的风险承受能力和投资目标,实现最佳的回报。

第四题:什么是指数基金?与主动基金相比,它有哪些优势?答案:指数基金是一种基金产品,其目标是跟踪特定的指数,如标普500指数或道琼斯工业平均指数。

与主动基金相比,指数基金有以下优势:1. 低费用:指数基金通常具有较低的管理费用和交易成本,因为它们不需要进行频繁的交易和研究。

公司理财罗斯习题集

与团队一起制定策略规划,探讨 案例中的决策和行动方案。

习题集实践应用

参考答案

习题集提供详细的参考答案和解释,帮助你了解每个问题的思路和解决方法。

模拟练习

习题集中的模拟练习,帮助你在实践中巩ቤተ መጻሕፍቲ ባይዱ公司理财的知识和技能。

实际案例

通过解决真实的公司案例,应用理论知识并探索实际公司理财的挑战。

习题集使用心得分享

罗斯习题集介绍

深入研究

罗斯习题集是公司理财领域最受 欢迎的教材之一,为学生和专业 人士提供了一系列深入的习题和 案例。

实战应用

互动学习

习题集通过实际案例和应用问题, 帮助读者将理论知识应用到实际 的公司理财决策中。

习题集旨在鼓励学生和读者之间 的互动,通过讨论和解答问题, 加深对公司理财的理解。

习题集内容概览

2

小组讨论

与同学或同事一起完成习题集,进行讨论和经验分享。

3

应用实践

将习题集中的理论知识应用到实际场景中,加深对公司理财的应用理解。

案例解析与讨论

真实案例

小组讨论

策略规划

通过解析和讨论真实的公司案例, 深入了解公司理财的挑战和解决 方案。

通过小组讨论,与其他学生和专 业人士分享对案例的观点和分析。

学习收获

通过习题集的学习,我深入理 解了公司理财的核心概念和分 析方法。

应用实践

习题集的实践应用帮助我将理 论知识应用到实际公司理财决 策中,提高了我的分析能力。

团队合作

通过小组讨论和案例解析,我 与团队成员一起分享经验和讨 论策略,增强了团队合作能力。

公司理财罗斯习题集

欢迎来到公司理财罗斯习题集的世界,这是一个全面的习题集,旨在帮助你 掌握现代公司理财的关键概念和方法。

罗斯《公司理财》英文习题答案DOCchap011-推荐下载

公司理财习题答案第十一章Chapter 11: An Alternative View of Risk and Return: The Arbitrage Pricing Theory 11.1Real GNP was higher than anticipated. Since returns are positively related to the level of GNP, returns should rise based on this factor.Inflation was exactly the amount anticipated. Since there was no surprise in this announcement, it will not affect Lewis-Striden returns.Interest Rates are lower than anticipated. Since returns are negatively related to interest rates, the lower than expected rate is good news. Returns should rise due to interest rates.The President’s death is bad news. Although the president was expected to retire, his retirement would not be effective for six months. During that period he would still contribute to the firm. His untimely death mean that thosecontributions would not be made. Since he was generally considered an asset to the firm, his death will cause returns to fall.The poor research results are also bad news. Since Lewis-Striden must continue to test the drug as early as expected. The delay will affect expected future earnings, and thus it will dampen returns now.The research breakthrough is positive news for Lewis Striden. Since it was unexpected, it will cause returns to rise.The competitor’s announcement is also unexpected, but it is not a welcome surprise. this announcement will lower the returns on Lewis-Striden.Systematic risk is risk that cannot be diversified away through formation of a portfolio. Generally, systematic risk factors are those factors that affect a large number of firms in the market. Note those factors do not have to equally affect the firms. The systematic factors in the list are real GNP, inflation and interest rates.Unsystematic risk is the type of risk that can be diversified away throughportfolio formation. Unsystematic risk factors are specific to the firm or industry.Surprises in these factors will affect the returns of the firm in which you are interested, but they will have no effect on the returns of firms in a different industry and perhaps little effect on other firms in the same industry. For Lewis-Striden, the unsystematic risk factors are the president’s ability to contribute to the firm, the research results and the competitor.11.2a.Systematic Risk = 0.042(4,480– 4,416) –1.4(4.3%– 3.1%)– 0.67(11.8% –9.5%)= –0.53%b.Unsystematic Risk = – 2.6%c.Total Return = 9.5% – 0.53% – 2.6% = 6.37%11.3()()()11.81%1.440.3710.0Return Total c.1.44%=23-270.36=Return ic Unsystemat b.0.372%=14.0%15.2%1.903.5%-4.8%2.04=Risk Systematic a.=++=--11.4 a.Stock A:()()R R R R R A A A m m Am A=+-+=+-+βεε105%12142%...Stock B:()()R R R R R B B m m Bm B=+-+=+-+βεε130%098142%...Stock C:()R R R R R C C C m m Cm C=+-+=+-+βεε157%137142%)..(.b.()[]()[]()[]()()()()()()[]()()CB A m cB A m c m B m A m CB A P 25.045.030.0%2.14R 1435.1%925.1225.045.030.0%2.14R 37.125.098.045.02.130.0%7.1525.0%1345.0%5.1030.0%2.14R 37.1%7.1525.0%2.14R 98.0%0.1345.0%2.14R 2.1%5.1030.0R 25.0R 45.0R 30.0R ε+ε+ε+-+=ε+ε+ε+-+++++=ε+-++ε+-++ε+-+=++=c.i.()R R R A B C =+-==+-==+-=105%1215%142%)1113%09815%142%)137%157%13715%142%168%..(..46%.(......ii.R P =+-=12925%1143515%142%)138398%..(..11.5a.Since five stocks have the same expected returns and the same betas, theportfolio also has the same expected return and beta.()R F F E E E E E p =+++++++110084169151212345...b.公司理财习题答案第十一章R F F E N E N E NAs N s are fini F F p N =++++++→∞→=++1100841690110084169121212......,...,1Nbut E te,Thus, R j p 11.6To determine which investment investor would prefer, you must compute the variance of portfolios created by many stocks from either market. Note, because you know that diversification is good, it is reasonable to assume that once an investor chose the market in which he or she will invest, he or she will buy many stocks in that market.Known:E EF ====001002 and and for all i.i σσεε..Assume: The weight of each stock is 1/N; that is, for all i.X N i =1/If a portfolio is composed of N stocks each forming 1/N proportion of the portfolio, thereturn on the portfolio is 1/N times the sum of the returns on the N stocks. Recall that the return on each stock is 0.1+βF+ε.()()()()()()[]()()()()()()()[]()[]()[]()()[]()()()()()j i 2j i 22j i i 2222222222P P P P iP ,0.04Corr 0.01,Cov s =isvariance the ,N as limit In the ,Cov 1/N 1s 1/N s )(1/N 1/N F 2F E 1/N F E 0.10.1/N F 0.1E R E R E R Var 0.101/N 00.1E 1/N F E 0.11/N F 0.1E R E 1/N F 0.1F 0.1(1/N)R 1/N R εε+β=εε+β∞⇒εε-+ε+β=ε∑+εβ+β=ε+β=-ε+β+=-==+β+=ε+β+=ε∑+β+=ε+β+=ε+β+==∑∑∑∑∑∑∑∑()()()()()()Thus,F R f E R E R Var R Corr Var R Corr ii ip P pi jPijR 1i =++=++===+=+010*********002250040002500412212111222.........,,εεεεεεa.()()()()Corr Corr Var R Var R i j i j ppεεεε112212000225000225,,..====Since Var , a risk averse investor will prefer to invest()()R p 1 Var R 2p 〉in the second market.b.Corr ()()εεεε112090i j j ,.,== and Corr 2i ()()Var R Var R pp120058500025==..Since Var averse investor will prefer to invest()()risk a ,R Var R 2p p 1〉in the second market.c.()()()()Corr Var R Var R i j j ppεεεε112120050022500225,,...==== and Corr 2i Since , a risk averse investor will be indifferent ()()Var R Var R pp12=between investing in the two market.d.Indifference implies that the variances of the portfolio in the two markets are equal.()()()()()()Var R Var R Corr Corr Corr Corr p pijiji jij1211222211002250040002500405=+=+=+..,..,,,.εεεεεεεε公司理财习题答案第十一章This is exactly the relationship used in part c.11.7()()()()()()()()()()()() 2.7225%1.211.5s 1.7424%1.211.2s 0.5929%1.210.7s R Var R Var 0/N Var ,N As i.b.22.30%0.22304.9725/100s 4.9725%2.251.211.5s 17.84%0.17843.1824/100s 3.1824%1.441.211.2s 12.62%1.5929/100s 1.5929%1.001.210.7s Var R Var R Var a.22C 22B 22A m 2i i j C 22C B 2B 2A 2A 2i m 2i j ======β=∴→ε∞→===⇒=+====⇒=+===⇒=+=∴ε+β=ii.APT Model:()R R R R i F m F i=+-β%25.14)5.1)(3.36.10(3.3R %06.12)2.1)(3.36.10(3.3R %41.8)7.0)(3.36.10(3.3R C B A =-+==-+==-+=APT Model shows that assets A & B are accurately priced but asset C isoverpriced. Thus, rational investors will not hold asset C.iii.If short selling is allowed, all rational investors will sell short asset C so that the price of asset C will decrease until no arbitrage opportunity exists. In other words, price of asset C should decrease until the return become 14.25%.11.8 a.Let X= the proportion of security of one in the portfolio and (1-X) = the proportion of security two in the portfolio.()()[]()()[]t 222t 121t 2t 212t 111t 1t2t 1pt F F R E x 1F F R E x R X 1XR R β+β+-++β+=-+=The condition that the return of the portfolio does not depend on implies:F 1()05.0)X 1(X 0X 1X 2111=-+=β-+βThus, P=(-1,2); i.e. sell short security one and buy security two.()()()()()()5.2225.11%20%202%201R E 2p p =+-=β=+-=b.Follow the same logic as in part a, we have()()3X 05.1X 1X 0X 1X 4131==-+=β-+βWhere X is the proportion of security three in the portfolio. Thus, sell short security four and buy security three.()()()()()()075.025.03%10%102%103R E 2p p =-=β=-+=this is a risk free portfolio!c.The portfolio in part b provides a risk free return of 10% which is higher than the5% return provided by the risk free security. To take advantage of this opportunity, borrow at the risk free rate of 5% and invest the funds in a portfolio built by selling short security four and buying security three with weights (3,-2).d.Assuming that the risk free security will not change. The price of security four ( that everyone is trying to sell short) will decrease and the price of security three ( that everyone is trying to buy ) will increase. Hence the return of security four will increase and the return of security three will decrease.The alternative is that the prices of securities three and four will remain the same, and the price of the risk-free security drops until its return is 10%.Finally, a combined movement of all security prices is also possible. The prices of security four and the risk-free security will decrease and the price of security four will increase until the opportunity disappears.E (R j 20%10%5%()ββ1210i =2.5。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第12章

看待风险与收益的另一种观点:套利定价理论一、选择题

下列哪个不是CAPM 的假设?()

A.投资者风险厌恶,且其投资行为是使其终期财富的期望效用最大

B.投资者是价格承受者,即投资者的投资行为不会影响市场上资产的价格运动

C.资产收益率满足多因子模型

D.资本市场上存在无风险资产,且投资者可以无风险利率无限借贷

【答案】C

【解析】套利定价理论(APT)假设资产收益率满足多因子模型。

套利定价模型的优点之一是它能够处理多个因素,而资本资产定价模型就忽略了这一点。

根据套利定价的多因素模型,收益与风险的关系可以表示为:()()()()

123123K F F F F F K

R R R R βR R βR R βR R β=+-+-+-++- 式中,β1代表关于第一个因素的贝塔系数,β2代表关于第二个因素的贝塔系数,依此类推。

二、简答题

1.请解释什么是证券组合的系统性风险和非系统性风险,并图示证券组合包含证券的数量与证券组合系统性风险和非系统性风险间的关系。

答:(1)系统风险亦称“不可分散风险”或“市场风险”,与非系统风险相对,指由于某些因素给市场上所有的证券都带来经济损失的可能性,如经济衰退、通货膨胀和需求变化给投资带来的风险。

这种风险影响到所有证券,不可能通过证券组合分散掉。

即使投资者持

有的是收益水平及变动情况相当分散的证券组合,也将遭受这种风险。

对于投资者来说,这种风险是无法消除的。

系统风险的大小取决于两个方面,一是每一资产的总风险的大小,二是这一资产的收益变化与资产组合中其他资产收益变化的相关关系(由相关系数描述)。

在总风险一定的前提下,一项资产与市场资产组合收益变化的相关关系越强,系统风险越大,相关关系越弱,系统风险越小。

非系统风险,亦称“可分散风险”或“特别风险”,是指那些通过资产组合就可以消除掉的风险,是公司特有风险,例如某些因素对个别证券造成经济损失的可能性。

这种风险可通过证券持有的多样化来抵消,因此,非系统风险是通过多样化投资可被分散的风险。

多样化投资之所以可以分散风险,是因为在市场经济条件下,投资的收益现值是随着收益风险和收益折现率的变化而变化的。

从事多样化投资时,一种投资的收益现值减少可由另一种投资的收益现值增加来弥补。

但是,应当注意:多样化投资分散风险的程度与证券的相关性有关。

可分散风险只与个别企业或少数企业相联系,是由每个企业自身的经营变化和财务变化所决定的,并不对大多数企业产生普遍的影响。

可分散风险(即非系统风险)由经营风险和财务风险组成。

(2)投资组合风险图示

证券组合中包含证券的数量与证券组合系统风险和非系统风险之间的关系可以通过图12-1表示出来:

证券组合包含证券的数量与证券组合非系统性风险存在反向关系,和系统性风险无关。

图12-1投资组合风险

2.比较资本资产定价模型与套利定价模型的主要异同。

答:套利定价模型和资本资产定价模型都是现代投资组合理论,所讨论的都是期望收益和风险之间的关系,但两者所用的假设和原理不同。

资本资产定价模型是一种均衡定价理论。

该模型认为,当市场处于均衡状态时,某种资产(或资产组合)的期望收益率是其贝塔值(β值)的线性函数,即:

E(r i)=r F+βi[E(r M)-r F]

套利定价模型则认为,资产的期望收益率是一系列共同因子的函数。

套利定价理论中的资产定价方程为:

r i=r f+b i,1λ1+b i,2λ2…+b i,nλN

(1)套利定价模型和资本资产定价模型的相同点和联系主要体现在以下几个方面:

①两者都是均衡定价模型。

资本资产定价模型和套利定价模型都是在市场达到均衡时,对资产价值定价的模型,这是两者最大的共同点。

②两者具有内在的联系。

在套利定价模型中,如果是单因素的套利定价模型,并且该因

素是市场组合,则套利定价模型和资本资产定价模型的表达式实际上是一样的。

(2)套利定价模型和资本资产定价模型的区别主要体现在以下几个方面:

①在资本资产定价模型中,证券的风险只用某一证券相对于市场组合的β系数来解释,它只能告诉投资者风险来自何处;而套利定价模型中,证券的风险由多个因素共同解释。

②资本资产定价模型假定了投资者对待风险的类型,即属于风险回避者,而套利定价模型并没有对投资者的风险偏好做出规定,因此套利定价模型的适用性加强了。

③套利定价模型和资本资产定价模型的理论基础不同。

套利定价模型的推导基础是套利原则,即在无套利的基础上推导出该模型。

资本资产定价模型是根据资本市场线上的风险-收益关系推导出来的。

三、计算题

某投资者拥有一个组合,其具有下列特征(假设收益率由一个单因素模型生成):

该投资者决定通过增加证券A的持有比例0.2来创造一个套利组合。

(1)在该投资者的套利组合中其他两种证券的权数各是多少?

(2)该套利组合的期望收益率是多少?

(3)如果每个人都同该投资者的决定行事,对这3种证券的价格会造成什么影响?

答:(1)A的持有比例为0.4,欲创造一个套利组合,只要B、C组合的风险和A相同,设B的权数为x,则C为0.6-x,3.5x+0.5×(0.6-x)=2.0。

解得x=0.57,所以B的权数为0.57,C的权数为0.03。

(2)期望收益率为:

R=w A E(R A)+w B E(R B)+w C E(R C)=0.4×20%+0.57×10%+0.03×5%=13.85%(3)如果每个人都同该投资者的决定行事,则3种证券价格会上升,最终失去套利机会。

四、论述题

请论述无套利定价原则的基本内容以及APT和CAPM之间的关系。

答:(1)无套利定价原则

如果市场是有效率的,若某项金融资产的定价不合理,市场必然出现以该项资产作为标的进行套利活动的机会,市场价格必然由于套利行为而做出相应的调整,重新回到均衡的状态。

也就是说,人们的套利活动会促使该资产的价格趋向合理,并最终使套利机会消失。

在市场价格回到均衡状态以后,就不存在套利机会,从而形成无套利条件下的合理证券价格。

这就是无套利定价原则。

无套利定价原则具有以下三个特征:

①套利活动在无风险的状态下进行,最糟糕的情况是终点又回到起点,套利者的最终损益(扣除所有成本)为零。

②无套利的关键技术是所谓的“复制”技术,即用一组证券来复制另外一组证券。

③无风险的套利活动从即时现金流看是零投资组合,即开始时套利者不需要任何资金的投入,在投资期间也没有任何的维持成本。

(2)APT和CAPM之间的关系

APT即套利定价理论,CAPM即资本资产定价模型。

套利定价理论和资本资产定价模型都是现代投资组合理论,所讨论的都是期望收益和风险之间的关系,但两者所用的假设和

技术不同,因而二者之间既有联系又有区别。

①套利定价理论和资本资产定价模型的联系

a.两者要解决的问题相同,两者都是要解决期望收益和风险之间的关系,使期望收益和风险相匹配。

b.两者对风险的看法相同,套利定价理论和资本资产定价模型都将风险分为系统性风险和非系统性风险,期望收益和对系统风险的反应相关。

②套利定价理论和资本资产定价模型的区别

a.套利定价理论(APT)中,证券的风险由多个因素共同来解释;而在资本资产定价模型(CAPM)中,证券的风险只用某一证券相对于市场组合的β系数来解释,它只能告诉投资者风险来自何处。

b.套利定价理论(APT)并没有对投资者的风险偏好做出规定,因此套利定价模型的适用性加强了;而资本资产定价模型(CAPM)假定了投资者对待风险的类型,即属于风险回避者。

c.套利定价理论(APT)并不特别强调市场组合的作用;而资本资产定价模型(CAPM)强调市场组合必须是一个有效的组合。

d.在套利定价理论(APT)理论中,资产均衡的得出是一个动态的过程,它是建立在一价定理的基础之上的;而CAPM理论则建立在马科维茨的有效组合基础之上,强调的是一定风险下的收益最大化或者是一定收益下的风险最小化,均衡的得出是一个静态的过程。