个人所得税纳税申报表(年薪12万)

年所得12万元以上纳税申报个人所得税自行申报有关问题的解答

年所得12万元以上纳税申报个人所得税自行申报有关问题的解答一、“年所得12万元以上的”应如何样把握?都包括哪些内容?答:《个人所得税自行纳税申报方法(试行)》(以下简称《方法》)规定,年所得12万元以上的,是指一个纳税年度内以下11项所得合计达到12万元:“工资、薪金所得”、“个体工商户的生产、经营所得”、“对企事业单位的承包经营、承租经营所得”、“劳务酬劳所得”、“稿酬所得”、“特许权使用费所得”、“利息、股息、红利所得”、“财产租赁所得”、“财产转让所得”、“偶然所得”、以及“其他所得”。

二、哪些所得能够不运算在年所得中?答:在运算12万元年所得时,对个人所得税法及事实上施条例中规定的免税所得以及承诺在税前扣除的有关所得,能够不运算在年所得中。

要紧包括以下三项:(一)个人所得税法第四条第一项至第九项规定的免税所得,即:1.省级人民政府、国务院部委、中国人民解放军军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境爱护等方面的奖金;2.国债和国家发行的金融债券利息;3.按照国家统一规定发给的补贴、津贴,即个人所得税法实施条例第十三条规定的按照国务院规定发放的政府专门津贴、院士津贴、资深院士津贴以及国务院规定免纳个人所得税的其他补贴、津贴;4.福利费、抚恤金、救济金;5.保险赔款;6.军人的转业费、复员费;7.按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费;8.依照我国有关法律规定应予免税的各国驻华使馆、领事馆的外交代表、领事官员和其他人员的所得;9.中国政府参加的国际公约、签订的协议中规定免税的所得。

(二)个人所得税法实施条例第六条规定能够免税的来源于中国境外的所得。

(三)个人所得税法实施条例第二十五条规定的按照国家规定单位为个人缴付和个人缴付的差不多养老保险费、差不多医疗保险费、失业保险费、住房公积金(简称“三费一金”)。

三、各个所得项目的年所得如何样运算呢?答:《方法》依照2005年个人所得税法修订的精神,将“年所得”界定为纳税人在一个纳税年度内取得须在中国境内缴纳个人所得税的11项应税所得的合计数额;同时,从方便纳税人和简化运算的角度动身,在不违抗上位法的前提下,明确了各个所得项目所得的具体运算方法:(一)工资,薪金所得,是指未减除费用及附加减除费用的收入额。

个人所得税纳税申报表填报模板

附件2个人所得税纳税申报表(填报模板-标红为必填项目)(适用于年所得12万元以上的纳税人申报)计算机代码:本人身份证号码申报所得年份:2015年填表日期:年月日金额单位:元(列至角分)税务机关受理人(签字):税务机关受理时间:年月日受理申报税务机关名称(盖章):填表须知一、本表根据《中华人民共和国个人所得税法》及其实施条例和《个人所得税自行纳税申报办法(试行)》制定,适用于年所得12万元以上的纳税人的年度自行申报。

二、负有纳税义务的个人,可以由本人或者委托他人于纳税年度终了后3个月以内向主管税务机关报送本表。

不能按照规定期限报送本表时,应当在规定的报送期限内提出申请,经当地税务机关批准,可以适当延期。

三、填写本表应当使用中文,也可以同时用中、外两种文字。

四、本表各栏的填写说明如下:1、申报所得年份:填写纳税人实际取得所得的年度;填表日期:填写纳税人办理纳税申报的实际日期。

2、身份证照类型:填写纳税人的有效身份证件(身份证、护照、回乡证、军人身份证件等)名称。

3、身份证照号码:填写纳税人有效身份证件上的号码。

4、任职、受雇单位:填写纳税人的任职、受雇单位名称。

纳税人有多个任职、受雇单位时,填写受理申报的税务机关主管的任职、受雇单位。

5、任职、受雇单位税务代码:填写任职、受雇单位在税务机关办理税务登记或者扣缴登记的编码。

6、在华天数:由在中国境内无住所的纳税人填写在税款所属期内在华实际停留的总天数。

7、中国境内有效联系地址:填写纳税人的住址或者有效联系地址。

中国境内无住所居民住在公寓、宾馆、饭店的,应当填写公寓、宾馆、饭店名称和房间号码。

8、经营单位纳税人识别号及名称:纳税人取得的年所得中含个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得时填写本栏。

经营单位纳税人识别码:填写税务登记证号码。

经营单位纳税人名称:填写个体工商户、个人独资企业、合伙企业名称,或者承包承租经营的企事业单位名称。

年所得12万元个人所得税申报(PPT 35张)

70

60

50

40 全国税收收入 个人所得税收入 单位:千亿元

30

20

10

0

2006年

2007年

2008年

2009年

6.52%

6.44%

6.86%

6.25%

纳税申报的要点:

Who:申报的对象

What:申报的内容

Where:申报的地点 When:申报的时间

1.工资、薪金所得:(3700-200-100-400) ×12=36000元 2.劳务报酬所得:5000+4000×10=45000元 3.财产转让所得:350000-300000=50000元 年收入:36000+45000+50000=131000元

申报表的填写:

国税函〔2007〕1087号

(一)工资、薪金所得

1.概念

是指个人因任职或受雇而取得的工资、薪金、奖金、 年终加薪、劳动分红、津贴、补贴以及与任职或受 雇有关的其他所得。

2.年所得12万申报额

按照未减除费用(每月2000元)及附加减除费用 (每月4800元)的收入额计算。

可以扣除的项目:

1.“五险一金” 2.补贴、津贴 3.福利费、救济金 4.通讯费补助

税务人员滥用职权,故意刁难纳税人的,依 照税收征管法第八十二条第二款的规定处理。 税务机关和税务人员未依法为纳税人保密的, 依照税收征管法第八十七条的规定处理。

Hale Waihona Puke 内蒙古自治区地税局某局长答记者问:

谢谢大家!

• • • • • • • • •

• • • •

• • • • •

1、不是井里没有水,而是你挖的不够深。不是成功来得慢,而是你努力的不够多。 2、孤单一人的时间使自己变得优秀,给来的人一个惊喜,也给自己一个好的交代。 3、命运给你一个比别人低的起点是想告诉你,让你用你的一生去奋斗出一个绝地反击的故事,所以有什么理由不努力! 4、心中没有过分的贪求,自然苦就少。口里不说多余的话,自然祸就少。腹内的食物能减少,自然病就少。思绪中没有过分欲,自然忧就少。大悲是无泪的,同样大悟 无言。缘来尽量要惜,缘尽就放。人生本来就空,对人家笑笑,对自己笑笑,笑着看天下,看日出日落,花谢花开,岂不自在,哪里来的尘埃! 5、心情就像衣服,脏了就拿去洗洗,晒晒,阳光自然就会蔓延开来。阳光那么好,何必自寻烦恼,过好每一个当下,一万个美丽的未来抵不过一个温暖的现在。 6、无论你正遭遇着什么,你都要从落魄中站起来重振旗鼓,要继续保持热忱,要继续保持微笑,就像从未受伤过一样。 7、生命的美丽,永远展现在她的进取之中;就像大树的美丽,是展现在它负势向上高耸入云的蓬勃生机中;像雄鹰的美丽,是展现在它搏风击雨如苍天之魂的翱翔中;像江 河的美丽,是展现在它波涛汹涌一泻千里的奔流中。 8、有些事,不可避免地发生,阴晴圆缺皆有规律,我们只能坦然地接受;有些事,只要你愿意努力,矢志不渝地付出,就能慢慢改变它的轨迹。 9、与其埋怨世界,不如改变自己。管好自己的心,做好自己的事,比什么都强。人生无完美,曲折亦风景。别把失去看得过重,放弃是另一种拥有;不要经常艳羡他人, 人做到了,心悟到了,相信属于你的风景就在下一个拐弯处。 10、有些事想开了,你就会明白,在世上,你就是你,你痛痛你自己,你累累你自己,就算有人同情你,那又怎样,最后收拾残局的还是要靠你自己。 11、人生的某些障碍,你是逃不掉的。与其费尽周折绕过去,不如勇敢地攀登,或许这会铸就你人生的高点。 12、有些压力总是得自己扛过去,说出来就成了充满负能量的抱怨。寻求安慰也无济于事,还徒增了别人的烦恼。 13、认识到我们的所见所闻都是假象,认识到此生都是虚幻,我们才能真正认识到佛法的真相。钱多了会压死你,你承受得了吗?带,带不走,放,放不下。时时刻刻发 悲心,饶益众生为他人。 14、梦想总是跑在我的前面。努力追寻它们,为了那一瞬间的同步,这就是动人的生命奇迹。 15、懒惰不会让你一下子跌倒,但会在不知不觉中减少你的收获;勤奋也不会让你一夜成功,但会在不知不觉中积累你的成果。人生需要挑战,更需要坚持和勤奋! 16、人生在世:可以缺钱,但不能缺德;可以失言,但不能失信;可以倒下,但不能跪下;可以求名,但不能盗名;可以低落,但不能堕落;可以放松,但不能放纵;可以虚荣, 但不能虚伪;可以平凡,但不能平庸;可以浪漫,但不能浪荡;可以生气,但不能生事。 17、人生没有笔直路,当你感到迷茫、失落时,找几部这种充满正能量的电影,坐下来静静欣赏,去发现生命中真正重要的东西。 18、在人生的舞台上,当有人愿意在台下陪你度过无数个没有未来的夜时,你就更想展现精彩绝伦的自己。但愿每个被努力支撑的灵魂能吸引更多的人同行。

个人所得税年纳税申报表及填报说明

填报说明一、本表适用于对企事业单位承包经营、承租经营年度取得所得的申报。

二、负有纳税义务的承包经营者、承租经营者,不能按规定期限报送本表时,应当在规定的报送期限内提出申请,经当地税务机关批准,可以适当延长期限。

三、未按规定期限向税务机关报送本表的,依照税收征管法第三十九条的规定,予以处罚。

四、本表各栏的填写如下:1. 填表日期:填写办理纳税申报表的实际日期。

2.纳税人识别号:填写税务机关指定编码。

3.纳税年度:填写取得所得的公历年度。

4.速算扣除数:超额累进速算扣除数是依据税法规定的级距和每一级距的税率,预先计算出来的。

只要级距和税率不变,速算扣除数也不变。

计算公式为:速算扣除数=前一级的最高所得额×(本级税率-前一级税率)+前级速算扣除数即:应纳税额=应纳税所得额×适用税率-速算扣除数五、本表一式三联,第一联(黑色)纳税人留存;第二联(红色)用于税务会计核算;第三联(蓝色)主管地税机关存档。

填报说明一、本表适用于对企事业单位承包经营、承租经营年度取得所得的申报。

二、负有纳税义务的承包经营者、承租经营者,不能按规定期限报送本表时,应当在规定的报送期限内提出申请,经当地税务机关批准,可以适当延长期限。

三、未按规定期限向税务机关报送本表的,依照税收征管法第三十九条的规定,予以处罚。

四、对于承包、承租经营者能够提供完整、准确的成本、费用凭证,能如实计算应纳税所得额的以及因不能提供完整、准确的成本、费用凭证,不能正确计算应纳税所得额的,经税务机关批准,采用核定利润率等方法进行月份(或分次)预缴所得税的,都可填报此表。

五、本表各栏的填写如下:1. 填表日期:填写办理纳税申报表的实际日期。

2.纳税人识别号:填写税务机关指定的编码。

3. 纳税月份:填写取得所得的所属月份。

4.对于能够提供完整、准确的成本、费用凭证,能如实计算应纳税所得额的,在计算、填报应纳税所得额时,需填写“利润(亏损)额”栏“应纳税所得额的计算”栏3项。

年收入12万包括年终奖怎么计税

年收入12万包括年终奖怎么计税年底的时候很多的职工都能领取到年终奖,有的甚至能有12万元,那年终奖是怎么计税的呢?以下是店铺为你整理的年收入12万包括年终奖怎么计税相关资料,希望大家喜欢!收入12万包括年终奖计税方法根据《国家税务总局关于纳税人取得不含税全年一次性奖金收入计征个人所得税问题的批复》(国税函〔2005〕715号)规定,对于年终奖个人所得税由单位负担的,如果个人当月工资薪金所得高于(或等于)规定费用扣除额的,其个人所得税的计算公式如下:(一)按照不含税的全年一次性奖金收入除以12的商数,查找相应适用税率A和速算扣除数A;(二)含税的全年一次性奖金收入=(不含税的全年一次性奖金收入一速算扣除数A)÷(1一适用税率A);(三)按含税的全年一次性奖金收入除以12的商数,重新查找适用税率B和速算扣除数B;(四)应纳税额=含税的全年一次性奖金收入×适用税率B一速算扣除数B.假设某单位为每个员工发放不含税全年一次性奖金10825元,单位为每个人支付的个人所得税为1175元。

计算过程为:按照不含税的全年一次性奖金收入除以12的商数,查找相应适用税率A和速算扣除数A;10825÷12=902.08元,对应适用税率A为10%,速算扣除数A 为25;按第一步确定的税率和速算扣除数,将不含税年终奖换算成含税的年终奖,即含税的年终奖收入=(不含税的年终奖收入-速算扣除数A)÷(1-适用税率A);12000=(10825-25)÷(1-10%)按含税的年终奖收入除以12的商数,重新查找适用税率B和速算扣除数B;12000÷12=1000元,对应适用税率B为10%,速算扣除数B为25;按确定的税率和速算扣除数,计算应纳税额,应纳税额=含税的年终奖收入×适用税率B-速算扣除数B.应纳税额=12000×10%-25=1175元如果纳税人取得的当月工资薪金所得低于税法规定的费用扣除额2000元,应先将不含税年终奖减去当月工资薪金所得低于税法规定费用扣除额的差额部分后,再按照上述方式处理。

年收入超过12万要交个人所得税

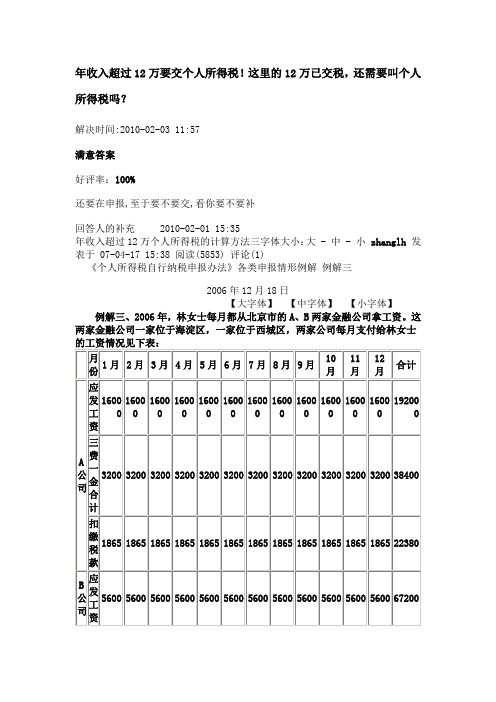

年收入超过12万要交个人所得税!这里的12万已交税,还需要叫个人所得税吗?解决时间:2010-02-03 11:57满意答案好评率:100%还要在申报,至于要不要交,看你要不要补回答人的补充2010-02-01 15:35年收入超过12万个人所得税的计算方法三字体大小:大 - 中 - 小zhanglh发表于 07-04-17 15:38 阅读(5853) 评论(1)《个人所得税自行纳税申报办法》各类申报情形例解例解三2006年12月18日【大字体】【中字体】【小字体】例解三、2006年,林女士每月都从北京市的A、B两家金融公司拿工资。

这两家金融公司一家位于海淀区,一家位于西城区,两家公司每月支付给林女士(1)按国务院规定发放的政府特殊津贴200元/月;(2)客串B电视台某法律节目,每月取得劳务收入5000元,电视台按规定扣缴税款800元;(3)出版一科技专著,取得收入50000元,出版社已代扣税款5600元;同年,该专著被12家部委联合评选为XX大奖赛特等奖,奖金30000元;又被某市(地级市)评选得奖,奖金10000元,已代扣税款2000元。

(4)位于海淀区的家中被盗,保险公司根据林女士所购买的财产险,赔偿3万元。

则林女士应如何按《办法》的规定办理自行纳税申报?答:林女士全年的收入来源渠道较多,适用的应税项目有“工资、薪金所得”、“劳务报酬所得”、“稿酬所得”、“偶然所得”四个项目。

由于林女士每月同时从两处取得工资、薪金所得,应在次月7日内办理自行纳税申报;2006年度终了,由于林女士的年所得达到12万元,她应该按照《办法》的规定,向税务机关办理年所得12万元以上的自行纳税申报。

具体如下:(一)平常取得收入时,林女士应按以下方法计算应纳税款,并办理自行纳税申报1、工薪收入虽然A、B两个公司在每月支付林女士工资、薪金所得时都扣缴了个人所得税,但是按照个人所得税法及其实施条例和《办法》的规定,从中国境内二处或二处以上取得工资、薪金所得的个人,应当将两处收入合并计税,并在取得收入的次月7日内自行到主管税务机关办理纳税申报。

个人所得税自行纳税申报表表.doc

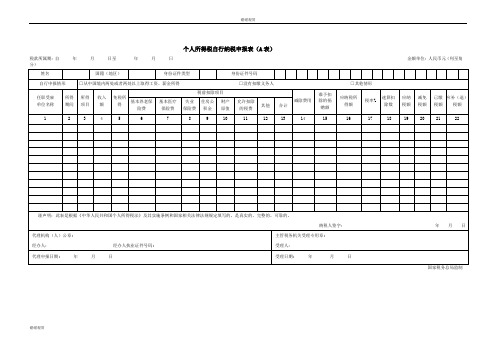

个人所得税自行纳税申报表(A表)税款所属期:自年月日至年月日金额单位:人民币元(列至角国家税务总局监制表单说明一、适用范围本表适用于“从中国境内两处或者两处以上取得工资、薪金所得的”、“取得应纳税所得,没有扣缴义务人的”,以及“国务院规定的其他情形”的个人所得税申报。

纳税人在办理申报时,须同时附报附件2—《个人所得税基础信息表(B表)》。

二、申报期限次月十五日内。

自行申报纳税人应在此期限内将每月应纳税款缴入国库,并向税务机关报送本表。

纳税人不能按规定期限报送本表时,应当按照《中华人民共和国税收征收管理法》(以下简称税收征管法)及其实施细则有关规定办理延期申报。

三、本表各栏填写如下:(一)表头项目1.税款所属期:是指纳税人取得所得应纳个人所得税款的所属期间,应填写具体的起止年月日。

2.姓名:填写纳税人姓名。

中国境内无住所个人,其姓名应当用中、外文同时填写。

3.国籍(地区):填写纳税人的国籍或者地区。

4.身份证件类型:填写能识别纳税人唯一身份的有效证照名称。

(1)在中国境内有住所的个人,填写身份证、军官证、士兵证等证件名称。

(2)在中国境内无住所的个人,如果税务机关已赋予18位纳税人识别号的,填写“税务机关赋予”;如果税务机关未赋予的,填写护照、港澳居民来往内地通行证、台湾居民来往大陆通行证等证照名称。

5.身份证件号码:填写能识别纳税人唯一身份的号码。

(1)在中国境内有住所的纳税人,填写身份证、军官证、士兵证等证件上的号码。

(2)在中国境内无住所的纳税人,如果税务机关赋予18位纳税人识别号的,填写该号码;没有,则填写护照、港澳居民来往内地通行证、台湾居民来往大陆通行证等证照上的号码。

税务机关赋予境内无住所个人的18位纳税人识别号,作为其唯一身份识别码,由纳税人到主管税务机关办理初次涉税事项,或扣缴义务人办理该纳税人初次扣缴申报时,由主管税务机关赋予。

6.自行申报情形:纳税人根据自身情况在对应框内打“√”。

所得12万元以上个人所得税自行申报指南

所得12万元以上个⼈所得税⾃⾏申报指南2017年所得12万元以上个⼈所得税⾃⾏申报指南 根据我国税法规定,每年1⽉1⽇⾄3⽉31⽇,上年年所得超过12万元的个⼈要向主管税务机关办理个⼈所得税⾃⾏申报。

地税机关提醒相关纳税⼈及时办理个⼈所得税⾃⾏申报。

下⾯是yjbys⼩编为⼤家带来的关于年所得12万元以上个⼈所得税⾃⾏申报指南的知识,欢迎阅读。

尊敬的纳税⼈: 按《个⼈所得税⾃⾏纳税申报办法》第⼆条的规定,凡在中国境内负有个⼈所得税纳税义务的纳税⼈,具有以下五种情形之⼀的,应当按照规定⾃⾏向税务机关办理纳税申报: (⼀)年所得12万元以上的; (⼆)从中国境内两处或两处以上取得⼯资、薪⾦所得的; (三)从中国境外取得所得的; (四)取得应税所得,没有扣缴义务⼈的; (五)国务院规定的其他情形。

以上五种情形中,第⼀种和第五种情形是修订后的个⼈所得税法新增加的规定。

第⼀种情形的纳税⼈,不包括在中国境内⽆住所,且在⼀个纳税年度中在中国境内居住不满1年的个⼈。

在此,⼩税恭喜您的收⼊超过⼤多数,并整理编辑《年所得12万元以上个⼈所得税⾃⾏申报指南》奉上,提醒您在2017年3⽉31⽇前⾃⾏申报哦~ 年所得12万元以上个⼈所得税⾃⾏申报指南 ⼀、 “年所得12万元以上”是指什么? 年所得12万元以上,是指纳税⼈在⼀个纳税年度取得以下各项所得的合计数额达到12万元,具体为: (⼀)⼯资、薪⾦所得:是指未减除费⽤(每⽉3500元)及附加减除费⽤(每⽉1300元)的收⼊额。

上述减除费⽤,是指在⼯资薪⾦所得个⼈所得税计算过程中的扣除标准,⼈们常说的“⽉收⼊3500元以上才要缴个⼈所得税”,实际上指的就是这个。

附加减除费⽤主要适⽤于外籍个⼈、华侨和⾹港、澳门、台湾同胞以及在中国境内有住所⽽在中国境外任职或者受雇取得⼯资、薪⾦所得的个⼈。

实践中最常见的情况是,中⽅员⼯计算个⼈所得税时扣除的是3500元,⽽外籍员⼯则是扣除4800元(3500+1300=4800)。

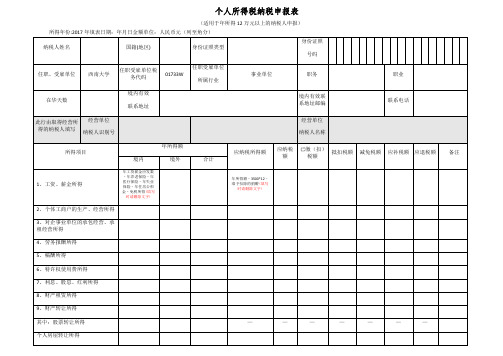

个人所得税纳税申报表

个人所得税纳税申报表(适用于年所得12万元以上的纳税人申报)所得年份:2017年填表日期:年月日金额单位:人民币元(列至角分)填表须知一、本表根据《中华人民共和国个人所得税法》及其实施条例和《个人所得税自行纳税申报办法(试行)》制定,适用于年所得12万元以上纳税人的年度自行申报。

二、负有纳税义务的个人,可以由本人或者委托他人于纳税年度终了后3个月以内向主管税务机关报送本表。

不能按照规定期限报送本表时,应当在规定的报送期限内提出申请,经当地税务机关批准,可以适当延期。

三、填写本表应当使用中文,也可以同时用中、外两种文字填写。

四、本表各栏的填写说明如下:1、所得年份和填表日期:申报所得年份:填写纳税人实际取得所得的年度;填表日期,填写纳税人办理纳税申报的实际日期。

2、身份证照类型:填写纳税人的有效身份证照(居民身份证、军人身份证件、护照、回乡证等)名称。

3、身份证照号码:填写中国居民纳税人的有效身份证照上的号码。

4、任职、受雇单位:填写纳税人的任职、受雇单位名称。

纳税人有多个任职、受雇单位时,填写受理申报的税务机关主管的任职、受雇单位。

5、任职、受雇单位税务代码:填写受理申报的任职、受雇单位在税务机关办理税务登记或者扣缴登记的编码。

6、任职、受雇单位所属行业:填写受理申报的任职、受雇单位所属的行业。

其中,行业应按国民经济行业分类标准填写,一般填至大类。

7、职务:填写纳税人在受理申报的任职、受雇单位所担任的职务。

8、职业:填写纳税人的主要职业。

9、在华天数:由中国境内无住所的纳税人填写在税款所属期内在华实际停留的总天数。

10、中国境内有效联系地址:填写纳税人的住址或者有效联系地址。

其中,中国有住所的纳税人应填写其经常居住地址。

中国境内无住所居民住在公寓、宾馆、饭店的,应当填写公寓、宾馆、饭店名称和房间号码。

经常居住地,是指纳税人离开户籍所在地最后连续居住一年以上的地方。

11、经营单位纳税人识别码、纳税人名称:纳税人取得的年所得中含个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得时填写本栏。

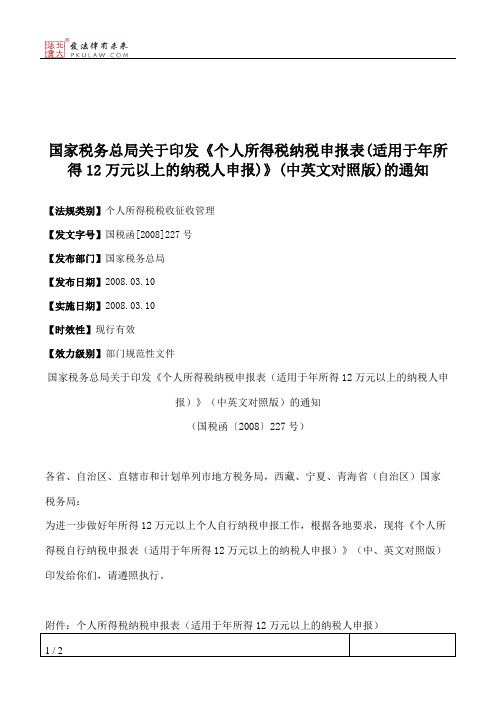

国家税务总局关于印发《个人所得税纳税申报表(适用于年所得12万元

国家税务总局关于印发《个人所得税纳税申报表(适用于年所得12万元以上的纳税人申报)》(中英文对照版)的通知

【法规类别】个人所得税税收征收管理

【发文字号】国税函[2008]227号

【发布部门】国家税务总局

【发布日期】2008.03.10

【实施日期】2008.03.10

【时效性】现行有效

【效力级别】部门规范性文件

国家税务总局关于印发《个人所得税纳税申报表(适用于年所得12万元以上的纳税人申

报)》(中英文对照版)的通知

(国税函〔2008〕227号)

各省、自治区、直辖市和计划单列市地方税务局,西藏、宁夏、青海省(自治区)国家税务局:

为进一步做好年所得12万元以上个人自行纳税申报工作,根据各地要求,现将《个人所得税自行纳税申报表(适用于年所得12万元以上的纳税人申报)》(中、英文对照版)印发给你们,请遵照执行。

附件:个人所得税纳税申报表(适用于年所得12万元以上的纳税人申报)

二○○八年三月十日附件:

个人所得税纳税申报表

(适用于年所得12万元以上的纳税人申报)

INDIVIDUAL INCOME TAX RETURN

(For individuals with an annual income of over 120,000 Yuan)

所得年份:年填表日期:年月日金额单位:人民币元(列至角分)

Year of income incurred: Date of filing:date month

year Amount in RMB Yuan。

个人所得税申报表

扣缴个人所得税申报(报告)表(一)申报日期:年月日税款所属期:年月日至年月日扣缴义务人所属行业:□一般行业□特定行业月份申报扣缴义务人名称:扣缴义务人识别号(统一社会信用代码):金额单位:人民币元(列至角分)注:1.根据《税收征收管理法》的规定,纳税人、扣缴义务人如不如实申报,将承担虚假申报、偷(逃)税的法律责任。

1/32.本表一式两份,一份纳税人留存,一份受理税务机关留存。

使用说明适用范围本表适用于扣缴义务人办理全员全额扣缴个人所得税申报(包括向个人支付应税所得,但低于减除费用、不需扣缴税款情形的申报),以及特定行业职工工资、薪金所得个人所得税的月份申报。

申报期限次月十五日内。

扣缴义务人应于次月十五日内将所扣税款缴入国库,并向税务机关报送本表。

扣缴义务人不能按规定期限报送本表时,应当按照《税收征收管理法》及其实施细则有关规定办理延期申报。

本表各栏填写如下:(一)表头项目税款所属期:为税款所属期月份第一日至最后一日。

扣缴义务人名称:填写实际支付个人所得的单位(个人)的法定名称全称或姓名。

扣缴义务人编码:填写办理税务登记或扣缴登记时,由主管税务机关所确定的扣缴义务人税务编码。

扣缴义务人所属行业:扣缴义务人按以下两种情形在对应框内打“√”。

一般行业:是指除《个人所得税法》及其实施条例规定的特定行业以外的其他所有行业。

特定行业:指符合《个人所得税法》及其实施条例规定的采掘业、远洋运输业、远洋捕捞业以及国务院财政、税务主管部门确定的其他行业。

(二)表内各栏一般行业的填写第2列“姓名”:填写纳税人姓名。

中国境内无住所个人,其姓名应当用中、外文同时填写。

第3列“身份证件类型”:填写能识别纳税人唯一身份的有效证照名称。

在中国境内有住所的个人,填写身份证、官证、士兵证等证件名称。

在中国境内无住所的个人,如果税务机关已赋予18位纳税人识别号的,填写“税务机关赋予”;如果税务机关未赋予的,填写护照、港澳居民来往内地通行证、居民来往大陆通行证等证照名称。

[年收入12万个税申报]年收入超过12万个人所得税的申报计算方法

![[年收入12万个税申报]年收入超过12万个人所得税的申报计算方法](https://img.taocdn.com/s3/m/db5b8b55bf1e650e52ea551810a6f524ccbfcb3e.png)

[年收入12万个税申报]年收入超过12万个人所得税的申报计算方法篇一: 年收入超过12万个人所得税的申报计算方法年收入超过12万个人所得税的申报计算方法转载▼标签:杂年收入超过12万个人所得税的申报计算方法转载标签:杂谈例解一、年所得中是否包含单位为个人缴付的“三费一金”?答:根据《个人所得税自行纳税申报办法》第七条规定,例解二、小赵是×市M区A公司的技术骨干并拥有公司的股份。

+?++36000=158160元利息、股息、红利所得,按照收入额全额计算。

针对小赵的情况,主要有、财产转让所得,按照应纳税所得额计算,即按照以转让财产的收入额减除财产原值年财产转让所得=房屋出售收入+股票转让收入=+60000=117000+60000=177000元财产租赁所得,按照未减除费用和修缮费用的收入额计算。

年财产租赁所得=3500×12=42000元特许权使用费所得,按照未减除费用的收入额计算。

年特许权使用费所得=40000元偶然所得,按照收入额全额计算。

年偶然所得=9000元综上:2006年小赵的年所得=158160+25700+177000+42000+40000+9000=451860>120000元故小赵应该进行年所得12万元以上的自行申报。

2、申报表的填写申报时,小赵应报送《个人所得税纳税申报表由于申报表上需要填写小赵的年所得,以及各个所得项目的应纳税额、已缴税额、应补年工资、薪金所得应纳税额①各个月份发放的工资应纳税额的计算各个月份工资薪金所得应纳税所得额=工资收入-个人缴付“三费一金”-费用扣除标准=年利息、股息、红利所得应纳税款的计算:利息、股息、红利所得应纳税额=×20%+3000×50%×20%=4840元小赵取得的企业债券利息收入1500元,没有扣缴个人所得税,所以,小赵在申报时应补缴年财产转让所得应纳税款的计算:财产转让所得应纳税额=股票转让应纳税额+住房转让应纳税额=0+住房转让应纳税所得额×20%=0+117000×20%=23400元[注:境内A股股票转让所得,暂免征收个人所得税。

《个人所得税扣缴申报表》

个人所得税扣缴申报表税款所属期:年月日至年月日扣缴义务人名称:扣缴义务人纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□金额单位:人民币元(列至角分)国家税务总局监制【表单说明】一、适用范围本表适用于扣缴义务人向居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得的个人所得税全员全额预扣预缴申报;向非居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得的个人所得税全员全额扣缴申报;以及向纳税人(居民个人和非居民个人)支付利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得的个人所得税全员全额扣缴申报。

二、报送期限扣缴义务人应当在每月或者每次预扣、代扣税款的次月15日内,将已扣税款缴入国库,并向税务机关报送本表。

三、本表各栏填写(一)表头项目1.税款所属期:填写扣缴义务人预扣、代扣税款当月的第1日至最后1日。

如:2019年3月20日发放工资时代扣的税款,税款所属期填写“2019年3月1日至2019年3月31日”。

2.扣缴义务人名称:填写扣缴义务人的法定名称全称。

3.扣缴义务人纳税人识别号(统一社会信用代码):填写扣缴义务人的纳税人识别号或者统一社会信用代码。

(二)表内各栏1.第2列“姓名”:填写纳税人姓名。

2.第3列“身份证件类型”:填写纳税人有效的身份证件名称。

中国公民有中华人民共和国居民身份证的,填写居民身份证;没有居民身份证的,填写中华人民共和国护照、港澳居民来往内地通行证或者港澳居民居住证、台湾居民通行证或者台湾居民居住证、外国人永久居留身份证、外国人工作许可证或者护照等。

3.第4列“身份证件号码”:填写纳税人有效身份证件上载明的证件号码。

4.第5列“纳税人识别号”:有中国公民身份号码的,填写中华人民共和国居民身份证上载明的“公民身份号码”;没有中国公民身份号码的,填写税务机关赋予的纳税人识别号。

5.第6列“是否为非居民个人”:纳税人为居民个人的填“否”。

个人所得税年度自行纳税申报表(B表)

附件3个人所得税年度自行纳税申报表(B表)(居民个人取得境外所得适用)税款所属期:年月日至年月日纳税人姓名:纳税人识别号:□□□□□□□□□□□□□□□□□□-□□金额单位:人民币元(列至角分)谨声明:本表是根据国家税收法律法规及相关规定填报的,本人对填报内容(附带资料)的真实性、可靠性、完整性负责。

纳税人签字:年月日经办人签字:经办人身份证件类型:经办人身份证件号码:代理机构签章:代理机构统一社会信用代码:受理人:受理税务机关(章):受理日期:年月日国家税务总局监制《个人所得税年度自行纳税申报表》(B表)填表说明(居民个人取得境外所得适用)一、适用范围本表适用于居民个人纳税年度内取得境外所得,按照税法规定办理取得境外所得个人所得税自行申报。

申报本表时应当一并附报《境外所得个人所得税抵免明细表》。

二、报送期限居民个人取得境外所得需要办理自行申报的,应当在取得所得的次年3月1日至6月30日内,向主管税务机关办理纳税申报,并报送本表。

三、本表各栏填写(一)表头项目1.税款所属期:填写居民个人取得所得当年的第1日至最后1日。

如:2021年1月1日至2021年12月31日。

2.纳税人姓名:填写居民个人姓名。

3.纳税人识别号:有中国公民身份号码的,填写中华人民共和国居民身份证上载明的“公民身份号码”;没有中国公民身份号码的,填写税务机关赋予的纳税人识别号。

(二)基本情况1.手机号码:填写居民个人中国境内的有效手机号码。

2.电子邮箱:填写居民个人有效电子邮箱地址。

3.联系地址:填写居民个人能够接收信件的有效地址。

4.邮政编码:填写居民个人“联系地址”所对应的邮政编码。

(三)纳税地点居民个人根据任职受雇情况,在选项1和选项2之间选择其一,并填写相应信息。

若居民个人逾期办理汇算清缴申报被指定主管税务机关的,无需填写本部分。

1.任职受雇单位信息:勾选“任职受雇单位所在地”并填写相关信息。

按累计预扣法预扣预缴居民个人劳务报酬所得个人所得税的单位,视同居民个人的任职受雇单位。

自然人年收入12万个人所得税政策

3

自助办税终端申报

1.首次申报的,纳税人携带本人身份证件原件,到辖区地税办税服务 厅前台进行自然人登记。 2.纳税人携带本人身份证件原件,通过自助办税终端的12万申报模块, 根据操作提示进行申报及税款缴纳。

4

办税服务厅申报

纳税人携带本人身份证件原件,到辖区地税办税服务厅进行自然人登 记并填写申报表,由办税服务厅进行报表录入,可通过签署税库银协 议、银联等方式扣缴税款。

法律责任

年所得12万元以上的纳税人,如果不进行纳税申报或未在 规定期限内进行申报、不缴或少缴应纳税款,要负什么法 律责任?

依据《中华人民共和国税收征收管理法》第六十二条规定, 纳税人未在规定期限内办理纳税申报的,由税务机关责令 限期改正,可以处二千元以下的罚款;情节严重的,可以 处二千元以上一万元以下罚款。依据《中华人民共和国税 收征收管理法》第六十四规定,纳税人不进行纳税申报、 不缴或者少缴税款的,由税务机关追缴其不缴或者少缴的 税款、滞纳金,并处不缴或者少缴税款百分之五十以上五 倍以下的罚款。

二、纳税申报问答

1、能否延期申报? 2、办理纳税申报后,税务机关能为纳税人保密 吗? 3、年所得与年收入有何区别? 4、哪些所得不计算在年所得中? 5、各个所得项目的年所得额怎样计算?

能否延期申报?

按照《中华人民共和国税收征收管理法实施细则》 第三十七条的规定,纳税人不能按照规定的期限办 理纳税申报,需要延期的,应当在规定的期限内向 税务机关提出书面延期申请,经税务机关核准,在 核准的期限内办理。

所得项目

(一)工资、薪金所得; (二)个体工商户的生产、经营所得; (三)对企事业单位的承包经营、承租经营所得; (四)劳务报酬所得; (五)稿酬所得; (六)特许权使用费所得; (七)利息、股息、红利所得; (八)财产租赁所得; (九)财产转让所得; (十)偶然所得; (十一)经国务院财政部门确定征税的其他所得。

个人所得税自行纳税申报表(A表)

个人所得税自行纳税申报表(A表)税款所属期:自年月日至年月日金额单位:人民币元〔列至角分〕国家税务总局监制填表说明:一、适用范围本表适用于“从中国境内两处或者两处以上取得工资、薪金所得的”、“取得应纳税所得,没有扣缴义务人的”,以及“国务院规定的其他情形”的个人所得税申报。

纳税人在办理申报时,须同时附报附件2—《个人所得税基础信息表〔B表〕》。

二、申报期限次月十五日内。

自行申报纳税人应在此期限内将每月应纳税款缴入国库,并向税务机关报送本表。

纳税人不能按规定期限报送本表时,应当按照《中华人民共和国税收征收治理法》〔以下简称税收征管法〕及事实上施细那么有关规定办理延期申报。

三、本表各栏填写如下:〔一〕表头项目1.税款所属期:是指纳税人取得所得应纳个人所得税款的所属期间,应填写具体的起止年月日。

2.姓名:填写纳税人姓名。

中国境内无住所个人,其姓名应当用中、外文同时填写。

3.国籍〔地区〕:填写纳税人的国籍或者地区。

4.身份证件类型:填写能识别纳税人唯一身份的有效证照名称。

(1)在中国境内有住所的个人,填写身份证、军官证、士兵证等证件名称。

(2)在中国境内无住所的个人,假如税务机关已赋予18位纳税人识别号的,填写“税务机关赋予”;假如税务机关未赋予的,填写护照、港澳居民来往内地通行证、台湾居民来往大陆通行证等证照名称。

5.身份证件号码:填写能识别纳税人唯一身份的号码。

(1)在中国境内有住所的纳税人,填写身份证、军官证、士兵证等证件上的号码。

(2)在中国境内无住所的纳税人,假如税务机关赋予18位纳税人识别号的,填写该号码;没有,那么填写护照、港澳居民来往内地通行证、台湾居民来往大陆通行证等证照上的号码。

税务机关赋予境内无住所个人的18位纳税人识别号,作为其唯一身份识别码,由纳税人到主管税务机关办理初次涉税事项,或扣缴义务人办理该纳税人初次扣缴申报时,由主管税务机关赋予。

6.自行申报情形:纳税人依照自身情况在对应框内打“√”。

个人所得税纳税申报表.doc

个人所得税纳税申报表(适用于所得12万元以上的纳税人申报)纳税人任职单位纳税编码纳税人姓名宁波市地方税务局印制个人所得税自行纳税申报办法(试行)规定一、“年所得”是指纳税人在一个纳税年度内取得须在中国境内缴纳个人所得税的11项应纳税所得的合计数额,具体包括:(一)工资、薪金所得;(二)个体工商户的生产、经营所得;(三)对企事业单位的承包经营、承租经营所得;(四)劳务报酬所得;(五)稿酬所得;(六)特许权使用费所得;(七)利息、股息、红利所得;(八)财产租赁所得;(九)财产转让所得;(十)偶然所得;(十一)经国务院财政部门确定征税的其他所得。

二、年所得12万元以上的个人,如果没有在纳税申报期内办理纳税申报,要负相应的法律责任:(一)根据《税收征管法》第六十二条规定,如果纳税人未在规定期限内(即纳税年度终了后3个月内)办理纳税申报和报送纳税资料的,由税务机关责令限期改正,可以处2000元以下的罚款;情节严重的,可以处2000元以上1万元以下的罚款。

(二)按照《税收征管法》第六十四条第二款的规定,如果纳税人不进行纳税申报,因此造成不缴或者少缴税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款50%以上5倍以下的罚款。

三、年得12万元的纳税人,应办理纳税的地点:《办法》规定,年所得12万元以上的纳税人,年度终了后的纳税申报地点应区别不同情况按以下顺序来确定,具体为:(一)在中国境内在任职、受雇单位的,向任职、受雇单位所在地主管地税机关申报。

(二)在中国境内有两处或者两处以上任职、受雇单位的,选择并固定向其中一处单位所在地主管地税机关申报。

(三)在中国境内无任职、受雇单位,年所得项目中有个体工商户的生产、经营所得或者对企业事业单位的承包经营、承租经营所得(以下统称生产、经营所得)的,向其中一处实际经营所在地主管地税机关申报。

(四)在中国境内无任职、受雇单位,年所得项目中无生产、经营所得的,向户籍所在地主管地税机关申报。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

所得年份: 金额单位: 纳税人姓名 任职、受雇单位 在华天数 此行由取得经营所 经营单位 得的纳税人填写 纳税人识别号 所得项目 1、工资、薪金所得 2、个体工商户的生产、经营所得 3、对企事业单位的承包经营、承租 经营所得 4、劳务报酬所得 5、稿酬所得 6、特许权使用费所得 7、利息、股息、红利所得 8、财产租赁所得 9、财产转让所得 其中:股票转让所得 个人房屋转让所得 10、偶然所得 11、其他所得 合 计 我声明,此纳税申报表是根据《中华人民共和国个人所得税法》及有关法律、法规的规定填报的,我保证它是真实的、可靠的、完整的。 纳税人(签字) 代理人 (签章): 联系电话: 税务机关受理人(签字): 税务机关受理时间: 年 月 日 受理申报税务机关名称(盖章): 年所得额 境内 境外 合计 应纳税 所得额 应纳税额 年 人民币元(列至角分) 国籍(地区) 任职受雇单 位税务代码 境内有效 联系地址 身份证照类型 任职受雇单位 所属行业 身份证照号码 职务 境内有效联系 地址邮编 经营单位 纳税人名称 已缴(扣) 税额 抵扣税额 减免税额 应补税额 应退税额 备注 职业 联系电话 填表日期: 年 月 日