小盘股投资价值分析

价值投资大师的理念和体会

价值投资大师的理念和体会价值投资大师的理念和体会价值投资大师的理念和自己的一点体会以前是个技术分析者,对技术非常痴迷,因为对证券投资的热爱,所以不但研究了几乎所有的技术分析方法,而且还自学了经济学理论和西方经济史,尤其是对西方哲学非常痴迷,特别是其中的存在论(对本质的思维),在对证券不断探索中,不断充实自己的世界观和价值观,尤其是对存在论的系统学习,把握一种非常有效的思维方式。

这种思维方式的价值我到现在仍不断体会到。

而且越来越明显。

在技术分析过程中,我也发现许多有价值的东西,特别是量和价的某些非随机现象对趋势的强弱有很大帮助。

但技术分析永远无法把握的是一轮上涨后,横盘后的突破方向究竟向上还是向下。

只有价值分析能解决这个问题。

所以我转向了价值投资。

西方的价值投资理念我认为主要代表人物有3个:巴菲特,费雪,彼得林奇。

价值分析的要点有(非系统的简单分析):一:资产结构分析,主要考虑的是资产价值的变动,而不是盈余的变动来做投资决策。

主要考虑流动资产中存货,固定资产中房屋,土地等一些不但折旧小,而且潜在有巨大的升值可能性。

还有股权投资,以及无形资产中的专利权等。

以此来判断价值是否低估,如林奇所说的资产富裕型,巴菲特对这类股票也有点兴趣,费雪是完全不考虑这种机会。

二:通过盈余分析来判断投资价值1:管理层的经营能力和诚信正直,这个因素三个投资大师都很看重。

都喜欢通过实地调研来进行验证,这是他们投资的一个基本出发点。

2:竞争优势分析。

生产时考虑生产成本,即毛利率,表现在有无专利权?技术优势?规模效应?等等,这是能否领先对手的关键,波特竞争优势的最关键一环。

销售中考虑的是销售额,期间费用,销售组织,售后服务。

盈利对企业价值的影响远远大于企业资产增值带来的影响,所以一般的沽值模型都是以盈利为基本出发点来建立的,我觉得更好的模型应该两个都考虑到,我建立了一个简单的估值模型两个都考虑到了,后面在讨论。

三:对价格和价值的比较分析,这可能是他们最大的不同点1:完全通过估值来判断:巴菲特主要依靠估值与价格的比较,如果安全空间足够大,就买入。

75外在价值与内在价值

75外在价值与内在价值在投资领域“外在价值”一词早有之,但并不为人所乐道,基本上投资者喜欢把股票分成两部分:基本面和技术面,而实际使用中基本面一般指的是内在价值,这个说法也许没大的偏差。

有一次与一位朋友谈投资,自然有深度些的内容是基本面分析,谈着谈着他说对赣南果业重组过来的“天音控股”(000829)非常看好,首先不说我看不看好这公司或行业,马上问道:“重组怎么能算是基本面呢?”说这话时我心里把基本面等同于内在价值,前面清楚说过我不认为重组属于内在价值,但确实属于基本面的概念范畴,他反问道:“不算基本面算什么?”这时候我也反应过来了,就说:“算基本面但不是内在价值,是外在价值。

”具体对于天音控股而言,可以说手机业务的基本面是其内在价值,但由农业转变成通信业实则是“外在价值”。

对“外在价值”这个说法我自己很以为然,不过到百度一搜,有人提过这说法了,话说回来那个词汇在百度一搜是空的,详细一看好像没有人提出与内在价值相对应的这个意义,在金融上外在价值有种说法是期权价值与内在价值之间的差额,并无其它了。

为什么要在这里单独开出一篇讨论外在价值?主要目的还是为了区分开与内在价值的不同。

我们试图给出一个准确的定义,但发现实际上很难办到,若说主营业务范围是内在价值,其外是外在价值总是觉得有些勉强;若说过去的业绩表现是内在价值,未来的预期是外在价值那更是谬误;另外也可以说未来确定性很高的是内在价值,未来预期不确定的是外在价值。

三个说法无论那个都很牵强,这样试图一刀切就像八卦图准备一刀把黑白分开一样,你中有我、我中有你的属性,使之成为不可能完成的任务。

所以只能说内在价值之外是外在价值,外在价值之外是内在价值,说了等于没说的一句话,其实也不尽然,起码也说明了内在价值和外在价值共同构成了企业的基本面。

本篇的目的就在于此,想表明企业的基本面不全是内在价值,而我们关注的恰恰是企业的内在价值,所以要注意掺杂在企业基本面上的外在价值,而由于其往往更显而易见,故而有明显外在价值的股票更能开涨,涨幅是以倍数来计算的,特别是小盘股,盘子小也可以认为是一种外在价值。

基金的投资风格大盘小盘成长价值等的比较

基金的投资风格大盘小盘成长价值等的比较基金的投资风格:大盘、小盘、成长、价值等的比较在金融投资领域,基金作为一种主要的投资工具,发展迅猛并逐渐成为投资者广泛参与的对象。

一种基金的投资风格对其投资策略和预期收益有着重要影响。

本文将对基金的不同投资风格进行比较,包括大盘投资、小盘投资、成长投资和价值投资。

1. 大盘投资大盘投资是指基金主要投资于市值较大的公司股票,追求跟踪大盘指数或者超越市场平均表现。

这种类型的基金通常追求稳健的投资回报,相对风险较低。

大盘投资主要关注市场领导者,一般投资于成熟行业和蓝筹股。

这将使得基金在市场向上走势中获得比较稳定的回报,但在市场下行时可能表现平平。

大盘投资适合保守型投资者,追求稳定回报和相对低风险。

2. 小盘投资小盘投资则与大盘投资相对,更关注市值较小、潜力较大的公司。

小盘股相对大盘股更容易受市场情绪和波动的影响,市场风险相对较高。

但是,小盘投资的潜在回报率也更高,因为这些公司往往在成长期,有更大的发展空间。

小盘投资适合风险偏好较高、愿意承担一定风险以追求高回报的投资者。

3. 成长投资成长投资是基金管理人选择那些具有良好成长前景的公司进行投资。

与大盘、小盘投资不同,成长投资并不关注公司规模,而是看重公司的发展潜力。

这意味着成长型基金更倾向于选择那些在盈利和营收等方面有较快增长的公司。

成长投资具有较高的风险和回报潜力,短期内可能出现较大的波动。

成长型基金适合对公司未来发展持乐观态度的投资者。

4. 价值投资价值投资是一种相对较为传统的投资策略,旨在寻找被低估的股票并进行投资。

价值投资者相信市场对某些公司的估值存在误差,因此选择这些被低估的股票。

价值型基金通常投资于那些股价相对较低,但有较高内在价值的公司。

这种策略相对较为保守,投资回报相对较平稳,但可能长期回报率会偏低。

价值投资适合注重长期投资且持有期较长的投资者。

综上所述,不同的基金投资风格适合不同类型的投资者。

大盘投资适合追求稳定回报、低风险偏好的投资者;小盘投资适合愿意承担较高风险以追求高回报的投资者;成长投资适合对公司未来发展持乐观态度的投资者;价值投资适合注重长期投资且持有期较长的投资者。

关于公司投资的价值分析

关于公司投资的价值分析关于公司投资的价值分析论文摘要:市盈率是衡量股票是否具有投资价值的工具之一,但不是唯一标准,同时必须坚持用发展的观点来看待市盈率,深入其内因进行揭示,具体的市场环境进行具体剖析,而不能通过简单的比较,来判断一个市场是否具有投资价值。

衡量一个上市公司的投资价值有很多指标,影响投资价值的因素既包括公司净资产、盈利水平等内部因素,也包括宏观经济、行业发展、市场情况等各种外部因素。

市盈率是衡量股票是否具有投资价值的工具之一。

市盈率是投资者所必须掌握的一个重要财务指标,亦称本益比,是股票价格除以每股盈利的比率。

市盈率反映了在每股盈利不变的情况下,当派息率为100%时及所得股息没有进行再投资的条件下,经过多少年我们的投资可以通过股息全部收回。

市盈率有两种计算方法。

一是股价同过去一年每股盈利的比率。

二是股价同本年度每股盈利的比率。

前者以上年度的每股收益作为计算标准,它不能反映股票因本年度及未来每股收益的变化而使股票投资价值发生变化这一情况,因而具有一定滞后性。

买股票是买未来,因此上市公司当年的盈利水平具有较大的参考价值,第二种市盈率即反映了股票现实的投资价值。

因此,如何准确估算上市公司当年的每股盈利水平,就成为把握股票投资价值的关键。

我们在进行投资时,判断一只股票市盈率水平是否合理,主要看以下三个因素:(1)行业性。

行业背景是影响企业发展的重要因素之一;近年来,以电子通信、软件、环保、生物技术为代表的高科技上市公司受到投资者的青睐,其主要原因在于这些行业属于朝阳行业,并受到国家相关政策扶持,发展速度较快。

未来一段时间内,电子通讯等高速发展行业的增长速度将是GDP 的3倍左右,其市盈率应当高于大盘平均水平;相反,钢铁等夕阳产业类上市公司,其市盈率水平将低于大盘平均水平。

这一格局不会改变。

实际上也是如此。

(2)流通盘。

在其它因素相同的情况下,流通规模与股价成反比,股本越大,市盈率越低,反之亦然。

小盘股投资策略的优缺点是什么?

小盘股投资策略的优缺点是什么?小盘股投资策略的优缺点是什么?小盘股投资策略的优缺点是什么小盘股一般是指那些流通盘小于1亿的个股。

投资者购买小盘股既能带来好处,也会带来一定的坏处。

好处:小盘股其流通盘较小,投资者拉升该股需要的资金较少,控盘比较容易,会吸引主力的介入,拉升股价,使投资者在短期内获取可观的收益。

坏处:小盘股伴随着市场的热点炒作而拉升,市场热点过后之后,小盘股会出现大幅的下跌,导致投资者出现巨亏现象;同时小盘股其流通盘面较小,主力砸盘也比较容易,卖出一部分股票,就能达到股价大幅下跌的目的。

投资者在进行小盘股操作时,尽量选择那些业绩较好的小盘股,同时需要注意以下几种情况的小盘股:1、高价位除权后的小盘股。

2、累计涨幅极为可观的高位小盘股。

3、高位破位的小盘股。

股票跌的很厉害怎么办股票跌的很厉害是需要分析是什么原因导致的亏损,然后再决定是赎回止损还是空仓观望,也可以考虑以购买一些权重股、蓝筹股,或者食品股来规避大盘大跌带来的风险。

其次要分析是熊市来临还是技术性的调整,如果是熊市,那么就要果断割肉出局,避免后面更大的损失,及时止损,如果是技术性的调整,那么是可以通过波段操作,高抛低吸的方式降低成本。

比如说:投资者持有500股,当日股票上涨1%之后,则卖掉250股。

随后震荡向下,当日跌幅为1%又买回250股,这样就能赚取2%的振幅。

高抛低吸后,当日的持股数量没变,但是赚了高抛低吸的价差。

选股的基本原则有哪些买跌原则对于个股来说,如果你已经有一只看好的股票,或者身边有人给你了一支股票,不要着急下单,先打开股票的行情走势看看,如果这是一支绩优股,要选择在股票下跌的过程中买入,而不要在股票已经上涨了一大截的时候才追高。

涨的越多,风险越高。

买大原则如果你完全不知道买什么样的股票,那么你一定要记住,买大不买小,宁愿买大盘蓝筹股,不要买小盘股,或者没有业绩的股票。

买低原则如果的市场出现了一个投资热点,或者你看好这个热点的长期投资潜力,想在这一类或者相关概念的股票中选择,尽量选择价值还处于低位的个股,而不是已经处于高位的个股。

私募大佬徐翔捞金三只小盘股

私募大佬重仓股曝光徐翔捞金三只小盘股随着上市公司中报的密集披露,私募基金持有个股情况也逐步曝光,不少知名私募在二季度的重仓股引人关注。

随着上市公司中报的陆续披露,私募大佬的重仓股陆续浮出水面,作为市场上的先锋资金,私募大佬们都布局了哪些股票?《投资快报》记者统计发现,今年二季度,徐翔掌舵的泽熙投资重仓持有特尔佳、明牌珠宝、青松股份3只股票,王亚伟继续坚守三聚环保,赵丹阳则大举加仓全聚德。

私募大佬重仓股曝光近期,随着上市公司中报的密集披露,私募基金持有个股情况也逐步曝光,不少知名私募在二季度的重仓股引人关注。

今年二季度,私募大佬徐翔掌舵的泽熙投资重仓持有特尔佳(002213)、明牌珠宝(002574)、青松股份(300132)3只股票。

从上述3家公司来看,泽熙瞄准的都是小盘股,总股本在3亿股以内,市值约为20亿~50亿元。

王亚伟管理的昀沣投资依旧坚守三聚环保(300072)。

截至今年二季度末,昀沣投资合计持有三聚环保2502万股,市值逾5亿元,占总股本的4.95%。

素有“私募教父”之称的赵丹阳则大举加仓全聚德(002186)。

全聚德8月5日在投资者关系互动平台上表示,截至7月底,两“赤子之心”账户共持有1281.8万股。

而上述两账户在6月底共持有1254.97股。

私募基金上半年冠军得主——广东粤财信托穗富1号新进入力源信息(300184),持股量为107.95万股。

此外,长期业绩优异的深圳展博投资旗下华润信托展博1期在二季度新进驻安硕信息(300380)、上海钢联(300226)和华昌达(300278)等3只创业板个股前十大流通股东,分别持股40.4万股、224.7万股和99.47万股,这在很大程度上反映出展博投资对成长股价值的认可。

近年来风生水起的呈瑞投资旗下兴业信托呈瑞1期二季度增持创业板股开元仪器(300338),总持股量为73万股。

外贸信托朱雀漂亮阿尔法进驻天山股份(000877),持股量达468.5万股。

包钢集团股票分析报告范文通用5篇

包钢集团股票分析报告范文通用5篇(经典版)编制人:__________________审核人:__________________审批人:__________________编制单位:__________________编制时间:____年____月____日序言下载提示:该文档是本店铺精心编制而成的,希望大家下载后,能够帮助大家解决实际问题。

文档下载后可定制修改,请根据实际需要进行调整和使用,谢谢!并且,本店铺为大家提供各种类型的经典范文,如工作总结、工作计划、合同协议、条据文书、策划方案、句子大全、作文大全、诗词歌赋、教案资料、其他范文等等,想了解不同范文格式和写法,敬请关注!Download tips: This document is carefully compiled by this editor. I hope that after you download it, it can help you solve practical problems. The document can be customized and modified after downloading, please adjust and use it according to actual needs, thank you!Moreover, our store provides various types of classic sample essays for everyone, such as work summaries, work plans, contract agreements, doctrinal documents, planning plans, complete sentences, complete compositions, poems, songs, teaching materials, and other sample essays. If you want to learn about different sample formats and writing methods, please stay tuned!包钢集团股票分析报告范文通用5篇包钢集团股票分析报告范文第一篇1、作为新投资者,准备承受少量的损失,并从自己的交易中汲取经验教训;2、学习投资时坚持不懈很关键,需要时间和努力,不要灰心;3、任何时候入市都是最佳的入市时期,寻找处于上升通道的股票,并持有;4、买卖股票切勿感情用事,应遵循一定的买卖规则,别让情绪左右你的决定。

受益文化强国战略上市公司股票价值分析

受益文化强国战略上市公司股票价值分析10月26日,“文化强国”战略全文发布,资本市场相应板块不仅没有“见光死”,且再次呈现“文化强股”的繁荣局面。

当日,前期受到资金关照崛起的文化传媒板块梅开二度,个股全线泛红。

其中:奥飞动漫(002292,)(002292.SZ)、皖新传媒(601801,)(601801.SH)、广电网络(600831,)(600831.SH)、中文传媒(600373,)(600373.SH)涨停领涨。

歌华有线(600037,)(600037.SH)、中南传媒(601098,)(601098.SH)、电广传媒(000917,)(000917.SZ)、浙报传媒(600633,)(600633.SH)涨幅也分别达到6.49%、6.16%、5.41%、4.93%。

在强大政策利好的感召之下,多头尽遣主力部队上阵。

数据显示,两市主力控盘力度最大的50只股中,文化传媒股占据5席,分别为奥飞动漫、东方明珠(600832,)(600832.SH)、皖新传媒、ST源发(600757.SH)、广电网络。

资金净流入上述五股分别为12427.78万元、23412.08万元、9707.07万元、3455.13万元、8442.74万元,占个股成交金额比为54.36%、40.99%、30.93%、26.49%、23.81%。

文化传媒股之热,源于文化产业被提升到空前高度。

10月18日闭幕的中共十七届六中全会审议通过的《中共中央关于深化文化体制改革,推动社会主义文化大发展大繁荣若干重大问题的决定》指出,要加快发展文化产业、推动文化产业成为国民经济支柱性产业。

证监会主席尚福林旋即于19日表示,要充分发挥资本市场对文化发展繁荣的支持服务功能。

要加强统筹协调,积极创造条件,支持符合条件的文化企业发行上市,鼓励文化类上市公司进行并购重组,稳步扩大文化企业债券市场融资水平,推动完善经营性文化单位转企改制的配套制度,促进文化企业和文化产业充分利用资本市场做大做强。

大盘股和小盘股的区别什么是大盘股

大盘股和小盘股的区别_什么是大盘股大盘股和小盘股的区别判断股票是大盘股还是小盘股可以从以下几方面看:1、从市值看。

大盘股通常是指上市公司市值较大的股票,小盘股自然是指市值较小的上市公司的股票。

通常市值在500亿以上的就可以看成大盘股了,小盘股市值在50亿以下。

2、从所属的板块看。

目前A股大盘股的代表性板块主要是一些传统行业板块,比如大金融板块,包括银行、保险和证券,地产板块、资源类周期性板块等,这些板块因为发展相对成熟,占国民经济比重较大,所以股本、市值都较大。

小盘股多为科技类公司或者新产业公司,因为这些公司大多还处于发展阶段,所以股本通常不会太大。

还有更简单的方法,中小板和创业板里面大部分都是一些小盘股,而主板里面大盘股和中盘股的数量就比较多。

大盘股和小盘股怎么区分大盘股和小盘股是股票市场上两个重要的概念。

它们是根据公司的市值来划分的。

市值是公司的所有股票的市场价值之和。

通常,大盘股是市值大于100亿的公司,而小盘股则是市值小于50亿的公司。

大盘股和小盘股之间有很大的区别。

一般来说,大盘股是成熟的、稳定的、规模庞大的公司。

它们通常在证券市场上有很高的流动性,因为它们的股票被广泛持有。

大盘股的收益通常较为稳定,因为它们的业务规模大、稳定、业绩可预测。

投资者通常认为大盘股是一个较为安全的投资选择,因为它们通常不会有太大的波动。

相反,小盘股通常是新兴的、成长性强的公司。

它们通常拥有高成长潜力,但同时也存在很大的风险。

由于小盘股的市值相对较小,因此它们的流动性通常较差,交易量也较少。

小盘股的收益通常较高,但同时也存在很大的波动性。

因此,投资者在投资小盘股时需要承担更大的风险。

除了市值和风险之外,大盘股和小盘股还存在其他的差异。

例如,它们的财务状况和盈利能力可能不同,公司的治理结构也可能不同。

在财务状况和盈利能力方面,大盘股通常拥有更稳定、更高的盈利和收入,因为它们通常拥有更多的资源和更强大的品牌认知度,使其更有能力抵御市场波动和竞争。

小盘股操作要领

小盘股操作要领

1.了解公司基本面:小盘股通常是市值较小的公司,因此需要仔细研究公司的财务状况、产品和市场竞争情况等基本面因素,以便更好地判断股票的投资价值。

2. 注意股票流通性:小盘股通常交易量较小,流通性较差,因此需要在买入或卖出时格外谨慎,以避免造成股价大幅波动。

3. 设置止损点位:在进行小盘股投资时,应设定合理的止损点位,以控制风险。

当股价跌破止损点位时,应及时止损离场。

4. 多元化投资组合:在进行小盘股投资时,应考虑将资金分散投资于多个小盘股,以降低单只股票的风险。

同时,也应将小盘股投资与其他类型的股票、基金等资产进行组合投资。

5. 谨慎选择入场时机:小盘股的波动性较大,因此在选择入场时机时需要谨慎,可以关注市场热点板块,或者通过技术分析等方法来判断市场走势,以便更好地选择合适的入场时机。

以上是小盘股操作要领的关键点,投资者在进行小盘股投资时应特别注意这些方面,以便更好地控制风险,并获取更高的投资回报。

- 1 -。

福晶科技(002222)投资价值分析

福晶科技(002222)投资价值分析一、福晶科技简介福建福晶科技股份有限公司(CASTECH)(002222)简称:福晶公司。

主要从事非线性光学晶体、激光晶体及精密光学元器件的研发、生产和销售,其产品广泛应用于激光、光通讯等工业领域,产品出口占71%左右。

公司总部位于福州市,拥有现代化的办公和生产厂区,总面积超过40,000平方米,员工近900人。

2008年上市,总股本28500万股。

公司由中国科学院福建物质研究所控股31.54%。

二、宏观经济分析1.宏观经济运行分析“稳中求进、改革创新”是2014年经济工作的核心内容。

在经济体制改革方面,十八届三中全会明确表示将处理好政府和市场的关系,使市场在资源配置中起决定性作用;完善立法,建立现代财政制度,改进预算管理制度;深化投资体制改革,确立企业投资的主体地位;建设城乡统一的建设用地市场,同价同权;允许更多国有经济和其他所有制经济发展成为混合所有制经济等。

中央工作会议全面贯彻了新时期改革的精神,一是更加注重发挥市场的力量,减少政府在经济领域中的干预,强调坚持稳中求进工作总基调,把改革创新贯穿与经济社会发展的各个领域各个环节。

经济工作六大任务中,没有将“宏观调控”放置首位,显示出发挥“市场决定性作用”的决心。

二是更加注重政策的连续性与稳定性,继续实施积极的财政政策和稳健的货币政策,调整财政支出结构,完善结构性减税政策,保持货币信贷及社会融资规模合理增长,提高直接融资比重,推进利率与汇率机制改革。

财政政策与货币政策的定力将进一步增强,只要经济处于合理运行区间,政府将主要通过改革的思路来完善宏观调控。

三是更加注重释放有效需求,强调发挥消费的基础作用、投资的关键作用、出口的支撑作用,培育消费新增长点,改善消费环境,深化投资体制改革,鼓励民间投资,提高对外开放水平,推进丝绸之路经济带、21世纪海上丝绸之路建设。

四是更加注重方式转变与结构调整。

六大任务中,保障国家粮食安全,调整产业结构,促进区域协调,保证和改善民生等方面都体现了转方式、调结构的理念,并提出了重点领域具体推进措施。

股票投资价值趋势分析及长期投资策略

金月缴存额累计值÷上述贷款人住房公积金贷款和商业贷款采用等

额本息法的月还款额累计值)x100% 4)逾期率=(三期以上逾期的贷款余额÷累计个人贷款余额)×

】00%

3安徽省住房公积金风险控制实证分析 以安徽省建设厅住房公积金监管处编写的((2014年度安徽省 住房公积金管理工作工作总结》网为依据,对上述住房公积金长效管 理和风险控制关键指标进行计算,结果如表2所示: 从表2的安徽省2014年度住房公积金长效管理和风险控制 评价结果来看,六项住房公积金长效管理的指标中,四项指标为“基 本长效”,两项指标为“欠长效”,没有一项指标为“长效”。由此可见, 安徽省2014年度住房公积金的长效管理程度是比较低的,急需引 起有关部门和领导的重视,尽早进行问题原因的排查,并制定相应 的对策措施。 同时,通过表2的计算结果,发现两项住房公积金风险控制的 指标全部达到了“风险可控”的标准,说明安徽住房公积金的风险控 制水平是很高的,其管理经验和制度值得推广学习。 参考文献 [1】1建金管[200515号.关于住房公积金管理若干问题指导意见『S1. [2]国务院令第350号.住房公积金管理条例『S1. [3]安徽省城建厅住房公积金监管处.安徽省住房公积金管理工作

趋势主导资金趋势,主导技术趋势。 4选择投资对象的长期投资策略 海外趋势投资理念是在行为金融学的理论基础上发展起来的,

。

关键。由于我们这个市场的种种因素,目前不适合买进那些大型的指 标股和上一轮行睛被充分炒作过的热门股。最好选择两类股珍藏,一

类是前期下跌中上市的小盘股,基本面要好,企业要有鲜明的特征,技 术壁垒性强或分类市场有一定的垄断性。这类股在跟随趋势下跌中已 经彻底消除了泡沫,小盘高成长,值得中长期珍藏。另一类就是在趋势 末期上市的新股,基本面要良好,开盘价格低,市场的垄断性强。上述 两类股就是跟随趋势震荡也没有太多危险,更没必要担心。

投资理念与投资策略

汇报人:日期:•投资理念•投资策略•投资风险与风险管理•投资工具与技术目•投资组合的构建与优化•投资案例分析录01投资理念价值投资总结词价值投资是一种基于企业内在价值的投资理念,强调寻找被低估的优质企业进行投资。

详细描述价值投资认为股票价格围绕企业内在价值波动,投资者应该通过分析企业基本面、财务状况、市场前景等因素,评估企业内在价值,并选择在价格低于内在价值时买入。

价值投资追求长期稳定收益,注重风险管理,通常以基本面分析为主,技术分析为辅。

总结词成长投资是一种关注企业未来发展潜力的投资理念,强调选择具有成长潜力的优质企业进行投资。

详细描述成长投资关注企业的未来发展潜力,重视行业前景、企业竞争优势、管理团队能力等因素。

投资者通常会选择具有高成长潜力、市场前景广阔、竞争优势明显的企业进行投资。

成长投资注重企业成长性和市场潜力,追求长期收益,通常以行业分析和公司调研为主。

趋势投资是一种基于市场趋势的投资理念,强调跟随市场趋势进行投资决策。

详细描述趋势投资认为市场趋势是投资者决策的重要依据,投资者应该根据市场趋势的变化及时调整投资组合。

趋势投资关注市场情绪、资金流向、技术指标等因素,通过分析市场趋势来制定投资策略。

趋势投资追求短期收益和市场波动的差价,通常以技术分析和市场情绪分析为主。

总结词VS02投资策略资产配置策略多元化投资资产配置应多元化,以分散风险和增加投资组合的稳定性。

核心与卫星策略核心资产通常是指大盘蓝筹股或指数基金,而卫星资产则是指具有较高风险和收益的小盘股或特定行业股票。

定期调整根据市场变化和投资者需求,定期调整资产配置比例。

通过研究公司财务报表、市场地位、竞争环境等因素,挖掘具有成长潜力的优质股票。

基本面分析技术分析价值投资通过分析股票价格走势、交易量等市场数据,寻找短期交易机会。

寻找被低估的股票,长期持有以获取公司成长带来的价值。

030201选股策略跟随市场趋势进行交易,当市场上涨时买入,下跌时卖出。

低估值股票选取方法

低估值股票选取方法如何查找低估值股票所谓的低估值股票,就是指这只股票的股价低于市场整体市盈率或行业市盈率而被低估,应当高于现有股价。

下面是我整理的低估值股票选取方法,仅供参考,期望能够挂念到大家。

低估值股票选取方法要对选中的股票进行估值。

不要轻信争辩员的估值,肯定要自己依据将来的业绩进行估值,而且尽可能把风险降低。

尽量选择自己生疏或者有力量了解的行业。

争辩报告中提到的公司其所在行业有可能是我们根本不了解,或者即使以后花费很多精力也难以了解的行业,这种公司最好避开。

不要信任争辩报告中将来定价的猜测。

报告可能会在最终提出将来二级市场的定价。

这种猜测是依据业绩猜测加上市盈率猜测推算出来的,其中的市盈率猜测一般只是简洁地计算一下行业的平均值,波动性较大,作用不大。

这和低估值成长股怎么找一个道理。

客观对待业绩增长。

业绩猜测是关键,考虑到争辩员可能存在的主观因素,应当自己重新核实每一个条件,直到有足够的把握为止。

还要观看盘面,查找合理的买入点。

一旦做出投资打算,还要对盘中的交易状况进行了解,特殊是对盘中是否有主力或者主力目前的状况做出大致的推断,最终找到合理的买入点,要防止买在一个相对的高位。

成交量选股。

成交量是不会骗人的,成交量的大小与股价的涨跌成正比关系。

这种量价协作的观点有时是正确的,但在很多状况下是片面的,甚至完全是错误的。

事实上成交量也会骗人,往往是主力设置陷阱的最正确方法,它对那些多少了解一些量价分析,但又似懂非懂的人一骗就上钩,很多人往往深受其害。

买卖股票是一项投资,投资者想要投资成功,就要学会筛选股票这一根本功,需要不断累积阅历和对行业的争辩,才能渐渐入门。

选低估值股票看什么指标1.低价格:相对较低的股价。

股价相对较低,后期可供应的上涨空间较大。

2.低市盈率:市盈率计算公式为当前每股市场价格/公司每股税后利润。

通常来讲市盈率数值越低说明投资回收期越短,整体的操作风险较小,投资价值高。

3.低市净率:市净率计算公式为当前每股市场价格/公司每股净资产,比值越小,外表每股净资产的价格越高,公司经营状况,盈利状况良好,比值越小公司股东拥有权益越多,公司的投资价值高,且风险低。

小盘宽基指数-概述说明以及解释

小盘宽基指数-概述说明以及解释1.引言1.1 概述小盘宽基指数是指以小盘股为基础资产的宽基指数。

小盘股是指市值较小的公司股票,通常具有较高的成长性和较高的风险。

而宽基指数是基于整个市场的股票组合,多样化程度较高,可以代表整个市场的表现。

小盘宽基指数作为一种投资工具,在近年来得到了广泛的关注和应用。

它的出现主要是为了满足投资者对于小盘股投资的需求,并结合了宽基指数的多样化特点。

相较于传统的指数投资和单一小盘股投资,小盘宽基指数投资具备一定的优势。

在本文中,我们将深入探讨小盘宽基指数的特点、优势以及应用,并对其发展前景、风险与挑战进行分析。

最后,我们将给出一些建议,以帮助投资者更好地理解和运用小盘宽基指数进行投资。

总的来说,本文旨在为读者提供一个全面的了解小盘宽基指数的框架,帮助他们在投资决策中更好地利用这一工具,从而实现更好的投资回报和风险控制。

1.2 文章结构文章结构部分的内容如下:文章结构:本文将按照以下几个方面进行阐述小盘宽基指数的相关内容。

首先,在引言部分(1.引言)将进行概述,说明文章所要探讨的主题,并介绍文章的结构。

接着,在正文部分(2.正文)将分别介绍小盘宽基指数的定义和特点,重点探讨其优势以及应用。

最后,在结论部分(3.结论)将对小盘宽基指数的发展前景、风险与挑战进行评估,并给出对小盘宽基指数的建议。

最后,通过结论总结(3.4 结论总结)对全文进行总结,概括文章所讨论的重点内容。

通过这样清晰的文章结构,读者可以更好地理解和掌握小盘宽基指数的相关知识。

每个部分都紧密联系,层次清晰,使得整篇文章具有逻辑性和可读性。

接下来,让我们逐一深入探讨小盘宽基指数的各个方面。

1.3 目的本文的目的是探讨小盘宽基指数的重要性和应用,并分析其在投资中的优势和潜在风险。

同时,我们将讨论小盘宽基指数的发展前景,并提出相应的建议。

首先,我们将介绍什么是小盘宽基指数,以便读者对这个概念有一个清晰的理解。

其次,我们将探讨小盘宽基指数的特点,包括其构成股票的规模范围、涵盖的行业等方面。

小盘股一览

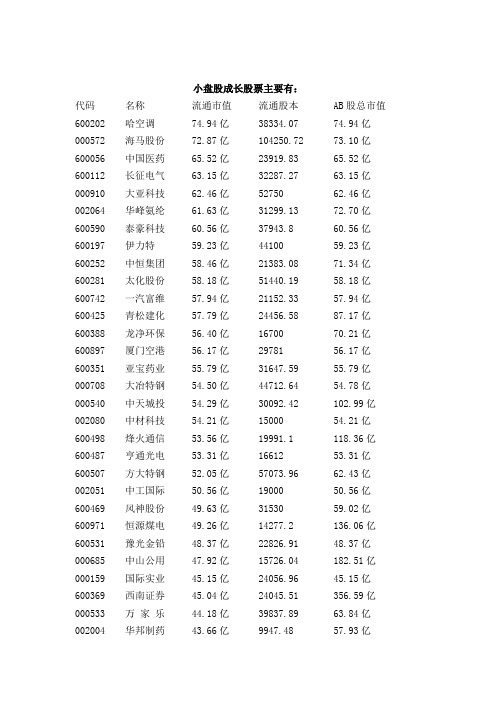

小盘股成长股票主要有:代码名称流通市值流通股本AB股总市值600202 哈空调74.94亿38334.07 74.94亿000572 海马股份72.87亿104250.72 73.10亿600056 中国医药65.52亿23919.83 65.52亿600112 长征电气63.15亿32287.27 63.15亿000910 大亚科技62.46亿52750 62.46亿002064 华峰氨纶61.63亿31299.13 72.70亿600590 泰豪科技60.56亿37943.8 60.56亿600197 伊力特59.23亿44100 59.23亿600252 中恒集团58.46亿21383.08 71.34亿600281 太化股份58.18亿51440.19 58.18亿600742 一汽富维57.94亿21152.33 57.94亿600425 青松建化57.79亿24456.58 87.17亿600388 龙净环保56.40亿16700 70.21亿600897 厦门空港56.17亿29781 56.17亿600351 亚宝药业55.79亿31647.59 55.79亿000708 大冶特钢54.50亿44712.64 54.78亿000540 中天城投54.29亿30092.42 102.99亿002080 中材科技54.21亿15000 54.21亿600498 烽火通信53.56亿19991.1 118.36亿600487 亨通光电53.31亿16612 53.31亿600507 方大特钢52.05亿57073.96 62.43亿002051 中工国际50.56亿19000 50.56亿600469 风神股份49.63亿31530 59.02亿600971 恒源煤电49.26亿14277.2 136.06亿600531 豫光金铅48.37亿22826.91 48.37亿000685 中山公用47.92亿15726.04 182.51亿000159 国际实业45.15亿24056.96 45.15亿600369 西南证券45.04亿24045.51 356.59亿000533 万家乐44.18亿39837.89 63.84亿002004 华邦制药43.66亿9947.48 57.93亿600543 莫高股份43.26亿32000.3 43.42亿000407 胜利股份43.14亿49585.76 43.45亿600387 海越股份42.73亿29655 42.80亿600594 益佰制药42.52亿23517 42.52亿600260 凯乐科技41.63亿52764 41.63亿002244 滨江集团41.46亿29341.51 191.04亿600420 现代制药41.29亿28773.33 41.29亿600310 桂东电力40.91亿15675 40.91亿000627 天茂集团40.67亿53579.48 51.37亿600496 精工钢构40.19亿34500 45.09亿600525 长园集团38.94亿15163.05 55.44亿600893 航空动力38.72亿14646.01 116.95亿600317 营口港38.50亿46833.91 90.22亿600073 上海梅林38.31亿35640 38.31亿600536 中国软件38.07亿16131.11 53.26亿600697 欧亚集团37.21亿15415.62 38.40亿000679 大连友谊36.98亿23752.84 36.99亿000826 合加资源36.23亿23284.27 64.32亿000868 安凯客车36.14亿26712.58 41.54亿600831 广电网络35.54亿39888.62 38.62亿600376 首开股份35.20亿18015.91 224.66亿002237 恒邦股份35.12亿6727.45 100.03亿600505 西昌电力35.10亿33879.85 37.77亿600268 国电南自35.05亿17700 37.47亿000862 银星能源34.72亿23589 34.72亿600052 浙江广厦34.67亿42232.37 71.57亿600090 啤酒花34.66亿36791.66 34.66亿000635 英力特34.37亿17706.1 34.37亿000584 友利控股33.70亿29747.5 46.33亿600478 科力远33.53亿19862.02 48.32亿600422 昆明制药33.37亿31417.59 33.37亿600693 东百集团33.32亿28069.16 40.74亿600458 时代新材32.77亿14694.75 45.57亿600226 升华拜克32.71亿27036.61 32.71亿600545 新疆城建32.49亿37008.78 59.33亿600393 东华实业32.42亿28917.5 33.63亿600710 常林股份32.38亿48620 32.38亿000566 海南海药32.09亿20786.21 32.63亿600798 宁波海运31.80亿54918.75 50.44亿600486 扬农化工31.75亿7910.04 53.16亿002194 武汉凡谷31.64亿14089.4 124.85亿600973 宝胜股份31.26亿15600 31.26亿000553 沙隆达A31.18亿36388.05 50.90亿600162 香江控股31.07亿36169.73 65.96亿600725 云维股份31.03亿14301.08 74.29亿600565 迪马股份30.78亿47496.96 46.66亿000014 沙河股份30.76亿20170.39 30.76亿600983 合肥三洋30.66亿12293.78 83.05亿000514 渝开发30.24亿22654.36 84.63亿000823 超声电子29.95亿28822.34 45.76亿600470 六国化工29.65亿22600 29.65亿002045 广州国光29.28亿20415.03 36.72亿000835 四川圣达28.95亿30537 28.95亿600480 凌云股份28.78亿20748 43.27亿600995 文山电力28.51亿33700.32 40.48亿000777 中核科技28.49亿14671.88 39.15亿600782 新钢股份28.34亿32024.14 123.32亿000789 江西水泥28.15亿37584.16 29.65亿600606 金丰投资28.00亿27720.23 39.41亿000785 武汉中商27.97亿25105.31 27.99亿000602 金马集团27.84亿14862.88 28.24亿600201 金宇集团27.83亿28081.49 27.83亿600620 天宸股份27.11亿35214.21 27.11亿600139 西部资源27.08亿10497.61 61.18亿600378 天科股份27.02亿24561.42 27.02亿002018 华星化工26.95亿20542.57 32.13亿600810 神马实业26.93亿20810.78 57.23亿000598 蓝星清洗26.64亿22054.8 36.54亿600764 中电广通26.58亿32972.69 26.58亿000428 华天酒店26.49亿30176.02 48.56亿600343 航天动力26.49亿18500 26.49亿600193 创兴置业26.00亿21814 26.00亿000609 绵世股份25.88亿21691.94 35.56亿000881 大连国际25.86亿30492.35 26.20亿600295 鄂尔多斯25.69亿19200 138.08亿002052 同洲电子25.58亿19726.14 44.29亿000812 陕西金叶25.53亿37275.82 25.54亿002003 伟星股份25.44亿12248.83 41.80亿600396 金山股份24.62亿28299.15 29.63亿600095 哈高科24.57亿36126.35 24.57亿002269 美邦服饰24.27亿10500 232.26亿002133 广宇集团24.19亿25017.67 48.21亿600732 上海新梅24.18亿24799.06 24.18亿600485 中创信测24.12亿13663.2 24.12亿600806 昆明机床23.97亿15855.25 47.20亿600285 羚锐制药23.89亿20072 23.89亿000070 特发信息23.46亿23769.43 24.67亿002129 中环股份23.36亿25443.25 44.32亿600523 贵航股份23.33亿14051.66 47.94亿000507 粤富华23.21亿24662.09 32.46亿600801 华新水泥23.09亿9703.7 96.02亿002019 鑫富药业23.00亿14331.09 35.38亿600713 南京医药22.85亿23772.43 28.92亿002039 黔源电力22.53亿12338.73 25.61亿000631 顺发恒业22.36亿21299.72 109.78亿002249 大洋电机22.07亿6380 87.19亿600054 黄山旅游21.95亿11762 87.95亿000957 中通客车21.89亿20866.6 25.02亿600495 晋西车轴21.70亿10291 35.41亿002032 苏泊尔21.57亿10507.24 91.16亿600962 国投中鲁21.42亿15870 27.23亿600648 外高桥20.75亿12729.2 164.76亿600738 兰州民百20.34亿22106.74 24.18亿601005 重庆钢铁20.30亿35000 69.31亿600206 有研硅股20.25亿15337.5 28.71亿000678 襄阳轴承20.05亿30107.63 20.05亿000905 厦门港务19.99亿23828.4 44.55亿000606 青海明胶19.99亿32343.11 25.09亿002233 塔牌集团19.89亿12025 66.16亿600765 中航重机19.87亿8970 114.89亿600733 S前锋19.86亿7560 51.91亿600673 东阳光铝19.55亿23894.16 67.69亿002009 天奇股份19.43亿15287.92 28.09亿600290 华仪电气19.05亿11883.23 43.93亿000836 鑫茂科技18.87亿19640.1 21.62亿000421 南京中北18.52亿28107.69 23.18亿000565 渝三峡A18.26亿10314.83 30.70亿600730 中国高科18.21亿22175.99 24.08亿000883 三环股份18.20亿19175.35 27.08亿000552 靖远煤电18.15亿10160.53 31.77亿600540 新赛股份17.82亿12922.12 32.11亿000529 广弘控股17.78亿23766.39 43.67亿600477 杭萧钢构17.74亿18463.58 30.93亿600459 贵研铂业17.65亿6623.5 29.77亿600391 成发科技16.73亿7180.12 30.59亿000534 万泽股份16.66亿20745.86 20.49亿002274 华昌化工16.10亿7911.47 40.93亿600321 国栋建设15.74亿15081.29 23.78亿600086 东方金钰15.64亿16073.07 34.28亿600279 重庆港九15.60亿15073.79 23.64亿600389 江山股份15.54亿9615.59 32.00亿000753 漳州发展15.40亿23433.86 20.78亿600390 金瑞科技15.01亿10989.08 21.86亿000502 绿景地产13.58亿13449.7 18.67亿000723 美锦能源13.51亿7775.08 24.25亿000790 华神集团13.36亿14448.05 18.47亿小盘股价值股票主要有:股票代码股票名称流通市值流通股本AB股总市值600035 楚天高速50.78亿93165.25 50.78亿000158 常山股份67.93亿71886.1 67.93亿600163 福建南纸36.80亿67641.99 39.25亿000520 长航凤凰37.41亿66914.46 37.72亿000016 深康佳A45.29亿59991 90.90亿600330 天通股份35.21亿58881.83 35.21亿600507 方大特钢52.05亿57073.96 62.43亿600368 五洲交通45.08亿55586.76 45.08亿600798 宁波海运31.74亿54918.75 50.35亿600805 悦达投资67.43亿54421.62 67.58亿000910 大亚科技62.25亿52750 62.25亿600991 广汽长丰58.96亿52087.14 58.96亿600281 太化股份58.13亿51440.19 58.13亿000096 广聚能源39.79亿51078.92 41.13亿002078 太阳纸业103.85亿50240.28 103.85亿600398 凯诺科技27.78亿49602.57 36.21亿000659 珠海中富38.07亿48868.98 53.62亿000068 赛格三星38.23亿47435.03 72.27亿000155 川化股份42.21亿47000 42.21亿600317 营口港38.40亿46833.91 90.00亿000429 粤高速A25.21亿46427.64 68.26亿000913 钱江摩托38.45亿45343.57 38.46亿000708 大冶特钢54.37亿44712.64 54.65亿600168 武汉控股35.78亿44115 35.78亿600197 伊力特59.09亿44100 59.09亿000936 华西村45.28亿44000.6 45.28亿600075 新疆天业43.07亿43859.19 43.07亿600567 山鹰纸业26.55亿43745.66 28.85亿600377 宁沪高速29.96亿42373.8 269.77亿000916 华北高速21.47亿41137.37 56.90亿600126 杭钢股份27.46亿41108 56.04亿002056 横店东磁61.22亿41089.67 61.22亿600707 彩虹股份51.72亿41082.87 53.02亿601003 柳钢股份34.53亿41004 215.79亿600263 路桥建设44.24亿40813.3 44.24亿000782 美达股份25.40亿40448.87 25.40亿600337 美克股份37.26亿40192.69 47.33亿002021 中捷股份34.51亿39667.87 38.00亿600491 龙元建设67.73亿38880 82.54亿600202 哈空调74.44亿38334.07 74.44亿600069 银鸽投资35.78亿38104 51.67亿000890 法尔胜22.73亿37951.55 22.74亿600590 泰豪科技60.41亿37943.8 60.41亿600676 交运股份32.30亿37170.6 63.56亿600512 腾达建设24.39亿36847.03 24.39亿600063 皖维高新46.08亿36807.91 46.08亿000554 泰山石油29.30亿36264.62 38.85亿000619 海螺型材48.92亿36000 48.92亿000733 振华科技50.64亿35811.92 50.64亿600215 长春经开28.98亿35771.76 28.98亿600761 安徽合力50.29亿35695.44 50.29亿000419 通程控股25.96亿35081.42 25.98亿601005 重庆钢铁20.26亿35000 69.19亿002083 孚日股份32.13亿34811.51 86.62亿600302 标准股份28.03亿34600.98 28.03亿000821 京山轻机23.30亿34519.92 23.30亿600091 明天科技27.73亿33652.6 27.73亿000797 中国武夷26.14亿33427.03 30.46亿600270 外运发展29.35亿33084.39 80.32亿600288 大恒科技36.73亿32968 48.66亿600129 太极集团43.12亿32838 43.12亿600327 大厦股份46.43亿32606.99 46.43亿600708 海博股份31.04亿32134.32 44.82亿600782 新钢股份28.21亿32024.14 122.76亿000050 深天马A20.92亿31218.74 38.47亿600189 吉林森工31.92亿31050 31.92亿600814 杭州解百27.75亿31038.3 27.75亿600778 友好集团29.13亿30662.88 29.59亿000881 大连国际25.83亿30492.35 26.17亿000989 九芝堂41.07亿29760.52 41.07亿600152 维科精华20.75亿29349.41 20.75亿000970 中科三环27.09亿29030.4 47.36亿000823 超声电子30.41亿28822.34 46.47亿600218 全柴动力26.64亿28340 26.64亿600396 金山股份24.59亿28299.15 29.60亿000421 南京中北18.47亿28107.69 23.11亿600201 金宇集团27.86亿28081.49 27.86亿600382 广东明珠24.01亿27855.18 29.46亿600606 金丰投资28.00亿27720.23 39.41亿000099 中信海直21.35亿27402.78 40.01亿600105 永鼎股份29.69亿27211.05 29.69亿600226 升华拜克32.66亿27036.61 32.66亿600227 赤天化32.19亿26782.46 44.37亿000912 泸天化28.40亿26715 62.19亿600423 柳化股份38.68亿26623.16 38.68亿600865 百大集团26.95亿26036.21 38.94亿600230 沧州大化50.67亿25933.16 50.67亿600961 株冶集团41.38亿25832.75 84.50亿600529 山东药玻37.76亿25738 37.76亿600475 华光股份47.95亿25600 47.95亿600889 南京化纤24.97亿25589.1 24.97亿000637 茂化实华24.86亿25474.84 44.12亿600987 航民股份22.57亿25269.4 37.82亿000785 武汉中商27.89亿25105.31 27.91亿600172 黄河旋风22.09亿25099.56 23.58亿000833 贵糖股份28.63亿24986.58 33.93亿000507 粤富华23.13亿24662.09 32.36亿600425 青松建化57.45亿24456.58 86.65亿000939 凯迪电力43.74亿24060.69 66.99亿600056 中国医药65.28亿23919.83 65.28亿000903 云内动力31.76亿23645 50.79亿600301 南化股份21.40亿23514.81 21.40亿600102 莱钢股份30.55亿23376.99 120.54亿600650 锦江投资37.30亿23313.46 88.26亿000032 深桑达A20.60亿23281.91 20.61亿600399 抚顺特钢19.29亿23246.49 43.16亿600531 豫光金铅48.16亿22826.91 48.16亿000666 经纬纺机28.01亿22734.39 52.11亿600861 北京城乡23.65亿22655.67 33.07亿600563 法拉电子39.33亿22500 39.33亿600232 金鹰股份14.13亿22289.69 23.12亿600333 长春燃气26.29亿21671.98 55.98亿000564 西安民生15.75亿21399.44 19.90亿600827 友谊股份40.59亿21271.58 90.08亿600742 一汽富维58.17亿21152.33 58.17亿600229 青岛碱业15.17亿20952.31 28.65亿600810 神马实业26.83亿20810.78 57.01亿000534 万泽股份16.62亿20745.86 20.43亿600592 龙溪股份24.72亿20583.35 36.03亿002045 广州国光29.19亿20415.03 36.62亿002109 兴化股份22.34亿20323.49 39.39亿600498 烽火通信53.62亿19991.1 118.49亿000701 厦门信达21.97亿19651.24 26.86亿000836 鑫茂科技18.80亿19640.1 21.53亿000547 闽福发A18.77亿19595.66 23.46亿600323 南海发展23.91亿19452.44 33.31亿000919 金陵药业23.33亿19440 60.48亿600295 鄂尔多斯25.59亿19200 137.57亿000883 三环股份18.08亿19175.35 26.91亿600303 曙光股份26.95亿19151.25 31.24亿002051 中工国际50.58亿19000 50.58亿000848 承德露露48.39亿18998.24 48.41亿002053 云南盐化28.01亿18585.1 28.01亿000151 中成股份18.89亿17823.58 31.37亿600116 三峡水利16.82亿17682.72 19.93亿600277 亿利能源27.25亿17380 94.28亿600785 新华百货48.19亿17285.93 48.19亿000589 黔轮胎A30.01亿16942.76 45.04亿600572 康恩贝20.76亿16867.03 39.88亿600388 龙净环保56.16亿16700 69.92亿000062 深圳华强16.84亿16686.26 67.30亿600487 亨通光电53.14亿16612 53.14亿600992 贵绳股份17.46亿16437 17.46亿600278 东方创业19.35亿15874.66 39.01亿600962 国投中鲁21.44亿15870 27.25亿600806 昆明机床23.93亿15855.25 47.10亿000530 大冷股份15.11亿15805.75 33.46亿000815 美利纸业15.86亿15777.53 15.92亿600310 桂东电力40.91亿15675 40.91亿600697 欧亚集团37.03亿15415.62 38.21亿600367 红星发展15.09亿15394.58 28.54亿600976 武汉健民22.69亿15319.86 22.72亿600321 国栋建设15.67亿15081.29 23.66亿600279 重庆港九15.56亿15073.79 23.57亿600725 云维股份31.10亿14301.08 74.46亿002110 三钢闽光25.13亿13970 96.19亿600719 大连热电11.69亿13573.29 17.42亿002037 久联发展24.06亿13310 24.06亿000852 江钻股份16.11亿13009.48 49.57亿002039 黔源电力22.52亿12338.73 25.60亿002003 伟星股份25.43亿12248.83 41.78亿600280 南京中商27.86亿12035.94 33.23亿600258 首旅股份27.18亿11535.78 54.52亿600801 华新水泥23.05亿9703.7 95.86亿600389 江山股份15.56亿9615.59 32.04亿600486 扬农化工31.63亿7910.04 52.96亿。

股票基本分析及上市公司分析

年度报告的内容包括

1.公司概况; 2.公司财务会计报告和经营情况; 3.董事、监事、经理及有关高级管理人员简介及持 股情况; 4.已发行的股票、债券情况,包括持有公司股份最 多的前十名股东名单和持股数量; 5.证监会规定的有关其他事项。

金融政策对股市的影响

货币发行量、利率水平、信贷规模、信贷结构等既是 金融政策的表现,也是进行金融政策分析时常用的指标。 在经济供过于求的膨胀的情况下,政策会收缩货币发行量, 提高利率,使得企业获得资金的可能性减少,资金成本也 增加。企业扩大生产受到资金的制约,产品供于求的局面 会适当缓解。当经济较为低迷疲软时,金融当局就会降低 利率,增加货币投放,降低贷款条件,增加贷款范围,以 此来刺激公司发展生产,提高效益,活跃社会经济。 对于金融政策的分析还可以通过考察金融机构存贷款余 额增长情况来进行。如果存款余额增长较快,这就意味着 存款利率水平对于资金有较大的吸引力。因为要保证支付 这些存款的利息,这时往往会给银行经营带来压力。如果 贷款余额增长较快,说明央行的窗口指导起到效果,或者 说相对于市场资金需求来说,贷款利率还是具有吸引力。 这时往往又会增加银行经营的风险。

股票流动性与公司价值的关系

04

股票流动性对公司价值的影响:案 例研究

案例一:阿里巴巴的股票流动性与公司价值

总结词

阿里巴巴的股票流动性对公司价值产生了显著影响。

详细描述

阿里巴巴是一家在中国和全球范围内具有重要影响力的科技公司。其股票流动性一直较高,吸引了大量的投资者 。这种流动性为公司提供了便捷的融资渠道,从而支持了公司的扩张和发展。此外,高流动性也提高了公司的市 场价值和知名度。

价格变动性

价格变动性是指股票价格的波动程度。价格 变动性越小,投资者预测股票价格走势的难 度越小。

02

公司价值概述

公司价值的定义

01

公司价值是指公司作为一个整体 的内在价值,通常表现为公司未 来现金流量的折现值。

02

公司价值是公司财务状况、经营 成果、市场环境等多方面因素的 综合体现。

公司价值评估的方法

股票流动性的重要性

股票流动性对投资者和公司都有重要 影响。良好的股票流动性有助于投资 者以较低的成本快速买卖股票,同时 也有助于公司提高融资效率。

影响股票流动性的因素

市场深度

市场深度是指市场上的买卖订单数量和金额 。市场深度越深,投资者可以以更小的价格 变动进行买卖。

市场宽度

市场宽度是指可以交易的股票数量。市场宽 度越宽,投资者可以买卖的股票数量越多。

实证研究表明,股票流动性越好,公司的市场价值越高。

02 03

不同类型公司的差异

不同类型的公司在股票流动性与公司价值之间的关系上可 能存在差异,如一些大型蓝筹股公司的股票流动性通常较 高,而一些小盘股公司的股票流动性可能较低。

不同市场环境的差异

市场环境的变化也会影响股票流动性和公司价值之间的关 系。例如,在牛市期间,股票流动性通常较高,公司价值 也相应提高;而在熊市期间,股票流动性降低,公司价值 也会受到影响。

市值估计方法

市值或市值是投资者用来比较不同公司规模和价值的指标。

它是指公司所有股票的总价值,计算方法是将股价乘以已发行股票数量。

了解市值是股票估值的关键,也是确定公司规模与同行业或市场同行相比的关键。

如何计算市值市值是一种简单的计算,允许投资者衡量公司已发行股票的总市值。

其计算方法是将当前每股股票价格乘以已发行股票总数。

例如,如果一家公司有100万股已发行股票,其股价为50美元,则其市值将为5000万美元(5,000美元x100万股)。

同样,如果一家公司以每股10美元的价格发行500万股股票,则其市值将为5000万美元。

为什么市值很重要?市值是投资者的关键指标,因为它提供了一种评估和比较不同公司的相对规模和价值的方法。

公司的市值反映了其所有已发行股票的累积估值。

较大的市值往往表示成熟、波动性较小的公司,而小市值代表具有快速扩张潜力的新兴参与者。

通过考虑市值、估值比率和增长率等因素,投资者可以深入了解公司股票的潜在风险回报状况,从而在构建多元化投资组合时做出明智的投资决策。

如果您想了解特定公司的市值(市值),可以访问Moomoo's 股票市场页面并检查所有上市公司的市值和财务业绩数据。

市值类别市值可以让人了解公司的价值和增长潜力。

投资者使用它根据风险承受能力将公司分为大盘股、中盘股和小盘股,以进行投资组合构建。

● 大盘股: 市值超过100亿美元。

这些公司通常是占主导地位、成熟的公司,具有广泛的品牌知名度。

它们通常具有稳定性,但增长潜力很低。

● 中型股: 市值在20亿至100亿美元之间。

这些正在成长中的公司在各自的行业中占有越来越大的市场份额。

它们可能提供适度的增长潜力和风险。

● 小盘股: 市值在3亿至20亿美元之间。

这些公司通常是服务于利基市场的新公司。

它们可以提供高增长潜力,但也可以提供高风险。

股票事件如何影响公司的市值?股票价格-股价上涨和下跌直接影响市值。

已发行股份-发行新股或行使认股权证等事件会增加已发行股份,从而稀释市值。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

本报告是为特定客户和其他专业人士提供的参考资料。

文中所有内容均代表个人观点。

本公司力求报告内容的准确可靠,但并不对报告内容及所引用资料的准确性和完整性作出任何承诺和保证。

本公司不会承担因使用本报告而产生的法律责任。

本报告未经授权不得复印、转发或向特定读者群以外的人士传阅,如需引用或转载本报告,务必与本研究所联系,否则后果自负。

小盘股投资价值分析 策略分析师 于洋 (8755)82485666-6221 yuyang@ms.gtjas.com 要点: l相对大盘蓝筹股2003年的一支独秀, 2004年小盘股的投资价值将被充分挖掘。

l因为中小企业在中国经济的快速成长中最具有活力和潜力,随着上市公司业绩提升和我国股票市场的结构性调整,小盘股正纳入基金价值投资的视野。

l随着中国股市对外开放的不断加速、QIFF的日益壮大,国内市场的小盘股板块将成为市场不可缺的重要热点。

l寻找行业上升期投资相关的小盘股,即寻找行业复苏题材是2004年投资小盘股的一个重点。

l挖掘小盘股的重组题材与行业盈利突变题材也是2004年投资小盘股获得成功的关键。

l随着机构投资者投资小盘股力度的加大,小盘股上市公司实施高送转的外在动因不断增加,具有高送转题材题材的小盘股未来具有更大的上涨空间。

2004年小盘股会有更好的表现。

一、2004年小盘股板块投资价值凸现 我们定义小盘股的标准为流通A股股本小于1亿股的个股(实际包含了部分通常意义上的中盘股),统计数量为704家,我们编制的小盘股指数2003年以来的走势如图1。

2003年中国股市的运行特征可以用篮筹股年来形容,篮筹股的牛气冲天的一个最显著的后果是所谓的股市2:8现象,与篮筹股疯狂演绎上涨行情形成鲜明对比的是小盘股走势的疲弱:2003年11月中旬小盘股的市场整体价格相当于以往大盘在1100点左右的股价。

从小盘股2003年以来的走势看,小盘股指数在2003年1~3月基本上与大盘保持同步上涨,在2003年3月~2003年11月中旬期间连续大幅下跌,2003年11月中旬以后略有上涨。

在2003年1月~2004年3月间小盘股指数走势属于零涨幅横盘震荡,而同期上证指数从1347.43点上涨到1755.32点,上涨407.89点(涨幅达30%)。

图1、2003年以来小盘股指数的市场表现 资料来源:国泰君安数据库 从长期来看,大盘蓝筹股作为市场最强势板块的地位十分牢固,但小盘股作为边缘投资品种从2004年投资价值开始显现,在2004年2月份“国务院九条意见”出台前后,对深沪市场大幅上涨起决定作用的是大量新增资金,这一点从2004年1月份以来两市每日350亿~450亿的成交量可以得到印证。

2003年大盘蓝筹股各月国泰君安证券研究所网址: WWW.ASKGTJA.COM E-MAIL: gtjaresearch@ms.gtjas.com 2国泰君安证券研究所网址: WWW.ASKGTJA.COM E-MAIL: gtjaresearch@ms.gtjas.com 3机构投资者对小盘股愈来愈关注。

涨幅基本上都高于深沪大盘指数的涨幅,而2004年1月仅有银行业指数的涨幅高于深沪大盘指数涨幅,其他大盘蓝筹行业指数的涨幅与深沪大盘指数相比则有相当的差距。

2004年2月所有大盘蓝筹行业指数的涨幅低于深沪大盘指数的涨幅。

以上统计数字可以得出结论:大盘蓝筹股以外板块对2004年新增入市资金更具吸引力。

从更深层的因素分析,2004年小盘股的投资价值将被充分挖掘。

二、两大因素推动小盘股上涨 1、小盘股板块的投资者结构已经发生根本性变化 2003年大盘蓝筹股的上涨与其投资者结构的根本性变化密切相关,几乎所有的基金在2003年都对大盘蓝筹股采用了积极的投资策略,基金在各季度对大盘蓝筹股的投资额度不断增加(以03年的4季度为最甚),股票投资占净值的比例截至03年4季度达到70%,而且无论基金重仓股的集中度还是行业集中度都非常高,具体情况见表1 表1、投资基金正在2003年投资情况 基金投资大盘蓝筹股的额度(万元) 股票投资大盘蓝筹股所占净值比例(%)(加权平均) 03年1季度 6948989.977 61.71595 03年2季度 7183115.812 63.13186 03年3季度 7354493.908 63.8937 03年4季度 10271861.05 70.72826 资料来源:国泰君安数据库 长期来看,由于研究力量和基金经理偏好的不同,基金的操作风格和对行业的挖掘及投资时机的选择应该有较大区别,但2003年我国的基金投资理念非常趋同,而且投资方向过度狭窄,显然这种不正常的现象不会长期存在。

在2004年基金的投资方向已经开始呈现出多元化的趋势。

因为中小企业在中国经济的快速成长中最具有活力和潜力,而且随着上市公司业绩提升和我国股票市场的结构性调整,一些小盘股的投资价值已经凸现。

小盘股正纳入基金价值投资的视野,一些估值合理、国泰君安证券研究所网址: WWW.ASKGTJA.COM E-MAIL: gtjaresearch@ms.gtjas.com 4小盘股一直是国际市场的热点板块。

成长性良好的中小盘股正成为基金经理关注的对象。

我们认为由于投资基金的介入小盘股投资者结构在2004年将有较大的变化,这种变化的一个标志性事件是:首个以“A股市场具有成长潜力的小盘股”为重点投资对象的基金产品——国联安德胜小盘精选证券投资基金3月15日面市,该基金投资于小盘股的比例不低于股票资产的80%。

基金的介入对小盘股的影响要大于对大盘蓝筹股的影响,因此未来小盘股的投资价值将得到更充分的挖掘。

2、国际市场小盘股的强势将带动国内市场小盘股上涨 2001年~2003年美国股市的小盘股已经连续上涨3年,小盘股的投资人比大盘股的投资者获利大得多。

市值低于20亿美元的美国小型企业股价涨幅在过去3年中的表现,分别比标普500指数高出了30%、15%和5%。

2004年以来,美国股市以标普500指数为代表的大盘股以及以标普600指数为代表的小盘股走势截然不同,2004年美国股市股市飙升的主要动力是市值低于3亿美元的美国小型企业。

从历史上看,在国际成熟的资本市场,在经济成长期和“牛市”状态下,小盘股的收益要高于整个市场的平均水平。

1991年至2000年,全球小盘股基金平均年收益率为20%,是所有股票型基金平均收益率的两倍。

由于国外成熟的股票市场的投资方向一直对国内股票市场的投资方向有引导作用,例如1999年~2000年的网络股行情。

而且随着中国股市对外开放的不断加速、QIFF的日益壮大,国内市场的小盘股板块将成为市场不可缺的重要热点。

三、小盘股板块的投资策略 我们分别把小盘股按照流通A股股本在1亿元以下、6千万~1亿元之间和6千万以下划分成三类小盘股,分别编制了小盘股指数、小盘股指数1、小盘股指数2。

三类小盘股指数的走势如图2。

三类小盘股指数2003年以来的走势非常雷同,因此我们认为流通A股股本在1亿元以下的小盘股可以作为一个板块进行分析。

图2、三类小盘股指数走势 大多数小盘股分布在中下游产业。

资料来源:国泰君安数据库 小盘股的行业分布远远比大盘篮筹股广泛,我们统计的704只小盘股分布在43个行业中,(按证监会的分类),这些行业大多数属于中下游产业。

有49.43%的小盘股集中的分布在5个行业中,其中机械设备仪表中的小盘股分布数量最多,具体情况见表2、图3。

小盘股的这种行业分布决定了小盘股投资的投资策略: 表2、小盘股数量分布较多的行业 行业 家数 所占比例 机械设备仪表 115 16.34% 金属非金属 50 7.10% 石油化学塑胶塑料 79 11.22% 医药生物制品 58 8.24% 综合类 46 6.53% 合计 348 49.43% 资料来源:国泰君安数据库 图3、小盘股数量分布较多的行业 国泰君安证券研究所网址: WWW.ASKGTJA.COM E-MAIL: gtjaresearch@ms.gtjas.com 5在行业上升期或复苏期投资小盘股。

资料来源:国泰君安数据库 1)由于绝大多数小盘股属于中下游产业,因此处于行业复苏期与行业上升期的小盘股较多,我们统计了273只已公布2003年年报的小盘股,其盈利能力(尤其是主营业务的盈利能力)同比均有较大幅度的增长,具体情况见表3。

因此目前寻找行业上升期投资相关的小盘股,即寻找行业复苏题材是2004年投资小盘股的一个重点。

表3、部分公布03年年报的小盘股的盈利能力指标 平均主营业务利润率(%) 平均净资产收益率(%) 平均主营业务收入增长率(%) 平均主营业务利润增长率(%) 平均税后利润增长率(%) 26.06789 8.050231 55.7813 49.05448448 5.09717 资料来源:国泰君安数据库 2)由于超过一半小盘股的行业分布非常分散(一个行业有2~4只小盘股),具体情况见表4。

获取这些小盘股的信息费用较高,这部分小盘股的投资信息在一段时期处于不对称状态;同时大量的小盘股具有重组题材(尤其在小盘股分布较多国泰君安证券研究所网址: WWW.ASKGTJA.COM E-MAIL: gtjaresearch@ms.gtjas.com 6国泰君安证券研究所网址: WWW.ASKGTJA.COM E-MAIL: gtjaresearch@ms.gtjas.com 7关注有重组题材的小盘股。

的机械设备仪表行业、和综合类行业)。

因此挖掘小盘股的重组题材与行业盈利突变题材也是2004年投资小盘股获得成功的关键。

表4、小盘股的行业分布 行业 家数 所占比例 行业 家数 所占比例 机械设备仪表 115 16.34% 公共设施服务业 4 0.57% 石油化学塑胶塑料 79 11.22% 公路运输业 4 0.57% 医药生物制品 58 8.24% 出版业 2 0.28% 金属非金属 50 7.10% 广播电影电视业 2 0.28% 综合类 46 6.53% 林业 2 0.28% 纺织服装皮毛 33 4.69% 木材家具 2 0.28% 零售业 33 4.69% 能源材料和机械电子设备批发业 2 0.28% 房地产开发与经营业 30 4.26% 水上运输业 2 0.28% 食品饮料烟草和家庭用品批发业 30 4.26% 通信服务业 2 0.28% 通信及相关设备制造业 26 3.69% 租赁服务业 2 0.28% 计算机应用服务业 24 3.41% 餐饮业 1 0.14% 农林牧渔业 22 3.13% 管道运输业 1 0.14% 电子 21 2.98% 航空运输业 1 0.14% 造纸印刷 17 2.41% 黑色金属矿采选业 1 0.14% 电力蒸汽热水的生产和供应16 2.27% 煤炭采选业 1 0.14% 国泰君安证券研究所网址: WWW.ASKGTJA.COM E-MAIL: gtjaresearch@ms.gtjas.com 8有高送转题材的小盘股具有更大的上涨空间。