互联网金融-阿里金融

网络金融阿里银行专题作业

阿里信用贷款

阿里信用贷款是阿里巴巴为会员企业提供的融资贷款服务, 它主要满足会员企业在生产经营过程中产生的流动资金需 求。 额度: 最高 100 万元 期限: 12 个月 还款方式: 按月等额本息

10

11

对传统金融的冲击

“如果银行不改变,那我们改变银行。”自2008年马云发 出上述豪言壮语后,阿里金融每一次动作都引人关注。从 小贷公司的崛起到支付宝正式获得《支付业务许可证》, 从“三马卖保险”到推出“虚拟信用卡”,再到最近火爆 异常的余额宝,小微、小贷、懒人理财,阿里一边做着在传 统金融业界看来都是贴满“屌丝”标签的金融业务,另一 边却引发了有关阿里金融将冲击甚至颠覆整个传统金融体 系的热议。

27

许多人喜欢反复提到一句话:马云在下一盘很大的棋。 人们对阿里巴巴涉足金融的期待很高,对马云提出要改 变银行业的宣誓很受用。可实际情况是,阿里的小微金 融业务仍只是在现行金融机制框架内对银行业的一个补 充,于推动银行业进行变革关系不大,在可见的将来也 不会有太大改变。阿里金融真正的利益诉求并非金融业 务,而是面向金融业务的数据服务,这才是一盘真正大 的棋。 在我国从计划经济过渡到市场经济之后,资金信贷成 为经济领域中始终存在的一种刚需,银行业贷款对象集 中于大型企业,与其提高效率,追求利润,降低风险的 诉求有关。银行业对小企业贷款业务的忽视是结构性失 衡,并非政策倾斜所能解决的问题,我国自1993年就有 了小额信贷业务的试点,直至如今小额贷款公司的遍地 开花,对我国银行业业务中的空白点,发挥了良好的补 28 充作用。

19

1秒钟反馈申请 贷款零人工参与

“整个贷款申请反馈的过程大概也就是1秒钟的时间。” 在位于杭州的支付宝(中国)网络科技有限公司,阿里金融内 部人士告诉记者,如果一家淘宝店的店主要申请贷款,可以 在卖家管理的页面通过在线递交申请的方式来操作,整个 填写过程大概3分钟左右就可以完成,点击“提交”后,后台 的数据处理中心会迅速地调取该店主的交易状况,通过快 速的数据筛选确定该店的信用等级,反馈时间仅1秒钟左右。 与到银行申请贷款需要的繁琐手续不同,阿里小贷整个 申请过程都是“零人工参与”,是申请人与后台机器之间 的对话互动。“这就像我们去银行ATM机上取钱一样 ,ATM机会查询你卡上的余额,确定有多少钱可以取;我们 的贷款系统也一样,根据你的信用等级决定你的贷款上 限。”

互联网金融

互联网金融一、什么是互联网金融?互联网金融(The Internet Finance;The on line financial)是指借助于互联网技术、移动通信技术,实现资金融通、支付和信息中介等业务的一种新兴金融模式;狭义上讲,是指通过计算机连接终端和网络服务平台所提供的金融服务和金融产品所形成的虚拟金融市场;广义上讲,还包括互联网金融服务提供的实体金融机构以及相关的法律法规等。

它是既不同于商业银行间接融资,也不同于资本市场直接融资的融资模式。

在理论上,任何涉及到了广义金融的互联网应用,都应该是互联网金融,包括不限于为第三方支付、在线理财产品的销售、信用评价审核、金融中介、金融电子商务等模式。

互联网金融是传统金融行业与互联网精神相结合的新兴领域。

与传统金融业务所采用的媒介不同,互联网金融更重要在于金融参与者深谙互联网“开放、平等、协作、分享”的精髓,通过互联网、移动互联网等工具,使得传统金融业务具备透明度更强、参与度更高、协作性更好、中间成本更低、操作上更便捷等一系列特征,对人类金融模式产生根本影响。

互联网金融不是互联网和金融业的简单结合,而是在实现安全、移动等网络技术水平上,被用户熟悉接受后(尤其是对电子商务的接受),自然而然为适应新的需求而产生的新模式及新业务。

目前,互联网金融的发展已经历了网上银行、第三方支付、个人贷款、企业融资等多阶段,并且越来越在融通资金、资金供需双方的匹配等方面深入传统金融业务的核心。

当前互联网金融格局,由传统金融机构和非金融机构组成。

传统金融机构主要为传统金融业务的互联网创新以及电商化创新等,非金融机构则主要是指利用互联网技术进行金融运作的电商企业、创富贷(P2P)模式的网络借贷平台,众筹模式的网络投资平台,挖财类的手机理财APP,以及第三方支付平台等。

二、互联网金融的特点互联网金融模式有三个核心部分:信息处理、资源配置、互联网金融支付系统。

互联网金融作为更民主化、大众化的金融模式,具有以下特点:互联网金融成本低。

浅析我国互联网金融 赵一凡

浅析我国互联网金融赵一凡摘要:近些年,全球互联网技术的飞速发展,促使我国互联网金融业务迅猛发展,以第三方支付、P2P、手机终端理财APP为代表的互联网金融产品,在支付、借贷、理财、资产管理等领域,已经对银行的传统业务造成了极大的冲击,而且越来越被更多的人们熟知使用。

本文通过介绍全新的互联网金融模式,我国互联网金融发展面临的挑战,国内互联网金融对传统金融的影响以及我国互联网金融的监管必要性四个方面内容,浅谈一下个人对当前中国的互联网金融的认识和解析。

关键词:互联网金融;创新;风险挑战;政府监管;一、互联网金融在我国主要的业务模式互联网金融作为一个金融行业的新秀,具有开放、协作、平等、便捷、分享等影响着传统金融行业的业务模式,以第三方支付、P2P、众筹、手机理财APP为代表的互联网金融产品,在支付、借贷、理财、资产管理等领域,对银行的传统业务造成了极大的冲击,使金融产品成为互联网金融的金融业态。

第一种模式,网络银行模式,即传统的金融借助互联网渠道为顾客提供相应的服务。

互联网在其中发挥了渠道的作用。

以移动支付为基础,机构和个人都可在中央银行的支付中心开账户;现金可以通过移动互联网进行证券等金融资产的支付和转移;以支付清算电子化来替代现钞流通。

第二种模式,类似阿里金融。

由于阿里金融具有电商的平台,为它可以提供信贷服务创造的优于其他放贷人的条件。

互联网在里边发挥了信用作用。

这种模式,使互联网金融模式替代了现在商业银行和证券公司的主要功能。

第三种模式,P2P,也就是大家熟悉的人人贷的模式,这种模式更多的提供了中介服务,这种中介把资金出借方、需求方结合在一起。

二、我国互联网金融发展面临的挑战我国互联网的优点:一是资金供求双方直接通过网络进行交易,省却了传统银行业过高的手续费、人工时间等,有效降低交易成本。

二是互联网金融业务能够有效实现操作流程的标准化处理速度较快,用户体验较好、效率更高。

三是互联网金融的客户分布广泛。

阿里金融及小额贷款简介1

然而,阿里巴巴小额贷款业务也存在诸多发展瓶颈,还需要在整合产业链方 面进一步创新,也尚需等待政策的进一步开放

阿里小贷目前覆盖的 产业链部分

产业链整合

原材料 生产

研 发

采 购

制 造

销 售

购 买

物 流

消 费 者

目前阿里小贷的贷款客户集中于销售和购买端,这种状况是与其电子商务的模 式高度匹配的(电子商务只连接商品提供者和购买者,且交易信息可控),未 来业务可以考虑拓展至产业链其他环节,但受制于信息技术平台的搭建,目前 的模式难以复制到产业链上的其他参与方 贷款资金仅限于注册资本金:向客户发放的贷款只能来源于股东的注册资本金, 同时若公司在银行获得授信,央行规定不超过注册资本金50%的部分可以放贷, 商户和个人消费者的资金理论上阿里巴巴都不能用于发放贷款,否则就涉嫌非 法集资,浙江和重庆阿里小贷公司的注册资本金达到16亿,相比平台上的庞大 客户群,贷款资金来源问题迟早会成为其发展的桎梏

盈利方式

利息收入 订单贷款:日利率0.05% 信用贷款:日利率0.06%

订单贷款:卖家凭借“卖家已发货”的订单,就可以申请贷款,本质上是订单质押贷款 信用贷款:完全的无担保、无抵押贷款,阿里业务平台上的商户凭借信用记录即可申请

产品特点

产品特点

阿里巴巴介入金融服务领域,核心优势是其拥有的庞大的客户资源和数据, 并能基于云计算平台通过对客户信息的充分分析、挖掘,实现对客户信用水 平和还款能力的准确、实时把控 监控客户现金流,

阿里巴巴金融凭借强大的数据支持,充分发挥成本和效率的优势,使得微贷 工厂化的运营模式日趋成熟,极具发展潜力

商户 提出贷款 申请 视频远程 沟通

网络/线 上操作

互联网金融对商业银行理财产品的冲击—以余额宝为例

互联网金融对商业银行理财产品的冲击—以余额宝为例随着互联网的快速发展和普及,互联网金融已经成为了今天金融行业中一股极具影响力的力量。

随着传统银行理财产品收益率的下降,互联网理财产品的利好和优秀收益率正在吸引越来越多的客户。

其中,余额宝作为阿里金融旗下的一款互联网理财产品,以其无限次提现、高额收益率的特点,引起了广泛关注,成为了互联网金融业界的一份子,也成为了与商业银行理财产品抢夺市场份额的一部分。

本文将从余额宝的出现和发展,以及它对商业银行理财产品造成的冲击这两个方面出发,对余额宝作一分析和探讨。

一、余额宝的出现和发展余额宝于2013年6月份推出,在推出之初并未引起大多数银行的重视,无独有偶,同一个月中,商业银行们在互联网上推出了不少理财产品,做出“集中反击”之势。

造成这样的情况原因主要是金融监管部门对互联网金融尚未明确措施,打击力度极小,因此各大银行在互联网上推出理财产品,各抒己见,随意发挥。

而在这个时期中,余额宝以它的高额收益率和足不出户的理财体验深受人们欢迎,也因此在市场上一炮而红。

事实上,以往的理财产品多半是由商业银行出资运作的,而余额宝则是由支付宝平台提供的“代理购买”模式推出;它接受用户的资金,而用户的资金和收益都由货币市场基金管理公司进行投资,从而实现对桥梁的功能和获得超额收益的效果。

在余额宝发展的历程中,它的收益率极高的特点得到了更多人的认可,其中,余额宝的高收益率和风险小是主要因素,同时,无限制的次数提现、无锁定周期等便利的体验也得到了广泛好评。

除此之外,余额宝在用户数量上的爆发性的增长也是不容忽视的。

根据阿里金融数据显示,截至2017年底,余额宝累计用户数突破5亿,其中交易人均金额在7万左右;再以2016年为例,余额宝总交易规模超过1.5万亿,获得月度排名第一的名次,仅在6月份这一个月份的交易规模超过了5800亿元,其份额已经超过了国内拥有最大客户群的民生银行月末理财余额2倍。

(完整版)互联网金融案例研究

典型案例之阿里金融国内互联网金融发展最为典型的案例即为阿里巴巴的小额信贷业务,即阿里金融。

和传统的信贷模式不同,阿里金融通过互联网数据化运营模式,为阿里巴巴、淘宝网、天猫网等电子商务平台上的小微企业、个人创业者提供可持续性的、普惠制的电子商务金融服务。

其所开发的新型微贷技术的核心是数据和互联网。

[5]阿里金融利用阿里巴巴B2B、淘宝、支付宝等电子商务平台上客户积累的信用数据及行为数据,引入网络数据模型和在线视频资信调查模式,通过交叉检验技术辅以第三方验证确认客户信息的真实性,将客户在电子商务网络平台上的行为数据映射为企业和个人的信用评价,向这些通常无法在传统金融渠道获得贷款的弱势群体批量发放“金额小、期限短、随借随还”的小额贷款。

同时,阿里金融微贷技术也极为重视网络.其中,小微企业大量数据的运算即依赖互联网的云计算技术,不仅保证其安全、效率,也降低阿里金融的运营成本;另外,对于网络的利用,也简化了小微企业融资的环节,更能向小微企业提供365*24的全天候金融服务,并使得同时向大批量的小微企业提供金融服务成为现实。

这也符合国内小微企业数量庞大,且融资需求旺盛的特点。

阿里金融已经开发出订单贷款、信用贷款等微贷产品。

从其微贷产品的运作方式看,带有强烈的互联网特征。

类似淘宝信用贷款,客户从申请贷款到贷款审批、获贷、支用以及还贷,整个环节完全在线上完成,零人工参与。

[6]随着电子商务市场发展迅速,2011年中国电子商务交易总额高达5.88万亿元人民币,同比增长29.2%,电子商务已经广泛渗透进入金融产品消费等领域。

比如,2010年平安、安邦等多家保险公司集体入驻淘宝网开展保险产品销售业务。

基金管理公司等基金销售机构自有网络平台受制于多种因素,业务发展缓慢,希望可以利用第三方电子商务平台的用户群和用户体验优势,提升自身的网上基金销售业务能力。

[7]风险控制体系阿里金融微贷技术中有完整的风险控制体系。

在信贷风险防范上,阿里金融立了多层次的微贷风险预警和管理体系,具体来看,贷前、贷中以及贷后三个环节节节相扣,利用数据采集和模型分析等手段,根据小微企业在阿里巴巴平台上积累的信用及行为数据,对企业的还款能力及还款意愿进行较准确的评估。

互联网金融背景下商业银行变与不变的选择

2 0 1 0

2 O 1 l

2 0 l 2

2 O 1 3

● 交易笔数 ( 右轴 )

囹

交易额 ( 左轴 )

图2 2 0 1 0 - 2 0 1 3年 “ 双十一”支付宝交易量情 况

( 二 )融Байду номын сангаас资 类 。

能 。 其 次 是 独 立 的 第 三 方 支 付 平 台 。这 类 平 台 主 要 通 过 各 式 各 样 的 支付 业 务 为 其 合 作 商 户 提 供 生 活类 支 付 业 务 、 网游 支付 业 务 、支 付 返 现 、线 下 支 付 以及 远 程

在 国 内主 要 有 三 种 模 式 :(1 )无 担 保 线 上 模 式 。 在 该

单位 : 亿 笔

3 0 0

2 50 2 00 l 5O 1 O0 50 0

模 式 下 , 网络 平 台 不 履 行 担 保 职 责 ,只作 为 单 纯 的 中 介 进 行 资 金 匹 配 。 无 担 保 线 上 融 资 类 似 直 接 融 资 ,是

投 资 理 财类 。 (一 )支付 结算 类 。

2 0 0

1 5 O i 0 0 5 0

0

5 0

0

在 支 付 结 算 业 务 中 ,互 联 网金 融 的渗 透 首 先 体 现

为 依 托 自有 网站 的 综 合 性 支 付 平 台 。这 类 平 台依 托 自 有 购 物 网 站 或 与 综 合性 支 付平 台 签 约 , 提供在线支付 、 转 账 汇 款 、担 保 交 易 、生 活 缴 费 、移 动 支 t - ' t 等 服 务 功

单位 :亿元

4 0 0 3 5 0 3 0 0 2 5 0

阿里巴巴互联网金融模式

浙江金融职业学院课题论文论文题目:阿里巴巴互联网金融模式分析报告班级金融134作者姓名颜佳敏指导老师张劲松学科专业网络金融提交日期 2015.12阿里巴巴的互联网金融模式分析作者:金融134颜佳敏 213010419指导老师:张劲松【摘要】互联网金融是传统金融行业与互联网精神相结合的产物,依托于支付、云计算、社交网络以及搜索引擎等互联网工具,实现资金融通的一种新生态金融,其内涵和外延还在不断的扩展中。

目前阿里巴巴在互联网金融领域的创新非常具有代表性,并逐渐改变着整个金融行业的格局。

互联网金融是随电子商务的发展诞生的,本文以阿里巴巴互联网金融为切入点,介绍阿里巴巴互联网金融模式的基本情况。

【关键词】互联网金融、阿里巴巴、模式【Abstract】Internet banking is the traditional spirit of the financial industry and the product of the combination of Internet, relying on the payments, cloud computing, social networking and search engines and other Internet tools to achieve financing of a new eco-finance, its connotation and extension is still ongoing extension. Currently Alibaba innovation in the field of Internet banking very representative, and gradually changing the pattern of the entire financial industry. Internet banking is born with the development of e-commerce, paper Alibaba Internet banking as a starting point, the basic situation Alibaba Internet financial model.【Key words】 Internet financial、Alibaba、pattern一、阿里巴巴互联网金融模式的发展互联网金融是互联网精神与传统金融行业相结合的新兴领域。

简析互联网金融的八大类型

简析互联网金融的八大类型相关资料显示,国内互联网金融概念,是由谢平教授在2012年4月7日"金融四十人年会"上首次公开提出。

目前,互联网金融备受监管层关注,成为金融界和IT界、电商界等领域的热门词汇,以及大资本所青睐的行业。

互联网金融是传统金融机构或电商企业与互联网企业利用互联网技术和信息通信技术实现资金融通、支付、投资和信息中介服务的新型金融业务模式。

互联网金融本质仍是金融,并没有改变金融风险隐蔽性、传染性、广泛性和突发性的特点。

参考谢平教授的观点,互联网金融根据其在支付方式、信息处理、资源配置三大支柱上的差异,可以大致划分为8种主要类型:1.传统金融机构的互联网形态20世纪90年代中期,随着信息技术的发展普及,互联网逐步改变我们的传统服务行业,也改变了我们的传统的生活方式。

信息技术由原来作为提高金融系统营运效率的手段与工具,转变为推动金融业务模式、金融产品与金融服务创新变革的外在动力。

传统金融机构的互联网形态体现了互联网对金融机构的物理网点、人工服务等的替代,包括:(1)网络银行和手机银行;(2)网络证券公司;(3)网络保险公司。

越来越多的传统金融机构在尝试开展互联网金融业务,或是将金融产品嫁接互联网平台,或是以互联网方式完善金融服务,或是实现业务模式、服务模式的创新。

近几年兴起的网上银行服务、手机银行服务,其方便快捷、功能丰富等特点使银行客户能更便捷、随时随地享受银行的服务。

根据人民银行第一季度有关支付体系运行数据报告,第一季度,全国银行机构共处理电子支付4业务227.39亿笔,金额772.54万亿元。

其中,网上支付业务71.24亿笔,金额602.93万亿元,同比分别增长12.79%和109.53%。

图表1:第一季度支付体系运行数据分布情况数据来源:人民银行第一季度支付体系运行数据报告2.移动支付和第三方支付移动支付和第三方支付体现了互联网对金融支付的影响,以支付宝(阿里)、财付通和微信支付(腾讯)、汇付天下为代表。

案例--阿里互联网金融发展历程以及详解

案例—阿里金融发展历程以及详解目录案例—阿里金融发展历程以及详解 (1)一、十年风雨金融路 (2)1、投石问路(2002年-2010年) (2)2、多方探索(2010年-2012年) (3)3、全面起航(2012年-2013年) (4)二、五大板块扬帆起航 (4)1、支付宝(第三方支付) (5)2、阿里小贷(小额信贷) (6)3、众安在线(互联网保险) (7)4、商诚融资担保有限公司(金融担保) (8)三、蚂蚁金服 (9)四、以数据和信用为核心的金融平台战略 (11)阿里金融走过的十年历程、布局的五大板块以及未来的发展猜想,从过去、现在和未来三个角度全景展示阿里金融的战略布局。

一、十年风雨金融路资金流的顺畅流转是商业得以有序运行的前提,因此以“让天下没有难做的生意”为使命的阿里巴巴在打造了涵盖B2B、B2C以及C2C的强大商务平台之后,金融自然成为其下一个目标,为的是“让天下没有难贷的款”。

到今天为止,阿里金融已经走过了10年多,我们大致可以将这10年多的路程划分为三个阶段:投石问路、多方探索和全面起航。

1、投石问路(2002年-2010年)大家都知道数据和信用体系是阿里金融最独特的地方,也是其有望实现爆发的关键。

阿里巴巴数据和信用体系的建设最早可以追溯到2002年。

2002年,阿里巴巴推出了诚信通的会员服务,这是阿里巴巴为从事贸易的中小企业推出的会员制网上贸易服务,要求企业在交易网站上建立自己的信用档案,并展示给买家。

随后的2004年3月,阿里巴巴在此基础上推出了“诚信通指数”,通过一套科学的评价标准来衡量会员的信用状况。

这种信用交易的记录反映了企业真实的生产、经营以及销售情况,并通过科学的体系来衡量企业的信用状况,具有非常高的参考意义和价值,这是整个阿里金融运作的重要基础,称得上是阿里金融的最初萌芽。

2003年5月,看到C2C业务潜在需求和商业价值的马云推出了淘宝网[微博],并于当年10月宣布了支付宝[微博]的成立。

阿里金融模式

目录摘要 (1)一、阿里金融模式及其发展现状 (1)(一)阿里金融模式 (1)(二)发展现状 (2)二、阿里金融模式的发展优势 (2)(一)依托电商平台的专门化优势 (2)(二)小额信贷业务与电商平台业务相辅相成 (4)(三)利用数据与平台优势降低信用风险 (5)三、阿里金融模式存在的问题 (5)(一)身份特殊,定位模糊 (6)(二)资本规模有限,后续资金不足 (6)(三)转型困难,不确定因素多 (6)(四)与支付宝资金无法关联 (6)四、相关建议 (7)(一)政府方面 (7)(二)阿里方面 (7)(三)小微企业方面 (8)主要参考文献 (8)浅析阿里金融模式学生姓名:马涛指导老师:李天健摘要:2009年,中国网商集体性地遭遇了国际金融危机的洗礼,但仍实现了持续、稳定的发展,网商间的协作关系深化。

电子商务正在我国如火如荼地发展。

尽管如此,融资难问题一直制约着网商扩大经营规模,持续稳定发展。

在此情况下,阿里金融基于电子商务平台的小微信贷技术,以电子商务的行为数据为信用依据,创新网上微型金融模式,为中小网商提供信贷服务,开创了我国电子商务小额贷款模式。

对于这样一种新型的小额贷款模式,目前它的发展状况如何,发展中有哪些难题以及将来如何发展,本文将这些问题进行一个简单的分析说明。

关键词:小微企业、小额信贷、阿里金融、电商平台一.阿里金融模式及其发展现状(一)阿里金融模式阿里金融亦称阿里巴巴金融,为阿里巴巴旗下独立的事业群体,主要面对小微企业、个人创业者提供小额信贷等业务。

目前,阿里金融已经搭建了分别面对阿里巴巴B2B平台小微企业的阿里贷款业务群体,和面向淘宝、天猫平台上小微企业、个人创业者的淘宝贷款业务群体,并已经推出了订单贷款、信用贷款、聚划算专项贷款、物流贷款和天猫运营服务专项贷款等微贷产品,其中以订单充当“抵押物”的订单贷款和以“信用”为抵押的信用贷款两部分最为常用。

阿里金融通过互联网数据化运营模式,为阿里巴巴、淘宝网、天猫网等电子商务平台上的小微企业、个人创业者提供可持续性的、普惠制的电子商务金融服务。

阿里金融小额贷款模式案例研究

阿里金融小额贷款模式案例研究随着互联网技术的不断进步和电商交易市场规模的扩大,越来越多的电子商务企业跨界进入金融领域。

阿里小额贷款公司(以下简称“阿里小贷”)是我国首家互联网电商企业为电商平台上中小网商提供融资服务的小额贷款公司。

阿里小贷模式是互联网金融的一种形态,属于互联网银行类业务,它是指阿里巴巴集团通过其旗下的小贷公司,利用其自身商务平台掌握多年的交易数据,通过自有资金及外部融资为平台内部的商户提供金额在50万元以下纯信用贷款服务的金融模式。

截至2014年11月底,有110多万家小微企业向阿里小贷成功申请贷款,总额度超过3000万元,每户贷款约为3万,贷款期限短至1-2周,贷款逾期率仅0.92%,且按日计息,使用效率高,根据商户平均123天的资金占用时间,利息也只有6%—7%①。

阿里小贷模式是互联网企业进军金融业的产业创新,与传统贷款模式相比,这种新型贷款模式极大的降低了信息不对称程度,使部分小微企业的融资需求得到满足,也给平台上中小网商带来了福音。

论文在对阿里小贷案例和阿里小贷模式进行介绍的基础上,结合京东金融模式,利用对比分析法对阿里小贷模式的特点进行分析,重点分析其贷款产品、用户信用评级机制、平台内部征信体系和风险管理体系。

得出的结论是阿里小贷模式通过将平台上积累的小微企业的交易数据、行为数据与大数据技术相结合,得出客户的经营状况和财务信息,形成对客户的信用评价,最终作为贷款决策的依据。

接着文章分析阿里小贷模式的优势和局限性。

现阶段我国小微企业融资困境依然存在,由于信息不对称是小微企业融资难的根本原因,文章首先分析了小微企业融资难的信息不对称关系,然后简要介绍传统金融下银行小贷模式,再运用对比分析法对两种贷款模式在客户资源、风控手段、贷款成本和信贷理念方面进行对比,得出的结论是阿里小贷模式具有平台优势和信息优势,其利用平台的闭环特点获取全面、即时的信息,建立起用户评级机制和征信体系,降低了信息不对称;同时借助大数据技术建立了贯穿整个贷款过程的风险管理体系,实现了低成本、低风险下的高效率放贷,摆脱了传统贷款模式下对企业财务报表、抵押和担保的依赖。

阿里巴巴金融小额贷问题及对策

阿里小贷随着十多年的努力和发展,在规模和收入等方面都有着巨大的发展和提高。如下图所示,主要表明近三年来阿里小贷的营业收入发展的总体趋势,通过对营业收入增长情况、净利润增长情况,以及不良贷款率的提高的情况来进行具体对比,从多个角度对阿里小贷的业务发展情况进行分析。

图1 2016-2018年阿里小贷业务开展现状(亿元)

在互联网金融下,阿里小贷一类的平台为小微企业的融资提供了新的渠道,解决了部分小微企业的发展问题,但这一模式目前还在努力探索当中,还存在一些漏洞和缺陷。本文主要是对阿里小贷的相关优势和问题进行分析,对其中存在的问题提出自己的一些建议,为促进金融行业的发展提供自身的想法。

一、阿里小贷的发展现状

(一)阿里小贷的发展背景

阿里小贷作为一种互联网上的新型融资贷款,主要客户是来自自身平台上的小微企业,与银行贷款不同,阿里小贷提供的是短期内无担保、无抵押的小额贷款,因此导致其面向的主要客户群体就是传统金融机构无法提供借贷业务的中、小微企业。对于申请小额贷,阿里小贷有着严格的规定,对客户的会员身份、企业代表法人和是否拥有专业的账户等等进行要求。这样的高要求可以对阿里小贷的客户在进行借款的开始阶段进行严格把控,减少阿里小贷的数据分析和信用风险评级的压力,同时更是缓解了阿里小贷资金方面的紧缺问题,较为符合阿里小贷的实际情况。阿里小贷在对申请人进行申请条件确认之后,申请人还需要提交相关的企业财务资料进行审核,这样严格的流程是为了在平台的最大控制范围内保证资金的利用效率。

(巴贷款与淘宝贷款,这两个产品是针对不同的平台客户群体而推行出来的。如下表所示,这样分平台进行负责贷款主要是因为阿里小贷的规模较大,融资渠道较为便捷,拥有着较为庞大的客户群体,分平台进行贷款可以有效缓解整体工作中的贷款压力,使工作更加具有条理性。

(完整版)互联网金融题目答案

第一题:请推荐并介绍一个互联网金融案例,要求:1、目前真实发生,2、同类模式尚未大发展,3、你认为该模式代表了未来的方向【“阿里小贷”的资产证券化模式】“如果有一个稳定的现金流,就将它证券化。

”美国华尔街的这句名言,非常清晰地表明了资产证券化在金融中的地位。

所以,笔者认为,随着国内互联网金融行业的日渐深化,所有在互联网金融行业沉淀的资金均将进行各种各样的金融资产转变,这种转变必将使资产证券化成为中国互联网金融发展过程中的一座金矿。

背景情况:阿里小贷现名为“蚂蚁小贷”,是属于阿里巴巴筹建的蚂蚁金融服务集团旗下的重要业务之一。

其主要利用自身阿里巴巴、淘宝、天猫平台内积累的海量交易数据为依据放贷,为小微企业和网商个人创业者提供互联网化、批量化和数据化的小额贷款服务。

截至2014年3月底,蚂蚁小贷已经累计为超过70万家小微企业解决融资需求,累计投放贷款超过1900亿元。

然而,由于小贷公司不得吸收公众存款,且融资的杠杆率也受到不得超过50%的要求,阿里能够获得的直接贷款融资非常少,为了支撑百亿元的贷款余额,突破贷款资金不足对于阿里小贷的制约,其开始尝试资产证券化道路。

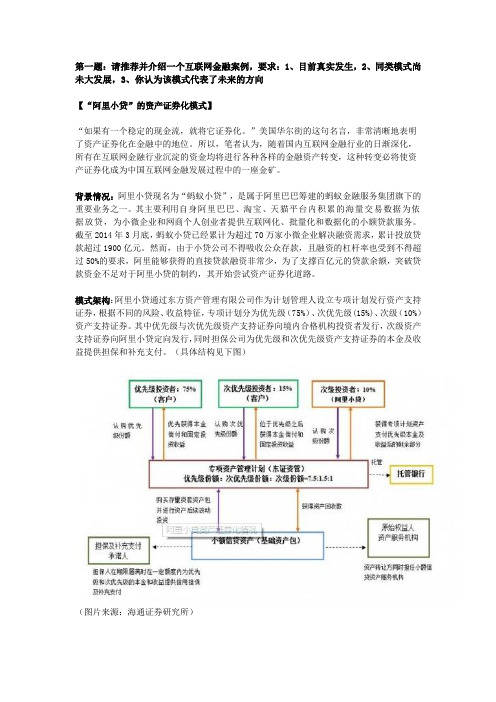

模式架构:阿里小贷通过东方资产管理有限公司作为计划管理人设立专项计划发行资产支持证券,根据不同的风险、收益特征,专项计划分为优先级(75%)、次优先级(15%)、次级(10%)资产支持证券。

其中优先级与次优先级资产支持证券向境内合格机构投资者发行,次级资产支持证券向阿里小贷定向发行,同时担保公司为优先级和次优先级资产支持证券的本金及收益提供担保和补充支付。

(具体结构见下图)(图片来源:海通证券研究所)优势与风险:笔者认为,依托于阿里巴巴整个电商环境的阿里小贷有着得天独厚的发展优势:首先,阿里小贷的基础资产是面向阿里巴巴、淘宝商城、天猫商城平台上小微企业和个体工商户发放贷款形成的债权。

小额信贷资产规模大,高度分散、每笔金额小、期限短、不良贷款率低,整体质量好,风险分散。

互联网金融的特征

具体来看,互联网为证券业带来了极为低廉的交易成本、更有效的大数据分析方法、人人组织和双边平台效用。

1.极为低廉的事前交易成本在互联网证券金融下,低廉的事前交易成本包括硬件成本、时间成本和信息的可获得性。

通过互联网技术,可以突破对传统营业网点的依赖,以极低的成本不受时间和空间限制的为更多的中小客户提供金融产品。

同时信息的可获得性也明显提升,尤其是大数据时代下,完善而丰富的交易数据更容易提供和丰富交易过程中的信息集,有利于减少交易过程中的违约风险和匹配风险。

2.更有效的大数据分析方法随着获取和处理数据的成本急速下降,人类社会的数据呈现急速膨胀的指数式增长。

根据《大数据时代》的统计,2007年人类大约存储了超过300艾(2的60次方)字节的数据,其中模拟数据不到一成,其余全部是数字数据。

而且,数据的维度也在进—步多元化。

这些庞大的数据资源,为我们提供了更广阔的发展空间,而互联网技术使分析、处理这些数据成为可能。

阿里金融是充分利用这种数据并转化为商业成功的典型案例。

阿里金融亦称阿里小贷,主要面向小微企业、个人创业者提供小额信贷等业务。

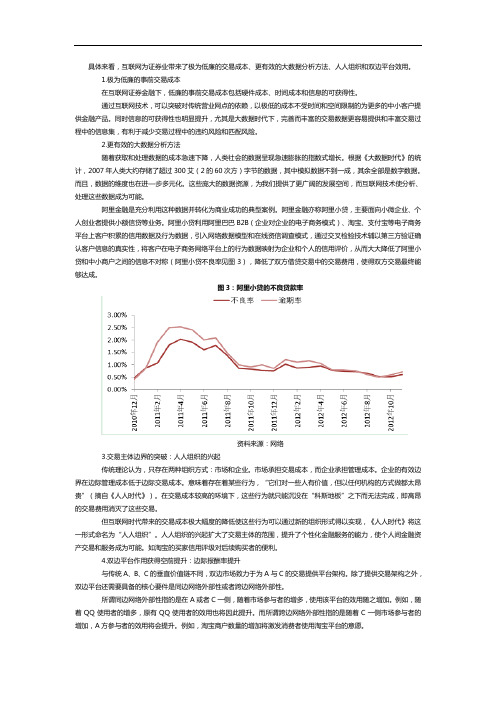

阿里小贷利用阿里巴巴B2B(企业对企业的电子商务模式)、淘宝、支付宝等电子商务平台上客户积累的信用数据及行为数据,引入网络数据模型和在线资信调查模式,通过交叉检验技术辅以第三方验证确认客户信息的真实性,将客户在电子商务网络平台上的行为数据映射为企业和个人的信用评价,从而大大降低了阿里小贷和中小商户之间的信息不对称(阿里小贷不良率见图3),降低了双方借贷交易中的交易费用,使得双方交易最终能够达成。

图3:阿里小贷的不良贷款率资料来源:网络3.交易主体边界的突破:人人组织的兴起传统理论认为,只存在两种组织方式:市场和企业。

市场承担交易成本,而企业承担管理成本。

企业的有效边界在边际管理成本低于边际交易成本。

意味着存在着某些行为,“它们对一些人有价值,但以任何机构的方式做都太昂贵”(摘自《人人时代》)。

从阿里金融云的实践看金融上云的意义和路径

要素成本显著降低的话,这个行业将发生巨变。随着云计 算、大数据和互联网技术在金融行业的应用逐步深化,金融 行业也将迎来巨变。目前金融业拥抱云计算恰逢其时,与 此同时所有金融服务的产业也都在拥抱云计算,比如民生领 域、政务各个部门、大型央企、中小企业、创业创新企业等 等。这些企业、机构的交易活动在云上发生,随着数据的沉 淀,将为金融行业提供大量的场景,也提供大量的数据供金 融机构做决策、风控,完善定价体系。金融和产业将在云端 相遇,彼此之间发生更强的化学反应,来降低金融成本,提 升金融覆盖面。和很多行业相似,金融行业的主要成本也可 以归为:连接成本(例如网点、柜面、保险代理人等)、计 算成本和信息成本,云计算、大数据和互联网三者一起会让 整个金融行业降低成本,同时能够提升金融覆盖面,更好地 服务经济,特别是中小微企业、个人、三农等金融服务薄弱 的领域。

@

JntroductiOn

j豢j’蠢 阿里金融云总经理

通,实现二者零距离有机互动和有效融合,这就是阿里金融 云要做的事情。

的业务,金融机构用数据来做风控、定价、营销、客户体验 等,这些数据主要是来自于第二阶段的积累,而不仅仅是从 外面买来的数据。因此,金融行业未来一定是双核驱动的,

金融业拥抱云计算恰逢其时

How Google Works书中讲到:如果一个行业的主要

金融创新提供很多解决方案,金融云集合这些供应商的服务 形成一整套云上解决方案。 但是光只有这两层是不够的,金融行业所服务的目标是 产业,目前中国金融行业服务一些传统的小企业时会有心 有余而力不足的感觉,因此中小微企业融资难融资贵是一直 存在的难题。云端金融最上面是产业层,包括小微企业、个 人、三农等。第二层是产融结合层,也叫场景化生态层或金 融020,这一层的目标是打通金融和产业之间最后一公里, 包含了消费侧和供给侧两端的各种实际的应用。消费侧的产 融结合就是为老百姓的衣食住行提供金融服务,供给侧则是 要把金融放进产业的生产活动中,特别是中小微企业的生产 和经营活动中。比如说做大闸蟹险,产品设计不是很难,气 温超过四十度75%的大闸蟹一定会死掉,都不一定要去实地 勘测。但这个保险产品如何接触到用户?可以通过农村淘宝 的代理人去销售给需要的养殖者,或者在淘宝农资频道上进 行推广,当农民去买塑料薄膜、化肥之类东西的时候顺便推 出。再比如阿里金融云上有一个合作伙伴唯你网,帮小微

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

阿裏創新金融

P2P(Peer to Peer)即個人對個人借貸,簡單地說,借款人 通過在第三方仲介提供的互聯網平臺上發佈借款資訊,包 括金額、利息、還款方式、還款期限等,招標一個或多個 資金借出者提供資金。其特點是可將社會中非常小的資金 聚集起來,提高了社會閒散資金的利用率。 P2P網貸模式起源於英國,英國人理查德· 杜瓦、詹姆 斯· 亞曆山大、薩拉· 馬休斯和大衛· 尼克爾森4人在2005年3 月共同創辦了全球首家P2P網貸平臺Zopa.2006年這種網 貸模式傳入美國,2007年傳入中國。

“阿裏巴巴下一個跨界進軍的業務領域是什麼?”也許答案 還不明朗,但可以確定的是,阿裏巴巴必然還會不斷跨界 擴張。 “可怕的阿裏金融”、“可怕的馬雲”,這是很多電子商 務人士對阿裏金融及馬雲的評價。 沒人會懷疑,一場來自阿裏金融的衝擊波正在金融領 域掀起風浪,讓傳統銀行感受到前所未有的壓力。 不過,有了支付寶和信貸業務後的馬雲並不知足,他 或許在籌畫下更大的一盤棋。 為了更快接近目標,2012年9月中旬,阿裏宣佈對雅 虎76億美元的股份回購計畫已全部完成,這是一個讓業界 驚歎並能讀出諸多深意的事件。 馬雲的金融野心到底有多大?支付寶正在革誰的命? 銀行該如何應對這場衝擊?這是阿裏金融逼使所有人思考 的事情。

披著金融外衣的數據生意

阿裏巴巴是個癡迷於平臺和入口的公司,阿裏金融真正的 利益訴求並非金融業務,而是面向金融業務的數據服務, 這才是一盤真正大的棋。阿裏巴巴組建的小微金融集團, 從本質上仍是小額貸款公司的業務模式,只是他們將該業 務搬到了網上。 阿裏巴巴臨近IPO之前,經過一系列調整,在多個領域擺 出擴張的姿態,例如近期成立小微金融集團,為商家和用 戶提供支付、小貸、擔保及保險業務。阿裏巴巴集團內部 涉及小微金融服務的相關業務,將被集中整合後以一個整 體正式亮相。

阿裏金融開展網上信貸業務的主體,是重慶和杭州的兩家 小貸公司,註冊資本金共計16億元,可向銀行借貸不超過 其註冊資本金50%的資金用以網上信貸,即最高可利用的 放貸資金為24億元。阿裏金融2012年上半年網上累計迴 圈放貸130億元,年利率在18%至21%期間,日利息收入 過百萬,其放貸總量與銀行相比仍微不足道,且已出現虧 損。 若按阿裏金融2012年上半年的數據推算,其信貸業務年 總規模在300億元左右。而淘寶和天貓平臺的年交易額已 達1.2萬億,若按30%的成交量需信貸支持來算,阿裏電 商平臺的信貸需求在3600億元左右,這顯然並不是兩家 小貸公司能處理得了的業務量,若從純金融角度審視阿裏 金融,其邊界也是明顯可以看到的。當然,阿裏巴巴也可 以再註冊幾家小貸公司來滿足平臺上的信貸需求,但顯然 沒這個必要,看上去他們也並不想這麼做。

“自從有了餘額寶,伙食得到了明顯改善,每天拉麵裏面可 以加一塊2元的素雞或者自豪地叫一聲"大碗拉麵一碗"; 以前抽的是7元的軟盒紅雙喜,現在改為8元的硬盒雙喜了 。”網友們如此來形容餘額寶給自己生活帶來的改變,也 讓“屌絲金融”的概念一時風頭無二。 “我們自己還在一個思考的過程中。作為企業,我們 主要還是立足客戶需求,把基本業務做好。”提到外界對 餘額寶高頻度的關注,阿裏金融內部人士告訴記者,餘額寶 的推出只是發現了支付寶用戶的一些資金需求。

目前,阿裏金融正在將信用支付功能接入淘寶和天貓等平 臺的商家體系,每個簽約商家將為此支付1%的服務費。 信用支付的信用額度方面,將對支付寶用戶進行評級,額 度在200元-5000元之間。隨著支付寶用戶信用積累,信 用額度將會成長。 阿裏金融小微企業融資服務(阿裏小貸)資金主要來自四 方面:一是自有資金,二是面向銀行融資,三是把資產證 券化,四是將面向越來越多的銀行開放。

許多人喜歡反復提到一句話:馬雲在下一盤很大的棋。 人們對阿裏巴巴涉足金融的期待很高,對馬雲提出要改 變銀行業的宣誓很受用。可實際情況是,阿裏的小微金 融業務仍只是在現行金融機制框架內對銀行業的一個補 充,於推動銀行業進行變革關係不大,在可見的將來也 不會有太大改變。阿裏金融真正的利益訴求並非金融業 務,而是面向金融業務的數據服務,這才是一盤真正大 的棋。 在我國從計劃經濟過渡到市場經濟之後,資金信貸成 為經濟領域中始終存在的一種剛需,銀行業貸款對象集 中於大型企業,與其提高效率,追求利潤,降低風險的 訴求有關。銀行業對小企業貸款業務的忽視是結構性失 衡,並非政策傾斜所能解決的問題,我國自1993年就有 了小額信貸業務的試點,直至如今小額貸款公司的遍地 開花,對我國銀行業業務中的空白點,發揮了良好的補 充作用。

阿裏金融

組員:王軍伟 王华光

阿裏金融產品

阿裏金融概念

阿裏金融亦稱阿裏巴巴金融,為阿裏巴巴旗下獨立的事業 群體,主要面向小微企業、個人創業者提供小額信貸等業 務。目前阿裏金融已經搭建了分別面向阿裏巴巴B2B平臺 小微企業的阿裏貸款業務群體,和麵向淘寶、天貓平臺上 小微企業、個人創業者的淘寶貸款業務群體,並已經推出 淘寶(天貓)信用貸款、淘寶(天貓)訂單貸款、阿裏信 用貸款等微貸產品。截至2012年中,阿裏金融服務的小微 企業已經超過13萬家。

池春水與銀行博弈

“夢想”一直以來都是阿裏巴巴企業文化中的核心部分之一 。阿裏巴巴在追逐一個又一個夢想的過程中,也不斷地衍 生出新的夢想。 在2008年金融危機爆發之時,馬雲曾豪情萬丈地表 示,“如果銀行不改變,那我們改變銀行”。現在,馬雲顯 然有了更多資本和底氣。 數據顯示,阿裏小微金融服務集團旗下的創新金融事業群 ,今年一季度,新增獲貸企業超過2.5萬家,截至一季度 末,累計服務小微企業已經超過25萬家,單季完成貸款筆 數超過100萬筆,環比增長51%,筆均貸款約1.1萬元。僅 僅在杭州,活躍在電子商務平臺上的小微企業一季度已累 計完成貸款超過9萬筆,累計融資超10億元。

模式介紹

和傳統的信貸模式不同,阿裏金融通過互聯網數據化運營 模式,為阿裏巴巴、淘寶網、天貓網等電子商務平臺上的 小微企業、個人創業者提供可持續性的、普惠制的電子商 務金融服務。其所開發的新型微貸技術是其解決小微企業 融資的關鍵所在。數據和網路互聯網是這套微貸技術的核 心。 信用支付只支持無線端,而不會面向PC端,目的是讓移 動支付更加便捷、快捷。胡曉明表示,當前手機支付工具 不發達,手機支付成功商提供好的盈利模式。

自傳入中國後,P2P網貸一直處於萌芽的初始狀態,直到 2010年才被國內創業者看中並試水。2011年國內P2P網 貸平臺如雨後春筍般大批量的湧現,2012年進入了爆發 期。據不完全統計,目前國內P2P網貸平臺已超過2000家 ,截至2012年底,網貸平臺包含線下放貸的部分全年交 易額已超過200億元,互聯網與傳統金融借貸結合的新型 網路金融儼然已成為投融資領域的超級明星。

1秒鐘回饋申請 貸款零人工參與 “整個貸款申請回饋的過程大概也就是1秒鐘的時間。” 在位於杭州的支付寶(中國)網路科技有限公司,阿裏金融內 部人士告訴記者,如果一家淘寶店的店主要申請貸款,可以 在賣家管理的頁面通過線上遞交申請的方式來操作,整個 填寫過程大概3分鐘左右就可以完成,點擊“提交”後,後臺 的數據處理中心會迅速地調取該店主的交易狀況,通過快 速的數據篩選確定該店的信用等級,回饋時間僅1秒鐘左右 。 與到銀行申請貸款需要的繁瑣手續不同,阿裏小貸整個 申請過程都是“零人工參與”,是申請人與後臺機器之間 的對話互動。“這就像我們去銀行ATM機上取錢一樣 ,ATM機會查詢你卡上的餘額,確定有多少錢可以取;我們 的貸款系統也一樣,根據你的信用等級決定你的貸款上限 。”

的確,最低起步門檻只需要1塊錢,隨時可以消費,而且轉換 過程非常簡單快捷,相對於銀行理財產品動輒幾十萬、上 百萬,甚至最低也需要5萬元的門檻,餘額寶的競爭力十分明 顯,尤其對那些收入不高的“屌絲群體”,無疑打破了理財 產品是“高富帥”專享的慣例。 金融大佬們的表態讓業界也在擔心,快捷操作和相對 優勢的收益很可能吸引更多閒散資金湧向支付寶,如此一 來銀行業務不可避免地會面臨衝擊。

阿裏信用貸款

阿裏巴巴B2B電子商務平臺上的誠信通(中國站用戶)或 中國供應商會員(國際站用戶)無需提供擔保即可申請。 在綜合評價申請人的資信狀況、授信風險和信用需求等因 素後核定授信額度,額度從2萬元-100萬元。

餘額寶

餘額寶由第三方支付平臺支付寶打造的一項餘額增值服務 ,於2013年6月13日上線的存款業務。通過餘額寶,用戶 不僅能夠得到較高的收益,還能隨時消費支付和轉出,無 任何手續費。用戶在支付寶網站內就可以直接購買基金等 理財產品,獲得相對較高的收益,同時餘額寶內的資金還 能隨時用於網上購物、支付寶轉賬等支付功能。轉入餘額 寶的資金在第二個工作日由基金公司進行份額確認,對已 確認的份額會開始計算收益。餘額寶的優勢在於轉入餘額 寶的資金不僅可以獲得較高的收益,還能隨時消費支付, 靈活便捷。

阿裏信用貸款

阿裏信用貸款是阿裏巴巴為會員企業提供的融資貸款服務 ,它主要滿足會員企業在生產經營過程中產生的流動資金 需求。 額度: 最高 100 萬元 期限: 12 個月 還款方式: 按月等額本息

对传统金融的冲击

“如果銀行不改變,那我們改變銀行。”自2008年馬雲發 出上述豪言壯語後,阿裏金融每一次動作都引人關注。從 小貸公司的崛起到支付寶正式獲得《支付業務許可證》, 從“三馬賣保險”到推出“虛擬信用卡”,再到最近火爆 異常的餘額寶,小微、小貸、懶人理財,阿裏一邊做著在傳 統金融業界看來都是貼滿“屌絲”標籤的金融業務,另一 邊卻引發了有關阿裏金融將衝擊甚至顛覆整個傳統金融體 系的熱議。

微貸產品介紹

目前,阿裏金融服務的對象有兩類: 一是面向支付寶用戶,提供信用支付; 二是面向企業,提供小微企業融資服務(即阿裏小貸)。 信用支付只支持無線端,而不會面向PC端,目的是讓移 動支付更加便捷、快捷。胡曉明表示,當前手機支付工具 不發達,手機支付成功率仍不高。因此,信用支付也可為 更多的手機應用軟體提供商提供好的盈利模式。

對此資深金融人士表示,和傳統銀行龐大體量相比,餘 額寶的衝擊力量有限。由於基金公司抵禦流動性風險能力 較弱,一旦基金出現大幅縮水,而基金手中所持流動性資產 又不敷支出時,貨幣市場基金必將面臨嚴重的被動局面。