中银国际-紫金矿业-601899-收购INDOPHIL面临更多不确定-100621

广晟1.4亿美元收购澳矿业上市公司

广晟1.4亿美元收购澳矿业上市公司

佚名

【期刊名称】《《中国金属通报》》

【年(卷),期】2009(000)020

【摘要】据《上海证券报》报道,5月26日,广东省广晟资产经营有限公司(简称“广晟公司”)与澳大利亚铜矿业上市公司泛澳公司签署人股协议,将出资约1.4亿美元成为泛澳公司第一大股东。

广晟此次投资,

【总页数】1页(P6)

【正文语种】中文

【中图分类】F279.246

【相关文献】

1.关于核准广东广晟有色金属集团有限公司公告海南兴业聚酯股份有限公司收购报告书并豁免其要约收购义务的批复 [J], ;

2.广晟资产经营有限公司投1.4亿美元将成为泛澳公司第一大股东 [J],

3.广晟有色筹划重大资产重组拟收购大宝山矿业 [J],

4.广晟入股澳铜矿获高票通过 [J],

5.广晟有色筹划重大资产重组拟收购大宝山矿业 [J],

因版权原因,仅展示原文概要,查看原文内容请购买。

投资策略_中金公司_侯振海_策略研究:投资策略报告,2010年四季度投资策略,股市“再泡沫化”能否实现?_20

2009 年 10 月 10 日

A 股策略

研究部

侯振海

分析员,SAC 执业证书编号:S0080209100102

houzh@

王慧

张博

分析员,SAC 执业证书编号:S0080210030003 分析员,SAC 执业证书编号:S0080209080100

wanghui@

zhangbo@

股市“再泡沫化”能否实现?

2010 年四季度投资策略

投资要点: ► 我们认为 A 股的走势 “长期取决于经济面,中期取决于资金面,短期取决于政策面”。 ► 从经济面上看,人口结构和资源要素限制继续制约发达国家经济增速及其经济政策效果,使得“贬值本币”成

为其普遍采用的策略,货币政策的目标开始向转嫁矛盾性的汇率博弈。货币供应增速的内生性特点加强,已过 人口拐点的发达国家宽松的货币政策无法推升本国货币供应,只能使大量资金流向资本市场和国外,推升新兴 市场国家通胀和资产价格水平。在这一国际背景下,中国房地产矛盾更趋突出。中国居民住宅总市值已超名义 GDP 的 2 倍,占居民财富总值的 6 成以上。而中国的人口结构拐点也将在 2014 年发生,因此如何避免房价近期 大涨未来大跌是政府的重要政策目标。在政府无法采取真正紧缩性的货币政策来抑制房价短期内过快上涨的前 提下,行政性措施和区域差别性措施将是唯一选择。 ► 从资金供应上看,根据居民对于收入进行消费和投资配置的数据进行测算显示:当前居民储蓄意愿已经偏低(仅 略高于 07 年),进一步储蓄搬家的空间不大。而且今年居民部门配置于股市的新增资金量实际上并不低。个别 权重股滞涨拖累了大盘股指,实际上掩盖了今年市场整体流通市值大幅增加的事实。我们的测算结果显示,2011 年居民部门可流入股市的资金将大体将与今年持平。从资金需求上看,四季度中小盘股票的限售解禁股将取代 银行融资成为市场主要的资金需求压力来源。按照自由流通市值测算,如果不考虑解禁和新股需求,至年底市 场仍有约 15%的市值上升空间,如考虑解禁和新股的资金需求,则空间将缩小至 7%。 ► 从政策上看,促转型将是“十二五”规划的核心,其两大主线内容一是消费规模扩大与结构升级+产业结构升级, 二是区域经济+城镇化。投资者可关注包括新能源、节能环保、新材料、高端装备制造等政策扶持的新兴产业的 投资机会。 ► 在升值、经济下滑、资产价格泡沫和通胀的选择中,目前市场预期的方向只能是资产价格泡沫和通胀。因而, 股市将出现较强的“再泡沫化”预期。在这种预期的驱使下,我们有理由相信,在市场资金面压力相对较轻的 四季度前期,A 股市场会有相对良好的表现。A 股四季度出现先上涨后调整的走势概率较大。这是因为四季度 前期是有利因素集中体现的时期,这些有利条件包括:房地产政策处于出台后的一段观察期、短期经济走势向 好、海外资金风险偏好上升(美元贬值)。而到了四季度后期,有利因素将逐渐减少,不利因素将逐渐增多。这 些不利因素主要包括:房地产政策再度进入博弈期、如房地产销量大幅下滑,则政策风险降低但经济增速将出 现反复、在美国中期大选和美联储量化宽松政策宣布之后,美元可能开始反弹,届时海外市场风险偏好也可能 将有所回落、市场资金面的压力在四季度中后期将逐步加大。 ► 估值提升的机会有望从小盘股转向中盘股。大盘股也有望先走出一波估值回归的行情。中小板和创业板股票走 势将出现分化。从行业板块配置上讲,我们认为四季度前期需要突出的是“通胀预期”、“政策利好预期”和“超 跌反弹”三大主线。从通胀主题上看,主要包括:农业、食品饮料、零售消费、有色金属和煤炭等资源类股票。 政策利好预期涵盖的板块主要包括:节能减排相关板块和产业转移中西部开发概念。超跌反弹主要以估值修复 为主题,主要包括部分前期超跌的周期性股票的反弹,我们相对更为看好地产、煤炭和保险。本轮行情可能持 续性不强,但短期力度较大,建议投资者近期可配置高贝塔的周期性股票,而四季度后期,我们依然看好盈利 增长确定性强的消费和医药类个股。

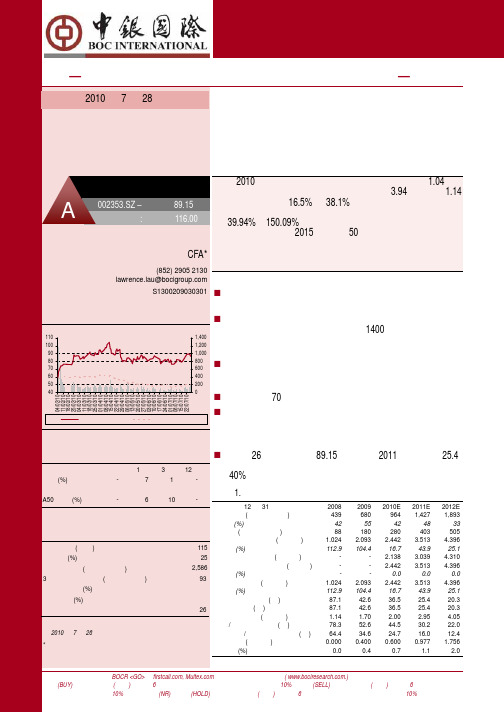

中银国际-杰瑞股份-002353-业绩符合预期,关注欧盟制裁伊朗带来的机遇与风险-100728

证券投资咨询业务证书编号:股价相对指数表现40506070809010011004/02/1011/02/1018/02/1025/02/1004/03/1011/03/1018/03/1025/03/10杰瑞股份人民币资料来源:彭博及中银国际硏究股价表现绝对(%)相对新华富时 A50指数 (%)资料来源:彭博及中银国际硏究 重要数据发行股数 (百万) 流通股 (%)流通股市值 (人民币3个月日均交易额净负债比率 (%) 主要股东(%) 孙伟杰 资料来源:公司数据,彭博及中银国际硏究以2010年7月26日当地货币收市价为标准*罗丹为本报告重大贡献者中银国际证券有限责任公司002353.SZ – 目标价格A销油田工程技术业务进展加快,短期可预见性增强公司2015年的营业收入目标为50亿元,油田工程技术服务占比达50%。

我们认为目前公司油田工程技术服务市场的开拓好于预期,原因如下:一、公司的海上岩屑回注技术已经推广至陆地油田。

公司投标的雪佛龙(Chevron)和康菲石油公司的陆地岩屑回注服务,技术标已过关,如果中标,将有约10亿人民币的合同金额。

二、公司的固井服务在2009年开始储备,将于2011年开始体现收益。

公司将为中信集团在哈萨克斯坦的区块提供固井服务。

国内固井服务的费率约30-60万人民币每口井,而国际费率普遍高于国内价格,约30-60万美元每口井。

三、公司将和Topwell油田技术服务公司合作,从事不压井服务作业,同时杰瑞将制造不压井设备。

不压井作业设备是一种可以保护油气层、减少储层污染、提高单井采收率的设备。

从中国的“两伊”石油外交中获利公司4月21日公告与阿联酋道中东公司各出资50万美元成立道中东公司,目的是为了进一步开拓海外固井服务市场,特别是中东油田(科威特、伊拉克)服务市场。

我们判断公司在海外市场的开拓将借助两个方面:西方国际油田服务公司和中石油。

由于美国对中东、非洲、南美、巴西、拉美等地区的经济制裁,国际大型油田服务公司较难进入该地区从事油田服务,但可以通过和中国企业的合作进入该业务领域。

关键审计事项案例分析9.11

华普天健会计师事务所(特殊普通合伙) 关键审计事项案例分析2017年度(内部资料注意保密)前言2016年12月23日,财政部批准印发了由中国注册会计师协会拟定的12项影响广泛的审计准则的通知(财会【2016】24号)。

根据通知相关规定,对于A+H股公司及H 股公司,应于2017年1月1日起率先执行新审计准则,上市公司(即主板公司、中小板公司、创业板公司,包括除A+H股公司以外其他在境内外同时上市的公司)、首次公开发行股票的申请企业(IPO公司)、新三板公司中的创新层挂牌公司及面向公众投资者公开发行债券的公司,其财务报表审计业务,应于2018年1月1日起执行新审计准则。

本次财政部发布的12项审计准则,最为核心的1项是新制订的《中国注册会计师审计准则第1504号——在审计报告中沟通关键审计事项》,该准则要求在上市公司的审计报告中增设关键审计事项部分,披露审计工作中的重点难点等审计项目的个性化信息。

其中,要求注册会计师说明某事项被认定为关键审计事项的原因、针对该事项是如何实施审计工作的。

确定哪些事项以及多少事项对本期财务报表审计最为重要,属于职业判断。

需要在审计报告中包含的关键审计事项的数量可能受被审计单位规模和复杂程度、业务和经营环境的性质,以及审计业务具体事实和情况的影响。

由于关键审计事项的披露在审计报告中所占的重要性及复杂性,本次专题专门对关键审计事项的披露作为案例分析,共收集201家公司年度报告,包含94家A+H股公司及107家港股(香港要求财务报表截止日在2016年12月15日或之后的审计业务实施新审计报告),主要表现为:一是按证监会行业进行分类汇总。

本次专题201家公司共涉及11个行业大类,如批发零售业、房地产、金融业、制造业、建筑业、信息技术服务业、交通运输、文化体育娱乐、电力热力燃气、水利环境设施管理及采矿等,同时对制造业大类又细分为14个行业,包含电气制造、黑色金属、有色金属、计算机通信电子、食品饮料、汽车制造、医药制造、化工制造、有色金属、通用设备及专用设备等。

公告书之上市公司公告解读25讲

上市公司公告解读25讲【篇一:我国上市公司公告解读和分析】目录信息披露信息披露作用 (1)基本义务 (2)披露信息 (3)内容与格式 (4)披露媒体 (5)公告审查 (5)常见问题 (6)为何上市公司要进行详尽的信息披露? .......6 披露的信息可以在何处查找? ....................7提前公告的信息可靠吗? (7)市场上对上市公司新闻报道或市场传闻公司的信息是否算公司的信息披露? ....................8 上市公司所有的重要动态信息都必须公告吗? ..............................................................9 上市公司召开新闻发布会,或公司答记者问算不算信息披露? . (10)1我可以就公司公告咨询哪些公司负责人? .. 11 我可以随时查阅公司公告吗? (11)投资者通过哪些渠道可以获得上市公司信息披露公告? ............................................... 12 公司信息披露是否可以刊登在任何一家报刊或网站媒体? .. (12)信息披露出现错误怎么办? ..................... 13 哪些信息的披露需作“事前审查”? (13)中国证监会指定信息披露的报刊或网站主要有哪些? (14)暂停上市的公司也要公告吗? (15)定期报告年度报告 (16)中期报告 (17)季度报告 (17)临时报告董事会、监事会、股东大会决议公告 (18)2关注要点 ............................................... 18 公告时间 ............................................... 20公告形式 (20)对外(含委托)投资公告 (21)关注要点 ............................................... 21 公告内容 ............................................... 22 注意事项 (22)收购、出售资产公告 (23)公告要求 ............................................... 24 公告内容 ............................................... 26关注要点 (28)重大购买、出售、置换资产公告 (29)公告要求 ............................................... 29 公告时间 (30)关联交易公告 (30)公告要求 ............................................... 31 关注要点 ............................................... 32 注意事项 ............................................... 33 公告时间 (34)提示公告 (35)重大诉讼、仲裁事项公告 (36)【篇二:第二讲上市公司公告阅读】第二讲阅读上市公司公告第一节上市公司信息披露一、上市公司信息披露义务(3个方面): 1 .及时披露所有对上市公司股票价格可能产生重大影响的信息;2 .确保信息披露的内容真实、准确、完整而且没有虚假、严重误导性陈述或重大遗漏。

对兖州煤业收购澳洲菲利克斯资源公司的思考

澳元( 约人民币19 亿元) 8. 5 并购澳大利亚菲利 甚至低于 3%, 0 浪费严重。随着开采煤层深度

澳 克斯 资源公司的第三次 申请 , 获得澳大利亚政 的增加 , 大利亚能源部采矿协会一直在推 动 府有条件批 准。 这是兖矿集团继在澳大利亚开 井工开采 , 提高煤炭回收率。 在这一背景下 , 兖 发澳思达煤矿之后又一战略举措 , 也是迄今为 州煤业具备优势的分层开采技术备受瞩 目。 兖 州煤 业是我 国向国外输 出开采 技术最 多的 企 业,综采放顶煤液压 支架 ” “ 技术是兖州煤业综

20 年 8 1 09 月 3日兖州煤业向澳大利亚外 定地进行海外并购的 内在动因。

国投 资审查委 员会 (IB FR )提 交 申请 。根据

大利亚; 兖州煤业在澳大利亚的煤矿所生产的

三、 兖州煤业成功 收购澳 洲菲利克 斯的原 全部煤炭产品将参照 国际市场价格 、 按照公平

吹煤和 半软 焦煤, 主要客户为亚洲 、 欧洲 、 美洲 苏中获得巨大收益 。 同时, 金融危机爆发 以后, 技术在澳大利亚 已经形成 了品牌 效应, 得到 了 和澳大利亚本 土的钢铁制造商、 电企业 。煤 澳元对人民币大幅度贬值, 发 这又是兖州煤业收 澳 大利亚政府、 企业界和行业 协会等 方方面面 炭 资产 包括 4 个运营 中的煤矿 、 个 开发中 的 购澳洲菲利克斯的一大促成 因素 。 2 的认可 。 新的技术可 以使双方形成 自己新的竞 煤矿 以及 4 个煤炭勘探项 目, 其总资源 量为 2 5 兖 州煤业 于 19 年上市 , 20 年其煤 争优势。并购计划的实施, 98 到 02 使并购企业与被并 亿多吨 , 储量合计为 5 多吨。 亿

于兖州煤业的海外并购来说无异于天赐 良机。 采已经深入到 100 ,0 米以下, 而当地其他矿井

紫金矿业要约收购澳Indophil

紫金矿业要约收购澳Indophil

佚名

【期刊名称】《《中国金属通报》》

【年(卷),期】2009(000)046

【摘要】本刊讯,11月30日,紫金矿业股价停牌,而利好消息源于29日要约收购澳大利亚的Indophil Resources NL(下称Indophil)案。

紫金矿业12月1日公告,要约收购Indophi全部已发行股份,交易金额约5.45亿澳元,约33.68亿元人民币。

【总页数】1页(P6)

【正文语种】中文

【中图分类】TF831

【相关文献】

1.紫金矿业要约收购澳金矿 [J],

2.创办紫金矿业学院为培养中国一流的矿业人才助力——合作创办紫金矿业学院的思路与实践 [J], 罗映南

3.法国公开要约收购制度的最新改革——以2006年《公开要约收购法》为中心[J], 陈刚;施鹏鹏

4.紫金矿业约5.45亿澳元澳洲买矿获澳批准 [J],

5.要约收购下的股东权益保护——中国石化要约收购下属子公司案例研究 [J], 王怀芳;袁国良

因版权原因,仅展示原文概要,查看原文内容请购买。

规避10号文的9个实例经典

规避10号文的9个实例9-1&2/标签:外资商务部上市规避10号文之一:忠旺红筹上市,曲线创新?违规操作?(z)(2009-11-28 23:23:40)对于刚刚在香港上市的忠旺来说,“10号文”规定的审批程序形同虚设;是曲线创新,还是违规操作?业界律师看法不一。

但忠旺的红筹上市模式,可视为对政策底线的有效试探。

那么,忠旺究竟是如何突破10号文,完成整个红筹上市的呢?文/苏龙飞随着全球第三、亚洲最大的铝型材生产商——中国忠旺(HK1333),于今年5月在香港的上市,国内又冒出一位神秘“新首富”——忠旺董事长刘忠田。

以2009年7月10日的收盘价及个人持股量计算,刘忠田这位辽宁汉子的个人财富已达373.33亿港元。

若不是因为企业上市,只怕刘忠田永远不会被关注,据说他的神秘程度丝毫不亚于华为的任正非。

和任正非相似的是,刘忠田几乎从未接受过媒体的当面采访。

甚至于上市前的全球路演,他都从未现身,而仅仅是派了一个副手全程参与。

一件坊间流传的故事,或许能为刘忠田的“神秘”做一个脚注:有一次,辽宁省政府某厅组织本地及外地媒体记者前去采访,到了辽宁忠旺集团的大门口,被保安挡在门口,保安打了个电话请示,就回复说老板不在,无法接待。

但没多久,带队的省厅官员就看到刘忠田的轿车驶出大门,扬长而去。

或许,刘忠田的神秘、财富等等,更多的只是人们茶余饭后的谈资。

而真正值得关注的问题是,忠旺的境外上市模式显得非常特殊。

已经登陆香港资本市场的忠旺,其红筹上市过程,直接绕过了商务部“10号文”规定的审批程序。

这种做法是曲线创新,还是违规操作?业界律师看法不一。

但是比较一致的看法是,忠旺的红筹上市模式,是对政策底线的有效试探。

那么,忠旺究竟是如何突破“10号文”,完成整个红筹上市的呢?“真内资,假外资”的合资企业架构刘忠田从个体户到民营企业的创业史,可追溯至上世纪80年代。

1989年,刘忠田创办合成树脂化工厂并任厂长,之后又创办辽阳铝制品厂、福田化工、程程塑料等企业。

我国非同一控制下企业的并购动因及风险分析以阿里巴巴并购饿了么为例

了么为例

01 一、引言

目录

02 二、并购动因分析

03 三、并购风险分析

04 四、对策建议

05 五、结论

06 参考内容

随着我国经济的快速发展,企业并购已成为企业发展的重要战略手段之一。 在非同一控制下的企业并购中,并购动因及风险分析显得尤为重要。本次演示以 阿里巴巴并购饿了么为例,对我国非同一控制下企业的并购动因及风险进行分析。

ቤተ መጻሕፍቲ ባይዱ 3、合法合规经营

阿里巴巴应遵守相关法律法规,合理安排并购资金,避免出现财务危机。在 并购过程中和并购后,要注重合法合规经营,以降低法律风险。

五、结论

本次演示以阿里巴巴并购饿了么为例,分析了我国非同一控制下企业并购的 动因及风险。通过分析,我们可以看到企业并购的动因主要包括业务拓展、资源 互补和降低风险等方面,而并购风险则来自业务整合、财务隐患和法律风险等方 面。针对这些风险和挑战,本次演示提出了相应的对策和建议,包括优化并购决 策、加强整合管理和风险控制等方面。

四、对策建议

1、优化并购决策

在并购前,阿里巴巴应对饿了么进行全面评估,包括其业务模式、企业文化、 市场规模等方面。在并购后,应采取有效的整合措施,实现业务的协同效应。

2、加强整合管理和风险控制

阿里巴巴应重视与饿了么的整合管理,确保两个公司的业务和文化能够顺利 融合。同时,要加强风险控制,预防和应对可能出现的风险和挑战。

3、竞争风险:虽然并购饿了么增强了阿里巴巴在生活服务领域的竞争力, 但也使其直接面对美团等竞争对手的挑战。市场竞争的加剧可能影响饿了么的市 场份额和盈利能力。

4、技术风险:饿了么作为一家技术驱动型企业,其在技术研发和创新方面 具有较高要求。然而,阿里巴巴在技术领域的能力可能与其存在一定差距,这可 能影响到并购后的技术发展和创新。

中金公司关于中国南车吸收合并中国北车的估值报告

中金公司关于中国南车吸收合并中国北车的估值报告《中金公司关于我国南车吸收合并我国北车的估值报告》序每一次巨大的变革都意味着新生,我国南车吸收合并我国北车,这一重大事件必将对我国的高铁行业和国际市场产生深远的影响。

中金公司近日发布了《关于我国南车吸收合并我国北车的估值报告》,对此次合并事件的价值进行了全面的评估。

在本文中,我们将全面解读这份报告,挖掘其中的深度和广度,帮助大家更好地理解这一变革意味着什么。

一、审视背景和动机在报告的开篇,中金公司对我国南车吸收合并我国北车的背景和动机进行了详细的分析,提到了双方在技术及市场方面的互补性、未来合作的潜力和双方在铁路行业领域的领先地位。

通过这些分析,我们可以看到,此次合并不仅是市场布局和资本整合,更是为了实现优势互补和资源整合,实现产业链的全面优化升级。

二、估值报告解析1. 资产估值报告对我国南车与我国北车的资产进行了全面的估值,其中包括产能、技术实力、市场份额等多个方面的考量。

在资产估值的分析中,中金公司对双方的资产进行了逐一对比和评估,重点关注了资产质量、未来增长空间和技术创新能力等方面。

2. 盈利能力估值在盈利能力估值方面,报告对我国南车吸收合并我国北车后的盈利模式和能力进行了分析和预测。

中金公司指出,通过双方的合并,将实现盈利能力的协同效应,带动整个行业的盈利水平提升,也将为投资者带来更加可观的投资回报。

3. 市场估值报告还对我国南车吸收合并我国北车后在市场上的估值进行了研究。

中金公司对未来整合后的市场份额、竞争优势和发展潜力进行了透彻的分析和展望,认为未来合并后的公司将在国际市场上迎来更广阔的发展空间。

三、总结与回顾通过对《中金公司关于我国南车吸收合并我国北车的估值报告》的解析,我们可以看到,这份报告从多个角度深入分析了此次合并的意义和影响。

合并将不仅仅是一个规模效应的问题,更是一个技术、市场和战略布局的全方位优势整合。

合并后的新公司将在资产、盈利和市场方面实现更大的价值。

CIIA卷一50题汇编

CIIA 卷一中国5年考题汇编说明:汇编起来是为了考生更好的分专题进行学习,也方便携带、制定学习计划以及记笔记等。

答案没有汇编,因为汇编起来也基本不会提高查找答案的效率。

题型分为四种:经济学、财务会计和财务报表分析、公司财务以及股票估值和分析。

其中公司财务和股票估值既有单独题型,也有混合题型。

目录CIIA 卷一中国5年考题汇编 (1)目录 (1)卷一考分比例 (2)考试大纲 (3)经济学问题 (5)2006.3 (5)2006.9 (5)2007.3 (6)2007.9 (9)2008.3 (10)2008.9 (11)2009.3 (12)2009.9 (14)2010.3 (15)2010.9 (17)财务会计和财务报表分析 (19)2006.3 (19)2006.9 (24)2007.3 (28)2007.9 (32)2008.3 (37)2008.9 (41)2009.3 (45)2009.9 (49)2010.3 (52)2010.9 (57)财务报表分析(无单独) (63)2006.3 (63)2006.9 (63)2007.3 (63)2007.9 (63)2008.3 (63)2008.9 (63)2009.3 (63)2009.9 (63)2010.3 (64)2010.9 (64)公司财务(包括一部分股票估值分析) (64)2006.3 (64)2006.9 (67)2007.3 (69)2007.9 (71)2008.3 (73)2008.9 (78)2009.3 (81)2009.9 (83)2010.3 (85)2010.9 (89)股票估值和分析 (93)2006.3 (93)2006.9 (94)2007.3 (98)2007.9 (98)2008.3 (100)2008.9 (104)2009.3 (104)2009.9 (107)2010.3 (109)2010.9 (112)卷一考分比例Q: CIIA考试涉及的内容及各部分内容参考配分比例是多少?依據ACIIA所公布之測驗內容範圍及參考配分比例如下表所示:卷一分值比例为公司财务及股票估值与分析50% 财务会计和报表分析30% 经济学20%因此卷一考生应该把精力重点放在公司财务及股票估值与分析上!考试大纲经济学问题2006.3问题1:经济学(40分)a)中国的GDP和出口持续呈现高速增长。

2023年解析外资企业在中国钢铁业的并购

解析外资企业在中国钢铁业的并购以欧美为核心的钢铁并购重组,在米塔尔并购安塞乐后,其主战场已转移到世界钢铁大国--中国,800多家钢铁企业正在政府主导下进行合并重组,并对看好中国广阔市场间续进入的外企并购进行了严格掌握,突击合并的中方和急欲插手的外企开头了错综简单的竞争。

米塔尔并购安塞乐胜利后,扬言“下一步并购的舞台在中国”,但实际上却处处碰壁。

在2022年7月12日,当米塔尔在纽约和新日铁总经理签订了连续协作的合同后数小时,就对媒体表示,“下一步并购的舞台在中国”。

但是,米塔尔在2022年7月颁布的“钢铁行业进展政策”面前仍将连续碰壁。

由于该政策明确规定“禁止外资对钢铁企业控股”和要求“排名前十位的大钢2022年占全国钢产量的70%以上的目标”,因此对外企并购形成阻力。

尽管外资已大量进入中国,如米塔尔除在华菱管线持股15%以外,也曾经瞩意过包钢和昆钢;安塞乐除和莱钢等达成并购意向外,还亲密关注包钢和邯钢;俄罗斯北方钢铁则有意投资通钢;韩国浦项钢铁和本钢合资建有冷轧板和镀层板厂;德国蒂森克虏伯拟和鞍钢合资建其次条热镀层生产线;太钢和浦项钢铁已签订了战略合作协议;新日铁和宝钢、安塞乐合资建成汽车板厂,JFE钢铁和广钢合资建成汽车板厂,这两个厂均在方案扩建中,等等。

但是总的看来,详细合资项目均不得逾越上述两个屏障,如安塞乐米塔尔在政令以前即和山东莱钢达成并购意向,后来由于政府的介入而受挫。

据悉,米塔尔06年多次访问中国要求开放门户但效果不明显,但后来宣布山东济钢和莱钢合并为集团,看来此事已彻底无望;另外,安塞乐米塔尔拟插手的包钢、邯钢已和宝钢建立战略协作关系,昆钢则和武钢建立了战略协作关系;甚至安塞乐米塔尔拟在和新日铁、宝钢合资的汽车板厂(BNA)(持股比宝钢50%、新日铁38%、安塞乐米塔尔12%)提出增股的要求也遭到了拒绝。

同样,JFE钢铁拟在广东合资控股建设钢厂的方案以及浦项钢铁拟在福建建设钢铁厂的方案也由于同样的缘由搁浅。

中国银行国际化并购失败案例

中国银行(Bank of China)是中国四大国有商业银行之一,也是中国最早进行国际化并购的银行之一。

尽管中国银行在国际化并购方面取得了一些成功,但也存在一些失败的案例。

以下是其中一些失败的国际化并购案例:

1. 中银香港(Bank of China (Hong Kong))收购荷兰荷意志银行(ABN AMRO)股份:在2007年,中银香港以100亿美元的价格收购荷兰荷意志银行5%的股份。

然而,由于全球金融危机的爆发,该交易随后导致了重大亏损,中国银行最终决定出售部分股份,减少损失。

2. 中国银行收购巴西博通银行(Banco BBM):在2011年,中国银行计划以4.5亿美元收购巴西博通银行的80%股权。

然而,由于巴西国内经济形势的不稳定以及合作方的内部问题,交易最终未能达成。

3. 中国银行收购南非南商银行(Nedbank)股份:在2012年,中国银行计划以59亿美元收购南非南商银行的20%股权。

然而,由于南非政府对外国资本的监管限制以及交易条件的调整,这笔交易最终未能成功。

这些案例展示了中国银行在国际化并购过程中所面临的挑战和困难。

国际化并购涉及到不同国家的法规、文化差异、市场风险等多重因素,需要充分的尽职调查和风险评估。

尽管存在失败案例,但中国银行仍继续积极推进国际化战略,并在一些其他的国际化并购案例中取得了成功。

《哈佛分析框架下的惠而浦家电财务分析10000字 (论文)》

哈佛分析框架下的惠而浦家电财务分析案例报告第一章绪论 (1)1.1 研究背景 (1)1.2 国内外研究现状 (2)1.3 研究方法 (3)1.4 研究思路 (4)第二章相关理论基础 (5)2.1 哈佛分析框架理论 (5)2.2 SWOT分析理论 (6)2.3 财务分析指标体系 (6)第三章哈佛分析框架在惠而浦家电的具体运用 (9)3.1 惠而浦家电现状 (9)3.2 SWOT分析 (10)3.3 会计分析 (10)3.4 财务分析 (12)3.5 前景分析 (16)第四章惠而浦家电存在的问题 (18)4.1 市场过于集中 (18)4.2 盈利能力减弱 (18)4.3 资产营运能力不强 (18)4.4 短期偿债能力不强 (18)第五章对策与建议 (19)5.1 开拓海外市场,增加宣传力度 (19)5.2 改善企业盈利能力 (19)5.3 降低营运风险 (19)5.4 提高偿债能力 (20)总结 (21)参考文献 (21)第一章绪论1.1 研究背景财务分析是以营运能力、盈利能力等指标进行全面分析的方法。

传统的财务分析主要分析各种财务指标,具有一定的局限性。

哈佛分析框架的优势在于其分析各类指标的同时注重非财务信息对企业的经营和发展的影响,并且哈佛分析框架还包括基于企业长期战略对公司未来发展前景的预测和分析,并且与行业中的竞争对手和标杆企业进行对比,增加财务报表分析的可靠性和合理性。

通过哈佛分析框架,可以发现维持一个日常生活家电企业稳定发展的关键因素和明确问题发生的原因,为财务报表信息使用者和日常生活家电公司决策者提供信息。

1.2 国内外研究现状1.2.1 国外研究现状Leopold A. Bernstein(1998)认为财务报表分析包括偿债能力分析,盈利能力分析等。

并且,财务报表分析是投资者和利益相关者的重要决策依据(李明轩,张思,2022)。

Erich A和Helfert(2001)认为应当把财务分析的核心放在管理决策上,利用计算机强大的运算能力,以企业经营数据为基础计算企业的各类指标,帮助企业的管理层和相关信息使用者作出更好的决策(王子涵,赵雨婷)。

香港上市A1表格

(A wholly-owned subsidiary of Hong Kong Exchanges and Clearing Limited)APPENDIX 5FORMS RELATING TO APPLICATIONS FOR LISTINGADVANCE BOOKING FORMS(FOR EQUITY AND DEBT SECURITIES)FORM A1Case Number:(To be typed or copied under the letter-head of the sponsor, who is arranging for the application to be submitted) To:The Head of the Listing Division,The Listing Division,The Stock Exchange of Hong Kong LimitedDate:Dear Sir,Re: ......................................................................................................................(Name of the issuer which is the subject of the listing application)We are instructed by the issuer named above to make an advance booking of an application for listing of and permission to deal in .................................................................................................................................................................... .......................................................................................................................................................................................................... (state the securities to which the advance booking relates) of the issuer.Particulars of the proposed listing are:—1. Name of issuer: (in English) ...........................................................................................................................................(in Chinese) ..........................................................................................................................................2. Place and date of incorporationor other establishment: ..................................................................................................................................................3. History and nature of businessand, in the case of aninvestment company, a briefdescription of investmentpolicy and objectives: ...............................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................................4. List of proposed directors:(in English) (in Chinese)..................................................................................... ..........................................................................................(A wholly-owned subsidiary of Hong Kong Exchanges and Clearing Limited)...................................................................................... ................................................................................................................................................................................ ................................................................................................................................................................................ ..........................................................................................5. Type of security for which listing is sought: ...............................................................................................................(Note 1(4))6. Estimated size of offer:....................................................................................................................................................7. (A) Estimated market value (equity)/total capitalisation (debt) of issuer: .....................................................................................................................(B) Estimated market capitalisation (equity)/nominal amount (debt) of securities forwhich listing is sought: ..........................................................................................................................................(Note 2)8. Method of Listing:............................................................................................................................................................9. Turnover and profit after tax and minority interests but before extraordinary items for the three p recedingyears:Year ending............................................Turnover Profit1st Year: ................................................................................ .....................................................................................2nd Year:............................................................................... .....................................................................................3rd Year: .............................................................................. .....................................................................................(Note 3)10. Details and amount of extraordinary items in 9 above:1st Year: ...................................................2nd Year:..................................................3rd Year: .................................................(Note 3)11. Proposed timetable for the listing (please specify dates) (Note 1):(A) first draft of listing document available for Exchange:.........................................................................................................................................................................................................................................................................(B) Exchange hearing: ..................................................................................................................................................(C) bulk print date: .......................................................................................................................................................(D) listing document date:............................................................................................................................................(Note 1(4))(E) application lists close:............................................................................................................................................(A wholly-owned subsidiary of Hong Kong Exchanges and Clearing Limited)(F) announcement of results:.......................................................................................................................................(G) refund cheques despatched: ..................................................................................................................................(H) documents of title despatched: .............................................................................................................................(I) dealings commence: ...............................................................................................................................................12. In the case of an investment company, the names of the proposed custodian, management company andinvestment adviser, if any:...............................................................................................................................................................................................13. Proposed authorised representatives: ............................................................................................................................A cheque numbered ........................................ (cheque number) drawn on............................................................................. (bank) for $[ ] is enclosed being payment of the initial listing fee payable in advance. If there is any delay in the proposed timetable as set out above, or if there is any change in that timetable or in any of the other particulars without the approval of the Exchange or if the proposed application for listing is withdrawn, cancelled or rejected by the Exchange, we acknowledge your right to forfeit this amount.We shall keep the Exchange informed of the progress of this application at the earliest opportunity and at least on a fortnightly basis.Yours faithfully..........................................................................Name:for and on behalf of[Sponsor’s name]Issuer’s Undertaking (for equity)We, ………………….(Name of the issuer which is the subject of the listing application), the issuer, hereby undertake:-(a)for so long as any of our securities are listed on the Main Board, to comply at all times with all of therequirements of the Exchange Listing Rules from time to time in force;(b)to advise the Exchange if any change of circumstance arises prior to the hearing date of the application bythe Listing Committee that would render any information contained in this application form or the draft listing document submitted herewith misleading in any material respect;(c)to lodge with the Exchange, before dealings in the securities commence, the declaration (Form F ofAppendix 5) required by rule 9.16(12) of the Exchange Listing Rules; and(d)to comply with the requirements of the procedures and format for pub lication and communicationpublished by the Exchange from time to time.Please attach a certified extract from the board minutes of the issuer authorising the submission of this form and approving the undertaking set out herein.Issuer’s authorisation fo r filing with the CommissionWe are required to file copies of our application with the Securities and Futures Commission (“SFC”) under(A wholly-owned subsidiary of Hong Kong Exchanges and Clearing Limited)section 5(1) of the Securities and Futures (Stock Market Listing) Rules (“Rules”). Pursuant to section 5(2) of the Rules, we hereby authorise the Exchange to file all such materials with the SFC on our behalf as and when we file them with the Exchange.If our securities become listed on the Exchange, we will be required to file copies of certain announcements, statements, circulars, or other documents made or issued by us or on our behalf to the public or to holders of our securities with the SFC under sections 7(1) and (2) of the Rules. Pursuant to section 7(3) of the Rules, we hereby authorise the Exchange to file all such documents with the SFC on our behalf as and when we file them with the Exchange.All documents aforementioned shall be filed with the Exchange in such manner and number of copies as the Exchange may from time to time prescribe.In this letter, “application” has the meaning ascribed to it under section 2 of the Rules.The authorisation aforementioned shall not be altered or revoked in any way unless prior written approval has been obtained from the Exchange and the Exchange shall have the absolute dis cretion to grant such approval. In addition, we undertake to execute such documents in favour of the Exchange perfecting the above authorisation as the Exchange may require.Yours faithfully..........................................................................Director for and onBehalf of [insert nameof applicant] as authorisedby resolution of the boardof directors dated[insert date]NOTE SNote 1: All applicants should note that:—(1) this advance booking form must be submitted to the Exchange not less than 40 clear days (for equity)or 14 clear days (for debt) prior to the date on which the listing document is to be bulk printed;(2) the applicant is not guaranteed an exclusive timetable. In other words the applicant’s timetable maycoincide with or overlap another issuer’s timetable;(3) the applicant will be informed of the estimated size of issue and the current date on which it isproposed that the application lists will close of every other issuer whose timetable will coincidewith or overlap the applicant’s proposed timetable;(4) future applicants wh ose proposed timetable coincides with or overlaps the applicant’s timetablewill be informed of the estimated size of issue and current date on which it is proposed that theapplication lists will close of the applicant as disclosed in this form (all other details will beretained in strict confidence);(5) applicants will normally only be permitted to delay their timetable as the result of circumstanceswhich were not anticipated at the time of submission of the advance booking form, on a maximum ofthree occasions and, if such delays are made before the submission of a draft listing document, for amaximum of twelve months on each occasion. After the draft listing document has been submitted tothe Exchange the three delays must not exceed six months, in total;(A wholly-owned subsidiary of Hong Kong Exchanges and Clearing Limited)(6) if there is any change in the applicant’s proposed timetable without the approval of the Exchange,or if the advance booking or listing application is withdrawn, cancelled or rejected then the depositpaid will be forfeited by the Exchange; and(7) the submission of an advance booking form shall be deemed to confer authority upon the Exchangeto notify to:—(a) any subsequent applicants whose proposed timetable coincides or overlaps with the applicants,the estimated size of the applicants’ is sue and the current date on which it is proposed that theapplication lists will close; and(b) the Securities and Futures Commission and the Monetary Affairs Branch, Hong KongGovernment, the details of the application.Note 2: In the case of an introduction, this application must state the names and holdings (if known) of the ten largest beneficial holders of the securities, the total number of holders and particulars of the holdings of the directors and their families.Note 3: This section need not be completed by a bank.Note 4: If insufficient space is provided for completion of any paragraph, additional information may be entered on a separate sheet of paper, duly signed and attached.Note 5:To the extent that this form is required to be signed on behalf of the sponsor, the Exchange expects that it would usually be signed by the Principal/s who has/have been most actively involved in the work undertaken by the sponsor. However, notwithstanding who signs this form on behalf of the sponsor, the Manag ement (as defined in the Commission’s Guidelines for Sponsors and Compliance Advisers) of the sponsor will be ultimately responsible for supervision of the work carried out by the sponsor firm and quality assurance in respect of that work. The Exchange reminds sponsors of their obligations to have effective internal systems and controls and proper supervision and oversight including but not limited to those obligations under the Commission’s Guidelines for Sponsors and Compliance Advisers.IMPORTANTNote 6: In order to maintain an orderly new issues market the Exchange reserves the right to refuse an advance booking if there are too many existing reservations in the relevant period.。

PE 机构对连续并购中管理者学习效应的影响说明书

1.2 研究价值 ................................................................................................................... 4

then to make ‘performance’ of M&A better. The managers’ learning effect is complex.

Some research has focused on how to "make learning happen" and has not looked much

连续并购绩效的传导逻辑很简单:开展并购“实践”,对上一次并购进行“学习”,进而提升并

购“能力”,从而提升下一次并购“绩效”。理想中的连续并购就是一个启动并购实践、开展并

购学习、提升并购能力、改进并购绩效四个要素持续正循环的战略学习圈。

管理者学习效应非常复杂,一些研究集中在如何“让学习发生”,并没有更进一步思考如

(3) examined the key variables ‘time between serial M&A’.

This paper finds that: establish M&A fund with PE can improve the performance of

serial M&A; PE shareholding can accelerate the learning effect of managers in serial M&A.

企业信用报告_广州珀翠投资有限责任公司

旅馆建筑的发展历程旅馆建筑的发展历程可以分为以下几个阶段:1. 古代旅馆:早期的旅馆建筑主要是给旅行者提供简单的休息和食宿场所。

在古代,旅馆多数是以木质结构为主,由一些简单的介子间组成。

这些旅馆通常位于交通要道旁边,方便旅行者停留。

2. 民宿的兴起:在人们对旅行的需求逐渐增加的同时,民宿开始逐渐兴起。

民宿通常是由居民寄宿自己的住宅或农屋来接待旅客。

这种形式的旅馆建筑属于低成本、简单设施,但能够提供近似家庭的住宿环境。

3. 酒店建筑的发展:随着城市化和交通网络的发展,酒店开始兴起。

酒店建筑采用钢筋混凝土和钢结构等现代建筑技术,具备更高的耐久性和舒适度。

酒店通常提供各种设施和服务,包括餐厅、会议室、健身房等,以满足不同类型旅行者的需求。

4. 主题酒店的出现:为了吸引更多客户,酒店开始出现各种主题,例如度假风格、艺术画廊风格等。

这种形式的旅馆建筑注重个性化和创新设计,旨在为旅客提供独特的住宿体验。

5. 酒店式公寓的崛起:近年来,酒店式公寓在旅馆建筑领域得到了广泛发展。

酒店式公寓结合了传统酒店和长租公寓的特点,既提供了舒适的居住环境,又具备了家庭生活的自由和隐私。

这种形式的旅馆建筑常常设计成高层建筑,拥有现代化的设施和服务。

6. 现代旅馆建筑的绿色发展:随着人们对环保和可持续发展的重视,现代旅馆建筑越来越注重节能和环保。

旅馆建筑采用绿色建筑材料、太阳能发电、雨水收集系统等技术,以减少对环境的影响。

同时,旅馆也鼓励客人采取环保措施,如减少能源消耗和废物产生。

总之,旅馆建筑的发展历程经历了从简单的木质结构到现代化、绿色环保的过程。

旅馆不仅提供舒适的住宿环境,还致力于为旅客提供更多样化和个性化的服务。

紫金矿业:关于完成圭亚那金田有限公司收购的公告

证券代码:601899 股票简称:紫金矿业编号:临2020-059

紫金矿业集团股份有限公司

关于完成圭亚那金田有限公司收购的公告

公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

紫金矿业集团股份有限公司(以下简称“本公司”)于2020年6月13日披露《关于以现金方式收购圭亚那金田有限公司的公告》,本公司将通过境外全资子公司金山(香港)国际矿业有限公司在加拿大的全资子公司收购加拿大多伦多证券交易所上市公司圭亚那金田有限公司(Guyana Goldfields Inc.,以下简称“圭亚那金田”)100%股权。

鉴于《安排协议》中约定的监管审批和交割先决条件已全部实现或豁免,本次收购于多伦多时间2020年8月25日进行交割,交割完成后本公司持有圭亚那金田100%股权。

圭亚那金田计划于交割完成后1-3个交易日内正式从多伦多证券交易所退市。

圭亚那金田Aurora金矿拥有探明+控制的金资源量118.69吨,平均品位3.15g/t,推断的金资源量59.13吨,平均品位2.28g/t;该项目为7,000吨/天产能的在产矿山,交割完成后,年可增加公司黄金产量4吨以上。

特此公告。

紫金矿业集团股份有限公司

董事会

二〇二〇年八月二十六日。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2010年6月18日 (星期五) 中银国际证券有限责任公司——璞玉共精金

15

大陆与香港 — 消息快报 紫金矿业收购Indophil 面临更多不确定 乐宇坤 紫金矿业 (2899.HK/港币5.69,持有; 601899.SS/人民币6.97,买入)以5.45亿澳元现金(34亿人民币)收购澳大利亚铜金矿企业Indophil Resources (IRN.AU/澳元1.095,未有评级) 4.26亿股已发行股份的计划继遭受南哥达巴托省政府阻挠后再次面临挑战,菲律宾政府颁布了限制开露天矿开采的禁令。

Indophil 公司拥有菲律宾勘探及开发企业Sagittarius Mines34%的权益,而这家公司拥有东南亚地区最大的未开发铜金矿储备资源之一 —— 菲律宾南部Tampakan 铜金矿项目。

该项目铜资源量约1,350万吨,黄金储量约491吨。

项目年产34万吨铜精矿和11吨黄金。

紫金矿业收购Indophil 事宜已于今年1月7日获得了澳大利亚外国投资审查委员会的批准,目前正等待中国监管机构的最终批复。

在露天矿开采禁令颁布之前,我们已经发现了一些不确定因素,要约截止日从4月14日延长了84天到7月9日。

管理层表示,收购Indophil 的最终结果会在要约期满之时,也就是7月9日揭晓。

如果露天矿开采禁令不能更改,那么收购Indophil 公司就无法为公司带来商业利益,交易也就没有继续下去的必要了。

在管理层未进一步披露交易最新进展之前,我们对紫金矿业维持持有评级。

该矿原先定于2016年投产,因此即使交易取消,中短期来看也不会对上市公司的盈利和股价表现造成实质性的影响。

2009年9月7日 (星期一) 璞玉共精金

11

披露声明

本报告准确表述了分析员的个人观点。

每位分析员声明,不论个人或他/她的有联系者都没有担任该分析员在本报告内评论的上市法团的高级人员,也不拥有与该上市法团有关的任何财务权益。

本报告涉及的上市法团或其它第三方都没有或同意向分析员或中银国际集团提供与本报告有关的任何补偿或其它利益。

中银国际集团的成员个别及共同地确认:(i)他们不拥有相等于或高于上市法团市场资本值的1%的财务权益;(ii)他们不涉及有关上市法团证券的做市活动;(iii)他们的雇员或其有联系的个人都没有担任有关上市法团的高级人员;及(iv) 他们与有关上市法团之间在过去12个月内不存在投资银行业务关系。

本披露声明是根据《香港证券及期货事务监察委员会持牌人或注册人操守凖则》第十六段的要求发出,资料已经按照2009年9月3日的情况更新。

中银国际控股有限公司已经获得香港证券及期货事务监察委员会批准,豁免批露中国银行集团在本报告潜在的利益。

免责声明

本报告是机密的,只有收件人才能使用。

本报告幷非针对或打算在违反任何法律或规则的情况,或导致中银国际证券有限责任公司、中银国际控股有限公司及其附属及联营公司(统称“中银国际集团”)须要受制于任何地区、国家、城市或其它法律管辖区域的注册或牌照规定,向任何在这些地方的公民或居民或存在的机构准备或发表。

未经中银国际集团事先书面明文批准下,收件人不得更改或以任何方式传送、复印或派发此报告的材料、内容或复印本予任何其它人。

所有本报告内使用的商标、服务标记及标记均为中银国际集团的商标、服务标记、注册商标或注册服务标记。

本報告及其所載的任何信息、材料或內容只提供給閣下作參考之用,不能成为或被视为出售或购买或认购证券或其它金融票据的邀请, 亦幷未考慮到任何特別的投資目的、財務狀况、特殊需要或個別人士。

本報告中提及的投資產品未必適合所有投資者。

任何人收到或閱讀本報告均須在承諾購買任何報告中所指之投資產品之前,就該投資產品的適合性,包括投資人的特殊投資目的、財務狀况及其特別需要尋求財務顧問的意見。

本報告中發表看法、描述或提及的任何投資產品或策略,其可行性將取决于投資者的自身情况及目標。

投資者須在采取或執行該投資(無論有否修改)之前諮詢獨立專業顧問。

中银国际集团不一定采取任何行动,确保本报告涉及的证券适合个别投资者。

本报告的内容不构成对任何人的投资建议,而收件人不会因为收到本报告而成为中银国际集团的客户。

尽管本报告所载资料的来源及观点都是中银国际集团从相信可靠的来源取得或达到,但中银国际集团不能保证它们的准确性或完整性。

除非法律或规则规定必须承担的责任外,中银国际集团不对使用本报告的材料而引致的损失负任何责任。

收件人不应单纯依靠本报告而取代个人的独立判断。

中银国际集团可发布其它与本报告所载资料不一致及有不同结论的报告。

这些报告反映分析员在编写报告时不同的设想、见解及分析方法。

为免生疑问,本报告所载的观点幷不代表中银国际集团的立场。

本报告可能附载其它网站的地址或超级链接。

对于本报告可能涉及到中银国际集团本身网站以外的资料,中银国际集团未有参阅有关网站,也不对它们的内容负责。

提供这些地址或超级链接(包括连接到中银国际集团网站的地址及超级链接)的目的,纯粹为了阁下的方便及参考,连结网站的内容不构成本报告的任何部份。

阁下须承担浏览这些网站的风险。

中银国际集团在法律许可的情况下,可参与或投资本报告涉及的股票的发行人的金融交易,向有关发行人提供或建议服务,及/或持有其证券或期权或进行证券或期权交易。

中银国际集团在法律允许下,可于发报材料前使用于本报告中所载资料或意见或他们所根据的研究或分析。

中银国际集团及编写本报告的分析员(“分析员”)可能与本报告涉及的任何或所有公司(“上市法团”)之间存在相关关系、财务权益或商务关系。

详情请参阅《披露声明》部份。

本报告所载的资料、意见及推测只是反映中银国际集团在本报告所载日期的判断,可随时更改,毋须提前通知。

本报告不构成投资、法律、会计或税务建议或保证任何投资或策略适用于阁下个别情况。

本报告不能作为阁下私人咨询的建议。

本报告在中国境内由中银国际证券有限责任公司准备及发表; 在中国境外由中银国际研究有限公司准备,分别由中银国际研究有限公司及中银国际证券有限公司在香港发送,由中银国际(新加坡)有限公司 (BOC International (Singapore) Pte. Ltd.)在新加坡发送。

在沒有影響上述免責聲明的情況下,如果閣下是根據新加坡Financial Advisers Act (FAA) 之Financial Advisors Regulation (FAR) (第110章)之Regulation 2 定義下的“合格投資人”或“專業投資人”,BOC International (Singapore) Pte. Ltd. 仍將(1)因為FAR 之Regulation 34而獲豁免按FAA第27條之强制規定作出任何推薦須有合理基礎; (2)因為FAR之Regulation 35而獲豁免按FAA第36條之强制規定披露其在本報告中提及的任何証券(包括收購或出售)之利益,或其聯繫人或關聯人士之利益。

中银国际证券有限责任公司、中银国际控股有限公司及其附属及联营公司2009版权所有。

保留一切权利。

中银国际证券有限责任公司

中国上海浦东

银城中路200号

中银大厦39楼

邮编200121

电话: (8621) 6860 4866

传真: (8621) 5888 3554

相关关联机构:

中银国际研究有限公司

香港花园道一号

中银大厦二十楼

电话:(852) 2867 6333

致电香港免费电话:

中国网通10省市客户请拨打:10800 8521065 中国电信21省市客户请拨打:10800 1521065 新加坡客户请拨打:800 852 3392

传真:(852) 2147 9513

中银国际证券有限公司

香港花园道一号

中银大厦二十楼

电话:(852) 2867 6333

传真:(852) 2147 9513

中银国际控股有限公司北京代表处

中国北京市西城区

金融大街28号

盈泰中心2号楼15层

邮编:100032

电话: (8610) 6622 9000

传真: (8610) 6657 8950

中银国际(英国)有限公司

英国伦敦嘉能街90号

EC4N 6HA

电话: (4420) 7022 8888

传真: (4420) 7022 8877

中银国际(美国)有限公司

美国纽约美国大道1270号202室

NY 10020

电话: (1) 212 259 0888

传真: (1) 212 259 0889

中银国际(新加坡)有限公司

注册编号 199303046Z

新加坡百得利路四号

中国银行大厦四楼(049908)

电话: (65) 6412 8856 / 6412 8630

传真: (65) 6534 3996 / 6532 3371。