中国西电公司2019年财务分析研究报告

中国西电2018年财务分析详细报告-智泽华

中国西电2018年财务分析详细报告一、资产结构分析1.资产构成基本情况中国西电2018年资产总额为3,454,232.85万元,其中流动资产为2,553,831.74万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的33.53%、29.25%和14.8%。

非流动资产为900,401.11万元,主要分布在固定资产和无形资产,分别占企业非流动资产的53.23%、22.45%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的35.16%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的33.31%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表3.资产的增减变化2018年总资产为3,454,232.85万元,与2017年的3,369,760.5万元相比有所增长,增长2.51%。

4.资产的增减变化原因以下项目的变动使资产总额增加:应收票据增加45,212.54万元,其他非流动资产增加38,770.51万元,应收账款增加21,383.74万元,其他应收款增加14,114.16万元,其他流动资产增加7,783.51万元,无形资产增加5,466.71万元,长期投资增加3,873.99万元,开发支出增加3,769.69万元,递延所得税资产增加2,340.85万元,在建工程增加405.31万元,交易性金融资产增加131.65万元,共计增加143,252.67万元;以下项目的变动使资产总额减少:固定资产清理减少2.86万元,应收股利减少3.55万元,长期待摊费用减少63.77万元,商誉减少472.41万元,应收利息减少1,166.71万元,固定资产减少9,365.37万元,预付款项减少13,745.8万元,一年内到期的非流动资产减少19,130.97万元,货币资金减少33,072.53万元,存货减少40,091.06万元,共计减少117,115.02万元。

中国西电电气股份有限公司盈利质量的现状分析及存在的问题

摘要在我国经济迅猛发展的今天,制造行业的生存与成长或多或少存在着许多的疑难问题。

盈利是公司存活的关键,如今大量上市公司利润很高,然而盈利质量依然低下。

盈利质量的优劣对企业的生存与成长产生重要影响,盈利质量是一种呈现企业盈利状况的重要方式被各企业高度重视。

现今经济全球化趋势不可阻挡,企业竞争压力骤增,如何在市场竞争中取得有利位置,是各企业高层当下需要正视的难点。

本文选取了在我国电气制造业上市的公司——中国西电电气股份有限公司(简称中国西电)为研究对象,本文章在从盈利质量的相关理论入手,并在此基础上分析了中国西电股份有限公司盈利质量存在的问题及产生问题的原因,最后提出了提升中国西电股份有限公司盈利质量的对策,为电气制造业公司研究盈利质量提出宝贵经验。

关键词:盈利质量;真实性;获利性;稳定性AbstractIn the rapid development of China's economy today, the survival and growth of the manufacturing industry more or less there are many difficult problems. Profitability is the key to the survival of a company. Nowadays, a large number of listed companies have high profits, but the quality of profits is still low. The quality of earnings has an important impact on the survival and growth of enterprises. Nowadays, the trend of economic globalization is unstoppable, and the pressure of enterprise competition is increasing rapidly. How to get a favorable position in the market competition is the difficulty that the senior management of enterprises should face up to. This article selects the electrical manufacturing industry listed companies in our country - China xd electric co., LTD. (hereinafter referred to as China xd) as the research object, this article from the related theory of earnings quality, and on the basis of the analysis of the China xd co., LTD., earnings quality problems and causes of the problem, and finally puts forward the improving the quality of China xd electric co., LTD., the profit of countermeasures, for the study of the electrical manufacturing company earnings quality put forward valuable experience.Key words: profit quality; Authenticity; Profitable; The stability of目录摘要 (1)Abstract (2)第一章绪论 (1)1.1 研究背景及意义 (1)1.1.1 研究背景 (1)1.1.2 研究意义 (2)1.2 国内外研究现状 (2)1.2.1国内研究现状 (2)1.2.2国外研究现状 (3)1.3 研究内容及思路 (3)1.3.1研究内容 (3)1.3.2研究思路 (3)1.4采用研究的方法 (4)1.4.1 案例分析法 (4)1.4.2 文献分析法 (4)1.4.3 比较分析法 (4)第二章盈利质量分析的概述 (5)2.1 盈利质量的概念 (5)2.1.1盈利的含义 (5)2.1.2 盈利质量的含义 (5)2.1.3盈利质量与盈利能力的概念区分 (5)2.2影响盈利质量的因素 (6)2.2.1外部因素 (6)2.2.2内部因素 (6)2.3盈利质量的特征 (7)2.3.1真实可靠性 (7)2.3.2现金保障性 (7)2.3.3持续稳定性 (8)2.3.4成长预测性 (9)2.4盈利质量分析的方法 (9)2.4.1哈佛分析框架 (9)2.4.2杜邦分析体系 (9)2.4.3哈佛分析框架与杜邦分析框架比较 (10)第三章中国西电电气股份有限公司盈利质量的现状分析及存在的问题 (11)3.1中国西电电气股份有限公司简介 (11)3.1.1中国西电电气股份有限公司主要从事业务 (11)3.1.2中国西电电气股份有限公司主要经营模式 (11)3.1.3中国西电电气股份有限公司所处行业情况说明 (11)3.2中国西电电气股份有限公司盈利质量分析 (11)3.2.1真实性评价 (11)3.2.2获利性评价 (12)3.2.3持续稳定性评价 (13)3.2.4现金保障性评价 (15)3.3中国西电电气股份有限公司盈利质量分析中存在的问题及原因分析 (17)3.3.1 中国西电电气股份有限公司存在的问题 (17)3.3.2中国西电电气股份有限公司盈利质量分析中存在的问题成因分析 (18)第四章中国西电电气股份有限公司盈利质量存在问题的对策 (19)4.1加强企业获利能力 (19)4.1.1加强终端销售管理 (19)4.1.2发挥精细化管理水平的优势 (19)4.1.3提高产品合格率 (19)4.2 完善成本控制,争取盈利空间 (20)4.2.1与原材料厂建立战略合作关系,控制产品成本 (20)4.2.2保证产品质量前提下,实施技术降本 (20)4.3 稳定产销量供需平衡 (20)4.3.1减少存货囤积,加快存货周转 (20)4.3.2建立与市场需求统一的产品线 (21)4.4 加强企业现金流的保障程度 (21)4.4.1加强现金流战略管理 (21)4.4.2整合企业内部资金 (21)4.4.3加强预算的管理 (21)结论 (22)参考文献................................................................................ 错误!未定义书签。

西电财务分析报告(3篇)

第1篇一、引言西电集团(以下简称“西电”)作为中国电力设备制造业的领军企业,自成立以来始终致力于电力设备的研发、制造、销售与服务。

本报告旨在通过对西电近三年的财务数据进行分析,全面评估其财务状况、经营成果和现金流量,为投资者、管理层及相关部门提供决策依据。

二、财务状况分析1. 资产负债表分析(1)资产结构分析根据西电近三年的资产负债表,我们可以看到其资产结构如下:- 流动资产:包括货币资金、应收账款、存货等,占总资产的比例逐年上升,表明公司短期偿债能力较强。

- 非流动资产:包括固定资产、无形资产等,占总资产的比例相对稳定,说明公司长期发展基础良好。

(2)负债结构分析西电的负债结构如下:- 流动负债:包括短期借款、应付账款等,占总负债的比例逐年下降,表明公司短期偿债压力较小。

- 长期负债:包括长期借款、应付债券等,占总负债的比例相对稳定,说明公司长期债务风险可控。

2. 利润表分析(1)营业收入分析近三年,西电的营业收入逐年增长,主要得益于国内电力设备市场需求旺盛以及公司产品结构的优化。

(2)营业成本分析随着营业收入的增长,营业成本也相应增加,但成本控制能力较强,毛利率保持稳定。

(3)期间费用分析期间费用主要包括销售费用、管理费用和财务费用。

近三年,期间费用占营业收入的比例逐年下降,表明公司费用控制能力有所提升。

(4)利润分析西电的净利润逐年增长,表明公司盈利能力较强。

三、经营成果分析1. 盈利能力分析(1)毛利率分析西电的毛利率保持稳定,表明公司产品定价能力和成本控制能力较强。

(2)净利率分析近三年,西电的净利率逐年上升,表明公司盈利能力不断提升。

2. 运营能力分析(1)存货周转率分析西电的存货周转率逐年上升,表明公司存货管理效率提高。

(2)应收账款周转率分析西电的应收账款周转率逐年下降,表明公司应收账款回收风险有所增加。

四、现金流量分析1. 经营活动现金流量分析西电经营活动现金流量稳定,表明公司经营活动产生的现金流入能够满足公司日常运营需求。

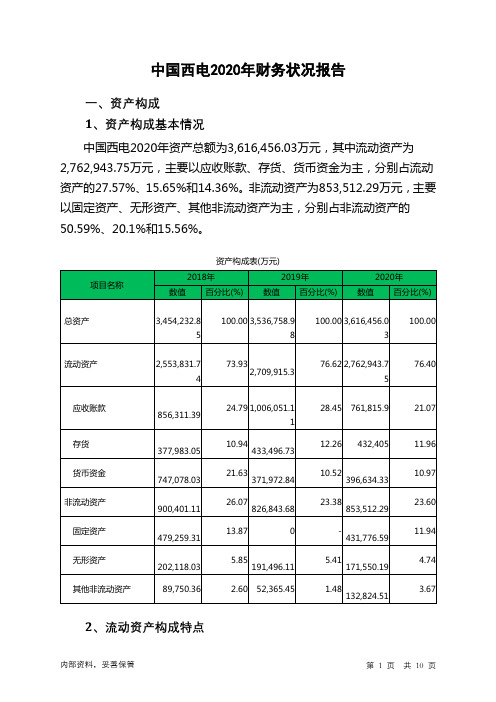

中国西电2020年财务状况报告

项目名称 总资产 流动资产

资产主要项目变动情况表(万元)

2019年

数值

差值 增长率(%) 数值

2020年 差值

增长率(%)

3,536,758.9 82,526.13 8

2.39 3,616,456.0 79,697.05 3

2.25

2,709,915.3 156,083.56

6.11 2,762,943.7 53,028.45 5

中国西电2020年负债总额为1,531,852.34万元,实收资本为 512,588.24万元,所有者权益为2,084,603.69万元,资产负债率为42.36%。 在负债总额中,流动负债为1,370,576.54万元,占负债和权益总额的 37.9%;非流动负债为161,275.8万元,占负债和权益总额的4.46%。

37.12 761,815.9

16.00 432,405 13.73

396,634.33 11.42

245,617.74 6.01

227,347.74 1.40

104,459.09

27.57

15.65 14.36

8.89 8.23 3.78

内部资料,妥善保管

第 2 页 共 10 页

预付款项

其他应收款 应收利息 应收股利

171,550.19 1.48

132,824.51

21.07

11.96 10.97 23.60 11.94

4.74 3.67

2、流动资产构成特点

内部资料,妥善保管

第 1 页 共 10 页

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业 流动资产的28.71%,应当加强应收款项管理,关注应收款项的质量。企业 持有的货币性资产数额较大,约占流动资产的27.03%,表明企业的支付能 力和应变能力较强。但应当关注货币资金的投向。

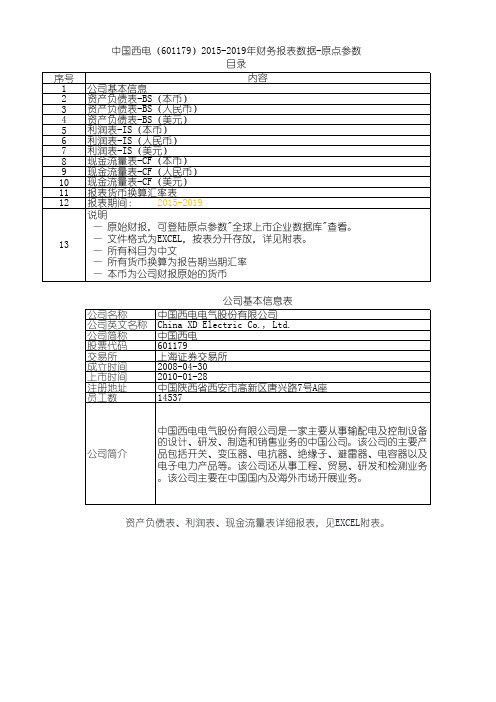

中国西电(601179)2015-2019年财务报表数据-原点参数

内容

说明 — 原始财报,可登陆原点参数"全球上市企业数据库"查看。 — 文件格式为EXCEL,按表分开存放,详见附表。 — 所有科目为中文 — 所有货币换算为报告期当期汇率

— 本币为公司财报原始的货币

ቤተ መጻሕፍቲ ባይዱ

公司名称 公司英文名称 公司简称 股票代码 交易所 成立时间 上市时间 注册地址 员工数

公司基本信息表

中国西电电气股份有限公司 China XD Electric Co., Ltd. 中国西电 601179 上海证券交易所 2008-04-30 2010-01-28 中国陕西省西安市高新区唐兴路7号A座 14537

公司简介

中国西电电气股份有限公司是一家主要从事输配电及控制设备 的设计、研发、制造和销售业务的中国公司。该公司的主要产 品包括开关、变压器、电抗器、绝缘子、避雷器、电容器以及 电子电力产品等。该公司还从事工程、贸易、研发和检测业务 。该公司主要在中国国内及海外市场开展业务。

序号 1 2 3 4 5 6 7 8 9 10 11 12

13

中国西电(601179)2015-2019年财务报表数据-原点参数

目录

公司基本信息 资产负债表-BS(本币) 资产负债表-BS(人民币) 资产负债表-BS(美元) 利润表-IS(本币) 利润表-IS(人民币) 利润表-IS(美元) 现金流量表-CF(本币) 现金流量表-CF(人民币) 现金流量表-CF(美元) 报表货币换算汇率表

资产负债表、利润表、现金流量表详细报表,见EXCEL附表。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国西电公司2019年财务分析研究报告

CONTENTS目录

CONTENTS目录 (1)

前言 (1)

一、中国西电公司实现利润分析 (2)

(一).利润总额 (2)

(二).主营业务的盈利能力 (3)

(三).利润真实性判断 (3)

(四).利润总结分析 (4)

二、中国西电公司成本费用分析 (4)

(一).成本构成情况 (4)

(二).销售费用变化及合理性评价 (5)

(三).管理费用变化及合理性评价 (5)

(四).财务费用的合理性评价 (5)

三、中国西电公司资产结构分析 (6)

(一).资产构成基本情况 (6)

(二).流动资产构成特点 (7)

(三).资产增减变化 (8)

(四).总资产增减变化原因 (8)

(五).资产结构的合理性评价 (9)

(六).资产结构的变动情况 (9)

四、中国西电公司负债及权益结构分析 (10)

(一).负债及权益构成基本情况 (10)

(二).流动负债构成情况 (10)

(三).负债的增减变化 (11)

(四).负债增减变化原因 (12)

(五).权益的增减变化 (12)

(六).权益变化原因 (13)

五、中国西电公司偿债能力分析 (13)

(一).支付能力 (13)

(二).流动比率 (13)

(三).速动比率 (13)

(四).短期偿债能力变化情况 (14)

(五).短期付息能力 (14)

(六).长期付息能力 (15)

(七).负债经营可行性 (15)

六、中国西电公司盈利能力分析 (15)

(一).盈利能力基本情况 (15)

(二).内部资产的盈利能力 (16)

(三).对外投资盈利能力 (16)

(四).内外部盈利能力比较 (16)

(五).净资产收益率变化情况 (16)

(六).净资产收益率变化原因 (16)

(七).资产报酬率变化情况 (17)

(八).资产报酬率变化原因 (17)

(九).成本费用利润率变化情况 (17)

(十)、成本费用利润率变化原因 (17)

七、中国西电公司营运能力分析 (18)

(一).存货周转天数 (18)

(二).存货周转变化原因 (18)

(三).应收账款周转天数 (18)

(四).应收账款周转变化原因 (18)

(五).应付账款周转天数 (19)

(六).应付账款周转变化原因 (19)

(七).现金周期 (19)

(八).营业周期 (19)

(九).营业周期结论 (20)

(十).流动资产周转天数 (20)

(十一).流动资产周转天数变化原因 (20)

(十二).总资产周转天数 (20)

(十三).总资产周转天数变化原因 (21)

(十四).固定资产周转天数 (21)

(十五).固定资产周转天数变化原因 (21)

八、中国西电公司发展能力分析 (22)

(一).可动用资金总额 (22)

(二).挖潜发展能力 (22)

九、中国西电公司经营协调分析 (22)

(一).投融资活动的协调情况 (22)

(二).营运资本变化情况 (23)

(三).经营协调性及现金支付能力 (23)

(四).营运资金需求的变化 (24)

(五).现金支付情况 (24)

(六).整体协调情况 (24)

十、中国西电公司经营风险分析 (24)

(一).经营风险 (24)

(二).财务风险 (24)

十一、中国西电公司现金流量分析 (25)

(一).现金流入结构分析 (25)

(二).现金流出结构分析 (26)

(三).现金流动的协调性评价 (27)

(四).现金流动的充足性评价 (28)

(五).现金流动的有效性评价 (28)

(六).自由现金流量分析 (30)

十二、中国西电公司杜邦分析 (30)

(一).资产净利率变化原因分析 (30)

(二).权益乘数变化原因分析 (30)

(三).净资产收益率变化原因分析 (30)

声明 (31)

前言

中国西电公司2019年营业收入为154.76亿元,与2018年的139.08亿元相比大幅增长,增长了11.28%。

2019年净利润为3.41亿元,与2018年的5.39亿元相比大幅下降,下降了36.73%。

公司2019年营业成本为119.59亿元,与2018年的103.29亿元相比大幅增长,增长了15.78%。

2019年销售费用为10.29亿元,与2018年的10.85亿元相比大幅下降,下降了5.17%。

2019年管理费用为12.87亿元,与2018年的13.09亿元相比有较大幅度下降,下降了1.68%。

2019年财务费用为负0.67亿元,与2018年的0.32亿元相比成倍下降,下降了3.09倍。

公司2019年总资产为353.68亿元,与2018年的345.42亿元相比有较大幅度增长,增长了2.39%。

2019年流动资产为270.99亿元,与2018年的255.38亿元相比有较大幅度增长,增长了6.11%。

公司2019年负债总额为145.64亿元,与2018年的138.65亿元相比有较大幅度增长,增长了5.04%。

2019年所有者权益为208.03亿元,与2018年的206.77亿元相比有较大幅度增长,增长了0.61%。

公司2019年流动比率为2.0961,与2018年的2.0813相比有所增长,增长了0.0148。

2019年速动比率为1.7608,与2018年的1.7732相比有所下降,下降了0.0124。

虽然公司当期速动比率有所下降,但仍高于行业较好水平,用当期速动资产偿还流动负债没有困难,偿债能力较好,速动比率比较合理。

公司2019年营业利润率为2.87%,与2018年的4.3%相比有较大幅度下降,下降了1.43

个百分比。

2019年资产报酬率为1.16%,与2018年的2.05%相比有较大幅度下降,下降了0.89个百分比。

2019年净资产收益率为1.64%,与2018年的2.62%相比有较大幅度下降,下降了0.98个百分比。

公司2019年资产周转天数为824.4243天,2018年为895.4677天,2019年比2018年缩短71.0434天。

2019年流动资产周转天数为620.7361天,2018年为665.0289天,2019年比2018年缩短44.2928天。

2019年营业周期为343.45天,2018年为362.58天,2019年比2018年缩短19.13天。

公司2019年新创造的可动用资金总额为3.41亿元。

公司2019年营运资本为141.71亿元,与2018年的132.68亿元相比有所增长,增长了6.8%。

公司2019年的盈亏平衡点为103.01亿元,从营业安全水平来看,公司拥有较强的承受销售下降的能力,经营业务的安全水平较高。

公司2019年经营现金净流量为负15.08亿元,投资现金净流量为负22.30亿元,筹资现金净流量为1.17亿元。

公司资产净利率为0.98%,与上期相比,有下降趋势。

公司权益乘数为170.01%,与上期相比,有上升趋势。

一、中国西电公司实现利润分析

(一).利润总额

中国西电2019年实现利润为4.74亿元,与2018年的6.68亿元相比大幅下降,下降了。