2020年人民币汇率升值情况分析

人民币汇率升值的利弊分析

人民币汇率升值的利弊分析1. 短期利弊分析人民币升值,在短期内可以使人民币的地位提高,中国经济的国际地位进一步提升,老百姓手中的财产更富有国际价值,同时可以减低中国进口的成本,也使外债压力相应减轻。

但在短期内,人民币升值后的利弊面临着国内外两方面不确定因素的挑战。

在国内方面,首先,通货紧缩依然存在,通胀压力逐步加大。

中国人民银行的统计数据显示2003年1-5月,我国货币供应量增长继续加快。

5月末,广义货币M2余额为19.95万亿元,同比增长20.2%,是1997年8月以来的最高值,增幅比上年同期高6.2个百分点。

目前,广义货币M2增幅已高于一季度国内生产总值增幅和居民消费物价指数增长之和9.8个百分点,处于较高的水平。

另一方面,据统计,2003年一季度企业景气指数创历史新高,而居民消费信心指数则呈现下降走势,1月份我国消费者信心指数为97.7点,2月份为97.8点,3月份为97.6点。

尤其在经历了SARS的冲击以后,居民消费信心更是需要加以重树和得到恢复。

这表明,尽管国内通货膨胀压力正逐步加大,但通货紧缩现象依然存在,这在一定程度上增加了国内宏观经济运行的不确定性。

其次,国内金融体系较为脆弱。

其一,大规模不良资产仍然存在。

1999年组建的信达、华融、东方、长城四家资产管理公司共剥离了工、农、中、建四家银行约14000亿不良资产,曾一度减轻了我国国有银行不良资产规模过大的压力,但到2001年底,四家国有独资银行的这一比例又高达25.37%。

中国人民银行公布的数据显示,按五级分类标准,2002年末四家国有独资银行的平均不良资产比率达到26.1%。

其二,国有银行资本金不充足。

2001年巴塞尔新资本协议的最低要求资本充足率平均在10%以上,但我国的银行体系与之相差很远。

2001年中国银行的资本充足率为8.30%,工商银行为5.76%,建设银行为6.78%,农业银行为1.44%,国有独资银行平均资本充足率为5.07%。

1994—2020年人民币汇率的走势分析

1994—2020年人民币汇率的走势分析作者:黎亚云杨竹节邹胜来源:《中国市场》2021年第08期[摘要]随着我国经济发展程度的提高,人民币汇率对我国经济发展的影响越来越长远。

由于当今国际国内形势越发严峻,并且人民币成为世界货币,人民币汇率的走势也影响着人们的生活。

文章以1994年人民币汇率的相关数据为基期,结合汇率决定的经济学理论,并根据我国经济增长速度的快慢、外汇储备状况和央行的汇率政策等影响因素对汇率体制改革之后的人民币汇率的走势进行了预测。

自“811”汇改以后,人民币汇率发生了很大的变化,富有弹性和市场化是重要特征,企业面临的汇率市场的风险也越来越大,如何规避这些潜伏的风险,帮助央行制定正确的汇率政策成为迫在眉睫的问题。

通过对人民币汇率未来走势的分析预测,将有助于这一问题的解决。

[关键词]人民币汇率;汇改;影响因素;走势[DOI]10.13939/ki.zgsc.2021.08.0051 前言1.1 理论文献回顾1994年,我国外汇汇率形成机制进入了新的轨道,即“以市场供求为基础,单一的、有管理的浮动汇率”,但这一固定汇率制度很容易受到国际动荡和经济混乱的影响。

2005年“811”汇率体制改革以来,人民币放弃了钉住美元的单一的汇率制,开始实行“以市场供求为基础,参考一篮子货币进行调节,有管理的浮动汇率制”,自此以后,人民币汇率制度有序的过渡,变的过程中更加主动和渐进运行。

分析人民币汇率的走势对于更好地配置国内国际资源有很大益处,不仅可以优化资本配置的效能,还可以巩固人民币浮动的弹性。

国际上比较著名的关于外汇汇率的决定理论有购买力平价理论、利率平价理论、国际收支理论等。

购买力平价理论的中心思想是“一价定律”,它假定存在这样的前提条件:市场的完全竞争性、信息的充分性和商品的同质性,若相同商品在不同国家的市场上卖出,当以同一种货币计价时,则不同国家市场的相同商品的价格相同。

利率平价理论由英国经济学家凯恩斯于1923年提出,这一理论是指远期汇率的决定因素取决于短期利率之间的差额,因此,如果投资国外资产,汇率波动对国外资产的价格具有重要影响,这正是与投资国内资产所不同的;国际收支理论是各国当局分析国际收支不平衡、实施合理的汇率政策的理论依据,它阐述了外汇汇率变动与外汇供求状况之间的关系。

人民币对内贬值对外升值原因分析

人民币对内贬值对外升值原因分析引言人民币的汇率是指人民币与其他货币之间的兑换比率。

随着中国经济的发展和国际市场的影响,人民币的汇率在过去几十年经历了多次变动。

最近的一些数据显示,人民币对内贬值对外升值的趋势日益明显。

本文将分析人民币对内贬值对外升值的原因,帮助读者更好地理解这一现象。

内贬值的原因分析人民币对内贬值主要是由国内经济因素引起的。

以下是一些主要原因的分析:1.货币供应量的增加:如果央行大量增加货币供应量,会导致通货膨胀,进而导致人民币的内在价值下降。

此时,人民币购买力减弱,导致人民币对内贬值。

2.经济增长放缓:如果经济增长放缓,人民币的需求可能下降。

这种情况下,人民币的价值可能会下降,导致人民币对内贬值。

3.贸易逆差扩大:如果中国的贸易逆差扩大,表示中国进口的货物和服务超过出口,这可能导致人民币对内贬值。

贸易逆差的增加可能会增加对外汇的需求,使得人民币对外升值。

对外升值的原因分析人民币对外升值主要是由国际因素引起的。

以下是一些主要原因的分析:1.外国投资者的需求增加:如果外国投资者对中国的经济发展充满信心,他们可能会增加对人民币的需求,导致人民币对外升值。

2.外国政策的影响:外国政府的货币政策和经济政策可能会对人民币的汇率产生影响。

如果外国政府采取措施来提高本国货币的价值,可能会导致人民币对外升值。

3.外国经济的影响:如果外国经济增长放缓或遇到困难,外国货币可能会贬值,相对来说人民币的汇率可能会升值。

结论人民币对内贬值对外升值的现象是由多个因素综合作用的结果。

国内经济因素,如货币供应量的增加和经济增长放缓,导致了人民币对内贬值。

而外部因素,如外国投资者的需求和外国政策的影响,导致了人民币对外升值。

理解这些因素对于了解人民币汇率的走势以及对个人和企业的投资决策都具有重要意义。

请注意,本文所提供的分析仅仅是一种解释汇率变动的方法,并不一定能完整地解释实际情况。

人民币汇率的变动涉及众多复杂的因素,需要综合多方面的数据和研究来进行更深入的分析。

人民币有效汇率及走势分析

4、考虑商品替代弹性差异的可变贸易权重 这种权重算法是对可变贸易权重算法的一种完善,在一定程度上反映的不同 国家和地区之间贸易品之间竞争关系的差异性。

决于该样本货币国的贸易品与中国的贸易品之间的替代弹性。如果一个样本货币 国在于中国相关的贸易中所占比率不大,但替代弹性比较大,其被赋予的权重也 比较大。

不同国家和地区的贸易品(商品、劳务)的竞争相对优势主要决定于它们之 间的技术水平差别、资源禀赋差别(原材料、劳动力等)。技术水平、资源禀赋差 不多的国家和地区之间贸易品的竞争主要是价格竞争,这样汇率的变动对它们之 间相对竞争力的影响就比较大;比如中国和东盟国家之间的竞争。而那些技术水 平或资源禀赋相差比较大的国家和地区贸易品的竞争主要是产品、服务的技术含 量、品质差别和自然资源的禀赋差别;比如中国和美、日贸易品的竞争,中国和 沙特贸易品(沙特的最主要贸易品是石油)的竞争,对于这种情况,双边货币价 值的相当幅度的变动都不会改变双方的竞争态势。替代弹性系数真实地反映了这 种情况。

计算公式如下:

WCN ,k = λ1σ CN 来自kηCN ,k + λ2σ CN ,kδ CN ,k + λ3σ CN ,kε CN ,k

∑ ε CN ,k =

δ CN ,i ⋅ηi,k

i≠CN ,k

其中 σ CN ,k 表示中国与第 k 个样本货币国之间贸易品(商品、劳务)的替代

弹性系数。其它的变量含义同上。 一个样本货币的权重不仅取决于其在与中国相关的贸易中所占的比率,还取

“后疫情时代”延续双向波动——2020年人民币汇率走势回顾与展望

2020年,中国经济“一枝独秀”、国际收支稳中向好、美元指数持续走弱、中美关系边际缓和。

多重利好因素交织、共振,促成了一轮较大幅度的人民币升值行情。

该文对过去一年人民币汇率走势及特点进行回顾,并结合上述主要支撑因素的演变情况,尝试对2021年人民币汇率走势进行预测与展望。

一、市场回顾2020年,人民币对美元汇率双向浮动,先贬后升,振幅超过6500点。

全年升幅在主要货币中居于前列,领涨新兴市场,仅落后于欧元、瑞郎、澳元等发达国家货币。

具体走势可概括为四个阶段:第1阶段(1月上旬),季节性升值期。

贸易协议签订叠加年初结汇高峰,人民币稳步升至6.86附近。

第2阶段(1月下旬-5月),震荡贬值期。

年初的短暂升势被疫情暴发和随后的美元流动性危机打断,人民币震荡走弱至7.10一线。

5月后,中美摩擦升级,人民币汇率进一步下探,触及7.18的年内低点。

第3阶段(6月-11月上旬),升值期。

6-8月,美元下跌,人民币被动走强,波动中枢升至7元强侧。

但受制于紧张的中美关系,升值幅度落后于其他非美货币。

8月下旬,中美确定继续执行第一阶段贸易协议,核心风险因素出清、补涨动能集中释放下,人民币汇率快速走强并升穿200周均线,升值趋势进一步确立。

国庆假期后,汇率加速升值,一举收复6.70关口。

11月初,美国大选结果明朗,人民后疫情时代延续双向波动朱晓丹——2020年人民币汇率走势回顾与展望* *本文仅代表作者个人观点,不代表其所在机构观点。

币两日内升值近千点,一度突破6.55。

在此期间,人民币对美元及对一篮子汇率均快速走强,CFETS 汇率指数逼近96关口。

第4阶段(11月中旬后),盘整期。

急升过后,市场供求出现自发均衡,企业购汇明显增多。

同时,随着政策面预期引导加强,顺周期行为收敛。

在美指跌至90大关的情况下,人民币仍维持盘整,企稳于6.55附近双向波动。

二、市场特点 2020年人民币汇率走势呈现以下五方面特点: (一)多主线切换主导人民币汇率走势消息面、基本面、供求面和政策面等四大主线轮流切换,主导汇率走势,具体看:上半年,以疫情暴发、美元流动性危机及中美关系恶化等为代表的消息面冲击左右了人民币汇率走势。

人民币升值与贬值问题分析

从最近几年的人民币汇率走势来看,从13年开始人民币一直处于升值,而从13年后人民币处于贬值通道,从15年8中旬大幅度单边贬值,对于国内外金融与经济产生重大影响,下面我们来分析下,人民币升值贬值原因与利弊:何为人民币升值?俗话讲也就是人民币购买力增强,物价随着其上升而增加,容易引起通胀。

比如1美元=6.5人民币(直接标价法的汇率),如果汇率变成1:6,也就是1美元=6人民币,外汇汇率下跌,也就是人民币升值。

那么我们出国旅游更便宜了,以前需要花6.5人民币买1美元东西,现在只需要6美元,所以人民币升值有利于进口,容易导致贸易逆差,同时不利于我国的出口,因为出口商品的成本和价格升高了,在国际市场上竞争力下降。

通过也会导致外资在华投资的成本增加,减少在华的直接投资和旅游。

人民币升值的原因:1.我国国民经济的飞速发展,国际地位的逐步提高我国的国民经济自改革开放以来一直保持着持续高速增长的强势劲头.2.对外贸易高速增长,热钱流入,人民币需求增加,在经济高速发展的大背景下,我国的对外贸易持续高速的增长着,以致对许多国家长期保持巨额贸易顺差.3. 来自国际的压力,国际社会对人民币升值的强烈预期,我国经济的连年增长,长期的贸易顺差和高额的外汇储备引起了众多世界经济强国的不安,他们通过各种政治外交手段,不断在人民币升值问题上施加压力。

4.我国持有的巨额外汇储备根据“国际收支决定论”认为,一国的国际收支状况是影响汇率最直接的因素之一。

当一国有较大的国际收支逆差时,对外汇的需求大于外汇的供给,本币对外贬值;反之则会造成本币升值。

(国际金融学里的知识)而我国目前经常项目和资本项目双顺差的状况,已经使国内的外汇储备节节上升,已经超过了满足正常支付所需的储备水平,故而人民币存在升值压力。

人民币升值的利处(积极影响):1.有利于我国进口;2.进口原材料成本下降;3.企业对外投资增强;4.在华投资的外商收益增加;5.有利于出国留学培训;6.外债还本付息压力减轻;7.我国国际地位上升;8.国家税收增加;9.中国老百姓购买力增强,出国旅游更划算。

人民币升值的利弊分析及政策建议

内容提要近年来,中国经济一直保持着良好的发展势头,尤其是出口贸易的增长更是让一些发达国家羡慕。

人们对中国经济的前景较为乐观,人民币的国际地位越来越高,随着我国整体经济实力的进一步增强以及国际金融危机的影响,人民币的升值压力也越来越大,这在一定程度上将会直接影响我国经济的发展,因此我们必须采取一定得措施来应对人民币升值带来的机遇和挑战。

为此,本文针对我国经济发展现状和当前世界经济形势分析人民币升值压力形成的原因,主要包括国内自身发展的原因和国际纷繁变化的外部环境所带来的压力,并且着重分析了人民币升值对我国进出口贸易、经济增长、就业、外汇储备等方面所造成的积极和消极的影响,同时对于其带来的消极影响结合我国的经济背景给出了应对人民币升值的政策建议。

希望各经济主体能够从实际出发,寻求切实可行的应对策略,抓住机遇,迎接挑战。

关键词人民币升值;汇率;外汇储备;就业Analyzing the advantages and disadvantages of RMB appreciation and policyrecommendationsAuthor:xx Tutor:xxxAbstractChinese economy has been developing in good state for many years. The rapid growth of export trade has caused envy from developed countries. People are optimistic to the prospect of Chinese economy .So RMB is becoming more and more important in the world,As China's overall economic strength and further enhance the impact of the international financial crisis,the RMB appreciation pressure is also growing,Which to some extent, will directly affect China's economic development, Therefore,we must take certain measures to deal with RMB appreciation had the opportunities and challenges.So this topic analyzes the reason of RMB revaluation pressure in view of the present situation of Chinese economy and the situation of international economy,Including the reasons for its development of domestic and international ever changing external environment brought about by the pressureAnd analyzed the RMB appreciation on China's import and export trade, economic growth, employment, foreign exchange reserves and other aspects of positive and negative effects,For its negative impact,combined with theeconomic background of China's RMB revaluation should give policy recommendations.Hope that all economic agents to proceed from reality and seek practical coping strategies, seize opportunities and meet challenges.KeywordsRMB appreciation;Exchange Rate;Foreign exchange reserves;Employment目录引言 (1)一、人民币升值的背景及原因 (2)(一)人民币升值的背景 (2)(二)人民币升值的内在因素 (2)(三)人民币升值的外在原因 (4)二、人民币升值对我国经济影响的利弊分析 (6)(一)人民币升值给我国经济带来的有利影响 (6)(二)人民币升值给我国经济带来的不利影响 (8)三、缓解升值压力的一些政策建议 (10)(一)阻止国际游资的继续大量流入 (10)(二)深化外汇管理体制改革,完善人民币汇率的调控机制 (11)(三)寻找更多的潜在贸易伙伴国,拓展国际市场 (12)(四)改革现行的储备制度和储备政策 (13)(五)缩小我国劳动工资成本与国际水平的差距 (13)四、小结 (14)参考文献 (15)人民币升值的利弊分析及政策建议0703091班070309102号邓洁指导老师:赵俊英讲师引言自从2005年7月汇改以来,人民币的汇率都一直保持着稳步上涨的态势,而增长的速度也在2010年实现了近几年以来的巅峰。

中美贸易战背景下的人民币汇率趋势分析

中美贸易战背景下的人民币汇率趋势分析自2018年3月中美贸易战爆发以来,人民币汇率一直处于波动中。

今年以来,由于国际形势复杂,加上新冠疫情的影响,人民币汇率再次受到波动的影响,甚至出现了短暂贬值的情况。

本文将对中美贸易战背景下人民币汇率趋势进行分析,并对未来走势进行展望。

1.2018年贸易战爆发后的人民币汇率走势2018年3月22日,美国宣布对进口钢铝产品加征关税,引发中美贸易战。

此后,两国在多个领域实施互相加征关税和施压的措施,不断升级贸易争端。

在这种背景下,人民币汇率开始发生波动。

具体来说,人民币汇率中间价从2018年3月22日的6.3318元/美元到2018年12月31日的6.8754元/美元,贬值了8.57%。

其中最大的跌幅是在2018年6月和7月份,人民币中间价分别下跌了2.24%和2.78%。

贸易战爆发后,市场担忧美国不断提高关税会对中国经济产生重大负面影响,这加剧了卖出人民币的压力。

同时,中国央行采取了逆周期调节汇率措施,积极干预外汇市场,使人民币走势趋于稳定。

此外,人民币国际化进程加快,境外投资者对人民币的需求也在增加,这也起到了支撑人民币汇率的作用。

自2020年初以来,全球范围内爆发了新冠肺炎疫情,这对全球经济产生了重要影响,也给人民币汇率带来了新的波动。

具体来说,人民币汇率中间价从2020年1月2日的6.9614元/美元到2020年10月16日的6.6928元/美元,升值了3.86%。

其中最大的升值出现在2020年9月份,人民币中间价升值了1.73%。

由于新冠疫情对全球经济造成的不良影响,包括中国在内的多个国家和地区的经济都受到了严重影响,这导致人民币汇率一度处于贬值的状态。

此外,随着疫情的逐步缓解和中国经济的逐渐复苏,人民币汇率逐渐进入了升值的通道。

与此同时,新冠疫情加速了全球范围内的货币宽松,这也支撑了人民币汇率走势。

3.未来人民币汇率走势展望由于外部环境的不确定性和国内经济形势的影响,人民币汇率走势将继续保持波动。

2000年至今人民币汇率的分析

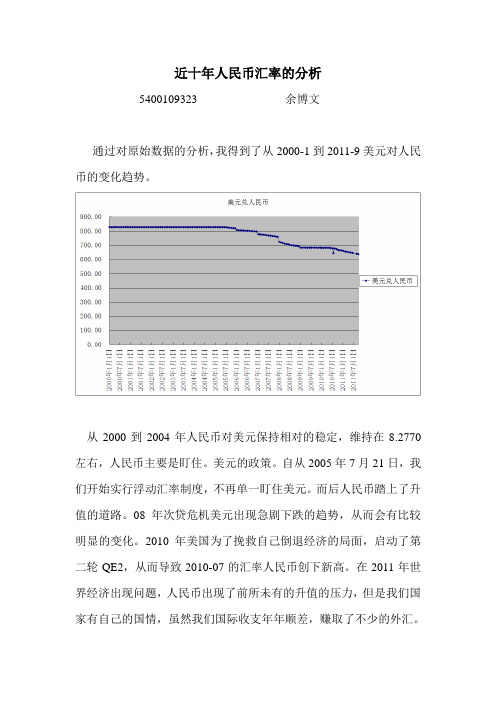

近十年人民币汇率的分析

5400109323 余博文

通过对原始数据的分析,我得到了从2000-1到2011-9美元对人民币的变化趋势。

从2000到2004年人民币对美元保持相对的稳定,维持在8.2770左右,人民币主要是盯住。

美元的政策。

自从2005年7月21日,我们开始实行浮动汇率制度,不再单一盯住美元。

而后人民币踏上了升值的道路。

08年次贷危机美元出现急剧下跌的趋势,从而会有比较明显的变化。

2010年美国为了挽救自己倒退经济的局面,启动了第二轮QE2,从而导致2010-07的汇率人民币创下新高。

在2011年世界经济出现问题,人民币出现了前所未有的升值的压力,但是我们国家有自己的国情,虽然我们国际收支年年顺差,赚取了不少的外汇。

我们确实保持了一定的经济增速。

但是作为拉动经济的三辆马车之一,出口对于中国的经济的重要性毋庸置疑。

(我们的又一辆马车已经出现滞涨的危机,固定资产投资的收益率下降,以及带来了环境资源的问题)而且我们国家出口的大多是劳动密集型产品。

它是产业链中最廉价的。

但是如果人民币升值过快,将有大量的出口有关的企业倒闭,将会带来严重的经济社会问题。

随着国家的产业结构的调整,加强对第三产业的扶持,对资本技术密集性的产业经行扶持培育的过程中,我们必须咬住人民币的升值脚步!。

人民币升值有什么好处分析

人民币升值有什么好处分析人民币升值有什么好处?1、降低进口成本:人民币升值可以降低进口商品的成本,使得国内消费者能够以更低的价格购买国外产品,这对于提高消费者的购买力和改善生活水平具有积极作用。

2、控制通胀压力:人民币升值还可以减少商品价格的上涨压力,从而有助于控制通货膨胀。

对于一个国家来说,稳定的物价水平是维护经济稳定和社会和谐的重要因素之一。

3、提高国际声誉:人民币升值能够提高国家的国际声誉和影响力。

货币升值通常被视为经济稳定、政府信誉优秀的表现,这有助于吸引外资流入、促进国际贸易和投资增长,提升国家的国际地位。

人民币汇率受什么影响?1、经济基本面:一个国家的经济状况、经济增长速度、通胀水平等都会对其货币的汇率产生影响。

当一个国家的经济表现良好、经济增长稳定时,投资者对人民币的需求可能增加,从而促使人民币升值。

2、利率差异:利率水平是吸引外国投资者的重要因素,全球资本会在国际市场之间流动,较高的利率水平可能吸引更多的外资流入,推动人民币升值。

3、政府货币政策:政府和央行的干预也会对汇率产生影响。

通过购买或出售外汇储备,政府可以调节汇率的波动,以实现经济和政策目标。

人民币升值有什么好处1、人民币升值的优势:人民币升值,也就代表手上的钱就更有价值了,中国的平均GDP世界排名也可以向前靠一靠,中国债务的负担也会进而缓解。

人民币的消费力越来越强了,增值有益于进口产业链的发展。

增值有益于吸引住资产,减轻资本流失。

人民币升值,经济指标的走高会吸引越来越多的国际性资金净流入,短期内看来能丰富中国流通性;2、人民币升值的缺陷:进口价格降低,出入口价格升高。

外资公司发展趋势抑制,会产生工作机遇减少的情况,促使工作局势更加不容乐观。

人民币将致使对外商投资诱惑力的降低,降低投资者对中国的直接投资,投资者出资人也许会为减少成本,选择别的国家注资。

人民币升值的好处人民币升值可以帮助中国企业更好的到发达国家建立销售网络,引进国外的先进技术,提高企业国际竞争力,还利于国内的投资者在海外投资,能提高中国在国际分工中的地位,能树立中国在国际中的形象。

浅析近年来人民币汇率变动情况

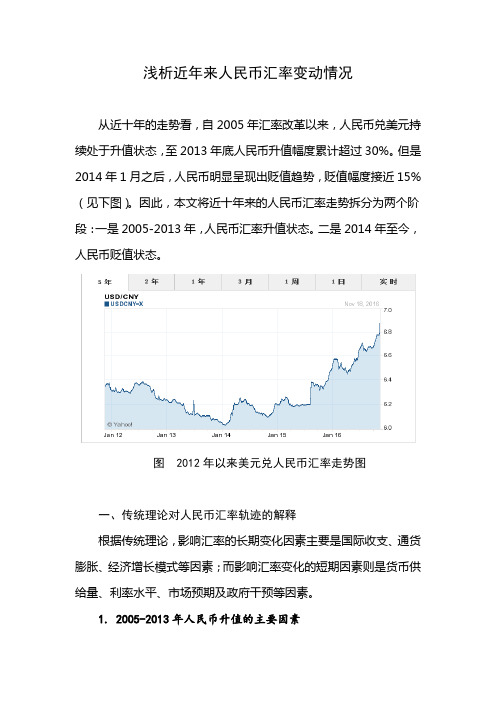

浅析近年来人民币汇率变动情况从近十年的走势看,自2005年汇率改革以来,人民币兑美元持续处于升值状态,至2013年底人民币升值幅度累计超过30%。

但是2014年1月之后,人民币明显呈现出贬值趋势,贬值幅度接近15%(见下图)。

因此,本文将近十年来的人民币汇率走势拆分为两个阶段:一是2005-2013年,人民币汇率升值状态。

二是2014年至今,人民币贬值状态。

图 2012年以来美元兑人民币汇率走势图一、传统理论对人民币汇率轨迹的解释根据传统理论,影响汇率的长期变化因素主要是国际收支、通货膨胀、经济增长模式等因素;而影响汇率变化的短期因素则是货币供给量、利率水平、市场预期及政府干预等因素。

1. 2005-2013年人民币升值的主要因素2005-2013年人民币的大幅升值,主要是受到国际收支、通货膨胀和经济增长等长期因素的共同影响。

从国际收支方面看,我国随着加工贸易的持续发展,货物出口出现快速膨胀,经常项目的大额顺差(保持在1万亿元人民币左右)导致国外对人民币的需求上升,从而人民币汇率提高。

从通货膨胀看,我国通胀率在3%左右,而美国由于网络泡沫的影响,通胀率远高于我国,所以我国相对的低通胀导致人民币汇率上升。

从经济增长看,我国持续了两位数的GDP增长速度,且出口导向型经济吸引了大量的外资流入,进一步提高了人民币汇率。

2. 2014年以来人民币贬值的主要因素2014年人民币开始呈现出贬值的波动轨迹,既有长期因素要素的转变原因,也受到短期因素的影响。

从长期因素看,在国际金融危机之后,美国经济遭受重创,通胀水平持续处于低位,CPI增速曾一段时期持续低于2%,故我国相对的高通胀造成本币购买力下降。

由于通胀对汇率变化的影响力比好持久,所以其对人民币贬值的压力将持续存在。

从短期因素看,一是我国货币供给速度明显加快,特别是2009年投放的4万亿元仍未消化,对人民币贬值形成一定推动力;二是我国多次下调基准利率,尤其是为力保经济平稳增长,2015年以来曾多次密集下调利率,对人民币汇率造成压力;三是2014年以来美联储多轮加息预期引起包括我国在内的新兴经济体集体出现不同程度的贬值。

人民币汇率变化及其影响

人民币汇率变化及其影响徐靖玮(江西财经大学金融学院,江西南昌330000)摘要:2020年以来,受新冠疫情影响,人民币汇率出现了较大波动,尤其是5月底开始的大幅升值。

6月初到如今,人民币兑美元汇率涨幅高达6%。

本文从我国近30年汇率制度的改革开始,结合国内外的影响因素分析此次人民币汇率波动的成因以及人民币升值给我国经济带来的影响,尤其是对短期跨国资本的流动与汇率之间的相互关系以及对资本账户的开放程度是否需要扩大开放进行了探讨。

最后结合当下的形势与政策对人民币汇率预期以及未来人民币趋势进行分析。

关键词:人民币汇率;短期跨国资本流动;资本账户中图分类号:F832.6文献识别码:A文章编号:2096-3157(2020)28-0163-03在今年的新冠疫情影响下,从5月底人民币汇率开始经历了一番升值。

从5月底以来,人民币兑美元升值突破6%,随着近期人民币持续走强,人民币升值对我国资本账户的影响以及对我国国内经济的相关影响再次引发了热烈讨论,当前局势下是否要调整我国的汇率制度,是否扩大资本账户的开放程度等一系列问题成为热点。

一、我国汇率制度的回顾我国最早在1979年到1984年之间经历了单一汇率到双重汇率再到单一汇率的汇率变革,1985年到1993年之间又逐渐向双汇率回归。

最后在汇率并轨后的1994年提出了以市场供求为基础的、单一的、有管理的浮动汇率制度。

从此我国货币汇率的大体方向基本确定。

之后这十年里我国汇率一直维持较为稳定的状态,虽未与美元正式挂钩,但基本上保持在1:8上下浮动。

一直到2005年7月在倡导健全以市场供求为基础的背景下,人民银行提出了参考一篮子货币进行调节,这可以看成我国汇改的正式开始。

2005年开始一直到2008年金融危机后,在美国进行量化宽松的一段时间,我国一直处于基本面主导的升值周期中,在2014年年底人民币兑美元升值接近15%。

2015年的“811”汇改是我国汇率改革史上的里程碑,其中最主要的就是人民币汇率中间价形成机制的改革,这次汇改也让人民币一次性释放了贬值压力。

人名币汇率走势与升值影响分析

读《人民币汇率走势与升值影响分析》1有感摘要:当前人民币汇率是一个热点话题,本篇读后感将从两大角度进行阐述。

首先是对文章内容即人民币汇率走势和人民币升值的影响进行梳理,然后针对其中的人民币升值对我国出口贸易的影响发表个人的观点。

关键词:汇率走势升值压力对外贸易一、内容梳理(一)人民币汇率走势1.外部压力增大近年来,中国巨额的贸易顺差使得我国外汇储备不断增长,以美欧为首的部分国家、国际组织对人民币施加了较大的政治压力。

以美国为例,美国认为,中国政府操纵人民币汇率处于低位, 以此在对外贸易中获利。

2010年以来, 美国官方就人民币汇率问题多次向我国施压。

2010年3月15日, 美国130名国会议员联名致信美国财政部和商务部要求认定中国为“货币操纵国”,9月24日美国众议院筹款委员会针对人民币通过了一项法案, 该法案将允许美国政府对货币汇率低估的国家征收关税, 更是将人民币升值压力推向了高潮。

2.中方态度谨慎面对西方社会特别是美国的压力, 我国官方做出了及时的响应, 对于人民币汇率问题保持谨慎态度。

中国认为, 人民币的币值没有低1张汉东,王君英,陈频频,胡朝麟,黄佳玫.第五篇调研报告[P].浙江商务年鉴,2011.估, 保持人民币汇率稳定有利于世界经济的稳定。

人民币汇率并不是美国对华贸易逆差的主要原因, 中国也从未刻意追求贸易顺差。

汇率问题是一国的主权问题, 中国将继续坚持自主、渐进、可控的原则推进汇率改革,而不会在外部压力下推进。

3.人名币升值预期较强人民币NDF(无本金交割远期)常用于衡量海外市场对人名比升值的预期。

近期境外人民币价格走势显示出海外市场对人民币升值预期持续走强。

作者认为,在今后一个较长的时期内,人民币汇率采取“渐进式缓步调整”方式升值的可能性较大。

(二)人名币升值的影响1.不利方面(1)企业竞争力下降,对我国出口贸易造成冲击,特别是劳动密集型企业。

(2)外币相对贬值,引进外资难度加大人民币升值后。

人民币汇率升值的利弊分析

房 地产 和股 市 已经 直接 或 间接 地 影 响 了 国家 经

言, 汇率升值有利 于提高货 币政策 的有 效性 , 增强 宏观调控能力 ; 商业 银行而 言 , 率升 值 为商业 对 汇

维普资讯

的趋势非 常明显 , 经 济增 长对 出 口及 资 源 密集 而 型和能源密 集 型行 业 的投 资依 赖 仍然 没 有 转 变。 人 民币汇率升值 幅度 的加快 , 对减 少 出 口 、 解通 缓

货 膨胀压力具有非 常重要 的作用 。对 中央银 行而

转, 外资可能退 出国内市场 , 短期 内大量集 中购

好 转后 由小 企 业 管 理 局 提供 资金 支持 。上 述 政 策 性机 构均不 以盈 利为 目的。 印度于 1 8 9 2年设 立 国家农 业 与农 村 发 展 银 行 作 为专 门面 向农业 的政策性 银 行 , 由印度 政 府

银行业 务发展创造 了机遇 ; 企业 而言 , 对 汇率 升值 有利 于优化产业结构 , 增强企 业 自主创 新能力 ; 对

( 田风摘 自《 金融研究 》 实务版 )0 7年第 l ( 20 2 期 《 展农 村金融的国际经验与启示》 发 )

人 民币汇率升值 的利弊分析

徐卫中

离其 真实 价值 , 潜藏 着 巨大 的风 险 。一是 境 外 资

金不 断 涌入我 国房 地 产 业 和股 市 , 产 生 的 “ 其 标

和印度储 备 银 行 共 同 出 资组 建 。资 金来 源 除 资

本 金外 , 主要 从 印 度 政府 、 度 储 备 银 行 和 商业 印 性 金融 机构筹 集 。在资 金运用 方 面 , 行不 直接 该

一波三折 震荡向上——2020年人民币汇率衍生品市场回顾与展望

2020年人民币掉期市场受中美利差大幅走阔影响,整体趋势上行,曲线更加陡峭;人民币期权波动率随人民币汇率双向宽幅波动而剧烈震荡,整体维持上行态势。

展望2021年,人民币掉期市场依然会受到中美利差的支撑,但波动幅度有望缩小,人民币汇率将延续双向波动,期权波动率将保持震荡走势。

2020年新冠疫情黑天鹅飞入全球金融市场,对人民币外汇衍生品市场影响剧烈。

随着中国率先控制住疫情,经济态势向好,中美利差走阔,国际资本持续流入,市场主体通过汇率衍生品市场套期保值的意识和需求提升,而更加开放的资本市场也令人民币外汇衍生品市场的价格发现功能不断得到完善。

2021/01 总第231期29一波三折 震荡向上——2020年人民币汇率衍生品市场回顾与展望萧樽洸 高陆峰插画/韩 征一、市场回顾(一)人民币掉期市场2020年人民币掉期市场受到中美利差大幅走阔影响,整体趋势上行,从期限结构上看,曲线更加陡峭。

以1年掉期点为例,其从年初的480点上行至1500点附近,升幅明显,且波动性增强。

一季度,人民币掉期市场一波三折、大幅震荡。

年初掉期点稳步抬升,突如其来的新冠疫情搅动市场,严格的封锁措施拖累经济,叠加2月央行大量流动性投放以对冲疫情负面影响,并先后降低逆回购利率和MLF利率10BP,1年期美元对人民币掉期从高点630点附近下行。

全球疫情扩散后,资本市场的避险情绪高涨,美联储为抑制风险蔓延,在3月初紧急降息50bp,并在3月15日再次降息100bp,将利率降至零,美国国债收益率快速走低。

美元利率快速下行使得中美利差走扩,美元对人民币掉期市场随即出现大幅上涨,整条曲线陡峭化上行。

美元对人民币1年掉期从420点上涨至1000点附近,为2018年3月以来的新高。

到3月下旬,受全球抛售风险资产导致美元流动性紧张的影响,掉期曲线全面回落,1年掉期回落至最低100点。

二季度,人民币掉期市场开始大幅上行。

由于央行降低超额存款准备金利率下限后中国利率降幅不及预期以及美元流动性持续泛滥,国际市场风险偏好快速回升带来大量客户套期保值需求。

2020年人民币对美元汇率回顾与发展趋势展望

远。随着美国第 46 任总统乔·拜登入主 场注入大量流动性,在缓解了美元流动

白宫,美方宣布将对唐纳德·特朗普签署 将危机的同时,也在一定程度上减缓了

的大量政策进行全面审查,中美贸易摩 美元的升值。

擦的前景仍不明确。

2. 利 差。2020 年, 得 益 于 对 本 国

对外贸易

新冠疫情的有效遏制,中国的货币政策

有减弱。

影响人民币对美元汇率的主要因素

4. 政治因素。政治与经济是密切联

通过相关理论结合 2020 年人民币 系着的,两者是辩证统一的。在 2020

对美元汇率走势变动的实际情况进行分 年中,美国大选的结果对于市场预期有

析,可以发现影响人民币对美元汇率的 着较大的影响。在 11 月初,市场对于乔·拜

主要因素可以归纳为市场预期、对外贸 登当选美国第 46 任总统的消息表达出

3. 美元指数。美元作为当前市场主 要货币和石油、贵金属等货物的锚定资 产,能在一定程度上体现市场风险情绪。 人民币对美元汇率与美元指数的相关性 较大,整体上美元指数对人民币对美元 汇率的影响显著。但是美元指数对于 人民币对美元汇率的影响容易收到受 多种因素的扰动,2020 年人民币对美 元汇率与美元指数走势的相关性从在 2 月至 9 月较为显著,而在其余月份则稍

1. 货币供给与流动性。欧美日央行

与协议约定的额度相去甚远。从中方购 的货币宽松政策通过改变与中国的货币

买各类型商品的情况来看,中方对农产 供给差额和利差,间接作用于人民币对

品的购买数量接近协议约定的目标,而 美元汇率。美联储的量化宽松政策使得

对能源类商品的购买数量与目标相去甚 美国的广义货币供应量大幅增加,为市

1. 进出口贸易差额。2020 年我国经 在宽松后回归正常化,而美联储则继续

人民币对美元汇率的上升对我国经济的影响

影响货币政策旳有效性

• 因为人民币汇率面临升值压力,为保持人 民币汇率旳基本稳定,迫使中央银行在外 汇市场上大量买进外汇,货币相应增长。 从表面上来看,货币供给量在连续增长, 但供给构造旳差别却造成资金使用效率低 下,影响了货币政策旳有效性。

加大国内就业压力

• 人民币升值对出口企业和境外直接投资旳 影响,最终将体目前就业上。

• 中国外汇贮备高达1.9万亿美元,是我国经 济实力不断增强和对外开放日益提升旳标 志。然而,一旦人民币升值,会使得外汇 贮备在某种程度上缩水。

影响金融市场旳稳定

• 人民币假如升值,大量境外短期投机资金就会乘 机而入,大肆炒作人民币汇率。在中国金融市场 发育还很不健全旳情况下,这很轻易引起金融货 币危机。另外,人民币升值会使以美元衡量旳银 行既有不良资产旳实际金额进一步上升,不利于 整个银行业旳改革和负债构造调整。

• 因为我国出口产品旳大部分是劳动密集型 产品,出口受阻必然会加大就业压力;

• 外资增长放缓,会使国内就业形势更为严 峻。

总结

有利影响

1.增进中国经济调整构造 2.刺激进口增长 3.制造业降低生产成本 4.增强百姓国际购置力 5.增强企业全球化 6.其他。如留学等

负面影响

1.影响金融市场旳稳定 2.影响货币政策旳有效性 3.克制出口增长 4.外汇贮备缩水 5.加大国内就业压力 6.其他。如不利于引进外

刺激进口增长

国外消费品和生产资料相对比此前便宜, 有利于降低进口成本。

此前,在以发挥比较优势为中心旳外向 型经济发展战略下,因人民币大幅度贬值 所带来旳贸易条件旳严重恶化,中国原来 就十分稀缺旳资源、能源也和便宜劳动力 一样地大量出口了。

刺激进口增长

• 11月18日,商务部公布了2023年秋季中国 对外贸易形势报告,从中能够懂得,进口 增速4年来首次超出出口增速。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2018-03-08

394

82

2018-10-12

11

114

(0.15) 0.05

2018-12-10* 9

442

2019-01-14

5

18

2019-02-14

109

(43)

2019-04-12

641

(75)

(0.49) (0.14) (0.16) 0.03

2019-06-10

76

407

2019-07-12

今年 6 月份以来,人民币汇率(以下如无特指,人民币汇率均是指人民币对美元汇率)震荡升值, 引发了市场关于人民币是否进入升值周期的热烈讨论。那么,应该如何看待这波人民币升值?本文 针对人民币升值相关的六个问题进行回答。

一、近期人民币汇率升值算是最快吗?

有观点认为,6 月份以来人民币汇率中间价接连升破 7.0、6.90、6.80,截至 10 月 9 日人民币累计升值 了 5.1%,堪称近年来最快的升值。然而,从单月涨幅来看,6 至 9 月份中间价涨幅分别为 0.7%、1.4% 、 1.8%和 0.7%,虽然 8 月份中间价涨幅最大,但仍排在“8.11”汇改以来的 2018 年 1 月(3.2%)、2019 年 1 月(2.4%)和 2017 年 8 月(1.9%)之后;从 3 个月滚动的累计涨幅来看,8、9 月份中间价涨幅 均为 4.0%,也仍排在 2018 年 1 月(4.8%)和 2018 年 2 月(4.3%)之后(见图表 1)。从 6 月份以来 的情况看,4 个多月时间,中间价累计升值 5%以上也并非独一无二,2017 年初到 2018 年 3 月底中间 价累计升值 10.3%,本轮人民币升值持续的时间及累积的幅度都低于此次。

实际上,早自 2018 年第二季度末起,民间对外净负债与年化名义 GDP 之比就已降至 10%以下,故当 年底人民币汇率第二次遭遇 7 的关口,外汇市场波澜不惊;2019 年 8 月人民币汇率破 7,也是有惊无 险(见图表 2)。

1

图表 3. 季末非储备对外净头寸及其与年化名义 GDP 之比

从 2018 年以来海关总署公布月度贸易数据的当天来看,当月度贸易顺差同比增速为正时,收盘价相 对中间价时强时弱,收盘价也是有涨有跌,并未表现出一致的升值态势(见图表 4)。由此可见, 外汇市场对贸易顺差扩大的信息并不敏感。

42

190

0.06 0.17 (0.23)

2020-09-07

70

(84)

0.13

当周收盘价变动

0.11 (0.20) (0.26) (0.33) 0.54 0.19 (0.11) (0.13) 0.35 0.85 0.25 (0.46) 0.03 0.17 (0.01) 0.04

注:(1)*表示数据公布后的下一交易日;(2)收盘价相对当日中间价偏强为负值,偏弱为正值。

21

121

2019-08-08

60

404

(0.25) (0.18) (0.04)

2019-09-09* 32

435

2019-10-14

29

(56)

2019-11-08

Байду номын сангаас28

(61)

(0.06) 0.47 (0.01)

2020-05-07

246

(18)

2020-06-08* 53

(137)

2020-08-07

二、贸易顺差扩大意味着人民币必然升值吗?

理论上,贸易顺差扩大,会增加外汇市场供给,推动人民币升值。但是这一逻辑并不必然成立。

2015 年我国国际收支口径货物贸易顺差 5762 亿美元,为历年最高水平,当年反而是人民币贬值的起 始之年,全年中间价累计下跌 5.8%。2019 年货物贸易顺差 4253 亿美元,较上年增加 301 亿美元,当 年人民币汇率反而破 7,全年中间价累计下跌 1.6%。

此外,今年二季度以来,我国外贸顺差增加、全球出口市场份额上升,主要是因为新冠肺炎疫情的 错峰效应,我国先进先出,全产业链供应链率先复工复产,出口意外强劲增长所致,不代表人民币 汇率低估,并且其可持续性需要进一步观察。

图表 4. 外汇市场对贸易顺差扩大信息并不敏感(%,个基点)

公布时间

贸易差额同比增速 收盘价相对当日中间价偏离 收盘价较上日变动

2

三、人民币升值等于资本流入吗?

执此观点者认为,资本流入会推动人民币升值,人民币升值又刺激升值预期,会吸引更多的资本流 入。但这一逻辑并未得到数据支持。

2014 年之前我国处于国际收支“双顺差”时代,贸易顺差和资本内流都是推动人民币汇率升值、外 汇储备增加的重要原因。但近年来,随着央行退出外汇市场常态干预,国际收支趋向自主平衡,交 易引起的外汇储备资产变动趋于收敛,经常项目与资本项目呈镜像关系。决定资本流入还是流出的 是经常项目收支平衡而非汇率涨跌,即经常项目顺差必然对应着资本项目逆差,经常项目顺差越大, 资本净流出越多,而无关乎汇率升贬值。

有所不同的是,前两年人民币都是先涨后跌,今年初人民币本也有所走强,却被 1 月底突如其来的 新冠肺炎疫情所打断,一路跌到 5 月底,创下十二年来的新低(见图表 2)。当前看多人民币的情绪 高涨,更多是一种长期被压抑后的集中宣泄。

图表 1. “8.11”汇改以来人民币汇率中间价变动情况

图表 2. 2017 年以来人民币汇率变动情况

这是因为我国经常项目收支基本平衡,人民币汇率趋于均衡合理,对于汇率波动没有明确的方向性。 2015 年之后的贬值主要是由跨境资本流动的调整引起。但经过集中的藏汇于民和债务偿还后,民间 部门的货币错配大幅改善。截至今年 6 月末,剔除官方储备资产的民间对外净负债为 1.04 万亿美元, 与年化名义 GDP 之比降至 7.5%,较 2015 年 6 月末(“8.11”汇改前夕)分别减少了 56%和 14.3 个百 分点(见图表 3)。得益于此,市场主体对于汇率波动的容忍度增强。

现在,资本流动方向与汇率走势并非线性相关。例如,今年一季度,我国经常项目逆差 337 亿美元, 资本项目(含净误差与遗漏)顺差 86 亿美元,中间价累计贬值 1.5%;二季度,经常项目顺差 1102 亿美元,资本项目逆差 910 亿美元,中间价微升 0.1%(见图表 5)。

银行代客即远期结售汇(含期权)与涉外外币收付差额的偏离,是国际收支口径跨境资本流动方向 的高频信号指标。当二者缺口为负时,表明银行跨境外币收付顺差并未完全转为结售汇顺差,变成 了企业或银行外汇头寸的增加,进而增加了民间的海外资产运用,反映为跨境资本净流出。今年 6 至 8 月份,银行代客结售汇与涉外外币收付差额的缺口分别为-326、-84 和-127 亿美元,显示跨境外 汇资金是偏流出而非流入(见图表 6)。