江铃和海马汽车公司财务分析比较

海马汽车偿债能力分析

04

海马汽车偿债能力存在的问题及解决方案

存在的问题

海马汽车的短期债务规模较大,可能会对其偿债能力产生压力。

短期债务压力大

流动比率是衡量企业短期偿债能力的重要指标,海马汽车的流动比率偏低,意味着其短期偿债能力可能较弱。

流动比率偏低

资产负债率过高可能意味着企业的债务负担过重,对偿债能力产生负面影响。

降低财务费用

海马汽车应该降低财务费用,提高利润水平,从而增强支付利息的能力。可以通过优化融资结构、降低利率等方式来实现。

建议

谢谢您的观看

THANKS

资产负债率偏高

海马汽车的经营状况不够稳定,可能会影响到其偿债能力。

经营状况不稳定

解决方案

通过延长债务期限、降低短期债务比例等方式优化债务结构,减轻短期偿债压力。

优化债务结构

提高流动比率

降低资产负债率

增强经营稳定性

通过增加存货、降低应收账款等方式提高流动比率,增强短期偿债能力。

通过引入战略投资者、发行股票等方式降低资产负债率,减轻债务负担。

速动比率

总结词

海马汽车的存货周转率整体水平较低,且波动较大,反映出其存货管理效率不高,对短期偿债能力产生一定影响。

详细描述

存货周转率是衡量企业存货管理效率的重要指标,一般情况下,存货周转率越高,企业的存货管理效率越高。海马汽车的存货周转率在近年来波动较大,从2018年的最高值7.94逐渐下降至2020年的6.37。这表明海马汽车的存货管理效率存在较大的波动性,且整体水平较低,这将对企业的短期偿债能力产生一定的影响。

总结词

流动比率

总结词

海马汽车的速动比率整体水平较低,且波动较大,反映出其短期偿债能力存在一定的不确定性。

汽车财务分析报告对比(3篇)

第1篇摘要随着我国经济的快速发展,汽车行业已成为国民经济的重要支柱产业。

汽车企业之间的竞争日益激烈,财务分析成为企业经营管理的重要手段。

本文通过对两家汽车企业的财务报表进行对比分析,揭示两家企业的财务状况、经营成果和现金流量等方面的差异,为投资者、管理层和相关部门提供决策依据。

一、企业简介企业A:某知名国产汽车企业,主要从事汽车研发、生产和销售,拥有较高的市场份额和品牌知名度。

企业B:某新兴汽车企业,以新能源汽车为主打产品,致力于技术创新和产业升级。

二、财务报表对比分析1. 资产负债表对比(1)资产结构对比企业A和企业B的资产结构存在一定差异。

企业A的流动资产占比较高,主要原因是应收账款和存货较多。

而企业B的流动资产占比相对较低,主要原因是应收账款和存货较少,但其非流动资产占比较高,主要原因是长期股权投资和固定资产。

(2)负债结构对比企业A的负债结构较为稳健,长期负债占比相对较低,短期负债占比相对较高。

企业B的负债结构较为灵活,短期负债占比相对较高,长期负债占比相对较低。

2. 利润表对比(1)营业收入对比企业A的营业收入较高,主要原因是其市场份额较大,产品线丰富。

企业B的营业收入相对较低,主要原因是其市场占有率较小,产品线相对单一。

(2)毛利率对比企业A的毛利率相对较高,主要原因是其产品定位较高,成本控制较好。

企业B的毛利率相对较低,主要原因是其产品定价较低,成本控制相对较弱。

(3)费用对比企业A的费用控制较好,管理费用和销售费用占比相对较低。

企业B的费用控制相对较弱,管理费用和销售费用占比相对较高。

3. 现金流量表对比(1)经营活动现金流量对比企业A的经营活动现金流量净额较高,主要原因是其主营业务收入稳定,应收账款回收较好。

企业B的经营活动现金流量净额较低,主要原因是其营业收入较低,应收账款回收较差。

(2)投资活动现金流量对比企业A的投资活动现金流量净额较高,主要原因是其长期股权投资和固定资产购置。

江铃和海马汽车公司财务分析比较

一、团队作业:案例分析:H 公司的财务状况全解H 公司是一家提供摄影器材、摄影服务的上市公司。

在最近一次的股东大会上,H 公司宣告今年将减少红利的派发,同时提出了公司近期的战略目标:进一步扩大其在数码相机零售市场的占有率,以达到公司股价持续上涨的目的。

与此同时,公司重新制定了长期股利政策:股利年增长率至少要达到8% 。

宣告后,公司的股价有所下降,从 2.7 元下降到 2.45 元。

新上任的财务经理认为公司的流动资金管理方面暴露了很多问题,有必要采取改善措施。

他提出通过与银行签订无追索权的保理协议改善其应收账款管理。

根据协议,银行将收取年销售收入的0.5% 的保理手续费。

保理的折现利率为5% ,高于同期的银行短期贷款利率。

通过保理协议,公司的应收账款周转天数短期内就可下降到75 天,预计在两年内可达到行业平均水平。

同时,财务经理认为此举还可降低公司的坏账损失率,减少应收账款管理费用的支出。

表2-1 和表2-2 是H 公司相关的财务数据,表2-3 是摄影器材行业的相关数据。

表2-1 利润表(2010 年度)单位:百万元表2-2 资产负债表(2010 年12 月31 日)单位:百万元注:公司的所有销售均采用赊销方式。

H 公司目前的短期借款利率为4% 。

表2-3 摄影器材行业的平均数据根据以上相关财务数据:1.对H 公司新任财务经理提出的流动资金管理有待改善的观点做出评价。

现金流动负债比=年经营活动现金净流量/年末流动负债=45/250=0.18现金债务总额比=经营活动现金净流量/平均债务总额=45/565=0.08销售现金比率=经营活动现金净流量/主营业务收入=45/1600=0.028经营活动现金净流量=45由数据可知,该企业的财务灵活性比较差,所以财务经理的观点是正确的。

2.从股东的角度,对H 公司目前的财务状况做出评价。

总资产周转率=营业收入净额/平均资产总额=1600/(1230+1070)*2=1.39存货周转率=销货成本/平均存货余额=1200/340=3.53存货周转天数=360/(销售成本/存货平均余额)=101.98应收账款周转率=当期销售净收入/应收账款平均余额=1600/325=4.92从数据可以看出,H公司的运营效率略低于行业平均水平。

江铃汽车财务报表分析

20082009 2010 2011 2012江铃汽车股份有限公司财务报表分析」、公司概况江铃汽车股份有限公司由 1968年成立的江西汽车制造厂发展而来, 经40多年的发展, 它已成为中国最大的汽车生产厂家之一,并进入世界著名商用汽车大公司行列。

2005年产销量67.3万辆,连续五年入选中国百强上市公司。

江铃汽车股份有限公司,中国商用车行业的骨干企业和成长最快的制造商之一,与美 国福特汽车公司等世界 500强结成战略合作伙伴关系,连续八年位列中国上市公司综合实力 百强。

通过与福特等世界五百强的战略合作, 江铃汽车吸收了世界最前沿的产品技术、 制造工艺、管理理念,并以合理的股权制衡机制、高效透明的运作和高水准的经营管理,成为中国上市公司治理100强。

江铃汽车自主品牌与合资品牌比翼齐飞,产品涵盖轻客、轻卡、 皮卡、SUV 四大系列,成为节能、实用、环保汽车的典范。

悬挂江铃全新标志的自主品牌 SUV 驭胜震撼上市,开启江铃股份乘用车品牌新纪元。

近年来,江铃销量连续多年稳健增长,赢利能力稳步提升。

公司构建了遍布全国的强 大营销网络,建立了国家级技术中心,被认定为国家高新技术企业,JMC 自主品牌产品出口 80多个国家,是中国轻型柴油商用车最大的出口商之一,被认定为"国家整车出口基地”。

江铃建立精益生产管理体系,实现了高效的供应链管理、产品开发和信息化管理,公 司成为国内率先通过TS16949 一体化管理审核的汽车企业。

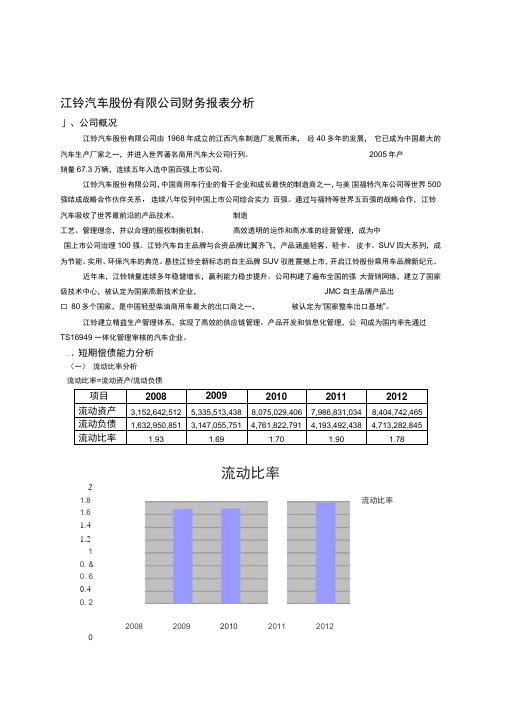

.、短期偿债能力分析 (一) 流动比率分析 流动比率=流动资产/流动负债项目 200820092010 2011 2012流动资产 3,152,642,512 5,335,513,438 8,075,029,406 7,986,831,0348,404,742,465流动负债 1,632,950,851 3,147,055,751 4,761,822,791 4,193,492,438 4,713,282,845流动比率1.931.691.701.901.78流动比率21.8 1.61.4 1.21 0. & 0. 60.40. 2流动比率由图表可知,江铃汽车公司五年的流动比率都小于2,但却比较接近2,流动比率较高,第一年流动比率减小,表示短期偿债能力下降,后又增加,说明能力上升,总体比较波动,处于一个能力较低的状态。

海马汽车公司2020年财务分析研究报告

海马汽车公司2020年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、海马汽车公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、海马汽车公司成本费用分析 (6)(一)、成本构成情况 (6)(二)、销售费用变化及合理化评判 (7)(三)、管理费用变化及合理化评判 (7)(四)、财务费用的合理化评判 (8)三、海马汽车公司资产结构分析 (9)(一)、资产构成基本情况 (9)(二)、流动资产构成特点 (10)(三)、资产增减变化 (11)(四)、总资产增减变化原因 (12)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、海马汽车公司负债及权益结构分析 (14)(一)、负债及权益构成基本情况 (14)(二)、流动负债构成情况 (15)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (17)(六)、权益变化原因 (17)五、海马汽车公司偿债能力分析 (18)(一)、支付能力 (18)(二)、流动比率 (18)(三)、速动比率 (19)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (20)(七)、负债经营可行性 (20)六、海马汽车公司盈利能力分析 (21)(一)、盈利能力基本情况 (21)(二)、内部资产的盈利能力 (22)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (23)(七)、资产报酬率变化情况 (23)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (24)七、海马汽车公司营运能力分析 (25)(一)、存货周转天数 (25)(二)、存货周转变化原因 (25)(三)、应收账款周转天数 (25)(四)、应收账款周转变化原因 (26)(五)、应付账款周转天数 (26)(六)、应付账款周转变化原因 (26)(七)、现金周期 (26)(八)、营业周期 (27)(九)、营业周期结论 (27)(十)、流动资产周转天数 (27)(十一)、流动资产周转天数变化原因 (28)(十二)、总资产周转天数 (28)(十三)、总资产周转天数变化原因 (28)(十四)、固定资产周转天数 (29)(十五)、固定资产周转天数变化原因 (29)八、海马汽车公司发展能力分析 (30)(一)、可动用资金总额 (30)(二)、挖潜发展能力 (30)九、海马汽车公司经营协调分析 (31)(一)、投融资活动的协调情况 (31)(二)、营运资本变化情况 (32)(三)、经营协调性及现金支付能力 (32)(四)、营运资金需求的变化 (32)(五)、现金支付情况 (32)(六)、整体协调情况 (33)十、海马汽车公司经营风险分析 (34)(一)、经营风险 (34)(二)、财务风险 (34)十一、海马汽车公司现金流量分析 (35)(一)、现金流入结构分析 (35)(二)、现金流出结构分析 (36)(三)、现金流动的协调性评价 (37)(四)、现金流动的充足性评价 (38)(五)、现金流动的有效性评价 (38)(六)、自由现金流量分析 (40)十二、海马汽车公司杜邦分析 (41)(一)、资产净利率变化原因分析 (41)(二)、权益乘数变化原因分析 (41)(三)、净资产收益率变化原因分析 (41)声明 (42)前言海马汽车公司2020年营业收入为144,821.87万元,与2019年的483,220.52万元相比大幅下降,下降了70.03%。

江铃汽车股份有限公司财务报表分析

-27%

应收关联公司款

应收利息

7,336,547.00

7,336,547.00

应收股利

6,944,484.00

-6,944,484.00

存货

1,057,872,696.00

1,059,798,200.00

1,925,504.00

0.20%

其中:消耗性生物资产

一年内到期的非流动资产

由图中可以看出,该企业的长短期借款都在减少,总负债却在增加,主要是非流动负债中的应付款项的增加所致。说明该企业将流动负债和净利润所形成的资金主要用于筹建固定资产。从资金占用与自己来源来看,比较合理。

值得注意的是,该公司近年来投资发展迅速,同时有大量货币资金,企业发展运行良好。但是必须看到企业的长短期借款量都在下降,虽然说明企业有良好的偿债能力,却也体现了企业在通过负债筹资的能力不足,不利于企业的长远发展。

2.2%

外币报表折算价差

非正常经营项目收益调整

所有者权益(或股东权益)合计

4,151,089,815.00

4,946,853,022.00

795,763,207.00

19.2%

负债和所有者(或股东权益)合计

5,963,778,178.00

8,294,346,208.00

2,330,568,030.00

1.05%

应收账款

167,236,223.00

2.80%

66,959,113.00

0.81%

预付款项

145,682,603.00

2.44%

181,909,432.00

2.19%

其他应收款

11,213,715.00

000572海马汽车2023年三季度财务分析结论报告

海马汽车2023年三季度财务分析综合报告一、实现利润分析2023年三季度利润总额为负10,382.52万元,与2022年三季度负11,100.41万元相比亏损有所减少,下降6.47%。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入有所下降,亏损也相应地下降,企业所采取的减亏政策取得了一定效果,但却带来了营业收入下降的不利影响。

二、成本费用分析2023年三季度营业成本为21,783.04万元,与2022年三季度的41,474.73万元相比有较大幅度下降,下降47.48%。

2023年三季度销售费用为849.78万元,与2022年三季度的1,671.24万元相比有较大幅度下降,下降49.15%。

从销售费用占销售收入比例变化情况来看,2023年三季度在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,但企业的营业利润却没有下降,表明企业采取了紧缩成本费用支出、提高盈利水平的经营战略,并取得了明显成效。

2023年三季度管理费用为7,042.43万元,与2022年三季度的10,771.54万元相比有较大幅度下降,下降34.62%。

2023年三季度管理费用占营业收入的比例为29.26%,与2022年三季度的23.16%相比有较大幅度的提高,提高6.1个百分点。

2023年三季度财务费用为2,310.7万元,与2022年三季度的380.07万元相比成倍增长,增长5.08倍。

三、资产结构分析2023年三季度存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2022年三季度相比,资产结构偏差。

四、偿债能力分析从支付能力来看,海马汽车2023年三季度是有现金支付能力的,其现金支付能力为47,488.2万元。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

五、盈利能力分析海马汽车2023年三季度的营业利润率为-48.38%,总资产报酬率为-5.96%,净资产收益率为-14.98%,成本费用利润率为-27.54%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一、 团队作业:

案例分析:

H 公司的财务状况全解

H 公司是一家提供摄影器材、摄影服务的上市公司。

在最近一次的股东大会上, H 公司宣告今年将减少红利的派发,同时

提出了公司近期的战略目标:进一步扩大其在数码相机零售市场的占有

率,以达到公司股价持续上涨的目的。与此同时,公司重新制定了长期

股利政策:股利年增长率至少要达到 8% 。宣告后,公司的股价有所下

从数据可以看出,H公司的运营效率略低于行业平均水平。

资产利润率= 利润总额/资产平均占有额=64/1150=5.57%

销售毛利率=(主营业务营业收入-主营业务成本)/主营业务收入×100%=25% 销售净利率=(净利润/销售收入)×100%=2.81%

由以上数据可知,该公司的盈利能力略低于行业平均水平,其经理管理还不够完善。

由数据可知,该企业的财务灵活性比较差,所以财务经理的观点是正确的。

2. 从股东的角度,对 H 公司目前的财务状况做出评价。

总资产周转率=营业收入净额/平均资产总额=1600/(1230+1070)*2=1.39 存货周转率=销货成本/平均存货余额=1200/340=3.53 存货周转天数=360/(销售成本/存货平均余额)=101.98 应收账款周转率=当期销售净收入/应收账款平均余额=1600/325=4.92

现金债务总额 比

-2.49 2.62 1.07

销售现金比率 经营现金净流量

-125.15 144.62 124.02

-866,903,305.44 1,575,564,716.90 1,213,251,442.48

ii. 江铃汽车

财务指标

现金流动负债 比

现金债务总额比

销售现金比 率

经营现金净流量

2011

二、 个人作业:请选择相关的两家上市公司财务报表进行全面比较分 析 以上作业在10月 30日前上交。

海马汽车与江铃汽车财务报表比较分析

1、 公司简介:

1. 海马汽车集团股份有限公司:

1988年,海马建厂于海南省。开始了第一次创业。1998到2005的第二次创业 中,海马与战略伙伴合作,走出了一条“开放、合作、学习、发展”的路子, 海马 夯实了自我发展的基础。从2006年起,海马人开始了第三次创业。今天,海马已 经拥有两个整车工厂,一个年产15万台的发动机工厂。更重要的是海马拥有了一 批成熟的汽车产业人才队伍,拥有了自主的整车研发能力,拥有了自主的销售服务

0.27

0.24

0.07

1,147,508,000.00

2010

0.57

0.65

0.17

2,717,657,000.00

2009

0.99

1.21

0.30

3,114,474,000.00

现金流动负债比两家企业都程下降的趋势,说明了两家公司的短期偿债能力下降,也说明了 两家公司的资金利用率下降,但是同时也说明了两家企业不会出现财务风险。销售现金的下降, 也说明了现金回收率较好。

降,从 2.7 元下降到 2.45 元。

新上任的财务经理认为公司的流动资金管理方面暴露了很多问题,有必

要采取改善措施。他提出通过与银行签订无追索权的保理协议改善其应

收账款管理。根据协议,银行将收取年销售收入的 0.5% 的保理手续

费。保理的折现利率为 5% ,高于同期的银行短期贷款利率。通过保理

协议,公司的应收账款周转天数短期内就可下降到 75 天,预计在两年

网络,自主的供应配套体系,拥有了超过30万用户的品牌信赖,拥有了自我生 存,自我发展,以我为主去实现海马梦想的体系能力。

2. 江铃汽车股份有限公司:

江铃汽车股份有限公司,总部位于中国江西省南昌市的汽车制造公司,是中国 重要的轻型卡车制造商。江铃汽车是url中国商用车行业最大的企业之一,并进入 世界著名商用汽车大公司行列,连续五年位列中国上市公司百强。

3. 营运效率分析

i. 海马汽车:

财务指标 总资产周转率 存货周转率

应收账款周转率

2011

0.02

8.67

18.19

2010

0.20

2.55

80.74

2009

0.21

0.35

20.28

ii. 江铃汽车:

财务指标 总资产周转率 存货周转率

应收账款周转率

2011

0.13

0.58

58.05

2010

0.28

2009

5.35

5.29

0.43

4.35

ii. 江铃汽车:

财务指标 流动比率 速动比率 资产负债率

有形净值债务 率

2011

1.90

1.63

0.36

0.86

2010

1.70

1.39

0.37

0.66

2009

1.70

1.36

0.43

0.65

由于海马汽车的数据有些问题。流动比率和速冻比率什么的都有问题。但是,毫无疑问两家 公司的偿债能力都非常强。尤其是江铃汽车,流动比率在1.7以上,速动比率在1.5左右,但是也 说明了资产利用率很低,三年两家公司的偿债能力都有些降低,但是资产负债率都没有超过50%, 偿债能力依旧很强。两家公司比较是旗鼓相当的。

0.68

55.87

2009

0.39

0.46

58.32

在周转率方面,海马汽车发展的非常快,尤其在存货周转率方面,但是在应收账款周转率方 面,江铃汽车问题,而且高效,所以这个方面,海马在进步,但是不如江铃汽车。

4. 现金状况分析:

财务指 标

2011 2010 2009

i. 海马汽车

现金流动负债 比

-2.19 4.52 1.42

股本(每股面值 100

0.5 元)

500

盈余公积

600

所有者权益合计 1230

负债与所有者权

10 120 130 250 380 100 470 570 1070

益合计

注:公司的所有销售均采用赊销方式。 H 公司目前的短期借款利率为

4% 。

表 2-3 摄影器材行业的平均数据

资产利润率 12%

存货周转天数 100 天

销售毛利率 25%

应收账款周转 60 天

销售净利率 8%

天数

50 天

利息保障数 8

应付账款周转 3.5

权益乘数

50%

天数

2.5

流动比率

速动比率

根据以上相关财务数据:

1. 对 H 公司新任财务经理提出的流动资金管理有待改善的观点做

出评价。

现金流动负债比=年经营活动现金净流量/年末流动负债=45/250=0.18 现金债务总额比=经营活动现金净流量/平均债务总额=45/565=0.08 销售现金比率=经营活动现金净流量/主营业务收入=45/1600=0.028 经营活动现金净流量=45

资产

期末余额 期初余额负债与所有者权 期末余 期初余额

益

额

货币资金 100

160 应收账款

170 110

存货 应收账款 流动资产合 计 固定资产 资产合计

360 410 870 360 1230

320 240 720 350 1070

短期借款

80

流动负债合计 250

长期借款

130

应付债券

250

长期负债合计 380

2、 财务指标“四维分析”

1. 盈利能力分析:

i. 海马汽车:

表格 1 单位:元

财务指标 资产收益 净资产收益 毛利率

率

率

净利润

2011年

4.53%

9.13%

2.86%

593,287,848.37

2010年

4.40%

9.06%

2.75%

560,670,544.68

2009年

-6.10%

-17.07%

11.85% 1,243,644.00

根据数据可知,盈利能力江铃汽车远强于海马汽车,但是发展速度海马汽车快于 江铃汽车。

2. 偿债能力分析:

i. 海马汽车:

财务指标 流动比率 速动比率 资产负债率

有形净值债务 率

2011

18.91

16.98

0.36

17.91

2010

24.25

24.21

0.37

23.25

-9.03%

-485,702,364.15

ii. 江铃汽车:

表格 2 单位:千元

财务指标 资产收益率 净资产收益 毛利率 率

净利润

2011年

18.00% 29.09%

11.62% 2,127,251.00

2010年

18.09% 33.19%

12.95% 2,033,377.00

2009年

14.99% 25.67%

内可达到行业平均水平。同时,财务经理认为此举还可降低公司的坏账

损失率,减少应收账款管理费用的支出。

表 2-1 和表 2-2 是 H 公司相关的财务数据,表 2-3 是摄影器材行业的

相关数据。

表 2-1 利润表( 2010 年度) 单位:百万元

项目

本期金额 上期金额 上上期金额

主营业务收入

1600

1450

1320

主营业务成本

1200

1053

957

主营业务利润

400

397

363

管理费用

300

260

235

财务费用

36

33

33

税前利润

64

10495Leabharlann 所得税1931

28

税后利润