增值税及所有的附加税税金计算表.V.1.1

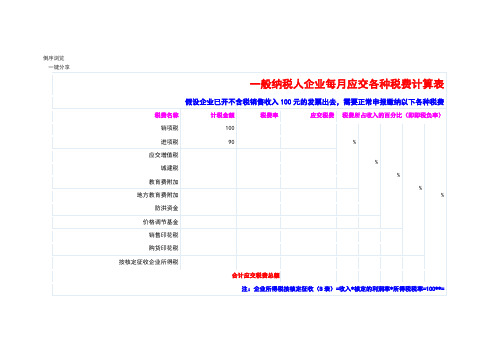

一般纳税人企业每月应交各种税费计算表之欧阳数创编

90

0.17

15.30

应交增值税

10.00

0.17

1.70

城建税

1.70

0.07

0.12

教育费附加

1.70

0.03

0.05

地方教育费附加

1.70

0.02

0ห้องสมุดไป่ตู้03

防洪资金

100.00

0.0012

0.12

价格调节基金

100.00

0.0010

0.10

销售印花税

100.00

0.0003

0.03

购货印花税

倒序浏览

时间:2021.03.02

创作:欧阳数

一键分享

一般纳税人企业每月应交各种税费计算表

假设企业已开不含税销售收入100元的发票出去,需要正常申报缴纳以下各种税费

税费名称

计税金额

税费率

应交税费

税费所占收入的百分比(即即税负率)

销项税

100

0.17

17.00

1.70%

1.90%

2.12%

2.18%

3.93%

90.00

0.0003

0.03

按核定征收企业所得税

100.00

0.0175

1.75

合计应交税费总额

3.93

注:企业所得税按核定征收(B表)=收入*核定的利润率*所得税税率=100*0.07*0.25=1.75

企业所得税按查账征收(A表)=本季利润*0.25 如果亏损则“零”申报

一般纳税人应交税费

分享到QQ空间腾讯微博腾讯朋友

时间:2021.03.02

创作:欧阳数

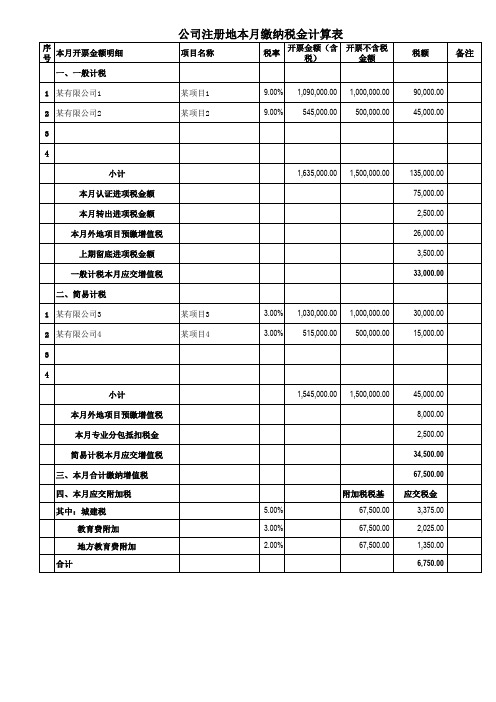

建筑公司税金计算表

本月开票金额明细

一、一般计税

1 某有限公司1

2 某有限公司2

3

4

小计

本月认证进项税金额

本月转出进项税金额

本月外地项目预缴增值税

上期留底进项税金额

一般计税本月应交增值税

二、简易计税

1 某有限公司3

2 某有限公司4

3

4

小计

本月外地项目预缴增值税

本月专业分包抵扣税金

简易计税本月应交增值税

三、本月合计缴纳增值税

四、本月应交附加税 其中:城建税

教育费附加 地方教育费附加 合计

公司注册地本月缴纳税金计算表

项目名称

税率

开票金额(含 税)

开票不含税 金额

某项目1 某项目2

9.00% 1,090,000.00 1,000,000.00 9.00% 545,000.00 500,000.00

1,635,000.00 1,500,% 1,030,000.00 1,000,000.00 3.00% 515,000.00 500,000.00

1,545,000.00 1,500,000.00

5.00% 3.00% 2.00%

附加税税基 67,500.00 67,500.00 67,500.00

税额

备注

90,000.00 45,000.00

135,000.00 75,000.00 2,500.00 26,000.00 3,500.00 33,000.00

30,000.00 15,000.00

45,000.00 8,000.00 2,500.00 34,500.00 67,500.00 应交税金 3,375.00 2,025.00 1,350.00 6,750.00

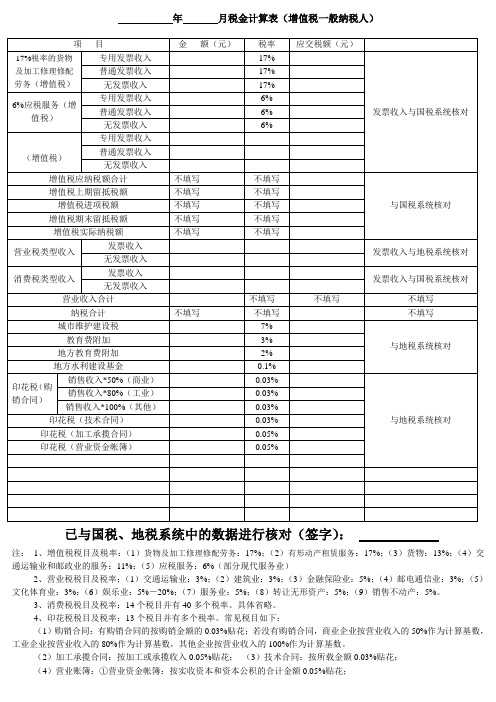

税金计算表(一般纳税人)

年月税金计算表(增值税一般纳税人)

已与国税、地税系统中的数据进行核对(签字):

注:1、增值税税目及税率:(1)货物及加工修理修配劳务:17%;(2)有形动产租赁服务:17%;(3)货物:13%;(4)交通运输业和邮政业的服务:11%;(5)应税服务:6%(部分现代服务业)

2、营业税税目及税率;(1)交通运输业:3%;(2)建筑业:3%;(3)金融保险业:5%;(4)邮电通信业:3%;(5)文化体育业:3%;(6)娱乐业:5%-20%;(7)服务业:5%;(8)转让无形资产:5%;(9)销售不动产:5%。

3、消费税税目及税率:14个税目并有40多个税率。

具体省略。

4、印花税税目及税率:13个税目并有多个税率。

常见税目如下:

(1)购销合同:有购销合同的按购销金额的0.03%贴花;若没有购销合同,商业企业按营业收入的50%作为计算基数,工业企业按营业收入的80%作为计算基数,其他企业按营业收入的100%作为计算基数。

(2)加工承揽合同:按加工或承揽收入0.05%贴花;(3)技术合同:按所载金额0.03%贴花;

(4)营业账簿:①营业资金帐簿:按实收资本和资本公积的合计金额0.05%贴花;。

税费计算表

编制单位:广达物资公司

计提项目 城市维护建设税 教 育 费 附 加 教 育 地 方 附加 计 算 依 据 三税总额 (增值税、营 业税、消费 税) 销项税额 进项税额 上期留抵税额 本期三税情况 本期进项转出税额 本期缴纳增值税税额 本期缴纳营业税税额 本期缴纳消费税税额 本期三税合计税额 所得税 印花税 土地使用税 房产税 个人所得税 电子钥匙 根据实际情况计算 根据实际情况计算 根据实际情况计算 根据实际情况计算 根据实际情况计算 根据实际情况计算 合计 0 3.44 9139.2 0 114.85 600 420.00 合计 420.00 0.00 0.00 0.00 420.00 0.00 0.00 420.00 0 3.44 9139.2 0 114.85 600 10327.89

2016年7月

计算比例 适用税率 适用税率 适用税率 7.0% 3.0%

单位:元

计提金额 应交城建税 应交Fra bibliotek育费附加 29.40 12.60 8.40 50.40

2.0% 应交教育地方附加

说明: 1.本表按Excel操作常轨.单元格直接输入数字覆盖,不要用删除键DEI. 2.本表已设置自动计算,按你的计提标准修改计提依据,本表仅供参考.

工程-规费、增值税计价表

合计

176602.06

15608.79

1

规费

1.1+1.2+1.3

4937.60

1.1

社会保险费

∑(分部分项人工费+单价措施人工费)

(15625.31+0)

29.35

4586.03

1.1.1

养老保险费

17.22

2690.68

1.1.2

失业保险费

0.34

53.13

1.1.3

医疗保险费

10.25

1601.59

1.1.4

生育保险费

规费、增值税计价表

工程名称:某工程

第1页共1页

序号

项目名称

计算基础

计算费率(%)

金额(元)

某-安装工程160993.27

给排水、燃气、电气、通风空调、消防、建筑智能、通信、自控仪表工程(营改增)一般计税法

160993.27

1

规费

1.1+1.2+1.3

74218.76

1.1

社会保险费

∑(分部分项人工费+单价措施人工费)

(234869.48+0)

29.35

68934.19

1.1.1

养老保险费

17.22

40444.52

1.1.2

失业保险费

0.34

798.56

1.1.3

医疗保险费

10.25

24074.12

1.1.4

生育保险费

0.64

1503.16

1.1.5

工伤保险费

0.90

2113.83

1.2

住房公积金

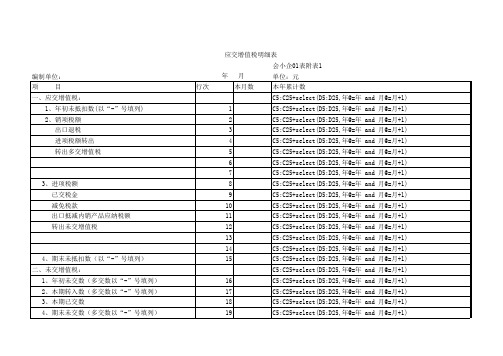

应缴增值税明细表(含计算公式)

般纳税人企业每月应交各种税费计算表

合计应交税费总额

注:企业所得税按核定征收(B表)=收入*核定的利润率*所得税税率=100**=

企业所得税按查账征收(A表)=本季利润* 如果亏损则“零”申报

一般纳税人,应交税费

分享到:QQ空间腾讯微博腾讯朋友

倒序浏览

一键分享

一般纳税人企业每月应交各种税费计算表

假设企业已开不含税销售收入100元的发票出去,需要正常申报缴纳以下各种税费

税费名称

计税金额

税费率

应交税费

税费所占收入的百分比(即即税负率)

销项税

100

%

%

%

%

%

进项税

90

应交增值税

城建税

教育费附加

地方教育费附加

防洪资金

价格调节基金

销售印花税

购货印花税

中国现行税种的计算公式

中国现行税种的计算公式:一、各种税的计算公式一、增值税1、一般纳税人应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)二、消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1—消费税税率)组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额三、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率四、企业所得税应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12五、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×使用税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使用税率×(1—30%)3、其他各项所得:应纳税额=应纳税所得额×使用税率六、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房地产税年应纳税额=应税房产原值×(1—扣除比例)×1.2%或年应纳税额=租金收入×12%3、资源税年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率二、应纳税额的计算公式(一)增值税计算方法1、直接计税法应纳增值税额:=增值额×增值税税率增值额=工资+利息+租金+利润+其他增值项目-货物销售额的全值-法定扣除项目购入货物金额2、间接计税法扣除税额=扣除项目的扣除金额×扣除税率(1)购进扣税法扣除税额=本期购入扣除项目金额×扣除税率+已由受托方代收代缴的税额(2)实耗扣税法扣除税额=本期实际耗用扣除项目金额×扣除税率+已由受托方代收代交的税额一般纳税人应纳增值税额一般纳税人应纳增值税额=当期销项税额-当期进项税额1、销项税额=销售额×税率销售额=含税销售额/(1+税率)组成计税价格=成本×(1+成本利润率)2、进项税额不得抵扣的进项税额=当月全部进项税额×当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计小规模纳税人应纳增值税额小规模纳税人应纳增值税额=销售额×征收率销售额=含税销售额/(1+征收率)销售额=含税收入(1+增值税征收率)进口货物应纳增值税额进口货物应纳增值税额=组成计税价格×税率组成计税价格=关税免税价格+关税+消费税二、消费税额1、从价定率的计算实行从价定率办法计算的应纳消费税额=销售额×税率(1)、应税消费品的销售额=含增值税的销售额/(1+增值税税率或征收率)(2)、组成计税价格=(成本+利润)/(1-消费税率)(3)、组成计税价格=(材料成本+加工费)/(1-消费税率)(4)、组成计税价格=关税完税价格+关税+应纳消费税税额(5)、组成计税价格=(关税完税价格+关税)/(1-消费税税率)2、从量定额的计算实行从量定额办法计算的应纳消费税额=销售数量×单位数额三、企业所得税额应纳税额=应纳税所得额×税率应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+(-)税收调整项目金额利润总额=收入总额-成本、费用、损失1、工业企业应纳税所得额公式工业企业应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=产品销售利润+其他业务利润-管理费用-财务费用产品销售利润=产品销售收入-产品销售成本-产品销售费用-产品销售税金与附加其他业务利润=其他业务收入-其他业务成本-其他销售税金与附加本期完工产品成本=期初在产品自制半成品成本余额+本期产品成本会计-期末在产品自制半成品成本余额本期产品成本会计=材料+工资+制造费用2、商品流通企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=主营业务利润+其他业务利润-管理费用-财务费用-汇兑损失主营业务利润=商品销售利润+代购代销收入商品销售利润=商品销售净额-商品销售成本-经营费用-商品销售税金与附加商品销售净额=商品销售收入-销售折扣与折让3、饮服企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=经营利润+附营业务收入-附营业务成本经营利润=营业收入-营业成本-营业费用-营业税金与附加营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品金额金额-期末库存材料、半成品、产成(商)品盘存余额四、个人所得税额1、工资、薪金所得工资、薪金所得应纳个人所得税额=应纳水所得额×适用税率-速算扣除数应纳税所得额=每月收入额-800应纳税额=应纳税所得额×适用税率-速算扣除数应纳税所得额=(不含税所得额-速算扣除数)/(1-税率)2、个体工商户应纳所得税额=应纳税所得额×适用税率-速算扣除数(1)、将当月累计应纳税所得额换算成全年应纳税所得额全年应纳税所得额=当月累计应纳税所得额×12/当月累计经营月份数(2)、计算全年应纳所得税额全年应纳所得税额=全年应纳税所得额×适用税率-速算扣除数(3)、计算当月累计应纳所得税额当月应纳所得税额=全年应纳所得税额×当月累计经营月份数/12(4)、计算本月应纳所得税额本月应纳所得税额=当月累计应纳所得税额-累计已缴所得税额3、稿酬所得应纳所得税额=应纳税所得额×20%×(1-30%)=应纳税所得额×20%×70%4、劳务报酬所得(1)、一次收入在20000元以下时应纳所得税额=应纳税所得额×20%(2)、一次收入20000~50000时应纳所得税额=应纳税所得额×20%+应纳税所得额×20%×50%=应纳税所得额×(20%+10%)(3)一次收入超过50000时应纳所得税税额=应纳税所得额×20%+应纳税所得额×20%×100%=应纳税所得额×(20%+20%)5、财产转让财产转让应纳所得税额=应纳税所得额×20%应纳税所得额=转让财产收入额-财产原值-合理费用6、利息、股息红利所得应纳所得税额=应纳税所得额×20%7、境外个人所得税款扣除限额境外个人所得税税款扣除限额=境内、境外所得按税法计算的应纳税总额×来源于某外国的所得额/境内、外所得总额8、支付给扣缴义务人手续费的计算手续费金额=扣缴的个人所得税额×2%五、土地增值税额1、一般计算方法应纳税总额=∑各级距土地增值额×适用税率某级距土地增值额×适用税率土地增值率=土地增值额×100%/扣除项目金额土地增值额=转让房地产收入-扣除项目金额2、简便计税方法(1)、土地增值额未超过扣除项目金额金额50%的应纳税额=土地增值额×30%(2)、土地增值额超过扣除项目金额50%,未超过100%的应纳税额=土地增值额×40%-扣除项目金额×0.05(3)、土地增值额超过扣除项目金额100%、未超过200%的应纳税额=土地增值额×50%-扣除项目金额×0.15(4)土地增值额超过项目金额200%应纳税额=土地增值额×60%-扣除项目金额×0.35六、城市建设维护税应纳城市维护建设税额=(产品销售收入额+营业收入额+其他经营收入额)×地区适用税率应补交税额=实际营业收入额×地区适用税率-已纳税额应退税额=已交税额-核实后的应纳税额七、资源税额应纳税额=课税数量×单位税额八、车船税1、乘人车、二轮摩托车、三轮摩托车、畜力车、人力车、自行车等车辆的年应纳税额的计算公式为:年应纳税额=车辆拥有量×适用的年税额2、载货车年应纳税额的计算公式为:年应纳税额=载货汽车净吨位×适用的年税额3、客货两用的车应纳税额的计算公式为:年应纳税额=载人部分年应纳税额+载货部分年应纳税额载人部分年应纳税额=载人车适用年税额×50%载货部分年应纳税额=载货部分的净吨位数×适用的年税额4、机动船应纳税额的计算公式:机动船年应纳税额=机动船的净吨位×适用的年税额5、非机动船应纳税额=非机动船的载重吨位×适用的年税额6、新购买的车辆按购期年内的余月数比例征收车船税,其计算公式为:新购买车船应纳车船税额=各种车船的吨位(或辆数)×购进起始月至征期终了的余月数/征期月数补交本期漏报漏缴税额=漏报漏缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数补交本期少交的税款=[应缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数]-已缴税款退还误交的税款=已缴的误交税款退还应计算错误而多交的税款=已入库的税款-重新核实后的应纳税额房产税额年应纳房产税税额=房产评估值×税率月应纳房产税税额=年应纳房产税额/12季应纳房产税税额=年应纳房产税额/4九、土地使用税额年应纳土地使用税税额=使用土地的平方米总数×每平方米土地年税额月或季应纳土地使用税税额=年应纳土地使用税额/12(或)4十、印花税额1、购销合同应纳印花税的计算应纳税额=购销金额×3/10002、建设工程勘察设计合同应纳印花税的计算应纳税额=收取的费用×5/100003、加工承揽合同应纳印花税的计算应纳税额=加工与承揽收入×5/100004、建筑安装工程承包合同应纳印花税的计算应纳税额=承包金额×3/100005、财产租赁合同应纳印花税的计算应纳税额=租赁金额×1/10006、仓储保管合同应纳印花税的计算应纳税额=仓储保管费用×1/10007、借款合同应纳印花税的计算应纳税额=借款金额×0.5/100008、财产保险合同应纳印花税的计算应纳税额=保险费收入×1/10009、产权转移书据应纳印花税的计算应纳税额=书据所载金额×6/1000010、技术合同应纳印花税的计算应纳税额=合同所载金额×3/1000011、货物运输合同应纳印花税的计算应纳税额=运输费用×5/1000012、营业账簿应纳印花税的计算(1)记载资金账簿应纳印花税的计算公式为:应纳税额=[(固定资产原值年初数-上年已计算缴纳印花税固定资产原值)+(自有流动资金年初数-上年已计算缴纳印花税自有流动资金总额)]×5/10000(2)其他账簿应纳税额的计算。

【编辑】应交税费计算表

应交税费计算表1应交房产税计算表(第四季度)2运动与健康题目:体育锻炼对运动系统的影响指导老师:欧阳靜仁班级:热能092班姓名:林灿雄学号:200910814223摘要:这篇文章通过对人体运动系统组成的介绍,以及体育锻炼对运动系统的作用和影响的一点点描述,给平时不重视锻炼的人说明了体育锻炼的好处,希望能够有更多的人重视体育锻炼。

本文部分地方参考相关文件,可信度在一定程度上得到提高,同时也未免有疏落之处,请指正。

参考:/view/63163.htm/view/5df244d728ea81c758f5787c.html关键词:骨,骨连接,骨骼肌,支架作用、保护作用和运动作用,合理的体育锻炼,三磷酸腺苷(ATP)酶前言体育锻炼与我们息息相关,在我们的身边,无时无刻都有人在运动,各种球类运动、跑步、游泳等等...大家都知道体育锻炼对人体是有好处的,然而具体有些什么好处呢?这个答案有多少人知道。

通过这篇文章,希望可以增加大家对体育锻炼的认识。

体育锻炼既可增强关节的稳固性,又可提高关节的灵活性。

体育锻炼可使肌纤维变粗,肌肉体积增大,因而肌肉显得发达、结实、健壮、匀称而有力。

体育锻炼有助于增强肌肉的耐力。

体育锻炼能保持肌肉张力,减小肌萎缩和肌肉退行性变化,保持韧带的弹性和关节的灵活性,使脊柱的外形保持正常,从而能够减少和防止骨骼、肌肉、韧带、关节等器官的损伤和退化。

一、人体运动系统的组成人体运动系统的组成包括骨、骨连接和骨骼肌。

骨以不同形式(不动、微动或可动)的骨连接联合在一起,构成骨骼,形成了人体体形的基础,并为肌肉提供了广阔的附着点。

肌肉是运动系统的主动动力装置,在神经支配下,肌肉收缩,牵拉其所附着的骨,以可动的骨连接为枢纽,产生杠杆运动。

(一)骨的组成部分:骨bone是以骨组织为主体构成的器官,是在结缔组织或软骨基础上经过较长时间的发育过程(骨化)形成的。

成人骨共206块,依其存在部位可分为颅骨、躯干骨和四肢骨。

全了!各大税种的计算公式,建议收藏!

全了!各大税种的计算公式,建议收藏!(部分地区适用税率有所不同,具体以当地税务为准)一、各种税的计算方式增值税1、一般纳税人应纳税额=销项税额—进项税额销项税额=销售额×税率组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1-消费税税率)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1-消费税率)组成计税价格=成本×(1+成本利润率)÷(1-消费税税率)组成计税价格=(材料成本+加工费)÷(1-消费税税率)组成计税价格=(关税完税价格+关税)÷(1-消费税税率) 2、从量计征应纳税额=销售数量×单位税额关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率企业所得税应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房产税年应纳税额=应税房产原值×(1-扣除比例)×1.2%或年应纳税额=租金收入×12%3、资源税资源税:年应纳税额=销售额×适用税率4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率二、应纳税额的计算公式增值税计算方法1、直接计税法应纳增值税额:=增值额×增值税税率增值额=工资+利息+租金+利润+其他增值项目-货物销售额的全值-法定扣除项目购入货物金额2、间接计税法扣除税额=扣除项目的扣除金额×扣除税率(1)购进扣税法扣除税额=本期购入扣除项目金额×扣除税率+已由受托方代收代缴的税额(2)实耗扣税法扣除税额=本期实际耗用扣除项目金额×扣除税率+已由受托方代收代交的税额一般纳税人应纳增值税额一般纳税人应纳增值税额=当期销项税额-当期进项税额1、销项税额=销售额×税率销售额=含税销售额/(1+税率)组成计税价格=成本×(1+成本利润率)2、进项税额不得抵扣的进项税额=当月全部进项税额×当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计小规模纳税人应纳增值税额小规模纳税人应纳增值税额=销售额×征收率销售额=含税销售额/(1+征收率)销售额=含税收入(1+增值税征收率)进口货物应纳增值税额进口货物应纳增值税额=组成计税价格×税率组成计税价格=关税免税价格+关税+消费税三、消费税额1、从价定率的计算实行从价定率办法计算的应纳消费税额=销售额×税率(1)、应税消费品的销售额=含增值税的销售额/(1+增值税税率或征收率)(2)、组成计税价格=(成本+利润)/(1-消费税率)(3)、组成计税价格=(材料成本+加工费)/(1-消费税率)(4)、组成计税价格=关税完税价格+关税+应纳消费税税额(5)、组成计税价格=(关税完税价格+关税)/(1-消费税税率)2、从量定额的计算实行从量定额办法计算的应纳消费税额=销售数量×单位数额四、企业所得税额应纳税额=应纳税所得额×税率应纳税所得额=收入总额-准予扣除项目金额应纳税所得额=利润总额+(-)税收调整项目金额利润总额=收入总额-成本、费用、损失1、工业企业应纳税所得额公式工业企业应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=产品销售利润+其他业务利润-管理费用-财务费用产品销售利润=产品销售收入-产品销售成本-产品销售费用-产品销售税金及附加其他业务利润=其他业务收入-其他业务成本-其他销售税金及附加本期完工产品成本=期初在产品自制半成品成本余额+本期产品成本会计-期末在产品自制半成品成本余额本期产品成本会计=材料+工资+制造费用2、商品流通企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=主营业务利润+其他业务利润-管理费用-财务费用-汇兑损失主营业务利润=商品销售利润+代购代销收入商品销售利润=商品销售净额-商品销售成本-经营费用-商品销售税金及附加商品销售净额=商品销售收入-销售折扣与折让3、饮服企业应纳税所得额公式应纳税所得额=利润总额+(-)税收调整项目金额利润总额=营业利润+投资收益+营业外收入-营业外支出营业利润=经营利润+附营业务收入-附营业务成本经营利润=营业收入-营业成本-营业费用-税金及附加营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品金额金额-期末库存材料、半成品、产成(商)品盘存余额五、土地增值税额1、一般计算方法应纳税总额=∑各级距土地增值额×适用税率某级距土地增值额×适用税率土地增值率=土地增值额×100%/扣除项目金额土地增值额=转让房地产收入-扣除项目金额2、简便计税方法(1)、土地增值额未超过扣除项目金额金额50%的应纳税额=土地增值额×30%(2)、土地增值额超过扣除项目金额50%,未超过100%的应纳税额=土地增值额×40%-扣除项目金额×0.05(3)、土地增值额超过扣除项目金额100%、未超过200%的应纳税额=土地增值额×50%-扣除项目金额×0.15(4)、土地增值额超过项目金额200% 应纳税额=土地增值额×60%-扣除项目金额×0.35六、城市建设维护税应纳城市维护建设税额=(产品销售收入额+营业收入额+其他经营收入额)×地区适用税率应补交税额=实际营业收入额×地区适用税率-已纳税额应退税额=已交税额-核实后的应纳税额七、资源税额应纳税额=课税数量×单位税额八、车船税1、乘人车、二轮摩托车、三轮摩托车、畜力车、人力车、自行车等车辆的年应纳税额的计算公式为:年应纳税额=车辆拥有量×适用的年税额2、载货车年应纳税额的计算公式为:年应纳税额=载货汽车净吨位×适用的年税额3、客货两用的车应纳税额的计算公式为:年应纳税额=载人部分年应纳税额+载货部分年应纳税额载人部分年应纳税额=载人车适用年税额×50%载货部分年应纳税额=载货部分的净吨位数×适用的年税额4、机动船应纳税额的计算公式:机动船年应纳税额=机动船的净吨位×适用的年税额5、非机动船应纳税额=非机动船的载重吨位×适用的年税额6、新购买的车辆按购期年内的余月数比例征收车船税,其计算公式为:新购买车船应纳车船税额=各种车船的吨位(或辆数)×购进起始月至征期终了的余月数/征期月数补交本期漏报漏缴税额=漏报漏缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数补交本期少交的税款=[应缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数]-已缴税款退还误交的税款=已缴的误交税款退还应计算错误而多交的税款=已入库的税款-重新核实后的应纳税额房产税额年应纳房产税税额=房产评估值×税率月应纳房产税税额=年应纳房产税额/12季应纳房产税税额=年应纳房产税额/4九、土地使用税额年应纳土地使用税税额=使用土地的平方米总数×每平方米土地年税额月或季应纳土地使用税税额=年应纳土地使用税额/12(或)4十、印花税额1、购销合同应纳印花税的计算应纳税额=购销金额×3/100002、建设工程勘察设计合同应纳印花税的计算应纳税额=收取的费用×5/100003、加工承揽合同应纳印花税的计算应纳税额=加工及承揽收入×5/100004、建筑安装工程承包合同应纳印花税的计算应纳税额=承包金额×3/100005、财产租赁合同应纳印花税的计算应纳税额=租赁金额×1/10006、仓储保管合同应纳印花税的计算应纳税额=仓储保管费用×1/10007、借款合同应纳印花税的计算应纳税额=借款金额×0.5/100008、财产保险合同应纳印花税的计算应纳税额=保险费收入×1/10009、产权转移书据应纳印花税的计算应纳税额=书据所载金额×5/1000010、技术合同应纳印花税的计算应纳税额=合同所载金额×3/1000011、货物运输合同应纳印花税的计算应纳税额=运输费用×5/1000012、营业账簿应纳印花税的计算(1)记载资金账簿应纳印花税的计算公式为:应纳税额=[(固定资产原值年初数-上年已计算缴纳印花税固定资产原值)+(自有流动资金年初数-上年已计算缴纳印花税自有流动资金总额)]×5/10000(2)其他账簿应纳税额的计算。

各类税费计算公式

一、增值税1、一般纳税人应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)禁止抵扣人进项税额=当月全部的进项税额×(当月免税项目销售额,非应税项目营业额的合计÷当月全部销售,营业额合计)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)二.消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1—消费税税率)组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额三、营业税应纳税额=营业额×税率四、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率五、企业所得税应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12六、外商投资企业和外商企业所得税1、应纳税所得额制造业:应纳税所得额=产品销售利润+其他业务利润+营业外收入—营业外支出商业:应纳税所得额=销售利润+其他业务利润+营业外收入—营业外支出服务业:应纳税所得额=业务收入×净额+营业外收入—营业外支出2、再投资退税:再投资退税=再投资额×(1—综合税率)×税率×退税率七、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×使用税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使用税率×(1—30%)3、其他各项所得:应纳税额=应纳税所得额×使用税率八、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房地产税年应纳税额=应税房产原值×(1—扣除比例)×1.2%或年应纳税额=租金收入×12%3、资源税年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率。