芒果超媒2020年上半年财务分析结论报告

芒果超媒2020年上半年财务指标报告

2020年上半年 36.43 19.41 23.63 12.18 22.63

芒果超媒2020年上半年的营业利润率为19.41%,总资产报酬率为 12.18%,净资产收益率为22.63%,成本费用利润率为23.63%。企业实际 投入到企业自身经营业务的资产为1,780,094.54万元,经营资产的收益率 为12.59%,而对外投资的收益率为742.58%。

从存货、应收账款、应付账款三者占用资金数量及其周转速度的关系 来看,企业经营活动的资金占用有所下降,营运能力有所提高。

五、发展能力分析 从这三中期来看,芒果超媒的营业收入一直保持增长态势,但2020年 上半年的增长速度比上一中期有所下降。2020年上半年的营业收入为 577,376.4万元,比2019年上半年增长4.90%,低于2019年上半年10.41% 的增长速度。

本期财务费用为负,无法进行长期付息能力判断。 四、营运能力分析

项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2018年上半年 235.15

2019年上半年 460.88

6.15

6.44

181.56

325.5

3.97

-31.55

2020年上半年 557.23 5.15 388.42 -45.63

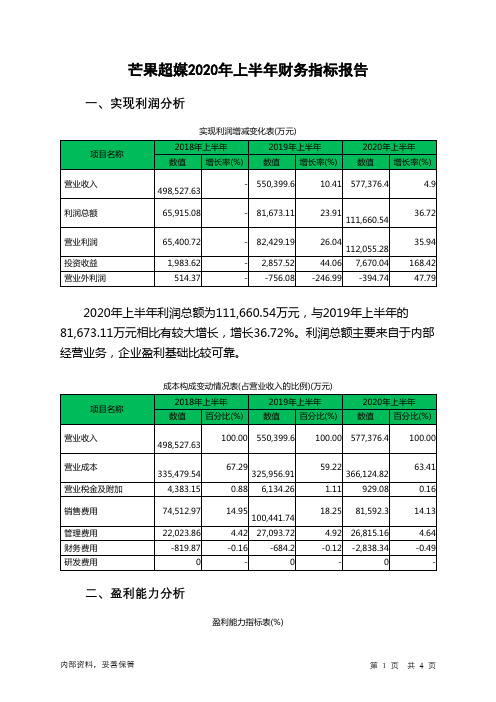

2018年上半年 数值 百分比(%)

2019年上半年 数值 百分比(%)

2020年上半年 数值 百分比(%)

498,527.63

100.00 550,399.6

100.00 577,376.4

100.00

335,479.54 4,383.15

67.29 325,956.91

0.88 6,134.26

芒果超媒2020年上半年经营风险报告

芒果超媒2020年上半年经营风险报告

一、经营风险分析

1、经营风险

芒果超媒2020年上半年盈亏平衡点的营业收入为289,807.89万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为49.81%,表示企业当期经营业务收入下降只要不超过287,568.51万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

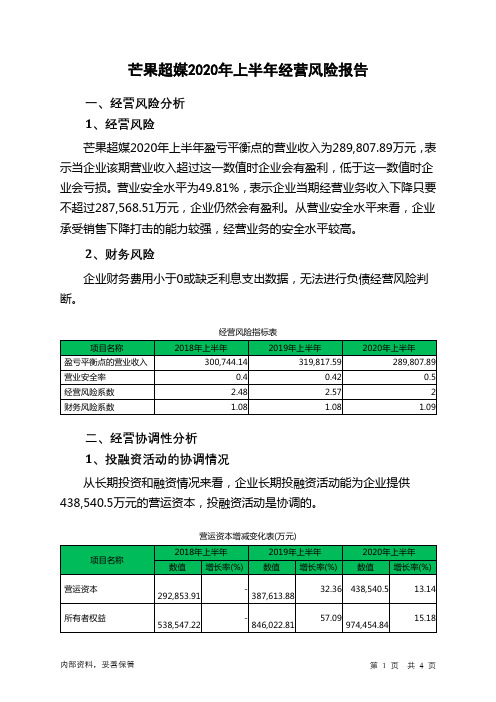

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供438,540.5万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。

芒果超媒2020年上半年财务风险分析详细报告

芒果超媒2020年上半年风险分析详细报告

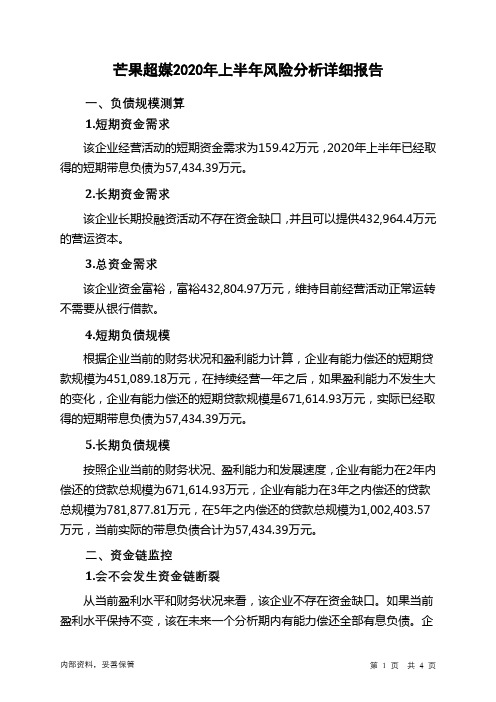

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为159.42万元,2020年上半年已经取得的短期带息负债为57,434.39万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供432,964.4万元的营运资本。

3.总资金需求

该企业资金富裕,富裕432,804.97万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为451,089.18万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是671,614.93万元,实际已经取得的短期带息负债为57,434.39万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为671,614.93万元,企业有能力在3年之内偿还的贷款总规模为781,877.81万元,在5年之内偿还的贷款总规模为1,002,403.57万元,当前实际的带息负债合计为57,434.39万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

企

内部资料,妥善保管第1 页共4 页。

芒果超媒2020年上半年财务分析详细报告

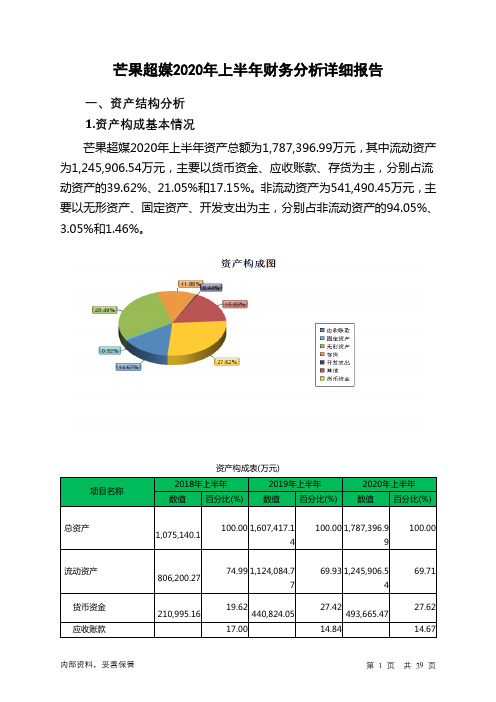

芒果超媒2020年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况芒果超媒2020年上半年资产总额为1,787,396.99万元,其中流动资产为1,245,906.54万元,主要以货币资金、应收账款、存货为主,分别占流动资产的39.62%、21.05%和17.15%。

非流动资产为541,490.45万元,主要以无形资产、固定资产、开发支出为主,分别占非流动资产的94.05%、3.05%和1.46%。

资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,075,140.1 100.00 1,607,417.14100.00 1,787,396.99100.00流动资产806,200.27 74.99 1,124,084.7769.93 1,245,906.5469.71货币资金210,995.16 19.62440,824.0527.42493,665.4727.62应收账款17.00 14.84 14.67182,812.47 238,518.31 262,258.78存货146,191.77 13.60242,276.3215.07213,697.4211.96非流动资产268,939.83 25.01483,332.3730.07541,490.4530.29无形资产208,006.71 19.35 433,208.9 26.95509,255.3328.49固定资产22,519.7 2.09 18,699.59 1.16 16,532.08 0.92 开发支出0 - 759.9 0.05 7,886.57 0.442.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的39.8%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产806,200.27 100.00 1,124,084.77100.00 1,245,906.54100.00货币资金210,995.16 26.17440,824.0539.22493,665.4739.62应收账款182,812.47 22.68238,518.3121.22262,258.7821.05存货146,191.77 18.13242,276.3221.55213,697.4217.15预付款项131,566.18 16.32144,337.0712.84147,052.8711.80其他流动资产126,037.1815.63 33,649.46 2.99 50,079.9 4.02其他应收款6,665.06 0.83 9,899.33 0.88 5,822.04 0.47 应收票据1,236.7 0.15 8,143.95 0.72 2,150 0.173.资产的增减变化2020年上半年总资产为1,787,396.99万元,与2019年上半年的1,607,417.14万元相比有较大增长,增长11.2%。

芒果超媒2020年上半年决策水平分析报告

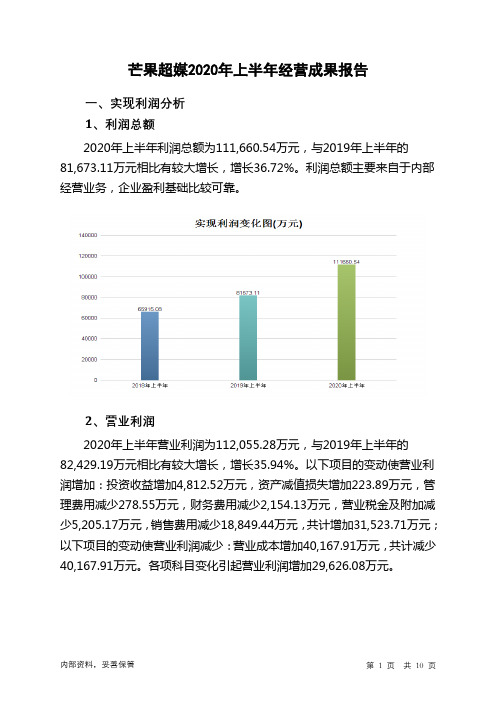

芒果超媒2020年上半年决策水平报告一、实现利润分析2020年上半年利润总额为111,660.54万元,与2019年上半年的81,673.11万元相比有较大增长,增长36.72%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年上半年营业利润为112,055.28万元,与2019年上半年的82,429.19万元相比有较大增长,增长35.94%。

在营业收入增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析芒果超媒2020年上半年成本费用总额为472,623.02万元,其中:营业成本为366,124.82万元,占成本总额的77.47%;销售费用为81,592.3万元,占成本总额的17.26%;管理费用为26,815.16万元,占成本总额的5.67%;财务费用为-2,838.34万元,占成本总额的-0.6%;营业税金及附加为929.08万元,占成本总额的0.2%。

2020年上半年销售费用为81,592.3万元,与2019年上半年的100,441.74万元相比有较大幅度下降,下降18.77%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2020年上半年管理费用为26,815.16万元,与2019年上半年的27,093.72万元相比有所下降,下降1.03%。

2020年上半年管理费用占营业收入的比例为4.64%,与2019年上半年的4.92%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

三、资产结构分析芒果超媒2020年上半年资产总额为1,787,396.99万元,其中流动资产为1,245,906.54万元,主要以货币资金、应收账款、存货为主,分别占流动资产的39.62%、21.05%和17.15%。

非流动资产为541,490.45万元,主要以无形资产、固定资产、开发支出为主,分别占非流动资产的94.05%、3.05%和1.46%。

芒果超媒2020年一季度经营成果报告

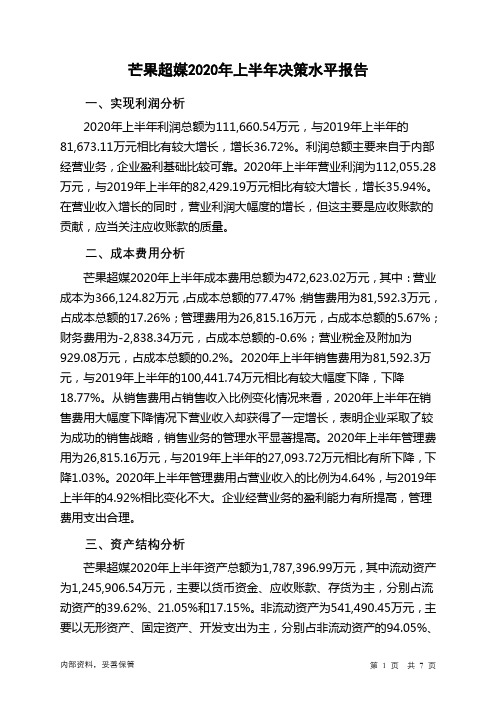

芒果超媒2020年一季度经营成果报告一、实现利润分析1、利润总额2020年一季度实现利润为48,044.47万元,与2019年一季度的42,207.27万元相比有较大增长,增长13.83%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

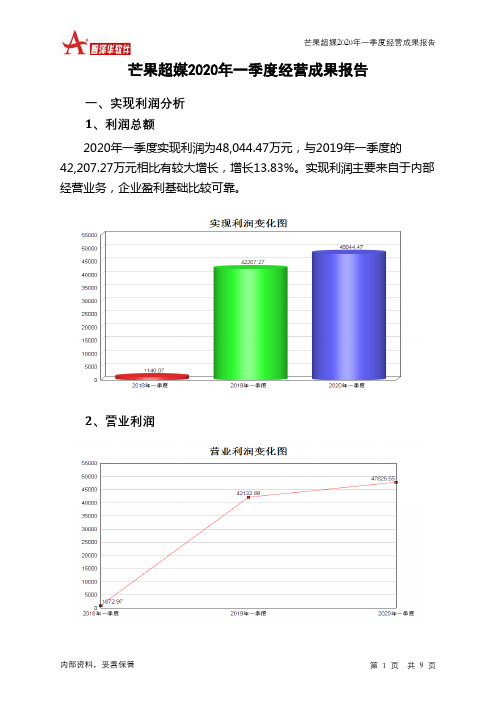

2、营业利润3、投资收益2020年一季度投资收益为负90.85万元,与2019年一季度的53.29万元相比,2020年一季度出现较大幅度亏损,亏损90.85万元。

4、营业外利润2020年一季度营业外利润为217.82万元,与2019年一季度的74.29万元相比成倍增长,增长1.93倍。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2020年一季度的营业收入为272,723.21万元,比2019年一季度的248,508.3万元增长9.74%,营业成本为176,232.61万元,比2019年一季度的138,747.79万元增加27.02%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表项目名称2020年一季度2019年一季度2018年一季度数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入272,723.21 9.74 248,508.3 239.67 73,161.2 0 实现利润48,044.47 13.83 42,207.27 3,602.18 1,140.07 0 营业利润47,826.65 13.51 42,132.98 3,826.77 1,072.97 0投资收益-90.85 -270.5 53.29 73.96 30.63 0 营业外利润217.82 193.18 74.29 10.72 67.1 0二、成本费用分析1、成本构成情况2020年一季度芒果超媒成本费用总额为225,319.34万元,其中:营业成本为176,232.61万元,占成本总额的78.21%;销售费用为35,598.11万元,占成本总额的15.8%;管理费用为12,793.03万元,占成本总额的5.68%;财务费用为-1,068.7万元,占成本总额的-0.47%;营业税金及附加为1,738.8万元,占成本总额的0.77%。

芒果超媒2020年一季度财务分析结论报告

芒果超媒2020年一季度财务分析综合报告芒果超媒2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为48,044.47万元,与2019年一季度的42,207.27万元相比有较大增长,增长13.83%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2020年一季度营业成本为176,232.61万元,与2019年一季度的138,747.79万元相比有较大增长,增长27.02%。

2020年一季度销售费用为35,598.11万元,与2019年一季度的41,942.49万元相比有较大幅度下降,下降15.13%。

2020年一季度在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2020年一季度管理费用为12,793.03万元,与2019年一季度的16,210.74万元相比有较大幅度下降,下降21.08%。

2020年一季度管理费用占营业收入的比例为4.69%,与2019年一季度的6.52%相比有所降低,降低1.83个百分点。

经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。

本期财务费用为-1,068.7万元。

三、资产结构分析2020年一季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2019年一季度相比,2020年一季度存货占营业收入的比例明显下降。

应收账款出现过快增长。

预付货款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2019年一季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,芒果超媒2020年一季度是有现金支付能力的。

企业内部资料,妥善保管第1 页共3 页。

芒果超媒财务报告分析(3篇)

第1篇摘要:芒果超媒(股票代码:300413)作为我国领先的互联网视频平台之一,近年来在内容创新、技术创新和市场拓展等方面取得了显著成绩。

本文通过对芒果超媒的财务报告进行深入分析,旨在揭示其财务状况、盈利能力、偿债能力、运营效率和现金流状况,为投资者提供决策参考。

一、公司简介芒果超媒成立于2007年,原名芒果传媒,后更名为芒果超媒。

公司主营业务包括互联网视频平台运营、广告业务、内容制作与发行等。

公司旗下拥有芒果TV、快乐阳光、天娱传媒等多个知名品牌,覆盖了网络视频、综艺娱乐、影视制作等多个领域。

二、财务报告分析(一)营业收入1. 收入构成:根据芒果超媒的财务报告,公司营业收入主要由以下几部分构成:(1)互联网视频平台运营收入:包括会员服务收入、广告收入、版权销售收入等。

(2)广告业务收入:包括品牌广告、效果广告等。

(3)内容制作与发行收入:包括电视剧、综艺节目、电影等版权销售收入。

2. 收入趋势:近年来,芒果超媒营业收入保持稳定增长。

以2021年为例,公司实现营业收入52.76亿元,同比增长26.36%。

其中,互联网视频平台运营收入为37.97亿元,同比增长33.45%;广告业务收入为10.06亿元,同比增长20.76%;内容制作与发行收入为4.73亿元,同比增长14.36%。

(二)毛利率1. 毛利率构成:芒果超媒的毛利率主要由以下几部分构成:(1)互联网视频平台运营毛利率:主要受会员服务收入和广告收入的影响。

(2)广告业务毛利率:主要受品牌广告和效果广告的影响。

(3)内容制作与发行毛利率:主要受版权销售收入的影响。

2. 毛利率趋势:近年来,芒果超媒毛利率有所波动。

以2021年为例,公司毛利率为25.35%,同比下降0.42个百分点。

其中,互联网视频平台运营毛利率为24.86%,同比下降0.61个百分点;广告业务毛利率为28.08%,同比上升0.15个百分点;内容制作与发行毛利率为20.76%,同比上升0.36个百分点。

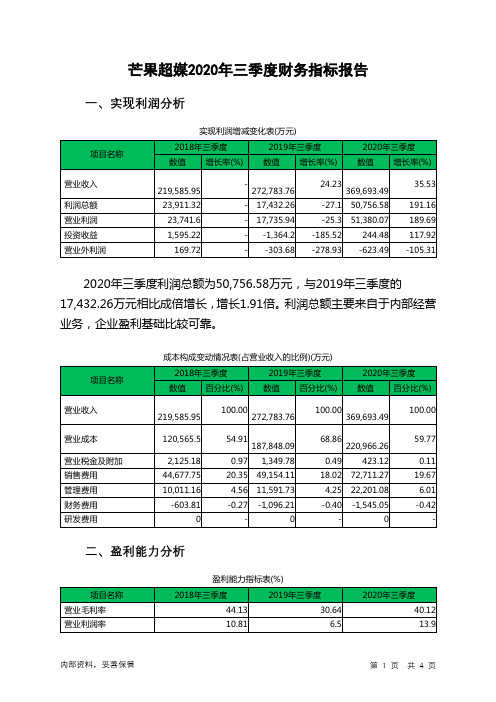

芒果超媒2020年三季度财务指标报告

营运能力指标表

2018年三季度 117.7

2019年三季度 117.46

78.41 93.93

92.66 225.37

196.12

210.12

2020年三季度 81.29 73.34

204.02 154.64

内部资料,妥善保管

第3页 共4页

芒果超媒2020年三季度营业周期为154.64天,2019年三季度为 210.12天,2020年三季度比2019年三季度缩短55.49天。

从存货、应收账款、应付账款三者占用资金数量及其周转速度的关系 来看,企业经营活动的资金占用有较大幅度的下降,营运能力明显提高。

五、发展能力分析 从这三季度来看,芒果超媒的营业收入持续快速增长。2020年三季度 营业收入为369,693.49万元,比2019年三季度增长35.53%,这一增长速 度是在2019年三季度取得了较大幅度增长的基础上取得的。说明营业收入 的增长是有基础的。

54.91 187,848.09

0.97 1,349.78

20.35 49,154.11

4.56 11,591.73

-0.27 -1,096.21

-

0

68.86 220,966.26

0.49 423.12

18.02 72,711.27

4.25 22,201.08

-0.40 -1,545.05

-

0

59.77

三、偿债能力分析

项目名称 流动比率

偿债能力指标表

2018年三季度

2019年三季度

1.43

1.54

2020年三季度 1.5

内部资料,妥善保管

第2页 共4页

速动比率 利息保障倍数 资产负债率(%)

芒果超媒2020年一季度财务分析详细报告

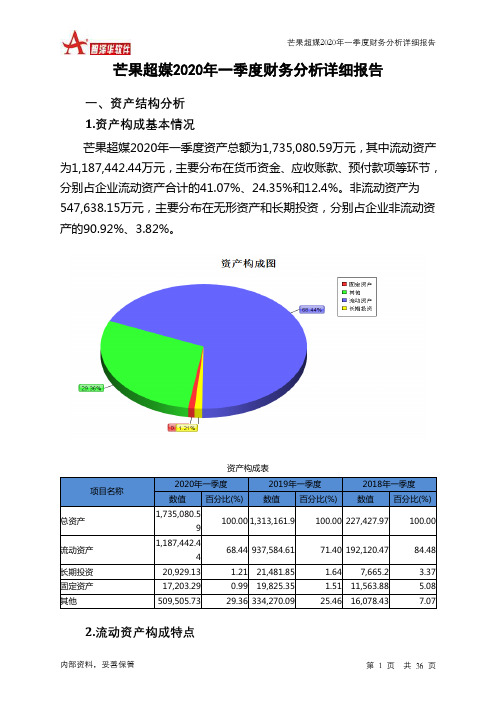

芒果超媒2020年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况芒果超媒2020年一季度资产总额为1,735,080.59万元,其中流动资产为1,187,442.44万元,主要分布在货币资金、应收账款、预付款项等环节,分别占企业流动资产合计的41.07%、24.35%和12.4%。

非流动资产为547,638.15万元,主要分布在无形资产和长期投资,分别占企业非流动资产的90.92%、3.82%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,735,080.59100.00 1,313,161.9 100.00 227,427.97 100.00流动资产1,187,442.4468.44 937,584.61 71.40 192,120.47 84.48长期投资20,929.13 1.21 21,481.85 1.64 7,665.2 3.37 固定资产17,203.29 0.99 19,825.35 1.51 11,563.88 5.08 其他509,505.73 29.36 334,270.09 25.46 16,078.43 7.072.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的42.02%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的24.35%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,187,442.44100.00 937,584.61 100.00 192,120.47 100.00存货139,570.67 11.75 229,198.89 24.45 6,059.18 3.15 应收账款289,087.96 24.35 222,604.21 23.74 20,515.13 10.68 其他应收款0 0.00 0 0.00 1,145.5 0.60 交易性金融资产5,200 0.44 6,380.45 0.68 0 0.00 应收票据6,045.85 0.51 3,325 0.35 0 0.00 货币资金487,668.69 41.07 215,276.96 22.96 91,690.48 47.73 其他259,869.28 21.88 260,799.1 27.82 72,710.18 37.853.资产的增减变化2020年一季度总资产为1,735,080.59万元,与2019年一季度的1,313,161.9万元相比有较大增长,增长32.13%。

芒果超媒2020年上半年现金流量报告

芒果超媒2020年上半年现金流量报告

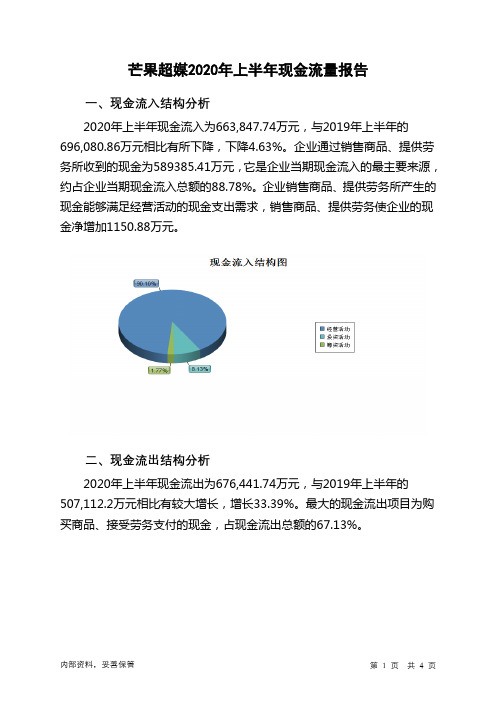

一、现金流入结构分析

2020年上半年现金流入为663,847.74万元,与2019年上半年的696,080.86万元相比有所下降,下降4.63%。

企业通过销售商品、提供劳务所收到的现金为589385.41万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的88.78%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加1150.88万元。

二、现金流出结构分析

2020年上半年现金流出为676,441.74万元,与2019年上半年的507,112.2万元相比有较大增长,增长33.39%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的67.13%。

内部资料,妥善保管第1 页共4 页。

芒果超媒2020年上半年经营成果报告

5.06 27,093.72

-0.19

-684.2

-

0

21.89 81,592.3

5.90 26,815.16

-0.15 -2,838.34

-

0

17.26

5.67 -0.60

-

2、总成本变化情况及原因分析

芒果超媒2020年上半年成本费用总额为472,623.02万元,与2019年 上半年的458,942.41万元相比有所增长,增长2.98%。以下项目的变动使 总成本增加:营业成本增加40,167.91万元,资产减值损失增加223.89万 元,共计增加40,391.8万元;以下项目的变动使总成本减少:管理费用减 少278.55万元,财务费用减少2,154.13万元,营业税金及附加减少5,205.17 万元,销售费用减少18,849.44万元,共计减少26,487.3万元。各项科目变 化引起总成本增加13,904.5万元。

内部资料,妥善保管

第 3 页 共 10 页

项目名称

成本费用总额

营业成本 营业税金及附加 销售费用 管理费用 财务费用 研发费用

成本构成表(占成本费用总额的比例)(万元)

2018年上半年

2019年上半年

数值 百分比(%) 数值 百分比(%)

2020年上半年 数值 百分比(%)

435,579.65

100.00 458,942.41

三、盈利能力分析 1、盈利能力基本情况

芒果超媒2020年上半年的营业利润率为19.41%,总资产报酬率为 12.18%,净资产收益率为22.63%,成本费用利润率为23.63%。企业实际

23.91 111,660.54

36.72

65,400.72

1,983.62 514.37

超140亿元营收、3613万有效会员芒果超媒2020年业绩快报出炉

超140亿元营收、3613万有效会员芒果超媒2020年业绩快报出炉

作者:

来源:《综艺报》2021年第05期

芒果超媒2月26日晚间发布2020年业绩快报,报告期内,公司实现营业总收入140 02亿元,同比增长12.01%:實现归属于上市公司股东的净利润19.63亿元,同比增长69.79%。

业绩增长主要原因是芒果TV运营主体快乐阳光营业收入继续快速增长,同时严格控制成本费用,利润保持较高增幅。

芒果超媒的主营业务由三部分组成芒果TV会员、广告运营商等。

财报显示.2020年公司会员收入预计达32.55亿元,同比增长92%,2020年年末,有效会员数达3613万,较2019年年末增长96.68%;广告业务方面,积极探索新型营销模式,全年广告收入预计达41.39亿元,同比增长24%;运营商收入预计达16.77亿元,同比增长32%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

芒果超媒2020年上半年财务分析综合报告

一、实现利润分析

2020年上半年利润总额为111,660.54万元,与2019年上半年的81,673.11万元相比有较大增长,增长36.72%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析

2020年上半年营业成本为366,124.82万元,与2019年上半年的325,956.91万元相比有较大增长,增长12.32%。

2020年上半年销售费用为81,592.3万元,与2019年上半年的100,441.74万元相比有较大幅度下降,下降18.77%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2020年上半年管理费用为26,815.16万元,与2019年上半年的27,093.72万元相比有所下降,下降1.03%。

2020年上半年管理费用占营业收入的比例为4.64%,与2019年上半年的4.92%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

本期财务费用为-2,838.34万元。

三、资产结构分析

2020年上半年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

与2019年上半年相比,资产结构并没有优化。

四、偿债能力分析

从支付能力来看,芒果超媒2020年上半年是有现金支付能力的,其现金支付能力为439,421.07万元。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

内部资料,妥善保管第1 页共3 页。