光华金融——北大光华管理学院金融学考研课件精讲

2015年北京大学光华管理学院金融硕士考研辅导班课件精讲

2015年北京大学光华管理学院金融硕士考研辅导班课件精讲各位考研的同学们,大家好!我是才思的一名学员,现在已经顺利的考上北大管理学院金融硕士,今天和大家分享一下这个专业的真题,方便大家准备考研,希望给大家一定的帮助。

16、资本收益(Capital gain)资本收益是指人们卖出股票(或其他资产)时所获得的超过原来为它支付的那一部分。

17、资本主义(Capitalism)资本主义是一种市场体系,它依赖价格体系去解决基本的经济问题:生产什么?如何生产?怎样分配?经济增长率应为多少?18、基数效用(Cardinal utility)基数效用是指像个人的体重或身高那样在基数的意义上可以度量的效用(它意味着效用之间的差别,即边际效用,是有意义的)。

序数效用与它相反,它只在序数的层面上才有意义。

19、卡特尔(Cartel)卡特尔是指厂商之间为了合谋而签订公开和正式协议这样一种市场结构形态。

20、科布一道格拉斯生产函数(Cobb-Douglas production function)科布一道格拉斯生产函数是指这样的生产函数Q=AL"IK"2Mi3。

式中,Q为产量;L为劳动的数量;K为资本的数量;M为原材料的数量;A,31,12,23均为常数。

21、勾结(Collision)勾结是指一个厂商和同业内其他的厂商签订有关价格、产量和其他事宜的协议。

22、比较优势(Comparative advantage)如果与生产其他商品的成本相比,一个国家生产的某种产品的成本比另一个国家低,那么,该国就在这种商品的生产上与另一个国家相比具有比较优势。

23、互补品(Complements)如果X和Y是互补品,X的需求量就与Y的价格成反向变化。

24、成本不变行业(Constant-cost industry)成本不变的行业是指具有水平的长期供给曲线的行业,它的扩大并不会引起投入品价格的上升或下降。

25、规模收益不变(Constant returns to scale)如果所有投入品的数量都以相同的百分数增加,并导致产量也以相同的百分数增加,就是规模收益不变的。

北大金融——北大光华管理学院金融考研真题精讲

北大金融——北大光华管理学院金融考研真题精讲各位考研的同学们,大家好!我是才思的一名学员,现在已经顺利的考上北大管理学院,今天和大家分享一下这个专业的真题,方便大家准备考研,希望给大家一定的帮助。

2005年金融学(一)什么是存款保险制度?存款保险制度的缺点是什么?你认为中国现在应不应该实行存款保险制度?答:1.存款保险制度是指在金融体系中设立保险机构,强制地或自愿地吸收银行或其它金融机构缴存的保险费,建立存款保险准备金,一旦投保人遭受风险事故,由保险机构向投保人提供财务救援或由保险机构直接向存款人支付部分或全部存款的制度2.主要缺陷及消极影响:(1)诱导存款人。

由于存款保险制度的存在,会使存款人过份依赖存款保险机构,而不关心银行的经营状况。

诱导存款人对银行机构的风险掉以轻心。

从而鼓励存款人将款项存入那些许诺给最高利息的金融机构,而对这些机构的管理水平和资金实力是否弱于它们的竞争对手并不十分关心。

实际上,被保险的存款人是依赖政府的保护。

(2)鼓励银行铤而走险。

也就是说,存款保险制度刺激银行承受更多的风险,鼓励银行的冒险行为。

银行自身的制定经营管理政策时,也倾向于将存款保险制度视为一个依赖因素,使银行敢于弥补较高的存款成本而在业务活动中冒更大的风险。

因为它们知道,一旦遇到麻烦,存款保险机构会挽救它们。

特别是当一家银行出现危机而又没被关闭时,所有者便用存款保险机构的钱孤注一掷,因为这时全部的风险由承保人承担。

这样那些资金实力弱、风险程度高的金融机构会得到实际的好处,而经营稳健的银行会在竞争中受到损害,给整个金融体系注入了不稳定因素。

这与建立存款保险制度的本来目的是背道而驰的。

(3)不利于优胜劣汰。

因为管理当局对不同的有问题的银行采取不同的政策,仅有选择地允许一些银行破产,一般来说,在存款保险制度下,对一些有问题的银行可以采用三种处理方法。

一是破产清算,由存款保险机构在保险金额内支付存款人的存款;二是让有问题的银行同有偿债能力的银行合并;三是存款保险机构用存款准备金救援有问题的银行。

金融工程北大光华金融工程研究生课程讲义

课程说明1.本课程为金融学专业硕士生的必修课程,系统地讲授课程说明1.授课方式:讲授课程说明1.评估方法课程说明1.授课教师:唐国正教学内容1.什么是金融工程?什么是金融工程?定义1.包括设计、开发和实施具有创新意义的金融工具和金什么是金融工程?创新1.创新的三个层次什么是金融工程?金融工程产品作为金融创新活动的结果,金融工程产品可能是教学内容1.什么是金融工程?金融创新的动机税法与监管的变化1.Merton Miller认为:金融创新的动机减少金融约束1.Silber认为金融创新的过程实质上是公司试图放松面金融创新的社会价值R. C. Merton认为金融创新可以从三个方面提升经济公司(RJR金融创新的社会价值零和对策?1.许多经济学家认为,从全社会的角度来看,以绕开监教学内容1.什么是金融工程?金融工程的创新标准1.一种金融工具或者金融策略成为一项金融创新的条件金融工程的创新标准1.如果用Van Horne的标准来衡量,那么一些过去被认金融工程的创新标准债权-股权互换的税收套利1.A公司:金融工程的创新标准债权-股权互换的税收套利1.这笔交易对A公司来说是有意义的教学内容1.什么是金融工程?推动金融工程发展的因素在综合了Miller、Silber与Van Horne的研究成果教学内容1.什么是金融工程?应用领域综述1.开展金融工程活动的主体应用领域融资1.在融资方面,一种类型的金融工程活动是:在各种约应用领域融资4.另一种类型的金融工程活动与公司并购有关,在并购应用领域投资与现金管理1.在投资方面,金融工程师开发出了各种各样的中长期应用领域管理发行人的风险1.在风险管理领域,金融工程发挥着重要作用应用领域管理投资者的风险1.挑战性q90年代市场上出现的与股票指数挂钩的债券应用领域风险管理管理投资者的风险与管理发行人的风险迥然不同应用领域套利1.开发交易策略来利用不同地点、不同时间、不同工具教学内容1.什么是金融工程?应用领域非金融类公司1.金融工程在公司层面有着非常重要的应用应用领域非金融类公司1.对公司来说,金融工程可以用来应用领域非金融类公司安然公司(Enron) 应用领域非金融类公司1.1993年,为了便于供应商与最终消费者管理价格风教学内容1.什么是金融工程?理论基础1.作为一门应用学科,金融工程的理论基础主要来自于基本工具1.金融工程的工具可以分成两部分,一部分是基本的金来,用以实现某一特定的目标其它理论、工具1.除了应用上述理论与工具以外,金融工程活动常常还。

金融学概论讲义(北大光华管理学院)lecture06

Principles of FinanceLecture 06Forward and Futures ContractsThe Nature of Derivatives∙ A derivative is an instrument whose value depends on the values of other more basic underlying variables∙Examples of derivatives-F orward-F utures-O ptions-S waps……Derivative Markets ∙Exchange Traded-Standard products-Trading floor or computer trading-Virtually no credit risk∙Over-the-Counter (OTC)-Non-standard products-Telephone market-Credit riskForward Contracts∙ A forward contract is an agreement made today to buy or sell an asset at a certain time in the future for a certain price (referred to as the forward price or the delivery price)∙The delivery price is usually chosen so that the initial value of the contract is zero; No money changes hands when contract is first negotiated and it is settled at maturity∙An OTC agreement between two parties and both parties are subject to credit risk∙Both parties have the obligation to honor the contractSettlement of Forward Contracts∙Physical: requires delivery of actual assets∙ Cash settled: requires only the exchange of the difference between the delivery price and the prevailing spot price at maturity∙Suppose that:Long 3-month Gold forwardDelivery price $300Spot price at t = 3 months: $320P/L from a Long Forward PositionS, TP/L from a Short Forward PositionSTFutures Contract∙Futures are standardized forward contracts.∙Whereas a forward contract is traded OTC a futures contract is traded on an exchange∙Specifications need to be defined:-The underlying asset-Delivery location-Maturity date and delivery time-Method of settlement∙Most contracts are closed out before maturityFeatures Promoting Liquidity ∙Standardized Contract-Maturity dates-Contract size-Price tick size, i.e. minimum price movement-The underlying asset (especially commodities) ∙Organized exchangesFeatures Reducing Credit Risk∙Daily settlement: Futures contracts are marked to market and settled at the end of every business day∙Margin account: To buy or sell a futures contract, the investor is required to post a specified margin to guarantee contract performance∙Clearinghouse: The clearinghouse does not take a position in any trade but interpose itself between two parties in every transactionMargin Accounts∙ A margin is cash or marketable securities deposited by an investor with his or her broker∙The balance in the margin account is adjusted to reflect daily settlement (profit or loss)∙Initial margin: The amount a trader must deposit into his/her trading account (i.e. margin account) when establishing a futures position∙When the balance in the margin account falls to, or below, a maintenance margin level, the trader receives a margin call and is requested to top up the account to the initial level. The extra funds deposited are known as a variation margin∙If the balance in the margin account exceeds the initial margin level, the trader is entitled to withdraw the excess funds in the accountExample of the Margin Account ∙An investor takes long position in $/£ futures∙Contract size: £62,500∙Initial margin: 1,485$∙Maintenance margin: 1,100$Date SettlementPrice OpeningBalance($)DailyP/L ($)ClosingBalance($)Margincall ($)Cumulative P/L ($)1.6500 1,48501/11 1.6508 1,485 50 1,535 50 02/11 1.6412 1,535 -600 935 550 -550 03/11 1.6384 1,485 -175 1,310 -725 04/11 1.6456 1,310 450 1,760 -275 05/11 1.6492 1,760 225 1,985 -50The Economic Function of Futures MarketsThe futures markets facilitate the re-allocation of exposure to commodity price risk among market participants.By providing a means to hedge the price risk associated with storing a commodity, futures contracts make it possible to separate the decision of whether to physically store a commodity from the decision to have financial exposure to price changes.The Economic Function of Futures MarketsThe existence of the futures market for wheat conveys information to all producers, distributors, and consumers; and this eliminates the necessity for market participants to gather and process information in order to forecast the future spot priceSuppose the commodity is wheat, and next year’s crop is expected to be much higher than average, then futures prices may be lower than the spot, (the spread may be negative,) nobody will store wheat.The Law of One Price and Arbitrage∙In a competitive market, if two assets are equivalent they will tend to have the same price∙The law of one price is enforced by a process called arbitrage∙Arbitrage is the purchasing of a set of assets, and immediate sale of another set of assets, in such a way as to earn a sure profit from price differences∙Arbitrage process brings two equivalent assets to the same price, this is known as market clearing.An Arbitrage Opportunity?∙Shares of General Motors (GM) are listed on both NYSE and LSE ∙The quoted price is £100 in London and $148 in New York∙The current exchange rate is $1.4500/£∙An arbitrage opportunity?Another Arbitrage Opportunity?∙There are two investment portfolios: portfolio A and portfolio B∙The payoffs at maturity are as follows:State 1 State 2Portfolio A $70 $100Portfolio B $70 $100∙The current quoted price of portfolio A is $80 and the current quoted price for portfolio B is $82∙An arbitrage opportunity?Framework for Forward/Future Pricing ∙Future price: price of the future∙Spot price: price of the underlying asset at present∙Future spot price: price of the underlying asset in the futureFramework for Forward/Future Pricing Suppose you have some spare cash, and you want to invest it in gold in a year’s time. There are 2 ways to do it:A.Buy gold at the spot price with your money, store it for a year(which means you incur some storage costs), sell it at the future spot price.B.Enter into a forward/future contract of gold, put your money in abank for a year, buy A at the forward/future price in the end of the year, sell it at the future spot price.Since the two strategies are equivalent, they must provide the same return so that there are no arbitrage opportunities.Framework for Forward/Future PricingDenote S as the spot price of gold, F as the forward/future price of gold, FS as the future spot price of gold, s as the storage cost of gold as a fraction of spot price, r as the risk-free interest rate:Return of A: FS S s S -- Return of B: FS FrS -+FS S FS Fs rS S---=+Therefore: (1)F r s S =++Framework for Forward/Future Pricing∙Forward price must be arbitrage-free∙Suppose that-The spot price of gold is US$300-The 1-year US$ interest rate is 8% per annum with annual compounding-Storage costs 2% of gold.-The forward-spot-price-parity relation implies that the one-year forward price is:+=++F⨯rs=S+08)30033002.0)1(.01(=∙Forward prices above $330 permit arbitrage-Suppose the forward price is $340-At time t = 0- Sell gold forward at $340- Borrow $300 at 8% pa- Purchase gold in the spot market at $300, store for a year (storage costs $6)-At time t = 1 year- Deliver gold and receive $340-Pay back loan with interest ($324)-Pay storage cost: ($6)- Make a profit of $10: 340-324-6=10∙Forward prices below $330 permit arbitrage-Suppose the forward price is $320-At time t = 0-Buy gold forward at $320-Sell short gold in the spot market at $300 (borrow gold and sell it immediately)-Deposit $300 at 8% pa-At time t = 1 year-Accept delivery of gold for $320: ($320)-Return the gold and receive storage cost: $6-Receive deposit with interest of $324-Make a profit of $10: 324+6-320=10Financial FuturesThe underlying asset of a financial future is a financial instrument, e.g. stock, bond, foreign currency, etc.Example: Share A has a spot price of $100 (S=100), the risk-free interest rate is 8% (r=0.08) with annual compounding, what’s the forward price?Forward-spot-price-parity for a share with no dividend with maturity of T years:T1(+=SrF)Financial FuturesThe investor has two equivalent investment strategies:1.buy one share A, hold it for a year, and sell it at the future spotprice of 1S. Cash flow in a year’s time: 1S2.buy a forward/future contract of share A at the price of F, make adeposit in a risk-free asset with future value of F, take the money out after a year, and buy the share at F, sell it in the market at the future spot price of 1S. Cash flow in a year’s time: 1SThe law of one price says that they should have the same price today since they produce the same amount of cash flow in a year’s time!Financial FuturesPrice of strategy 1: the spot price of share A: SPrice of strategy 2: the amount of cash invested into the risk-free asset so as to generate F in a year’s time: F/(1+r)Therefore: S=F/(1+r)Rearranging, we have:F+=S)1(rIf the futures contract matures in T years, it becomes:T=1(+rSF)Financial FuturesWhat if share A pays dividend of D in a year’s time?Again the investor has two equivalent strategies:Strategy 1: buy share A at the spot price S, hold it for one year, receive dividend of D, and sell the share at the future spot price of S. Cash flow in a year’s time: 1S+ D1Strategy 2: buy a forward/future contract at the price of F, make an investment in a risk-free asset with future value of F+D, take the money out after a year, buy the share at F, sell it in the market at the future spot price of 1S. Cash flow in a year’s time: 1S+DFinancial FuturesPrice of strategy 1: the spot price of share A: SPrice of strategy 2: the amount of cash invested into the risk-free assetso as to generate F+D in a year’s time (F+D)/(1+r)Applying the law of one price, we have: S=(F+D)/(1+r) Rearranging, we have the forward-spot-price-parity of a share with dividend payment:F=S(1+r)-DThe Forward Price is not a Forecast of Future Spot Price The forward price is obtained without risk from the current spot and risk free investmentThe spot value at a future date is obtained by investing in the security and accepting (market) risk, and this risk must be rewardedFX Forward RateDefine HC r and FC r as the effective interest rates at home andabroadFCHCr r S F ++=11where F and S are defined as the number of units of HC per unit of FC. For example, suppose £1=$1.6, then F =1.6 and $r r HC =, £r r FC = if you are buying a pound future; F =0.625 and £r r HC =, $r r FC = if you are buying a dollar future.The FX Forward RateSuppose an investor wants to buy a futures contract of pound sterling at F , i.e. he can buy pound at the price of £1=$F in a year’s time. The spot price of pound is S , i.e. £1=$S . So here pound is the foreign currency, dollar is the home currency. The risk-free interest rates are: $r r HC =, £r r FC =. What is the proper price of the future contract?The investor has two equivalent strategies: Stragegy 1:At t=0: Enter into a futures contract of pound with futures price of F . Cash flow: 0At t=1: Buy pound at F . Cash flow: FThe FX Forward RateStrategy 2:At t=0: Borrow )1/(£r S + of US dollars, change into £1/(1)r + of pounds, put it in a bank at the pound interest rate. Cash flow: 0At t=1, take the money out (in pound), pay back the dollar loan. Cashflow: $£11r Sr ++The FX Forward RateSince the two strategies both will give you one pound in a year’s time, the law of one price says that they have the same price, i.e. the amount of investment of these two strategies must be the same:$£11r F Sr +=+More generally:FCHCr r SF ++=11Pricing FX Forward Contract∙ Suppose that:Spot $/£: 1.4222One-year $ interest rate: %00.5 per annum with annual compounding One-year £ interest rate: %00.6 per annum with annual compounding∙ The six-month £ forward rate:415.10296.010247.014222.11111£$=++⨯=++=++=r r S r r S F FC HCAs a rule of thumb, if the foreign currency offers a higher interest rate, the future price of the foreign currency will be lower than the spot price.Corporate Applications: Hedging∙Receive FC payment at a future date ⇒ sells FC forward short∙Boeing has just sold 10 Boeing-747s to British Airways with total price of £200m payable in one year’s time∙Boeing can hedge this cash flow in £ by selling £ forward short∙If the one-year forward rate is $1.60/£, so Boeing will receive $320m no matter how exchange rate $/£ movesCorporate Applications: Hedging∙Make FC payment at a future date ⇒ buys FC forward (long)∙An US company imported some goods from Switzerland and is due to pay SFr100m in six months’ time∙The company can hedge its exposure to SFr by buying SFr forward. The six-month forward rate is SFr1.54/$, so the company is required to pay $64.94mThe Role of Expectations in Determining Exchange Rates Consider a world in which there are two countries, Domestic & Foreign, and conditions are such in each country that the yield curves are flat, with yields of 5% and 10% respectively.Further assume that the exchange rate is 1 todayThe 1-year forward is 1*1.05/1.10=0.9545The Role of Expectations in Determining Exchange Rates If the interest rate in Foreign is higher than in Domestic, one explanation may be that the rate of inflation is higher.Assume no taxes, and the interest rate difference is the result inflation being 5% and 10% respectively.Then the price dynamics of both countries will result in an exchange rate of 0.9545 next year, which is also the forward rate.The Role of Expectations in Determining Exchange Rates In real life, things are not so simple, but several mechanisms may be postulated that support the expectations hypothesis.International investor confidence, and their forecasts of inflation, place price pressure on both spot and forward exchange rates through the international bond market。

北大光华,金融工程,研究生课程讲义05_Options_Fundamental

教学内容1.期权简史教学目的1.学习期权的基本属性期权简史圣经与天文学家1.期权合约交易的最早记录出现在《圣经》中。

为了娶期权简史郁金香事件1.17世纪,在荷兰的贵族阶层中,郁金香是身份的象期权简史郁金香事件3.随着郁金香热在其它国家升温,郁金香期权的二级市期权简史大萧条中的期权市场命运1.在经历了1929年10月的股市暴跌以及随之而来的大期权简史大萧条中的期权市场命运3.国会因此举行听证会,著名的期权经纪人Herbert 期权简史CBOE的建立1.20世纪60年代末,CBOT最先提出建立期权交易期权简史CBOE的建立5.CBOE的发起人、第一任总裁Joseph W. Sullivan宣基本概念买权(卖权)赋予持有人在未来某一天或某一天之股票期权交易所与报价1.美国开设股票期权品种的交易所:股票期权到期日与交割月1.从技术的角度来说,美国上市交易的股票期权的到期股票期权执行与交割1.股票期权交易实行“自动执行”原则。

如果标的股票在股票期权执行价1.上市交易的股票期权的执行价都是按照一定的规则生股票期权重大事件调整1.如果标的股票的发行公司发生了某些重大事件,那么股票期权重大事件调整4.如果公司分配给股东的红利既不是现金,也不是公司股票期权头寸限制与执行限制1.对股票期权的头寸限制与执行限制依赖于标的股票的流通数量和股票期权长期股票期权1.上市交易的股票期权除了到期时间在一年以内的短期期权交易的机构安排与交易制度一方面因为期权交易所发端于期货交易所,另一方面期权交易的机构安排与交易制度期权清算公司1.在机构设置方面,最大的不同之处在于所有上市交易的期权都在期权交易的机构安排与交易制度交割委派1.在期权持有人下达了交割通知以后,OCC按照既定的前试图平仓因而进行了反向交易,也不能真正平仓期权交易的机构安排与交易制度保证金要求1.在股票市场上,“保证金交易”指投资者凭信用购买股保证金水平期权交易的机构安排与交易制度保证金要求1.期权交易的保证金要求非常复杂,它与标的资产的类期权的风险特征1.在忽略交易费用的条件下,期权的多方和空方的损益期权的风险特征(续)P/期权的风险特征(续)期权价值的决定因素1.实值状态(in-the-money)、两平状态(at-the-期权价值的决定因素期权价值的决定因素1.波动率:波动率越大,标的股票潜在的上涨和下跌幅期权平价关系1.假设标的资产不分红,那么:期权的上下界0c C S £££价值欧式买权的价值及其下界价值欧式卖权的价值及其下界标的资产不分红的美式买权的执行时机1.如果标的资产不分红,投资者不应该在到期之前执行标的资产不分红的美式卖权的执行时机1.极端情形:标的资产的价格等于零,投资者的最优执欧式卖权与美式卖权的价值比较价值美式买权与卖权的价格关系1.如果标的资产不分红,我们可以证明参数相同的美式期权投资策略与交易策略1.期权投资策略的核心是购买、持有或者出售标的资q涉及两个以上期权的策略买进买权策略损益图买进买权策略投机1.购买虚值状态的买权与购买实值状态的买权有什么差分别购买这两种期权,并持有到期买进买权策略投机P/L买进买权策略投机1.相对于购买实值状态的买权而言,购买虚值状态的买买进买权策略投资1.投资者可以通过购买相应头寸的两平股票买权来实现保费比较便宜,但是免赔额较大;实值买权的保费较昂贵,但是没有免赔额买进买权策略投资Herbert Filer在其著作中讲述的一个故事有助于我们出售买权策略出售买权也有两种不同动机投机与保险出售买权策略损益图出售买权策略投机1.如果投资者认为标的资产在一段时间内不会上涨,那出售买权策略投机1.投资者出售实值买权与虚值买权有何差异?加保证金出售买权策略保护性出售买权1.如果投资者已经持有标的股票,并且希望在高出市场出售买权策略保护性出售买权出售买权策略买进-出售策略1.如果投资者预期标的股票价格将缓慢上涨或者趋于稳购买卖权策略1.最大损失等于期权费,最大利润为卖权的执行价减去购买卖权策略损益图购买卖权策略投机1.从投机的角度来看,购买的卖权的执行价格越低,承购买卖权策略投机(200)P/L购买卖权策略保险1.如果投资者持有标的资产,而且担心其价值下跌,那购买卖权策略保险出售卖权策略1.卖权空头的最大利润为卖出卖权获得的期权费收入,出售卖权策略投机1.如果投资者不准备投资于标的资产就出售卖权,那么出售卖权策略投资1.投资者准备投资于标的股票,但是认为其价格偏高,卖权将不会执行,投资者的利润是收取的期权费期权组合策略1.期权组合策略包含两个以上的期权,可以分为两大类垂直套购(vertical spread) 1.垂直套购分为两种类型:垂直牛市套购(Bull 垂直套购(vertical spread)支付函数垂直套购(vertical spread) 损益图垂直套购(vertical spread)1.如果投资者预期标的股票的价格将上涨,但是对上涨直牛市套购策略越激进,风险越大跨式套购(Straddle) 跨式套购(Straddle)支付函数1.跨式套购包含执行价和到期日均相同的一个买权头寸跨式套购(Straddle)损益图跨式套购(Straddle)1.如果投资者认为标的股票价格将出现大幅波动,但是是一种高度投机的策略,使用时要特别慎重勒形组合(Strangles)损益图勒形组合(Strangles)1.勒形套购可以看作是跨式套购的变种,与跨式套购非蝶形套购(Butterfly Spreads)蝶形套购(Butterfly Spreads)损益图1.蝶形套购与反向蝶形套购策略策略既可以用买权又可水平套购(Calendar Spreads)损益图水平套购(Calendar Spreads)1.水平套购利用两种执行价相同、到期日不同的买权期权组合策略特点比较投资期权执行到期初始适用范围。

光华金融——北大光华管理学院金融学参考书名词讲义总结

光华金融——北大光华管理学院金融学参考书名词讲义总结各位考研的同学们,大家好!我是才思的一名学员,现在已经顺利的考上北大管理学院,今天和大家分享一下这个专业的笔记,方便大家准备考研,希望给大家一定的帮助。

135.多杀多是普遍认为当天股价将上涨,于是市场上抢多头帽子的特别多,然而股价却没有大幅度上涨,等交易快结束时,竞相卖出,造成收盘价大幅度下跌的情况。

136.轧空是普遍认为当天股价将下跌,于是都抢空头帽子,然而股价并末大幅度下跌,无法低价买进,收盘前只好竞相补进,反而使收盘价大幅度升高的情况。

137.长多是对股价远期看好,认为股价会长期不断上涨,因而买进股票长期持有,等股价上涨相当长时间后再卖出,赚取差价收益的行为。

138.短多是对股价短期内看好,买进股票,如果股价略有不涨即卖出的行为。

139.死多是看好股市前景,买进股票后,如果股价下跌,宁愿放上几年,不赚钱绝不脱手。

140.套牢是指预期股价上涨,不料买进后,股价路下跌;或是预期股价下跌,卖出股票后,股价却一路上涨,前者称多头套牢,后者是空头套牢。

141.股价指数股价指数是运用统计学中的指数方法编制而成的。

反映股中总体价格或某类股价变动和走势的指标。

根据股价指数反映的价格走势所涵盖的范围,可以将股价指数划分为反映整个市场走势的综合性指数和反映某一行业或某一类股票价格上势的分类指数。

股价指数的计算方法,有算术平均法和加权平均法两种。

算术平均法,是将组成指数的每只股票价格进行简单平均,计算得出一个平均值。

加权平均法,就是在计算股价个均值时,不仅考虑到每只股票的价格,还要根据每只股票对市场影响的大小,对平均值进行调整。

实践中,一般是以股票的发行数量或成交量作为市场影响参考因素,纳入指数计算,称为权数。

由于以股票实际平均价格作为指数不便于人们计算和使用,一般很少直接用平均价来表水指数水平。

而是以某一基准日的平均价格为基准,将以后各个时期的平均价格与基准日平均价格相比较。

北大光华管理学院金融经济学课件百年回顾

到许多结果。

n

从此,金融经济学就开始以无套利假

设作为出发点。

PPT文档演模板

北大光华管理学院金融经济学课件百 年回顾

n 以无套利假设作为出发点的一大成就也就 是布莱克-肖尔斯期权定价理论。

n 所谓 (股票买入) 期权是指以某固定的执行 价格在一定的期限内买入某种股票的权利。 期权在它被执行时的价格很清楚,即:如果 股票的市价高于期权规定的执行价格,那么 期权的价格就是市价与执行价格之差;如果 股票的市价低于期权规定的执行价格,那么 期权是无用的,其价格为零。

北大光华管理学院金融经济学课件百 年回顾

1997 年诺贝尔经济奖获得者

•默顿 (R. Merton, 1944~) 《连续时间 金融学》

•肖尔斯 (M. Scholes, 1941~) 期 权定价公式

布莱克(F. Black, 1938~1995) 期权定价公式

1973 年布莱克-肖尔斯-默 顿期权定价理论问世

n 如果把各证券的投资比例看作变量,问题就归 结为怎样使证券组合的收益最大、风险最小的数 学规划。

PPT文档演模板

北大光华管理学院金融经济学课件百 年回顾

n

对每一固定收益都求出其最小风险,那么

在风险-收益平面上,就可画出一条曲线,它称

为组合前沿。

n

马科维茨理论的基本结论是:在证券允许

卖空的条件下,组合前沿是一条双曲线的一支;

在证券不允许卖空的条件下,组合前沿是若干段

双曲线段的拼接。

n

组合前沿的上半部称为有效前沿。对于有

效前沿上的证券组合来说,不存在收益和风险两

方面都优于它的证券组合。

PPT文档演模板

北大光华管理学院金融经济学课件百 年回顾

北京大学-光华管理学院-实证金融学EMF_MS_09_Lecture_5

• Shyam-Sunder and Myers(1999)说明,很多当前 的实证检验都缺乏区分这些理论的统计效力

税率

• 不同国家:公司面临的名义税率可能不同 • 公司实际有效税率=公司所得税 / 税前利润 • 由于存在执行过程中的各种税基调整(如税收优惠),使 得名义税率往往难以真实反映公司的所得税负担 • 针对名义税率,不同税制下税率之间也不具可比性

– 平均负债率 – 发展中国家之间差异与发达国家之间的差异 – 市值负债率与 帐面负债率度量差异

• 样本期间

– 不同期间-商业周期的影响

分析

• 10个发展中国家和G7国家债务比率的描述性统计 • 相对于发达国家,发展中国家之间的负债率和长期负债率 差别较大 • 发展中国家的长期债务较少

分析

• 样本的代表性

数据及变量选择

• 样本期间:1980-1991 • 资产负债率(负债率)

– 负债总额/(负债总额+净资产)

• 帐面长期负债率

– (负债总额-流动负债)/ (负债总额-流动负债+净资产)

• 市场长期负债率

– (负债总额-流动负债)/ (负债总额-流动负债+股票市值)

分析

• 10个发展中国家和G7国家债务比率的描述性统计 • 样本个数 • 各个指标的最大值、最小值 • 发展中国家和发达国家的比较

时期1

时期 T 时期 1

样本 2

时期 T 时期 1

样本 N

时期 T

线形模型

yit = β 0 + β1 x1it + β 2 x2it + ... + β k xkit + ε it

解释变量

ε it = λi + uit

残差分布

2016年北京大学光华管理学院金融硕士考研参考书课件汇总

2016年北京大学光华管理学院金融硕士考研参考书课件汇总各位考研的同学们,大家好!我是才思的一名学员,现在已经顺利的考上北大管理学院,今天和大家分享一下这个专业的笔记,方便大家准备考研,希望给大家一定的帮助。

121、自然垄断(Natural monopoly)自然垄断是指这样一种行业,在此行业中,在产量大到足以满足全部市场的情况下商品的平均成本达到最小,因此不可能存在竞争,仅有的一个厂商就成为垄断者。

122、净现值规则(Net-Present-Value Rule)净现值规则要求厂商应该从事净现值为正的投资项目。

投资的净现值是投资未来现金流的现值减去投资的成本。

123、不可分散的风险(Nondiversifiable risk)不可分散的风险是指不能通过多样化来减小的风险。

124、非价格竞争(Nonprice competition)由研究开发和风格的变化使商品特征的各种改变,以及厂商间的广告与其他营销手段来进行的竞争,都是非价格竞争。

125、正常商品(Normal goods)需求量随消费者的实际收入上升而增加的商品称为正常商品。

126、寡头垄断(Oligopoly)寡头垄断是指这样一种市场形态,在其中只有少数卖者,商品可以是同质的也可以是有差别的。

例如,计算机和石油市场就是这样的。

127、买方寡头垄断(Oligopsony)买方寡头垄断是指只有少数买者的市场形态。

128、机会成本(Opportunity cost)如果以最好的另一种方式利用某种资源,它所能生产出来的价值为机会成本,也称为选择成本。

129、最优投人品组合(Optimal input combination)如果投入品组合是经济上有效率的或者使得利润最大化(也就是说,从利润最大化的厂商的角度出发是最优的)或者两者兼而有之,这一组合就是最优投入品组合。

130、序数效用(Ordinal utility)在序数的意义上可以度量的效用是序数效用,这表明一个消费者只能根据各种市场篮子给他带来的满足来给这些市场篮子排序。

北大金融——北大光华管理学院金融考研真题解读

北大金融——北大光华管理学院金融考研真题解读各位考研的同学们,大家好!我是才思的一名学员,现在已经顺利的考上北大光华管理学院金融,今天和大家分享一下这个专业的真题,方便大家准备考研,希望给大家一定的帮助。

2004年金融学(一)结合理论与实践,分析中国为什么经常调整存款准备金率?答:(1)中央银行调整货币政策的一般性货币政策工具主要有:公开市场操作、再贴现率和法定存款准备金率。

法定存款准备金率通常被认为是货币政策最猛烈的工具之一,即使准备金率调整幅度很小,也会引起货币供应量的巨大变动。

同时,法定存款准备金率的存在限制了商业银行体系创造派生存款的能力。

因此一般中央银行都不讲存款准备金率当做货币政策的主要工具,在西方金融发达的国家,公开市场操作室经常性的货币政策工具,法定存款准备金率一般都比较稳定。

(2)我国经常调整存款准备金率,主要原因有两个:第一,历史因素。

在改革开放初期,为了防范金融风险,国家对商业银行的法定存款准备金率做了较高的规定,达到20%。

随着金融深化的不断推进,法定存款准备金率的下调时必然的,所以从我们最近20多年的中央银行货币政策操作上看,不断调整法定存款准备金率(主要表现在法定存款准备金率的下调)是中央银行比较常见的操作手段。

第二,我国经济、金融市场环境的制约当前我国经济还不是完全的市场经济,金融市场还不完善,其他货币政策工具不能发挥预期的效用,这是我国经常调整法定存款准备金率最重要的原因。

从利率方面看,在我国,中央银行的利率性货币政策工具包括再贴现率和再贷款率。

理论上,再贴现率和再贷款率的调整可以调节商业银行的融资成本,从而控制商业银行的贷款规模,但再贴现率和再贷款率发挥其作用的前提是企业对利率敏感以及商业银行具有利率的决定权。

从我国实际情况看,对利率不敏感的国有企业贷款占了四大国有商业银行贷款的大部分,商业银行没有完全自主的贷款利率决定权。

因此,再贴现率和再贷款率作为货币政策控制的工具较弱。

北京大学光华管理学院金融硕士考研真题@考试大纲

考研真题就业学费,参考书目考试科目,考研经验考研笔记,考试大纲招生简章,考研辅导复试真题,考研答题技巧考研模拟考试,考研调剂录取分数线,考研答题考研真题答案,考研资料考研专业课,考研参考书金融硕士,考研免费资料下载,考研公开课考研报名,考研预测考研押题,2016年2015年2014年,金融硕士,对外经济贸易大学,中央财经大学,中国人民大学,北京大学经济学院,光华管理学院,汇丰商学院,清华大学五道口,金融学院夏令营,801经济学综合,802经济学综合,815经济学综合--育明教育姜老师金融硕士-光华管理学院学费:12.8万/2年奖学金:一等奖学金:12.8万元,二等奖学金:6.4万元。

招生人数:光华金融硕士推免进复试人数录取人数分数线2015年5118114002014年5540163882013年5348254112012年504325374 2011484829405 2010535133390考试科目:政治英语一数学三431金融学综合431金融学综合:微观经济学、统计学、金融学(含证券投资学、公司财务、货币金融),每部分各75分,考生须任选两部分作答。

参考书目:微观:《微观经济学:现代观点》范里安《微观经济学基本原理与扩展》尼克尔森《微观经济学十八讲》平新乔《博弈论与信息经济学》张维迎《高级微观经济学》蒋殿春统计:《概率论与数理统计》茆诗松《商务与经济统计》戴维安德森《计量经济学基础》伍德里奇《计量经济学导论》古扎拉蒂《应用回归分析》何晓群金融学:罗斯《公司理财》米什金《货币金融学》博迪《投资学》光华出版的《证券投资学》曹凤岐《货币银行学》姚长辉《公司财务》刘力等,与上三本类似。

复试参考书目金融学米仕金公司理财罗斯证券投资学曹凤岐金融工程宋逢明参考书目解析:微观:范里安《现代观点》打基础,-------尼克尔森《微观原理》-----------《十八讲》做题:《十八讲》课后题很经典,尼的题也得做,再做一些中微或者真题做一下。

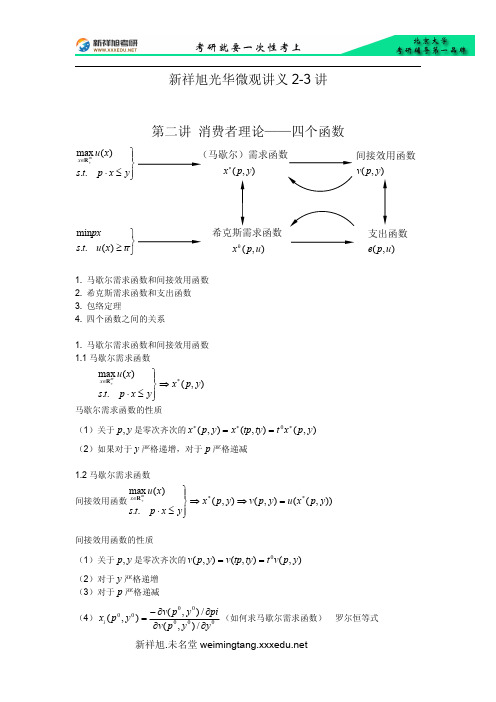

北大光华金融考研辅导班-微观经济学讲义

max u ( x) m

xR

s.t.

p x y

1 ○

(马歇尔)需求函数 x ( p, y )

7 ○ 8 ○

3 ○

9 ○

间接效用函数 v ( p, y )

5 ○ 6 ○

10 ○

minpx s.t. u ( x) u max u ( x) m

xR

2 ○

公式表达

新祥旭.未名堂

1.5 劳动供给

pC M wL

L L R pC wR pC wL

M pC

C 消费 L 工作时间 R 闲暇时间 工资率是闲暇的机会成本. 当工资率上升时

A B . w 产生替代效应.闲↓供↑

R R 替 ( R R) w m

- + +

总收入效应一定为负

2 跨时期选择.

当期 将来 ( ) m2 2.1 预算约束: m1 利率为 r .

一般表示. c2 m2 (1 r )(m1 c1 ) 现值

c2 m c1 2 m1 1 r 1 r

终值: c2 c1 (1 r ) m2 m1 (1 r )

0

0

v( p 0 , y 0 ) / pi v( p 0 , y 0 ) / y 0

10 谢泼特引理 ○

e( p, u ) x h ( p, u ) pi

第三讲 消费者理论——拓展

1 消费者具有初始禀赋——购买和销售 2 跨时期选择——资金的借贷 3 不确定性——冯诺依曼函数 1 消费者具有初始禀赋——购买和销售 1.1 禀赋与预算 禀赋 ( w1.w2 ) 总需求 ( x1.x2 ) 净需求 ( x1 w1 , x2 w2 )

光华金融——北大光华管理学院金融学考研课程讲义精讲

光华金融——北大光华管理学院金融学考研课程讲义精讲各位考研的同学们,大家好!我是才思的一名学员,现在已经顺利的考上北大管理学院,今天和大家分享一下这个专业的真题,方便大家准备考研,希望给大家一定的帮助。

418、Free trade 自由贸易政府不采用关税、配额或其他形式来干预国际贸易的政策。

419、Frictional unemployment 磨擦性失业由个别市场变化所引起的暂时性失业。

例如,无经验的工人需要花费时间比较和选择不同的工作机会;甚至有经验的工人往往也需花费少量时间进行工作转换。

磨擦性失业有别于周期性失业(cyclical unemployment),后者是在工资和价格呈粘性的条件下,由于总需求水平的低下而造成的。

420、Full employment 充分就业一个有多重含义的术语。

历史上曾被用于描述不存在(或仅存在最少量)非自愿失业情况下的就业水平。

今天,经济学家用最低可持续失业率[lowest sustainable rate of unemployment(LSUR)]概念来描述可以长期持续的最高的就业水平。

421、Gains from trade 贸易利得自愿贸易所增加的福利总额。

等于消费者剩余与生产者剩余之和。

422、Galloping inflation 急剧的通货膨胀见通货膨胀(inflation)。

423、Game theory 博弈论关于至少存在部分利益冲突的两个或多个决策者所处情况的分析。

除用于罢工等讨价还价的情况,以及比赛和战争等冲突的情况之外,还可以用于寡头垄断市场互动的分析。

424、General-equilibrium analysis 一般均衡分析经济整体均衡状态的分析,此时所有的商品和服务市场都同时处于均衡。

相应的局部均衡分析(partial-equilibrium analysis),仅研究单个市场的均衡。

专业课复习中需要获得的资料和信息以及这些资料和信息的获取方法回答二:1. 专业课复习中需要获得的资料和信息专业课的资料主要包括专业辅导书、课程笔记、辅导班笔记以及最重要的历年试题(因为毕竟是考上的学长学姐整理经验和教训都有的)。

北大光华管理学院考研辅导班课件讲解

北大光华管理学院考研辅导班课件讲解各位考研的同学们,大家好!我是才思的一名学员,现在已经顺利的考上北大管理学院,今天和大家分享一下这个专业的笔记,方便大家准备考研,希望给大家一定的帮助。

金融衍生工具类23.金融衍生工具通常是指从原生资产(Underlying Asserts)派生出来的金融工具。

由于许多金融衍生产品交易在资产负债表上没有相应科目,因而也被称为“资产负债表外交易(简称表外交易)”。

根据产品形态,可以分为远期、期货、期权和掉期四大类。

24.掉期合约掉期合约是一种内交易双方签订的在未来某一时期相互交换某种资产的合约。

更为准确他说,掉期合约是当事人之间签讨的在未来某一期间内相互交换他们认为具有相等经济价值的现金流(Cash Flow)的合约。

25.期权合约期权的买方向卖方支付一定数额的权利金后,就获得这种权利,即拥有在一定时间内以一定的价格(执行价格〕出售或购买一定数量的标的物(实物商品、证券或期货合约)的权利。

26.期货合约期货合约指由期货交易所统一制订的、规定在将来某一特定的时间和地点交割一定数量和质量实物商品或金融商品的标准化合约。

27.商品期货商品期货是指标的物为实物商品的期货合约。

商品期货历史悠久,种类繁多,主要包括农副产品、金属产品、能源产品等几大类。

28.金融期货指以金融工具为标的物的期货合约。

金融期货作为期货交易中的一种,具有期货交易的一般特点,但与商品期货相比较,其合约标的物不是实物商品,而是传统的金融商品。

29.利率期货利率期货,指以利率为标的物的期货合约。

利率期货主要包括以长期国债为标的物的长期利率期货和以二个月短期存款利率为标的物的短期利率期货。

30.货币期货货币期货,指以汇率为标的物的期货合约。

货币期货是适应各国从事对外贸易和金融业务的需要而产生的,目的是借此规避汇率风险。

31.股票指数期货股票指数期货指以股票指数为标的物的期货合约。

股票指数期货不涉及股票本身的交割,其价格根据股票指数计算,合约以现金清算形式进行交割。

光华管理学院本科生金融计量经济学讲义(1)

1.1 什么是金融计量经济学

当一家金融机构,面临某种制度(例如,引入独立董事制度、融资融券业务的推出,再 融资标准的变化,交易制度的引入或限制某种交易行为等)的引入时,需要考虑引入制度对 公司价值的提升作用或交易环境变化的影响进行相应决策。 假定你在一家投资银行工作, 你 可能需要研究几种不同的交易策略对所准备投资证券的收益影响。 假定你是有志作为一名学 术研究者,你需要验证市场上的各种变量之间的关系(例如长短期利率变化,汇率波动与净 出口贸易, 货币政策的变化对那些类别的资产价格会产生影响等) 来确定它们是否遵从相关 的金融理论和模型假设。 假若你是一个市场中的投资者, 你可能需要根据各种影响证券价值 变化的因素来选择投资的对象和买卖的时机。 要完成上述这些任务中的任意一项, 如果你希 望你的行为和决定是有一定科学依据的, 而不愿意象一个赌徒那样接受随机发生的结果, 你 就需要使用金融计量方法,对各种变量之间的关系通过统计方法进行分析和检验。为此,你 将要面对和使用大量的统计模型和计量方法。 金融计量经济学中将会大量使用统计模型和方法解决金融相关问题, 是不是金融计量就 等同于统计方法呢,尽管二者之间存在许多密不可分的联系,但答案仍然是否定的。为此金 融计量与统计之间的关系如何就是一个首先需要明确的问题。 金融学家最初所使用的方法大 多是基于模型的统计推断方法。然而,金融市场的发展日新月异,很对的金融问题已经没有 统计工具来帮助解决,因此,金融计量经济学是相对独立于数理统计而发展的。另一方面, 数理统计更多的是基于假设和可以重复实验, 而计量金融学主要集中在对不可重复试验数据

y f ( x1, x2 , x3 , x4 , x5 )

的特性只能从所获取的观测数据中去寻找。

(1.2)

模型中的干扰项 所具有的特征及其对结果的影响将是计量分析的重要内容。 而干扰项 为此, 接下来就要去收集相关的数据并通过计量方法进行验证。 因为没有通过验证的任 何理论,在经济金融领域只能算是一个假设或猜想,甚至是一个误认为。在后面的内容中再 详细讨论第二、 三两个步骤所涉及的相关内容。 在此, 我们要先来熟悉一下数据是什么样的, 常见都有那些数据类型?

北大-光华-金融数学的讲义--第3讲

第三讲 资本资产定价理论一. 资本市场线)(p r E =p m fm f r r E r σσ*)(-+令f m ωω+=1,其中,f ω表示无风险,m ω表示有风险如果f ω>0, m ω=1-f ω<1如果f ω<0, m ω=1-f ω>1二. 证券市场组合点A,B 表示两种股票(有风险),F 表示无风险债券A :总市值660亿元,B :总市值220亿元,F :总市值120亿元三. 资本资产定价模型(CAPM )①2p σ=ij jp n i n j σωω∑∑==11ip=∑p T p ωω=][11ip ij jp n i n j σωω∑∑===ip ni σω∑=1ip ip σ=ij jp ni σω∑=1(p ω,p ω,……,p ω)T =p ωp σ=∑p T p ωω②m σ=∑m Tm ωω=∑=n i im im 1σω有风险的市场组合,与各个资产i 和市场组合的风险有关,而与各个风险之间的风险i σ无关im σ,m, iim σ越大,市场组合的整体风险越大E(r i ) =a +b im σ四. 证券市场线(SML )E (i r )=im m f m f r r E r σσ2])([-+=])([f m i f r r E r -+β 其中2mim i σσβ=为贝塔系数。

资本市场线与证券市场线的区别:资本市场线中,M 表示市场组合。

证券市场线表示某一个证券在市场中的风险,β等。

五. 证明2m imi σσβ=。

证:设有一投资组合P ,风险证券i 和有风险的市场组合M 。

第i 个证券的比例为α,有风险市场组合M 的比例为α-1。

)()1()()(m i p r E r E r E αα-+=212222])1()1(2[mim i p σασαασαα-+-+=)()()(m i i r E r E d r dE -=α 212222222])1()1(2[2m im i imim m m i pd d σασαασαασσασσασασ-+-+-++-=两式相除:ασασd d d r dE d r dE p i pi )()(= 资本市场线的斜率])([)()()(|)()(220f m m im f i m i m im m p i m fm r r E r r E r E r E d r dE r r E -+=⇒--==-=σσσσσσσα ])([f m i f r r E r -+=β 其中i r 为均衡市场上第i 个产品的投资收益率。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

光华金融——北大光华管理学院金融学考研课件精讲

各位考研的同学们,大家好!我是才思的一名学员,现在已经顺利的考上北大管理学院,今天和大家分享一下这个专业的真题,方便大家准备考研,希望给大家一定的帮助。

220、可分拨Appropriable

对某些资源属性的一种描述。

有此属性资源的所有者可以获得该资源的全部经济价值。

在运行良好的市场竞争中,可分拨资源往往能得到合理的定价和有效的配置。

221、套利Arbitrage

在一个市场上即期买进某种商品或资产,而在另一市场卖出该商品或资产,以期在价差中赚取利润的经济行为。

套利是消除价差的重要力量,它可使市场功能更有效地发挥。

222、资产Asset

实物财产或具有经济价值的非实物性的权利。

例如工厂、设备、土地、专利、版权,以及货币、债券等金融票据。

223、货币的资产需求Asset demand for money

见货币需求(demand for money)。

224、自动(或内在)稳定器Automatic(or built-in)stabilizers

政府税收和开支体系所具有的一种性质,可以缓冲私人部门收人变动的作用。

例如失业津贴和累进所得税等都有助于稳定经济。

225、平均成本Average cost

见平均成本(cost,average)o

226、verage cost curve,long-run(LRAC或LAC)长期平均成本曲线

表示在技术、投入品的价格不变,但生产者可自由选择企业最优规模的条件下,某一产品的各种产量水平所对应的最低平均成本的几何图形。

227、Average cost curve,short-run(SRAC或SAC)短期平均成本曲线

表示在技术、投入品的价格不变、且企业规模为既定的条件下,某一产品的各种产量水平所对应的最低平均成本的几何图形。

228、Average fixed cost 平均固定成本

见平均固定成本(cost,average fixed)。

229、Average product 平均产品

总产量或总产出除以一种投入品的数量所得的值。

由此,劳动的平均产量定义为总产量除以劳动的投入量。

其他投人品的平均产量以此类推。

专业课复习中需要获得的资料和信息以及这些资料和信息的获取方法回答二:1. 专业课复习中需要获得的资料和信息专业课的资料主要包括专业辅导书、课程笔记、辅导班笔记以及最重要的历年试题(因为毕竟是考上的学长学姐整理经验和教训都有的)。

如果这些都搜集全的话,就可以踏踏实实的开始复习了。

专业辅导书是复习的出发点,所有的考试的内容都是来源如此,但是通常专业辅导书都是又多又厚的,所以要使我们复习的效率最大化,就要运用笔记和历年试题把书本读薄。

如前所述,专业课试题的重点基本上不会有太大的变动,所以仔细研究历年试题可以帮助我们更快的掌握出题点和命题思路,并根据这些重点有的放矢的进行复习,这样可以节省很多复习的时间。

2. 专业课资料和信息的来源考研时各种各样的信息,如辅导班,参考书,以及最新的考研动态,并不是一个人就能顾及到的,在一些大的考研网站上虽然可以获得一些信息,但是有关的专业的信息还是来自于学校内部同学之间的交流。

毕竟考生大部分的时间还是要放在学习上。

专业课信息最重要的来源就是刚刚结束研究生考试的的研究生一年级学生,由于他们已经顺利通过考试,所以他们的信息和考试经验是最为可靠的。

笔记和历年试题都可以和认识的师兄师姐索取,或者和学校招生办购买。

由于专业课的考试是集中在一张试卷上考查很多本书的内容,所以精练的辅导班笔记就比本科时繁多的课程笔记含金量更高。

考生最好能找到以前的辅导班笔记,或者直接报一个专业辅导班,如的专业课辅导班,由专业课的老师来指导复习。

另外,也可以尝试和师兄师姐们打听一下出题的老师是谁,因为出题的老师是不会参加辅导的,所以可以向出题的老师咨询一下出题的方向。

才思教育机构。