股指期货量化投资模型分析

基于机器学习算法的股指期货价格预测模型研究

基于机器学习算法的股指期货价格预测模型研究作者:***来源:《软件工程》2022年第12期摘要:人工智能技术和量化投资领域的结合,诞生了各类基于机器学习算法的价格预测模型。

为研究不同机器学习算法在股指期货价格预测中的应用效果,采用支持向量回归、长短期记忆网络、随机森林及极端梯度提升树四种常用的机器学习算法构建价格预测模型,对沪深300股指期货价格进行预测研究,并利用贝叶斯算法对模型进行超参数优化,对比贝叶斯优化对于以上四种机器学习算法预测精度的提升效果。

研究结果表明,随机森林和极端梯度提升树因其模型自身的优点,可以实现对金融时序数据的准确预测,而贝叶斯优化利用高斯过程,不断更新先验,可以显著提高支持向量回归预测效果,均方误差(MSE)、平均绝对误差(MAE)、对称平均绝对百分比误差(SMAPE)和损失适应度(LOSS)分别降低了78.6%、94.7%、95.1%和97.0%。

关键词:机器学习;支持向量机;长短期记忆网络;随机森林;极端梯度提升树中图分类号:TP312 文献标识码:AResearch on Stock Index Futures Price Prediction Modelbased on Machine Learning AlgorithmsYANG Xuewei(School of Economics and Management, Qinghai University for Nationalities, Xining 810007, China)*****************Abstract: With the combination of artificial intelligence technology and quantitative investment, various price prediction models based on machine learning algorithms have emerged. In order to study the effect of different machine learning algorithms on stock index futures price prediction, this paper proposes to use four commonly used machine learning algorithms, namely SVR (Support Vector Regression), LSTM (Long Short-Term Memory), RF (Random Forest) and XGBoost (Extreme Gradient Boosting), to construct a price prediction model, so as to predict the stock index futures price of Shanghai and Shenzhen 300. Bayesian algorithm is used to optimize the hyperparameters of the model, and the improvement effect of Bayesian optimization on the prediction accuracy of the four machine learning algorithms is compared. The research results show that RF and XGBoost can achieve accurate prediction of financial time series data due to their own advantages, while Bayesian optimization can significantly improve the prediction effect of support vector machines by using Gaussian process and constantly updating the prior. MSE, MAE,SMAPE and LOSS are reduced by 78.6%, 94.7%, 95.1% and 97.0% respectively.Keywords: machine learning; SVR; LSTM; RF; XGBoost1 引言(Introduction)宏觀经济背景、金融市场发展水平和投资者心理预期等多种复杂因素共同驱动金融工具价格变化,使得金融时序价格具有非平稳性、非线性和高噪声的复杂特性[1]。

量化投资分析分析报告

1.概述背景量化投资在国外的实践已经有了40多年的发展,我国的量化投资起步较晚,从2004年开始出现量化投资的产品,由于缺乏有效的对冲手段,直到2010年4月沪深300股指期货上市之后才能算是真正意义上开始涉足量化投资。

2015年的中国股市跌宕起伏,杠杆配资引发了大幅上涨和断以传统投资的分析决策,大多数方面都由人工完成,而人并非能做到完全理性,在进行投资决策时,很难不受市场情绪的影响。

量化投资运用模型对历史和当时市场上的数据进行分析检测,模型一经检验合格投入正式运行后,投资决策将交由计算机处理,一般情况下拒绝人为的干预,这样在进行投资决策时受人的情绪化的影响将很小,投资过程可以做到理性客观。

支持大数据处理,提高决策效率我国股票市场上有近3000只股票,与上市公司相关的各种信息纷繁复杂,包括政策、国内外经济指标、公司公告、研究报告等,投资者靠自己手工的筛选根本就是力不从心。

量化投资的出现为这个问题的解决带来了希望。

量化投资运用计算机技术快速处理大量数据,对其进行辨别、分析、找出数据之间的关联并做出投资决策,大大减少了人工工作量,提高了投资决策效率。

统计模型支撑,策略选股择时精准传统的投资方法中认为投资是一门艺术,投资决策需要的是投资者的经验和技术,投资者的主例如在股业绩也量化投资的应用量化投资几乎覆盖了投资的全过程,包括量化选股、量化择时、股指期货套利、统计套利、算法交易和资产配置等。

量化选股量化选股就是采用数量的方法判断某个公司是否值得买入的行为。

根据某个方法,如果该公司满足了该方法的条件,则放入股票池,如果不满足,则从股票池中剔除。

量化选股的方法有很多种,总的来说,可以分为公司估值法、趋势法和资金法三大类。

量化择时股市的可预测性问题与有效市场假说密切相关。

众多的研究发现我国股市的指数收益中,存在经典线性相关之外的非线性相关,从而拒绝了随机游走的假设,指出股价的波动不是完全随机的,类是利用股票的价格序列的协整关系建模,我们称之为协整策略。

量化交易:商品期货交易策略的数学模型

量化投资-商品期货交易策略的数学模型摘要商品期货交易在当前中国的经济体系中占据着很重要的作用,投资者都希望从大量的期货交易中获取一定的利润,但是期货交易作为一种投机行为,交易者置身其中往往要承担很大的风险,本文研究了商品期货交易中的一些问题,给出了获取较大收益的交易方式。

问题一:我们首先利用SPSS中的模型预测方法给出了橡胶期货交易各项指标在9月3号这天随时间推移的波动图,又给出了利用Matlab软件作出的成交价与各个指标的相关性图表。

分析所作的图得出的结论是商品期货的成交价与B1价、S1价具有显著相关性,与成交量、持仓增减、B1量、S1量也具有相关性而与总量不具有相关性。

最后利用SPSS软件双变量相关分析进一步确认其相关性指标。

为了对橡胶期货价格的这些变化特征进行分类,我们作出了成交价19天的波动图,并以持仓量为例分析其他指标的变化特征,将七项指标分成了上涨和周期波动两类。

问题二:本文采用了回归分析的方法建立价格波动预测模型。

首先介绍回归分析的基本原理与内容,叙述了回归分析中用到的最小二乘法,之后在第一问的基础上建立回归分析的数学模型,得出函数关系,算得价格的波动趋势并与实际数据对比,再分析模型中的残差数据,验证所建立的回归模型合理性。

问题三:为建立收益最大化的交易模型,本题我们分析价格的波动数据后,借助移动平均线的理论方法,再分析价格的“高位”与“低位”,得出买点卖点。

建立交易模型后,利用MATLAB 软件分析出合适的交易时机,并画出图形,利用所给数据根据建立的模型计算收益。

关键词:期货交易波动 SPSS软件回归分析我国商品期货交易的品种迅速增加,吸引了大量交易者的参与,如何从商品期货的交易中获取相对稳定的收益成为交易者非常关注的问题。

商品期货交易实行T+0的交易规则,所开的“多单或空单”可以马上平仓,从而完成一次交易,这样就吸引了大量的投机资金进行商品期货的日内高频交易。

某种商品价格在低位时开“多单”,当价格高于开“多单”的价格时平仓,或者,价格在高位时开“空单”,当价格低于开“空单”的价格时平仓,差价部分扣除手续费后就是交易者的盈利;反之则是亏损。

Python量化投资基础教程教学课件第十六章 股指期货期现套利策略

基本信息获取模块

查询期货和现货品种k线收盘价格序列

可利用ContextInfo.get_market_data()分开查询每个品种的价格

1. IF_closes = ContextInfo.get_market_data(['close'], stock_code=code0,\ period = Cont

# 获取ETF的收盘价时间序列

也可作为品种组合一次获取该组合一段时间的数据,有利于提高速度和价格时间对应。

1. closes=ContextInfo.get_market_data(['close'], stock_code=ContextInfo.trade_pair, per

iod = ContextInfo.period, count=32)

[ (−)(−) − T , (−)(−) + T ]

当股指期货实际价格′ > (−)(−) + T ,进行正向套利,即做多现货,做空期货;当

股指期货实际价格′ < (−)(−) − T ,进行反向套利,即做空现货,做多期货。

# 获取两个品种的收盘价时间序列

2. IF_closes = closes[ContextInfo.trade_pair[0]]['close’]

#股指期货IF00收盘价

3. ETF_closes = closes[ContextInfo.trade_pair[1]]['close']

#现货ETF收盘价

股指期货中的高频数据分析

中国科学技术大学硕士学位论文股指期货中的高频数据分析姓名:刘念良申请学位级别:硕士专业:概率论与数理统计指导教师:@2011-04-01摘要随着金融改革的深化及市场竞争的加剧,传统的基本面加技术面的投资分析方法受到了来自新方法的挑战。

特别是在高频数据的分析与建模方面,传统的建模方法无法适应高频数据的高峰度、长相依等特征,在分析上存在困难。

另一方面,高频数据中包含的微观金融结构,又对理解市场运作方式和机理至关重要。

本文基于随机金融间期分析框架,使用密度预估的方法,比较了几种常见的金融间期模型,并使用沪深300股指期货的高频数据进行了实证分析。

分析结果表明,在合适的基础分布上,简单直接的ACD即LOG-ACD模型就能得到较好的拟合结果。

除此之外,在数据分析和模型验证的过程中,股指期货市场的微观金融结构也显现在我们面前。

事实证明,基于随机间期模型的高频数据框架对我国的股指期货市场的分析是有效的,而这一特殊的市场,和以往的单边的,相对低流动性的其它金融市场也存在着很大的不同。

关键词:高频数据 密度预估 ACD模型 股指期货ABSTRACTThe instant development and intense competition of financial market has changed the traditional investment method of fundamental and technical analysis. More and more often we face the challenges from new method and data. Especially in the field of high frequency data analysis, traditional modeling method can hardly fit the characteristic of high frequency data. On the other hand, micro financial structural in these data is believed to be the key to explain the mechanism of market operation. In this paper we state and compare several autoregression conditional duration process using the DGT density forecast evaluation method on the market data from HS300 stock index futures. The analysis reveals that the straight forward models such as ACD and log-ACD can fit the data quiet well with a proper innovation distribution. And from these models, we can analyse the market from a different way.Key Words:high frequency data analysis, DGT density evaluation, ACD model, stock index futures中国科学技术大学学位论文原创性声明本人声明所呈交的学位论文,是本人在导师指导下进行研究工作所取得的成果。

股指期货的四种定价方法

股指期货的四种定价方法[摘要]我国金融市场已经推出沪深300股票指数期货,本文吸收借鉴了国内外的研究成果,说明了股指期货四种定价理论和相关的实证结果,并提出今后理论研究的方向。

[关键词]股指期货定价定价理论实证研究研究方向一、定价理论1、持有成本定价模型Comell&French(1983)最早提出在无摩擦市场以及借贷利率相等且保持不变情况下的股指期货持有成本定价公式,股指期货的理论价格为■。

该模型假设条件较多,且定价偏差大,但是最经典的定价模型。

2、连续时间模型Ramaswamy&Sundaresan(1985)修正了期权定价模型进而推导出随机利率条件下无套利股指期货的理论价格。

该模型有四个假设条件:采用单因子CIR描述无风险利率,无风险贴现债券用局部期望假设来描述,无摩擦市场,股指服从对数正态分布。

Cakici&Chatterjee(1999)引入另一种利率模型,通过对S&P500实证比较发现,利率的平方根过程和对数正态过程对定价没有显著性影响。

3、一般均衡定价模型Cox和Ross等人在1985年推出资产定价的一般均衡模型, 随后Hemler&Longstaff(1991)推导出利率随机波动和市场随机波动情况下的股指期货一般均衡定价模型。

该模型有四个假设:经济个体同质预期,企业产品被消费或被投资,投资回报率是随机过程,经济体状态变量X 和Y均值复归。

股指期货的偏微分方程的PDE解析解和持有成本定价模型异曲同工。

4、区间定价模型Klemkosky&Lee(1991)考虑交易成本、股利和借贷利率不相等因素,“做多指数现货,做空指数期货”得到套利区间的上限,“做多指数期货,做空指数现货”得到套利区间的下限,在此区间内不可套利,在此区间外可套利。

国内对股指期货定价的理论探索较少,其中陈晓杰,黄志刚(2007)在无风险套利原理下,改良B-S方程通解,推导出股指期货的定价模型。

量化策略发展史、多因子模型的常见因子分类、因子风险控制

2.2 价量因子

价量因子通过由模型观察个股的价格和交易量信息,从统计的角度研究分析历史价量信息和未来股价的关系, 选出未来一段时间内大概率表现强势的个股。具体而言,除了将传统的技术指标量化外,还常有私募使用模式 识别的方式来捕捉机会,比如小波分析、隐马尔可夫模型等。

3.2 因子的风险暴露

市场上的私募针对这个问题的看法不尽相同,对于量化选股策略的多头产品来说,通常不会像市场中性产品那 样,对市值、行业等风险因子保持绝对中性,而是更加积极的根据市场风格的变化调整因子的权重,增强产品 的进攻性,一定程度上来说利用因子择时的方法形成了风格轮动。当然,也有私募给自己的量化选股多头产品 定位为指数增强,其策略就会更加注重风险因子的中性,以减少跟踪误差。

量化股票投资策略,即通过数量化的方式,分析发现能在股票市场大概率获得超额收益的一篮子股票的投资方 法,并主要通过程序化的方式实现交易的投资策略。这样的投资方式具有标的分散性高、交易速度快、交易纪 律强等特点。

1. 量化股票策略发展史

2014年,随着牛市的启动,量化股票投资策略迎来了自己的春天,当时以市场中性策略为主,一方面是由于市 场对量化投资了解较少,因而风险中低、稳定性更好的产品更易被接受,另一方面市场中性策略获得选股 alpha和股指期货升水的收益叠加,业绩表现良好。

3. 量化选股风险控制

量化股票策略的投资具有非常强的分散性,该策略的持仓少则80-100只股票,多则300-500只股票,且最大持 仓个股一般不会超过3%,甚至有私募机构平均持仓股数达到1000只,这样的分散程度使个股踩雷风险下降到 了非常低的程度。

量化投资模型解析

量化投资模型解析量化投资是一种基于数学和统计学原理的投资方法,通过建立模型来分析市场数据和趋势,以制定投资决策。

量化投资模型的应用已经成为金融领域的热门话题,它的出现既是技术进步的产物,也是投资者对风险控制和收益最大化的追求。

一、量化投资模型的基本原理量化投资模型的基本原理是通过对市场数据的分析和建模,找出市场中的规律和趋势,以此为依据进行投资决策。

这种模型的建立需要依赖大量的历史数据和统计学方法,通过对数据的处理和分析,可以得到一些有意义的结论。

二、量化投资模型的构建过程1. 数据收集和整理量化投资模型的构建首先需要收集和整理相关的市场数据,包括股票价格、交易量、财务指标等。

这些数据需要经过严格的筛选和处理,以确保数据的准确性和可靠性。

2. 数据分析和建模在数据收集和整理完成后,需要进行数据分析和建模。

这一过程包括利用统计学方法对数据进行分析,寻找其中的规律和趋势,并建立相应的数学模型。

常用的统计学方法包括回归分析、时间序列分析等。

3. 模型验证和优化建立完模型后,需要对模型进行验证和优化。

验证模型的准确性和可靠性是非常重要的,可以通过历史数据的回测和实盘交易来验证模型的效果。

同时,根据验证结果对模型进行优化,进一步提高模型的预测能力和稳定性。

三、量化投资模型的应用领域量化投资模型的应用领域非常广泛,包括股票市场、期货市场、外汇市场等。

在股票市场中,量化投资模型可以用来进行股票选择和交易策略的制定。

在期货市场中,量化投资模型可以用来进行期货合约的套利和对冲操作。

在外汇市场中,量化投资模型可以用来进行外汇交易的决策和风险管理。

四、量化投资模型的优势和挑战量化投资模型相比传统的投资方法具有一些明显的优势,例如能够快速分析大量的数据,发现市场中的规律和趋势;能够自动执行交易策略,减少人为因素对投资决策的影响;能够进行风险控制和资金管理,提高投资的稳定性和收益率等。

然而,量化投资模型也存在一些挑战,例如对数据的质量和准确性要求较高;对模型的建立和优化需要大量的时间和精力;对市场的变化和不确定性的适应能力有限等。

《股指期货培训》课件

单边交易策略

要点一

总结词

根据市场走势预测,只进行买入或卖出操作,以获取盈利 。

要点二

详细描述

单边交易策略是投资者根据市场走势预测,只进行买入或 卖出操作。例如,当投资者预测股指期货价格上涨时,他 们可以选择买入股指期货合约的方式进行单边交易。相反 ,当预测股指期货价格下跌时,他们可以选择卖出空头头 寸的方式进行单边交易。这种策略需要投资者对市场走势 有准确的判断和较高的风险承受能力。

风险防范

采取预防措施,如加强市场研究、定 期回顾投资组合等,以预防潜在风险 的产生。

风险监控与报告

风险监控

持续监控市场动态和投资组合的风险状况,及时发现和应对 风险事件。

风险报告

定期或不定期地向上级或相关部门报告投资组合的风险状况 ,以便及时调整风险管理策略。

05

股指期货案例分析

BIG DATA EMPOWERS TO CREATE A NEW

04

股指期货风险管理

BIG DATA EMPOWERS TO CREATE A NEW

ERA

风险识别与评估

风险识别

识别股指期货市场中的潜在风险 ,包括市场风险、信用风险、流 动性风险等。

风险评估

对已识别的风险进行量化和评估 ,确定其对投资组合的影响程度 。

风险控制与防范

风险控制

制定和实施风险控制策略,如设置止 损点、分散投资等,以降低风险。

启示

投资者在进行股指期货交易时,应充分了解 市场规则和产品特点,结合自身的风险承受 能力和投资目标,制定合理的投资计划。同 时,应保持冷静的心态,遵循止损原则,及 时调整投资策略,以实现长期稳定的投资回 报。

THANKS

感谢观看

量化投资研究PPT

2020/8/16

量化投资

统计学

计算机技术

投资理念

量化投资解读

Quantitative investment interpretation

客观执行,避免情绪因素

量化投资运用模型对历史和当时市场上的 数据进行分析检测,模型一经检验合格投 入正式运行后,投资决策将交由计算机处 理,一般情况下拒绝人为的干预。

行业发展状况

Industry development status

国外发展状况

第一阶段:量 化投资的产生 (60年代)

第二阶段:量 化投资的兴起 (70-80年代)

第三阶段:量 化投资黄金十 年(90年代)

1967年,索普与希恩·卡 索夫合著《战胜市场:一 个科学的股票市场系统》, 该书是第一个精确的纯量 化投资策略,股票市场系 统可以正确地给可转换债 券定价(估值)。

客观

量化投资的特点

分散

标的选择分散多样化,靠概率取胜

一是定量投资不断的从历史中挖掘有望在未来 重复的历史规律并且加以利用,这些历史规律 都是有较大概率获胜的策略。二是依靠筛选出 股票组合来取胜,而不是一个或几个股票取胜 ,从投资组合理念来看也是捕获大概率获胜的 股票,而不是押宝到单个股票上。

支持大数据处理,提高决策效率

量化投资未来发展前景广阔

随着传统投资产品选股策略同质化程度日益增加,并且过度依赖于投资经理个人的主观判断,导致投资风险相对较高,在此背景下越来越多的基金、券商和私 募开始关注量化投资,未来若干年国内量化投资必将迎来蓬勃发展的阶段,这是源于:(1)量化投资在国外已经取得的成功经验;(2)国内基础衍生产品市

量化投资与传统投资的区别

量化投资

量化投资是由计算机自动产生交易策略的一种 投资方法,通过建立数学模型来实现交易理念,

量化投资定义俯瞰

量化投资定义俯瞰对冲流派之一,就是将计算机科学领域的知识应用到股指 期货的产品设计中,通过量化分析的手段去解决问题。

1、什么样的金融产品适合用数学模型来交易? 1)数学模型需要对历史数据做大量的研究,从中寻找规律,要求有比较多、比较准确的历史价格、交易量等数据以便进行数据分析。

2)统计套利是说某种套利交易有赔钱的可能,但根据统计来看交易获利的可能性比较大。

2、量化投资定义: 1)狭义量化投资:以BS公式为基础的投资方式; 2)居中量化投资:按事先设定好的数学公式或逻辑判断程序来投资。

(文艺复兴、长期资本) 3)广义量化投资:一切使用数学、同积蓄工具进行决策的投资方式。

4)有些人将技术分析和量化投资等同,其实量化投资可能更强调使用电脑来自动完成交易的过程,技术分析则和用不用电脑没关系。

量化投资大量使用物理、统计、数学分析方法,而技术分析最多使用些简单的数学统计。

技术分析只是用在过去价格的分析上,而量化投资可能被用到宏观基本面数据上。

狭义量化投资包括处理各种金融衍生品,但技术分析完全不涉及。

量化投资可以高频交易方式,而技术分析不可能。

5)共同基金比较常用的量化技术包括中长期趋势的跟踪、依靠公式来选股的价值投资模型(如法玛回报因子)、使用BS公式的保本技术模型(投资组合保险)、使用马科维茨的方法来自动进行行业间的配置和资产配置调整技术; 3、文艺复兴的策略: 1)从来不使用很复杂的另类金融衍生工具,但用很复杂的统计学工具。

2)其数学模型中将有关宏观经济数据的部分完全剔除,只留下技术性数据,并将注意力集中在短线的交易时间上。

3)交易策略以短线交易为主;关注更短时间的趋势和反弹,所以没有普通的趋势追随者的那些靠天吃饭的弊病。

4)使用“每笔交易数据库”而非“每分钟价格的变化”; 4、有效市场理论: 1)BS动态对冲:当银行销售期权产品后,银行会随着股票价格的走势不断的买卖股票。

股票走高银行就买入,走低就卖出。

理财新趋势——量化投资

理财新趋势——量化投资谁的乌龙指?——8月16日上午11:05分,光大证券发生“乌龙指”事件,上证指数1分钟之内最高涨幅达5.62%,多达59只权重股瞬间封涨停。

之后光大证券发布公告,承认量化投资团队套利系统出现问题,下单230亿,成交72亿。

业内人士表示,光大的“乌龙指”,可能触发了大量的量化投资交易自动下单,才会导致瞬间拉升。

一场“乌龙”事件,将量化投资推到了风口浪尖。

所谓量化投资,就是通过大量的数据、样本以及尽可能多的投资次数,寻找有效的择时和选股模型,获得更大的赚钱概率。

量化投资者又称“宽客”(q uant的直译),他们都十分忌讳谈投资程序细节,知识产权不可共享【下图中红色方框中多涉及知识产权】。

数学公式打败市场——量化投资最早成于1982年。

其实,量化投资早已成为境外机构的主流投资方式之一。

在1982年,数学博士西蒙斯成立了文艺复兴科技公司,其应用数量化的投资管理模型,短线套利、频繁交易,就像壁虎,平时趴在墙上一动不动,蚊子一旦出现就迅速将其吃掉,然后恢复平静,等待下一个机会。

到2005年,西蒙斯成为全球收入最高的对冲基金经理,年赚15亿美元。

而其管理的大奖章基金1989~2009年20年间,在扣除高昂的资产管理费(5%)和投资收益分成(44%)后,平均回报率达到35%!同时,晨星数据显示,2010-2012年,晨星所跟踪的量化策略基金整体打败了70%以上的同类基金产品。

而在国内,券商自营资金以及私募基金绝大多数都在运用量化投资系统。

熔断机制——目前,美国65%以上的股票,75%以上的期货,以及95%以上的对冲基金交易均是由电脑主动下单,为了防止类似光大“乌龙指”触发自动买盘,在1988年,美国美国商品期货交易委员会和证券交易委员会设立了“熔断机制”——即当某一合约在达到涨跌停板之前,设置一个熔断价格,使合约买卖报价在一段时间内只能在这一价格范围内交易的机制。

设置熔断机制的目的是让投资者在价格发生突然变化的时候有一个冷静期,防止作出过度反应。

【量化投资分析在证券投资教学中的应用熊海芳】什么是证券投资

【量化投资分析在证券投资教学中的应用_熊海芳】什么是证券投资教学研究量化投资分析在证券投资教学中的应用熊海芳(东北财经大学金融学院,辽宁大连116025)摘要:量化投资及其交易策略对金融市场越来越重要。

量化投资的“黑箱”包括阿尔法模型、风控模型和成本模型以及组合优化模型等。

这些“黑箱”成分既继承了证券投资学的分散和套利等核心思想,又对证券投资学的深度提出要求。

关注流动性、注重风险管控和采用高频交易是量化投资不可忽略的重要内容,证券投资学应积极关注市场微观结构和风险管理技术以及各类投资策略的广泛适用性原则。

关键词:量化投资;证券投资学;启示文献标识码:A文章编号:1006-3544(2014)02-0063-04中图分类号:G424.1一、量化投资的概念与特点量化投资及其交易策略对金融市场越近年来,来越重要。

数学家西蒙斯“用公式打败市场”的成功案例和有诺贝尔奖得主默顿、舒尔斯参与的长期资本管理公司在1998年的市场惨败成为投资者众所周知的故事。

一般来说,量化投资是指按照事先设定的数学公式或逻辑判断程序来进行投资。

广义的量化投资是指采用数学、统计学等模型工具进行决策[1]的投资方式。

益,即存在市场异象。

这不仅支持了部分人打败市场的信心,而且推动了量化投资技术的快速发展。

尽管量化投资已经成为市场投资的发展趋势,但是大多数投资者并不是很熟悉量化投资。

一方面是由于量化投资一定程度上依赖数学模型,而赚钱的投资模型都是机构的秘密武器,不会轻易披露。

另一方面是由于量化投资采用计算机系统,设计各种交易手段,有着较为复杂的数学计算与技术要求,现在许多量化投资都是计算机自动执行的程序交易。

另外,量化交易者,俗称宽客(quants)的交易和故事多多少少增加了量化投资的神秘感。

所以,人们一般把量化投资称为“黑箱”。

纳兰(Narang,R.,2012)描述了量化交易系统的[2]典型构造,打开了量化投资的“黑箱”,见图1。

纳兰传统的证券投资分析中一般分为基本面分析和技术分析。

10种经典的日内交易量化策略模型思路

区间突破量化区间突破策略是一种广泛应用于外汇市场、股票市场、期货市场等金融市场的交易策略。

这种策略的核心思想是,当价格突破了前期的波动区间,即改变了原有的供需格局时,会形成交易信号。

具体来说,这种策略通常用于捕捉市场从区间震荡转化为上升趋势或下降趋势的时机。

在实践中,量化区间突破策略的操作原则可以概括为以下几点:首先,确定昨日的振幅,即最高价与最低价的差;然后,根据一定的百分比N(通常在0.5-0.8之间),计算出今日行情的波动区间上轨和下轨;最后,当价格突破这些界限时,即形成了买入或卖出的信号。

菲阿里四价昨天高点、昨天低点、昨日收盘价、今天开盘价,可并称为菲阿里四价。

它由日本期货冠军菲阿里实盘采用的主要突破交易参照系。

此外,因菲阿里主观心智交易的模式,决定了其在实际交易中还大量结合并运用了“阻溢线”的方式,即阻力线、支撑线。

主要特点:日内交易策略,收盘平仓;菲阿里四价指昨日高点、昨日低点、昨日收盘、今日开盘;上轨=昨日高点;下轨=昨日低点;当价格突破上轨,买入开仓;当价格跌穿下轨,卖出开仓。

空中花园空中花园是一种基于期货日内突破的策略,被视作一个相对“粗暴”的策略。

这一策略的核心思想在于,当市场开盘时,若价格出现大幅度的高开或低开,表明存在重大利好或利空信息,使得市场价格大幅远离前一交易日的收盘价。

在这种情况下,形成的价格窗口(即高开或低开的幅度)以及后续的价格突破行为,往往能够为投资者提供交易机会。

具体来说,当开盘价格超过一定幅度时,空中花园策略会认为市场形成了一个有效的突破,此时投资者可以根据这一信号进行交易。

然而,需要注意的是,由于这种策略在开盘时即进行交易决策,因此其出错率可能会相对较高。

为了降低错误率和提高策略的成功率,投资者在使用空中花园策略时,需要结合市场的具体情况和自身的风险承受能力,进行详细的分析和判断。

横盘突破较易于实现量化的形态突破,有分形、窄幅横盘突破、各种K线组合、双底双顶、缠论三买三卖;较难于实现量化的形态突破,有趋势线、圆弧顶底、旗形、菱形、三角形等各种经典技术分析形态,趋势之后是盘整,盘整之后是趋势。

股票量化交易模型(最新)

股票量化交易模型(最新)股票量化交易模型股票量化交易模型是指通过量化方法对股票价格走势进行分析,并根据分析结果做出交易决策的模型。

这种模型通常基于统计学和数学方法,通过对历史数据进行分析,得出一些可以预测未来价格的规律,然后根据这些规律来制定交易策略。

常见的股票量化交易模型包括:1.均线模型:基于均线理论,通过计算不同周期的均线来判断股票的趋势,并制定买入和卖出策略。

2.MACD模型:基于指数移动平均线,通过计算MACD指标来判断股票的趋势,并制定买入和卖出策略。

3.RSI模型:基于相对强弱指标,通过计算RSI指标来判断股票的趋势,并制定买入和卖出策略。

4.BOLL模型:基于布林带指标,通过计算布林带指标来判断股票的趋势,并制定买入和卖出策略。

5.ARIMA模型:基于时间序列分析,通过ARIMA模型来预测股票价格未来的走势,并制定买入和卖出策略。

这些模型都有其优点和局限性,需要根据具体情况选择适合的模型。

同时,在使用这些模型时,也需要进行风险控制和回测验证,以确保交易结果的稳定性和可靠性。

股票量化交易模型分析股票量化交易模型是一种利用数学、计算机技术和金融分析方法,根据股票市场的历史数据、价格走势和随机因素,构建出可以自动执行的交易策略,以实现高效、稳健和低风险的投资回报。

一个有效的股票量化交易模型通常包含以下部分:1.风险控制模块:用于监测市场动态和预警潜在风险,包括价格波动率、成交量、持仓量等指标。

2.算法交易模块:基于历史数据和统计模型,自动执行投资决策和交易指令,例如订单流优化、股票买卖策略等。

3.回测模块:通过模拟历史市场环境和交易条件,评估量化交易模型的绩效和误差率,以优化策略和算法。

4.数据库模块:存储和检索交易数据、市场信息和用户参数,以便后续分析和优化。

5.用户接口模块:提供可视化界面和交互式操作,方便用户上传数据、调整参数和查看结果。

构建股票量化交易模型需要掌握多种技术和方法,包括:1.统计学和概率论:用于处理随机性和不确定性,计算统计指标和风险评估。

股指期货与ETF的套利分析

股指期货与ETF的套利分析作者:薛战忠来源:《北方经济》2011年第12期摘要:股指期货和ETF本质上都是基于股票指数的衍生工具,股指期货和ETF的价格变动之间存在较为紧密的联系,投资者可以运用股指期货和ETF之间的价格联系来构建套利策略,以提升投资业绩。

本文通过对沪深300股指期货指数和上证50ETF的历史数据进行分析,发现两者都是非平稳时间序列数据,因而利用协整检验,发现两者具有长期均衡的协整关系,为套利交易提供理论基础。

通过历史数据找出两者的回归关系,找出套利机会出现的条件和套利手段,为投资者投资提供建议。

关键词:股指期货协整套利一、股指期货与ETF的套利的可行性分析在构建期现套利时,沪深300指数由于包含的成分个股达300只,如果采用股票完全复制的方法来构建现货组合,由于停牌、流动性和成本等因素,要实现起来困难非常大。

但是,ETF交易成本低、流动性好、跟踪误差小,是理想的现货组合替代品。

利用ETF实施期现套利的基本思想是,当股指期货和ETF组合构成的现货出现大的偏离时,如果在考虑套利成本的情形下仍然存在一定的折价或溢价,则可以通过买入价值较低的ETF组合/股指期货合约同时卖出价值较高的股指期货合约/ETF组合获取无风险利润。

我们用量化模型的形式,给出了套利成本的数学表达式。

在此基础上,推导出期现比和无套利区间:当期现比小于无套利区间下限时,存在反向套利机会,可以买入股指期货并卖空ETF组合;当期现比大于无套利区间上限时,存在正向套利机会,可以买入ETF组合并卖空股指期货。

在设计了利用ETF组合和股指期货进行期现套利的操作流程之后,我们给出了较优的ETF指数来拟合沪深300指数,股指期货首个标的是沪深300指数。

如果未来市场推出了沪深300ETF,这样沪深300指数就可以同时拥有直接标价的现货价格和期货价格,当两个价格出现较大偏离时,就产生了套利机会。

从目前流通的样本股来看,上证50指数样本股全部是沪深300指数样本股。

股票量化交易模型

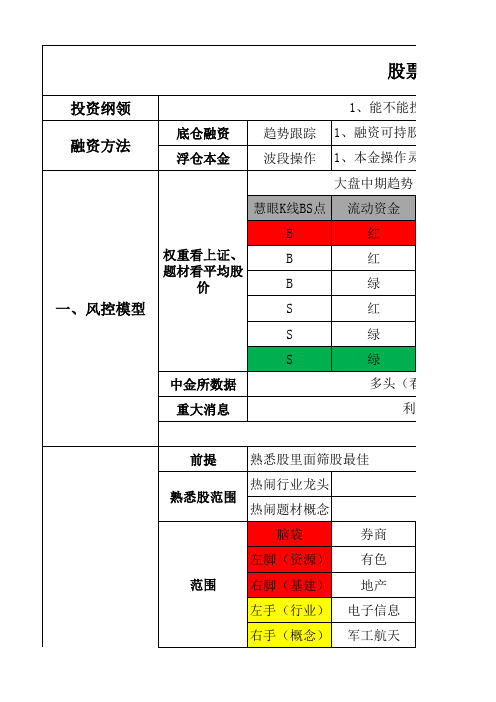

热闹行业龙头 熟悉股范围

热闹题材概念

脑袋

券商

左脚(资源) 有色

范围 右脚(基建) 地产

左手(行业) 电子信息

右手(概念) 军工航天

二、筛股模型

筛股条件

筛股方法 建仓模型

1、筹码、短期内下方筹码很

安全性

2、股价处于智能辅助线附近 3、股价处于相对底部区域或

附:业绩为正、净资产为正

持续性

1、散户连接几个季度减仓 2、主力最近一两个季度必须

(一)坚持操作熟悉(核心点),做到不频繁换股,持股不

(二)买入之前设保护位(止损位),破位一定止损,急拉

五、纪律

(三)努力做到分析、总结、修正、完善模型。 (四)坚定不移的波段操作。

(五)按照模型,严格执行程序化交易。做到专注自己的这

附:(十二字真言:资金选股、趋势买卖、波段操作)

附:盯盘 盘中看股指期货与已购个股或计划买入个股,盘后筛股和总

遇风险或压力用水手突破和前期高点确定压

1楼

你买的价格

2楼

前期高点线

日线止盈(死

3楼

水手突破线

叉或顶背离开

始减仓)

1楼

你买的价格

2楼

水手突破线

3楼

前期高点线

四、卖出模型

1、强势个股(前一波段最高乖离率20以上的

前提是水手突破已经紫色,智能交易划线上

1、急速拉升M头(顶背离)

分时止盈(降 低仓位或盘中 做T,进而降

1、一浪涨幅达(30%-50%)的

收益率 2、当日、5日、10日主力净买

3、一浪涨停数量较多的票

Байду номын сангаас

注:利好消息是催化剂,刚

(一)资金:主力10天内加仓1亿以上

总结归纳量化分析方法

总结归纳量化分析方法量化分析方法是在金融领域中广泛应用的一种方法,通过数学和统计学的手段分析和预测市场行情。

随着金融市场的发展和数据技术的进步,量化分析方法在投资决策和风险管理中起到越来越重要的作用。

本文旨在总结归纳量化分析方法的主要内容和应用领域。

一、基本原理量化分析方法主要基于以下几个基本原理进行分析:1. 历史数据分析:通过对过去市场数据的分析,寻找规律和趋势,为未来市场走向提供参考。

2. 数学模型建立:根据金融市场的特性和规律,建立数学模型来描述市场行为,以实现预测和决策。

3. 统计学分析:通过统计学方法对市场数据进行分析,从中挖掘有用的信息和规律。

二、常用的量化分析方法1. 趋势分析:通过观察市场价格的走势,确定市场的主要趋势,并作出相应的交易决策。

常用的趋势分析方法包括移动平均线、趋势线和相对强弱指标等。

2. 均值回归分析:基于统计学原理,通过发现价格与某个均值之间的差异,判断价格是否会回归到均值,并进行相应的交易操作。

常用的均值回归分析方法包括套利交易、配对交易等。

3. 波动率分析:通过测量市场的波动性,为投资者提供风险管理和交易决策的依据。

常用的波动率分析方法包括波动率指标、波动率平滑、波动率交易策略等。

4. 周期分析:通过揭示市场价格存在的周期性变化,为投资者提供判断市场走势的依据。

常用的周期分析方法包括循环指标、波浪理论等。

5. 机器学习方法:利用计算机算法和大数据分析技术,对市场数据进行建模和预测。

常用的机器学习方法包括支持向量机、随机森林、神经网络等。

三、应用领域量化分析方法广泛应用于金融市场的各个领域,包括股票、期货、外汇、债券等。

在投资决策方面,量化分析方法可以帮助投资者选择合适的投资组合、优化资产配置,并进行风险管理。

在市场交易方面,量化分析方法可以辅助投资者进行高频交易、量化交易和自动化交易。

四、挑战与风险尽管量化分析方法在金融领域中有着广泛的应用前景,但也面临着一些挑战和风险:1. 数据质量问题:量化分析方法需要依赖大量的历史数据进行建模和分析,而数据的准确性和完整性对于分析结果的可靠性至关重要。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

毕业设计(论文)题目股指期货量化投资模型分析姓名谢丹琼学号********专业班级统计0701班所在学院计算分院指导教师(职称)刘桂梅(讲师)二○一一年五月十五日股指期货量化投资模型分析【摘要】随着股指期货上市后的活跃度来看,该市场有很大的发展空间。

本文从量化投资角度研究股指期货的投机交易。

首先从时间序列角度对沪深300的价格做预测,了解沪深300整体价格走势。

然后根据历史数据对行情进行分析,应用股指期货日内和隔夜策略进行模拟测试,并分析这两个模型的可行性。

在建立模型后,用时间序列的曲线估计进行收益率预测,评估日内股指策略的收益情况。

接着根据波动率模型和指数加权移动平均模型对沪深300指数的收益率进行预测风险。

最后以风险价值VaR作为风险管理的一种手段,采用蒙特卡洛模拟法预测VaR的值。

最后从操作平台开发角度分析了IT在股指期货量化投资模中的应用及发展前景。

本文研究的创新在于股指日内和隔夜策略在实际交易中的应用,该模型在实际交易中有较高的收益和胜算率,具有一定的稳定性。

【关键词】股指期货,交易系统,风险管理,VaR模型,时间序列Analysis of Stock index futures quantizinginvestments model【Abstract】Along with the stock index futures listed a years of active degree to see, this market has very big development space. This article from quantitative investment research the stock index futures speculative trading. First, from the perspective of time series forecast shenzhen 300‘s price and understand the overall price trend of shenzhen 300. Then applying a stock index futures days and overnight strategy go to test according to historical data, analysis the feasibility of these two models. After the established model, forecast for yield rate by using time series, evaluate the yield of stock index days strategy.And this paper did risk prediction by using volatility and index weighted moving average model. Finally, with risk value VaR as a means of risk management, use Monte Carlo simulation method to predict the value of VaR. At last, from the working platform point, analysis the IT technology in quantitative investment model in stock index futures in the application and development prospects. This paper studies innovation points is point to days in practical strategies and overnight strategy with the applications deal. This model in actual transactions has higher Income and Prospect of success rate and has certain stability rate.【Key Words】stock index futures,trading system,risk management ,VaR model,Time series目录第1章绪论 (1)1.1 本课题研究意义 (1)1.1.1 国内外研究现状 (1)1.2 课题主要研究内容 (2)1.2.1 研究重点和难点 (2)1.2.2 拟解决的关键问题 (3)第2章股指期货介绍 (4)2.1 股指期货基础知识 (4)2.1.1 股指期货的作用 (4)2.1.2 影响股票价格波动的因素 (4)2.1.3 股指期货风险 (5)2.2 股指期货交易策略分类 (6)2.2.1 股指期货套期保值 (6)2.2.2 股指期货投机交易 (6)2.2.3 套利 (6)第3章股指期货交易模型 (8)3.1 时间序列预测股指期货长期趋势 (8)3.1.1 历史移动法预测长期趋势 (8)3.1.2 指数平滑法预测趋势 (9)3.2 股指期货实战交易模型 (9)3.2.1 股指日内策略 (9)3.2.2 股指隔夜策略 (11)第4章风险预测与管理 (13)4.1 风险预测 (13)4.1.1时间序列曲线估计模型 (13)4.1.2 波动率模型 (15)4.1.3 指数加权移动平均模型(EWMA) (16)4.2 风险管理 (17)4.2.1 VaR的表示方 (17)4.2.2 VaR计算方法 (17)4.2.3 头寸变化 (19)第5章操作平台开发 (20)5.1 IT与系统开发 (20)5.1.1 IT作用的关键点 (20)5.1.2 硬件管理和网络管理 (20)5.1.3 软件平台建设与管理 (21)5.2 操作平台开发目标 (21)5.2.1 机器人的实现 (22)5.2.2 云计算的应用 (22)结论 (23)参考文献 (25)附录 (27)致谢 (36)图目录图3.1 历史移动平均法预测收盘价 (8)图3.2 股指日内交易系统资金曲线 (10)图3.3 股指隔夜交易系统资金曲线 (12)图4.1 3种曲线预测值的对比图 (14)图4.2 IF000日收益时序图 (16)图4.3 VaR预测收益率 (19)表目录表3.1 股指日内测试报告 (11)表3.2 股指隔夜测试报告 (12)表4.1 三次函数预测5天的累计收益 (14)第1章绪论1.1 本课题研究意义股指期货是现代资本市场的产物,出现于20世纪七十年代,当时西方各国受石油危机的影响,经济发展受到很大的冲击,利率的波动也十分剧烈,导致股票市场价格大幅波动。

因此,股票投资者迫切需要一种能够有效规避风险,实现资产保值的金融工具[1]。

于是,股指期货应运而生[1]。

股指期货是以股票指数为标的物,不仅能为股票投资者提供给有效的套期保值避险工具,而且也为以后适时推出外汇期货等金融衍生品提供经验,对股票市场发展具有重要意义[1]。

2010年4月16日,股指期货正式在中国金融期货交易所上市。

在我国目前的经济条件下,开展股指期货并通过量化有效地控制其风险,对我国证劵市场的规范和发展具有重要意义。

随着我国证劵市场规模的壮大、市场化进程的加快和机构投资者的发展,金融市场在发展过程中积累的内在矛盾不断凸现,其中一个重要的因素是金融交易工具过少,市场缺乏避险工具。

所以股指期货作为一个有效地规避工具和投资工具,被越来越多的人所重视,人们对它的研究也有了进一步的深入。

随着量化投资的提出,有人将量化投资应用到股指期货的研究中,拓展了股指期货发展的方向,对股指期货的研究起到了重要作用。

与定性决策相比,量化投资最大的好处就是避免了基金经理主管决策的随意性,降低了对基金经理个人能力和经验的依赖;同时能够根据严格的组合配置原则,建立符合投资目标的优化投资组合[2]。

1.1.1 国内外研究现状自从1982年美国堪萨斯期货交易所(KCBT)首先推出价值线指数期货合约起,股指期货在全世界范围内得到迅速发展,股指期货市场已经成为金融市场的重要组成部分。

国外对股指期货的研究从多种角度着手,主要对股指期货的发展动因、合约的定价、合约的交易行为、发展股指期货对现货市场的影响等几个方面进行了研究。

通过历史数据的预测和分析,已经建立一些相应的模型,如灰色模型[3]、神经网络模型[3]、马尔科夫链模型[3]等,并根据这些模型建立了一些相对优秀的交易系统,如Pivot Point[4]系统、Dual Thurst[5]系统、海龟交易系统等。

早在 1990 年,国外学者就开始了对VaR 的研究,主要包括对VaR 的分析评价以及在各个领域的应用两方面。

RiskMetrics[6]在其第一版技术文件中对 VaR 的原理做了详细的阐述,包括参数法、历史模拟法、蒙特卡罗模拟法等具体模型原理的说明; RiskMetrics分别就理论界与实务界所提出的问题与建议进行了研究与改进工作。

Philippe Jorion[7]将VaR 定义为在正常市场条件下,给定一定的时间区间和置信度水平下预期的最大损失。

随着国际上对金融风险管理的重视和国外学者在VaR 方面研究的逐步深入,1997 年以来国内也开始了对 VaR 的研究。

2000 年至今,国内对VaR 的研究有了众多实质性进展,许多学者将VaR运用于我国股票市场做了实证研究,并且对模型的改进进行了创新性的尝试和有益的探索,目前关于VaR 在我国具体领域应用的研究正在逐步深入。

1.2 课题主要研究内容首先介绍股指期货的基础知识,确定研究方向。

然后根据历史数据及已有的一些相关技术指标进行趋势跟踪和判断,用时间序列对行情做预测。

第二步主要针对股指期货投机交易进行建模,包括日内策略和隔夜策略,在建立模型后进行跟踪个修改。

第三步在建立模型的基础上,进行相应的风险预测和管理,用VaR模型进行投资组合的风险监测。

最后再对操作平台的开发进行思考。

1.2.1 研究重点和难点对于所要建立的策略模型,首先要确定模型的类型,一般根据程序化模型可以分为技术分析类模型,统计类模型,创新类模型。

在实际应用中,最常用的是技术分析类模型。

该课题研究的方向也是技术分析类模型。

在确定建立的是技术分析类模型后,接下来有难度的就是技术指标的选取,选择单一的技术指标还是多个技术指标混合使用,这个都需要根据数据来分析判断该指标是否适用这个模型。

在选择技术指标时,也需要确定模型是做趋势类模型还是震荡类模型,或者是形态类模型。