CPA 财务成本管理 第41讲 期权价值评估方法(一)二叉树模型

期权定价二叉树模型精讲共41页文档

31、只有永远躺在泥坑里的人,才不会再掉进坑里。——黑格尔 32、希望的灯一旦熄灭,生活刹那间变成了一片黑暗。——普列姆昌德 33、希望是人生的乳母。——科策布 34、形成天才的决定因素应该是勤奋。——郭沫若 35、学到很多东西的诀窍,就是一下子不要学很多。——洛克

期权定价ቤተ መጻሕፍቲ ባይዱ叉树模型精讲

36、如果我们国家的法律中只有某种 神灵, 而不是 殚精竭 虑将神 灵揉进 宪法, 总体上 来说, 法律就 会更好 。—— 马克·吐 温 37、纲纪废弃之日,便是暴政兴起之 时。— —威·皮 物特

38、若是没有公众舆论的支持,法律 是丝毫 没有力 量的。 ——菲 力普斯 39、一个判例造出另一个判例,它们 迅速累 聚,进 而变成 法律。 ——朱 尼厄斯

二叉树模型介绍

5)偏离均衡价格时的套利: 如果期权的价值超过了$0.633,构造该 组合的成本就有可能低于$4.367,并将 获得超过无风险利率的额外收益; 如果期权的价值低于$0.633,那么卖空 该证券组合将获得低于无风险利率的资 金。

2、一般结论

1)条件: 考虑一个无红利支付的股票,股 票价格为S。 基于该股票的某个衍生证券的当 前价格为f。 假设当前时间为零时刻,衍生证 券给出了在T时刻的盈亏状况 。

看跌期权的价值是$4.1923。 利用每个单步二步二叉树向回倒推算, 也可以得到这个结果。

四、美式期权

1、方法: 从树图的最后末端向开始的起点倒推计 算。 在每个节点检验提前执行是否最佳。 在最后节点的期权价值与欧式期权在最 后节点的期权价值相同。

在较早的一些节点,期杈的价值是取如 下两者之中较大者: 1).由公式f=e-rT[pfu+(1-p)fd] 求出的值。 2).提前执行所得的收益。

该组合的现值 ( S u f u )e S f

rT

该组合的成本

则有: S f (Su f u )e

rT

rT

得到: f e [ pfu (1 p) f d ]

d 其中 : p ud e

rT

3、股票预期收益的无关性

衍生证券定价公式没有用到股票上升和 下降的概率。 人们感觉:假设如果股票价格上升的概 率增加,基于该股票的看涨期权价值也 增加,看跌期权的价值则减少。

3、风险中性估值(risk-neutralvaluation): 把金融资产放在风险中性的世界去估值 即为期权和其它衍生证券估值时,世界 是风险中性的。 在风险中性世界中得到的价格,在现实 世界中也是正确的。

期权二叉树定价模型

期权二叉树定价模型期权二叉树定价模型是一种常用的金融衍生品定价模型,用于计算期权合约的公平价格。

该模型基于二叉树的数据结构,将时间分为离散的步长,在每个步长上模拟期权的价格变化。

在期权二叉树定价模型中,二叉树的每个节点表示期权的一个可能价格,树的每一层表示时间的一个步长。

从根节点开始,根据期权的流动性和到期前可执行的次数,构建二叉树模型。

在每个节点上,计算期权的价值,以确定其合理价格。

在构建二叉树模型时,需要考虑期权的标的价格、波动率、到期时间和无风险利率等因素。

这些因素将被用来计算每个节点上的期权价格。

在每个步长上,通过向上或向下移动树的节点,模拟标的价格的波动,从而更新节点上的期权价格。

在二叉树的叶子节点上,期权的价值是已知的,可以直接计算。

在其他节点上,通过对未来价格的概率分布进行加权,计算期权的合理价格。

树的最后一层即为到期时间,即期权到期时的状态。

根据到期状态计算出期权的现值,并通过向根节点回溯,确定期权的公平价格。

期权二叉树定价模型的优点在于能够在离散时间步长上快速确定期权的价格,并且可以灵活地应用于不同类型的期权合约。

此外,该模型对于包含多个期权合约的复杂结构,如欧洲期权、美式期权和亚洲期权等,也具有较高的适用性。

然而,期权二叉树定价模型也存在一些局限性。

首先,该模型假设标的价格的波动服从几何布朗运动,这在实际市场中并不成立,因此模型的有效性有一定的限制。

其次,通过选择适当的步长数和树的深度来平衡精确度和计算效率是一个挑战。

总的来说,期权二叉树定价模型是一个常用且有效的金融工具,可以用于估计期权合约的公平价格。

该模型基于二叉树的数据结构,通过离散时间步长模拟期权的价格变化,并通过回溯计算确定期权的公平价格。

虽然该模型存在一定的局限性,但在实际应用中仍被广泛应用。

期权二叉树定价模型是一种基于离散时间步长和二叉树结构的金融衍生品定价模型。

它是Black-Scholes模型的一种改进方法,通过模拟期权价格的变化来计算期权的公平价格。

期权定价的二叉树模型

期权定价的二叉树模型Cox、Ross和Rubinstein提出了期权定价的另一种常用方法二叉树(binomial tree)模型,它假设标的资产在下一个时间点的价格只有上升和下降两种可能结果,然后通过分叉的树枝来形象描述标的资产和期权价格的演进历程。

本章只讨论股票期权定价的二叉树模型,基于其它标的资产如债券、货币、股票指数和期货的期权定价的二叉树方法,请参考有关的书籍和资料。

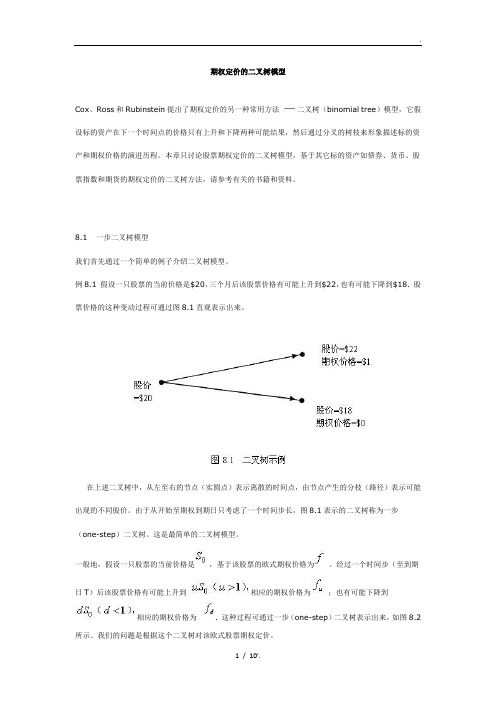

8.1 一步二叉树模型我们首先通过一个简单的例子介绍二叉树模型。

例8.1 假设一只股票的当前价格是$20,三个月后该股票价格有可能上升到$22,也有可能下降到$18. 股票价格的这种变动过程可通过图8.1直观表示出来。

在上述二叉树中,从左至右的节点(实圆点)表示离散的时间点,由节点产生的分枝(路径)表示可能出现的不同股价。

由于从开始至期权到期日只考虑了一个时间步长,图8.1表示的二叉树称为一步(one-step)二叉树。

这是最简单的二叉树模型。

一般地,假设一只股票的当前价格是,基于该股票的欧式期权价格为。

经过一个时间步(至到期日T)后该股票价格有可能上升到相应的期权价格为;也有可能下降到相应的期权价格为. 这种过程可通过一步(one-step)二叉树表示出来,如图8.2所示。

我们的问题是根据这个二叉树对该欧式股票期权定价。

为了对该欧式股票期权定价,我们采用无套利(no arbitrage)假设,即市场上无套利机会存在。

构造一个该股票和期权的组合(portfolio),组合中有股的多头股票和1股空头期权。

如果该股票价格上升到,则该组合在期权到期日的价值为;如果该股票价格下降到,则该组合在期权到期日的价值为。

根据无套利假设,该组合在股票上升和下降两种状态下的价值应该相等,即有由此可得(8.1)上式意味着是两个节点之间的期权价格增量与股价增量之比率。

在这种情况下,该组合是无风险的。

以表示无风险利率,则该组合的现值(the present value)为,又注意到该组合的当前价值是,故有即将(8.1)代入上式,可得基于一步二叉树模型的期权定价公式为(8.2)(8.3)需要指出的是,由于我们是在无套利(no arbitrage)假设下讨论欧式股票期权的定价,因此无风险利率应该满足: .现在回到前面的例子中,假设相应的期权是一个敲定价为$21,到期日为三个月的欧式看涨权,无风险的年利率为12%,求该期权的当前价值。

期权定价的二叉树模型

03

二叉树模型在期权定价中 的应用

二叉树模型在欧式期权定价中的应用

欧式期权定义

二叉树模型原理

欧式期权是一种只能在到期日行权的期权。

二叉树模型是一种离散时间模型,通过构造 一个二叉树来模拟股票价格的演变过程。

模型参数

定价过程

包括无风险利率、股票波动率、期权行权价 等。

从到期日逆推至起始时间,考虑各种可能的 价格路径,计算期权的预期收益,并使用无 风险利率折现至起始时间。

与其他理论的结合

二叉树模型与其它金融理论的结合也是理论研究的一个重要方向,如将二叉 树模型与随机过程理论、博弈论等相结合,以提供更深入、更全面的分析框 架。

二叉树模型的应用研究进展

扩展到其他金融衍生品

二叉树模型在期权定价方面的应用已经非常成熟,研究者们正在将其应用于其他金融衍生品的定价,如期货、 掉期等。

案例一:某公司股票期权定价

背景介绍

某上市公司股票期权激励计划需要为期权定价,以确定向员工发 放的期权数量和行权价格。

模型应用

根据二叉树模型,预测股票价格的上涨和下跌幅度,并计算期权 的内在价值和时间价值。

结论分析

根据计算结果,确定期权的行权价格和数量,实现了员工激励与公 司发展的双赢。

案例二:某交易所债券期权定价

调整利率和波动率

根据市场数据和实际情况,调整利率和波动率的参数,可以提 高模型的拟合度。

模型的选择与比较

1 2

基于误差

比较不同模型的预测误差,选择误差最小的模 型。

基于风险

比较不同模型的风险指标,选择风险最小的模 型。

3

基于解释性

选择更具有解释性的模型,以便更好地理解市 场行为和风险。

05

期权定价的二叉树模型介绍

计算期权的价值

计算期权的现值

根据预期收益和折现率,我们可以计算出期权的现值。 看涨期权的现值是每个节点的股票价格与执行价格的差 值与风险中性概率的乘积之和;看跌期权的现值是每个 节点的执行价格与股票价格的差值与风险中性概率的乘 积之和。

校准二叉树模型参数

为了使模型的预测结果与实际期权价格一致,我们需要 校准模型参数。通常,我们使用历史数据来估计参数, 例如股票价格的波动率和无风险利率。

建立二叉树

以时间步长为单位,从最后一个时间步长开始,依 次向前建立二叉树,每个节点代表一个时间步长。

确定初始股票价格

确定股票的当前价格

通常以市场价格为基础确定初始股票价格 。

考虑股息

如果股票在期权有效期内发放股息,需要 在每个时间步长上调整股票价格。

确定无风险利率与时间步长

要点一

确定无风险利率

无风险利率是投资者在相同风险水平下可以获得的最低 回报率。

05

二叉树模型的结果分析

模拟结果展示

假设一个股票价格变动模型,通过二叉树模型模拟股 票价格的涨跌情况,并计算期权的价值。

根据不同的利率和波动率等参数设置,模拟不同的股 票价格路径,从而得到期权价格的模拟结果。

结果分析与比较

将模拟结果与实际期权价格进行比较,分析二叉树模型 定价的准确性。

对比不同参数设置下的模拟结果,分析利率和波动率等 因素对期权价格的影响。

期权定价的二叉树模型介绍

2023-11-06

目 录

• 引言 • 二叉树模型基本原理 • 构建二叉树模型 • 计算期权价值 • 二叉树模型的结果分析 • 二叉树模型在金融实践中的应用 • 结论与展望

01

引言

研究背景与意义

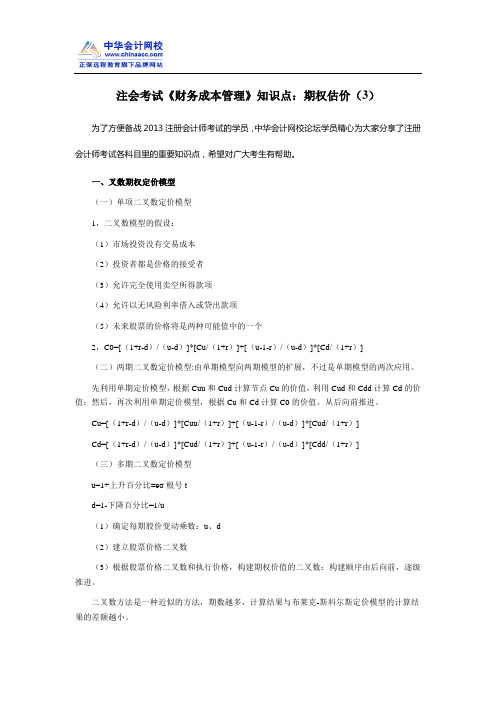

注会考试《财务成本管理》知识点:期权估价(3)

注会考试《财务成本管理》知识点:期权估价(3)为了方便备战2013注册会计师考试的学员,中华会计网校论坛学员精心为大家分享了注册会计师考试各科目里的重要知识点,希望对广大考生有帮助。

一、叉数期权定价模型(一)单项二叉数定价模型1,二叉数模型的假设:(1)市场投资没有交易成本(2)投资者都是价格的接受者(3)允许完全使用卖空所得款项(4)允许以无风险利率借入或贷出款项(5)未来股票的价格将是两种可能值中的一个2,C0=[(1+r-d)/(u-d)]*[Cu/(1+r)]+[(u-1-r)/(u-d)]*[Cd/(1+r)](二)两期二叉数定价模型:由单期模型向两期模型的扩展,不过是单期模型的两次应用。

先利用单期定价模型,根据Cuu和Cud计算节点Cu的价值,利用Cud和Cdd计算Cd的价值;然后,再次利用单期定价模型,根据Cu和Cd计算C0的价值。

从后向前推进。

Cu=[(1+r-d)/(u-d)]*[Cuu/(1+r)]+[(u-1-r)/(u-d)]*[Cud/(1+r)]Cd=[(1+r-d)/(u-d)]*[Cud/(1+r)]+[(u-1-r)/(u-d)]*[Cdd/(1+r)](三)多期二叉数定价模型u=1+上升百分比=eσ根号td=1-下降百分比=1/u(1)确定每期股价变动乘数:u、d(2)建立股票价格二叉数(3)根据股票价格二叉数和执行价格,构建期权价值的二叉数:构建顺序由后向前,逐级推进。

二叉数方法是一种近似的方法,期数越多,计算结果与布莱克-斯科尔斯定价模型的计算结果的差额越小。

二、莱克——斯科尔斯模型的假设:(1)在期权寿命期内,买方期权标的股票不发放股利,也不做其他分配;(2)股票或期权的买卖没有交易成本;(3)短期的无风险利率是已知的,并且在期权寿命期内保持不变;(4)任何证券购买者都能以短期的无风险利率借得任何数量的资金;(5)允许卖空,卖空者将立即得到所卖空股票当天价格的资金;(6)看涨期权只能在到期日执行;(7)所有证券交易都是连续发生的,股票价格随机游走。

期权定价的二叉树模型学习笔记(I)

期权定价的二叉树模型学习笔记(I)编者按:二叉树模型是金融衍生产品期权定价的离散模型.人们可以借助二叉树模型分别对欧式看涨看跌期权、美式看涨看跌期权进行期权金定价.抛开金融意义不谈,单从数学角度出发,这部分运用的数学知识仅是微积分的基本知识点.额外需要注意的是,在二叉树章节中反向归纳法(倒向归纳法)是特别重要的一种方法,其在涉及到有关期权问题的证明中显得尤为重要.之所以运用反向归纳法,是因为期权定价中我们已知未来某一时刻的期权状态,由此出发逐步倒向递推在时刻的价格.本系列是笔者学习二叉树模型所做的课堂笔记一部分,仅供参考!Hedging Concept(套期保值概念)Firstly,we should learn the definition of One-Period & Two-State.Definition1.1(One-Period): Assets are traded at & only, hence the term one period.Definition1.2(Two-State): At the risky asset has two possible values(states):& ,with their probabilities satisfying Question:If risky asset and risk free asset ,known ,when two possibilities,.(for strike price ,expired time .) If known at ,how to find out whenDefinition1.3(Hedging Definition):For a given option ,trade shares of the underlying asset in the opposite direction so that the portfoliois risk-free.We can solve Meanwhile,we can getDefine a new Probability MeasureNotice that期权价的期望表示和风险中性测度Notice that denotes that the expectation of the random variable under the probability measure .Let be a certain risky asset, and is a risk-free asset, then iscalled the discounted price(also known as the relative price) of the risky asset at time .Theorem2.1:Under the probability measure ,an option's discounted price is its expectation on the expiration date.i.e Remark:In order to examine the meaning of the probability measure ,consider is an underlying risky asset.It is easy to calculateRisk-Neutral World(风险中性世界)Definition3.1(Risk-Neutral World):Under the probability measure ,the expected return of a risky asset at is the same as the return of a risk-free bond.A financial market possessing this property is called a Risk-Neutral World.Definition3.2(Risk-neutral measure):The probability measure defined byis called by risk-neutral measure.Definiton3.3(The risk-neutral price):The option price given under the risk-neutral measure is called the risk-neural price. Replication(复制),等价性定理In a market consisted of a risky asset and a risk-free asset ,if there exists a portfoliosuch that the value of the portfolio is equal to the value of the option at ,then is called a replicating portfolio of the option ,then option priceTheorem4.1:In a market consisted of•a risky asset ;•a risk-free asset .Then is true if and only if the market is arbitrage-free.In fact, if the market is arbitrage-free, then there exists a risk-neutral measure defined bysuch that二叉树的构造This means that if at the initial time the price of the underlying asset is , then at , will have possible values Denote未完待续......。

期权及其二叉树模型

可能取得的三个值 CuuCudCdd 代替,它们分别是:

C uum ax(0,u2SX)

C udm ax(0,udSX)

C ddm ax(0,d2SX)

从另一个角度看, 上式表明:期权价值等于在风险中 性概率下二期收益的期望期权值及其折二叉现树模。型

5. 直接从证券组合的最终收益也可说明该组合是无风险

证券组合

期权及其二叉树模型

(四) 其他期权组合的收益

1. 牛市价差买卖(bullish vertical spread) :

购买一份执行价格为X1的看涨期权,卖出一份执行价格 是X2的看涨期权,其中X2 >X1

2. 熊市价差买卖(bearish vertical spread):

期权及其二叉树模型

二、期权定价的二期模型 为了得到多期期权价格公式,首先讨论二期模型 设二期无风险利率为r,每期复利一次,则一元钱的投 资到二期后有(1+r)2元,设股票的初始价格为S,

与一期模型一样,为了得到期权的价格,构造无风险套期 保值证券组合,从而得到:

CpCu 1pCd

1r

由一期模型得到的Cu, Cd,代入上式有:

2. 一年半期债券的价格树 图 3-40

(二)利率期限结构模型方法 在(一)中介绍了给定利率期限结构以及半年期利率 变化规律寻找风险中性概率序列并且应用该序列给债券 定价的方法。另一种债券定价的方法,称为利率期限结 构模型方法:先固定半年期利率在下一期以同样的概率 分别取两个值,然后利用利率期限结构模型计算半年期 利率值,从而构成一个利率树。用所得到的利率树对债 券未来的价值折现就可期得权及到其二债叉树券模型的价格。如 图 8-45,8-46

期权定价的二叉树模型

期权定价的二叉树模型期权定价是金融领域中的重要问题之一,而二叉树模型是一种经典的期权定价工具。

二叉树模型的主要思想是将期权到期日之间的时间划分为多个等长的时间段,并根据每个时间段内的股价变动情况来计算期权的价值。

下面将介绍二叉树模型的构建过程以及期权定价的基本原理。

首先,我们需要确定二叉树模型的参数。

主要包括股票价格的初始值、期权到期日、无风险利率、每个时间段的长度等。

其中,股票价格的初始值可以通过市场价格获取,期权到期日通常由合约确定,无风险利率可以参考国债收益率,而每个时间段的长度可以根据需要自行设置。

接下来,根据二叉树模型的思想,我们构建一个二叉树。

树的每个节点表示一个时间段,而每个节点下方的两个子节点分别表示股票价格在该时间段内上涨和下跌的情况。

具体构建二叉树的方式有很多种,常见的有Cox-Ross-Rubinstein模型和Jarrow-Rudd模型。

其中,Cox-Ross-Rubinstein模型是一种离散时间模型,每个时间段内股价上涨或下跌的幅度是固定的;而Jarrow-Rudd模型是一种连续时间模型,股价的变动是连续的。

在构建好二叉树之后,我们需要从期权到期日开始反向计算每个节点的期权价值。

通过回溯法,我们可以计算出每个节点的期权价值。

具体计算的方式是,对于期权到期日的节点,其价值等于股价与行权价格的差值(对于欧式期权而言)或者最大值(对于美式期权而言)。

而对于其他节点,其价值等于期权在上涨和下跌情况下的期望值,即其左右子节点的价值经过贴现后得到的值。

通过不断回溯,最终我们可以得到二叉树的根节点即为期权的实际价值。

需要注意的是,期权定价的准确性与二叉树模型的参数设定和树的构建方法有关。

参数的选择需基于市场数据和合理的假设,而构建二叉树的方法应能很好地反映实际股价的变动规律。

此外,二叉树模型也有一定的局限性,特别是在处理股价波动较为剧烈的情况下,可能无法准确地定价。

总之,二叉树模型是一种常用的期权定价工具,可以通过构建二叉树和回溯计算的方式来估计期权的价值。

期权定价的二叉树模型介绍

6.1 单期模型

Su

Cu

S Sd

C Cd

由于这个图形犹如一根叉开的树枝,所以被称为“二叉树”,

模型中,每一个数值被称作是一个节点,每一条通往各节

点的线称作路径。

3

第一节 单期模型

[例8-1] 设股票的现价(S)为 $100,3月看涨期权的执行价 格(K)为$110。在U=1.3和 d=0.9情况下,期权价值?

[例6-5] 有一种执行价格为$110,期限为6个月(每3个月算 一期,共两期)的欧式看跌股票期权,作为其基础资产 的股票价格每隔3个月变动一次,或上涨30%,或下跌 10%,且u和d在期权的有效期内保持不变,求期权期初 价值。

16

6.2.3 无风险资产组合的套期保值率

[例6-6]设某公司股票的现价为$80,在3期(每6个月为1期, 180月)二杈树模型中,假定u=1.5,d=0.5,敲定价格$80, 无风险利率为20%。计算模型各节点的股价、期权价、 假概率、δ值

12

将q和1-q解释成股票价格上涨和下跌的假 概率,实际上默认了定价中风险中立估价 原则假定。推导如下: E(ST)=qSu+(1-q)Sd E(ST)=qS(u-d)+Sd 再将q=(erT-d)/(u-d)代入 得:E(ST)=SerT

13

6.1.5二项式期权定价中的u和d

二叉树期权定价模型中u和d与 基础资产价格的波动性是有联系的, 即u和d的数值取决于σ的大小及∆t 的长短。推导如下:

4

分析: 当前

股票价格(s)=$100 期权价值(c)=?

u=1.3 d=0.9

下一期

股票价格(su)=$130 期权价值(cu)=

max(su-k,0)=$20

注会考试《财务成本管理》知识点二叉树期权定价模型

20XX年注会考试《财务成本管理》知识点:二叉树期权定价模型知识点:二叉树期权定价模型

一、单期二叉树模型

关于单期二叉树模型,其计算结果与前面介绍的复制组合原理和风险中性原理是一样的。

以风险中性原理为例:

上行概率×上行时到期日价值Cu+下行概率×下行时到期日价值Cd

根据前面推导的结果:

代入(1)式有:

二、两期二叉树模型

如果把单期二叉树模型的到期时间分割成两部分,就形成了两期二叉树模型。

由单期模型向两期模型的扩展,不过是单期模型的两次应用。

三、多期二叉树模型。

二叉树模型

Cd = Max(0,100(.80) - 100) = Max(0,80 - 100) = 0 h = (25 - 0)/(125 - 80) = .556 p = (1.07 - 0.80)/(1.25 - 0.80) = .6

二叉树模型

Binomial Trees

注意: d < exp(r*T) < u 以避免套利 构筑一个无风险的组合,价值为:

V = hS - C

到期时价值为:

Vu = hSu - Cu Vd = hSd – Cd 令 Vu = Vd,可以解得 h (对冲比率, hedge ratio)。

对冲比率

看跌期权的对冲比率公式和看涨期权的一样, 负号表示我们需要同时买入股票和看跌期权:

h 0 13.46 0.299 125 80

因而,我们需要买入299股股票和1000个期权。 成本为 $29,900 (299 x $100) + $5,030 (1,000 x $5.03) = $34,930

Cu

pC u 2

(1 p)Cud 1 r

Cd

pCdu

(1 p)Cd2 1 r

则现在的期权价值为

C pCu (1 p)Cd 1 r

或者:

C

p2Cu2

2p(1

p)Cud

(1

p)

C 2 d2

(1 r)2

•不同状态下的对冲比率是不一样的:

h

Байду номын сангаас

Cu Su

Cd Sd

,

hu

Cu2 Su 2

Cud Sud

期权定价-二叉树模型

期权定价-二叉树模型期权定价是金融市场中的重要内容,它是根据期权的特点和市场条件来确定期权价格的过程。

二叉树模型是一种常用的期权定价方法之一,其基本思想是将时间离散化,并通过构建一个二叉树来模拟标的资产价格的变动。

在二叉树模型中,每个节点代表了一个特定的时刻,而每个节点之间的关系是通过上涨和下跌两种情况进行连接的。

通过调整上涨和下跌的幅度,可以模拟出不同标的资产的价格变动情况。

期权的定价在二叉树模型中可以通过回溯法进行计算。

首先,在最后一个节点上,根据期权的特点以及市场条件来确定期权的价值。

然后,逐步向前回溯,通过考虑不同的路径来计算每个节点上的期权价值。

在回溯过程中,需要考虑每个节点的两个子节点的权重,即上涨和下跌的概率。

这可以根据市场条件来确定,通常是基于历史数据进行估计。

然后,在回溯过程中,可以根据节点上的期权价值和子节点的权重来计算每个节点的期权价格。

通过不断回溯,最终可以得到期权的初始价值,即在当前市场条件下,期权价格应该是多少。

这个初始价值可以用作参考,帮助投资者做出合理的投资决策。

需要注意的是,二叉树模型是一个简化的模型,它有一些假设和限制。

首先,它假设标的资产的价格只有上涨和下跌两种情况,而忽略了其他可能的情况。

其次,它假设市场条件在整个期权有效期内保持不变,而实际情况可能是变化的。

因此,在使用二叉树模型进行期权定价时,需要注意这些假设和限制。

总而言之,期权定价是金融市场中的重要内容,二叉树模型是一种常用的定价方法。

通过构建二叉树模型,并根据回溯法计算每个节点上的期权价值,可以得到期权的初始价格。

然而,需要注意二叉树模型的假设和限制,并结合实际情况进行综合分析和判断。

期权定价是金融市场中的重要内容,其旨在确定期权的合理价格。

期权是一种金融工具,赋予购买者在期权到期时以约定价格购买或出售标的资产的权利。

很多投资者都希望能够在市场上买入或者卖出期权,以便于在未来某个时刻获得利润。

因此,了解期权的合理价格对投资者来说至关重要。

二叉树期权定价模型

支付已知红利率资产的期权定价

可通过调整在各个结点上的证券价格,算出期权价格;

如果时刻 it 在除权日之前,则结点处证券价格仍为:

Su j d i j , j 0,1,, i

如果时刻 it 在除权日之后,则结点处证券价格相应调整为:

S (1 )u j d i j

j 0,1, ,i

若在期权有效期内有多个已知红利率,则 it 时刻结点的相应的证券价格为:

2、保持不变,仍为 S ;

3、下降到原先的 d 倍,即 Sd

Su3

Su2

Su2

Su

Su

Su

S

S

S

S

Sd

Sd

Sd

Sd2 Sd2

Sd3

一些相关参数:

u e 3t

d1 u

pm

2 3

pd

t 12 2

r

q

2 2

1 6

t

2 1

pu

12 2

r q

2

6

控制方差技术 基本原理:期权A和期权B的性质相似,我们可以得到期权B的解析定价公

的波动率,mˆ i 为 i 在风险中性世界中的期望增长率, ik为 i 和 k 之间的瞬间相关系数)

常数利率和随机利率的蒙特卡罗模拟 利率为常数时:期权价值为(初始时刻设为0):

.

f erT Eˆ fT

其中, Eˆ 表示风险中性世界中的期望。

利率为变量时:期权价值为(初始时刻设为0): f Eˆ erT fT

j 0,1, ,i

注意:由于

u 1 d

,使得许多结点是重合的,从而大大简化了树图。

得到每个结点的资产价格之后,就可以在二叉树模型中采用倒推定价 法,从树型结构图的末端T时刻开始往回倒推,为期权定价。

2020年注册会计师金融期权价值的评估方法1:期权估值原理、二叉树期权定价模型知识

1.求期权到期日的期望价值

需要计算各种情况的概率

各种情况下期权的到期日价值可以根据股价和执行价格确定

2.将到期日的期望价值折现,折现率是无风险利率

【问题】目前股价50元,看涨期权的执行价格52.08元,到期时间6个月。

6个月后股价可能上升33.33%或者下降25%,半年期的无风险利率2%。

求期权价值。

【解析】

1.求上行下行概率

2.求期权到期日的期望价值

3.利用无风险利率进行折现

【答案】假设股价的上行和下行概率分别为P u和P d

2%=股票的期望报酬率=33.33%×P u+(-25%)×P d

P u+P d=1,求解二元一次方程组得到P u=0.4629,P d=0.5371

上行时股价=50×(1+33.33%)=66.66(元)

执行净收入=66.66-52.08=14.58(元)

下行时股价=50×(1-25%)=37.5(元),执行净收入=0

期权6个月后的期望价值=0.4629×14.58+0.5371×0=6.75(元)

期权价值=6.75/1.02=6.62(元)

(三)小结:两次运用期望的概念

1.第一次:求上行下行概率

股票的期望报酬率

=上行概率×上行时的报酬率+下行概率×下行时的报酬率

2.第二次:求期权到期日的期望价值。

CPA 财务成本管理 第41讲 期权价值评估方法(一)二叉树模型

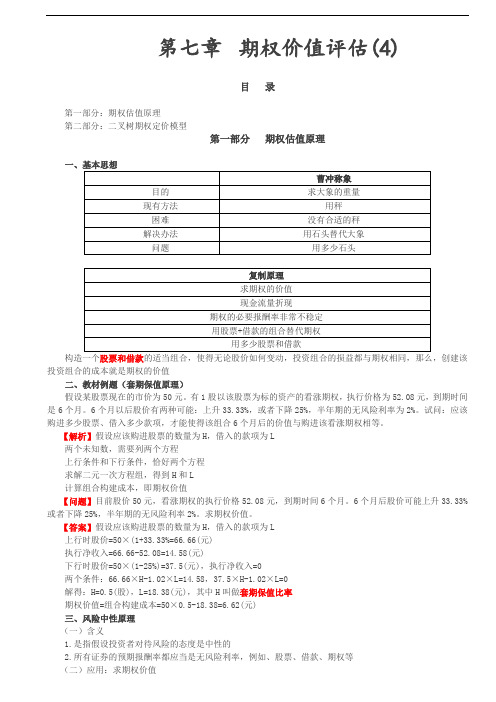

第41讲:期权价值评估方法(一)二叉树模型所谓二叉树,就是假设股价的未来走向有两种可能,其实教材的例8-10就是最简单的二叉树模型——单期二叉树,单期是指期权的有效期内只做一次股价变动的假设。

然而,真实情况是股价每天都在变化,单期二叉树的假设过于简单,计算结果当然也不够精确。

因此,我们可以把时间细分,多做几次股价变动的假设,形成两期二叉树和多期二叉树,期数越多,计算结果越精确。

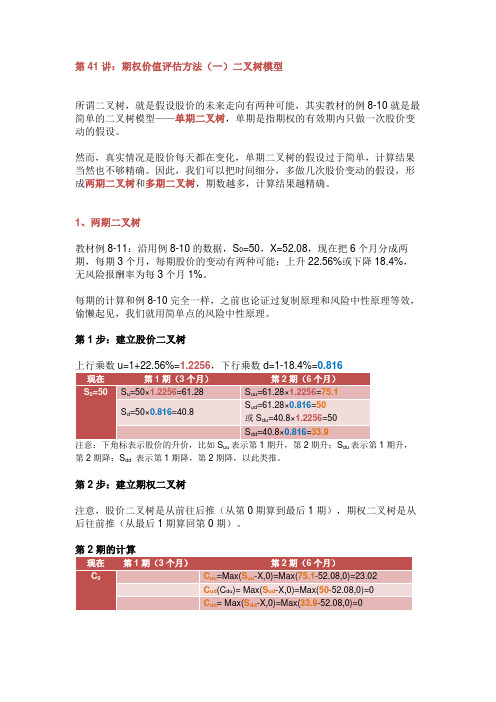

1、两期二叉树教材例8-11:沿用例8-10的数据,S0=50,X=52.08,现在把6个月分成两期,每期3个月,每期股价的变动有两种可能:上升22.56%或下降18.4%,无风险报酬率为每3个月1%。

每期的计算和例8-10完全一样,之前也论证过复制原理和风险中性原理等效,偷懒起见,我们就用简单点的风险中性原理。

第1步:建立股价二叉树注意:下角标表示股价的升价,比如S uu表示第1期升,第2期升;S du表示第1期升,第2期降;S dd表示第1期降,第2期降,以此类推。

第2步:建立期权二叉树注意,股价二叉树是从前往后推(从第0期算到最后1期),期权二叉树是从后往前推(从最后1期算回第0期)。

第1期的计算风险中性原理隆重登场。

1%=22.56%×上行概率-18.4%×(1-上行概率)第0期(现在)的计算C 0 = (C u ×0.47363+C d ×0.52637)/(1+1%)= (10.8×0.47363+0×0.52637)/(1+1%)=5.06大家不难发现,建立两期期权二叉树,就是对风险中性原理的两次应用。

计算结果5.06比上一讲的6.62更精确些。

2、多期二叉树讲到这儿,还有最后一个参数可能大家有些疑惑,那就是上行乘数u 和下行乘数d ,这是拍脑袋拍出来的吗?当然不是啦。

大家想想,这两个参数反映的是股价波动的幅度,在统计学中用标准差(σ)表示(第四章讲投资组合的时候说过,温故而知新哦),因此,u 和d 必然跟σ有关系。

2020年注册会计师金融期权价值的评估方法(3)知识

(二)二叉树期权定价模型

1.单期二叉树定价模型

(1)二叉树模型的假设。

①市场投资没有交易成本;

②投资者都是价格的接受者;

③允许完全使用卖空所得款项;

④允许以无风险利率借入或贷出款项;

⑤未来股票的价格将是两种可能值中的一个。

(2)单期二叉树公式的推导

设:S0=股票现行价格

u=股价上行乘数

d=股价下行乘数

r=无风险利率

C0=看涨期权现行价格

C u=股价上行时期权的到期日价值

C d=股价下行时期权的到期日价值

X=看涨期权执行价格

H=套期保值比率。

推导过程如下(简单了解)

初始投资=股票投资-期权收入=HS0-C0

投资到期日终值=(HS0-C0)×(1+r)

由于无论价格上升还是下降,该投资组合的收入(价值)都一样。

我们采用价格上升后的收入,即股票出售收入减去期权买方执行期权的支出:

在股票不派发红利的情况下,投资组合到期日价值=uHS0-C u

令到期日投资终值等于投资组合到期日价值:

(1+r)(HS0-C0)=uHS0-C u

化简:C0=HS0-

由于套期保值比率H为:H=

将其代入上述化简后的等式,并再次化简得:

C0=(

如果根据公式直接计算[例7-10]的期权价格:

C0===6.62

(元)

2.两期二叉树模型

单期的定价模型假设未来股价只有两个可能,对于时间很短的期权来说是可以接受的。

若到期时间很长,如【例7-10】的半年时间,就与事实相去甚远。

改善的办法是把到期时间分割成两部分,每期3个月,这样就。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第41讲:期权价值评估方法(一)二叉树模型

所谓二叉树,就是假设股价的未来走向有两种可能,其实教材的例8-10就是最简单的二叉树模型——单期二叉树,单期是指期权的有效期内只做一次股价变动的假设。

然而,真实情况是股价每天都在变化,单期二叉树的假设过于简单,计算结果当然也不够精确。

因此,我们可以把时间细分,多做几次股价变动的假设,形成两期二叉树和多期二叉树,期数越多,计算结果越精确。

1、两期二叉树

教材例8-11:沿用例8-10的数据,S0=50,X=52.08,现在把6个月分成两期,每期3个月,每期股价的变动有两种可能:上升22.56%或下降18.4%,无风险报酬率为每3个月1%。

每期的计算和例8-10完全一样,之前也论证过复制原理和风险中性原理等效,偷懒起见,我们就用简单点的风险中性原理。

第1步:建立股价二叉树

注意:下角标表示股价的升价,比如S uu表示第1期升,第2期升;S du表示第1期升,第2期降;S dd表示第1期降,第2期降,以此类推。

第2步:建立期权二叉树

注意,股价二叉树是从前往后推(从第0期算到最后1期),期权二叉树是从后往前推(从最后1期算回第0期)。

第1期的计算

风险中性原理隆重登场。

1%=22.56%×上行概率-18.4%×(1-上行概率)

第0期(现在)的计算

C 0 = (C u ×0.47363+C d ×0.52637)/(1+1%)

= (10.8×0.47363+0×0.52637)/(1+1%)=5.06

大家不难发现,建立两期期权二叉树,就是对风险中性原理的两次应用。

计算结果5.06比上一讲的6.62更精确些。

2、多期二叉树

讲到这儿,还有最后一个参数可能大家有些疑惑,那就是上行乘数u 和下行乘数d ,这是拍脑袋拍出来的吗?当然不是啦。

大家想想,这两个参数反映的是股价波动的幅度,在统计学中用标准差(σ)表示(第四章讲投资组合的时候说过,温故而知新哦),因此,u 和d 必然跟σ有关系。

u =e σ√t

d =1u

来看教材的例8-12:沿用例8-10的数据,S 0=50,X=52.08,把6个月分为6期,每期1个月,股价波动率(标准差)为0.4068,年无风险报酬率为4%。

第1步:建立股价二叉树

u =e σ√t =e 0.4068√1/12

=1.1246,d =11.1246

=0.8892

计算说明:横向乘上行乘数,斜向乘下行乘数。

×1.1246

×0.8892

下角标u、d表示上行和下行的次数,比如,S u6表示连续6次上行,S d6表示连续6次下行,S d2u表示下行2次,上行1次,以此类推。

第2步:建立期权二叉树

再次强调,期权要从最后1期算回第0期。

第5期的计算

4%/12=(1.1246-1)×上行概率-(1-0.8892)×(1-上行概率)

第0期(现在)的计算

C0 = (8.52×0.47363+2.3×0.52637)/(1+4%/12) = 5.30

跟两期二叉树相比,虽然计算复杂了,但结果又精确了一些。

当然,考试不会这么变态考6期,从往年情况来看,最多考两期。

如果大家对多期二叉树的计算感兴趣,建议使用excel,show给大家看啊。

这一讲的内容就这些,大家注意掌握二叉树的计算原则,尤其是股价从前往后算,期权从后往前算,作业还是最后布置。