个税自动计算函数公式设置,附个税速算扣除数及税率表

工资扣个人所得税自动计算函数公式

工资扣个人所得税自动计算函数公式

实务指南来了!

2022年10月1日起至2022年12月31日,先将工资薪金所得基本减除费用标准提高到每月5000元,并按新的税率表计算纳税,不实行专项附加扣除。

2019年1月1日起,将劳务报酬、稿酬、特许权使用费等三项所得与工资薪金合并起来计算纳税,并实行专项附加扣除。

关于2022年10月-12月工资的计算,是指税款所属期是10月-12月,注意不是纳税申报时间点,说的再通俗一点:

就是2022年11月报2022年10月的个税,适用5000元新的费用标准和新的税率表;2022年10月申报

个人所得税税率表一(综合所得适用)

按月换算后税率表

级数全年应纳税所得额换算全月应纳税所得额税率(%)

1 不超过36000元的不超过3000元的 3

2 超过36000元至144000元的部分超过3000元至12000元的部分10

3 超过144000元至300000元的部分超过12000元至25000元的部分20

4 超过300000元至420000元的部分超过25000元至35000元的部分25

5 超过420000元至660000元的部分超过35000元至55000元的部分30

6 超过660000元至960000元的部分超过55000元至80000元的部分35。

新旧个税EXCEL计算公式(起征点5000元)

个人所得税税率表一(工资、薪金所得适用)

级数月应纳税所得额税率

(%)

速算扣除数 工薪收入

起征点

5000

社保公积

金扣除

1不超过3000元的30 6,000.00 5,000.00 269.16

2超过3000元至12000元的部分10210 5,000.00

3超过12000元至25000元的部分201410 5,000.00

4超过25000元至35000元的部分252660 5,000.00

5超过35000元至55000元的部分304410 20,000.00 5,000.00

6超过55000元至80000元的部分357160 28,812.00 5,000.00

7超过80000元的部分4515160 7,000.00 5,000.00

各位可以自行简单设置“应税所得额”公式,计算出应税所得额后,“适用税率”、“速算扣除数”

其它扣除 应税所得额 适用税率 速算扣除数个人所得税 - 730.84 3.00% -21.93

-0.00% --

-0.00% --

-0.00% --

15,000.0020.00% 1,410.001,590.00

23,812.0020.00% 1,410.003,352.40

2,000.00 3.00% -60.00除数”、“个人所得税”三列自动计算。

2018年10月1日起调整起征点为5000元

2019年1月1日起为新税制全面实施阶段。

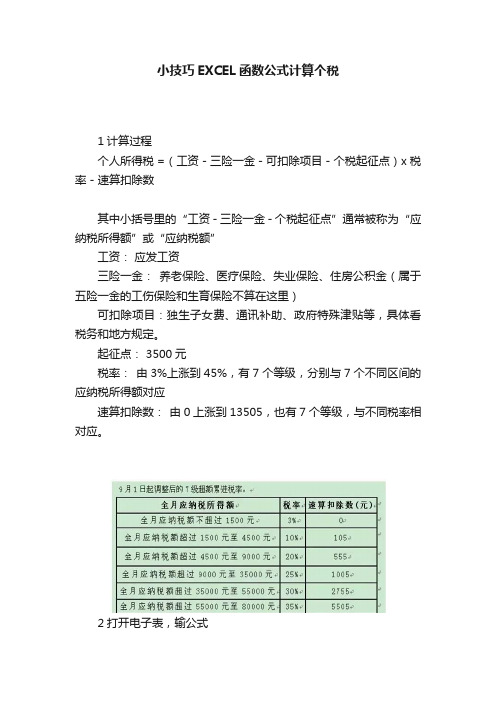

小技巧EXCEL函数公式计算个税

小技巧EXCEL函数公式计算个税

1计算过程

个人所得税 =(工资 - 三险一金 - 可扣除项目-个税起征点)x 税率 - 速算扣除数

其中小括号里的“工资 - 三险一金 - 个税起征点”通常被称为“应纳税所得额”或“应纳税额”

工资:应发工资

三险一金:养老保险、医疗保险、失业保险、住房公积金(属于五险一金的工伤保险和生育保险不算在这里)

可扣除项目:独生子女费、通讯补助、政府特殊津贴等,具体看税务和地方规定。

起征点: 3500元

税率:由3%上涨到45%,有7个等级,分别与7个不同区间的应纳税所得额对应

速算扣除数:由0上涨到13505,也有7个等级,与不同税率相对应。

2打开电子表,输公式

在工作表B2输入公式,并向下拖放单元格填充公式:

=ROUND(MAX((A2-3500)*{0.03,0.1,0.2,0.25,0.3,0.35,0.45}-{0,105,555,1005,2755,5505,13505},0),2)

其中A2为应发工资扣除三险一金(养老保险、医疗保险、失业保险、住房公积金)之后的余额其他的数据对应前面提到的个人所得税起征点、税率、速算扣除数。

自己测试测试吧,将公式直接复制过去回车就行!是不是有点成就感了!。

个税计算公式

计算公式个人所得税税率表工资个税的计算公式为:应纳税额=(工资薪金所得-“五险一金”-扣除数)×适用税率-速算扣除数个税起征点是3500,使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数实发工资=应发工资-四金-缴税。

全月应纳税所得额=(应发工资-四金)-3500扣除标准:个税按3500元/月的起征标准算如果某人的工资收入为5000元,他应纳个人所得税为:(5000—3500)×3%—0=45(元)。

[2]税率表一2011年9月1日起调整后,也就是2012年实行的7级超额累进个人所得税税率表应纳个人所得税税额= 应纳税所得额× 适用税率- 速算扣除数扣除标准3500元/月(2011年9月1日起正式执行)(工资、薪金所得适用)个税免征额3500元(工资薪金所得适用)级数全月应纳税所得额(含税级距)【税率资讯网提供】全月应纳税所得额(不含税级距)税率(%)速算扣除数1 不超过1,500元不超过1455元的 3 02 超过1,500元至4,500元的部分超过1455元至4155元的部分10 1053 超过4,500元至9,000元的部分超过4155元至7755元的部分20 5554 超过9,000元至35,000元的部分超过7755元至27255元的部分25 1,0055 超过35,000元至55,000元的部分超过27255元至41255元的部分30 2,7556 超过55,000元至80,000元的部分超过41255元至57505元的部分35 5,5057 超过80,000元的部分超过57505元的部分45 13,505 展开改革前与改革后对比注:1、本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2、含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

例如:某人某月工资减去社保个人缴纳金额和住房公积金个人缴纳金额后为5500 元,个税计算:(5500-3500)*10%-105=95元税率表二(个体工商户的生产经营所得和对企事业单位的承包经营、承租经营所得适用)级数全年应纳税所得额税率(%) 速算扣除数1 不超过15000元的 5 02 超过15000元至30,000元的部分10 7503 超过30,000元至60,000元的部分20 37504 超过60,000元至100,000元的部分30 97505 超过100,000元的部分35 14750展开注:1、本表所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额;2、含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

个人所得税的函数计算公式简单整理

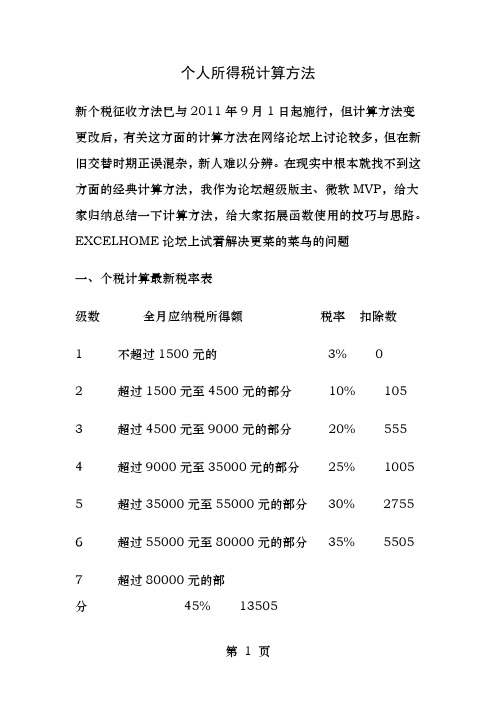

个人所得税计算方法新个税征收方法已与2011年9月1日起施行,但计算方法变更改后,有关这方面的计算方法在网络论坛上讨论较多,但在新旧交替时期正误混杂,新人难以分辨。

在现实中根本就找不到这方面的经典计算方法,我作为论坛超级版主、微软MVP,给大家归纳总结一下计算方法,给大家拓展函数使用的技巧与思路。

EXCELHOME论坛上试着解决更菜的菜鸟的问题一、个税计算最新税率表级数全月应纳税所得额税率扣除数1 不超过1500元的3% 02 超过1500元至4500元的部分 10% 1053 超过4500元至9000元的部分 20% 5554 超过9000元至35000元的部分 25% 10055 超过35000元至55000元的部分 30% 27556 超过55000元至80000元的部分 35% 55057 超过80000元的部分 45% 13505二、IF函数嵌套计算方法由于新个税税率调整,等级也由九级调整到七级,起征点调整到3500元,所以,所以公式判断要比原来简单多了。

例如:A1单元格为工薪收入(未扣除起征点3500元),则公式为:=IF(A1>=83500,(A1-3500)*45%-13505,IF(A1>=58500,(A 1-3500)*35%-5505,IF(A1>=38500,(A1-3500)*30%-2755,I F(A1>=12500,(A1-3500)*25%-1005,IF(A1>=8000,(A1-35 00)*20%-555,IF(A1>=5000,(A1-3500)*10%-105,IF(A1>35 00,(A1-3500)*3%,)))))))变换公式:=IF(A1<>"",ROUND(IF(AND(A1>0,A1<=3500),0,SUM(IF(( A1-3500>={0;1500;4500;9000;35000;55000;80000})+(A 1-3500<{1500;4500;9000;35000;55000;80000;1000000 0})=2,(A1-3500)*{3;10;20;25;30;35;45}%-{0;105;555;100 5;2755;5505;13505},0))),2),)抽水简化:=IF(A1<>"",ROUND(IF(AND(A1>0,A1%<=35),0,SUM(IF((A 1%-35>={0;15;45;90;350;550;800})+(A1%-35<{15;45;90;350;550;800;100000})=2,(A1-3500)*{3;10;20;25;30;35;4 5}%-{0;105;555;1005;2755;5505;13505},0))),2),)由于IF使用太多,会让人绕晕,而且公式也很烦琐,容易出错,但初学者往往是从IF与VLOOKUP两个函数起步的。

新个税EXCEL计算公式

新个税EXCEL计算公式新个税计算公式是根据应纳税所得额来计算税款的,公式如下:应纳税所得额=税前收入-五险一金-起征点税款=应纳税所得额×税率-速算扣除数其中,税前收入是个人的工资薪金收入,五险一金是指个人缴纳的养老保险、医疗保险、失业保险、工伤保险、生育保险和住房公积金的金额。

起征点是指不需要缴纳个人所得税的最低收入标准。

新个税法规定的税率分为七个级别,分别是3%、10%、20%、25%、30%、35%、45%。

速算扣除数是减轻计税人税负的措施,用来减少纳税人计算时的复杂度。

下面以一个例子来说明如何使用新个税Excel计算公式:假设人的税前收入为8000元,五险一金为1000元,起征点为3500元。

首先,计算应纳税所得额:然后,根据应纳税所得额和税率来计算税款:税款=3500×3%-0=105元因为应纳税所得额在最低级别所以速算扣除数为0。

所以,该人的税款为105元。

在Excel中,可以使用IF函数和VLOOKUP函数来实现这个计算公式。

假设A1单元格是税前收入,B1单元格是五险一金,C1单元格是起征点,D1单元格是应纳税所得额,E1单元格是税率,F1单元格是速算扣除数,G1单元格是税款。

公式如下:D1=A1-B1-C1E1=VLOOKUP(D1,税率表,2,TRUE)F1=VLOOKUP(D1,速算扣除数表,2,TRUE)G1=D1*E1-F1其中,D1单元格使用减法计算,税率表和速算扣除数表可以事先准备好并使用VLOOKUP函数进行查找。

这样就可以在Excel中方便地计算个人所得税了。

需要注意的是,这个计算公式是一个简化版,实际的个人所得税计算中还有其他的规定和调整,例如特殊扣除和税收优惠政策等。

因此,在实际使用时需要根据个人情况和最新法规进行调整和计算。

总结起来,新个税Excel计算公式可以通过应纳税所得额和税率来计算税款。

使用IF函数和VLOOKUP函数可以方便地在Excel中实现这个计算。

个人所得税excel计算公式

个人所得税excel计算公式1、2011年9月1日开始,个税计算公式个税=ROUND(MAX((A6-3500)*{0.03,0.1,0.2,0.25,0.3,0.35,0.45}-{0,105,555,1005,2755,5505,13505},0),2) A6是工资减去应扣减的五金之后的余额。

2、2011年9月1日开始,税后算税前公式(倒算税前)税前=IF(3500<(ROUND(MAX((A5-3500-{0,105,555,1005,2755,5505,13505})/(1-{0.03,0.1,0.2,0.25,0.3,0.35,0.4}))+3 500,2)),(ROUND(MAX((A5-3500-{0,105,555,1005,2755,5505,13505})/(1-{0.03,0.1,0.2,0.25,0.3,0.35,0.4}))+350 0,2)),A5)A5等于税后工资,不含应扣的社保费用等。

3、2011年9月1日开始,根据缴纳个税算应税工资应税工资=ROUND(MAX(A5/({0.03,0.1,0.2,0.25,0.3,0.35,0.45}-{0,105,555,1005,2755,5505,13505}))+3500,2) A5等于缴纳的个税注意:年终奖时不适用4、2011年9月1日开始,年终奖个税计算公式年终奖个税=ROUND(IF(A13/12>1500,IF(A13/12>4500,IF(A13/12>9000,IF(A13/12>35000,IF(A13/12>55000,IF(A13/12>8 0000,IF(A13/12>80000.0001,(A13*0.45-13505)),(A13*0.35-5505)),(A13*0.3-2755)),(A13*0.25-1055)),(A13*0.2 -555)),(A13*0.1-105)),(A13*0.03)),2)注意:(1)如果当月工资不小于3500元时,则设A13为年终金;(2)如果当月工资小于3500元时,则设A13为年终金+当月工资减去五金等可扣除项后的余额5.无效年终奖区间这些无效纳税区间有两个特点:一是每个区间的起点都是税率变化相应点;二是相对无效区间减去1元的年终奖金额而言,随税前收入增加、税后收入不升反降或保持不变,如年终奖为18001元时,相应的个税为1695.1元,税后收入为16305.9元;而年终奖为18000元时,应缴的个税为540元,税后收入为17460元。

Excel个人所得税公式和自定义函数

Excel个人所得税公式和自定义函数注意:本文方法整理自网络用Excel 计算个人所得税是大家经常遇到的事情,一般我都是用自定义函数来实现。

其实用公式来计算个人所得税也是很不错的选择,这里综合网上的方法,分别介绍用公式和自定义函数来计算个人所得税。

一、使用公式计算个人所得税使用以下公式即可计算个人所得税:=ROUND(MAX((A1-3500)*0.05*{0.6,2,4,5,6,7,9}-5*{0,21,111,201,551,1101,2701},0),2)其中的 A1 为需要计算所得税的金额,效果如图:二、使用自定义函数下面我们就来介绍一下使用自定义函数来计算所得税,1、创建一个计算所得税的自定义函数:打开 VBE,添加一个自定义模块,在模块中添加以下代码:Public Function Incometax(Amount)Select Case AmountCase Is <= 3500Incometax = 0Case 3500 To 5000Incometax = 0.03 * (Amount - 3500) - 0Case 5000.01 To 8000Incometax = 0.1 * (Amount - 3500) - 105Case 8000.01 To 12500Incometax = 0.2 * (Amount - 3500) - 555Case 12500.01 To 38500Incometax = 0.25 * (Amount - 3500) - 1005Case 38500.01 To 58500Incometax = 0.3 * (Amount - 3500) - 2755Case 58500.01 To 83500Incometax = 0.35 * (Amount - 3500) - 5505Case ElseIncometax = 0.45 * (Amount - 3500) - 13505End SelectEnd Function2、在工作表中直接使用以下公式即可:=Incometax(A1)其中的 A1 为需要计算所得税的金额,效果如图:这两种方法,各有优缺点,各位可以根据需要自行采用。

关于3500新个税的扣税公式(Excel)

关于3500新个税的扣税公式(Excel) 关于新个税的扣税公式(EXCEL)马上新个税就要实施了,在这里给大家提供两个新的个税的扣税公式,以方便大家工作。

公式一:=ROUND(MAX((C2-3500)*{0.03,0.1,0.2,0.25,0.3,0.35,0.45}-{0,105,555,1005,2755,5505,13505},0),2)C2:应税工资,使用的时候大家把这个格子用自己应税工资的那一栏替换了,直接放到EXCEL里面就可以用。

公式简单说明:1、ROUND(*,2)四舍五入保留小数点后两位的函数2、MAX 取两者之间的最大值的函数3、0.03,0.1,0.2,0.25,0.3,0.35,0.45 个税税率4、0,105,555,1005,2755,5505,13505速算扣除数5、(MAX((A-3500)*{0.03,0.1,0.2,0.25,0.3,0.35,0.45}-{0,105,555,1005,2755,5505,13505},0)是纳税额* 各级个税税率-应扣额后的数字,如果税率对应的级别<=纳税额时,税率越大税额越大,符合所缴税款和所得相匹配的原理。

如果税率对应的级别> 纳税额时,税率越大税额越小,因为扣减了超额的扣除数,这样保证了,缴税数组里最大的那个一定是最符合相应税率的。

公式二(五群文玥编写,很好的IF公式):=ROUND(IF(($C2-3500)>=0,IF(($C2-3500)<35000,IF(($C2-3500)<1500,($C2-3500)*3%,IF(($C2-3500)<4500,($C2-3500)*10%-105,IF(($C2-3500)<9000,($C2-3500)*20%-555,($C2-3500)*25%-1005))),IF(($C2-3500)<55000,($C2-3500)*30%-2755,IF(($C2-3500)<80000,($C2-3500)*35%-5505,($C2-3500)*45%-13505)))," "),2) 使用时将C2替换成应税工资,这个公式就不解释了。

Excel个人所得税税率、速算扣除数公式

Excel个人所得税税率、速算扣除数公式由于个人所得税采用超额累进税率,每次手工计算时都要看税率表、速算扣除数,非常麻烦,那么如果能用下面的公式在Excel计算,就非常方便智能,只要套用公式就可以,不需要记住公式,每次使用时调用即可。

应纳税所得额=IF((经营所得-各项扣除等)>0,(经营所得-各项扣除等),0)经营所得个人所得税适用【速算扣除数】=IF(应纳税所得额<30000,0,IF(应纳税所得额<90000,1500,IF(应纳税所得额<300000,10500,IF(应纳税所得额<500000,40500,65500))))经营所得个人所得税适用【税率】=IF(应纳税所得额<30000,0.05,IF(应纳税所得额<90000,0.1,IF(应纳税所得额<300000,0.2,IF(应纳税所得额<500000,0.3,0.35))))综合所得个人所得税适用【速算扣除数】=IF(应纳税所得额<36000,0,IF(应纳税所得额<144000,2520,IF(应纳税所得额<300000,16920,IF(应纳税所得额<420000,31920,IF(应纳税所得额<660000,52920,IF(应纳税所得额<960000,85920,181920))))))综合所得个人所得税适用【税率】=IF(应纳税所得额<36000,0.03,IF(应纳税所得额<144000,0.1,IF(应纳税所得额<300000,0.2,IF(应纳税所得额<420000,0.25,IF(应纳税所得额<660000,0.3,IF(应纳税所得额<960000,0.35,0.45))))))应纳税所得额在Excel表格中,用表格名代替,也可以用直接用数据。

应用:Excel个人所得税经营所得纳税申报表(A表)税率、速算扣除数计算。

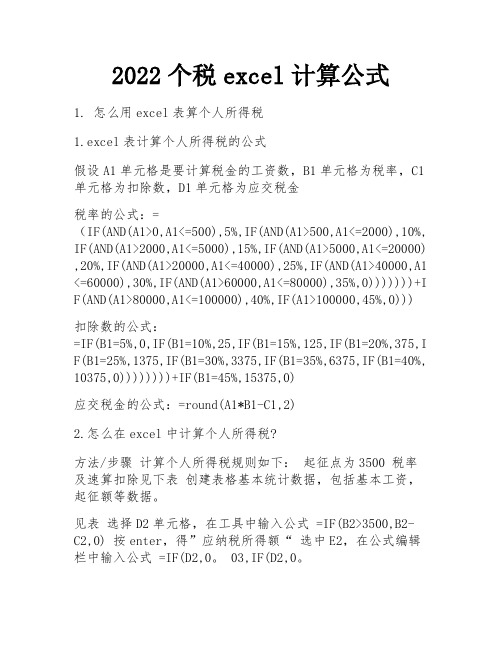

2022个税excel计算公式

2022个税excel计算公式1. 怎么用excel表算个人所得税1.excel表计算个人所得税的公式假设A1单元格是要计算税金的工资数,B1单元格为税率,C1单元格为扣除数,D1单元格为应交税金税率的公式:=(IF(AND(A1>0,A1<=500),5%,IF(AND(A1>500,A1<=2000),10%, IF(AND(A1>2000,A1<=5000),15%,IF(AND(A1>5000,A1<=20000) ,20%,IF(AND(A1>20000,A1<=40000),25%,IF(AND(A1>40000,A1 <=60000),30%,IF(AND(A1>60000,A1<=80000),35%,0)))))))+I F(AND(A1>80000,A1<=100000),40%,IF(A1>100000,45%,0)))扣除数的公式:=IF(B1=5%,0,IF(B1=10%,25,IF(B1=15%,125,IF(B1=20%,375,I F(B1=25%,1375,IF(B1=30%,3375,IF(B1=35%,6375,IF(B1=40%, 10375,0))))))))+IF(B1=45%,15375,0)应交税金的公式:=round(A1*B1-C1,2)2.怎么在excel中计算个人所得税?方法/步骤计算个人所得税规则如下:起征点为3500 税率及速算扣除见下表创建表格基本统计数据,包括基本工资,起征额等数据。

见表选择D2单元格,在工具中输入公式 =IF(B2>3500,B2-C2,0) 按enter,得”应纳税所得额“ 选中E2,在公式编辑栏中输入公式 =IF(D2,0。

03,IF(D2,0。

1,IF(D2,0。

2,IF(D2,0。

25,IF(D2,0。

个税计算表格公式

个税计算表格公式一、工资、薪金所得个税计算公式。

1. 应纳税所得额的计算。

- 应纳税所得额 = 月度收入 - 5000元 - 专项扣除 - 专项附加扣除 - 依法确定的其他扣除。

- 其中:- 5000元是每月的基本减除费用标准(起征点)。

- 专项扣除包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等。

- 专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等支出。

2. 税率及速算扣除数。

- 工资、薪金所得适用七级超额累进税率,税率为3% - 45%。

具体税率和速算扣除数如下表:级数全月应纳税所得额税率(%)速算扣除数。

1 不超过3000元的部分 3 0。

2 超过3000元至12000元的部分 10 210。

3 超过12000元至25000元的部分 20 1410。

4 超过25000元至35000元的部分 25 2660。

5 超过35000元至55000元的部分 30 4410。

6 超过55000元至80000元的部分 35 7160。

7 超过80000元的部分 45 15160。

3. 应纳税额的计算。

- 应纳税额 = 应纳税所得额×适用税率 - 速算扣除数。

二、劳务报酬所得个税计算公式。

1. 应纳税所得额的计算。

- 每次收入不超过4000元的:- 应纳税所得额 = 每次收入额 - 800元。

- 每次收入4000元以上的:- 应纳税所得额 = 每次收入额×(1 - 20%)2. 税率及速算扣除数。

- 劳务报酬所得适用三级超额累进税率,税率为20% - 40%。

具体如下:级数每次应纳税所得额税率(%)速算扣除数。

1 不超过20000元的部分 20 0。

2 超过20000元至50000元的部分 30 2000。

3 超过50000元的部分 40 7000。

3. 应纳税额的计算。

- 应纳税额 = 应纳税所得额×适用税率 - 速算扣除数。

excel新个税公式和方法

excel新个税公式和方法

在2019年1月1日起实施的新个税法规定了新的个税计算方法,为了便于在Excel中进行个税计算,我们可以使用以下新的个税公式和方法:

1. 新个税计算公式:根据新的个税法,个税的计算公式为:应纳税所得额 ×适用税率 - 速算扣除数。

其中,应纳税所得额是扣除专项附加扣除后的税前收入,适用税率和速算扣除数根据税法规定确定。

2. 个税计算步骤:首先,在Excel中设置一个单元格用来输入税前收入,然后根据新的个税计算公式,计算应纳税所得额;其次,根据税法规定确定适用税率和速算扣除数,计算出个税金额;最后,将个税金额减去已纳税额,得到实际应缴个税金额。

3. 使用VLOOKUP函数:为了方便计算个税,可以使用Excel中的VLOOKUP 函数来查找适用税率和速算扣除数。

将税前收入作为查找值,税率和扣除数作为表格,利用VLOOKUP函数自动匹配出对应的税率和扣除数,从而简化个税计算过程。

4. 制作个税计算表:为了更直观地查看个税计算结果,可以在Excel中制作个税计算表。

将税前收入、应纳税所得额、适用税率、速算扣除数、个税金额等信息分列在表格中,利用公式和函数自动计算个税金额,从而实现个税计算的自动化。

总之,通过以上介绍的新的个税公式和方法,我们可以在Excel中更便捷地计算个税,提高计算效率,准确计算个税金额,避免税收纳税错误。

希望以上内容能帮助您更好地了解和应用Excel中的新个税计算方法。

如果您有任何疑问,欢迎随时向我提问。

祝您计算个税顺利,财务管理更加便捷!。

最新个人所得税关于个人工资薪金和年终一次性奖金及津贴

最新个人所得税关于个人工资薪金和年终一次性奖金及津贴(包括年终劳务费)的应纳税额计算方法

计算公式:(工资总额—基数)*税率—速算扣除数

比如,1、月工资总额为5000元,

应缴个税=(5000-3500)*3%-0=45

2、月工资总额为8000元

应缴个税=(8000-3500)*10%-105=345

以此类推

2、年终一次性奖金及津贴(包括年终劳务费)应缴个人所得税计算方式:

计算方法:1、按年终一次性奖金总额/12=金额找相应的税率和速算扣除数

2、按年终一次性奖金总额*税率-速算扣除数

例如:1、奖金总额=18000

找税率:18000/12=1500 相应的税率为3%、速算扣除数为0

应缴税额=18000*3%=540

2、奖金总额=54000 相应的税率为10%、速算扣除数为105

找税率:54000/12=4500

应缴税额=54000*10%-105=5295

以此类推

请各位教职工根据自己的工资的实际情况,计算纳税金额,选择较低的纳税方式。

新个税EXCEL计算公式(起征点3500元)

各位可以自行简单设置“应税所得额”公式,计算出应税所得额后,“适用税率”、“速算扣除数 各位可以自行简单设置“ 应税所得额” 公式, 计算出应税200.00 200.00 200.00 200.00 200.00 200.00 200.00

其它扣除

100.00 100.00 100.00 100.00 100.00 100.00 100.00

级数月应纳税所得额速算扣除数工薪收入其它扣除应税所得额适用税率速算扣除数个人所得税2000003500002000010000101053801003500002000010000100300205555500003500002000010000170000100010500650025100521000003500002000010000172000025001005003295003027555500000350000200001000051200003000275500126050035550580000003500002000010000762000035005505002116500451350515000000350000200001000014620000450013505005228500各位可以自行简单设置应税所得额公式计算出应税所得额后适用税率速算扣除数个人所得税三列自动计算

个人所得税税率表一(工资、薪金所得适用) 个人所得税税率表一(工资、薪金所得适用) 个人所得税税率表一 级数 1 2 3 4 5 6 7 月应纳税所得额 不超过1500元的 超过1500元至4500元的部分 超过4500元至9000元的部分 超过9000元至35000元的部分 超过35000元至55000元的部分 超过55000元至80000元的部分 超过80000元的部分 税率(%) 速算扣除数 3 10 20 25 30 35 45

新个税EXCEL计算公式

新个税EXCEL计算公式2024年新个税政策是根据国家税收制度和个人所得税法进行的调整,以提高人民群众的现实感受和获得感,减轻中低收入人群的税费负担。

在新政策下,个人所得税采用了综合和分类相结合的方式计算,最大程度上保障了收入合法的公平和个税税负的合理分配。

根据新个税政策,个人的收入分为11个层级,每个层级都有相应的适用税率。

具体的层级和税率如下:1.不超过3,000元:3%2.超过3,000元至12,000元:10%3.超过12,000元至25,000元:20%4.超过25,000元至35,000元:25%5.超过35,000元至55,000元:30%6.超过55,000元至80,000元:35%7.超过80,000元:45%在计算个人所得税时,需要先计算个人的工资收入,然后扣除相关的费用和专项扣除额,再根据剩余的收入按照对应的适用税率进行计算。

个人所得税的计算公式如下:个人所得税=应纳税所得额×适用税率-速算扣除数其中,“应纳税所得额”是个人的收入减去相关费用和专项扣除额后的金额。

而"适用税率"和"速算扣除数"是根据个人所得额的层级来确定的,需要根据具体的收入金额来匹配相应的税率和速算扣除数。

为了帮助大家更好地理解新个税计算公式,下面给出一个实际的例子进行说明:假设小明的工资为8000元,他同时有三个子女,每个子女的教育费用为2000元。

此外,他还有一项专项扣除,具体金额为3000元。

那么他的个人所得税如何计算呢?首先,需要计算应纳税所得额。

根据新个税政策,相关费用和专项扣除额可以抵扣个人的收入。

在这个例子中,小明的工资收入为8000元,子女教育费用为6000元(三个子女每个子女的教育费用为2000元),而专项扣除额为3000元。

因此,应纳税所得额为(8000-6000-3000)=-1000元。

根据新政策,如果应纳税所得额为负数,则不需要缴纳个人所得税。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

个税自动计算函数公式设置,附个税速算扣除数及税率表

个人所得税基本计算公式是什么?个人所得税速算扣除数是多少?个人所得税税率表(综合所得适用),个人所得税税率表(经营所得适用),个人所得税速算扣除数、税率、计算公式如下。

1

综合所得年度税率和速算扣除数表

(适用于年度计算):

个人所得税税率表(综合所得适用)

级数全年应纳税所得额税率(%J 1速算扣除数

1不超过36000元的30

2超过36000元至

144000元的部分

102520

3超过144000元至

300000元的部分

2016920

4超过300000元至

420000元的部分

2531920

5超过420000元至

660000元的部分

3052920

6超过660000元至

960000元的部分

3585920

7超过960000元的部分

45181920

年度计算个人所得税:

应纳个人所得税税额=应纳税所得额X适用税率-速算扣除数

应纳税所得额二年度收入额-准予扣除额

准予扣除额=基本扣除费用60000元÷专项扣除÷专项附加扣除+依法确定的其他扣除

2

综合所得月度税率和速算扣除数表

(适用于月度计算):

级数月度应纳税所得额税率(%)速算扣除数1不超过3000元的30

2超过3000元至12000

元的部分

10210

3超过12000元至

25000元的部分

201410

4超过25000元至

35000元的部分

252660

5超过35000元至

55000元的部分

304410

6超过55000元至

80000元的部分

357160

7超过80000元的部分4515160

月度(包括按月预扣)计算个人所得税:

应纳个人所得税税额=应纳税所得额X适用税率-速算扣除

数

应纳税所得额二月度收入额-准予扣除额

准予扣除额=基本扣除费用5000元÷专项扣除÷专项附加扣除+依法确定的其他扣除

3

经营所得的计算表

级数全年应纳税所得额税率(%)速算扣除数1不超过30000元的50

2超过30000元至90000

元的部分

101500

3超过90000元至

300000元的部分

2010500

4超过300000元至

500000元的部分

30405∞

5超过500000元的部分35655∞计算个人所得税:

应纳个人所得税税额=应纳税所得额X适用税率-速算扣除

数

应纳税所得额二年应税收入额-准予税前扣除金额

特定所得的基本计算

个人所得税税率表(综合所得适用)

(1)利息、股息、红利所得

应纳个人所得税税额=每次收入额χ20%

(2)财产租赁所得

按照每次租赁收入的大小,区别情况计算:

①每次收入不超过四千元的

应纳个人所得税税额=(每次收入-费用800元)χ20%

②每次收入四千元以上的

应纳个人所得税税额=每次收入X(1-20%)×20%(3)财产转让所得应纳个人所得税税额=I转让财产的收入额-(财产原值+

合理费用))×20%

(4)偶然所得

应纳个人所得税税额=每次收入额x20%

注意:如果另行给予优惠税率或者减半征收的,则按优惠税率或者减半计算。

个人薪金所得税免征额是5OOO,超过5000的部分,使用超额累进税率的计算方法如下:

应纳个人所得税税额=应纳税所得额X适用税率-速算扣除

数。

举例

李某的工资收入为9800元:

应纳税所得额:9800-5000=4800(元);

他应纳个人所得税为:(9800-5000)×0.1-210=270(π)o

林某的工资收入为20000元:

应纳税所得额:20000-5000=15000(元);

他应纳个人所得税为:

(20000—5000)X0.20—1420=1580(元)。

你可关心自己要交多少税?财税迷现给你三个公式来计算!三个公式

第一种方法:IF嵌套

IF嵌套计算个人所得税,是大家普遍能够想到的方法,如下

公式为:

=IF((B12-5000)<0f0f IF((B12-5000)<=3000,(B12-

50OO)*O.O3f IF((B12-5OOO)<=12000f(B12-5000)*0.1-210,IF((B12-5000)<=25000f(B12-5000)*0.2-1420f IF((B12-5000)<=35000f(B12-5000)*0.25-2660,IF((B12-5000)<=55000f(B12-5000)*035-

4410f IF((B12-5000)<=80000f(B12-5000)*035-7160f(B12-5000)*0.45-15160)))))))

七个纳税等级,IF七重嵌套,公式特别长!这个公式,写的时候,不小心就写错了。

还是建议大家用第二或第三个公式。

第二种方法:1OOKUP函数

利用1OOKUP函数的模糊查询,可以实现计算个人所得税。

公式:

=IF(B12<5000f0f1OOKUP(B12-5000f$C$2:$C$8f(B12-

5000)*$D$2:$D$8-$E$2:$E$8))

如下图:

012

1OOKUP 函数外套用IF 函数,是考虑了薪金5000以下不

纳税的情况、

第三种方法:MAX 函数 公式为:

A B C D E 1 SU

应纳税所科领 区间呈低价

机率

速算扣除数

2 1 不超过3000元

0 3% 0 3 2 a∏3.000π⅛12000πfi9≡β^ 3.000 10% 210 4 3 ½ι212.0007t≡25OOOπfi⅝T⅛> 12,000 20% 1420 5 4 fiι225,000π≡35.000πfi¾^

25,000 2S% 2.660 6 5 理235.000元至5500Ojt 的部分

35.000 30% 4.410 7 6 fii255,000π≡80.000πfi5SB^

55.000 35% 7.160 8 7

fii280,0007⅞fi⅜P^

80,000

45%

15,160

9 10

11 姓名 新金

个人所得欢 个人所得税 个人所胃税

12 王一 4999 0 0 0 13 林二 5100 3 3

3 1

4 张三 9800 270 270

270 15 李四 20000 1580 158C 1580 16 陈武 55555 1328425 107565 107565 17

赵六

100000

27590

27590

27590

=MAX((B12-5000)*$D$2:$D$8-$E$2:$E$8f0), <Ctr1+Shift+Enter>结束公式输入。

如下图:

A

1

2

3

4

5

6

7

8

9

公式原理是:将应纳税所得额与各级别税率与速算指数组成七个备选等级,其中最大值就是所得税。