如何进行获利能能力分析

企业获利能力分析

获利能力是指企业赚取利润的能力,反映企业的资金增值能力。

获利能力分析就要从各个视角对企业赚取利润的能力进行定量分析和定性分析,其内容覆盖面非常广泛,主要包括企业从营业收入中获取利润的能力、企业运用资产赚取利润的能力以及股东回报水平三个方面。

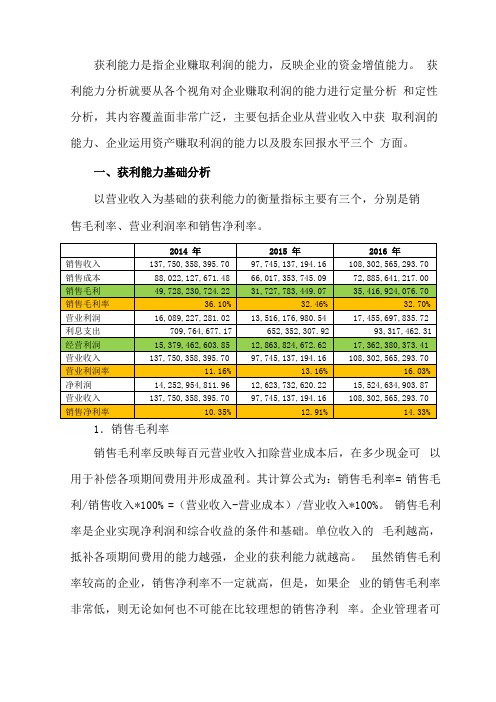

一、获利能力基础分析以营业收入为基础的获利能力的衡量指标主要有三个,分别是销售毛利率、营业利润率和销售净利率。

1.销售毛利率销售毛利率反映每百元营业收入扣除营业成本后,在多少现金可以用于补偿各项期间费用并形成盈利。

其计算公式为:销售毛利率= 销售毛利/销售收入*100% =(营业收入-营业成本)/营业收入*100%。

销售毛利率是企业实现净利润和综合收益的条件和基础。

单位收入的毛利越高,抵补各项期间费用的能力越强,企业的获利能力就越高。

虽然销售毛利率较高的企业,销售净利率不一定就高,但是,如果企业的销售毛利率非常低,则无论如何也不可能在比较理想的销售净利率。

企业管理者可根据销售毛利率水平来预测获利能力,并进行成本水平的判断和控制,因为销售成本率=1一销售毛利率。

企业设置的标准值为 0.15,从上图表中可以看出,该企业销售毛利率2014-2016三年间销售毛利率分别为36.10%、32.46%、32.70%,都高于标准值,格力电器总的主营规模呈上升趋势,影响销售毛利变动的因素可分为外部因素和内部因素两大方面,外部因素主要是指因市场供求变动而导致的销售数量和销售价格的变动以及取得生产要素价格的变动。

由于企业对外部市场的驾驭能力有限,通常只能适应市场变动,所以,企业更主要的是从内部因素入手寻求增加销售毛利额和销售毛利率的途径。

影响销售毛利变动的内部因素包括:开拓市场的意识和能力、成本管理水平(包括存货管理水平、生产管理水平、产品结构决策、企业战略要求)以及存货盘盈或盘亏(指在定期实地盘存制下)等。

2014—2016年格力电器的销售毛利率在32%—36%之间,可见格力电器在应对市场供求变动所做的工作比较充足,而且销售收入和成本控制的管理控制和把握都比较好,同时也可以看出格力电器有一个比较好的销售毛利率基础,为以后实现销售净利率打下基础,格力销售毛利率一直保持 32%—36%之间,表明公司产品或服务的盈利能力超强。

企业获利能力分析:ROS、ROA、ROE

企业获利能力分析:ROS、ROA、ROE企业获利能力分析获利能力是指企业赚取利润的能力。

评价企业获利能力的财务比率主要有:资产利润率、股东权益净利率、销售净利率、每股利润、市盈率等.(一)资产利润率资产利润率是企业一定时期内的净利润与资产平均总额的比率。

其计算公式为:资产利润率=净利润/资产平均总额×100%例:根据表1和表2的有关数据,计算ABC公司2001年的资产利润率。

资产利润率=1260/(3800+4500)÷2×100%=30.36%资产利润率主要用来衡量企业资产获利的能力,它反映了企业总资产的利用效率。

ABC公司的资产利润率为30.36%,说明该公司每100元的资产可以赚取30.36元的净利润.这一比率越高,说明企业的获利能力越强。

(二)股东权益净利率股东权益净利率是一定时期企业的净利润与股东权益平均总额的比率。

其计算公式为:股东权益净利率=净利润/股东权益平均总额×100%股东权益平均总额=(期初股东权益+期末股东权益)÷2例:根据表1和表2的有关数据,计算ABC 公司2001年的股东权益净利率.股东权益净利率=1260/(1976+2430)÷2×100%=57。

19%股东权益净利率是评价企业获利能力的一个重要的财务比率,反映了企业股东获取投资报酬的高低。

该比率越高,说明企业的获利能力越强。

(三)销售净利率销售净利率是企业净利润与销售净额的比率。

其计算公式为:销售净利率=净利润/销售收入净额×100%销售净利率说明了企业净利润占销售收入的比例,它可以评价企业通过销售赚取利润的能力。

销售净利率表明企业每元销售净收入可实现的净利润是多少。

该比例越高,企业通过扩大销售获取收益的能力越强。

例:根据表2的有关数据,计算ABC公司2001年的销售净利率。

销售净利率=1260/8520×100%=14.79%销售净利率为14。

企业偿债能力及获利能力分析

企业偿债能力及获利能力分析企业的偿债能力和获利能力是评估其经营状况和财务稳定性的重要指标。

偿债能力主要评估企业是否有足够的流动资金来偿还其债务,而获利能力则衡量企业的经营活动是否能够创造可观的利润。

一、企业的偿债能力分析偿债能力是企业在债务到期时按时偿还债务的能力。

企业具备良好的偿债能力,能为企业创造更大的投资利润空间,提供更多的经营机会,进一步推动企业的发展。

以下是分析企业偿债能力的几个指标:1.流动比率:流动比率是企业流动资产与流动负债之间的比率。

一般来说,流动比率大于1表示企业有足够的流动资产来偿还其流动负债。

流动比率越大,企业的偿债能力越强。

2.速动比率:速动比率是排除存货的流动资产与流动负债之间的比率。

存货是较不易变现的资产,因此速动比率可以更准确地衡量企业偿债能力。

速动比率大于1则表示企业有足够的速动资产来偿还其流动负债。

3.利息保障倍数:利息保障倍数是企业税前利润与利息费用之间的比率,用于评估企业支付利息费用的能力。

利息保障倍数越大,说明企业偿债能力越强。

4.产权比率:产权比率是企业净资产与总资产之间的比率。

产权比率衡量企业自有资金在总资产中的比例,越高则表示企业依赖外部债务的程度越低,偿债能力越强。

获利能力是评估企业取得盈利的能力。

盈利是企业运营的目标之一,良好的获利能力可以帮助企业提高市场竞争力,吸引投资者的关注。

1.营业利润率:营业利润率是企业营业利润与营业收入之间的比率。

营业利润率越高,说明企业每单位销售额产生的盈利能力越强。

2.净利润率:净利润率是企业净利润与营业收入之间的比率。

净利润率反映了企业经营活动的总体获利能力。

净利润率越高,意味着企业取得的净利润越多。

3.资产收益率:资产收益率是企业净利润与平均资产总额之间的比率。

资产收益率衡量企业利用资产创造利润的能力,高资产收益率表示企业有效地运用了其资产。

4.每股收益:每股收益是企业净利润与发行的普通股数量之间的比率。

每股收益是投资者关注的重要指标之一,高每股收益可以吸引投资者的关注。

财务报表分析(获利能力分析)

北京同仁堂获利能力分析(2007-2009)获利能力是指企业赚取利润的能力。

获利能力主要由利润指标体现。

企业的获利能力对企业的所有利益关系的人来说都非常重要.企业获利能力强,能够赚取丰厚的利润,则债权人的利息和本金都有了偿还的保障,经营管理者获得了良好的业绩以及根据业绩支付的奖励,投资人有了分配股利的基础,国家有了收取所得税的依据,企业职工有望增加劳动收入和改善福利待遇。

因此,获利能力是任何企业,在任何情况下、任何利益关系人都非常关心的.一.分析方法对北京同仁堂2007年,2008年,2009年的财务报表进行盈利能力和投资报酬分析,采用了历史比较分析和同行业比较分析两种方法.具体分析指标如下所列:1、盈利能力分析(1)毛利率(2)营业利润率(3)总资产收益率(4)长期资本收益率(5)资本保值增值率(6)主营业务利润率(7)盈余现金保障倍数(8)成本费用利润率2、投资报酬分析(1)净资产收益率(2)每股收益二.基本资料北京同仁堂股份有限公司2007年、2008年、2009年财务报表见Excel工作表“同仁堂报表资料.xls”。

三.历史比较分析(一)指标计算1.毛利率销售毛利额=主营业务收入—主营业务成本销售毛利率=销售毛利额÷主营业务收入×100%2007年主营业收入2702850939.13 主营业务成本1613257135.372008年主营业收入2939049511.33 主营业务成本1721837973。

252009年主营业收入3250219884.27 主营业务成本1820405717。

112007年销售毛利额=2702850939。

13-1613257135.37=1089593803.76元2008年销售毛利额=2939049511。

33—1721837973.25=1217211538。

08元2009年销售毛利额=3250219884。

27-1820405717.11=1429814167。

获利能力分析

获利能力分析获利能力是指企业或个人在经营活动中所获得的利润能力,是衡量企业经营状况和盈利能力的重要指标之一。

通过对获利能力的分析,可以评估企业的经营状况,并找出影响获利能力的因素,为企业提供改善经营效益的参考。

本文将从净利润率、毛利率、资产回报率等方面,对获利能力进行深入分析和解读。

一、净利润率净利润率是指企业的净利润与营业收入之比,反映了企业每一元营业收入中所获得的净利润比例。

净利润率越高,说明企业盈利能力越强,反之则盈利能力较弱。

通过对净利润率的分析,可以评估企业的盈利水平和经营风险。

以某企业为例,其去年的净利润为100万元,营业收入为500万元,那么该企业的净利润率为20%。

这意味着在去年的经营活动中,该企业每一元的营业收入中,有20分之1是净利润。

净利润率的高低与行业平均水平和历史数据进行比较,可以反映出企业的获利能力是否具有竞争优势。

二、毛利率毛利率是指企业的毛利润与营业收入之比,反映了企业每一元营业收入中所获得的毛利润比例。

毛利率的高低直接影响企业的盈利能力。

通过对毛利率的分析,可以评估企业产品的定价策略、生产成本的控制以及市场竞争力。

以某企业为例,其去年的毛利润为150万元,营业收入为500万元,那么该企业的毛利率为30%。

这意味着在去年的经营活动中,该企业每一元的营业收入中,有30分之1是毛利润。

毛利率与行业平均水平和历史数据进行比较,可以判断企业的产品定价是否合理以及生产成本是否控制得当。

三、资产回报率资产回报率是指企业净利润与资产总额之比,反映了企业在利用资产方面的效益。

资产回报率越高,说明企业在同等资产条件下,实现的净利润越多,资产利用效率越高。

通过对资产回报率的分析,可以评估企业的资金利用能力和资产配置水平。

以某企业为例,其去年的净利润为100万元,资产总额为1000万元,那么该企业的资产回报率为10%。

这意味着在去年的经营活动中,该企业每一元的资产中,有0.1元是净利润。

获利能力分析

例:某公司今年预算实现销量5万件,产品单 价25元/件、单位变动成本10元/件、固定成本 总额30万元。而该公司今年实际销售产品6万 件,实现营业利润57万元,试评价公司今年营 业利润的预算完成情况。

a.传统评价方法

预算可实现营业利润=50000×(25-10)300000=450000(元)

实际完成营业利润570000(元)

b.从经营杠杆考核分析

在销售增长20%条件下,应实现的营业利润 营业利润=450000×(1+20%×1.67)

=600000(元) 因为公司实际完成营业利润57000元,未达 到 应完成600000元,所以公司未能完成预算。

(2)影响营业利润率的因素

①主营业务收入 ②主营业务成本 ③主营业务税金及附加 ④营业费用 ⑤管理费用 ⑥其他因素

(3)经营杠杆系数对营业利润的影响

①经营杠杆系数的计算

②经营杠杆系数的运用

A营业利润的预测分析 预计营业利润=基期营业利润×(1+营业利润

变动率)

=基期营业利润×(1+产销量变动率×经营杠 杆系数)

②总资产收益率的同业比较分析

ABC公司总资产收益率同业分析:公司的总资产收益率呈逐 年稳步上升的趋势,且与行业水平相比,其增长趋势仍然 显而易见的。因此:公司的获利能力值得肯定。

2.长期资本收益率分析

(1)长期资本收益率的计算 长期资本收益率收益总额与长期资本平均

占用额之比。计算方式如下:

(2)影响长期资本收益率的因素

b.当息税前利润增加时,财务杠杆系数越大, 净收益增长越快,投资报酬越高。

公司的获利能力分析

公司的获利能力分析引言公司的获利能力是衡量企业经营状况的重要指标之一。

它反映了企业在一定时期内通过生产经营活动实现的盈利能力。

对公司的获利能力进行分析,可以帮助我们评估企业的经营风险和盈利潜力,为投资和经营决策提供重要依据。

本文将通过对公司的收入、成本和利润等关键指标进行分析,来评估公司的获利能力。

收入分析公司的收入是企业经营活动所带来的货币流入。

收入的增长代表着企业产品和服务的需求增加,是企业获得利润的基础。

收入分析可以帮助我们了解企业的市场份额和市场竞争力。

1. 收入结构分析首先,我们可以对公司的收入来源进行分析。

以最近一年为例,将公司的收入按不同产品或服务进行分类,并计算各类别收入所占比例。

这样我们可以了解到公司不同产品或服务的销售情况,进而评估市场需求和企业的产品结构合理性。

2. 收入增长率计算除了了解收入的结构,我们还需要计算企业的收入增长率。

收入增长率表示了企业收入的增长速度,是评估企业经营状况的重要指标之一。

计算方法如下:收入增长率 = (当前年度收入 - 上一年度收入)/ 上一年度收入 * 100%通过计算收入增长率,我们可以看到企业是否能够持续增长,并了解市场的发展趋势。

成本分析企业的成本是企业通过生产和运营所发生的费用。

降低成本能够提高企业的获利能力。

成本分析可以帮助我们了解企业的成本结构、成本的变动趋势以及成本与收入的关系。

1. 成本结构分析在成本结构分析中,我们将企业的成本分为不同的类别,并计算各类别成本所占比例。

这样我们可以了解不同类别成本的变化趋势,进而评估企业的运营效率和成本控制能力。

2. 成本与收入关系分析成本与收入之间的关系对企业的获利能力至关重要。

我们可以通过计算成本占收入的比例来衡量企业的成本控制能力。

成本占收入比例 = 当前年度成本 / 当前年度收入 * 100%通过分析成本与收入的关系,我们可以形成对企业获利能力的更全面的认识。

利润分析利润是企业经营活动所产生的净收入。

获利能力分析

获利能⼒分析作者:超级玛丽(笔名)版权声明:原创作品,谢绝转载!否则将追究法律责任。

获利能⼒分析⼀、获利能⼒的概念获利能⼒是指企业在⼀定时期内获取利润的能⼒。

获利能⼒的强弱是⼀个相对的概念,他与企业⼀定时期内的资源投⼊、资本结构,产品市场状态等均有关系。

企业获利能⼒越强,给投资者带来的回报越⾼,企业价值就越⼤,同时,企业获利能⼒越强,带来的现⾦流量就越多,企业的偿债能⼒会得以加强。

企业的获利能⼒分析包含2个层次的内容(1)⼀是企业在⼀个会计期间内从事⽣产经营活动的获利能⼒分析,(2)是企业在⼀个较长期间内稳定的获得较⾼利润能⼒的分析,也就是说,获利能⼒涉及到盈利⽔平的⾼低、盈利的稳定性和持久性。

⼆、获利能⼒分析的⽬的企业经营的主要⽬的在于使⽤投资⼈获得较⾼的利润并维持适度的增长,只有盈利,才能使其经营与规模得到更好的发展,因此获利能⼒是企业的投资⼈、债权⼈、经营者及政管理部门共同关⼼的问题。

(1)对于投资⼈来说,企业获利能⼒的强弱直接影响他们的权益,企业投资者和潜在投资者关注获利能⼒,是因为他们的股息收⼊来由于利润,⽽且企业获利能⼒增加还能是股票价格上升,从⽽是股东获得资本增值,(2)对债权⼈来说,企业获利能⼒的强弱也会影响他们的权益,由于企业获利能⼒的⼤⼩是企业资产结构是否合理、营销策略是否成功、经营管理⽔平⾼低的主要表现,因此企业管理当局为了衡量业绩、发现问题、履⾏和承担受托责任,同样会⾮常关⼼企业⾃⾝的获利能⼒。

(3)对于经营者来说没活⼒能是企业财务结构和经营绩效的综合体现,如果企业管理者经营良好,企业就应该具有较⾼的利润⽔平,并且具有较强的获利⽔平,如果企业经验较差,企业利润会很低,甚⾄出现亏损,在这种情况下企业的获利能⼒必然较弱。

(4)对于政府机构、企业活⼒⽔平是其税收收⼊的直接来源,因此获利能⼒对于所有报表使⽤都有⼗分重要的影响,活⼒能与的⾼低与企业营业收⼊有关,与企业成本费⽤有关,并最终体现为各种获利能⼒指标,通过对企业营业收⼊、成本费⽤的分析以及获利能⼒指标即其趋势和结构分析,可以形成对企业获利能⼒的整体评价。

企业获利能力分析ROSROAROE

企业获利能力分析ROSROAROE企业获利能力是评估企业经营状况的重要指标之一,可以通过ROS、ROA和ROE等指标进行分析。

ROS(Return on Sales)指标衡量了企业在每一单位销售收入上实现的利润水平。

ROA(Return on Assets)指标评估了企业利润与资产配置之间的关系。

ROE(Return on Equity)指标则是评估了企业利润与股东权益之间的关系。

本文将详细阐述ROS、ROA和ROE的含义、计算方法以及分析企业获利能力的重要性。

ROS是衡量企业销售利润能力的重要指标之一、ROS计算公式为ROS=净利润/销售收入。

ROS反映了企业在每一单位销售收入上所获得的利润,是衡量企业经营效益的核心指标之一、ROS越高,表示企业在销售过程中所实现的利润越高,说明企业的经营效益较高。

ROA是评估企业利润与资产配置之间关系的指标。

ROA计算公式为ROA=净利润/总资产。

ROA反映了企业净利润与所投入资产之间的关系。

ROA越高,表示企业在同样的资产组合下获得的利润越高,企业的利润效益较好。

ROE是评估企业利润与股东权益之间关系的指标。

ROE计算公式为ROE=净利润/股东权益。

ROE反映了企业利润与股东权益之间的关系。

ROE越高,表示企业利润对股东权益的回报越高,企业的利润效益较好。

通过对ROS、ROA和ROE的分析,可以对企业的获利能力进行评估。

对于股东而言,ROE是最重要的指标之一,因为它直接关系到股东投资的回报率。

一个高ROE的企业,意味着股东投资的回报相对较高,使得股东更愿意持有该企业的股份。

对于企业管理层和投资者而言,ROA也是一个重要的指标,因为它反映了企业利润与资产配置之间的关系。

如果企业利润水平高,但资产配置不合理导致ROA较低,意味着企业效率不高,可能需要进行资产优化以提高获利能力。

ROS则可以帮助企业管理层评估企业在销售过程中的利润水平,从而制定更合理的价格策略和销售策略。

财务管理_获利能力分析——

财务管理_获利能力分析——财务管理是指对公司的财务资产和财务活动进行管理和控制,以实现公司财务目标的一系列活动。

其中,获利能力分析是其中的一项重要工作,旨在评估公司的盈利水平和盈利能力。

通过对公司的财务报表进行综合分析,可以帮助管理者了解公司的经营状况,进而采取相应的管理措施以提高公司的获利能力。

获利能力分析主要包括利润率分析、资产收益率分析和股东权益收益率分析。

下面将对这三个方面进行详细介绍。

利润率分析是评估公司获利能力的重要指标之一、利润率是指企业实现销售收入后所剩下的净利润占销售收入的比例。

常见的利润率包括毛利率、营业利润率和净利润率。

毛利率反映了企业产品销售的盈利能力,营业利润率反映了企业经营活动的盈利能力,净利润率则综合考虑了税费和财务费用等因素。

通过对这些利润率进行分析,可以了解公司在销售、经营活动和综合经营活动中的盈利能力。

资产收益率分析是评估公司盈利能力的另一个重要指标。

资产收益率是指公司净利润与资产总额之间的比例,反映了公司资产运营的盈利能力。

资产收益率可以分为总资产收益率和净资产收益率两个指标。

总资产收益率反映了公司运用全部资产所获得的盈利能力,净资产收益率则反映了公司运用净资产所获得的盈利能力。

通过对这些指标进行分析,可以了解公司在资产运营中取得的盈利能力。

股东权益收益率分析是评估公司盈利能力的最后一个重要指标。

股东权益收益率是指公司净利润与股东权益之间的关系,反映了股东对企业投入资本的回报能力。

股东权益收益率可以分为股本收益率和权益收益率两个指标。

股本收益率反映了公司净利润与股本之间的关系,权益收益率则反映了公司净利润与股东权益之间的关系。

通过对这些指标进行分析,可以了解公司对股东投入的资本的回报能力。

在进行获利能力分析时,需要综合使用以上指标,并结合具体的行业和市场情况进行分析。

在分析过程中,还需要考虑和对比公司历史数据和行业平均水平,以便作出准确的判断。

同时,还需分析导致公司获利能力变化的原因,并制定相应的对策。

盈利获利能力分析

2010年 2009年

利润总额

115.1272.47Fra bibliotek利息支出

6.54

2.3

平均资产

846.89

667.81

总资产报酬率 14.37%

11.20%

第四节 投资盈利(获利)能力分析

• 投资盈利(获利)能力分析的主要指标 包括:净资产收益率、资本保值增值率;

• 每股收益、市盈率、每股净资产、市净 率、股利支付率等。

单位:百万元 项目

净利润 营业收入 销售净利率(%)

顺络电子销售净利率计算表

2010年 95.84

449.15 21.34

2009年 61.45

326.01 18.85

2、销售净利率的影响因素及评价方法

影响因素:

◆ 营业收入和净利润 营业成本、营业税金及附加、三项期 间费用、资产减值损失、公允价值变动 损益、投资收益及所得税。

二、资本保值增值率

期末所有者权益总额 • 资本保值增值率=期初所有者权益总额 ×100%

项目 期末所有者权益

期初所有者权益

资本保值增值率

项目 期末所有者权

益 期初所有者权

益 资本保值增值

率

2010 410.23 343.43 119.45%

2009 343.43 313.48 109.55%

2010 637.71 524.13 121.67%

与同行业比较,如果公司的毛利率显著高于 同业水平,说明公司产品附加值高,产品定价高, 或与同行比较公司存在成本上的优势,有竞争力。

与历史数值比较,如果公司的毛利率显著提 高,则可能是公司所在行业处于复苏时期,产品价 格大幅上升,在这种情况下分析者需考虑这种价格 的上升是否能持续,公司将来的盈利能力是否有保 证。相反,如果公司毛利率显著降低,则可能是公 司所在行业竞争激烈。

获利能力分析

获利能力分析一、获利能力分析的理论基础1. 利润概念和分类利润是企业在生产经营过程中获得的超过成本的剩余价值,是企业营运活动的最终目标和结果。

根据其来源和性质,利润可以分为企业利润、税后利润和税前利润等不同类型。

即企业利润=税后利润+税额+所得税。

2. 获利能力的衡量指标获利能力的衡量指标主要有毛利率、净利率、资产回报率和存货周转率等。

其中,毛利率是企业销售商品和提供劳务的毛利润与销售收入的比率,净利率是企业净利润与销售收入的比率,资产回报率是企业净利润与总资产的比率,存货周转率则是反映企业存货管理效率的指标。

二、获利能力分析的方法1. 财务报表分析法财务报表分析法是最常用的获利能力分析方法,主要是通过对企业的资产负债表、利润表和现金流量表等财务数据的分析,来评估企业的盈利能力。

通过分析企业的资产负债结构、盈利水平和现金流量状况,可以全面了解企业的盈利能力情况。

2. 成本收益分析法成本收益分析法主要是通过对企业生产成本与销售收入的对比分析,来评估企业的获利能力。

通过分析企业的成本结构、成本控制和产品定价等方面的情况,可以找到降低成本、提高利润的方法。

3. 经营绩效分析法经营绩效分析法是通过对企业生产经营的绩效指标进行分析,如市场占有率、客户满意度和员工绩效等,来评估企业的获利能力。

通过分析企业的市场竞争力、产品品质和企业形象等方面的情况,可以找到提升盈利能力的方法。

三、获利能力分析的实践应用1. 降低成本,提高利润企业可以通过提高生产效率、改善管理水平、优化供应链等方式,来降低生产成本,提高利润水平。

同时,还可以通过精准定价、促销活动等方式,来提高产品盈利水平。

2. 提高产品质量,提升市场竞争力通过对产品品质进行持续提升,可以在市场上占据更大的份额,提高销售收入,从而提高企业的盈利能力。

3. 加强营销策略,拓展销售渠道企业可以通过不断创新营销策略,开拓新的销售渠道,来拓展市场,提高销售收入,从而提高盈利能力。

财务分析之盈利能力分析

财务分析之盈利能力分析在企业的财务分析中,盈利能力是评估企业经营状况和发展潜力的重要指标之一。

盈利能力可以帮助分析人员了解企业的获利能力,从而对企业的经营情况进行全面评估。

本文将围绕盈利能力展开讨论,以帮助读者更好地理解盈利能力分析的方法和应用。

首先,盈利能力可以通过多个指标来评估。

常用的盈利能力指标包括净利润率、毛利润率、营业利润率等。

净利润率是企业净利润与销售收入之比,反映了企业的核心经营能力和盈利水平。

毛利润率是企业毛利润与销售收入之比,揭示了企业的生产经营效益。

营业利润率则是企业营业利润与销售收入之比,反映了企业的运营效率和管理水平。

其次,盈利能力分析需要综合考虑多个因素,如企业的行业特点、市场竞争格局、产品定价策略等。

不同行业的企业盈利能力往往存在差异,行业的发展程度和竞争程度会直接影响企业的盈利能力。

此外,企业的产品定价策略也会对盈利能力产生重要影响。

合理的产品定价不仅可以实现盈利最大化,还能提高市场竞争力,进一步增强盈利能力。

除了以上因素外,企业的财务结构和经营风险也会对盈利能力产生影响。

财务结构指的是企业资产的组成比例和债务水平。

合理的财务结构可以降低企业的财务风险,提高盈利能力。

经营风险包括市场风险、技术风险、法律风险等,这些风险对企业的盈利水平和长期发展具有重要影响。

在进行盈利能力分析时,还需要考虑企业的历史数据和行业平均水平等参考指标。

通过对企业历史数据进行比较和分析,可以了解企业盈利能力的发展趋势。

同时,借鉴行业平均水平可以帮助评估企业在同类企业中的盈利能力表现。

总之,盈利能力分析是企业财务分析的重要环节。

通过盈利能力分析,可以全面评估企业的盈利能力和经营状况,为企业决策提供有效的参考依据。

在进行盈利能力分析时,需要注意考虑多个因素的影响,包括行业特点、市场竞争格局、财务结构等。

同时,还需要借助历史数据和行业平均水平等参考指标进行分析。

通过科学的盈利能力分析,可以帮助企业更好地了解自身的盈利能力,进一步优化经营策略,实现可持续发展。

行业获利能力分析

行业获利能力分析

行业获利能力分析是对某一行业中企业获得利润能力的评价和分析。

获利能力是企业盈利与投资回报的综合表现,是衡量企业经营状况的重要指标之一。

首先,行业获利能力受到市场竞争的影响。

在竞争激烈的行业,企业需要不断提高自身竞争力才能获得利润。

这包括降低成本、提高产品或服务质量、拓展市场份额等。

例如,电商行业的获利能力很高,主要受益于电子商务的快速发展和数字化消费趋势,同时也受到了国内外电商平台的激烈竞争。

其次,行业获利能力与行业发展的阶段性特征有关。

一些新兴行业通常具有较高的获利能力,因为行业内的竞争程度较低,新进入者相对较少。

然而,随着该行业的发展,竞争逐渐加剧,获利能力可能会下降。

例如,互联网行业在其发展初期具有较高获利能力,但随着市场竞争的加剧和市场饱和,获利能力逐渐下降。

此外,行业获利能力还与供需关系有关。

当市场需求大于供应时,企业能够通过提高产品价格来提高获利能力。

相反,当市场供应过剩时,企业则可能面临价格战和利润下滑。

例如,石油行业在供需关系失衡时,国际油价波动较大,石油公司的获利能力也会受到影响。

最后,行业获利能力还受到行业内外环境的影响。

行业发展受到宏观经济环境、政府政策、消费者需求等多方面的影响。

例如,随着环保意识的提高,清洁能源行业的获利能力得到了提

升,因为政府提供了激励政策并且消费者对环保产品有了更大的需求。

总之,行业获利能力分析需要综合考虑市场竞争、行业发展阶段、供需关系和行业内外环境等因素。

只有深入分析这些因素,企业才能了解行业的获利潜力,制定相应的战略来提高获利能力。

论企业获利能力分析

论企业获利能力分析企业获利能力是指企业经营活动中实现盈利的能力,是评价企业经营状况的重要指标之一、一个企业的获利能力直接影响到企业的发展和持续经营能力,对于投资者也是了解企业价值的重要参考。

下面将从净利润率、毛利润率、资产收益率等方面,对企业获利能力进行分析,并提出相应的改进措施。

首先是净利润率。

净利润率是指净利润与营业收入的比率,反映了企业通过经营所创造的净利润占营业收入的比重。

高净利润率意味着企业的成本控制能力强,经营效率高,具备较好的获利能力。

低净利润率则可能说明企业的成本过高、盈利模式不合理等。

通过对净利润率的分析,可以发现企业的盈利模式是否可持续,是否能够适应市场变化等。

如果净利润率偏低,企业可以考虑优化成本结构,提高经营效率,寻找盈利增长点,引入创新的经营理念和模式等。

其次是毛利润率。

毛利润率是指毛利润与营业收入的比率,反映了企业在销售中创造的利润占营业收入的比例。

高毛利润率意味着企业的产品或服务具有较高的附加值,消费者对其有较高的认可度,或企业具备较强的市场定价能力。

低毛利润率可能说明企业的产品或服务没有差异化竞争优势,或者其成本控制能力较弱。

针对毛利润率低的情况,企业可以考虑提高产品附加值,降低成本,加强品牌营销等,以提高毛利润率。

再次是资产收益率。

资产收益率是指净利润与资产总额的比率,反映了企业利用资产创造利润的能力。

高资产收益率意味着企业有效地利用了资产,提高了资产周转率,获得了较高的盈利能力。

低资产收益率可能说明企业的资产利用率较低,或者资产质量较差。

企业在提高资产收益率方面,可以考虑优化资产配置,提高资产周转率,降低财务风险等。

除了上述的指标分析,还可以通过对企业盈利能力改进的措施进行分析。

例如,企业可以通过优化产品结构,扩大市场份额,提高市场竞争力来提升盈利能力;可以通过创新技术、降低生产成本,提高产品质量和性能,获取更高的盈利空间;还可以通过加强财务管理,提高资金使用效率,降低财务成本,提升整体获利能力。

盈利能力分析方法

盈利能力分析方法

利润能力分析是指通过测量企业获利能力的客观标准,来衡量企业经营管理的水平和

绩效。

企业的利润能力不仅反映了企业的经营管理的水平,也反映了企业经营的实际情况。

因此,利润能力分析及其评估容易受市场等外部环境影响,其有效性受到股票市场、投资

者和监管者的广泛认可。

利润能力分析主要考察企业的收益实现情况、收益率变动状态、收益分配情况以及财

务状况等因素。

具体来说,可以用财务指标体系,比如收入比率、综合利润率、毛利率和

投资回报等,来考察企业的利润能力。

一般来说,当企业的收入比率、利润率和投资回报率超过其固定会计期间的全行业平

均水平,就可确定其具有较强的利润能力,尤其当它们保持持续性时,该利润能力就更加

突出。

另外,也可通过对企业资金使用方式的分析,来深入研究利润能力的各方面,如通过

考察营运资本的投入情况、固定资产净值的改善与折旧情况、负债负本的使用情况以及财

务成本支出的变化情况,可以把握企业的盈利能力以及把握企业的发展趋势。

最后,可以对企业的收支状况以及营运不同项目的效益情况,进行集中分析。

把握企

业营收项目中实际产生利润项目及其贡献率,及时了解企业业绩表现及其原因分析,把握

企业经营发展方向,从而及时调整管理策略,改善企业的盈利能力和经营效果。

如何分析企业的盈利能力

如何分析企业的盈利能力盈利能力是指企业获取利润的能力。

我们可以利用盈利能力的有关指标反映和衡量企业经营业绩,同时通过盈利能力分析发现经营管理中存在的问题。

主要有以下方法:(一)销售利润率销售利润率(RateofReturnonSale)是企业利润总额与企业销售收入净额的比率。

它反映企业销售收入中,职工为社会劳动新创价值所占的份额。

其计算公式为:销售利润率=利润总额/销售收入净额×100%该项比率越高,表明企业为社会新创价值越多,贡献越大,也反映企业在增产的同时,为企业多创造了利润,实现了增产增收。

(二)成本费用利润率成本费用利润率是指企业利润总额与成本费用总额的比率。

它是反映企业生产经营过程中发生的耗费与获得的收益之间关系的指标、计算公式为。

成本费用利润率=利润总额/成本费用总额×100%该比率越高,表明企业耗费所取得的收益越高、这是一个能直接反映增收节支、增产节约效益的指标。

企业生产销售的增加和费用开支的节约,都能使这一比率提高。

(三)总资产利润率总资产利润率(RateofReturnonTotalAssets)是企业利润总额与企业资产平均总额的比率,即过去所说的资金利润率。

它是反映企业资产综合利用效果的指标,也是衡量企业利用债权人和所有者权益总额所取得盈利的重要指标。

其计算公式为:总资产利润率=利润总量/资产平均总额×100%资产平均总额为年初资产总额与年末资产总额的平均数。

此项比率越高,表明资产利用的效益越好,整个企业获利能力越强,经营管理水平越高。

(四)资本金利润率和权益利润率资本金利润率是企业的利润总额与资本金总额的比率,是反映投资者投入企业资本金的获利能力的指标。

计算公式为:资本金利润率=利润总额/资本金总额×100%这一比率越高,说明企业资本金的利用效果越好,反之,则说明资本金的利用效果不佳。

除了以上指标我们还可以通过从销售情况看企业盈利能力,从税收政策对盈利能力的影响;从公司利润结构,资本机构;从企业的盈利模式企业的行业地位等来判断公司的未来盈利状况。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

5

經濟附加價值

其他量化方法

意義

營業活動淨現金流量與會計盈餘之差額 公司將費用資本化的程度

經濟附加價值完整考量營業費用、營業成本及舉債成本 後,公司的獲利能力 。 稅後淨利率未考量權益資金成本。

將原本應一次認列的費用轉為逐年攤銷,對於當期盈餘 具有美化的效果 公司在物價上漲時期,採用先進先出法,將低估營業成 本,導致盈餘高估 營業外損益占本期淨利的比重愈高,未來重複發生的不 確定性愈大,將不利以歷史盈餘來估計未來盈餘,盈餘 品質價差。

為什麼同一產品在網路商店的售價會較實體通路便宜呢? 是否會影響網路商店的獲利率呢?請以損益兩平分析的觀 點說明之。

4

財務比率之運用—獲利率(1/3)

財務比率之運用—獲利率(3/3)

營業毛利率 營業成本 營業費用 營業毛利 營業費用 營業淨利率= 營業收入 營業收入 營業收入 衡量本業的獲利能力。 明基2004年的營業收入為1,477.7億元,營業毛利加計聯 屬公司銷貨利益可得出已實現的毛利為118.6億元,營 業費用為81.2億元。 → 營業淨利=37.4億元 → 營業淨利率=2.5%

在某一銷售規模下,當銷售量變動一個百分比時,營業淨 利隨之變動的百分比。 衡量公司在本業經營上的風險曝露程度。營運槓桿程度與 營運風險呈現正向關係

8

經營風險分析—財務槓桿程度(1/2)

表13-6 不同銷售量下A公司之財務 槓桿程度

在某一負債水準下,當營業淨利變動一個百分點,每股盈 餘隨之變動的百分比。 衡量財務風險。財務槓桿程度的大小取決於固定財務費用 的金額大小 → 與公司的融資決策相關。

每股盈餘 EPS 每股盈餘 EPS 營業淨利 EBIT 營業淨利 EBIT EBIT-I 1 -T EPS N

財務槓桿程度 DOL

經營風險分析—財務槓桿程度(2/2)

EBIT 1 T EPS (資本結構不變 I 0) N

任職於隆北公司的方總在一次內部的經營會議中表示: 「由於風險代表公司面臨未來經營結果的不確定性,因此 在公司的經營上,應追求風險極小化,方可提高股東權益 價值。」您認為是否合理,試評論之並說明理由。

表13-1

圖13-1 衡量公司經營風險之指標

影響營運風險及財務風險之因子

經營風險分析

影響營運風險的主要因素 營業收入的變異性 要素成本的變異性 公司規模與市場占有率 固定成本比重 影響財務風險的主要因素——資本結構 營運風險與財務風險的交互影響

營運槓桿程度 DOL

2000年 2001年 2002年 2003年 2004年 平均數 標準差

Q P VC EBIT Q P VC Q P VC FC DOL EBIT Q Q Q P VC FC Q Q 營業收入淨額 變動營業成本及費用(統稱變動成本) 營業淨利

圖11-10 明基之營業毛利率與營業 淨利率

圖11-11 明基之營業淨利率與稅前淨利率

財務比率之運用—獲利率(2/3)

圖11-12 明基之稅前淨利率與稅後淨利率

營業外收入 營業外支出 稅前淨利 稅前淨利率= 營業淨利 營業收入 營業收入

明基2004年的營業收入為1,477.7億元,營業淨利為37.4 億元,營業外收入為46.0億元,營業外支出為6.2億元。 →稅後淨利=77.2億元 ;稅前淨利率=5.2%

牛刀小試(2/2)

範例—A公司之風險程度

營運風險:營收的變異係數 台積電=0.27;聯電=0.26 總風險:ROE的變異係數 台積電=0.69;聯電=1.18

設A公司產品的單位售價為3萬元,單位變動成本為1.5萬 元,固定成本為1.2億元。

經營風險分析—營運槓桿程度(1/2)

表13-5 不同銷售量下A公司之營運 槓桿程度

EBIT 1 T EPS EBIT N EBIT I 1 T EPS EBIT I N EBIT EPS 營業淨利 EBIT I EBIT EPS EBIT EBIT EBIT I 營業淨利 利息費用 EBIT EBIT

損益兩平分析(2/3)

營業費用比率愈低愈好? 營業比率=(營業成本+營業費用)/ 營業收入 評估營業成本及營業費用的負擔是否過重 公司內部分析 區分固定及變動費用 從客戶導向區分營業費用 →開發新客戶vs. 維持舊客戶 所必須負擔的營業費用

邊際貢獻 (M)=P-V M P V P Q V Q 邊際貢獻率(m) = P P P Q 損益兩平點(Q*) = F / M 損益兩平銷售金額(S*) = F / m 分析假設 可清楚劃分固定成本及變動成本。 固定成本、單位變動成本及單位售價不會隨著銷售量改 變。

25,000,000 25,000,000 Q* 62,500 S* 150,000,000 2,000 2,400 2,000 1 2,400

M 2,400-2,000 400

400 m 16.67% 2,400

圖11-9 明基各項營業費用占營業收入之 比重

即席思考

損益兩平分析(1/3)

損益兩平分析(3/3)

分析目的 暸解固定成本、變動成本以及營業淨利等三者關係。 協助公司進行評估產品的獲利能力 。 損益兩平銷售數量(Q* ) 及金額(S* ) P × Q* = F+V × Q* → Q* = F/(P-V) F + (V/P) × S= F + v × S →S* =

F F V 1- v 1- P

假設明基的管理者正在考慮量產一支新開發的低階手機, 每支出貨價訂在2,400元,單位製造成本為2,000元,而相 關的行銷支出包含媒體宣傳的預算為2,500萬元,預估銷售 量可達10萬支;若未來景氣尚可,預估銷售量可達7萬 Q* = 支,若是景氣不佳,則可能僅有 5萬支的銷售成績。管理 者希望在不賠錢的情況下達到提高市占率的目標。

單元:千元/% 台積電 營收 ROE 166,228,420 34.04 125,888,003 5.37 160,961,329 7.54 201,904,341 15.12 255,992,427 25.36 182,194,904 17.49 49,271,687 12.12 聯電 營收 105,084,720 64,493,407 67,425,745 84,862,070 117,311,840 87,835,556 23,111,917 ROE 28.42 -1.34 3.14 6.24 12.77 9.85 11.58

第十三章 風險分析

盈餘品質分析

表11-4 盈餘品質指標

本章大綱

企業經營之風險來源 經營風險分析 信用風險分析

6

企業經營之風險來源

即席思考

營運風險:未使用負債融資的前提下,公司營運本身所具 有的風險 → 營業淨利的不確定性。 財務風險:公司使用負債融資,普通股股東額外承擔的風 險→ 稅後淨利的不確定性。

運用統計方法衡量經營風險 標準差及變異係數 衡量風險之相關財務比率

7

牛刀小試(1/2)

經營風險分析—營運槓桿程度(2/2)

營業淨利 EBIT 營業淨利 EBIT 銷售量 Q 銷售量 Q EBIT Q (P-VC)

台積電與聯電同為晶圓製造大廠,提供晶圓代工服務,但 台積電的營收規模略勝一籌,試比較兩家公司的營運風險 及總風險水準。

營業成本分析(1/2)

表11-1 計算明基2004年營業毛利變化之 必要資訊

營業成本:公司銷售商品所產生的製造或購買成本等 營業毛利:營業收入與營業成本之差額 → 公司獲利基礎

營業毛利 營業毛利率 營業收入

圖11-4 明基之營業毛利及毛利率

表11-2 計算明基之單位售價及單位成本

2

表11-3 分析明基營業毛利變化之原因

圖11-6 明基之營業費用結構

營業費用分析(1/2)

圖11-7 明基之營業費用及營業費用比率

瞭解控制費用的能力 瞭解主要支出的項目 是否存在人為操縱

營業費用趨勢變化 營業費用結構 各營業費用與營業收入之間的關係

圖11-5 明基之營業費用變化

圖11-8 明基各項營業費用占營收之比重

3

營業費用分析(2/2)

如何進行獲利能力分析

圖11-2 明基之銷售地區結構

分析獲利能力之目的 公司的獲利結構為何? 公司的獲利率如何? 公司的獲利是否穩定、持續?走勢如何? 公司的盈餘品質如何? 哪些獲利指標可用來預測未來獲利表現? 獲利能力分析之流程 瞭解公司的會計原則及估計方法 →分析收入、成本及 費用 →運用與獲利能力相關之財務比率

經營風險分析—總槓桿程度(1/2)

在某一銷售規模及負債水準下,當銷售量或營收變動一個 百分點,每股盈餘隨之變動的百分比。 同時考量營運風險及財務風險。當公司的營收規模突破損 益兩平點時,總槓桿程度愈大,代表每股盈餘受銷售表現 的影響程度愈大 → 經營風險愈大。

EPS DTL DOL DFL EPS Q Q

EBIT 1 T EPS EBIT Q P VC N EBIT I 1 T EPS EBIT I EBIT I N

範例—A公司之風險程度

經營風險分析—總槓桿程度(2/2)

Q P VC EPS P VC 營業收入 變動成本 EBIT I Q DTL EPS Q Q EBIT I 營業淨利 利息費用 Q Q