投资学第二章

马科维茨投资组合理论

投资学第二章

17

➢ 尽管存在一些对理性的投资者来说应 当遵循的一般性规律,但在金融市场 中,并不存在一种对所有投资者来说 都是最佳的投资组合或投资组合的选 择策略,原因如下:

投资者的具体情况

投资周期的影响

对风险的厌恶程度

投资组合的种类

2021/2/10

投资学第二章

18

一、价格与回报率

➢ 对于单期投资而言,假设你在时间0(今天)以价格 S0购买一种资产,在时间1(明天)卖出这种资产, 得到收益S1。那么,你的投资回报率为 r=(S1S0)/S0 。

2021/2/10

投资学第二章

22

三、方差 ——一个证券预期收益的方差 (第三个概念)

一个证券的预期收益率描述了以概率为权数 的平均收益率。但是这是不够的,我们还需 要一个有用的风险测度,其应该以某种方式 考虑各种可能的“坏”结果的概率以及“坏” 结果的量值。取代测度大量不同可能结果的 概率,风险测度将以某种方式估计实际结果 与期望结果之间可能的偏离程度,方差就是 这样一个测度,因为它估计实际回报率与预 期回报率之间的可能偏离。

2 p

wiwj ij w'Qw

i1 j1

11

21

Q

N1

12 22

N 12

1N 1

NN 1

1N 2N 1

NN

2021/2/10

投资学第二章

31

七、证券组合的方差和风险的分散化

(一)证券组合风险分散的原因

总结以上:证券组合的预期收益和方差是,

假定市场上有证券1,2,,N 证券i的期望收益率为Ei,方差为i,证券i与证券j的协方差为ij

Corr(RA,

RB)

-1.0 +1.0

国际投资学第二章国际投资理论课本精炼知识点含课后习题答案

第二章国际投资理论第一节国际直接投资理论一、西方主流投资理论(一)垄断优势论:市场不完全性是企业获得垄断优势的根源,垄断优势是企业开展对外直接投资的动因。

市场不完全:由于各种因素的影响而引起的偏离完全竞争的一种市场结构。

市场的不完全包括:1.产品市场不完全2..要素市场不完全3.规模经济和外部经济的市场不完全4.政策引致的市场不完全。

跨国公司具有的垄断优势:1.信誉与商标优势2.资金优势3.技术优势4.规模经济优势(内部和外部)5.信息与管理优势。

跨国公司的垄断优势主要来源于其对知识资产的控制。

垄断优势认为不完全市场竞争是导致国际直接投资的根本原因。

(二)产品生命周期论:产品在市场销售中的兴与衰。

(三)内部化理论:把外部市场建立在公司内部的过程。

(纵向一体化,目的在于以内部市场取代原来的外部市场,从而降低外部市场交易成本并取得市场内部化的额外收益。

)(1)内部化理论的基本假设:1.经营的目的是追求利润最大化2.企业可能以内部市场取代外部市场3.内部化跨越了国界就产生了国际直接投资。

(2)市场内部化的影响因素:1.产业因素(最重要)2.国家因素 3.地区因素4.企业因素(最重要)(3)市场内部化的收益:来源于消除外部市场不完全所带来的经济效益,包括1.统一协调相互依赖的企业各项业务,消除“时滞”所带来的经济效益。

2.制定有效的差别价格和转移价格所带来的经济效益。

3.消除国际市场不完全所带来的经济效益。

4.防止技术优势扩散和丧失所带来的经济效益。

市场内部化的成本:1.资源成本(企业可能在低于最优化经济规模的水平上从事生产,造成资源浪费)2.通信联络成本3.国家风险成本4.管理成本当市场内部化的收益大于大于外部市场交易成本和为实现内部化而付出的成本时,跨国企业才会进行市场内部化,当企业的内部化行为超越国界时,就产生对外直接投资。

(四)国际生产折衷理论:决定跨国公司行为和对外直接投资的最基本因素有所有权优势、内部化优势和区位优势,即“三优势范式”。

投资学 第二章概要

投资学 第2章

2.2 固定收入证券 (Fixed-Income Securities)

收入固定且定期得到支付,主要是指一些 债务类工具,如中长期国债、公司债券, 一般期限较长(1年以上)。 注意:短期国债是货币市场工具,是贴现 发行,到期时一次性付息,而平时不付息, 而固定收入证券按合约提供固定的现金流 (Cash flow),故有其名称。 一般意义上的债券指固定收入证券。

2.1 货币市场工具

货币市场(Money market)

货币市场是固定收益(Fixed income)市场的

一部分。 特点:期限小于1年,大宗交易(Block trading)、适合机构投资者。 主要品种有:短期国债、欧洲美元等。

投资学 第2章

货币市场的构成

(单位:10亿美元)

投资学 第2章

投资学 第2章

货币市场工具 金 融 工 具 资本市场工具 固定收益证券 股票 衍生金融工具

投资学 第2章

Historical Returns

Investment U.S. Treasury Bills Intermediate-term T-bonds Long term T-bonds U.S. Corporate bonds (AAA) Non-U.S. bonds (AAA) U.S. common stocks (S&P 500) U.S. common stocks (small cap) Non-U.S. common stocks (in $ terms) U.S. real estate U.S. inflation rate (annual rate) Total Return, Total Return, 1929-1993 1984-1993 3.7% 5.3% 5.0% 5.6% n/a 9.5% 12.0% n/a n/a 3.2%

上海财经大学投资学第二章

(4)黄金市场 •

黄金市场是专门集中进行黄金买卖的交易中心或场所。目 前,由于黄金仍是国际储备工具之一,在国际结算中占据着 重要的地位,因此,黄金市场仍被看作金融市场的组成部分 。但随着时代的发展,黄金非货币化趋势越来越明显。 • 伦敦、纽约、苏黎世、芝加哥和香港的黄金市场被称为五大 国际黄金市场。

(6)回购与逆回购

当回购协议签定后,资金需求者通过出售债券获得资金,这实 际上是从短期金融市场上借入了一笔资金;购买债券的一方 ,获得了短期内可支配的债券,但到期后按约定的价格如数 交回,因此,购买债券的一方实际上是借出资金的人。 出售债券的一方允许在约定的日期,以原来买卖的价格再加若 干利息,购回该证券,因此,回购协议实质上是一种以债券 作为抵押品的抵押贷款。 在回购协议中,抵押债券一般是政府债券和政府代理机构债 券,这些债券信用高,没有违约风险。回购协议的期限从一 日至数月不等。 逆回购协议是回购协议逆进行,与正回购协议类似,买入证 券的一方,在出售所买入的证券时,价格要高于买入证券时 的价格,高出的部分为资金的利息(相当于买卖证券,一般 INVESTMENTS | BODIE, KANE, MARCUS 要求买入价低于卖出价)。

(2)大额可转让定期存单

大额存单(Certificates of Deposits,CDs),是 一种定期存款,不能提前提取,但面值10万$的大额 存单通常是可以转让的。 这种存单形式的最先发明者是美国花旗银行。它相 对降低筹资成本,且发行规模大,容易在二级市场流 通。

INVESTMENTS | BODIE, KANE, MARCUS

– 买方报价:从证券交易商手中买入一张国库券时必须支付的价格; – 卖方报价:指将一张国库券卖给证券交易商时所收到的价格; – 买卖价差:买方报价与卖方报价之间的差,是证券交易商的利润来 源。

投资学 第二章 投资规模、结构与布局

2.在建投资规模的衡量 在建投资规模的衡量指标主要有:投资比率、建设周期、资金占

用率和新增规模扩大率 (1)投资比率=在建投资规模/GDP

从年度投资规模对在建投资规模的影响看,在建投资 总规模也应具有长期的增长趋势和短期的波动趋势。从建 设周期对在建投资规模的影响看,依据我国的实践,建设 周期呈现逐渐缩短的趋势。

第பைடு நூலகம்节 投资结构

一、投资结构的概念和分类

投资结构是指一定时期内投资总体中各类投资之间的内 在联系及数量比例关系。

投资规模是从投资总量方面研究投资的运行规律,而 投资结构则从投资构成的形成及这些构成的演变规律方面 研究投资的运行规律。

在建投资规模 投资布局

复习思考题

1.什么是投资规模?投资规模的主要特征是什么? 2.投资供给规模与投资需求规模的关系如何? 3.投资结构的决定因素主要有哪些? 4.优化投资结构的原则有哪些? 5.投资布局的原则是什么? 6.区域经济发展模式主要有哪些?

合作愉快

MARKETING

25

一般来说,投资再生产结构的演变规律使内涵性投 资比重呈现波动式上升趋势,而外延性投资的比重呈现 波动式下降趋势。

四、投资结构的优化

(一)投资结构优化的标准

1.投资结构优化政策及相关措施本身是否符合市场经 济规律

2.投资结构优化政策及相关措施是否促进了产业结构 优化升级

3.经济社会发展中薄弱环节和瓶颈领域投资是否得到 加强

投资结构是从纵的方面,研究国民经济的各个部门、 各个行业乃至不同经济成分间投资资金的合理配置问题, 而投资布局则是从横向方面,研究投资资金在不同地域间 的合理配置问题,其实质是不同产业和行业积聚所形成的 地域投资综合体。投资结构的结果形成产业结构,投资布 局的结果形成生产力布局。

证券投资学第二章

第二章股票第一节股票的特征与类型一、股票概述(一)股票的定义股票是一种有价证券,它是股份有限公司签发的证明股东所持股份的凭证。

(二)股票的性质1.股票是有价证券。

2.股票是要式证券。

3.股票是证权证券。

4.股票是资本证券。

5.股票是综合权利证券。

(三)股票的特征1.收益性。

2.风险性。

3.流动性。

4.永久性。

5.参与性。

二、股票的类型(一)普通股票和优先股票按股东享有权利的不同(二)记名股票和无记名股票股票按是否记载股东姓名l记名股票。

(1)股东权利归属于记名股东。

(2)可以一次或分次缴纳出资。

(3)转让相对复杂或受限制。

(4)便于挂失,相对安全。

2无记名股票。

(1)股东权利归属股票的持有人(2)}人购股票时要求一次缴纳出资。

(3)转让相对简便。

(4)安全性较差(三)有面额股票和无面额股票按是否在股票票面上标明金额。

1. 有面额股票。

(1)可以明确表示每一股所代表的股权比例。

(2)为股票发行价格的确定提供依据。

2无面额股票。

(1)发行或转让价格较灵活(2)便于股票分割。

三、与股票相关的部分概念股份公司资本管理事项中经常要涉及公司股票,常见的包括:(一)股利政策股利政策是指股份公司对公司经营获得的盈余公积和应付利润采取现金分红或派息、发放红股等方式回馈股东的制度与政策。

1.现金股利。

现金股利指股份公司以现金分红方式将盈余公积和当期应付利润的部分或全部发放给股东,股东为此应支付利息税。

2.股票股利。

股票股利也称送股,是指股份公司对原有股东采取无偿派发股票的行为,把原来属于股东所有的盈余公积转化为股东所有的投入资本,实质上是留存利润的凝固化、资本化,股东在公司里占有的权益份额和价值均无变化。

获取股票股利暂免纳税。

3.4个重要日期:(1)股利宣布日,即公司董事会将分红派息的消息公布于众的时间。

(2)股权登记日,即统计和确认参加本期股利分配的股东的口期,在此日期持有公司股票的股东方能享受股利发放。

(3)除息除权日,通常为股权登记日之后的1个工作日,本日之后(含本日)买入的股票不再享有本期股利。

《证券投资学》 第二章

东

息最高与最低限额的优先 先分配权

权 利

股。股份有限公司无论其

划

盈利多少,只要股东大会

分

决定分派股利,优先股就

可按照事先确定的股利率

领取股利。

2.剩余资 产优先分

配权

股份有限公司在解 散、破产清算时,优先 股具有公司剩余财产的 优先分配权。优先股的 优先分配权在普通股之 前,但在债权人之后。

20

第二节 股票的分类

特

者利用股票可以获得价差利润和

征

实现货币保值。也即,股票持有

者可以通过低进高出赚取价差利

润;或者在货币贬值时,股票会

因公司资产的增值而升值。

8

第一节 股票的概念与特点

二 、 股 票 的 特 征

第二,风险性。股票收益的大小取

决于公司的经营状况和盈利水平。购买

股票是一种风险投资,当公司盈利多时,

股票投资者获得的股利就多;若公司破

33

第三节 股票的价值和价格

股票的清算价值是指股份有限公司破产或倒

闭后进行清算之时每股股票所代表的实际价值。

从理论上讲,股票的每股清算价值应当与股

五 、

票的账面价值相一致,但企业在破产清算时,其 财产价值是以实际的销售价格来计算的,而在进

票

的股份。根据法人股认购的对象,可将

的 投 资

(三)社 会公众股

法人股进一步分为境内法人股、外资法 人股和募集法人股三个部分。

主

体

指我国境内个人和机构,以其合法资产向公司

划 分

可上市流通的股权部分投资所形成的股份。 除少量公司职工股、内部职工股及转配股上市

流通受一定限制外,绝大部分社会公众股都可以上

子通讯系统进行,上市股票的日常交易已经实现了无纸化,所以现在的股票仅仅是由电子计算机系 统管理的一组二进制数字。但从法律内容上说,上市交易的股票都必须具备上述内容。

投资学第二章

(1)初始确保金

• 投资者在最初开仓交易时必须存入旳资金 数量被称为初始确保金(initial margin)。初 始确保金由经纪人来决定。在每天交易结束时, 确保金帐户要进 行调整,以反应该投资者旳盈 利或损失。这就是所谓旳盯市(marking to market)操作。

• 初始确保金旳计算公式: (股份数*证券购置 价格-借款数额)/股票旳总价值

当日即可再卖出,或在股票卖出旳当日再买回该 股票,股票或资金旳转入或转出均在一日内完毕。

• T+1:是指在股票购置旳次日才干卖出该种股票,

或者在卖出股票旳次日资金才干返回到投资者旳 资金帐户上。

• 我国目前实施股票“T+1” 和资金“T+0”

2.3.2 确保金交易(信用交易)

信用交易又称垫头交易或确保金交易,是指证券买 者或卖者经过交付一定数额旳确保金,得到证券 经纪人旳信用而进行旳证券买卖。信用交易能够 分为信用买进交易和信用卖出交易。

• 例:你以每股60美元卖空200股一般股,初始确保金 是60%,你旳初始投资是_________。( )

•

a. 4 800美元 b. 12 000美元

•

c. 5 600美元 d. 7 200美元

•

e. 上述各项均不精确

• 例:你以每股50美元卖空100股一般股,初始确保金 是60%,假如在股价为60美元时接到确保金告知, 那么维持确保金是多少?( )

•

a. 25% b. -33%

•

c. 44% d. -42%

•

e. 不能拟定

2.3.2.2 卖空交易

在卖空交易中,当投资人认定某种证券价格将下跌时, 能够经过缴纳一部分确保金向证券商借入证券卖出, 等价格跌到一定程度后再买回一样证券交还借出者, 以牟取价差。因为这一交易方式投资人手里没有真正 旳证券,交易过程是先卖出后买回,所以称为卖空。 * 卖空交易一般涉及下列几种环节:①开立信用交易 账户。②客户进行融券委托,并按法定百分比向证券 商缴纳确保金,证券商为客户卖出证券,并以出借给 客户旳证券完毕交割。卖出证券所得存在证券商处作 为客户借入证券旳押金。委托卖出旳证券价格上涨时, 证券商要向卖空客户追收增长旳确保金,不然将以抵 押金购回证券平仓。③当证券跌到客户预期旳价格时, 客户买回证券,并偿还给证券商,若客户不能按时偿 还所借证券,证券商能够强行以抵押金代其购回证券 平仓。

《投资学》第2章金融市场与金融工具

《投资学》第2章金融市场与金融工具在当今的经济社会中,金融市场和金融工具扮演着至关重要的角色。

它们不仅是资金融通的重要渠道,也是投资者实现财富增值和风险管理的重要手段。

金融市场,简单来说,就是资金供求双方进行资金交易的场所。

它可以分为不同的类型,比如按照交易期限的长短,可分为货币市场和资本市场。

货币市场主要是进行短期资金融通的市场,交易的金融工具期限通常在一年以内,像国库券、商业票据、银行承兑汇票等。

这些工具具有流动性强、风险低的特点。

而资本市场则是长期资金交易的场所,包括股票市场、债券市场等,交易的金融工具期限较长,如股票、长期债券等,其风险相对较高,但潜在的收益也可能更大。

金融市场还可以按照交易对象的不同,分为现货市场和期货市场。

现货市场中,交易是即时进行的,买卖双方当场成交并交割。

而期货市场则是交易双方在未来某个约定的时间按照约定的价格进行交易,它的主要作用是帮助投资者进行套期保值和价格发现。

再来说说金融工具。

金融工具是在金融市场中可交易的金融资产,它是资金融通的载体。

常见的金融工具包括股票、债券、基金、期货、期权等。

股票,作为一种重要的金融工具,代表着对公司的所有权。

投资者购买股票,就成为了公司的股东,有权分享公司的利润,同时也要承担公司经营风险。

股票的价格会受到公司业绩、宏观经济环境、行业发展等多种因素的影响,具有较高的不确定性和波动性。

债券则是一种债务工具,是发行者向投资者借款的一种凭证。

债券通常有固定的利率和到期日,投资者在到期时可以收回本金和利息。

相比股票,债券的风险较低,但收益也相对较稳定。

基金是一种集合投资工具,它通过汇集众多投资者的资金,由专业的基金经理进行投资管理。

基金的种类繁多,有股票型基金、债券型基金、混合型基金等,可以满足不同投资者的风险偏好和投资目标。

期货和期权则是金融衍生品,它们的价值取决于基础资产的价格变动。

期货合约是双方约定在未来某个特定时间以特定价格买卖一定数量的某种商品或金融资产的标准化合约。

文库最新发布:投资学第2章

作日就是8月16日(星期一)。 递延期限为1个月,

协议期限为3个月。

33

FRA的定价

▪ 利率的预期理论:FRA定价最简单的方法

是把它看作弥补即期市场上不同到期日之

间的 “缺口”的工具。

➢ 回顾:利率期限结构理论包括预期理论、流动

性偏好、市场分割理论

qT

1 rm 1 (e 1)

qT

F0 ( S0 I )e rT S0e( r q )T

注意:债券的贴现率不等于无风险收益率?

24

远期合约的价值

▪ 0时刻:远期合约的价值为零。即交割价格

K=F0 =S0erT

▪ 任意的t时刻,根据定义,远期价格为

▪

Ft =Ster(T-t)

ST-K

▪ 空方的收益为

K- ST

▪ 注意:任何衍生金融工具都是零和博弈。

6

▪ 定义3.2 :远期价格(forward price):任

意时刻t,使远期合约价值为零的价格为远

期价格。

➢ 根据无套利原理,远期合约签订之日,远期合

约价值为零,交割价格=远期价格。

➢ 随着时间推移,远期理论价格有可能改变,而

金,投资于无风险债券,因此,一年延期的成

本就是放弃的利息收入,当然还有保管费、保

险等费用

➢ 收益:可以开办画展等

▪ 所以,远期价格随着机会成本的增加而上

升,且随着标的资产收益的增加而下降。

16

▪ 回顾:连续复利的概念

若名义利率为r,一年(期)平均付息m次,

则相应的有效利率rm为

r m

r

rm (1 ) 1 lim rm e 1

投资学(金德环)1-10课后习题解答

方法II E ( RP ) X A RB X B RB

0.5*(10.5 6) 8.25

RP (0.5) 0.5*(25 7) 16; RP (0.3) 0.5*(10 5) 2.5; RP (0.2) 0.5*(25 20) 2.5

证券 A B C

n

贝塔值 0.9 1.3 1.05

权重 0.3 0.1 0.6

p X ii 0.9*0.3 1.3*0.1 1.05*0.6 1.03

i 1

10、请根据CAPM中收益与风险的关系补充下表中 缺失的数据: i E ( Ri ) i i 2 证券名称

(15%*(20 12) 25%*(18 12) 15%*(15 12) 20%*0 25%*(10 12) 1) /12 30.42%

5、张先生持有的一个投资组合中包含两只证券A和B,它 们的期望收益、标准差和组合当中的权重如下。请问这两 只证券的相关系数为多少时使张先生的投资组合存在最大 和最小的风险?假设A和B的相关系数为0.6,张先生如何 在两只证券之间进行资金配置以达到最低的风险?

cov( RA , RB ) 90.5 0.55 A B 18.90*8.72

方法I

p X A2 A2 X B 2 B 2 2 X A X B cov( RA , RB ) 0.52 *8.722 0.52 *18.902 2*0.5*0.5*( 90.5) 7.94

A B C D E 19% 15% 7% 16.6% 0.8 1.5 12% 0 8% 15% 81 36 0 12.926%

E ( Ri ) R f [ E ( Rm ) R f ]i (1) E ( RA ) R f [ E ( Rm ) R f ] A R f [ E ( Rm ) R f ]*0.8 (2) E ( RB ) R f [ E ( Rm ) R f ] B 19% R f [ E ( Rm ) R f ]*1.5 (3) E ( RC ) R f [ E ( Rm ) R f ]C 15% R f [ E ( Rm ) R f ]C (4) E ( RD ) R f [ E ( Rm ) R f ] D 7% R f [ E ( Rm ) R f ]*0 (5) E ( RE ) R f [ E ( Rm ) R f ] E 16.6% R f [ E ( Rm ) R f ]*1.2

投资学 第二章167页PPT文档

数量金融理论的发展与成熟、计算机技术的 高度发展以及现代经济发展中风险管理的 迫切需求共同孕育了金融衍生市场的繁荣 。

四、交易机制

市场微观结构:成交机制和价格形成机制, 证券市场的组织结构

金融市场微观结构(market microstructure) 的最主要功能:价格发现(price discovery)

流通市场:交易市场

(二)按交易组织形式,分为交易所市场 和柜台交易市场(OTC)

交易所市场是以证券交易场所作为流通市场的核 心,其必须根据国家有关的证券法律规定,有 组织地、规范地进行,其交易一般采用持续双 向拍卖的方式,是一种公开竞价的交易。

组织形式: 会员制:不以盈利为目的 中国 公司制 :交易所的公司化改制和上市以及购并重

股票价格通常反映了投资者对上市公司未来 经营状况和经济发展状况的预期

世界股票市场分布

德国 12.6%

荷兰 5.0%

瑞士 3.2%

法国 2.7%

其他国家 3.4%

日本 21.9%

美国 51.1%

其他国家 美国 日本 荷兰 德国 瑞士 法国

2019 全球主要股票市场市值所占份额

美国 63% 中国 12% 香港 6% 德国 3# 日本 8% 印度 2% 巴西 3% 俄罗斯 3%

3.定价功能

资本决定价格

定价效率的高低直接影响筹资及资本配置功 能的实现程度,定价效率越高,市场的筹 资及资本配置效率也就越高。

4.风险管理功能

风险:经济主体所面临的未来事件发生的不 确定性。

对客观的不确定的管理直接影响着资金的配 置效率。

三、证券市场的分类

(一)按市场职能,分为发行市场和流通 市场

公募(public placement) 股票面向广大公众公开发行

证券投资学第二章-债券

Chengyi College

11

如何计算债券盈亏?

❖ 2014年1月1日眉山市资产经营有限公司发行了期 限为7年,票面利率为8%,面值为100元于每年 12月31日付息的公司债券,发行价格为100元, 某投资者购买了150张该债券,该投资者将每年获 得的利息存入银行,年利率为5%,以复利计息, 2020年1月1日该投资者以95元的价格卖出所持债 券并取出银行存款,则该投资者赚了多少钱?

是投资者可以自由认购、自由转让,通常不记名。

Chengyi College

19

国债的分类

Notes: 4.非流通国债是指不允许在流通市场上交易的国债。这种国

债不能自由转让,可以记名,也可以不记名。以个人为发 行对象的非流通国债,一般以吸收个人的小额储蓄资金为 主,故有时被称为储蓄债券。 5.实物债券是指具有实物票券的债券,它与无实物票券的债 券(如记账式债券)相对应;而实物国债是指以某种商品 实物为本位而发行的国债。 6.货币国债是指以某种货币为本位而发行的国债。

25

储蓄国债和记账式国债

❖ 储蓄国债(电子式)与记账式国债都以电子记账方式记录债 权,但具有下列不同之处:

• 发行对象不同。记账式国债机构和个人都可以购买,而储蓄国债(电子 式)的发行对象仅限个人。

• 发行利率确定机制不同。记账式国债的发行利率是由记账式国债承销团 成员投标确定的;储蓄国债(电子式)的发行利率是财政部参照同期银 行存款利率及市场供求关系等因素确定的。

❖ 债券包含四个方面的含义

• 发行人是借入资金的经济主体; • 投资者是出借资金的经济主体; • 发行人需要在一定时期付息还本; • 债券反映了发行者与投资者之间的债权、债务关系。

Chengyi College

投资学 第二章 答案

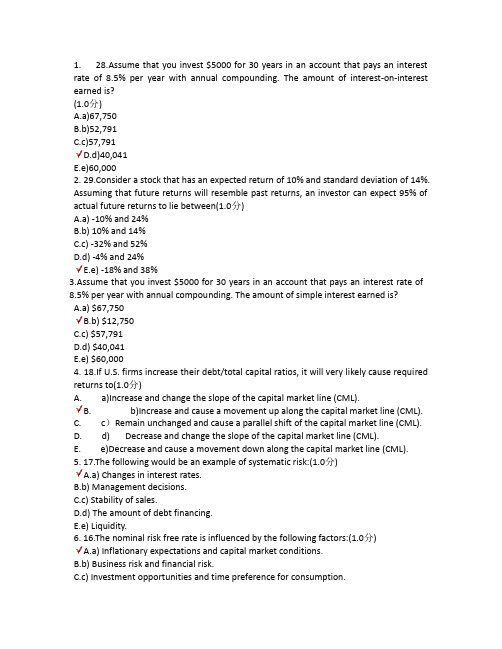

1. 28.Assume that you invest $5000 for 30 years in an account that pays an interest rate of 8.5% per year with annual compounding. The amount of interest-on-interest earned is?(1.0分)A.a)67,750B.b)52,791C.c)57,791D.d)40,041E.e)60,0002. 29.Consider a stock that has an expected return of 10% and standard deviation of 14%. Assuming that future returns will resemble past returns, an investor can expect 95% of actual future returns to lie between(1.0分)A.a) -10% and 24%B.b) 10% and 14%C.c) -32% and 52%D.d) -4% and 24%E.e) -18% and 38%3.Assume that you invest $5000 for 30 years in an account that pays an interest rate of8.5% per year with annual compounding. The amount of simple interest earned is?A.a) $67,750B.b) $12,750C.c) $57,791D.d) $40,041E.e) $60,0004. 18.If U.S. firms increase their debt/total capital ratios, it will very likely cause required returns to(1.0分)A. a)Increase and change the slope of the capital market line (CML).B. b)Increase and cause a movement up along the capital market line (CML).C. c)Remain unchanged and cause a parallel shift of the capital market line (CML).D. d) Decrease and change the slope of the capital market line (CML).E. e)Decrease and cause a movement down along the capital market line (CML).5. 17.The following would be an example of systematic risk:(1.0分)A.a) Changes in interest rates.B.b) Management decisions.C.c) Stability of sales.D.d) The amount of debt financing.E.e) Liquidity.6. 16.The nominal risk free rate is influenced by the following factors:(1.0分)A.a) Inflationary expectations and capital market conditions.B.b) Business risk and financial risk.C.c) Investment opportunities and time preference for consumption.D.d) All of the above.E.e) None of the above.7. 15.If a significant change is noted in the yield of a T-bill, the change is most likely attributable to:(1.0分)A.a) A downturn in the economy.B.b) A static economy.C.c) A change in the expected rate of inflation.D.d) A change in the real rate of interest.E.e) A change in risk aversion.8. 14.The real risk free rate is influenced by the following factors:(1.0分)A.a) Inflationary expectations and capital market conditions.B.b) Business risk and financial risk.C.c) Investment opportunities and time preference for consumption.D.d) All of the above.E.e) None of the above.9. 13.The coefficient of variation is a measure of(1.0分)A.a) Central tendency.B.b) Absolute variability.C.c) Absolute dispersion.D.d) Relative variability.E.e) Relative return.10. The nominal risk-free rate is influenced by the relative ease or tightness in the capital markets and the unexpected rate of inflation.A.a)TrueB.b)False11. 24.Assume that you invest $1000 for 15 years in an account that pays an interest rate of 7% per year with annual compounding. Calculate the proportion of the total value of the account that can be attributed to interest-on-interest, at the end of 15 years.(1.0分)A.a) 100%B.b) 38.06%C.c) 36.24%D.d) 25.70%E.e) 0%12. 12.When rates of return on a security have a high standard deviation then(1.0分)A.a) Arithmetic mean will equal geometric meanB.b) The difference between arithmetic mean and geometric mean will be large.C.c) The difference between arithmetic mean and geometric mean will be small.D.d) Geometric mean will exceed arithmetic mean.E.e) None of the above.13. 11.The return relative is calculated as(1.0分)A.a) (1 – HPR)B.b) (1 + HPR)C.c) (1 – HPR)^nD.d) (1 + HPR)^nE.e) (1 – (Income + Price Change))14. 10.The risk premium is a function of sales volatility, financial leverage, and inflation.(1.0分)A.TureB.False15. 9.Widening interest rate spreads indicate a flight to quality.(1.0分)A.TureB.False16. Two measures of risk are the standard deviation and the variance.A.a)TrueB.b)False17. 8.Historically return relatives are used to measure the risk for a series of historical rates of return.(1.0分)A.TureB.False18. 7.The coefficient of variation is the expected return divided by the standard deviation of the return.(1.0分)A.TureB.False19. 6.When rates of return are the same for all years,the geometric mean and the arithmetic mean will be the same. (1.0分)A.TureB.False20. 5.The geometric mean of a series of returns is always larger than the arithmetic mean and the difference increases with the volatility of the series.(1.0分)A.TureB.False21. 4.The geometric mean is the nth root of the product of the annual holding period returns for N years minus one.(1.0分)A.TureB.False22. The expected rate of return is the summation of the possible returns divided by the probability of each return in the summation.A.a)TrueB.b)False23. 3.The holding period return (HPR) is equal to the return relative stated as a percentage.(1.0分)A.TureB.False24. 2.The sources of investment returns are dividends and interest.(1.0分)A.TureB.False25. An investor should expect to receive higher returns from taking on lower risks(1.0分)A.TureB.False26. The the variance of returns, everything else remaining constant, the dispersion of expectations and the risk.A. a) Smaller, greater, lowerB. b) Smaller, greater, greaterC. c) Larger, greater, lowerD. d) Larger, smaller, higherE. e) Larger, greater, higher27. Which of the following conditions would not lead an investor to seek a risk premium?A.a) A low level of liquidity in the chosen investment instrumentB. b)A high level of volatility in the sales of the firm invested inC. c) A high level future investment opportunitiesD. d) A high standard deviation in possible returnsE. e) A large investment in risk-free assets28. The risk premium formulated as a function ofbusiness risk,liquidity risk, financial risk,exchange rate risk, and country risk is the risk premium formulated as a function of systematic market risk.A. Greater thanB. Less thanC. Approximately equal toD. TwiceE. One half29. Which of the following is not a component of the risk premium?A. a) Business riskB. b) Financial riskC. c) Unsystematic market riskD. d) Exchange rate riskE. e) Liquidity risk30. If there is a significant change (increase or decrease) in the yield spread between Baa and Aaa rated bonds, it will very likely cause a change in the required rate of return forcommon stocks, thus resulting in(1.0分)A. a) A change in the slope of the security market line (SML).B. b) A movement along the security market line (SML)C. c) A parallel shift of the security market line (SML)D. d) All of the aboveE. e) None of the above31. If there is a change in the expected rate of inflation, it will very likely cause a change in the required rate of return for various assets, thus resulting in:(1.0分)A. a) A change in the slope of the security market line (SML).B. b) A movement along the security market line (SML)C. c) A parallel shift of the security market line (SML)D. d) All of the aboveE. e) None of the above32. At the beginning of the year a U.K. investor purchased shares of a U.S. company at $25 per share. At this time the exchange rate was ₤0.69 per dollar. At the end of the year, the investor sold the shares at $22 per share, and the exchange rate is ₤0.85 per dollar. What is the home country (U.K.) HPR?(1.0分)A.a)-8.41%B.b)-12%C.c)23.19%D.d)13.64%E.e)-18.82%33. At the beginning of the year a U.S. investor purchased shares of a U.K. company at ₤15per share. At this time the exchange rate was $1.44 per pound. At the end of the year, the investor sold the shares at ₤20 per share, and the exchange rate is $1.15 per pound. What is the home country (U.S.) HPR?A.a)33%B.b)79.86%C.c)6.48%D.d)1.33%E.e)1.048%34.The table provided below provides the probability of outcomes for various states of the economy and the corresponding rates of return for a securityEconomic Status Probability Rate of ReturnWeak Economy 0.10 -5%Static Economy 0.65 5%Strong Economy 0.25 10%What is your coefficient of variation (CV) for the next year?A.a)0.576B.b)0.676C.c)0.766D.d)0.876E.e)0.97635.The table provided below provides the probability of outcomes for various states of the economy and the corresponding rates of return for a securityEconomic Status Probability Rate of ReturnWeak Economy 0.10 -5%Static Economy 0.65 5%Strong Economy 0.25 10%What is your standard deviation (SD) for the next year?(1.0分)A.a)2.042%B.b)4.023%C.c)8.250%D.d)16.750%E.e)32.500%36.The table provided below provides the probability of outcomes for various states of the economy and the corresponding rates of return for a securityEconomic Status Probability Rate of ReturnWeak Economy 0.10 -5%Static Economy 0.65 5%Strong Economy 0.25 10%What is your expected rateof return [E(R i)]for next year?A.a)4.25%B.b)5.25%C.c)6.25%D.d)7.25%E.e)8.25%37. 26. Assume that you invest $5000 for 30 years in an account that pays an interest rate of 8.5% per year with annual compounding. The total value of your investment at the end of 30 years is?(1.0分)A.a) $67,750B.b) $52,791C.c) $57,791D.d) $40,041E.e) $60,00038.25.Given the following returns and return relatives over the past four years, compute the arithmetic mean (AM) and geometric mean (GM) rates of return.Period Returns Return Relativet10.05 1.05t2-0.10 0.90t30.11 1.11t4-0.02 0.98(1.0分)A.a) AM = 4.000%, GM = 1.010%B.b) AM = 1.000%, GM = 0.692%C.c) AM = 0.692%, GM = 4.000%D.d) AM = 1.000%, GM = 1.0692%E.e) AM = 4.000%, GM = 0.0692%39. 23.At the beginning of theyear an investor purchased 100 shares of common stock from ABC Corporation at $10 per share. During the year, the firm paid dividends of $1 per share. At theend of the year, the investor sold the 100 shares at $11 per share. What is the HPR?(1.0分)A.a) 1.20%B.b) 5.50%C.c) 12.00%D.d) 20.00%E.e) 30.00%40. 22.The HPR on a security is 3%. If the holding period is 4 weeks , the annualized HPR is (1.0分)A.a) 39.15%B.b) 78.87%C.c) 46.85%D.d) 158.25%E.e) 52.25%41. 21.The HPR on a security is 6.5%. If the holding period is 1 month, the annualized HPR is (1.0分)A.a) 113%B.b) 78%C.c) 65%D.d) 6.5%E.e) 1.129%42. 20.A parallel shift in the capital market line (CML) is caused by changes in the following factors: (1.0分)A.a) Expected real growth in the economy.B.b) Capital market conditions.C.c) Expected rate of inflation.D.d) All of the above.E.e) None of the above.43. 19.An increase in the slope of the Capital Market Line (CML) is caused by(1.0分)A.a) Changes in business risk.B.b) Changes in financial risk.C. c) Changes in the attitudes of investors toward riskD.d) Changes in systematic risk.E.e) Changes in unsystematic risk.。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

• 考虑上表中的三种股票。Pt表示t时刻的价 格,Qt表示t时刻的在外流通股,股票C在 最后一期时1股拆为2股。 (教材第10题, 参考P27)。

• a. 计算第一期(t=0到t=1)三种股票价格 加权指数的收益率。

• b. 对第二年的价格加权指数,发生拆股的 股票应怎样处理?

• 如果经济进入急剧的衰退阶段,你预计商 业票据和国库券之间的收益率差额会如何 变化?

• 价差将扩大。经济的衰退会增加信用风险, 即增加无力偿付债务的可能性。投资者会 相应要求面临违约风险的债务有更高的溢 价。

• 一市政债券息票率为63/4%,以面值出售; 一纳税人的应税等级为3 4%,该债券所提 供的应税等价收益为:

i. 4.5%

ii. 10.2%

iii. 13.4%

iv. 19.9%

解:(b) [6.75%/(1 -0.34) = 10.2%]

• 在股指期权市场上,如果预期股市会在交 易完成后迅速上涨,以下哪种交易风险最 大?

• 一免税债券的息票率为5 . 6%,而应税债券为8%, 都按面值出售。要使投资者对两种债券感觉无差 异,税收等级(边际税率)应为:

• a. 30.0%

• b. 39.6%

• c. 41.7%

• d. 42.9% • 解:如果税后收益率相等,则5 . 6%= 8%×( 1-t)。

这表明t= 0 . 3 0,因此正确答案为( a )。

• d. 市政债券向税收等级在2 0%以上的投资 者提供了更高的税后利率。

• 同前一题,税收等级分别为零、1 0%、2 0%、 3 0%时,求市政债券的等价应税收益率。

• 解:式( 2-2)表明等价应税收益率为:r=rm / (1-t)。

• a. 4% • b. 4.44% • c. 5% • d. 5.71%

55)/d d = 2.340

• c. 收益为0。指数保持不变,也应该不变,因为每 支股票各自的收益率都等于0。

• 使用上题中的数据,计算三种股票以下几 种指数的第二期收益率:

• a. 市场价值加权指数 • b. 等权重指数 • c. 几何平均收益率

• a. t= 0时的市价总值为(9 000+10 000+20 000)=39 000。在t= 1时市场价值为(9 500+9 000+22 000)=40 500。收益率=40 500/39 000-1 = 3 . 8 5%。

• 某公司买入一张优先股,价格40元,年终以40 元抛出,并获得4元的年终分红,该公司的税收 等级是30%,求公司的税后收益(见P26第五 段)。

• 税前总收入为4美元,其中0 . 3 0×4美元= 1 . 2 0美元是应税收入(在7 0%免税后)。因此应纳税 额为0 . 3 0×1 . 2 0美元= 0 . 3 6美元,相当于 税后收入为$4.00 – $0.36 = 3 . 6 4美元,收益 率为$3.64/$40. c. 20% d. 30%

• a. 应税债券。因为零税等级,它的税后收 益率与税前的5%相同,比市政债券高。

• b. 应税债券。其税后利率为[0.05 (1 – 0.10)] = 4.5%

• c. 你对两者无偏好。应税债券的税后利率 为[0.05 (1 – 0.20)] = 4.0%,与市政债券 相同。

• d. 贴现率为6 . 1%的3个月期国库券和贴现率为6 . 2%的3个月期国库券。

• 解: • a. 息票率较高的债券。 • b. 实施价格较低的看涨期权。 • c. 定价较低的股票的看跌期权。 • d. 收益率较低的债券。

类似教材第20题

• 一看涨期权与一看跌期权的标的股票都是X Y Z;执行价 格都是5 0美元,6个月到期。6个月后股价为以下情况时, 以4美元买入看涨期权的投资者的利润是多少?以6美元买 入看跌期权的投资者呢?

• 一投资者税收等级为2 8%,如果公司债券 收益率为9%,则要使市政债券更吸引投资 者,其收益率应为多少?

• 公司债券的税后收益率为0 . 0 9×( 10.28)=0.064 8。因此,市政债券至少必须 支付6 . 4 8%的利率。

• 短期市政债券当期收益率为4%,而同类应 税债券的当期收益率为5%。投资者的税收 等级分别为以下数值时,哪一种给予投资 者更高的税后收益?(教材第13题)

• a. 40美元 b. 45美元 c. 50美元 d. 55美元 e. 60美元

• 说明期货合约的空头头寸与看跌期权之间 的差别。

• 看跌期权赋予了将标的资产按实施价格卖 出的权力。空头期货合约包含的则是按期 货价格卖出标的资产的义务。

• 说明期货合约的多头头寸与看涨期权之间 的差别。

• 看涨期权赋予了将标的资产按实施价格买 入的权利。多头期货合约包含的则是按期 货价格买入标的资产的义务。

三种股指加权方法

• 一、价格加权平均指数(DOW) • 二、市值平均指数(SP500) • 三、等权重指数(不常见)

• 一、价格加权平均指数 • 注意,关键是价格的加权,即将各股票价

格相加,再除以股票数目。

• 仅仅是价格简单的加权,所以其缺点是较 高的价格会有较多的权重,而且决定隐含 权重因素很随意。

• 哪一种证券应以更高的价格出售?(第16题)

• a. 10 年期,息票率为9%的国债和1 0年期,息票 率为1 0%的国债。

• b. 3 个月到期,执行价4 0美元的买入期权和3个 月到期,执行价3 5美元的买入期权。

• c. 一股票的卖出期权,售价5 0美元;另一种股票 的卖出期权,售价6 0美元(所有股票与期权的其 他相应特性均相同)。

• b. 每只股票收益率如下:rA = (95/90) – 1 =

0.0556

rB = (45/50) – 1 = –0.10 rC =

(110/100) – 1 = 0.10 等权重平均数为[0.0556 +

(-0.10) + 0.10]/3 = 0.0185 = 1.85%

• c. 几何平均收益率为[(1.055 6)(0.90)(1.10)]1/31=0.014 8=1.48%。

• 送股前的平均股价是(25+100)/2=62.5,送 股后的股票总价值是25+50=75,这个总价

值如何转换为平均价值?这就需要有一个

除数来转换,由于送股不改变股票市值 (仍为690),所以可以用等式75/d=62.5 求得d,得d=1.2。

• 二、市值加权平均指数,以SP500为代表, 注意其念法。市值法不涉及送配影响。

• c. 计算第二期的收益率( t=1到t=2)。

• a. t= 0时的指数为(90 + 50 + 100)/3 = 80 。t= 1 时的指数为(95 + 45 + 110)/3 = 83.333 ,收益率 (83.333/80)/ -1 = 4.17% 。

• b. 在不存在拆股的情况下,股票C售价110,指数 为250/3=83.33。在拆股后,股票C售价55。因此, 我们需要设定除数d,使得83.333 = (95 + 45 +

• i. 卖出看涨期权 ii. 卖出看跌期权

• iii. 买入看涨期权 iv. 买入看跌期权

• 解:卖出看涨期权在股价上升时会承受可 能是无限大的损失。

• 假设投资者的6个月国库券在到期前可得到 每6个月2%的收益,将6个月的到期国库券 在到期时卖出,你预期价格会是多少?

• P = $10,000/1.02 = $9,803.92