2018年10月份新个税税率Excel 表及计算公式

2018年10月1日开始新版个税税率表及个税计算公式

2018年10月1日开始新版个税税率表与个税

计算公式(个税起征点5000元)

一、个税起征点5000

个税起征点将从2018年10月1日开始,由3500元调整为5000元,而且全国统一为5000元。

所以到时候:个税起征点是5000,XX个税起征点是5000,XX个税起征点是5000,XX个税起征点是5000,XX个税起征点是5000……

二、新版个税税率表(综合所得适用,个税起征点5000元)

说明:

1.本表适用综合所得,综合所得是指工薪所得、劳务报酬所得、稿酬所得、特许权使用费

所得

2.本表含税级距中应纳税所得额,是指综合所得金额 - 各项社会保险金(五险一金) - 起征点

5000元的余额

三、个税计算公式

使用超额累进税率的计算方法如下:

缴税=全月应纳税所得额*税率-速算扣除数

实发工资=应发工资-五险一金-缴税。

全月应纳税所得额=(应发工资-四金)-5000

扣除标准:个税按5000元/月的起征标准算

其中Excel个税计算公式

==ROUND(MAX((A1-5000)*0.01*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160}, 0),2)

注:公式中的A1指工资数额对应的单元格。

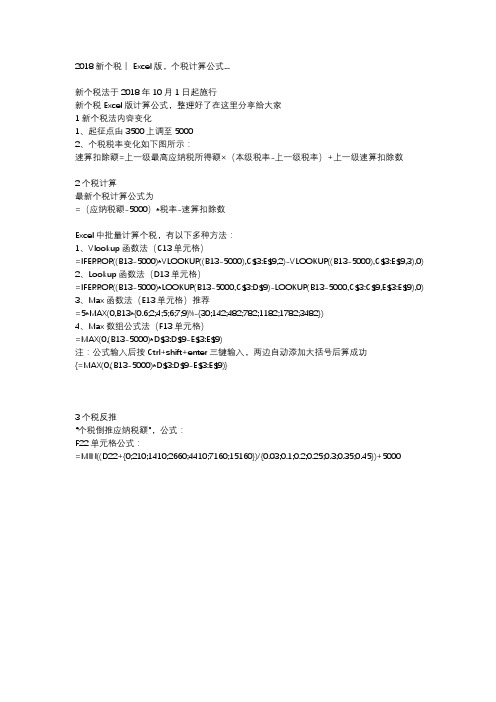

2018新个税丨Excel版

2018新个税丨Excel版,个税计算公式...新个税法于2018年10月1日起施行新个税Excel版计算公式,整理好了在这里分享给大家1新个税法内容变化1、起征点由3500上调至50002、个税税率变化如下图所示:速算扣除额=上一级最高应纳税所得额×(本级税率-上一级税率)+上一级速算扣除数2个税计算最新个税计算公式为=(应纳税额-5000)*税率-速算扣除数Excel中批量计算个税,有以下多种方法:1、Vlookup函数法(C13单元格)=IFERROR((B13-5000)*VLOOKUP((B13-5000),C$3:E$9,2)-VLOOKUP((B13-5000),C$3: E$9,3),0)2、Lookup函数法(D13单元格)=IFERROR((B13-5000)*LOOKUP(B13-5000,C$3:D$9)-LOOKUP(B13-5000,C$3:C$9,E$ 3:E$9),0)3、Max函数法(E13单元格)推荐=5*MAX(0,B13*{0.6;2;4;5;6;7;9}%-{30;142;482;782;1182;1782;3482})4、Max数组公式法(F13单元格)=MAX(0,(B13-5000)*D$3:D$9-E$3:E$9)注:公式输入后按Ctrl+shift+enter三键输入,两边自动添加大括号后算成功{=MAX(0,(B13-5000)*D$3:D$9-E$3:E$9)}3个税反推“个税倒推应纳税额”,公式:F22单元格公式:=MIN((D22+{0;210;1410;2660;4410;7160;15160})/{0.03;0.1;0.2;0.25;0.3;0.35;0.45})+500 0。

最新2018年10月个税税率表Excel个税公式

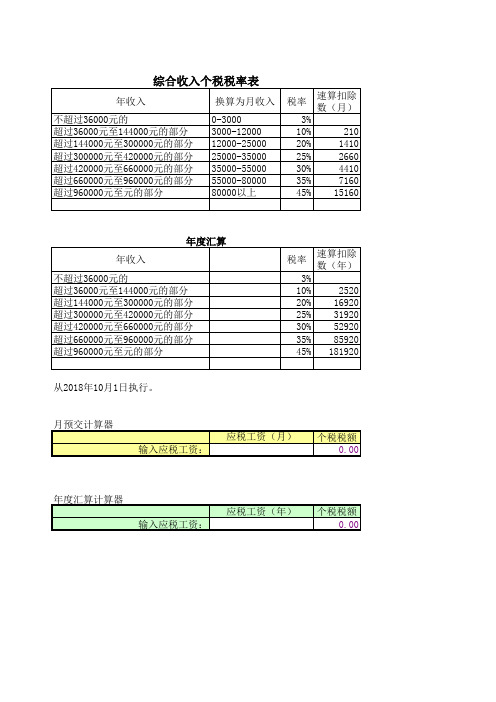

年度汇算 年收入 不超过36000元的 超过36000元至144000元的部分 超过144000元至300000元的部分 超过300000元至420000元的部分 超过420000元至660000元的部分 超过660000元至960000元的部分 超过960000元至元的部分 税率 3% 10% 20% 25% 30% 35% 45% 速算扣除 数(年) 2520 16920 31920 52920 85920 181920

综合收入个税税率表

年收入 不超过36000元的 超过36000元至144000元的部分 超过144000元至300000元的部分 超过300000元至420000元的部分 超过420000元至660000元的部分 超过660000元至960000元的部分 超过960000元至元的部分 换算为月收入 0-3000 3000-12000 12000-25000 25000-35000 35000-55000 55000-80000 80000以上 税率 3% 10% 20% 25% 30% 35% 45% 速算扣除 数(月) 210 1410 2660 4410 7160 15160

从2018年10月1日执行。

月预交计算器 应税工资(月) 输入应税工资: 个税税额输入应税工资: 个税税额 0.00

2018个人所得税怎么算?附计算公式及税率表

2018个⼈所得税怎么算?附计算公式及税率表2018年最新个⼈所得税税率表及个税计算公式,让您更容易看懂税率表。

(⼀)、⼯资、薪⾦所得适⽤⼯资、薪⾦所得,3500元起征点,适⽤七级超额累进税率,税率为百分之三(3%)⾄百分之四⼗五(45%)。

2018年最新个⼈所得税税率表说明:1、本表含税级距中应纳税所得额,是指每⽉收⼊⾦额 - 各项社会保险⾦(五险⼀⾦) - 起征点3500元(外籍4800元)的余额。

2、含税级距适⽤于由纳税⼈负担税款的⼯资、薪⾦所得;不含税级距适⽤于由他⼈(单位)代付税款的⼯资、薪⾦所得。

个⼈所得税计算公式应纳税所得额 = ⼯资收⼊⾦额-各项社会保险费-起征点(3500元)应纳税额 = 应纳税所得额 x 税率-速算扣除数说明:如果计算的是外籍⼈⼠(包括港、澳、台),则个税起征点应设为4800元。

案例说明个⼈所得税怎么算1、张三在2018年⼀⽉份税前⼯资12000元,他需要缴纳各项社会保险⾦1100元,那么他的税后⼯资是多少呢?应纳税所得额==(应发⼯资-四⾦)-3500 =12000 - 1100 - 3500 = 7400元,参照上⾯的⼯资税率表不含税部分,超过4,155元⾄7,755元的部分,则适⽤税率20%,速算扣除数为555。

缴费 = 应纳税所得额*税率-速算扣除数 = 7400*20% -555= 925元。

实发⼯资=应发⼯资-四⾦-缴税 = 12000 -1100-925 = 9975元(⼆)、个体⼯商户的⽣产、经营所得和对企事业单位的承包经营、承租经营所得适⽤(三)、劳动报酬所得,稿酬所得,特许权使⽤费所得、财产租赁所得,每次收⼊不超过4,000元的,减除费⽤800元;4,000元以上的,减除20%的费⽤,然后就其余额按⽐例税率20%征收。

(四)、财产转让所得,减除财产原值和合理费⽤后的余额,按⽐例税率20%征收。

(五)、利息、股息、红利所得,偶然所得和其他所得,以每次收⼊额⽐例税率20%征收。

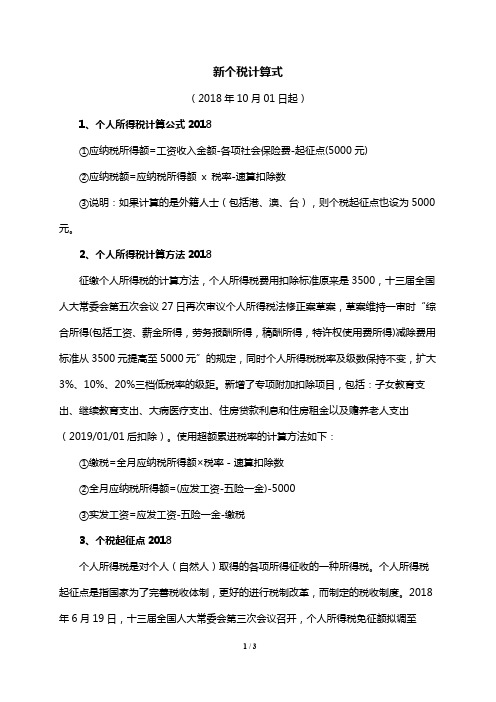

新个税计算式

新个税计算式(2018年10月01日起)1、个人所得税计算公式2018①应纳税所得额=工资收入金额-各项社会保险费-起征点(5000元)②应纳税额=应纳税所得额x 税率-速算扣除数③说明:如果计算的是外籍人士(包括港、澳、台),则个税起征点也设为5000元。

2、个人所得税计算方法2018征缴个人所得税的计算方法,个人所得税费用扣除标准原来是3500,十三届全国人大常委会第五次会议27日再次审议个人所得税法修正案草案,草案维持一审时“综合所得(包括工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得)减除费用标准从3500元提高至5000元”的规定,同时个人所得税税率及级数保持不变,扩大3%、10%、20%三档低税率的级距。

新增了专项附加扣除项目,包括:子女教育支出、继续教育支出、大病医疗支出、住房贷款利息和住房租金以及赡养老人支出(2019/01/01后扣除)。

使用超额累进税率的计算方法如下:①缴税=全月应纳税所得额×税率-速算扣除数②全月应纳税所得额=(应发工资-五险一金)-5000③实发工资=应发工资-五险一金-缴税3、个税起征点2018个人所得税是对个人(自然人)取得的各项所得征收的一种所得税。

个人所得税起征点是指国家为了完善税收体制,更好的进行税制改革,而制定的税收制度。

2018年6月19日,十三届全国人大常委会第三次会议召开,个人所得税免征额拟调至5000元。

2018年8月底,调查显示,大部分网民希望提高个税起征点。

2018年8月27日十三届全国人大常委会第五次会议通过了关于修改《个人所得税法》的决定,并于2018年10月1日起过渡施行,2019年1月1日起正式施行。

4、个人所得税税率表2018小编辛苦精心为各位网友准备了2018年最新个人所得税税率表,个税税率表,5000元起征点,包括工资税率表、年终奖税率表、劳务税率表,个体户税率表等,简单实用的表格,让您更容易看懂税率表。

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00 超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00 超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00 超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00 超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为: 0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7 160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为:0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)* 1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

2018年新个税EXCEL计算公式

1 税前工资计算

税前工资(已扣社保等五金)

个人所得税

8000

90.00

2 知道税后工资,推算税前工资

税后工资收入(已扣社保等五金)

税前工资收入(已扣社保等五金)

7910

上一范围上限 0

3000 12000 25000 35000 55000 80000

税率 3% 10% 20% 25% 30% 35% 45%

扣除数 0 210

1410 2660 4410 7160 15160

பைடு நூலகம்

8000

3

10月份新个人所得税:知道税额 如何倒算税前工资额?

个人所得税

税前工资

90

8000

级数

全月应纳税所得额

1 不超过3000元的 2 超过3000元至12000元部分 3 超过12000元至25000元部分 4 超过25000元至35000元部分 5 超过35000元至55000元部分 6 超过55000元至80000元部分 7 超过80000元的部分

2018年四季度(10月起)新个税法 新个税计算表格(带公式)

单元格b3为各项社会保险费单元格c3为计税工资即税前工资各项社会保险费使用时在税前工资一列输入对应数值各项社会保险费一列输入对应数值使用下拉拖出计税工资数

计税工资 9000

应纳税额 190

税后收入 8810

单元格A3为税前工资,即月收入所在单元格。 单元格B3为各项社会保险费 单元格C3为计税工资,即税前工资-各项社会保险费 使用时,在税前工资一列输入对应数值,各项社会保险费一列输入对应数值,使用下拉拖出计税工资数值、应纳税额、税后 收入

最新年10月1日起新个税税率表、速算扣除数及个税excel计算公式资料

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为:0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)* 1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

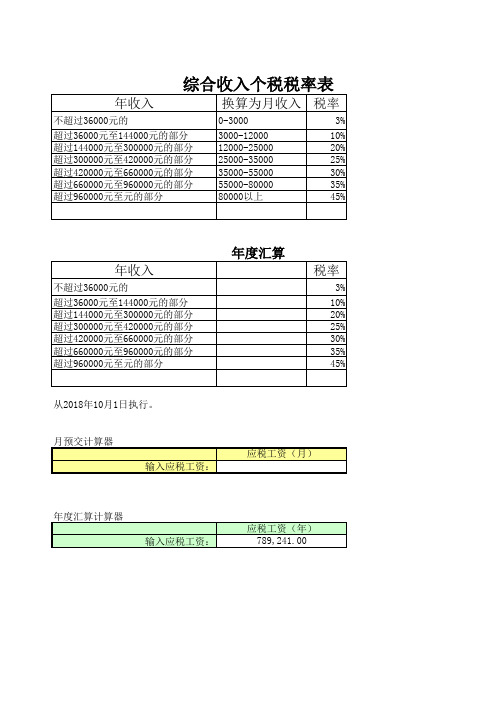

最新2018个税税率表个税公式

年度汇算 年收入

不超过36000元的 超过36000元至144000元的部分 超过144000元至300000元的部分 超过300000元至420000元的部分 超过420000元至660000元的部分 超过660000元至960000元的部分 超过960000元至元的部分

综合收入个税税率表

年收入

不超过36000元的 超过36000元至144000元的部分 超过144000元至300000元的部分 超过300000元至420000元的部分 超过420000元至660000元的部分 超过660000元至960000元的部分 超过960000元至元的部分

换算为月收入 税率

个税税额 0.00

个税税0% 20% 25% 30% 35% 45%

从2018年10月1日执行。

月预交计算器 应税工资(月) 输入应税工资:

年度汇算计算器 输入应税工资: 应税工资(年) 789,241.00

率表

速算扣除数(月)

210 1410 2660 4410 7160 15160

速算扣除数(年)

2520 16920 31920 52920 85920 181920