2018年个税计算表

2018新个人所得税 税金计算表(起征点每月5000元)

2018版个税按月预交,年

终汇算(次年3月1日-6月

30日)

薪资计算月收入总计

25,000.00请输入年终奖

请输入扣减保险、住房公积金等 5,500.00请输入

扣减基数

5,000.00应税收入

14,500.00当月薪资所得税

435.00年终奖所得税

-工资实发数

19,065.00年终奖实发数

-本月实领收入

19,065.00最后月收入

年终奖月税年奖金税 19,500.00

- 435.00 -税率速算扣除数(元)3%10% 210.0020% 1,410.0025% 2,660.0030% 4,410.0035% 7,160.0045% 15,160.00全月应纳税所得额全月应纳税额不超过3000元

全月应纳税额超过3000元至12000元

全月应纳税额超过12000元至25000元全月应纳税额超过25000元至35000元全月应纳税额超过35000元至55000元全月应纳税额超过55000元至80000元全月应纳税额超过80000元

实发年终奖 - 0.02。

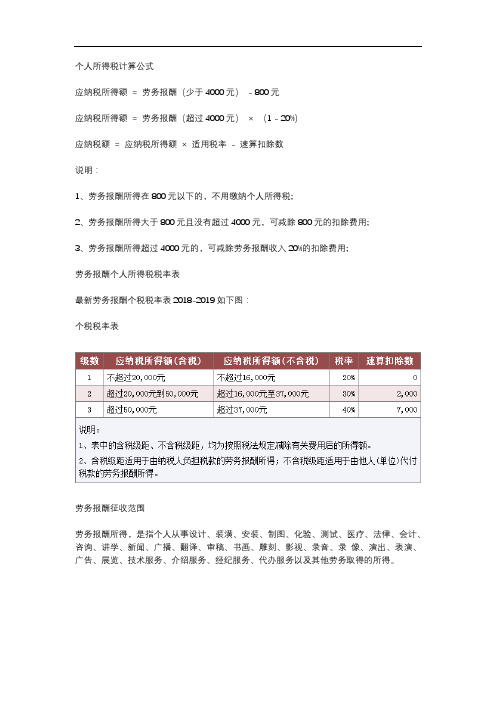

个人所得税劳务报酬计算公式

个人所得税计算公式

应纳税所得额= 劳务报酬(少于4000元)- 800元

应纳税所得额= 劳务报酬(超过4000元)× (1 - 20%)

应纳税额= 应纳税所得额× 适用税率- 速算扣除数

说明:

1、劳务报酬所得在800元以下的,不用缴纳个人所得税;

2、劳务报酬所得大于800元且没有超过4000元,可减除800元的扣除费用;

3、劳务报酬所得超过4000元的,可减除劳务报酬收入20%的扣除费用;

劳务报酬个人所得税税率表

最新劳务报酬个税税率表2018-2019如下图:

个税税率表

劳务报酬征收范围

劳务报酬所得,是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

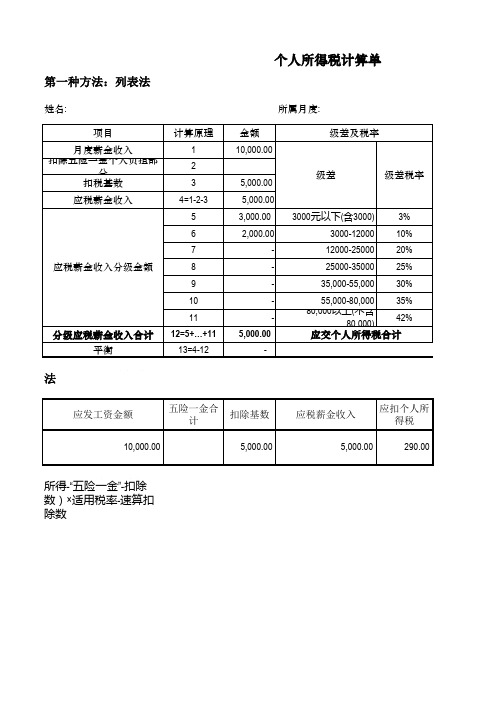

2018最新标准个税计算工资表

2018年个税最新计算表

应交个人所得税合计

第二种方法:单元格法

应发工资金额 10,000.00 五险一金合 计 扣除基数 5,000.00 应税薪金收入 5,000.00 应扣个人所 得税 290.00

应纳税额=(工资薪金所得-“五险一金”-扣除数)× 适用税率-速算扣除数

应交个人 所得税

比重

按 全 金额 额计 算 的

速 算 扣 除 数 210.00 1,410.00 2,660.00 4,410.00 7,160.00 #######

90.00 200.00 290.00

1.80% 4.00% 0.00% 0.00% 0.00% 0.00% 0.00% 5.80%

Hale Waihona Puke 个人所得税计算单第一种方法:列表法

姓名: 项目 月度薪金收入 扣除五险一金个人负担部 分 扣税基数 应税薪金收入 计算原理 1 2 3 4=1-2-3 5 6 7 应税薪金收入分级金额 8 9 10 11 分级应税薪金收入合计 平衡 12=5+…+11 13=4-12 5,000.00 5,000.00 3,000.00 2,000.00 5,000.00 3000元以下(含3000) 3000-12000 12000-25000 25000-35000 35,000-55,000 55,000-80,000 80,000以上(不含80,000) 3% 10% 20% 25% 30% 35% 42% 金额 10,000.00 级差 级差税率 所属月度: 级差及税率

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00 超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00 超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00 超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00 超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为: 0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7 160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为:0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)* 1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

个税税率计算表,年终奖计算(全)

一、政策依据《全国人民代表大会常务委员会关于修改<中华人民共和国个人所得税法>的决8月31日第十三届全国人民代表大会常务委员会第五次会议通过):自2018年2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用五千除和依法确定的其他扣除后的余额为应纳税所得额,依照本决定第十六条的个表一(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用;二、工资个人所得税计算公式:1.应纳税所得额 = 税前工资收入金额 - 五险一金(个人缴纳部分) -费用减除额2.应纳税额 = 应纳税所得额 x 税率 - 速算扣除数【例】张三在2018年10月份税前工资12000元,需要缴纳各项社会保险金110(1)适用5000元新的费用标准和新的税率表应纳税所得额=税前工资收入金额-五险一金(个人缴纳部分)-起征点(5000元=12000-1100-5000=5900元找税率及速算扣除数:参照上面的工资税率表不含税部分,超过3000元至120则适用税率10%,速算扣除数为210。

应纳个人所得税税额=应纳税所得额*税率-速算扣除数=5900*10%-210=38(2)如按照适用3500元旧的费用标准和旧的税率表张三在2018年10月份税前工资12000元,需要缴纳各项社会保险金1100元,应纳税所得额=税前工资收入金额-五险一金(个人缴纳部分)-起征点(3500元=12000-1100-3500=7400元找税率及速算扣除数:参照上面的工资税率表不含税部分,超过4,155元至7,7则适用税率20%,速算扣除数为555。

应纳个人所得税税额=应纳税所得额*税率-速算扣除数=7400*20%-555=92个人所得税法>的决定》(2018年通过):自2018年10月1日至收入额减除费用五千元以及专项扣决定第十六条的个人所得税税率除附加减除费用;部分) -费用减除额项社会保险金1100元,-起征点(5000元)超过3000元至12000元的部分,00*10%-210=380元保险金1100元,-起征点(3500元)超过4,155元至7,755元的部分,00*20%-555=925元。

2018年最新个税税率表

2018年最新最全的常用个人所得税税率表2018年最新常用个人所得税税率表双手奉上,附带8种特殊计算方法及案例,专为会计人收藏备用!工资、薪金所得工资、薪金所得,适用七级超额累进税率,税率为百分之三(3%)至百分之四十五(45%)。

个人所得税税率表(一)说明:1、本表含税级距中应纳税所得额,是指每月收入金额- 各项社会保险金(五险一金) - 起征点3500元(外籍4800元)的余额。

2、含税级距适用于由纳税人负担税款的工资、薪金所得不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

年终奖所得年终奖所得,将年终奖金额除以12个月,以每月平均收入金额来确定税率和速度扣除数,年终奖所得税率表与工资、薪金所得的税率表相同,只是他们的计算方式不同。

个人所得税税率表(二)说明:1、本表平均每月收入为年终奖所得金额除以12个月后的平均值。

2、税率表与工资、薪金所得税率表相同。

个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得个人所得税税率表(三)说明:1、本表含税级距指每一纳税年度的收入总额,减除成本,费用以及损失的余额。

2、含税级距适用于个体工商户的生产、经营所得和对企事业单位的承包经营承租经营所得。

不含税级距适用于由他人(单位)代付税款的承包经营、承租经营所得。

稿酬所得稿酬所得,适用比例税率,税率为百分之二十,并按应纳税额减征百分之三十,实际税率为百分之十四。

劳务报酬所得个人所得税税率表(四)说明:1、表中的含税级距、不含税级距,均为按照税法规定减除有关费用后的所得额。

2、含税级距适用于由纳税人负担税款的劳务报酬所得;不含税级距适用于由他人(单位)代付税款的劳务报酬所得。

特许权使用费所得、财产租赁所得每次收入不超过4,000元的,减除费用800元;4,000元以上的,减除20%的费用,然后就其余额按比例税率20%征收。

财产转让所得适用减除财产原值和合理费用后的余额,按比例税率20%征收。