税收政策翻译分析

(将下列每段英文翻译成中文)

Translation ( Translate each of the following passage into Chinese )翻译(将下列每段英文翻译成中文)Chapter 1 Summary 蔡信杰03391004 陈彬033910051,Public finance ,also known as public sector economics or public economics, focuses on the taxing and spending activities of government and their influence on the allocation of resources and distribution of income.财政学,即公共经济学,焦点是税收和政府支出以及它们在分配资源和分配收入上的影响。

2,Public finance economists analyze both actual policies and develop guidelines for government activities . In the latter role, economists are influenced by their attitudes toward the role of government in society.财政学同时为政府行为分析现有方针和发展知道思路。

在未来作用中,经济受到在社会中有利于政府的关注者的影响。

3,In all organic view of society , individuals are valued only by their contribution to the realization of social goals. These goals are determined by the government.在一种有机的社会观中,个别价值只是由它们对实现政府目标所做出贡献来评价的。

手语翻译在政务服务中的应用有哪些

手语翻译在政务服务中的应用有哪些在当今社会,政务服务的目标是要实现全民覆盖,确保每一个公民都能平等、便捷地享受到公共服务。

对于听障人士这一特殊群体,手语翻译在政务服务中的应用就显得尤为重要。

它不仅能够打破语言交流的障碍,还能让听障人士充分参与社会事务,保障他们的合法权益。

一、在政务咨询与信息获取方面的应用政务咨询是公民获取政策信息、了解办事流程的重要途径。

对于听障人士来说,手语翻译可以帮助他们在政务服务大厅的咨询窗口与工作人员进行有效的沟通。

无论是关于社保政策、税收优惠,还是住房保障等方面的问题,手语翻译能够准确地将听障人士的疑问传达给工作人员,并将工作人员的解答清晰地反馈给他们。

此外,在政府网站和移动应用程序中,提供手语视频讲解和手语翻译的在线服务,能让听障人士更方便地获取政务信息。

这些视频可以涵盖各类常见的政务咨询问题,如户籍办理、营业执照申请等,使听障人士能够在家中就能获取到所需的信息,减少了他们出行的不便。

二、在公共事务参与中的应用听障人士作为社会的一员,同样有权利参与公共事务的讨论和决策。

在政府组织的听证会、座谈会等活动中,手语翻译能够确保听障人士能够表达自己的观点和意见,充分参与到公共事务的讨论中。

例如,在城市规划的听证会中,听障人士可以通过手语翻译阐述对于公共设施建设、交通规划等方面的想法和建议。

这不仅有助于提高公共决策的科学性和民主性,也让听障人士感受到自己的声音被重视,增强他们对社会的归属感和参与感。

三、在政务办事流程中的应用办理各类政务事务,如证件办理、行政审批等,对于听障人士来说可能会面临诸多困难。

手语翻译在这个过程中可以发挥重要作用。

在办事窗口,有手语翻译的现场协助,能够帮助听障人士理解所需提交的材料、填写的表格以及办事的流程。

手语翻译可以向听障人士详细解释每一个步骤和要求,避免因沟通不畅而导致的错误和延误。

同时,在一些需要面对面沟通和核实信息的环节,如面试、审查等,手语翻译能够保证听障人士与工作人员之间的信息准确传递,确保办事流程的顺利进行。

税收条款的翻译Taxation

税收条款的翻译Taxation翻译实践1. All taxes, customs duties and other charges payable (i) in connection with the importation of the Equipment to China and (ii) in the execution of this Agreement to be levied by the Government of the PRC on Party A shall be paid by Party A.2. "Taxation" means:a) any liability of the Company to any form of taxation whether created or imposed in the PRC or any other part of the world and, without prejudice to the generality of the foregoing, includes any tax computed on profits or income, any tax computed on capital assets, estate duty, profits tax, provisional profits tax, interest tax, death duty, gift duty, payroll tax withholding tax, rates, custom and excise duty, transfer tax, inheritance tax, stamp duty, capital duty, employment taxes, value added tax, and generally any tax, imposition, levy or rates or any amount payable to the revenue, customs or fiscal authorities in any part of the world; andb) all costs, interest, penalties, charges and expenses incidental or relating to the liability referred to in (a) above.3. All fees, expenses and other charges payable to Consultant hereunder do not include any sales, use, excise, value added or other applicable taxes,tariffs or duties, payment of which shall be the sole responsibility of Client (excluding any applicable taxes based on Consultant's net income or taxes arising from the employment or independent contractor relationship between Consultant and its personnel). In the event that such taxes, tariffs or duties are assessed against Consultant, Client shall reimburse Consultant for any such amounts paid by Consultant or, prior to the payment of such amounts by Consultant, provide Consultant with valid tax exemption certificates with respect thereto. If Client is required by law to make any tax deduction, withholding or payment from any amount paid or payable by Client to Consultant under this Agreement, the amount paid or payable to Consultant shall be grossed-up to the extent necessary to ensure that Consultant receives and retains, freeof liability, the net amount equal to the amount that Consultant would have received and retained, had no tax deduction or withholding been made.4. It is understood and agreed specifically by the parties to this Agreement that Party B shall be an independent contractor, and that nothing in this Agreement or in the performance of any of its provisions is intended or shall be construed to constitute either party an agent, legal representative, subsidiary, joint venturer, partner, employer, or employee of the other for any purpose whatsoever. As an independent contractor, Party B agrees that it will be responsible for and will pay all income and other national, federal, state, provincial, and local taxes and charges assessable on it. It is understood and agreed that nothing in this Agreement authori-zes Party B to make any contract, agreement, warranty or representation on Party A's behalf, or to incur any debt or other obligation in Party A's name, and that Party A shall in no event assume liability or be deemed liable hereunder as a result of any such action of Party B.参考译文税收1. 因(i)设备输入中国和(ii)签署本协议应缴纳的、由中国政府向甲方征收的一切税收、关税和其他费用,均应由甲方支付。

税收协定翻译

翻译范围:课本95页—97页4.2 Allocation of taxing rights在OECD范本第10条规定下,接受股息的居民难过有权征税。

来源国也有权征税,但如果接受者是股息的受益所有人的话,所征税款被限制在一定的百分比内。

根据税收协议,在来源国支付的税收可以在居民国得到抵免。

OECD范本第23条为此提供担保。

例子:一个香港的个人居民从卢森堡分得股息。

在香港和卢森堡双边税收协定第10条第1款的规定下,香港可以对这笔收入征税。

但是,卢森堡也有权征税,但是所征税额不能超过收入总额的10%。

在协定第22条的规定下,在卢森堡所征的税款可以在香港征税时进行抵免。

一般来说,来源国的征税权要收到限制。

OECD范本把税权限制到15%。

但是如果接受股息的公司直接持有支付股息公司至少25%以上的股份的话,OECD范本可以把比例减少至5%。

在不同的双边税收协定中有不同的规定,比如接下来的例子。

例子:一个俄罗斯的公司从蒙古利亚取得股息。

根据蒙古利亚和俄罗斯的双边税收协定第10条第2款,来源国可以征收不超过10%的预提税。

如果接受股息的是个人的话本条款也同样适用。

俄罗斯有权征税,但是在蒙古利亚和俄罗斯双边税收协定第24条的规定下,抵免方法必须适用。

如果,,如果在蒙古利亚国内税法中股息收入被豁免的话,俄罗斯也要对这笔收入豁免。

不像OECD范本,UN范本么有规定预提税的任何税率,而是预留了一个通过双边协商达成的百分比。

这个意思,当然没有消除分配的冲突,但是只保持在缔约国的水平。

此外,根据UN范本第10条第2款的规定,直接和间接投资的不同的临界值降低到10%。

如果股息的接受者在缔约国一方居住,同时,支付股息的公司是缔约国另一方的居民,OECD范本第10条才适用。

如果股息来源于接受股息的居民国,那么OECD范本第10条不适用。

股息来源于第三方国家也同样不适用。

例子:一个瑞士个人居民从一家公司分得股息。

这家公司在法国有法律地位,但是实际管理机构在瑞士。

浅谈税收英语的翻译

1 充 分认 识 税 收英 语 词 汇的 特 点

翻 译 意 味着 传 达 信 息 。其 准 确 性 依赖 于 很 多 因 素 : 章 本 身 的可 文

信度 、 章 类 型 、 文 目标 读 者 、 翻译 文 章 在使 用 中 的风 格 以 及 翻译 的 目 被 译 词 是 语 言 中 最 小 的 、 以独 立 运 用 的结 构 单 位 . 可 因词 义 理 解 错 误 的 。而 在 实 际 翻译 过 程 中 , 者 要 了 解 原文 读 者 对 文 章 的 理 解如 何 以 也 而导 致 的 翻 译错 误 是 税 收 英 语 翻译 中最 常见 的错 误 . 主 要 包 括 一 词 及译 文 读 者 的反 应 如 何 是 很 困难 的 , 就是 说 如 果 译 者 不 了 解原 文 和 它 多义 导 致 的 错误 , 以虚 指 实 的 名 词 导致 的错 误 和 名 词 复 数 变 义 导致 的 译 文 各 自所 代表 的文 化 的 特点 ,那 么他 就 很 难 达 到 对 等 翻译 的 目的 。

错误 。 11 以 虚指 实 的 名词 .

例如 : ( ) r t etd i esmpe o e t oo uy4 a d h v 1 We aei e s t a ls u sn nJ l a e nr e nh y t n

e i e o p a e a t l o d r f r3 0 lss o l c e n 0 e e t f i 税 收 英语 中 的抽 象 名 词 在很 多 情 况 下 也 可 变 成 可数 名词 . 表示 比 d cd d t l c ra r e o 0 c e t f b a k ta a d 4 0 l ss o od n sg r u ny i o a u n e ip th i i t ec S l r me 较 具 体 的东 西 , 可有 复 数 形式 , 些 以 虚 指 实 的抽 象 名 词 能 大 大 简 洁 g le u a,b to l fy u C l g aa te ds ac n t o ra h U 并 这 v也eedo l.对 于贵 公 司 7 月 4 日寄来 的 样 品我 们 非 常 有 兴趣 。 n f uy J 英 语 的 表述 。在 这 种情 况 下 , 翻译 应该 把 虚 化 为实 , 之 具 体化 , 而 使 b 使 从

外文资料翻译---税收收入征税的激励效应

毕业设计(论文)外文资料翻译学院:经济管理学院专业:会计学姓名:学号:A Tax on Tax Revenue: The Incentive 外文出处:Effects of Equalizing Transfers (用外文写)附件:注:请将该封面与附件装订成册。

附件1:外文资料翻译译文税收收入征税的激励效应Astylized联邦制度的一大特征是政府间转移的存在。

几个类型的转移可以被辨识出来。

联邦政府(或者,更普遍的是,一个更高的目标政府)经常支付水平过渡支持某种支出项目的工程。

政府。

这些转移可以以不同的形式匹配或者综合奖助金。

多研究了近年来的文献的影响,这种类型的转会政策的抱怨。

例如,现在有一个广泛的理论和实证文献,对匹配的影响grants.1与块但是,在许多联邦国家,一个人也可以转让,观察均衡的尝试sub-federal减少收入差距的政府之间相同的水平。

一个系统转移的均衡中,可以发现,例如,在澳大利亚,加拿大和德国。

在这些国家的政府sub-federal 低于平均水平的税收接受一些额外的资金。

例如,在“代表税制”在加拿大,联邦政府支付传输到省的税收收入低于平均水平(人均)税收的(有代表性的取样)省。

最近theoreticalwork(聪明,1998;聪明和鸟,1996年)提出的存在均衡中,转让行为具有重要的影响sub-level政府。

特别是,该文献表明,在加拿大的系统,均衡转LICHTBLAU 632 BARETTI、湖北和将提高税率的“穷人”选择的省份。

其原因是,其负面的影响在更高的税率省的税基部分补偿由于较高的均衡联邦政府的接送。

更普遍的是,这表明均衡转移区域决策可能会扭曲,并由此可能产生各级财政外部性之间政府的权利。

本文的目的是进一步分析的影响subfederal等同于一般的转会政府行为。

我们学习的地方的情况下等同于一般的德国过渡扮演一个重要的角色。

德国的联邦制度在许多方面与不同的系统在美国和加拿大。

财政政策紧缩性和扩张性英语作文

财政政策紧缩性和扩张性英语作文Fiscal policy plays a crucial role in shaping a country's economic landscape. Two key approaches to fiscal policy are austerity and expansionary measures, each with its own set of impacts on the economy.Austerity policy involves reducing government spending and increasing taxes to address budget deficits and control debt levels. The goal is to achieve fiscal discipline and long-term sustainability. While austerity measures can help restore confidence in the economy and prevent debt crises, they may also lead to reduced public services, lower consumer spending, and slower economic growth.On the other hand, expansionary fiscal policy focuses on increasing government spending and lowering taxes to stimulate economic activity and boost growth. This approach is often used during economic downturns to create demand, create jobs, and support businesses. However, expansionary measures may lead to inflation, higher public debt, and potential crowding out of private investment.In conclusion, both austerity and expansionary fiscal policies have their own advantages and disadvantages. Thechoice between the two depends on the specific economic conditions and policy objectives of a country. Finding the right balance between austerity and expansionary measures is essential to ensure sustainable economic growth and stability.中文翻译:财政政策在塑造一个国家的经济格局方面起着至关重要的作用。

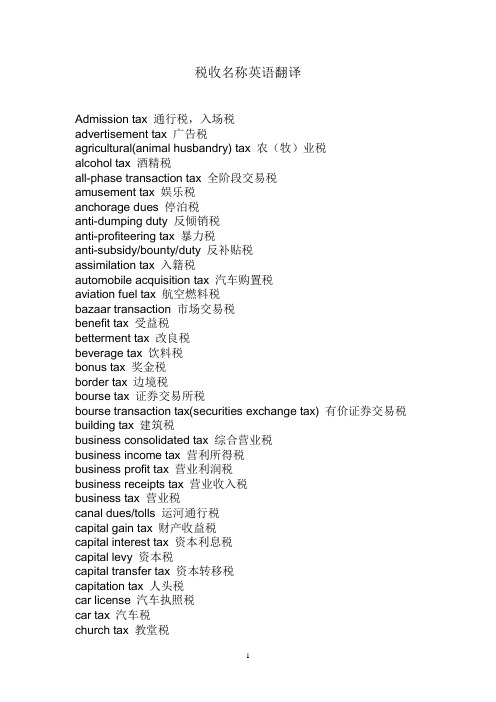

各种税收名称英文翻译

各种税收名称英文翻译accessions tax 财产增益税admission tax 通行税,入场税advertisement tax广告税agricultural (animal husbandry ) tax 农(牧)业税alcohol tax 酒精税all-phase transaction tax全阶段交易税amusement tax 娱乐税anchorage dues 停泊税anti-dumping duty反倾销税anti-profiteering tax暴力税anti-subsidy/bounty/duty反补贴税assimilation tax入籍税automobile acquisition tax汽车购置税aviation fuel tax航空燃料税bazaar transaction市场交易税benefit tax受益税betterment tax改良税beverage tax 饮料税bonus tax 奖金税border tax边境税bourse tax 证券交易所税bourse transaction tax (securities exchangetax)有价证券交易税building tax建筑税business consolidated tax 综合营业税business income tax 营利所得税business profit tax营业利润税business receipts tax 营业收入税business tax 营业税canal dues/tolls 运河通行税capital gain tax财产收益税capital interest tax资本利息税capital levy资本税capital transfer tax资本转移税capitation tax人头税car license 汽车执照税car tax 汽车税church tax教堂税circulation tax流通税city planning tax城市规划税collective-owned enterprise income tax 集体企业奖金税collective-owned enterprise income tax 集体企业所得税commercial business tax 商业营业税commodity circulation tax商业流通税commodity excise tax 商品国内消费税commodity tax货物税company income tax公司所得税compensating tariff补偿关税comprehensive income t ax 综合所得税consolidated tax 综合税consumption tax消费税contingent duty应变关税contract tax契约税corn duty谷物税corporate income tax法人所得税corporate inhabitant tax法人居民税corporate licensing tax公司执照税corporate profit tax公司利润税corporation franchise tax法人登记税corporation tax公司税,法人税coupon tax 息票利息税customs duties 关税death duty遗产税deed tax 契税defense surtax 防卫附加税defense tax 国防税development land tax改良土地税development tax 开发税direct consumption tax直接消费税dividend tax股息税document tax 凭证熟domestic rates 住宅税donation tax赠与税earmarked tax专用目的税earned income tax 劳物所得税easement tax 地役权税education duty教育税electricity and gas tax电力煤气税emergency import duties临时进口税emergency special tax 非常特别税emergency tariff非常关税employment tax就业税enterprise income tax企业所得税entertainment tax娱乐税,筵席税entrepot duty转口税environmental tax环境税equalization charge/duty平衡税estate tax 遗产税,地产税examination of deed tax验契税excess profit tax 超额利润税excessive profit tax 过分利得税exchange tax 外汇税excise on eating, drinking and lodging 饮食旅店业消费税excise tax 国内消费税expenditure tax消费支出税export duty (export tax )出口税extra duties特税extra tax on profit increased利润增长额特别税facilities services tax设施和服务税factory tax出厂税farm tax田赋税feast tax 筵席税fixed assets betterment tax 固定资产改良税fixed assets tax 固定资产税foreign enterprise tax外国公司税foreign personal holding company tax 外国私人控股公司税franchise tax特许权税freight tax运费税frontier tax国境税gas tax 天然气税gasoline tax 汽油税general excise tax 普通消费税,一般消费税general property tax一般财产税general sales tax 一般销售税gift and estate tax 赠与及财产税gift tax赠与税good tax 货物税graduated income tax分级所得税gross receipts tax 收入税harbor tax港口税head tax/money 人头税highway hole tax公路隧道通行税highway maintenance养路税highway motor vehicle use tax公路车辆使用税highway tax公路税highway user tax公路使用税house and land tax 房地产税house(property ) tax 房产税household tax 户税hunter ‘s license tax 狩猎执照税hunting tax狩猎税immovable property tax不动产税import duty进口关税import surcharge/surtax进口附加税import tax进口税import turnover tax进口商品流转税impost 进口关税incidental duties杂捐income tax of urban and rural self-employed industrial and commercial household 城乡个体工商业户所得税income tax 所得税incorporate tax法人税increment tax on land value土地增值税indirect consumption tax间接消费税indirect tax间接税individual inhabitant tax个人居民税individual/personal income tax个人所得税industrial-commercial consolidated/unified tax 工商统一税industrial-commercial income tax 工商所得税industrial-commercial tax工商税inhabitant income tax居民所得税inheritance tax遗产税,继承税insurance tax 保险税interest equilibrium tax利息平衡税interest income tax利息所得税interest tax利息税internal revenue tax国内收入税internal taxation of commodities 国内商品税internal taxes国内税investment surcharge投资收入附加税irregular tax (miscellaneous taxes)杂税issue tax 证券发行税joint venture with chinese and foreign investment income tax 中外合资经营企业所得税keelage 入港税,停泊税land holding tax地产税land tax 土地税land use tax 土地使用税land value increment tax地价增值税land value tax地价税landing tax入境税legacy tax/duty遗产税license tax 牌照税,执照税liquidation tax清算所得税liquor tax酒税livestock transaction/trade tax牲畜交易税local benefit tax地方收益税local entertainment tax 地方娱乐税,地方筵席税local improvement tax地方改良税local income tax地方所得税local inhabitant tax地方居民税local road tax ‘地方公路税local surcharge 地方附加local surtax地方附加税local taxes/duties 地方各税luxury (goods) tax 奢侈品税manufacturer ‘s excise tax 生产者消费税mine area/lot tax mine tax (mineral product tax)矿区税mineral exploitation tax矿产税mining tax矿业税motor fuel tax机动车燃料税motor vehicle tonnage tax汽车吨位税municipal inhabitants tax市镇居民税municipal locality tax市地方税municipal tax 市政税municipal trade tax城市交易税negotiable note tax 有价证券税net worth tax资产净值税nuisance tax 小额消费品税object tax 目的税objective tax专用税occupancy tax 占用税occupation tax开业税occupational tax:开业许可税occupier ‘s tax 农民所得税oil duties 石油进口税organization tax开办税outlay tax购货支出税passenger duty 客运税pavage 筑路税payroll tax薪金工资税personal expenditures tax个人消费支出税petrol duties汽油税petroleum revenue tax石油收益税pier tax 码头税plate tax 牌照税poll tax人头税poor rate 贫民救济税port toll/duty港口税,入港税premium tax保险费税probate duty遗嘱认证税processing tax 加工商品税product tax产品税profit tax利润税profit-seeking enterprise income tax 营利企业所得税progressive income tax 累进所得税progressive inheritance tax累进遗产税property tax财产税public utility tax公用事业税purchase tax 购买税real estate tax 不动产税real estate transfer tax不动产转让税real property acquisition tax不动产购置税receipts tax 收入税recreation tax娱乐税registration and license tax登记及执照税registration tax注册税regulation tax调节税remittance tax汇出税resident tax 居民税resource tax 资源税retail excise tax 零售消费税retail sales tax 零售营业税retaliatory tariff报复性关税revenue tax/duty营业收入税river dues 内河税rural land tax农业土地税,田赋rural open fair tax农村集市交易税salaries tax 薪金税sales tax 营业税,销售税salt tax 盐税scot and lot 英国教区税seabed mining tax 海底矿产税securities exchange tax 证券交易税securities issue tax 证券发行税securities transfer /transaction tax 证券转让税selective employment tax 对一定行业课征的营业税selective sales tax 对一定范围课征的营业税self-employment tax从业税service tax 劳务税settlement estate duty 遗产税severance tax 开采税,采掘熟shipping tax船舶税slaughtering tax屠宰税social security tax社会保险税special commodity sales tax 特殊商品销售税special fuel oil tax烧油特别税special land holding tax 特种土地税special motor fuel retailers tax 汽车特种燃料零售商税special purpose tax 特种目的税special sales tax 特种销售税,特种经营税special tonnage tax/duty特别吨位税spirit duty烈酒税split tax股本分散转移税stamp tax 印花税state income tax 州所得税state unemployment insurance tax 州失业保险税state-owned enterprise bonus tax国营企业奖金熟state-owned enterprise income tax 国营企业所得税state-owned enterprise regulation tax 国企营业调节税state-owned enterprise wages regulation tax 国营企业工资调节税stock transfer tax股票交易税stock-holders income tax 股票所有者所得税succession tax 继承税,遗产税sugar excise tax 糖类消费税sumptuary tax奢侈取缔税super tax 附加税supplementary income tax补充所得税target job tax临时工收入税tariff equalization tax平衡关税tariff for bargaining purpose 谈判目的的关税tariff for military security军事按关税tariff关税tax for the examination of deed 契约检验税tax of energy resource 能源税tax on aggregate income 综合所得税tax on agriculture农业税tax on alcohol and alcoholic liquors酒精饮料税tax on bank note银行券发行税tax on beer 啤酒税tax on business 企业税tax on capital gain资本利得税tax on communication交通税tax on consumption at hotel and restaurant 旅馆酒店消费税tax on deposit 股息税tax on dividends契税tax on earning from employment雇佣收入税tax on enterprise企业税tax on goods and possessions 货物急财产税tax on house 房屋税tax on income and profit所得及利润税tax on income from movable capital 动产所得税tax on land and building土地房产税tax on land revenue 土地收入税tax on land value地价税tax on luxury奢侈品税tax on mine 矿税tax on pari-mutuels赛马税,赌博税tax on produce 产品税tax on property paid to local authority for local purpose 由地方征收使用的财产税tax on property财产税tax on receipts from public enterprises 公营企业收入税tax on revaluation资产重估税tax on sale and turnover货物销售及周转税tax on sale of property财产出让税tax on specific products特种产品税tax on stalls 摊贩税tax on the acquisition of immovable property tax 不动产购置税tax on the occupancy or use of business property 营业资产占有或使用税tax on transaction ( tax on transfer of goods)商品交易税tax on transfer of property财产转移税tax on transport运输税tax on undistributed profit未分配利润税tax on urban land城市地产税tax on value add 增值税 edtea duty 茶叶税television duty电视税timber delivery tax木材交易税tobacco consumption tax烟草消费税toll turn英国的牲畜市场税toll (toll on transit )通行税tonnage duty (tonnage dues)吨位税,船税tourist tax (travel tax )旅游税trade tax贸易税transaction tax交易税transfer tax证券过户税,证券交易税transit dues过境税,转口税turnover tax周转税,流通税undertaking unit bonus事业单位奖金税unemployment compensation tax州失业补助税unemployment insurance tax失业保险税unemployment tax失业税unemployment tax州失业税unified income tax统一所得税unified transfer tax财产转移统一税unitary income tax综合所得税unused land tax 土地闲置熟urban house tax城市房产税urban house-land tax城市房地产水urban maintenance and construction tax 城市维护建设税urban real estate tax城市房地产税use tax 使用税users tax 使用人头税utility tax公用事业税vacant land tax土地闲置税value added tax 增值税variable levy差额税,差价税vehicle and vessel license-plate tax 车船牌照税vehicle and vessel use tax 车船使用税wages regulation tax工资调节税wages tax 工资税war profit tax战时利润税water utilization tax水利受益税wealth /worth tax财富税whisky tax威士忌酒税windfall profit tax暴利税window tax窗税wine and tobacco tax 烟酒税wine duty酒税withholding income tax预提所得税withholding tax预提税yield tax收益税。

税收筹划外文翻译(附原文)讲课讲稿

Study on the Tax Planning of Enterprise Income TaxHongceng Cao & Xiaohui XuCollege of Economics, Shenyang UniversityShenyang 110044, ChinaGuojie AoDepartment of Accounting and Financial Affairs, Shenyang UniversityShenyang 110044, ChinaAbstractThe enterprise income tax occupies is very important status in the tax paying of enterprise, and it has large space of tax planning. Under the background that the new enterprise income tax law was issued, we discussed the problem how to use tax planning to reduce the tax burden of enterprise and realize the maximization of the total profit for the enterprise. In this article, we studied the tax financing in the stage of enterprise financing from the selection of financing mode and the confirmation of financing channel, and put forward that the enterprise should select the liability financing mode to the largest extent in the critical risk range of equity structure. We studied the tax planning in the stage of investment of enterprise from three aspects including correctly selecting the investment direc tion, confirming proper enterprise organization form and selecting tax saving investment subject. We studied the tax planning from two aspects such as income and charge deduction. We studied the tax planning in the distribution stage of enterprise management result from first utilizing taxable income to compensate the loss, the loss recovering sequence of domestic investment profit return and the profit distribution strategy in the low tax region. For above aspects, we all put forward our own new theoretical opinions.Keywords: Enterprise income tax, Tax planning, Tax preferenceComparing with the old enterprise income law, the new enterprise income law changed in many aspects such as the taxpayer, the pre-tax deduction, and the tax preference, which put forward new task for the tax planning of the enterprise income tax. Under the background of new enterprise income tax, we will discuss the tax planning in the main stages such as the enterprise financing, investment, management and distribution.1. Tax planning in the stage of enterprise financingThe tax planning of the income tax in the stage of enterprise financing mainly includes the contents about the financing mode and the financing channel.1.1 Tax planning of financing modeThe financing modes of enterprise mainly include the equity financing and liability financing, and two different financing modes will produce different tax results. Generally speaking, under the fixed tax rate level, the liability financing can produce the interest rigid cost which can be reported before tax. When the account profit is adjusted as the taxable income, the tax law allows that the interest expenditure induced by the liability can be deducted before tax in the same interest rate regulated by the Bank in the same period, which equals that the state finance assumes a quarter of interest cost fro the enterprise. The equity financing is the flexi ble cost of bonus stock which can be reported after tax. The mode that the enterprise provides bonus stock and dividend to the investors is only one item of the distraction of post-tax profit (net profit), and it must be distributed after tax. The tax saving difference between two financing modes is very obvious. In the equity structure of enterprise, the proportion of the liability equity is higher, and the saving effectof the tax cost is more significant. So under the prem ise that the rate of or return on inv estment is higher than the liabilitycost rate, enhancing the proportion of liability financing will bring extra economic benefits for the owner of the enterprise, and finally increase the value of the enterprise. But we should also pay attention to that will increase the financial risk of the enterprise, and excessive liability will even induce the ab normality of the enterprise equity structure, and the liability crisis will make the financial status of the enterprise fall into collapse. Therefore, before the enterprise makes the tax planning of financing mode, it must ensure that the equity structure is in the critical risk range.1.2 Tax planning of enterprise financing channelThe financing channels of enterprise mainly include bank loan, self-accumulation of enterprise, inter-enterprise lending interior collection of en terprise, bond or stock issuance and commercial credit. Under usual situation, the sequence of the tax burden from heavy to light is self-accumulation of enterprise, bank loan, inter-enterprise lending and interio collection of enterprise. The prin ciple of tax planning of financing channel is that under the premise that the equity structure is to select the channel with higher profit and lower harm in the critical risk range, through comparing the advantages and disadvantages of various financing channels.2. Tax planning in the investment stage of enterpriseFor the tax planning in the investment stage of enterprise, we mainly consider three aspects, i.e. the selection of investment direction, the selection of enterprise organization form and the selection of investment mode.2.1 Selecting correct investment directionThe new enterprise income tax established the new tax preference which gave priority to the industrial preference assisted by the regional preference, giving attention to the social advancement . Investors should select the investmen industry to reduce the tax burden according to the regulations about the national industrial policies and tax preference and response the industrial policy gui dance of the government. First, because the industrial select possesses strategicmeanings for the development trend of the enterprise, so when the investors make the decision of industrial investment they should scientifically demonstrate the investment and carefully make the decision, and they should consider not only their own industrial advantages, but also national industrial support policies, industrial tax preference policies, and make the rare resources of the enterprise to the green sunrise industries such as the agriculture, scientific technology environment protection and energy saving. Second, the enterprise income tax regulated regional preference for Chinese western regions, minority regions and special economic zones, and the enterp rise should study out multiple selectable investment programs in possible investment regions, and it should not only compare the cost incomes of various regional investment programs, but compare the tax levels of various programs, and make the comprehensive evaluation for the comprehensive benefits of variou s regional investment programs, which can not only reduce the tax burden, but find the regional investment program with maximum economic benefit.2.2 Selecting proper enterprise organization formThe tax planning of enterprise organization form should mainly consider four parts including establishment, expansion, division and merger. First, we will study the tax planning when the enterprise is established and select the organization form. According to the organization form, the enterprise types include individual proprietorship enterprise, partnership enterprise and limited corporation which can be divided into limited liability company and joint stock limited partnership, and because the tax system regulates different tax burden levels for the enterprises with different organization forms, so the establishment costs and advantages of different organization forms are different, and the tax is one of factors we should consider when we select the organization form of the enterprise. Especially when the organization form of the enterprise has large influence to theproduction and management, the tax will be the important factor which we should consider, and investors can select the organization form of the ent erprise to reduce the tax burden for the enterprise. Second, we will research the tax planning when the enterprise is expanded and needs to select the organization form. Enterprise always actualizes the scale expansion by increasing branches, but the tax policies for the branches with different forms in the tax law are obviously different, so enterprise should select the organization form of the branch. For the filiale and the subsidiary company, they respectively have their advantages and disadvantages for the tax, so the loss of the branch can counteract the gain of the parent company and reduce the total taxable income of the company. The subsidiary company and the parent company are regarded as two entities in the law, but the subsidiary company can obtain various tax preference policies regulated by the laws or local government. So the enterprise should comprehen sively consider the profit ability of the branch when it selects the form of the branch, and it should adopt the form of filiale when the branch is in the loss period, and adopt the form of subsidiary company when the branch is in the profit period. Third, we will study the tax planning in the division and merger of the enterprise. According to the regulations of the enterprise income law, enterprises should pay the income tax by 25%, but it also regulates that the small-sized profit-mak ing enterprise can pay the income tax by 20%, so the middle and small-sized enterprise can adopt the division measure to separate the branch from th e enterprise to reduce the taxable income and the tax burden. The enterprise income tax regulates that the profitable enterprise a nnexes unprofitable enterprise, it can use the accumulated loss of the unprofitable enterprise to counteract the profit of the profitab le enterprise and reduce the taxable income and the tax burden. Therefore, in the merger of enterprises, the profitable enterprise can reduce the enterprise income tax by annexing unprofitable enterprises.2.3 Selecting the investment subject of tax savingAccording to different forms of investment subject, the investment of enterprise can be divided into monetary investment, tangible investment and im material investment. The monetary investment doesn’t increase the tax burden of investors, but it will influence the cash flux and payment ability of the enterprise. Different tax regulations aim at different tangible investment types, for example, fo r the estate investment, investors need not pay relative sales tax (if investor belongs to the real estate enterprise, the land value increment tax needs not be paid temporarily), and the depreciation of the estate can be deducted before tax to reduce the tax base of the en terprise income tax. For the sock-in-trade investment, the tax law will regard it as the sales goods and increase the tax bases of the value increment tax and the enterprise income tax, and the enterprise need pay the increment tax and the enterprise income tax. The immaterial investment can deduct the withholding income tax for the enterprise, and realize the deduction before tax through amortization year by year, which can reduce the tax base of the enterprise income tax. So when the enterprise selects the investment subject, it can select the tangible investment and immaterial investment which are better than the monetary investment from the view of the invested enterprise. Certainly, for the view of investing enterprise, it will assume more tax burdens such as the enterprise income tax, the increment tax and the consump tion tax when it selects the tangible investment and immaterial investment, so the investing enterprise should comprehensively consider the tax burdens of two parties to select the proper investment form.3. Tax planning in the production and management stage of enterpriseThe tax base of the enterprise income tax is the taxable income amount which equals to that an enterprise’s total income amount of each tax year deducts the tax-free incomes, tax-exempt incomes, each deduction items as well as the permitted remedies for losses of the previous years. And the income items, tax-free incomes and tax-exempt incomes and each deduction items are all generated in the production and management of the enterprise. So the tax planning of the enterprise incometax in the production and management can be implemented from two items such as the income items and the deduction items.3.1 Tax planning of incomeThe total income amount of the enterprise in the present term is decided by the sales amount of the product, the unit sales price of the product and the selected sales mode of the product, so the tax planning of the enterprise income tax about the income mainly includes the scale of production and sale, the sales price and the sales mode. First, for the planning of production and sale scale, under the premise of certain sale unit price, the income scale of the enterprise is decided by the sales amount. The scale of production and sale belongs to the item independently controlled by the enterprise, and the scale of production and sale will influence the tax burden of the enterprise which will influence the scale of production and sale in the same way. Therefore, when the enterprise confirms the scale of production and sale, it must consider the tax burden at term. According to the enterprise’s self management ability, the enterprise should find the critical point of profit and loss, and seek the scale of production and sale with maximum profits. Second, for the planning of sales price, under the premise of certain production and sale amount, the income scale of the enterprise is decided by the price level which is also the item independently controlled by the enterprise. The enterprise should consider many factors such as the cost level, the market de mand and the competition strategy, and the tax burden level is the important factor which should be considered by the enterprise, and the confirmation of the sales price can not only include the pre-tax income and income tax of the enterprise, but will directly influence the increment tax and other relative taxes. In the tax planning of income, we should take the sales price as the factor we should mainly considered. Third, for the planning of sales mode, in the sales proce ss of the product, the enterp rise possesses the independent selection right to the sales mode, and different sales mode always apply in different tax policies, i.e. the treatment difference of tax exists in this aspect, which offers the possibility to utilize different sales mode to plan the income tax. In a word, under the premise disobeying the tax law, the enterprise should compress the income scale which has exceeded the critical point of the tax rate from the sales scale and the sales price, and make the enterprise obtain the preference policies of low tax rate. For the selection of sales mode, the enterprise should delay the implementation of the income and the tax obligation to the best, which will not only compress the income scale in the present term to make the enterprise obtain the preference policy of low tax rate, but also make the enterprise obtain the profit of interest-free loan because of delaying the implementation of tax obligation.3.2 Tax planning of cost charge deductionThe payout of the enterprise can be divided into the profitable payout and the capital payout according to the time of the profitable term. The profitable payout should be reported in th e present cost charge, and the capital payout is divided and respectively reported in the cost charges of the present and future terms. For these two sorts of payout, the planning of the enterprise income tax should treat them differently.3.2.1 Tax planning of profitable payoutBecause different situations of profit and loss, and different tax preferences will differently influence the tax planning of enterprise, so we should respectively plan the tax of the profitable payout aiming at different situations of profit and loss. First, suppose the enterprise is profitable, because the profit able payout can be deducted from the enterprise income tax, the enterprise should select the planning method with large prophase cost. To make the tax deduction effect of the cost exert its function as soon as possible, and delay the realization of the pr ofit, then enterprise should delay the tax obligation time of the income tax. Second, suppose the enterprise is in loss, theplanning method should be combined with the loss remedy of the enterprise. The enterprise should try to make the cost charge in the year with pretax loss remedy higher and make the cost charge in the year w ithout or incompletely with pretax loss remedy lower, and accordingly ensure the tax reduction effect of the cost charge will be exerted to the largest extent. Finally, suppose the enterprise is enjoying th e preference policy of the enterprise income tax, because the taxdeduction effect of the cost charge in the tax deduction period will completely or pa rtly be deducted through the deduction preference, so the enterprise should select the planning method which has few costs in the tax deduction period and has more costs in the non-tax-deduction period.3.2.2 Tax planning of capital payoutAs the modernization degree of enterprise is gradually enhanced, the proportion of the purchase payout of the long-term assets such as the fixed assets and immaterial assets which reflect the progress of the technology of the enterprise is higher and higher, and the tax planning of the fixed assets depreciation and the immaterial assets salesmanship possesses special importance in the tax planning of the enterprise income tax. First, the tax law doesn’t recognize the devaluation preparation of long-term assets which the enterprise picks up, but the taxpayer can utilize the relative regulations about the subseq uent expenses of the long-term assets to adjust the depreciation base. The enterprise should combine the long-term development, rebuild the fixed assets designedly, enhance the technical level of the enterprise, and improve the comprehensive competition strengthen of the enterprise. At the same time , the enterprise can put the subsequent expenses acco rding with the capitalization cond itions into the fixed assets cost, increase the depreciation picking base, and accordingly increase the depreciation amount of the deduction, reduce the taxable income of the present term and save the tax. For variou s payouts which don’t accord with the confirmation conditions of long-term assets, they should be counted into the profit and loss of th e present term. Second, the “Chinese Enterprise Income Tax Law” regulated that the fixed assets of the enterprise needed to be depreciated quickly because of technical progress, the enterprise could reduce the depreciation fixed number of year or adopt the method of quick depreciation. To reduce the depreciation year can quicken the withdrawal of the costs, move the anaphase cost charges to the anterior period, and move the prophase account profit to the latter period. When the tax rate is fixed, the delayed payment of the income tax equals to obtain an interest-free loan from the country. When the tax rate is not fixed, the extension of the depreciation term can also reduce the tax burden for the enterprise. And the selection of the depreciation method of the long-term assets should be scientific, reasonable and legal. Finally, when the enterprise is in the non-deduction period of the income tax, taxpayer should apply for reducing the residual proportion for the tax department in time according to the characters of the assets. When the residual proportion is reduced , the depreciation tax de duction will increase, which could not only maintain the taxpayer’s right, but bring large tax benefit for the taxpayer.4. Tax planning in the management result distribution stage of enterprise4.1 First utilizing the taxable income to compensate the lossFor the yearly loss of the enterprise, the tax law regulates to allow the enterprise uses the pretax profit in the next year to compensate it. And if the profit in the next year is not enough to compensate, the enterprise is allowed to compensate the loss year after year, but the longest term should be limited in 5 years. In this way, the enterprise can use the selection right of the assets price counting and amortization method allowed by the tax law, and the selection right of the expenses reported range standard to more report the pretax deduction items and deduction amount, and continue to induce the loss before the term of five years is at term, accordingly to prolong the term of the preference policy.4.2 Arranging the domestic investment return to compensate the loss according to the sequence from low tax rate to high tax rateAccording to the enterprise income tax, the investors’ after-tax profits returned from the associated enterprise should pay the income tax, but if the enterprise which is the investor has loss or past yearly loss which has not be remedied, the returned profit can be used to remedy the loss, and for the surplus part, the enterprise should pay the income tax. Therefore, if the investor is the enterprise which can be applicable for different income tax rates, the enterprise can select the sequence from low tax rate to high tax rate, to use th e returned investment profit remedy the loss and make the taxpayer’s income tax reduce to the least level.4.3 Keeping that the investment return in the low tax region doesn’t be distributedIn the existing enterprise income tax, for the taxpayer’s profit returned from other enterprise which has paid the income tax, the tax amount of the tax payment can be adjusted when computing the income tax of the enterprise. If the profit of the invested enterprise has not be distributed to the investors, the investors need not to pay the income tax, and in this way, to keep that the investment return in the low tax region doesn’t be distributed and turn it into the investment capi tal can reduce investors’ tax burden.ReferencesChinese CPA Association. (2008). Tax Law. Beijing: Economic Science Press.The Fifth Session of the Tenth NPC. (2007). Enterpri se Income Tax Law of China. Mar. 16, 2007.Wang, Xinjian. (2006). The Method of Enterprise Tax Planning. Shandong Commercial Accounting. No.2.Zhou, Yan. (2008). Influences of New Enterprise Income Tax Law on Enterprise Tax Planning. Friends of Accounting.No.15.Zhuang, Fenrong. (2007). Hundred Classic Practical Examples of Tax Planning.Beijing: Mechanical Industry Press.企业所得税税收筹划研究曹宏层、徐晓慧(沈阳工业大学经济学院)、敖国杰(沈阳工业大学会计财务部)摘要企业所得税的税收空间很大,在企业的纳税额中占有很大的比重。

外文翻译---浅谈房地产开发企业的税收筹划

译文:浅谈房地产开发企业的税收筹划学生姓名学号院系经济与管理学院专业会计指导教师完成日期Of tax planning for real estate enterprisesAbstract: Corporate tax planning refers to the taxpayer under the tax laws of therelevant provisions of the Tax matters of the enterprise to reduce the tax burden, help toachieve corporate financial goals of the measures and arrangements. Therefore, tax planning is different from tax evasion, tax evasion, is a key financial management business activities. This according to the characteristics of the real estate industry, respectively, from real estate project, construction and sales stage should take into account the tax planning, has great practical significance.1 IntroductionTax is the enterprise Zaisheng Chan operations free of charge to the Government to pay a charge, compulsory and free Xing, business as an independent business Zhu Ti, can, under the premise of the reasonable and legitimate, as Jianshao taxes to bring an 负担revenue reached a low. Business activities of tax planning as an important event, is certain of the objective conditions exist, and Now it seems at least include government taxes of Shui Ping Hu Tax Law Changes Qingkuanglianglei Yinsu. Tax Planning in a large extent is the use of the benefits of accounting policy choice. China’s tax laws and accounting codes specify the enterprises the extent permitted by law and regulations of their selections accounting policies, offers enterprises a reasonable tax avoidance Kong Jian, stressing a point of view of real estate accounting policies the main form of Tax Planning.First of all taxes according to law is a prerequisite for tax planning, tax planning is based on the existing tax system, if an area is not the actual operating revenue based on existing tax law, but to other factors like income index based on, then to Tax Planning for the actual meaning will be lost, which is tax planning enterprises should pay attention to important issues. Second, the existing tax law as a legal stability, also has some flexibility, so a tax planning should always pay attention to tax law changes. In the system transition has not been completed, more frequent tax adjustment stage, this particular attention, because once the adjustment of tax law, tax planning may disappear or change the basis to plan the result may well be planned with the original expectations of the opposite. Therefore, enterprises should pay attention to policy makers and financial personnelchanges in Tax Law and adjust, and adjust accordingly tax planning strategies and programs. Any tax adjustments, the content itself is the basis for the new tax planning.Tax planning by the three operational levels of composition: ○1primary tax planning: avoiding over-tax business. ○2Intermediate Tax Planning: Optimizing corporate tax strategy. ○3senior tax planning: towards a favorable tax policy. Real taxplanning is a rational business continued to mature, and the symbol of a growing awareness of a business tax performance. In the context of tax law, taxpayers are facing a variety of different tax options tax program, taxpayers can be evasive, choose a low tax burden of the programs, business tax planning is a reasonable maximum extent permitted by the tax law reduce the corporate tax burden.2 empirical factOne should consider the project in Real Estate Tax PlanningReal Estate Tax planning is a matter of overall co-ordination offinancial management activities, project phases in the real estate taxplanning is most important.A selection of suitable housing meansMost enterprises tend to own real estate construction and sales of real estate, planning in this way less space, if used on behalf of the building, in building, etc. are planning larger space.(1) real estate on behalf of the CCB. This approach means the real estate development business real estate on behalf of customers to charge their clients on behalf of the construction of income. On the real estate development enterprises, has made some income, but still no transfer of property ownership, its income is labor compensation, the tax base for the business tax, land value-added tax is not a category. Real estate development companies can use this way to reduce the tax burden, but only in the earlystage of development will determine the end-user, the implementation of targeted development, to avoid the development of land after the sale to pay V AT.(2) cooperative housing means. According to “Business Tax Questions (1) notice”requirement, “cooperative housing”means a party to provide the land use right, other funding, the cooperation behavior of housing construction. After the completion of housing allocation in proportion to their own use, except that the prices of land value-added tax; completed the transfer, and then requiring the payment of land value increment tax. In addition, cooperative housing or land shares to intangible assets, shares of real estate investment. Investment. Participate in receiving the investment profit distribution and jointly bear the investment risk behavior, not to collect sales tax; on the share transfer is not the business tax. Businesses can take advantage of these preferential policies, to achieve win-win situation.2 many real estate developmentReal estate development at the same time when many real estate can be accounted for separately, can also be combined accounting, tax paid in tow ways different, select the accounting method for business tax planning in space provided. In general, the merger of the interests of larger tax accounting, but there were more favorable accounting of the situation, specifically how to account for: the need for companies to be analyzed and compared according to the specific situation.Example 1 Changchun real estate company has also developed a two in the city’s real estate, office real estate sale price of the first 1000 million, net of costs under the tax law, 400 million; second office for the 15 million real estate sale prices yuan, according to deduct the cost of the tax law 10 million yuan. If the companies have chosen to separate accounting, the first value-added real estate office was 600 ÷ 400 = 150%, should pay the land value-added tax 600 ×50% -400 ×15% = 240 (million), business tax and an additional 1000 × 5.5% = 55 million; Second Department of real estate appreciation rate of 500 ÷1000 = 50%, land value increment tax payable 500 ×30% = 150 (million); business tax and an additional 1500 ×5.5% = 83.55 (million). The real estate company’s profit (not considering other taxes) 1000 +1500-400-1000-240-55-150-83.55=5.7145 million yuan. Should the merger accounting, the sale of two real estate prices for 25 million yuan, according to tax law provides for deducting expenses for the 14 million yuan, value added for the 11 million yuan, value-added rate of 1100 ÷1400 = 78.5%. Should pay the land gains tax 1100 × 40% -1400 × 5% = 370 million business tax and anadditional 2500 ×5.5% = 1.375 million. Without regard to other taxes, the real estate company’s profit for the 2500-1100-370-137.5 = 8.925 million yuan. The tax planning to reduce tax burden 892.5-571.45 = 3.2105 million yuan.Second, real estate projects, the city should consider tax planning1 by increasing the deduction for tax planning on the land value increment taxLand value increment tax is one of the major costs of real estate development , construction and land value-added tax rate of no common standards for residential over 20% value-added case can be exempt from that companies can Zengjiakouchu Xiangmushide the added value of real estate does not exceed 20%, which enjoy duty-free treatment.Example 2 Changchun, a real estate company development a common standard of housing, housing for sale at 10 million yuan, according to tax laws can deduct the cost of 800 million value added of 200 million value-added rate of 200÷800 = 25%. The real estate company needs to pay land gains tax 200 × 30% = 60 (million), sales tax, 1000× 50% = 50 (million), urban maintenance and construction tax and education surtax 50× 10% = 5 (million). Without regard to income tax, the real estate company’s profits for the 1000-800-60-50-5 = 85 (million). If the real estate tax planning, the housing for simple decoration, the cost of 200 million, housing prices increased to 12 million yuan. In accordance with the provisions of the tax deductible items increased to 10 million yuan, value added of 200 million value-added rate of 200 × 1000 = 20%, do not need to pay the land value increment tax. The real estate companies need to pay business tax 1200 × 5% = 60 million; Urban Maintenance and Construction Tax and Education 60×10% = 6 (million). Without regard to income tax, the real estate company’s profits for the 1200-1000-60-6 = 134 (million). The lower corporate tax planning tax burden 134-85 =49 (million)2 related to the planning of practical interest loansAs most of the development of real estate ventures financed by borrowing, with ample funds, long term loans, interest, costs more, etc., so we can use the appropriate method of interest deductions on loan interest for tax planning.(1) before the completion of real estate development for the interest cost of borrowing can be completed before the total interest cost of human development, and can calculate the cost of real estate development (period costs) net of the base. Particularly those engaged in real estate development business, but also to obtain land use rights according to the amount paid and the estate and development costs, plus 20% of the net, which can greatly increase the deduction, reduce the value added from the tax base both ease the tax burden and tax rates.(2) for real estate development and interest expenses after completion, all projects can be calculated by the transfer of real estate, assessed and provided proof of financial institutions: be deducted, but the maximum of the same year loans by commercial banks, the amount of rates; who can not be calculated by the transfer of real estate development projects shared interest or can not provide proof of financial institutions, real estate development costs to obtain land use rights according to the amount paid and the real estate development costs and 10% of the calculated and deducted. Enterprises can choose according: If the purchase of real estate rely mainly on debt financing, a higher proportion of interest expense, provides proof of financial institutions, deducted. Instead, rely mainly on equity capital financing, interest costs are low, can not calculate the share of interest, so you can deduct real estate development and more cost beneficial to achieving enterprise value maximization.3 separate sales and fitting, decentralized operating incomeWith the renovation costs in the housing fund to increase the proportion of each year, if the real estate companies sign contracts with home buyers can get a little work around an unexpected effect. If the real estate company set up a decoration company in advance, also signed two contracts with customers: a home sales contract, a housing renovation contract, you only need to specify the amount of the first contract to pay land value increment tax, the second contract do not pay land value increment tax, the tax base and tax rates reduced, thus reducing the tax burden.The choice of real estate sales methods for tax planning is also a good way, by changing the sales model of planning can not only directly reduce the tax burden, and can indirectly obtain the benefits of the time value of money. This mainly involves two aspects.A new subject for the tax divisionThat is to say, real estate operating companies can set up an independent salescompany is responsible for real estate sales, this dexision of land value-added tax, business tax, enterprise income tax planning is very big.Example 3 Changchun, a real estate company selling the ordinary residential project in the amount of deduction allowed under the premise of the same, can use the following selling prices.○1If the price of selling 15 million yuan, the deductible amount of 11.675 million yuan project, value-added rate of 28.48%, the land value-added tax payable 997,500 yuan, net profit of 2,327,500 yuan. ○2The sale price of 14 million yuan, the deductible amount of 11.6696 million yuan project, value was 19.97%, exempt from land value increment tax, net profit of 2,330,400 yuan. ○3If the real estate company set up an independent housing sales company, then the real estate company with 14 million yuan can be the ptice of housing sold to marketing companies, and then again by the sales company to sell for 15 million yuan, when the developer sold to sales company, because of its added value was 19.97%<20% of the land exempt from V AT. When the sales company 15 million yuan were sold, net of business tax and surcharges Total: 1500×5.5% = 82.5 (million), the amount of deductible items for the 1167.5 +82.5 = 1250 (million), its value was 16.67%<20% of the land exempt from V AT. From the global point of view, marketing, business tax and other taxes increased by only 1400× 5.5% = 77 (million), given profits 1500 –(1167.5 + 77) = 255.5 (million), compared with pre-planning to increase 255.5-232.75 = 22.75 (million dollars).2 to reduce the carrying amount of deferred tax income or time(1) development enterprise free or charge very little handling consignment sales, real estate, and can consult the list issued by sales, because in this way receive the consignment on the basis of actual sales for the list of units to sell when the implementation of recognition of income, so recognized liability arising can be deferred as far as possible, while such sales of the company to avoid paying sales taxes.(2) the original commitment by the development of enterprise sales and management costs passed on to the sales company to sell the company to reduce or even do not pay corporate income tax. Of course, for entertainment expenses and advertising fees are net of fees deduction limit, it should be prior consultation to determine the development of enterprises themselves, in order to avoid these costs exceeded the increase was a result of taxable income situation.(3) means for customers to purchase mortgage product development, its first day ofactual receipt of payment confirmation should be the realization of income, balance transfer apply for mortgage loans in the bank to confirm the date of realization of income. So as much as possible in consultation with clients and banks, to open the specified collection accounts, mortgage repayment of part of the customer deposit accounts regularly first, then go through phases when the re-confirmation transfer and income tax.The basic principles of tax planning is legitimate under the premise of the taxpayer, the tax scheme chosen lighter tax burden, in order to reduce cash outflow, increase disposable funds to maximize their own interests to achieve a kind of economic activity. Enterprise in the fixed assets of routine maintenance, disposal, depreciation extraction process, also should consider the impact on taxpayers. China’s tax laws and accounting policies and other relevant laws and regulations specified in the enterprise can be permitted within the laws and regulations to choose their own accounting policies, which provides a reasonable tax avoidance to the enterprise space, different accounting policy choices will lead to different corporate tax negative, so companies should carefully choose the accounting policy. Real estate business involves more than tax links, and a heavier tax burden than other enterprises, the accounting policy on the use of tax planning of real estate companies to analyze, including the following points.A use for bad debts for tax planning.Enterprises often have bad place, especially the real estate business. Bad debts that occurred after the tax authority can be used for bad debts charged against taxable income, saving income tax paid. But to note that not all bad, as bad debt losses can handle. Thus, tax avoidance must be clear under what conditions can be as bad debts. In addition, the company has accounts receivable as bad debt losses, in the future to recover all or part of the year, and should be included as taxable income to recover the amount.2 use of depreciation, depletion and amortization method of accounting into OK Tax PlanningDepreciation of fixed assets, intangible assets and deferred assets are allowed to deduct income tax before the project, established in the case of income, the greater the amount of depreciation and amortization, less the amount of taxable income. Accounting depreciation methods available to many, accelerated depreciation is a more effective and reasonable means of avoidance. In addition, the enterprise financial system, although the depreciation period of fixed assets, amortization of intangible assets and deferred assets,made a classification of the provisions of the period, but also a degree of elasticity, the absence of clearly defined asset depreciation or amortization period may be shorter as we choose number of years. Shorten the depreciation period is conducive to accelerated cost recovery, cost can post in advance, so early after the shift accounting profits. In the case of tax rate, tax deferred pay, equivalent to an interest-free loans made to the state.3 use of sales price for tax planningProvisions that the construction of common standards for residential taxpayers to sell value added does not exceed 200% of the amount of deductible items, the exemption of land value-added tax; appreciation amount exceeding 200% of the amount of deductible items, shall be required for its full value-added tax. Taxpayers should seek to enjoy the tax exemption of tax concessions.It is assumed, a real estate development of commercial housing sales price of a, 5% sales tax, urban maintenance and construction tax rate is 7%, 3% surcharge for education, in addition to sales tax and additional amount of deductible items outside of b, then Full deduction amount: b +5% a (1 +7% +3%) = b +5.5% aTo enjoy the exemption benefits, added value must be less than 20%, obtained: [a-(b+5.5% a)] / (b +5.5% a) <20%Solution of the above inequality can see, a <12848b, the taxpayers want to enjoy the exemption from land value increment tax concessions, the sales could not exceeding the sales tax and additional amount of deduction than 12,848 times, or will the full tax. Can see from the above reasoning, when a = 12484b, the added value of just 20%. When the value was slightly higher than 20% should be applied “value-added rate of 50% or less, the tax rate is 3%”rule. Assume that prices increased to a + x (ie 12848b + x), the corresponding sales tax and additional increase of 55 Am, is: deductions allowed amount = b +5.5% a +5.5% x = b +7.0664% b + 5.5% x = 107.0664% b + 5- 5% x value added;1.2848b + x (107.0664% b +5.5% x) = 21.4136% b +94.5% X. Land value increment tax payable is 0.3× (13.6% b +94.5% x) = 6.42408% b +28.35% x.If taxpayers want to increase profits by raising prices, they must be x> 6.42408qd~, - 28.35% x, or x> 0.0897b. That is, if you want to achieve by raising the price of greater income, we must make the price exceeding the sales tax and additional amount of deduction than 13,745 times (ie 12 848 +0.0897).From the above analysis, the taxpayer sold real estate prices in the determination of rules to be followed is that when the addition to the sales tax and the additional amount after the deduction b when setting the price 12848b is the taxpayers can enjoy tax-freeoffers the highest price. This price can enjoy greater tax benefits they receive, if the price below that price, though also enjoy tax exemption, but only for low income, any increase in price, you must make the price higher than the 1.3745b, otherwise the benefits of higher price will not be enough to make up for higher prices by increasing the tax burden. When the tax rate jumped from 30% to 40% of such circumstances according to push to draw the best of each file tax threshold criteria for determining the price.4 use of income recognition for tax planningWith the consumer’s personal housing requirements of a real estate business from the original rough housing development to decorate rooms, and renovation standards increase year by year, fitting-out costs in the housing fund to increase year by year the proportion of middle, so that the selling of Real Estate room revenues by the Fang Jiakuan and fitting models of two parts. According to China’s tax law, corporate sales of commodity houses by sales amount to 5% for the business tax to provide decoration services in accordance with the decoration of the contract value of 3% to pay business tax, urban construction tax and education tax added Junan business tax of 11% of pay, while still the land value tax and deed tax, if the price of commercial housing decoration is included in the price, by real estate companies will pay more sales tax and land value-added tax. Besides, given the relatively high unit value of real estate, the buyer is difficult to produce large amounts of money to buy one, which can be used to confirm income installments, rather than total income recognition Anzhao price so that you can split the corresponding node transfer costs, play a tax saving effect.5 using the accounting treatment of employee wages for tax planningWhen calculating the taxable income deduction of wages of workers in two ways: First, the wage tax means the total tax payment of wages within the standard, deducted; more than the standard deduction shall not part. The other is total wages and economic methods of linking, average wage growth rate lower than the growth rate of labor productivity within, in the calculation of taxable income may be deducted. Alternative approaches in the two cases, poor efficiency in the Mainland enterprises adopt the first method, or better efficiency in the coastal enterprises adopt the second approach, as far as possible controls in the taxable wage workers income within the deductible. Another conversion at reasonable cost may be tax planning, such dividends paid on employee ownership can be paid out year-end bonuses, to increase costs; sales staff salaries bonuses and reasonable business expenses into by bun form of incentive pay, Tax can bereasonable.6 use of investment tax planningOn the accounting treatment of long-term investment cost method and equity method, the choice of two methods for tax planning can result in a certain space. Because the cost of its investment income realized but not before the sub-return investments, the investment company’s “investment income” account does not reflect realized investment gains, while the equity method investment earnings regardless of whether the points back, both in the investment business “investment income” account to reflect. Thus, companies using the cost method can be invested enterprises will be paid by the investment income were invested in long-stay business account as a capital accumulation can also be used for other purposes, to avoid some long-term investment income should be in back corporate income tax. Therefore long-term investment and short-term investments can be found standard reference point. Without prejudice to the relevant provisions of the State under the premise of the application of cost as much as possible or as much as possible to identify short-term investment of an investment will help reduce the cost of paying taxes.7 full use of the taxable income before tax adjustments for tax planningAlthough the adjustment of taxable income by the Inland Revenue Department is to test, but if some method can make the wages, hospitality, advertising fees are not excessive, these methods are reasonable avoidance measures, the boundaries between legal and illegal users were required under circumstances to make the necessary professional judgments. In addition, if some projects not up to standard, other excess may be related to the swap, so that the whole is not exceeded. Of course, this requires some degree of good grasp. As the real estate business expenses each year is a huge advertising costs, advertising expenditures and sales are closely linked, each year, spending 2% of sales. Threshold can be deducted, if the cost of advertising by the Corporation unified plan, agreed to pay, advertising costs are likely to arise out of proportion head case and not in the tax deduction, while the other costs associated with the company’s advertising reach this ratio is also, when advertising costs can be achieved to the reasonable transfer of associated gas transportation.3 theoretical effortWhen the existence of two or more tax options, companies should design andlogistics, to achieve the minimum, a reasonable tax. Although the adjustment of taxable income by the Inland Revenue Department is to test, but if some method can make the wages, hospitality, advertising fees are not excessive, these methods are reasonable avoidance measures, the boundaries between legal and illegal users were required under circumstances to make the necessary professional judgments. In addition, if some projects not up to standard, other excess may be related to the swap, so that the whole is not exceeded. Of course., this requires some very good degree of certainty, must also follow the basic principles of tax planning:.(A)consider the complementary economic environmentThe more developed the local real estate economy, the more intense competition, companies, must find ways to cut costs, the greater the demand for tax planning, and thus the greater the impact of local government. Government policy on tax planning guidance and whether we should decide how to encourage, which involves various government functions, the real deciding whether the preferential policies provided certain criteria are often not the tax authorities, enterprises should make full use of other functions right of approval, to obtain tax relief eligibility. Level of the tax authorities on the business of law enforcement capacity to have a great impact on tax planning.(B)to follow the principle of cost-effectivenessAny planning program has its two sides, with a particular implementation of the program planning, business interest in obtaining some of the same time reduce the tax burden will definitely pay extra for the implementation of the program costs, and lost by giving up other programs corresponding opportunities for income. When the new costs incurred or loss when less than the benefits obtained, the planning program is reasonable, when the costs or losses greater than the benefits obtained, the planning program is the failure of the program. A successful tax planning must be a variety of programs optimized. The lightest tax burden can not be simply that the program is the failure of the program. A successful tax planning must be a variety of programs optimized. The lightest tax burden can not be simply that the program is the best tax planning program.(C) the proper understanding of the principles of tax law and accounting separationBecause of different accounting and tax law purposes, the basic premise and the principle followed in some differences in tax planning must take into account the tax laws and corporate accounting system appropriate separation is inevitable.1.For different purposes. The purpose of the development enterprise accounting system is to truly and completely reflect the financial condition, results of operations and changesin financial position of the picture, for the statement users to provide decision useful information. Fundamental point is to provide investors or potential investor fully understand the veracity of corporate assets and earnings potential. The main purpose of the tax law is to get the country’s fiscal income, adjusted economic and social development. Different purposes, both times on the same issues of economic behavior or make a different specification requirements.2. Different basic premise. The basic premise of accounting, including: accounting entity, going concern, accounting stage, monetary measurement. Accounting to determine the object, the choice of accounting methods, accounting data collection and so on to the basic premise of accounting basis. Since the purpose of tax accounting system and different, so the basic premise of the two differ. Accounting of the main information needs of persons in accordance with the accounting requirements of accounting units, can be a subject of law, it can be an economic subject. Taxpayer is directly liable to tax according to law, the basic tax units (or natural), that is, the individual taxpayer tax law. Accounting period, as accounting systems and tax laws for different purposes, on income, expenses, assets, liabilities, etc. to confirm time and scope are sometimes not the same, thus resulting accounting profit before tax and taxable income differences between the produce-timing differences and permanent differences.3.Follow different principles. As the corporate accounting system and tax laws serve different purposes, leading to two different purposes for the realization of the principles are quite different. Tax also follow some basic principles of accounting, but insist on the legal principle of tax law, income and balanced principles of fairness, anti-avoidance principles and facilitate the collection and management principles, such as sound or prudent principle, and many other basic principles of accounting the departure from the use of another. Above all these differences in tax planning programs need to be taken into account.In 2006 the Ministry of Finance issued a new “Enterprise Accounting Standards”, of which 38 specific standards have varying degrees of change in accounting subjects and deal with major accounts have made the new requirements. China’s tax reform has also entered into a comprehensive implementation phase, the State personal income tax reform in 2006, Xiaofei tax reform based on the mid-2007 has steadily V AT, corporate income tax, “the two France Hebing”, personal income tax, resource tax dollars tax method, the standard land-use tax increase, tax policy adjustments and the introduction of international anti-tax avoidance policies such as a new series of major reforms.。

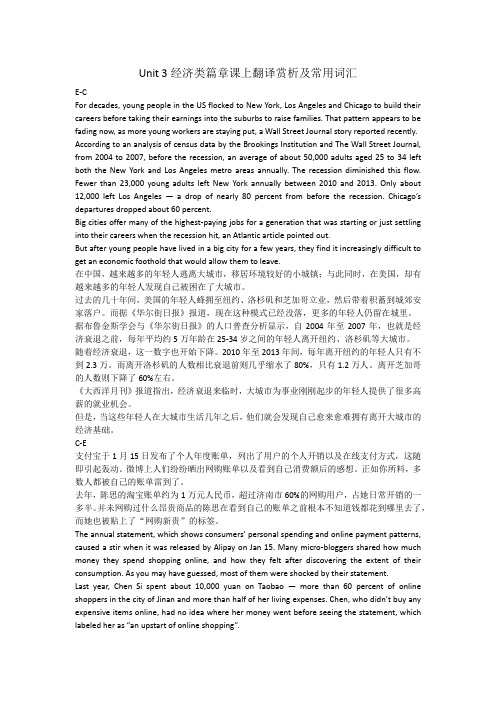

关于经济管理专业英语第四版部分翻译

第一部分 PART 1 MICROECONOMICS第一篇The Concept of Utility 效用的概念经济学家最开始研究消费者行为学是在一个多世纪前当心理学界流行一种说法:人们的很多行为可以解释为人们为了尽可能获得更多的幸福、规避更多的痛苦而做的努力。

这种苦乐心跳很快便被经济学家借用了并运用于消费者的消费行为中并使之成为解释消费者行为的第一个系统理论:基础的经济论点是理智的消费者会有意识的管理他们对于商品和服务的消费来时总体满意度最大。

经济学家把人们对商品和服务的需求与满足称为“效用”。

效用的概念侧重于拥有、使用、消费商品与服务或者从中获益相关的快乐和满足。

是商品固有的效用而且不管商品具有什么样的质量它都有满足幸福感的能力。

效用的来源和引发效用的原因是多种多样的,提一下最主要的:更加健康的身体、富有美感的外观和设计、简单的使用方法、风格和品位、耐用性、方便性、奢华度、舒适度、个性、快乐、威信、地位自尊、安全、自我满足还有权力。

因此效用既有客观特征又有主观特征尤其跟个人品味、偏好、感觉、个性的构成及思维的状态有关。

总的来说,商品拥有的或可识别的效用是可变的,并不是绝对的。

首先,对于同一件商品两个人不会拥有同样程度的满足感,一个人可能通过吸烟获得巨大的效用然而另外的人却觉得很讨厌;凯迪拉克对某些人而言可以说是重要的地位象征(因此获得巨大的效用),然而对已其他人却只有很少或几乎没有效用。

不同的人买同样一件商品的用途和目的有很大的不同。

以花生为例,有的人买了后放在鸡尾酒晚会上油的人买来做花生糖,还有人买来喂松鼠,有几种不同的情形就有几种不同的效用,而且一种商品产生的效用也会随着时间的不同而不同。

汽油价格的上升,很快的调整了人们对小型汽车的效用的看法,羊毛衣的效用或说需求满足的动力对于段冬气候下的人和长冬气候下的人而言就不一样。

不同的人队商品和服务的看法不同,如果这些因素都不考虑的话,对于人们买什么或卖多少,效用的概念提供了以个有意义的根据来解释人们的这种偏好。

税收名称英语翻译