软件产品增值税“即征即退”汇总表

软件产品增值税退税申请表含填表说明

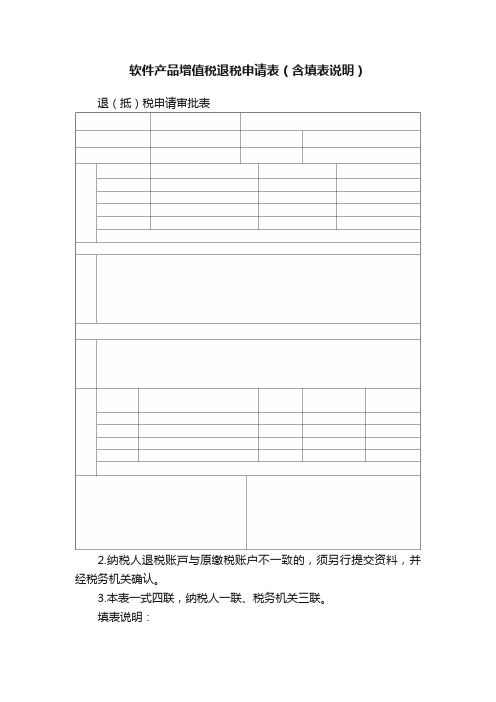

软件产品增值税退税申请表含填表说明Document serial number【KKGB-LBS98YT-BS8CB-BSUT-BST108】退(抵)税申请审批表2. 纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

填表说明:一、申请人名称:填写纳税人或扣缴义务人姓名。

二、申请人身份:选择“纳税人”或“扣缴义务人”。

三、联系人名称:填写联系人姓名。

四、联系人电话:填写联系人固定电话号码或手机号码。

五、纳税人名称:填写税务登记证所载纳税人的全称六、纳税人识别号:填写税务机关统一核发的税务登记证号码。

七、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息。

上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

八、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

九、退税政策依据:填写享受税收优惠政策依据,即政策文件名称、文号、适用政策条款等内容。

另外如果纳税人本次退税账户与原缴税账户不一致,申请人需在此注明,并须另行提交资料,经税务机关登记确认。

十、受理情况:填写核对接收纳税人、扣缴义务人资料的情况。

十一、核实情况:分税种、品目名称、税款所属时期、税票号码、减免性质名称及代码,分别填写应退(抵)税金额。

一个税种、品目、税款所属时期、税票号码可以对应多个减免性质名称及代码。

减免性质代码及名称为税务机关统一发布,用于减免税核算与日常管理的标准代码及名称。

核实确认的每张税票合计的应退(抵)税金额应小于等于原完税情况中对应税票实缴金额合计,应退(抵)税金额合计应小于等于原完税情况实缴金额合计。

十二、退还方式:退还方式可以单选或多选。

对于有欠税的纳税人,一般情况应选择“抵扣欠税”。

对于选择“抵扣欠税”的情况,税务机关可以取消该选择,将全部申请退税的金额,以“退库”方式办理。

软件产品增值税即征即退计算表

税款所属时期:2014年月至月金额单位:元(列至角分)

企业名称

浙江蓝鸽科技有限公司

纳税人识别号

33040179207607X

项目

序号

月

月

月

主营业务收入

1

增值税应税收入Leabharlann 2其 中独立销售的软件产品收入

3

组合(嵌入)式及系统集成软件产品

产品销售额

4

硬件销售成本

5

硬件销售收入

6

硬件成本利润率

16

软件产品超税负即征即退税额

17=16-10*3%

已退税额

18

企业有关事项说明:

填表人:(盖章)

年 月 日

税务机关审核意见:

经办人: (盖章)

年 月 日

说明:1、本表在企业申请软件产品超税负退税时一并报送。各项收入均为不含增值税收入。

2、软件产品销售收入指有登记证书的软件产品。

3、独立软件产品计算中难以划分的进项税额,按销售收入比例计算分摊。

7=(6-5)/5

软件销售收入

8=4-6

软件产品总收入

9=3+8

即征即退软件产品总收入

10

软件产品销项税额

11=9*17%

即征即退软件产品的销项税额

12=10*17%

独立销售的软件产品进项税额

13

软件产品应纳增值税税额

14=11-13

即征即退软件产品应纳增值税税额

15=12-13

申报即征即退部分已纳增值税税额

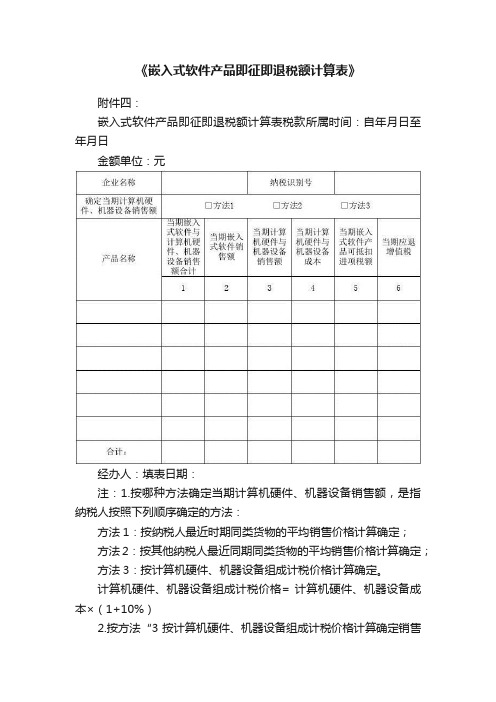

《嵌入式软件产品即征即退税额计算表》

《嵌入式软件产品即征即退税额计算表》

附件四:

嵌入式软件产品即征即退税额计算表税款所属时间:自年月日至年月日

金额单位:元

经办人:填表日期:

注:1.按哪种方法确定当期计算机硬件、机器设备销售额,是指纳税人按照下列顺序确定的方法:

方法1:按纳税人最近时期同类货物的平均销售价格计算确定;

方法2:按其他纳税人最近同期同类货物的平均销售价格计算确定;

方法3:按计算机硬件、机器设备组成计税价格计算确定。

计算机硬件、机器设备组成计税价格= 计算机硬件、机器设备成本×(1+10%)

2.按方法“3按计算机硬件、机器设备组成计税价格计算确定销售

额”的计算办法:

当期计算机硬件、机器设备销售额3=4×(1+10%)当期嵌入式软件产品销售额2=1-3

当期应退增值税6=(2×17%-5)-2×3%

3.此表一式二份,纳税人一份,国税机关一份

1。

软件产品增值税“即征即退”汇总表

软件产品增值税“即征即退”汇总表

所属日期:年月

填制企业盖章:企业填制人员签名:年月日

填表说明:

1.《申请软件产品增值税“即征即退”企业全部销项税额明细表》(以下简称“表一”)

2.《申请软件产品增值税“即征即退”企业全部进项税额明细表》(以下简称“表二”)

3.第1行=“表一”中的“全部销售额”一栏中的合计数; 4.第2行=“表一”中的“软件产品销售额”一栏合计数; 5.第3行=第1行-第2行;

6.第4行=上期《资产负债表》存货一栏期末数; 7.第5行=本期购进或生产数 8.第6行=第4行+第5行-第7行,特殊情况请企业附上具体说明;

9.第7行=当期《资产负债表》存货一栏期末数; 10.第8行=(第3行-第6行)÷第6行; 11.第9行=“表一”中的“全部销项税额”一栏中的合计数;12.第10行=“表一”中的“软件产品销项税额”一栏中的合计数; 13.第11行=“表二”中的“全部进项税额”一栏中的合计数;

14.第12行、第13行须同《增值税纳税人申报表》第13项、第14项相一致; 15.第14行=第11行+第12行-第13行;

16.第15行能单独计算自行开发生产软件产品进项税额的按实际发生额填列(“表二”中“软件进项税额”一栏合计数),否则第15行=第14行×第2行÷第1行;17.纯软件产品第3行至第8行不需填列; 18.此表一式一份,随同《软件产品增值税即征即退申请表》一并上报。

软件产品增值税退税申请表(含填表说明)

软件产品增值税退税申请表(含填表说明)退(抵)税申请审批表2.纳税人退税账戸与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

填表说明:一、申请人名称:填写纳税人或扣缴义务人姓名。

二、申请人身份:选择“纳税人”或''扣缴义务人”。

三、联系人名称:填写联系人姓名。

四、联系人电话:填写联系人固立电话号码或手机号码。

五、纳税人统称:填写税务登记证所载纳税人的全称六、纳税人识别号:填写税务机关统一核发的税务登记证号码。

七、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息。

上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

八、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

九、退税政策依据:填写享受税收优惠政策依据,即政策文件名称、文号、适用政策条款等内容。

另外如果纳税人本次退税账户与原缴税账户不一致,申请人需在此注明,并须另行提交资料,经税务机关登记确认。

十、受理情况:填写核对接收纳税人、扣缴义务人资料的情况。

十一、核实情况:分税种、品目爼称、税款所属时期、税票号码、减免性质名称及代码, 分別填写应退(抵)税金额。

一个税种、品目、税款所属时期、税票号码可以对应多个减免性质名称及代码。

减免性质代码及名称为税务机关统一发布,用于减免税核算与日常管理的标准代码及名称。

核实确认的每张税票合汁的应退(抵)税金额应小于等于原完税情况中对应税票实缴金额合计,应退(抵)税金额合计应小于等于原完税情况实缴金额合计。

十二、退还方式:退还方式可以单选或多选。

对于有欠税的纳税人,一般情况应选择“抵扣欠税”。

对于选择“抵扣欠税”的情况,税务机关可以取消该选择,将全部申请退税的金额,以“退库”方式办理。

软件产品增值税即征即退计算表税款所属时期:年月至月金额单位:元(列至角分)说明:1、本表在企业申请软件产品超税负退税时一并报送。

增值税即征即退申请报告(软件产品)六

增值税即征即退申请报告(软件产品)

一、企业基本情况

本公司为,税号:,实际主要生产产品为计算机相关软件产品、显示屏相关软件产品的开发及销售;我公司自主研发软件产品:,取得了中华人民共和国国家的“计算机软件著作登记证书”。

二、申请退税的项目、理由、依据、范围等

根据财税[2011]100号财政部、国家税务总局关于软件产品增值税政策的退知,我单位自主研发的软件产品属于纯软件产品,享受此政策通知。

三、退税金额计算表(纯软件产品)

软件产品增值税即征即退计算表

税款所属时间:自2020年06月01日至2020 年06月30日

注:应退增值税计算公式:⑥=①×[⑤÷①×100%-3%];

四、其他说明(包括产品性能指标说明、已退税情况、财务核算情况等)

我公司06月份签订合同后,按照合同要求发货,按照要求已开具增值税专用发票,确认收入。

企业负责人签名:

(加盖企业公章)。

软件产品增值税退税申请表含填表说明)

退(抵)税申请审批表2. 纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

填表说明:一、申请人名称:填写纳税人或扣缴义务人姓名。

二、申请人身份:选择“纳税人”或“扣缴义务人”。

三、联系人名称:填写联系人姓名。

四、联系人电话:填写联系人固定电话号码或手机号码。

五、纳税人名称:填写税务登记证所载纳税人的全称六、纳税人识别号:填写税务机关统一核发的税务登记证号码。

七、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息。

上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

八、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

九、退税政策依据:填写享受税收优惠政策依据,即政策文件名称、文号、适用政策条款等内容。

另外如果纳税人本次退税账户与原缴税账户不一致,申请人需在此注明,并须另行提交资料,经税务机关登记确认。

十、受理情况:填写核对接收纳税人、扣缴义务人资料的情况。

十一、核实情况:分税种、品目名称、税款所属时期、税票号码、减免性质名称及代码,分别填写应退(抵)税金额。

一个税种、品目、税款所属时期、税票号码可以对应多个减免性质名称及代码。

减免性质代码及名称为税务机关统一发布,用于减免税核算与日常管理的标准代码及名称。

核实确认的每张税票合计的应退(抵)税金额应小于等于原完税情况中对应税票实缴金额合计,应退(抵)税金额合计应小于等于原完税情况实缴金额合计。

十二、退还方式:退还方式可以单选或多选。

对于有欠税的纳税人,一般情况应选择“抵扣欠税”。

对于选择“抵扣欠税”的情况,税务机关可以取消该选择,将全部申请退税的金额,以“退库”方式办理。

软件产品增值税即征即退计算表税款所属时期:年月至月金额单位:元(列至角分)说明:1、本表在企业申请软件产品超税负退税时一并报送。

软件产品增值税退税申请表格模板(含填表格模板说明

欢迎阅读

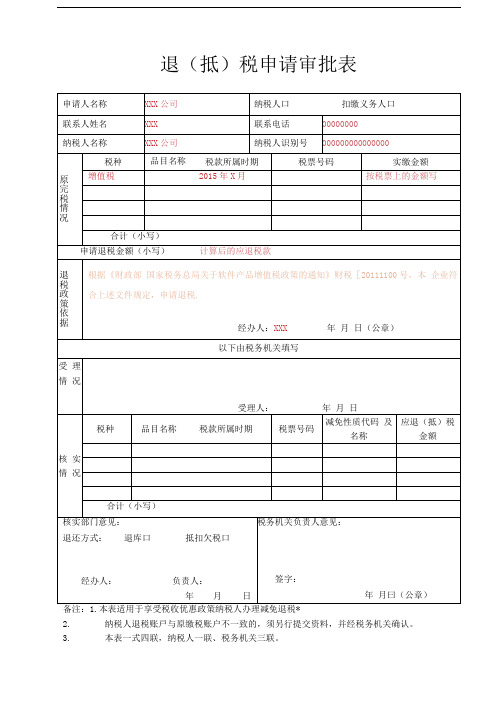

退(抵)税申请审批表

备注:1. 本表适用于享受税收优惠政策纳税人办理减免退税。

2. 纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

填表说明:

一、申请人名称:填写纳税人或扣缴义务人姓名。

二、申请人身份:选择“纳税人”或“扣缴义务人”。

三、联系人名称:填写联系人姓名。

四、联系人电话:填写联系人固定电话号码或手机号码。

五、纳税人名称:填写税务登记证所载纳税人的全称

六、纳税人识别号:填写税务机关统一核发的税务登记证号码。

七、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息。

上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

八、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

九、退税政策依据:填写享受税收优惠政策依据,即政策文件名称、文号、适用政策条款等内容。

另外如果纳税人本次退税账户与原缴税账户不一致,申请人需在此注明,并须另行提交资料,经税务机关登记确认。

十、受理情况:填写核对接收纳税人、扣缴义务人资料的情况。

十一、核实情况:分税种、品目名称、税款所属时期、税票号码、减免性质名称及代码,分别填写应退(抵)

2、。

软件产品增值税退税申请表(含填表说明)

退(抵)税申请审批表2.纳税人退税账戸与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

填表说明:一、申请人名称:填写纳税人或扣缴义务人姓名。

二、申请人身份:选择“纳税人”或''扣缴义务人”。

三、联系人名称:填写联系人姓名。

四、联系人电话:填写联系人固立电话号码或手机号码。

五、纳税人统称:填写税务登记证所载纳税人的全称六、纳税人识别号:填写税务机关统一核发的税务登记证号码。

七、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息。

上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

八、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

九、退税政策依据:填写享受税收优惠政策依据,即政策文件名称、文号、适用政策条款等内容。

另外如果纳税人本次退税账户与原缴税账户不一致,申请人需在此注明,并须另行提交资料,经税务机关登记确认。

十、受理情况:填写核对接收纳税人、扣缴义务人资料的情况。

十一、核实情况:分税种、品目爼称、税款所属时期、税票号码、减免性质名称及代码, 分別填写应退(抵)税金额。

一个税种、品目、税款所属时期、税票号码可以对应多个减免性质名称及代码。

减免性质代码及名称为税务机关统一发布,用于减免税核算与日常管理的标准代码及名称。

核实确认的每张税票合汁的应退(抵)税金额应小于等于原完税情况中对应税票实缴金额合计,应退(抵)税金额合计应小于等于原完税情况实缴金额合计。

十二、退还方式:退还方式可以单选或多选。

对于有欠税的纳税人,一般情况应选择“抵扣欠税”。

对于选择“抵扣欠税”的情况,税务机关可以取消该选择,将全部申请退税的金额,以“退库”方式办理。

软件产品增值税即征即退计算表税款所属时期:年月至月金额单位:元(列至角分)说明:1、本表在企业申请软件产品超税负退税时一并报送。

《嵌入式软件产品即征即退税额计算表》

附件四:

嵌入式软件产品即征即退税额计算表税款所属时间:自年月日至年月日

金额单位:元

经办人:填表日期:

注:1.按哪种方法确定当期计算机硬件、机器设备销售额,是指纳税人按照下列顺序确定的方法:

方法1:按纳税人最近时期同类货物的平均销售价格计算确定;

方法2:按其他纳税人最近同期同类货物的平均销售价格计算确定;

方法3:按计算机硬件、机器设备组成计税价格计算确定。

计算机硬件、机器设备组成计税价格= 计算机硬件、机器设备成本×(1+10%)

2.按方法“3按计算机硬件、机器设备组成计税价格计算确定销售额”的计算办法:

当期计算机硬件、机器设备销售额3=4×(1+10%)

当期嵌入式软件产品销售额2=1-3

当期应退增值税6=(2×17%-5)-2×3%

3.此表一式二份,纳税人一份,国税机关一份

1。

软件产品增值税即征即退申请表

其中:自行开发生产软件产品应纳增值税税额

8

当期实际已纳增值税税额

9

其中:自行开发生产软件产品已纳增值税税额

10

自行开发软件产品实际增值税税负

11

(%)

(%)

当期申请增值税即征即退金额

12

申请单位盖章:

法人代表签章:

年 月 日

税务管理员意见:

年月 日

税务所意见:

年 月 日

货物和劳务税处意见:

年 月 日

局长室意见:

年 月 日

填表说明:

1.第5行=《增值税纳税人申报表(适用于一般纳税人)》第 18 项“实际抵扣税额”;

2.第6行=第5行×第2行÷第1行;能单独计算自行开发生产软件产品进项税额的按实际发生额填列;

3.第7行=第3行-第5行;第8行=第4行-第6行;第10行=第9行×第8行÷第7行;第11行=第8行÷第2行;

4.第12行数值,当第11行>3%时,第12行=(第11行-3%)×第2行,且第12行<第10行; 当第11行<3%时,第12行=0;

5.本表一式二份,经审核后一份留税务所,一份留区局。

软件产品增值税即征即退申请表

所属时期:年 月

单位名称:联系电话:

税务登记证号:银行帐号:单位:元

项 目

行次

企业申请数

税务审核数

当期增值税应税销售额

1

其中:自行开发生产软件产品应税销售额

2

当期销项税额

3

其中:自行开发生产软件产品销项税额

4

当期进项税额

5

其中:自行开发生产软件产品进项税额

6ห้องสมุดไป่ตู้

当期应纳增值税额

软件产品增值税退税申请表(含填表说明)

退(抵)税申请审批表备注:1. 本表适用于享受税收优惠政策纳税人办理减免退税。

2. 纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

填表说明:一、申请人名称:填写纳税人或扣缴义务人姓名。

二、申请人身份:选择“纳税人”或“扣缴义务人”。

三、联系人名称:填写联系人姓名。

四、联系人电话:填写联系人固定电话号码或手机号码。

五、纳税人名称:填写税务登记证所载纳税人的全称六、纳税人识别号:填写税务机关统一核发的税务登记证号码。

七、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息。

上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

八、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

九、退税政策依据:填写享受税收优惠政策依据,即政策文件名称、文号、适用政策条款等内容。

另外如果纳税人本次退税账户与原缴税账户不一致,申请人需在此注明,并须另行提交资料,经税务机关登记确认。

十、受理情况:填写核对接收纳税人、扣缴义务人资料的情况。

十一、核实情况:分税种、品目名称、税款所属时期、税票号码、减免性质名称及代码,分别填写应退(抵)税金额。

一个税种、品目、税款所属时期、税票号码可以对应多个减免性质名称及代码。

减免性质代码及名称为税务机关统一发布,用于减免税核算与日常管理的标准代码及名称。

核实确认的每张税票合计的应退(抵)税金额应小于等于原完税情况中对应税票实缴金额合计,应退(抵)税金额合计应小于等于原完税情况实缴金额合计。

十二、退还方式:退还方式可以单选或多选。

对于有欠税的纳税人,一般情况应选择“抵扣欠税”。

对于选择“抵扣欠税”的情况,税务机关可以取消该选择,将全部申请退税的金额,以“退库”方式办理。

软件产品增值税即征即退计算表税款所属时期:? 年?? 月至月金额单位:元(列至角分)说明:1、本表在企业申请软件产品超税负退税时一并报送。

软件产品增值税即征即退明细表

软件产品名称

版本号

合同名称

购货单位名称

金额

发票号码

开票日期

合计

——

——

注:本表一式三份,企业留存一份,主管国税机关留存两份。

B1706

软件产品增值税即征即退明细表

税款所属期:年月日至年月日金额单位:元

纳税人名称(签章)

纳税人识别号

即征即退税款计算

项目

即征即退软件产品

一般货物及劳务

本期数

累计数

本期数

累计数

应税销售额销项税额ຫໍສະໝຸດ 进项税额上期留抵税额

进项税额转出

应纳增值税

已纳增值税

增值税税负

按3%税负计算的税额

——

——

申请退还的税额

——

——

软件产品增值税“即征即退”汇总表

软件产品增值税“即征即退”汇总表

所属日期:年月

填制企业盖章:企业填制人员签名:年月日

填表说明:

1.《申请软件产品增值税“即征即退”企业全部销项税额明细表》(以下简称“表一”)

2.《申请软件产品增值税“即征即退”企业全部进项税额明细表》(以下简称“表二”)

3.第1行=“表一”中的“全部销售额”一栏中的合计数; 4.第2行=“表一”中的“软件产品销售额”一栏合计数; 5.第3行=第1行-第2行;

6.第4行=上期《资产负债表》存货一栏期末数; 7.第5行=本期购进或生产数 8.第6行=第4行+第5行-第7行,特殊情况请企业附上具体说明;

9.第7行=当期《资产负债表》存货一栏期末数; 10.第8行=(第3行-第6行)÷第6行; 11.第9行=“表一”中的“全部销项税额”一栏中的合计数;12.第10行=“表一”中的“软件产品销项税额”一栏中的合计数; 13.第11行=“表二”中的“全部进项税额”一栏中的合计数;

14.第12行、第13行须同《增值税纳税人申报表》第13项、第14项相一致; 15.第14行=第11行+第12行-第13行;

16.第15行能单独计算自行开发生产软件产品进项税额的按实际发生额填列(“表二”中“软件进项税额”一栏合计数),否则第15行=第14行×第2行÷第1行;17.纯软件产品第3行至第8行不需填列; 18.此表一式一份,随同《软件产品增值税即征即退申请表》一并上报。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

附件四:(表三)软件产品增值税“即征即退”汇总表

所属日期: 年 月

填表说明:

1、《申请软件产品增值税“即征即退”企业全部销项税额明细表》(以下简称“表一”)

2、《申请软件产品增值税“即征即退”企业全部进项税额明细表》(以下简称“表二”)

3、第1行=“表一”中的“全部销售额”一栏中的合计数;

4、第2行=“表一”中“软件产品销售额

”一栏合计数;5、第3行=第1行-第2行;

6、第4行=上期《资产负债表》存货一栏期末数;

7、第5行=本期购进或生产数;

8、第6行=4+5-7,特

殊情况请企业附上具体说明;

9、第7行=当期《资产负债表》存货一栏期末数;10、第8行=[第3行-第6行]÷第3行; 11、第9行

=“表一”中的“全部销项税额”一栏中的合计数;

12、第10行=“表一”中的“软件产品销项税额”一栏中的合计数; 13、第11行=“表二”中的“全部进项税

额”一栏中的合计数;

14、第12行、第13行须同《增值税纳税人申报表》第13项、第14项相一致; 15、第14行=第11行+第12行-第13行;

16、第15行能单独计算自行开发生产软件产品进项税额的按实际发生额填列(“表二”中“软件进项税额”一栏合计数),否则第15行=第14行×第2行÷第1行;

17、纯软件产品3至8行不需填列;18、此表一式一份随同《软件产品增值税即征即退申请表》一并上报。