某保险公司财产险赔案案例分析

财产保险学经典案例与分析

案例一:王某于2006年3月在保险公司投保家庭财产两全保险,保险金额10000元,家中实有财产价值为30000元。

同年7月25日下午3时,由于刮风下雨,邻居家未关窗户,使室内压力增大,将双层石膏预制板墙推向王某家中,致使靠墙排放的组合家具倒塌,砸坏29英寸长虹彩电一台,录像机一台,此次家财损失价值共计9000元。

王某随即向保险公司报案,保险公司及时进行了现场查勘,并由气象部门证明:7月25日雷雨天,有风,14时40分—15时30分阵风达到6—7级。

数日之后,保险公司按《家庭财产两全保险条款》第3条第2项“雷雨、龙卷风、洪水、雹灾、破坏性地震、地面突然塌陷、崖崩、冰凌、泥石流”的规定,以当天最高风力未达到8级,隔墙是石膏预制板为由,认为不构成保险责任,拒赔。

被保险人王某及时与保险公司交涉,提出保险公司适用《家庭财产两全保险条款》第3条第2项的规定是错误的,应适用于该条款:空中物体坠落以及外来建筑物或其他固定物体的倒塌”,属保险责任。

双方发生纠纷。

你如何看待此案?案例分析:保险公司的赔偿人员一致认为此案不属于保险责任的理由是:一、当天的锋利未达到规定的“8级”以上的风力;二、墙是石膏预制板,不是水泥墙。

因此本案保险人分析犯有下列错误:保险人适用《家庭财产两全险条款》第33条第2款不当,这是把间接原因当做直接原因。

因为引起电视机和录像机损毁的直接原因是家具倒塌,应视为空中运行物体坠落,家具倒塌的直接原因是墙的倒塌,书建筑物倒塌,墙的倒塌是飓风的原因,但被保险人并未让赔偿墙倒塌的损失,因此,风力造成的经济损失已除外。

最后认为,本案属于保险责任,应全额赔偿被保险人经济损失9000元。

案例二:2005年2月3日北京华侨大厦与某保险公司签订了9份机动车辆保险合同,合同约定保险期限自2005年2月4日0时起至2006年2月3日24时止;合同签订当日,华侨大厦通过保险代理人向保险公司交纳了保险费65599.20元。

保险公估法律案例(3篇)

第1篇一、案情简介2019年6月,某市某小区居民张先生(以下简称“张先生”)向某保险公司(以下简称“保险公司”)投保了家庭财产保险,保险金额为100万元。

同年10月,张先生家中的房屋因电线短路引发火灾,导致房屋及室内财产损失严重。

事故发生后,张先生立即向保险公司报案,并委托某保险公估公司(以下简称“公估公司”)进行现场查勘和损失评估。

经公估公司现场查勘,认定火灾原因确为电线短路,损失金额为50万元。

张先生同意公估公司的评估结果,并向保险公司提交了索赔申请。

然而,保险公司以火灾发生前张先生家中的电线存在老化现象,属于保险责任免除范围为由,拒绝赔偿。

张先生不服保险公司的决定,向人民法院提起诉讼,要求保险公司按照公估公司的评估结果赔偿其损失。

二、争议焦点本案的争议焦点主要集中在以下两个方面:1. 火灾原因是否属于保险责任范围;2. 保险公司是否应当承担赔偿责任。

三、法院判决1. 火灾原因是否属于保险责任范围法院经审理认为,根据《中华人民共和国保险法》第十八条规定:“保险合同约定的保险责任,是指保险人在保险期间内,按照约定的条件,对被保险人因保险事故所造成的损失承担赔偿责任。

”本案中,保险合同约定了家庭财产保险的保险责任,包括火灾等自然灾害和意外事故。

电线短路导致火灾,属于保险合同约定的保险责任范围。

2. 保险公司是否应当承担赔偿责任法院认为,虽然张先生家中的电线存在老化现象,但该老化现象并非火灾的直接原因,而是火灾发生的可能诱因。

根据《中华人民共和国保险法》第二十六条规定:“保险人因保险事故造成的损失,按照保险合同的约定承担赔偿责任。

保险合同没有约定或者约定不明确的,按照法律的规定承担赔偿责任。

”本案中,保险合同并未对电线老化导致的火灾损失作出免责约定,因此保险公司应当承担赔偿责任。

综上,法院判决保险公司按照公估公司的评估结果,赔偿张先生损失50万元。

四、案例分析本案涉及保险公估法律问题,以下是本案的几个关键点:1. 保险责任认定:火灾原因是否属于保险责任范围,是本案的核心争议。

保险法案例分析——企业财产保险案

案件简介:祸起大风惹纠纷某年5月,濮阳某玻璃制品厂向濮阳某保险公司投保财产保险综合险,保险项目为固定资产和存货,总保险金额为1635万元。

次年2月9日晚风雪交加,被保险人厂外35000V高压专供线刮断,致使厂房和玻璃溶液等受损。

次日,濮阳市气象局出具证明事发当晚最大风速为9米/秒(属5级风),保险公司以事故构不成暴风为由拒赔,被保险人不服诉至濮阳县人民法院,索赔58万余元。

被保险人认为,保险条款对暴风没有注释,保险代理人未尽说明条款义务,致使没有专业知识的被保险人认为,能造成保险标的损毁的大风即为暴风。

理由有三:1.保险条款中出现的“暴风、台风、龙卷风”等专业术语的意思内涵和外延没有注释。

签订保险合同时,由于保险代理人对专业术语不懂,因此也没有向被保险人说明条款内容。

致使没有专业知识的被保险人认为,能造成保险标的损毁的大风即为暴风。

如果订立合同前保险公司告知暴风就是11级风,风速为31米/秒,被保险人不会投保。

2.在保险合同责任免除条款里,也没有约定哪些风给投保人造成的损失保险人免责。

3.保险合同是保险公司提供的格式合同,条款印在保险单反面、字体小、专业术语多,一般人很难读懂,发生争议时法院应作出有利于被保险人的解释。

因此,保险公司应予赔偿。

被保险人又提供了一份濮阳市气象局重新出具的气象证明,证明事发当晚瞬时最大风速18米/秒,并证明据中国气象局设定的气象记录表格,有“大风”栏目,无“暴风”栏目。

保险公司一审时指出,中国人民银行颁布的条款保险公司无权修改,达不到暴风按条款约定理应拒赔,不能一发生争议就作有利于被保险人的解释。

保险公司认为:1.《财产保险综合险条款》是中国人民银行制定并颁布的,并不是保险公司制定的,条款的内容保险公司、被保险人都要遵照执行,保险公司没有权力修改。

因此,被保险人将本保险合同定性为霸王合同无事实依据。

2.就本案而言,事发当晚濮阳县最大风速为9米/秒,不属于暴风范围。

因此,保险公司不应赔偿。

企业财产保险案例分析

本属李华应得的1万多元保险赔偿金打了水漂儿,全因

为他缺乏有关《保险法》知识的缘故。 我国《保险法》第27条规定:“人寿保险以外的其它保险

的被保险人或者受益人,对保险人请求赔偿或者给付保险金

的权利,自其知道保险事故发生之日起两年不行使而消灭。” “人寿保险的被保险人或者受益人对保险人请求给付保

险金的权利,自其知道保险事故发生之日起五年不行使而消

此外,我国《民法通则》已为请求保护民事权 利统一规定了诉讼时效,保险合同当事人行使索赔 权自不应例外。 《民法通则》关于时效中止与中断的规定,在 保险索赔时效中同样适用。

案例三 企业投保财产增加危险未加 保费 保险公司为何仍需赔款?

情况介绍: 1998年4月某机械厂向当地一家保险公司投保,保险金额 达600万元。同年8月,该厂投保的保险标的危险程度增加。 保险公司要求该厂增交一定的保费,该厂不同意,要求退 保,保险公司不愿失去这笔业务,答应以后再作商议是否 要增交保费,但双方后来一直未就此事进行商谈。 同年9月中旬,该厂仓库发生火灾,损失金额达50万元,于 是向保险公司提出索赔,但保险公司以该厂未增交保费为 由,不予赔付。

到了2000年,因市场竞争空前激烈,厂子已濒临破 产,接到订单却苦于没有生产资金。这时候,李华 才想起了1997年的那场火灾以及那笔保险赔偿金, 就立即把那些资料找了出来。第二天一早,他就到 保险公司要求赔偿。不想,保险公司受理了李华的 索赔请求后,很快就向他发出了拒绝赔偿通知书。

分析结论:

无效,所以按保险价值赔偿。

案例五 企业财产保险赔款计算

案情介绍 某企业财产在投保时按市价确定保险金额64万元, 后因发生保险事故,损失20万元,被保险人支出施 救费用5万元。这批财产在发生保险事故时的市价为 80万元,问保险公司如何赔偿?(写出赔偿方法和 计算公式)

保险法律案例分析及答案(3篇)

第1篇一、案例背景甲公司是一家从事进出口贸易的企业,拥有多年的市场经验和良好的信誉。

为了保障公司的稳健运营,甲公司决定购买一份财产保险,以应对可能出现的意外损失。

乙保险公司是一家具有良好口碑的保险公司,甲公司决定向其投保。

双方在平等自愿的基础上签订了《财产保险合同》,合同约定甲公司向乙保险公司支付保险费,乙保险公司对甲公司因保险事故导致的财产损失承担赔偿责任。

在合同履行过程中,甲公司因遭受洪水灾害导致仓库内的货物受损。

甲公司及时向乙保险公司报案,并提供了相关证明材料。

乙保险公司经调查核实,认为此次损失属于保险责任范围内,应按照合同约定进行赔偿。

然而,在赔偿过程中,甲乙双方因赔偿金额发生争议,甲公司认为乙保险公司的赔偿金额过低,未能充分弥补其损失。

双方多次协商未果,甲公司遂向法院提起诉讼。

二、争议焦点1. 保险合同的有效性2. 损失是否属于保险责任范围3. 赔偿金额的计算方法三、案例分析1. 保险合同的有效性根据《中华人民共和国保险法》第十条规定,保险合同是投保人与保险人约定保险权利义务关系的协议。

甲乙双方签订的《财产保险合同》符合法律规定的要件,包括主体资格、意思表示真实、内容合法等,因此,该合同合法有效。

2. 损失是否属于保险责任范围根据《财产保险合同》的约定,保险责任范围包括因自然灾害、意外事故等原因导致的财产损失。

本案中,甲公司仓库因洪水灾害导致货物受损,属于保险责任范围内。

乙保险公司无权以任何理由拒绝赔偿。

3. 赔偿金额的计算方法关于赔偿金额的计算方法,甲乙双方在合同中约定:“保险事故发生后,保险人应当根据保险标的的实际损失,按照本合同约定的保险金额和保险费率计算赔偿金额。

”根据该约定,赔偿金额应按照以下公式计算:赔偿金额 = 实际损失× 保险金额÷ 保险费率在本案中,甲公司实际损失为100万元,保险金额为200万元,保险费率为1%。

因此,赔偿金额应为:赔偿金额 = 100万元× 200万元÷ 1% = 2亿元乙保险公司应按照合同约定支付甲公司2亿元赔偿金。

财产保险案例及分析

案例1.2 电梯受损拒赔案[案情简介]某事业单元向A保险公司投保财富综合险,承包房屋建筑及从属机器设备等设施。

保险期间内,被保险人向保险公司报案,暗示投保设备中有一部电梯线路起火,造成配电柜起火使两部进口电梯受损,索赔金额超过100万元。

接报案后保险公司对变乱现场进行查勘。

该单元独立在大厦办公,办公大楼使用一年摆布,到现场查勘时已看不到火灾的情景,只是在空气中有较重的胶皮气味,对损掉标的查抄后发现线路有烧焦陈迹,天梯配电柜多处有熏黑的陈迹,经检测该配电柜多处受损,需从头更换。

案件发生后,被保险人认为属火灾责任,提出索赔,承包公司按照不雅察情况,并咨询电梯的重置价,经当真展开案件阐发、讨论后认为:该案件属不测发生的变乱,有燃烧的现象,但没有形成火灾责任,同时受损的真正原因也不在综合险承保责任范围内,应予拒赔。

[案情阐发及结论]保险理赔过程中首先要考虑出险原因,在此根底上确定保险责任是否成立。

火灾的构成有三个条件:一是有燃烧现象,即发光、发烧、有火焰;二是偶然、不测发生的燃烧;三是燃烧掉去控制并有蔓延扩大的趋势。

从本案变乱看,本案发生是偶然的、不测的,也有燃烧的现象,所以本期变乱责任认定的关键是要确认燃烧是否掉去控制并有蔓延扩大的趋势。

由于燃烧仅仅造成电梯本身损毁,没有蔓延,燃烧没有掉去控制,也没有蔓延扩大的趋势。

所以判断本次变乱不满足火灾成立的第三个条件,火灾责任没有形成。

同时,为严谨起见,承保公司对变乱发生的原因做了进一步的查询拜访和推证。

经查实,该单元有严格的打点制度,电梯平常运转正常,有专门的维修商做日常维护,但是在查询拜访最后一次维修记录时发现恰好是出险当日。

最终查明变乱是由于维修人员工作掉误,造成设备短路,致使设备因电气原因损坏,但被保险人并未投保机器损坏险。

因此拒赔。

[本案启迪]目前保险市场正处在高速开展时期,市场竞争剧烈,市场行为有待进一步尺度,保险理赔工作对保险人品牌形象的树立很重要。

财产保险案例分析和计算题

财产保险案例分析和计算题计算题1. 某企业将其价值100万元的财产分别在A、B、C三家保险公司投保,保险金额分别为80万元、70万元、50万元。

保险标的在保险期限内发生保险责任范围内的损失,损失金额为90万元。

按照比例责任方式,三家保险公司各应分摊的赔款是多少?分析:A {80/(80+70+50)} ×90 =36B {70/(80+70+50)} ×90 =31.5C {50/(80+70+50)} ×90 =22.52. 某企业投保企业财产保险基本险及附加利润损失保险,固定资产保额200万元,存货保额100万元。

利润损失保险保额20万元,保险赔偿期2个月,保险期限内发生保险事故,经查有关保险和损失有关情况如下:(1) 上年度全年毛利润 30万元,营业额为100万元。

(2) 标准营业额为50万元,实际营业额为30万元,其中10万元为花租金4万元挽回的营业额。

(3) 固定费用节余2000元(4) 基本险费率为2‰,利润损失保险费率赔偿期为2个月时按主险费率的50%计算。

要求:1.计算此笔业务保险公司的保险费收入是多少2.计算利润损失保险赔款分析:(1)保费收入=300×2‰+20×1‰=0.62万(2)赔偿金额=[(50-30)×30%+10×30%-0.5] ×20/30≈5.67万3.张某拥有50万元的家庭财产,向保险公司投保家庭财产保险,保险金额为40万元。

在保险期间张某家中失火,当:(1)财产损失10万元时,保险公司应赔偿多少?(2)家庭财产损失45万元时,保险公司又应赔偿多少?分析:(1)因为第一危险赔偿方式是按保险金额范围内的损失均予以赔偿的发生。

该保险金额范围内的损失(或第一危险)为10万元,所以保险公司应当赔偿10万元。

(2)保险公司应当赔偿40万元。

该保险金额范围内的损失(或第一危险)为40万元。

财产保险理赔案例

财产保险理赔案例【篇一:财产保险理赔案例】财产保险理赔是财产保险赔偿处理的简称,是保险人或委托的理赔代理人在承保的保险标的发生保险事故,被保险人提出索赔要求后,根据财产保险合同有关条款的规定,对遭受的财产损失或人身伤亡所进行的一系列调查核实并予以赔付的行为。

保险理赔是保险经营的一个关键环节,理赔功能的切实发挥是保险保障功能的体现,是保险制度存在价值的体现。

投保人购买保险的主要目的之一正是保险事故发生后能够迅速得到理赔,获得实际的保险保障;而保险公司认真审核认定保险责任,提供周到的保险理赔服务是履行合同义务的具体体现。

因此,在保险市场竞争激烈的时代,理赔直接关系到保险公司的形象和信誉。

下面我们通过一个财产保险理赔案例来详细了解下财产保险理赔的意义及相关的流程。

2015年8月22日14时许,广西xx工程集团有限公司xx坡造公路工程no2标段项目部压路机操作员程某某,男,44岁,在平果县黎明乡路段边坡施工时翻车被压路机压到,经平果县黎明乡卫生院120到场确认已当场死亡。

广西xx工程集团有限公司xx坡造公路工程no2标段项目经理部在太平洋财险南宁中支投保了建筑工程团体人身意外伤害保险,每人意外身故赔偿限额为60万元,保单保险期限是2015年3月14日至2017年3月12日。

2015年8月27日9时许,太平洋财险接到报案后,承保地理赔人员立即赶赴事故现场,并立即向分公司理赔部上报重大赔案。

理赔人员到达现场后,立即开展查勘调查工作,对事故原因、事故经过,都进行了详细的了解,并对工地上的管理人员及其他工程人员做了细致的询问笔录。

同时,理赔人员经核对该标的保险单及工程结算报表,确认中标通知书上的工程总造价与保单约定的工程总造价一致,故该保险标的不存在不足额投保的问题;调阅了该项目工程部的劳动合同确认邓某该项目工程部的员工,属该事故的被保险人;还调阅了该工程项目部出据的事故证明并结合报案及死亡医学证明等情况,确认该事故的出险时间在保险有效期限范围内。

保险法案例及法律分析(3篇)

第1篇一、案例背景王某于2018年5月为其爱车投保了某保险公司提供的全险,包括车辆损失险、第三者责任险等。

2019年8月,王某驾驶该车行驶过程中,因操作不当导致车辆发生碰撞,车辆严重受损。

事故发生后,王某向保险公司提出理赔申请。

然而,保险公司以王某未按照保险合同约定进行车辆保养为由,拒绝支付理赔款。

王某不服,遂将保险公司诉至法院。

二、案情分析本案涉及的主要法律问题是保险合同的履行以及保险公司的抗辩权。

1. 保险合同的履行根据《中华人民共和国保险法》第十条的规定,保险合同是投保人与保险人约定保险权利义务关系的协议。

保险合同一经成立,双方当事人应当严格遵守,履行各自的义务。

在本案中,王某与保险公司签订了全险合同,双方权利义务关系明确。

王某按照合同约定缴纳了保费,保险公司应当依法承担保险责任。

2. 保险公司的抗辩权根据《中华人民共和国保险法》第二十二条规定,保险人在合同成立后,有下列情形之一的,不承担赔偿或者给付保险金的责任:(一)投保人、被保险人故意或者重大过失导致保险事故发生的;(二)投保人、被保险人未按照约定履行保险合同约定的义务的;(三)保险事故发生后,投保人、被保险人故意或者重大过失未及时通知保险人的;(四)保险事故发生后,投保人、被保险人未按照约定提供有关证明和资料的。

在本案中,保险公司以王某未按照保险合同约定进行车辆保养为由拒绝理赔。

根据《中华人民共和国保险法》的规定,车辆保养并非保险合同约定的义务。

因此,保险公司以王某未进行车辆保养为由拒绝理赔,缺乏法律依据。

三、法院判决法院审理后认为,王某与保险公司签订的全险合同合法有效,双方权利义务关系明确。

保险公司以王某未按照保险合同约定进行车辆保养为由拒绝理赔,缺乏法律依据。

根据《中华人民共和国保险法》的规定,保险公司应当依法承担保险责任。

遂判决保险公司支付王某理赔款。

四、法律分析1. 保险合同的履行本案中,王某与保险公司签订了全险合同,双方权利义务关系明确。

第九章(财产保险)案例分析讲课教案

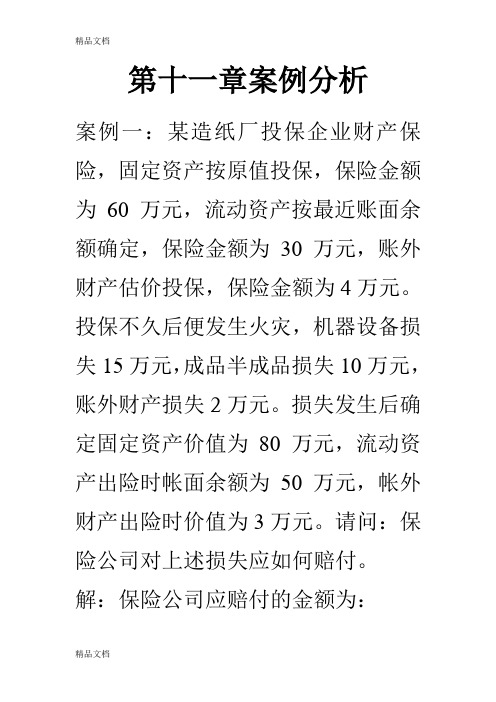

第十一章案例分析案例一:某造纸厂投保企业财产保险,固定资产按原值投保,保险金额为60万元,流动资产按最近账面余额确定,保险金额为30万元,账外财产估价投保,保险金额为4万元。

投保不久后便发生火灾,机器设备损失15万元,成品半成品损失10万元,账外财产损失2万元。

损失发生后确定固定资产价值为80万元,流动资产出险时帐面余额为50万元,帐外财产出险时价值为3万元。

请问:保险公司对上述损失应如何赔付。

解:保险公司应赔付的金额为:6030⨯+⨯+=(万元)1510219.258050案例2:电梯线路起火受损拒赔案[案情简介]某事业单位向A保险公司投保财产综合险,承保房屋建筑及附属机器设备等设施。

保险期间内,被保险人向保险公司报案,表示投保设备中有一电梯线路起火,造成配电柜起火使两部进口电梯受损,索赔金额超过100万元。

接报案后A公司对事故现场进行查勘。

该单位独立在大厦办公,办公大楼使用一年左右,到现场查勘时已看不到火灾的情景,只是在空气中有较重的胶皮气味,对损失标的检查发现线路有烧焦痕迹,电梯配电柜多处有熏黑的痕迹,经检测该配电柜多处受损,需重新更换。

案件发生后,被保险人认为属火灾责任提出索赔,承保公司根据查勘情况,并咨询电梯的重置价,经认真展开案件分析,讨论后认为:该案件属意外发生的事故,有燃烧的现象,但没有形成火灾责任,同时受损的真正原因也不在综合险承保责任范围,应予拒赔。

[案情分析]保险理赔过程中首先要考虑出险原因,在此基础上确定保险责任是否成立。

火灾的构成有三个条件,一是有燃烧现象,即有热有光有火焰,二是偶然、意外发生的燃烧,三是燃烧失去控制并有蔓延扩大的趋势。

以上三个条件必须同时满足火灾责任才成立。

从本案事故看,本起事故的确是突然发生的、也是正常情况下不可预料的燃烧,符合偶然、意外发生的燃烧这一条件。

事故发生时有很大的浓烟,有烧焦的线路,可确定有热有光,同时有可能有火焰的现象,火灾责任成立的第二个条件也满足。

保险实务案例分析项目7

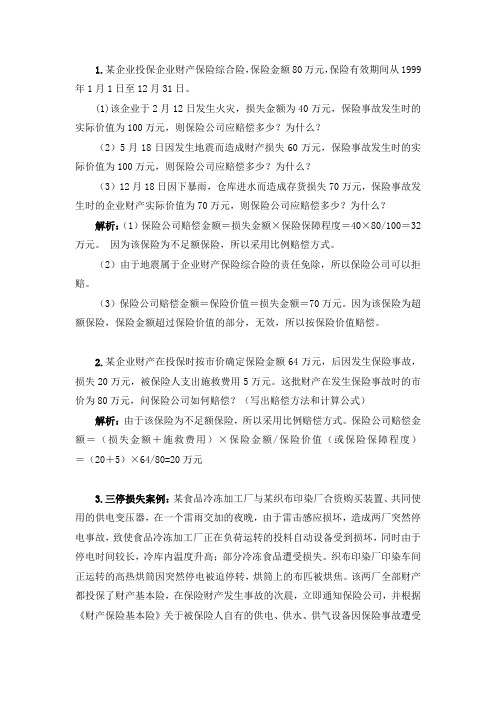

1.某企业投保企业财产保险综合险,保险金额80万元,保险有效期间从1999年1月1日至12月31日。

(1)该企业于2月12日发生火灾,损失金额为40万元,保险事故发生时的实际价值为100万元,则保险公司应赔偿多少?为什么?(2)5月18日因发生地震而造成财产损失60万元,保险事故发生时的实际价值为100万元,则保险公司应赔偿多少?为什么?(3)12月18日因下暴雨,仓库进水而造成存货损失70万元,保险事故发生时的企业财产实际价值为70万元,则保险公司应赔偿多少?为什么?解析:(1)保险公司赔偿金额=损失金额×保险保障程度=40×80/100=32万元。

因为该保险为不足额保险,所以采用比例赔偿方式。

(2)由于地震属于企业财产保险综合险的责任免除,所以保险公司可以拒赔。

(3)保险公司赔偿金额=保险价值=损失金额=70万元。

因为该保险为超额保险,保险金额超过保险价值的部分,无效,所以按保险价值赔偿。

2.某企业财产在投保时按市价确定保险金额64万元,后因发生保险事故,损失20万元,被保险人支出施救费用5万元。

这批财产在发生保险事故时的市价为80万元,问保险公司如何赔偿?(写出赔偿方法和计算公式)解析:由于该保险为不足额保险,所以采用比例赔偿方式。

保险公司赔偿金额=(损失金额+施救费用)×保险金额/保险价值(或保险保障程度)=(20+5)×64/80=20万元3.三停损失案例:某食品冷冻加工厂与某织布印染厂合资购买装置、共同使用的供电变压器,在一个雷雨交加的夜晚,由于雷击感应损坏,造成两厂突然停电事故,致使食品冷冻加工厂正在负荷运转的投料自动设备受到损坏,同时由于停电时间较长,冷库内温度升高;部分冷冻食品遭受损失。

织布印染厂印染车间正运转的高热烘筒因突然停电被迫停转,烘筒上的布匹被烘焦。

该两厂全部财产都投保了财产基本险,在保险财产发生事故的次晨,立即通知保险公司,并根据《财产保险基本险》关于被保险人自有的供电、供水、供气设备因保险事故遭受损失,引起停电、停水、停气以致直接造成保险财产的损失,也负责赔偿的规定,提出了赔偿的要求。

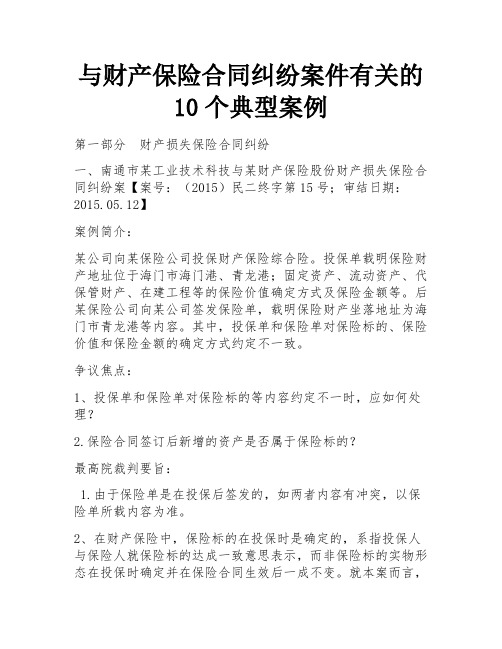

与财产保险合同纠纷案件有关的10个典型案例

与财产保险合同纠纷案件有关的10个典型案例第一部分财产损失保险合同纠纷一、南通市某工业技术科技与某财产保险股份财产损失保险合同纠纷案【案号:(2015)民二终字第15号;审结日期:2015.05.12】案例简介:某公司向某保险公司投保财产保险综合险。

投保单载明保险财产地址位于海门市海门港、青龙港;固定资产、流动资产、代保管财产、在建工程等的保险价值确定方式及保险金额等。

后某保险公司向某公司签发保险单,载明保险财产坐落地址为海门市青龙港等内容。

其中,投保单和保险单对保险标的、保险价值和保险金额的确定方式约定不一致。

争议焦点:1、投保单和保险单对保险标的等内容约定不一时,应如何处理?2.保险合同签订后新增的资产是否属于保险标的?最高院裁判要旨:1.由于保险单是在投保后签发的,如两者内容有冲突,以保险单所载内容为准。

2、在财产保险中,保险标的在投保时是确定的,系指投保人与保险人就保险标的达成一致意思表示,而非保险标的实物形态在投保时确定并在保险合同生效后一成不变。

就本案而言,作为案涉保险标的某公司流动资产即可能处于不断变化之中,如果在投保之后取得的流动资产不能作为保险标的,则该保险对投保人毫无价值。

故一审法院以保险标的在投保时必须确定为由认定之后进场的财产不属于保险标的不妥。

二、云南某物流诉中国某财产保险股份某中心支公司财产损失保险合同纠纷案【案号:(2013)民申字第1567号;审结日期:2015.04.30】案例简介:2011年8月16日下午5时36分,某公司人员采用手机电话投保汽车公路运输货物,某财保某公司的业务员用笔记录了口述投保内容,后又作了补录。

当天22时35分案涉车辆发生保险事故。

第二天,某公司填写投保单。

投保单特别约定:“投保人应当在保险合同成立时交付保险费。

保险费未交清前发生的保险事故,保险公司不承保险责任”,并在投保单中明确保险人已履行格式条款说明义务。

某公司在这一天交付第一笔涉案保险费。

经典财产保险理赔案例分析有哪些?

经典财产保险理赔案例分析有哪些?财产保险理赔是保险理赔中的一种,适用于对财产遭受损失的保险人予以赔付。

大家在面对财产保险理赔问题时,常常弄不清理赔的范围、理赔金额等问题,本文小编为大家带来财产保险理赔案例分析,希望能给大家提供参考。

离婚证起诉离婚程序离婚起诉书协议离婚离婚损害赔偿离婚诉讼财产保险理赔是保险理赔中的一种,适用于对财产遭受损失的保险人予以赔付。

大家在面对财产保险理赔问题时,常常弄不清理赔的范围、理赔金额等问题,本文小编为大家带来▲财产保险理赔案例分析,希望能给大家提供参考。

▲一、农业保险理赔案例▲1.海南1.54亿元橡胶树综合保险赔案受2013年11月“海燕”强台风的袭击,海南橡胶集团所属立才、保国、山荣等25家基地分公司的橡胶树严重受损,橡胶树报废损失株数137万株,当年干胶损失约6500吨。

人保财险海南省分公司启动大灾预案,紧急与海南橡胶集团联合成立“保险理赔处理工作组”赶赴出险地区,积极与海南橡胶集团协商赔偿事宜。

2014年4月2日,人保财险海南省分公司向海南橡胶集团支付了1.5412亿元的橡胶树综合保险赔款。

▲2.香蕉树风灾保险赔案2014年7月18日超强台风“威马逊”的袭击,高先生在临高县昌堂农场种植的3032亩香蕉受灾,大面积倒伏、折断。

根据现场查勘,双方确认受损的株数为468294株。

2014年8月1日,保险公司向被保险人支付赔款855万元。

▲3.大棚瓜菜保险赔案受2014年7月18日超强台风“威马逊”的袭击, 文昌南某瓜菜种植专业合作社大棚骨架与覆盖物损毁,大棚钢结构零部件变形,薄膜被大风刮破。

经双方实测核定损失为:大棚损失347.78亩,薄膜损失333.83亩,瓜菜损失60亩。

2014年9月5日,保险公司向被保险人支付赔款1271万元。

橡胶树综合保险、香蕉树风灾保险、大棚及棚内瓜菜保险是海南省的特色农业保险险种。

农业保险在保障海南农业生产方面发挥着越来越重要的作用,为投保企业和农户灾后恢复再生产提供了有力支持。

保险理赔法律案例分析(3篇)

第1篇一、案例背景近年来,随着我国保险业的快速发展,保险理赔纠纷也日益增多。

本案例以一起财产保险理赔纠纷为例,探讨保险理赔过程中的法律问题,旨在为保险从业者及消费者提供参考。

案例简介:某公司(以下简称“投保人”)于2019年3月向某保险公司(以下简称“保险公司”)投保了一份财产保险,保险金额为500万元。

保险合同约定,如因火灾、爆炸等意外事故导致财产损失,保险公司应在保险责任范围内进行赔偿。

2020年5月,投保人的仓库发生火灾,造成财产损失300万元。

投保人向保险公司提出理赔申请,但保险公司以火灾原因不明为由拒绝赔偿。

二、案件争议焦点本案的争议焦点主要集中在以下几个方面:1. 火灾原因是否属于保险责任范围;2. 保险公司是否应当承担赔偿责任;3. 投保人是否应当提供充分证据证明火灾原因。

三、案例分析1. 火灾原因是否属于保险责任范围根据《中华人民共和国保险法》第二十一条规定,保险责任范围是指保险合同约定的,保险公司应当承担的保险责任。

在本案中,保险合同明确约定了火灾、爆炸等意外事故为保险责任范围。

因此,火灾原因是否属于保险责任范围是本案的关键。

根据《中华人民共和国消防法》第二十四条规定,任何单位和个人不得占用、堵塞、封闭消防通道,不得损坏、挪用或者擅自拆除、停用消防设施、器材。

在本案中,火灾原因可能涉及消防设施是否完好、消防通道是否畅通等因素。

如果火灾原因是由于投保人违反消防法规,导致消防设施无法正常发挥作用,则保险公司可能不承担赔偿责任。

2. 保险公司是否应当承担赔偿责任根据《中华人民共和国保险法》第二十二条规定,保险公司在保险责任范围内,应当按照保险合同的约定,及时、足额支付保险金。

在本案中,如果火灾原因属于保险责任范围,且投保人已提供充分证据证明火灾原因,则保险公司应当承担赔偿责任。

然而,在本案中,保险公司以火灾原因不明为由拒绝赔偿。

对此,需要进一步分析:(1)投保人是否已尽到证明火灾原因的义务。

财产损失保险案例分析

案例1.1 工厂火灾保险理赔争议【案情简介】某化工厂向B保险公司投保财产综合险,保险范围涵盖厂房及其附属设施。

在保险期间,化工厂突发火灾,起火点位于仓库,造成建筑及部分设备受损,索赔金额约250万元。

接到报案后,保险公司迅速派遣理赔人员到达现场进行查勘。

事故现场的仓库已被部分烧毁,主要是储存化学原料的区域。

初步调查显示,火灾由化学品自燃引发。

在进一步调查中,保险公司发现该厂在仓库管理上存在疏忽,未按规定将化学品分开储存,且仓库消防设施老旧,存在无法及时启动的问题。

【案情分析与结论】本案的关键在于确认火灾的发生是否由于被保险人管理不善而导致。

如果被保险人未能履行相关的安全义务,属于故意或重大过失,那么保险公司有权拒赔。

保险法中明确规定,保险公司对因被保险人故意或重大过失导致的损失不承担赔偿责任。

通过查证,被保险人未按照安全规章储存化学品,且消防设施老旧,最终确认火灾的发生与管理不善有关。

因此,保险公司决定部分拒赔,仅对因火灾不可控部分造成的损失进行赔偿。

【本案启迪】本案提醒保险人和被保险人,投保后仍需按要求进行日常管理。

理赔过程中,管理疏忽和重大过失将会对索赔结果产生直接影响,保险人有责任确保保险标的物的安全管理符合规范。

案例1.2 仓库暴雨损毁索赔案【案情简介】某物流企业为其仓库向C保险公司投保了财产综合险,涵盖建筑物、设备及存货。

保险期间内,连续暴雨导致仓库屋顶漏水,大量存货因浸泡而损坏。

仓库的屋顶有数个漏水点,部分区域积水严重,企业因此向保险公司提出损失赔偿,索赔金额为150万元。

保险公司接报案后进行现场查勘,确认了漏水及损毁的情况。

【案情分析与结论】仓库的漏水情况并非完全由于暴雨造成。

在现场查勘中,保险公司发现仓库的屋顶存在长期维护不当的情况,数个漏水点有旧痕迹,显示其在暴雨前已存在问题。

暴雨只是加剧了漏水和积水的情况,主要原因仍是屋顶维护不善。

保险法明确规定,财产损失必须是外来风险直接引发的结果。

财产保险理赔案例

财产保险理赔案例【篇一:财产保险理赔案例】财产保险理赔是财产保险赔偿处理的简称,是保险人或委托的理赔代理人在承保的保险标的发生保险事故,被保险人提出索赔要求后,根据财产保险合同有关条款的规定,对遭受的财产损失或人身伤亡所进行的一系列调查核实并予以赔付的行为。

保险理赔是保险经营的一个关键环节,理赔功能的切实发挥是保险保障功能的体现,是保险制度存在价值的体现。

投保人购买保险的主要目的之一正是保险事故发生后能够迅速得到理赔,获得实际的保险保障;而保险公司认真审核认定保险责任,提供周到的保险理赔服务是履行合同义务的具体体现。

因此,在保险市场竞争激烈的时代,理赔直接关系到保险公司的形象和信誉。

下面我们通过一个财产保险理赔案例来详细了解下财产保险理赔的意义及相关的流程。

2015年8月22日14时许,广西xx工程集团有限公司xx坡造公路工程no2标段项目部压路机操作员程某某,男,44岁,在平果县黎明乡路段边坡施工时翻车被压路机压到,经平果县黎明乡卫生院120到场确认已当场死亡。

广西xx工程集团有限公司xx坡造公路工程no2标段项目经理部在太平洋财险南宁中支投保了建筑工程团体人身意外伤害保险,每人意外身故赔偿限额为60万元,保单保险期限是2015年3月14日至2017年3月12日。

2015年8月27日9时许,太平洋财险接到报案后,承保地理赔人员立即赶赴事故现场,并立即向分公司理赔部上报重大赔案。

理赔人员到达现场后,立即开展查勘调查工作,对事故原因、事故经过,都进行了详细的了解,并对工地上的管理人员及其他工程人员做了细致的询问笔录。

同时,理赔人员经核对该标的保险单及工程结算报表,确认中标通知书上的工程总造价与保单约定的工程总造价一致,故该保险标的不存在不足额投保的问题;调阅了该项目工程部的劳动合同确认邓某该项目工程部的员工,属该事故的被保险人;还调阅了该工程项目部出据的事故证明并结合报案及死亡医学证明等情况,确认该事故的出险时间在保险有效期限范围内。

财产保险合同案例分析

财产保险合同案例分析篇一:保险合同案例案例一:已付首期保费但未签发保险单时合同是否成立【案情介绍】1998年3月17日,曾某填写了终身寿险投保单,并支付了首期保费。

同年4月2日,曾某因意外事故不幸死亡,其家属凭借保费收据向保险公司索赔,却遭到拒绝。

保险公司的理由是,曾某还没有进行体检,保险单亦尚未签发,双方之间不存在权利与义务关系。

【案例分析】1、保险关系的有效建立以投保人与保险人订立合同及交纳保费为前提。

在投保程序上应该是要约——承诺——核保——缴费——出具保单。

保险合同的生效是指保险合同对当事人双方发生约束力,通常是在合同成立以后,投保人缴纳保费立即生效,当然也可以由双方约定合同一经成立即告生效。

2、《保险法》第57条规定:“合同规定分期支付保险费的,投保人应当于合同成立时支付首期保险费,并应当按期支付其余各期的保险费”。

《保险法》第14条规定:“保险合同成立后,投保人按照约定交付保险费;保险人按照约定的时间开始承担保险责任。

”在本案例中,保险公司已向曾某收取保费,视为已表示同意承保,即承诺成立。

同时因为首期保费已缴,保险合同生效,即保险双方的权利义务关系成立。

保险公司应该履行赔付责任。

3、保险公司有违规操作的行为。

本案例中保险公司采取先收保费,再核保,然后签发保单的方式开展保险业务,不符合正常的承保手续这种不规范的展业方式,其后果理应由保险公司自行承担。

4、此案中,被保险人曾某是因意外伤害事故造成死亡,体检与否及身体状况如何对保险事故的发生不产生严重影响。

综合上述分析,保险公司应按约承担给付保险金的责任。

【启示】由于保险公司错误的展业程序造成的后果,应该由保险公司自己来承担。

案例二:保险标的已消失时保险合同是否成立【案情介绍】1997年9月16日,某保险公司接到业务员的报案,称被保险人于9月9日晚被杀,现该案正在侦破过程中,要求赔付保险金30万元。

该保险公司的理赔人员查明:(1)被保险人杨某被人在汽车内用尖刀刺死,抛尸野外。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

❖ (二) 4楼存货情况

棉朵成品: 棉朵包装: 棉朵辅料: 棉朵原料: 合计:

94.55万元 19.36万元

1.41万元 30.50万元 263.93万元

❖ 存放的棉朵成品、原料、辅料受损,共 计清点受损标的13,802件。销售过程中, 发现原确定的受损保险标的经过清洗后, 1696件羊绒被和鹅绒被发生严重霉变留 下斑迹和破碎,原核定无损的套件类成 品发现有1663件七彩被严重发臭和霉变。

❖ 这一规则不适用于保险人和再保人之间的合 同,因为“他们都是熟练的商业组织,熟悉 他们所从事的市场并具有平等的议价能力”。

补偿原则

❖(2)宁波博洋纺织公司火灾案

❖ 宁波博洋纺织有限公司向我司按2005年7月资产负债表的帐面余额投保 财产综合险19757.73万元,保险费8.44万元。

❖ 固定资产10521.34万元、存货9231.4万元、钢棚0.5万元。 ❖ 保险期限:自2006年9月1日零时起至2007年8月31日二十四时止。 ❖ 保单约定:每次事故火灾爆炸免赔率为损失金额的10% ❖ 分保安排:(1)临分69.31% (2)协议分保15%(3)自留15.69%

限公司对受损建筑进行工程预算,总预算金 额为228.94万元 。 ❖ 委托浙江中技建设工程检测有限公司测 算建筑修复费用为102.58万元 。 ❖ 浙江怡达和谐电梯有限公司宁波分公司

❖ 关于是否应该扣除火灾爆炸10%免培的问题:

根据保险近因原则,…..雷击? 火灾? 应扣除损失金额的10%免赔?

损失货物价格按查实的成本价格计算如下 :

艾维成品:

60元

喜布诺成品:

118.1万元

成品2-太原退货

14.33万元

包装:6.46万元

辅料:4.27万元

原料:

16.91万元

五层、六层存放的存货全部烧毁, 根据被保险人仓库保管账册账面反 映存货金额(销售价格)为3700万

四大基本原则

▪

最高诚信原则

补偿原则 ▪

近因原则 ▪

可保利益原则 ▪

最高诚信原则

❖ (1)中船澄西船舶修造有限公司的MAGNOLIA(木兰)船底, 于2007年9月30日13点20分,由承运人上海统保船务有限公司租 用的交通部广州打捞局的“德跃”轮从珠江口的高栏港起航,前 往长江浏河口锚地。10月2日,6点25分时,“德跃”轮航行至担 杆列岛东边海域时,值班大副发现被拖米兰船体出现严重的中垂 现象,立即报告了“德跃”轮船长,并电话向广州打捞局第一船 队报告,后慢慢修改航向,向风浪小,水浅的地方航行。7点30分, 当航行至东经114°23’-64’,北纬21°58’-59’处,发现 MAGNOLIA船底突然从中间断裂,7点45分,木兰船底的前半部 分沉入海底,但约有8米高露出海面,后半部分浮在水面并朝西南 方向漂流,8点58分向广州海事局作了报告,并请求其发布航行通 告,以确保其他船舶的航行安全。到10月3日0点10分后半部分在 大万山群岛的东面礁石上(东经113°40’-44’,北纬21°17’56’)搁浅。

❖1,弃权和禁止反言

❖2,保证:默示保证

船舶适航性 航行中不得绕行

❖ Golding v Royal London Auxiliary 案中,索 赔人未经阅读签了一份火险投保单。但随后 他在代理人留下的投保单复印件里发现其中 存在一个疏漏:未对以前发生的一次火灾予 以披露。几天后他把这一事实告知了代理人, 但代理人忘记了将该资料传达给保险公司内 签发保单的有关部门。最后的判决结果是, 承保人依投保单中的错误进行抗辩被法院驳

❖ Bawden案中,一个独目人签署投保单声称自 己没有身体缺陷;在路易斯安娜州,一个拄 着双拐的人签字声明健康状况良好。

❖ 保险公司的行为被视为弃权。

❖ “贯彻于合同法的一个原则是诚实的人的 合理期待

应该得到保护。这不是法律规则或者原则, 这是合同

法的目的。”

反作者原则

❖ “某一领域的专家对另一个领域的知识可能 就像儿童一样一无所知”。

❖ 劳合社的承保人与挪威保险公司通过各自在当地的检验代理人对事故进 行了实地查勘和分析后,对事故发生的原因得出了不同的结论:

❖ 劳合社承保人认为,两艘油轮发生碰撞是因为双方在航行中没有开航标 灯所造成的,并不是战争因素所致,而碰撞属于普通船舶保险承保的责 任范围,所以应当由挪威保险公司全部承担碰撞事故给两艘油轮所造成 损失的赔偿责任。

计3100万元。

根据会计师事务所的查账结果,出 险时账面余额固定资产18011.65万 元,投保比例为58.41%;存货 9725.43万元,投保比例为94.92%。

❖ 事故照片

❖根据宁波市消防部门的火灾原因认 定书,认定起火原因:雷击导致五 层东北墙附近纺织服装成品起火。

❖ 属于保险责任。

❖ (一) 5-6楼存货

近因原则

❖ (3)挪威仲裁机构裁定海湾油轮碰撞近因案

❖ 1985年10月3日,船名分别名为“诺瓦号”和 “马格农号”的油轮,在位于波斯湾的伊朗 哈尔克岛附近航行时发生碰撞。事故发生在 夜间,由于当时正处于两伊战争期间,波斯 湾上战云密布,两艘油轮在一片漆黑、不见 一点亮光的海上全速航行,它们都没有开航 标灯。碰撞事故发生后,两艘油轮的船身均

❖ 出险时账面反映金额约800万,经实物盘点、 仓库帐、财务帐核对库存成本价263万。

❖ 根据受损情况,结合宁波市保险行业协会 财产险理赔定损标准,把受损标的分为轻度、 中度和重度三类。

❖ 目前我司与被保险人先以65万的整体损 失进行协商。(25%-30%的损失率计算)

❖ (三)固定资产----房屋、电梯 ❖ 博洋纺织有限公司委托杭州神龙科技有

❖ 我司承保的是国内货物运输综合险,系列举责任, 由于未发生“碰撞、触礁”,客户可以找到的最接 近的保险责任为“震动”或“挤压”,应该说有些 勉强。与此相比,承保人可以用除外责任中的“保 险货物本身的缺陷或自然损耗”予以拒赔。

❖ 如果拒赔不能成功,我们可以追究承运人的责任。 经询问,承运人在拖航前向中国船级社申请了“适 拖证书”,我们查验后发现,该证书规定标的物可 以在6级风以下条件被拖航。但断裂事故当晚天气 预报显示,出事海域有台风。但承运人仍用一节的 速度前行。