由税后工资反推税前工资的计算表

稿酬所得税后推算税前收入额的计算

根据中华人民共和国个人所得税法及其实施细则规定,稿酬所得,适用比例税率,税率为百分之二十,并按应纳税额减征百分之三十,每次收入不超过四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用,其余额为应纳税所得额。

那么,如果已知税后稿酬,怎么倒推税前稿酬呢?按照“每次收入不超过四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用,其余额为应纳税所得额。

”的规定,税前收入为4000元时,按照税法规定计算的税后收入为3552元。

那么,以税后收入为3552元为分界点,分两种情况确定倒推的方法:

1、税后稿酬收入3552元(含)以下的倒推计算:税前收入=(税后收入- 112)/0.86;

2、税后稿酬收入3552元以上的倒推计算:税前收入=税后收入/0.888.。

税后工资反推税前工资计算器

税后⼯资反推税前⼯资计算器计算公式应纳税所得额 = (不含税收⼊⾦额-起征点-速算扣除数)/(1 -税率)注意:公式中的速算扣除和与税率,对应⼯资个税税率表中的不含税级距。

应纳税额 = 应纳税所得额 × 税率-速算扣除数注意:公式中的速算扣除和与税率,对应⼯资个税税率表中的含税级距,与税前⼯资计算个税⽅法⼀致。

税前⼯资 = 应纳税所得额 + 起征点 + 各项社会保险⾦⼯资、薪⾦所得简介⼀、征收范围⼯资、薪⾦所得是指个⼈因任职或受雇⽽取得的⼯资、薪⾦、奖⾦、年终加薪、劳动分红、津贴、补贴以及与任职受雇有关的其它所得。

⼆、税率三、应纳税所得额及应纳税额的计算应纳税所得额 = ⼯资薪⾦所得 - 各项社会保险费 - 起征额(3500元)应纳税额 = 应纳税所得额 x 税率 - 速算扣除数案例说明1、⼩李在2018年⼀⽉份收到税后⼯资5000元,这个⽉他缴纳了400元的各项社会保险⾦,那么他的税前⼯资是多少呢?应纳税所得额(不含税)=5000 - 3500 = 1500元,参照上⾯的⼯资税率表不含税部分,超过4,155元⾄7,755元的部分,则适⽤税率10%,速算扣除数为105。

应纳税所得额 = (不含税收⼊⾦额-起征点-速算扣除数)/(1 -税率)= (5000 - 3500- 105)/(1 - 10%)= 1550元。

应纳税所得额为1550元,参照上⾯的⼯资税率表含税部分,超过1500元⾄4,500元的部分,则适⽤税率10%,速算扣除数为105。

应纳税额 = 应纳税所得额 × 税率-速算扣除数= 1550 × 10% - 105 = 50元。

税前⼯资 = 应纳税所得额 + 起征点 + 各项社会保险⾦ = 1550 + 3500 + 400 =5450元。

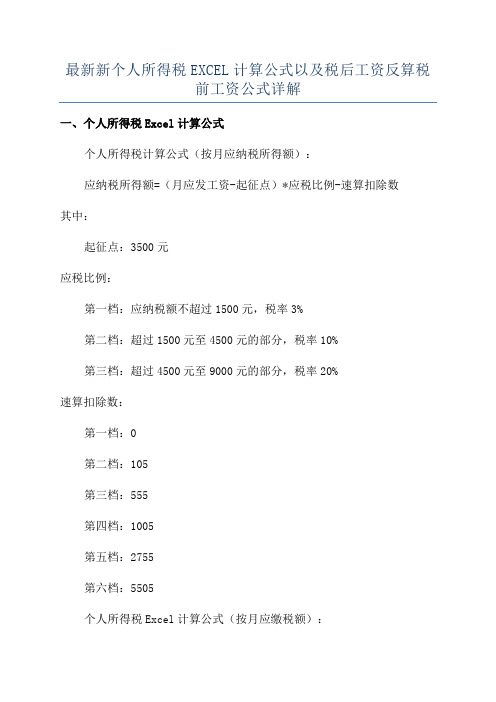

最新新个人所得税EXCEL计算公式以及税后工资反算税前工资公式详解

最新新个人所得税EXCEL计算公式以及税后工资反算税

前工资公式详解

一、个人所得税Excel计算公式

个人所得税计算公式(按月应纳税所得额):

应纳税所得额=(月应发工资-起征点)*应税比例-速算扣除数

其中:

起征点:3500元

应税比例:

第一档:应纳税额不超过1500元,税率3%

第二档:超过1500元至4500元的部分,税率10%

第三档:超过4500元至9000元的部分,税率20%

速算扣除数:

第一档:0

第二档:105

第三档:555

第四档:1005

第五档:2755

第六档:5505

个人所得税Excel计算公式(按月应缴税额):

应缴税额=(月应发工资-起征点)*应税比例-速算扣除数

其中:

起征点:3500元

应税比例:

第一档:应纳税额不超过1500元,税率3%,应缴税额:应纳税额*3%第二档:超过1500元至4500元的部分,税率10%,应缴税额:按1500÷3000×45应缴税额+按4500÷3000×45应缴税额

第三档:超过4500元至9000元的部分,税率20%。

税后工资反算税前工资的计算公式

税后工资反算税前工资的计算公式税后工资即是扣除个人所得税后实际收到的工资,税前工资即是用于计算个人所得税的应付工资。

税后工资反算税前工资即以实际到手工资来反算应发工资。

有公司人力资源招聘一经理,最后确定其工资发放形式为每月到手工资为2万元,即税后工资为2万元。

人力资源部没有觉得有什么异常,每月实发2万元就可以。

但是,财务为难了,我知道了要给他发多少工资,但问题是还要再计算应发多少工资,与正常计算工资的式反过来了。

每月实发工资=每月应发工资-每月个人承担的社保及公积金-个人所得税对于税后工资反算税前工资这件事,我也琢磨了很久,现在终于有了成果,我也迫不及待待地想要把这个成果记录下来。

以下是我对反算工资的理解与计算方式。

例:张某1月1日入职公司,每月工资于次月发放,每月实发工资为2万元。

他每月需代扣的社保及公积金为396.14元,每月专项附加扣除为1000元,计算张某每月的应发工资是多少?现行个人所得税都按照累计预扣法来计算应纳个人所得税,那么对于张某其实发工资按累计预扣法来计算。

累计实收工资=累计应付工资-累计专项扣除(社保及公积金)-累计应纳个人所得税累计应纳个人所得税=(累计应付工资-累计减除费用-累计专项扣除)*个人所得税税率-速算扣除数设累计减除费用为a,累计专项扣除为b,个人所得税税率为c,速算扣除数为d,推导公式如下:累计实收工资=累计应付工资-b-[(累计应付工资-a-b)*c-d] 累计应付工资=[累计实收工资-(a+b)*c-d+b]÷(1-c)推导公式中,a为已知数累计减除费用,b为已知数累计专项扣除(即个人承担部分的社保及公积金),只有c和d是未知数,c是个人所得税税率,d是相应的速算扣除数。

那么怎样根据已知的实收工资来判断相应的个人所得税税率和速算扣除数呢?因为实收工资是税后工资,所以通过个人所得税税率表的临界值计算临界值税后金额,根据累计实收工资查找其所在临界值税后金额的范围,来判断相应的个人所得税税率和速算扣除数。

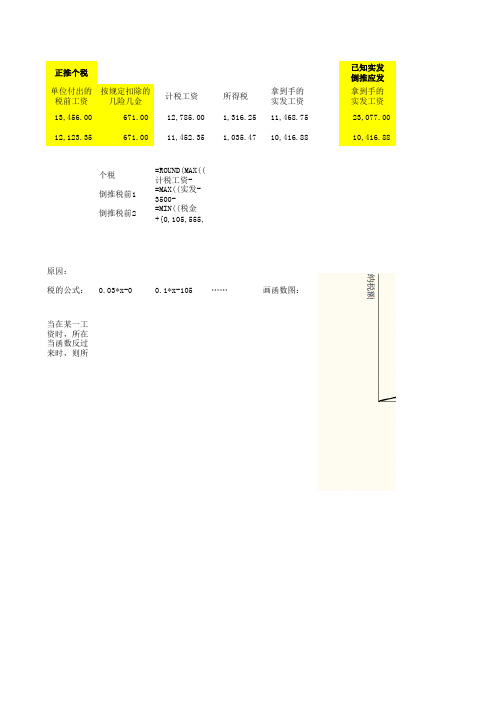

税法后正算、倒推个税公式

正推个税已知实发倒推应发单位付出的税前工资按规定扣除的几险几金计税工资所得税拿到手的实发工资拿到手的实发工资13,456.00 671.00 12,785.00 1,316.25 11,468.75 23,077.0012,123.35 671.00 11,452.35 1,035.47 10,416.88 10,416.88个税=ROUND(MAX((计税工资-3500)*{3;10;20;25;30;35;45}%-5*{0;21;111;201;551;1101;2701},0倒推税前1=MAX((实发-3500-{0,105,555,1005,2755,5505,13505})/(1-{3,10,20,25,30,35,45}%)+3500,倒推税前2=MIN((税金+{0,105,555,1005,2755,5505,13505})/{3,10,20,25,30,35,45}%)+3500+SUM(社保原因:税的公式:0.03*x-00.1*x-105……画函数图:当在某一工资时,所在税点肯定是最高值那个。

当函数反过来时,则所求值(计税工资)是最低值。

已知个税倒推应发按规定扣除的几险几金已知实发倒推应发所得税按规定扣除的几险几金已知个税倒推应发1,200.00 29,462.67 1,316.25 671.00 13,456.00671.00 12,123.35 1,035.47 671.00 12,123.3521;111;201;551;1101;2701},0),2)5})/(1-{3,10,20,25,30,35,45}%)+3500,实发)+SUM(扣除的几险几金)3,10,20,25,30,35,45}%)+3500+SUM(社保)既=MIN((税金+{速算扣除数})/{税率}%)+起征点+SUM(按规定扣除的几险几金)规定扣除的几险几金)。

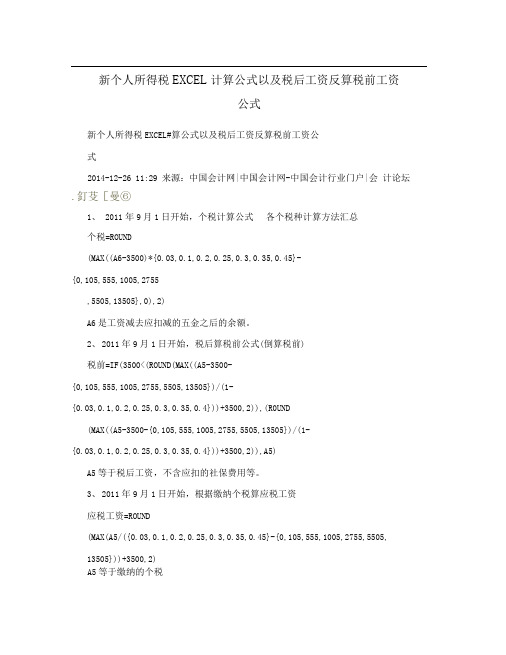

新个人所得税EXCEL计算公式以及税后工资反算税前工资公式

新个人所得税EXCEL计算公式以及税后工资反算税前工资公式新个人所得税EXCEL#算公式以及税后工资反算税前工资公式2014-12-26 11:29 来源:中国会计网|中国会计网-中国会计行业门户|会计论坛.釘芟[曼⑥1、2011年9月1日开始,个税计算公式各个税种计算方法汇总个税=ROUND(MAX((A6-3500)*{0.03,0.1,0.2,0.25,0.3,0.35,0.45}-{0,105,555,1005,2755,5505,13505},0),2)A6是工资减去应扣减的五金之后的余额。

2、2011年9月1日开始,税后算税前公式(倒算税前)税前=IF(3500<(ROUND(MAX((A5-3500-{0,105,555,1005,2755,5505,13505})/(1-{0.03,0.1,0.2,0.25,0.3,0.35,0.4}))+3500,2)),(R0UND(MAX((A5-3500-{0,105,555,1005,2755,5505,13505})/(1-{0.03,0.1,0.2,0.25,0.3,0.35,0.4}))+3500,2)),A5)A5等于税后工资,不含应扣的社保费用等。

3、2011年9月1日开始,根据缴纳个税算应税工资应税工资=ROUND(MAX(A5/({0.03,0.1,0.2,0.25,0.3,0.35,0.45}-{0,105,555,1005,2755,5505,13505}))+3500,2)A5等于缴纳的个税注意: 年终奖时不适用4、2011年9月1日开始,年终奖个税计算公式年底双薪的个税怎么计?年终奖个税=ROUND(IF(A13/12>1500,IF(A13/12>4500,IF(A13/12>9000,IF(A13/12>35000,IF(A13/12>55000,IF(A13/12>80000,IF(A13/12>80000.0001,(A13*0.45- 13505)),(A13*0.35-5505)),(A13*0.3-2755)),(A13*0.25-1055)),(A13*0.2-555)),(A13*0.1-105)),(A13*0.03)),2)(1)如果当月工资不小于3500元时,则设A13为年终金;(2)如果当月工资小于3500元时,则设A13为年终金+当月工资减去五金等可扣除项后的余额5.无效年终奖区间这些无效纳税区间有两个特点:一是每个区间的起点都是税率变化相应点;二是相对无效区间减去 1 元的年终奖金额而言,随税前收入增加、税后收入不升反降或保持不变,如年终奖为18001 元时,相应的个税为1695.1 元,税后收入为16305.9 元;而年终奖为18000元时,应缴的个税为540 元,税后收入为17460 元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

税后年终奖发推税前年 奖金到手 17460 48600 86400 315000 462000 624000

税后年终奖发推税前年终奖计算表 奖金/12 税率 1500 0.03 4500 0.1 9000 0.2 35000 0.25 55000 0.3 80000 0.35

Байду номын сангаас

税前 18000 54000 108000 420000 660000 960000

个人所得税税率表 费段 税率 数算扣除数 1500 3% 0 4500 10% 105 9000 20% 555 35000 25% 1005 55000 30% 2755 80000 35% 5505 >80000 45% 13505 税后工资反推税前工资计算表(扣除了五险一金) 税后工资 税率 数算扣除数 税前 4955 0.03 0 5000 7655 0.1 105 8000 11255 0.2 555 12500 30755 0.25 1005 38500 44755 0.3 2755 58500 61005 0.35 5505 83500 0.45 13505 工资 税后工资 参考上述黑色 4955 表格中的税后 7655 工资级别,选 11255 择合适的行填 30755 入您的税后工 44755 资,然后表格 61005 自动计算 年终奖 奖金到手 参考上述黑色 17460 表格中的税后 48600 年终奖级别, 86400 选择合适的行 315000 填入您的税后 462000 年终奖,然后 624000 表格自动计算 税率 0.03 0.1 0.2 0.25 0.3 0.35 0.45 税率 0.03 0.1 0.2 0.25 0.3 0.35 数算扣除数 0 105 555 1005 2755 5505 13505 税前 18000 54000 108000 420000 660000 960000 税前 5000 8000 12500 38500 58500 83500