晶盛机电2020年上半年管理水平报告

晶盛机电2020年一季度财务分析详细报告

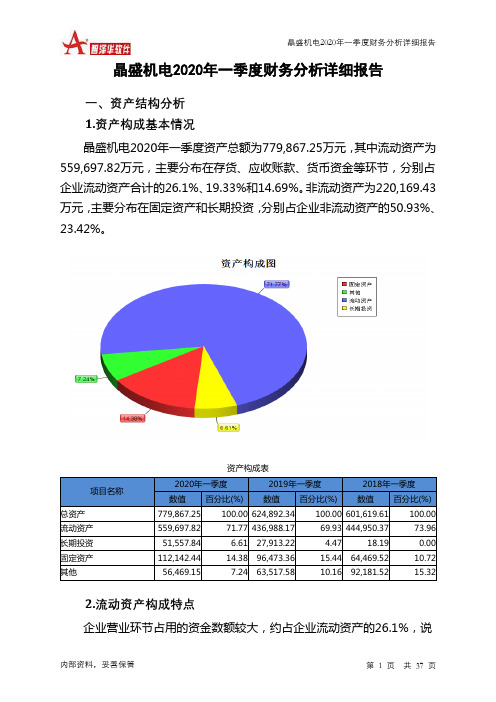

晶盛机电2020年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况晶盛机电2020年一季度资产总额为779,867.25万元,其中流动资产为559,697.82万元,主要分布在存货、应收账款、货币资金等环节,分别占企业流动资产合计的26.1%、19.33%和14.69%。

非流动资产为220,169.43万元,主要分布在固定资产和长期投资,分别占企业非流动资产的50.93%、23.42%。

资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产779,867.25 100.00 624,892.34 100.00 601,619.61 100.00 流动资产559,697.82 71.77 436,988.17 69.93 444,950.37 73.96 长期投资51,557.84 6.61 27,913.22 4.47 18.19 0.00 固定资产112,142.44 14.38 96,473.36 15.44 64,469.52 10.72 其他56,469.15 7.24 63,517.58 10.16 92,181.52 15.322.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的26.1%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表项目名称2020年一季度2019年一季度2018年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产559,697.82 100.00 436,988.17 100.00 444,950.37 100.00 存货146,060.7 26.10 134,549.21 30.79 108,671.54 24.42 应收账款108,209.38 19.33 94,403.82 21.60 74,056.96 16.64 其他应收款0 0.00 0 0.00 1,402.53 0.32 交易性金融资产17,030.29 3.04 32.99 0.01 0 0.00 应收票据179.04 0.03 86,860.6 19.88 141,354.97 31.77 货币资金82,207.42 14.69 38,138.79 8.73 55,319.78 12.43 其他206,010.99 36.81 83,002.76 18.99 64,144.6 14.423.资产的增减变化2020年一季度总资产为779,867.25万元,与2019年一季度的624,892.34万元相比有较大增长,增长24.8%。

晶盛机电2020年上半年经营成果报告

内部资料,妥善保管

第4页 共9页

项目名称

营业收入

营业成本 营业税金及附加 销售费用 管理费用 财务费用 研发费用

成本构成变动情况表(占营业收入的比例)(万元)

2018年上半年

2019年上半年

数值 百分比(%) 数值 百分比(%)

2020年上半年 数值 百分比(%)

124,404.56

100.00 117,842.02

100.00 147,072.69

100.00

76,788.41

1,315.38 2,630.34 15,791.3

282.2 0

61.72 74,783.63

1.06 2.11 12.69 0.23

-

603.13 1,484.06 6,953.22

237.1 0

63.46 102,813.33

0.51 1,444.03

晶盛机电2020年上半年的营业利润率为21.69%,总资产报酬率为 7.09%,净资产收益率为11.13%,成本费用利润率为28.51%。企业实际 投入到企业自身经营业务的资产为746,576.6万元,经营资产的收益率为

பைடு நூலகம்

1.26 2,328.86

5.90 6,397.02

0.20 -1,100.73

-

0

69.91

0.98 1.58 4.35 -0.75

-

3、营业成本控制情况 2020年上半年营业成本为102,813.33万元,与2019年上半年的 74,783.63万元相比有较大增长,增长37.48%。

三、盈利能力分析 1、盈利能力基本情况

内部资料,妥善保管

第1页 共9页

3、投资收益 2020年上半年投资收益为1,776.89万元,与2019年上半年的1,307.74 万元相比有较大增长,增长35.87%。

晶盛机电2020年上半年财务分析结论报告

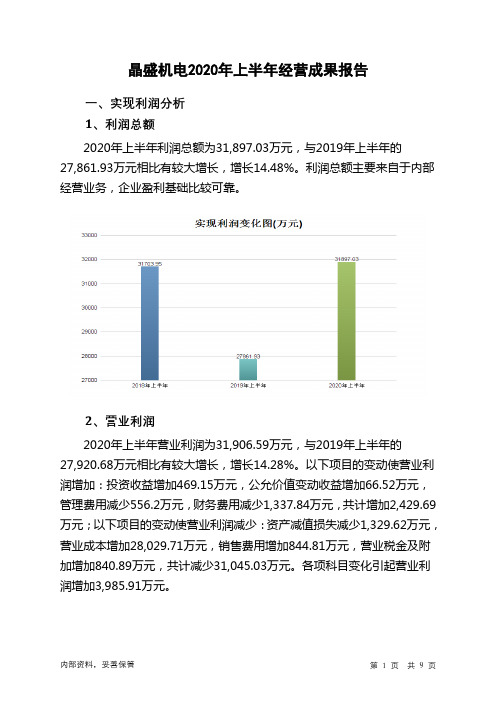

晶盛机电2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为31,897.03万元,与2019年上半年的27,861.93万元相比有较大增长,增长14.48%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年上半年营业成本为102,813.33万元,与2019年上半年的74,783.63万元相比有较大增长,增长37.48%。

2020年上半年销售费用为2,328.86万元,与2019年上半年的1,484.06万元相比有较大增长,增长56.93%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年上半年管理费用为6,397.02万元,与2019年上半年的6,953.22万元相比有较大幅度下降,下降8%。

2020年上半年管理费用占营业收入的比例为4.35%,与2019年上半年的5.9%相比有所降低,降低1.55个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-1,100.73万元。

三、资产结构分析2020年上半年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

与2019年上半年相比,资产结构偏差。

四、偿债能力分析从支付能力来看,晶盛机电2020年上半年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

300316晶盛机电:2020年第三季度报告全文

浙江晶盛机电股份有限公司2020年第三季度报告2020-0652020年10月第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人曹建伟、主管会计工作负责人陆晓雯及会计机构负责人(会计主管人员)章文勇声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□是√否公司报告期末至季度报告披露日股本是否因发行新股、增发、配股、股权激励行权、回购等原因发生变化且影响所有者权益金额□是√否非经常性损益项目和金额√适用□不适用单位:元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东总数和表决权恢复的优先股股东数量及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□是√否公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

2、公司优先股股东总数及前10名优先股股东持股情况表□适用√不适用3、限售股份变动情况√适用□不适用单位:股第三节重要事项一、报告期主要财务数据、财务指标发生重大变动的情况及原因√适用□不适用(一)经营简介报告期内,公司坚持以“打造半导体材料装备领先企业,发展绿色智能高科技制造产业”为企业使命,坚持技术引领,聚焦半导体材料装备领域的发展路径,各业务板块经营目标有效落地,取得较好经营成果。

晶盛机电2020年上半年财务风险分析详细报告

晶盛机电2020年上半年风险分析详细报告

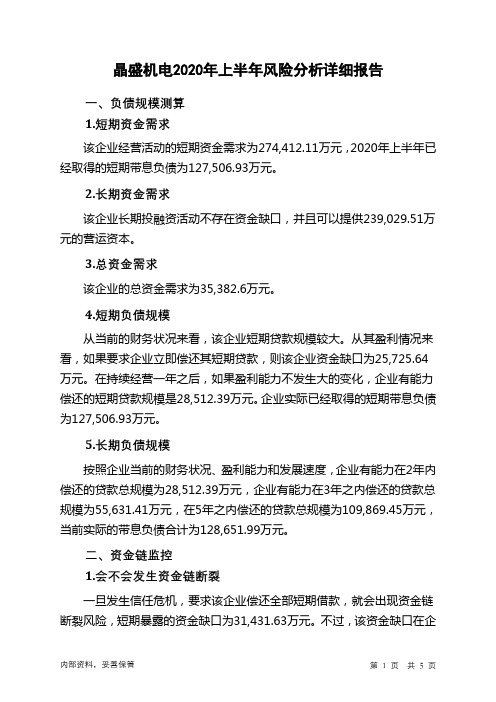

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为274,412.11万元,2020年上半年已经取得的短期带息负债为127,506.93万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供239,029.51万元的营运资本。

3.总资金需求

该企业的总资金需求为35,382.6万元。

4.短期负债规模

从当前的财务状况来看,该企业短期贷款规模较大。

从其盈利情况来看,如果要求企业立即偿还其短期贷款,则该企业资金缺口为25,725.64万元。

在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是28,512.39万元。

企业实际已经取得的短期带息负债为127,506.93万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为28,512.39万元,企业有能力在3年之内偿还的贷款总规模为55,631.41万元,在5年之内偿还的贷款总规模为109,869.45万元,当前实际的带息负债合计为128,651.99万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为31,431.63万元。

不过,该资金缺口在企

内部资料,妥善保管第1 页共5 页。

晶盛机电2020年一季度财务风险分析详细报告

晶盛机电2020年一季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为295,044.96万元,2020年一季度已经取得的银行短期借款为4,102.67万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供264,870.1万元的营运资本。

3.总资金需求

该企业的总资金需求为30,174.86万元。

4.短期负债规模

从当前的财务状况来看,该企业短期融资规模较大。

从其盈利情况来看,如果要求企业立即偿还其短期有息负债,则该企业资金缺口为

18,649.73万元。

在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是33,948.7万元。

企业实际已经取得的短期贷款金额为4,102.67万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为7,649.48万元,企业有能力在3年之内偿还的贷款总规模为20,799.09万元,在5年之内偿还的贷款总规模为47,098.3万元,当前实际的长短期借款合计为8,651.49万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为22,752.4万元。

不过,该资金缺口在企

内部资料,妥善保管第页共1 页。

晶盛机电研究报告

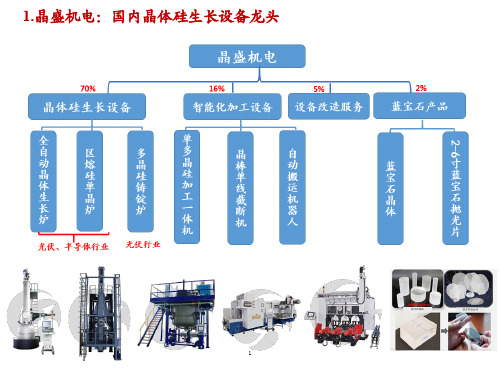

晶盛机电研究报告1.晶盛机电:晶体生长设备领跑者1.1技术规模实现领先长晶设备龙头,设备与材料齐飞。

晶盛机电成立于2006年,是国内晶体生长设备领域的龙头企业。

公司立足晶体生长设备的研发、制造和销售,开拓晶体硅生长设备和加工设备在光伏和半导体领域的应用,布局蓝宝石、碳化硅新材料产业,围绕“新材料,新装备”不断进行产业链延伸。

公司营业收入稳步增长,净利润增速触底回升。

根据公司业绩快报,2021年公司营业收入达到59.61亿元,再创历史新高。

公司围绕“先进材料、先进装备”的发展战略,受益于光伏行业持续发展,硅片厂商积极扩产,半导体设备国产替代进程加速,公司光伏设备、半导体设备订单量大幅增长,蓝宝石材料及辅助耗材业务也初露锋芒。

光伏行业持续发展,半导体产业景气上行,公司单季度净利润持续创新高。

2020年下半年公司利润开始扭转下降势头,同比增速转正。

根据公司年度业绩快报,2021Q4公司归母净利润达到6.08亿元,同比增长82.04%,环比增速为19.22%,单季度净利润创历史最高水平。

主营产品晶体硅生长设备,具有较高的产品附加值。

2021年第三季度毛利率40.38%,净利率为30.31%。

毛利率与净利率均维持较高水平,随着大尺寸蓝宝石晶体的制备成功,蓝宝石材料业务的毛利率存在上升空间。

各单季度ROE持续提升,期间费用率控制较好。

2021Q3单季度ROE达到8.58%,盈利能力不断提升。

公司控制三项费用已取得明显效果,2021年前三季度三项费用总计1.51亿元,占营业收入比例较2020年前三季度下降2.10%,其中主要为销售费用和财务费用的减少。

晶体硅生长设备营收超越同行。

经过多年来的快速发展,无论规模上还是技术上晶盛机电在同行业中都占据了绝对优势,已经成长为晶体硅生长设备领域的龙头企业。

2020年晶盛机电晶体硅生长设备的营业收入达26.23亿元,规模远超可比公司。

1.2材料设备多元发展主营产品涵盖硅材料、碳化硅和蓝宝石领域。

晶盛机电2020年三季度财务分析详细报告

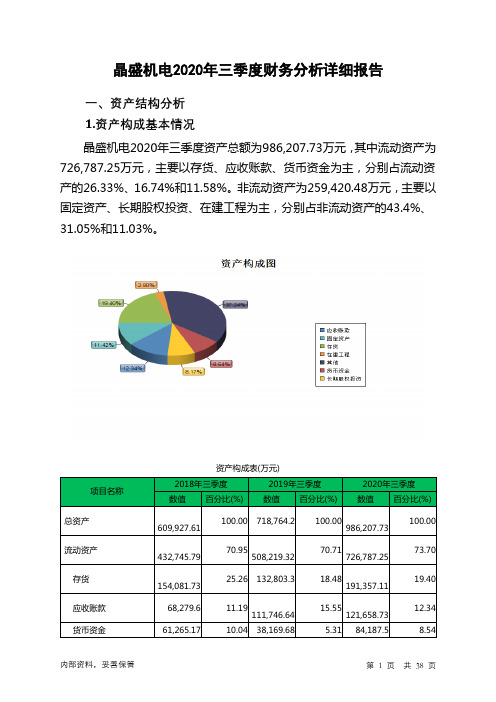

晶盛机电2020年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况晶盛机电2020年三季度资产总额为986,207.73万元,其中流动资产为726,787.25万元,主要以存货、应收账款、货币资金为主,分别占流动资产的26.33%、16.74%和11.58%。

非流动资产为259,420.48万元,主要以固定资产、长期股权投资、在建工程为主,分别占非流动资产的43.4%、31.05%和11.03%。

资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产609,927.61 100.00 718,764.2 100.00986,207.73100.00流动资产432,745.79 70.95508,219.3270.71726,787.2573.70存货154,081.73 25.26 132,803.3 18.48191,357.1119.40应收账款68,279.6 11.19111,746.64 15.55121,658.7312.34货币资金61,265.17 10.04 38,169.68 5.31 84,187.5 8.54非流动资产177,181.82 29.05210,544.8829.29259,420.4826.30固定资产86,553.96 14.19 91,914.1 12.79112,599.2611.42长期股权投资25,449.98 4.17 50,212.37 6.99 80,542.09 8.17 在建工程23,103.09 3.79 30,561.8 4.25 28,619.14 2.902.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的28.49%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产432,745.79 100.00508,219.32100.00726,787.25100.00存货154,081.73 35.61 132,803.3 26.13191,357.1126.33应收账款68,279.6 15.78111,746.64 21.99121,658.7316.74货币资金61,265.17 14.16 38,169.68 7.51 84,187.5 11.58 其他流动资产55,366.36 12.79 61,790.05 12.16 71,423.35 9.83交易性金融资产0 - 30.29 0.01 17,030.29 2.34 预付款项9,424.47 2.18 8,433.83 1.66 15,706.29 2.163.资产的增减变化2020年三季度总资产为986,207.73万元,与2019年三季度的718,764.2万元相比有较大增长,增长37.21%。

晶盛机电2020年上半年决策水平分析报告

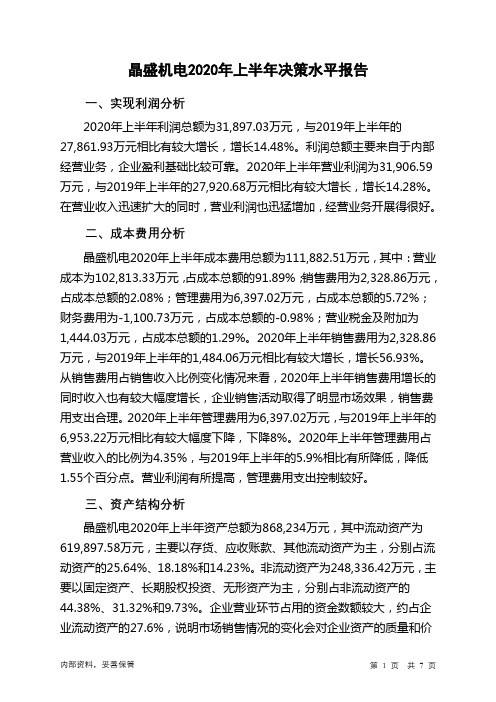

晶盛机电2020年上半年决策水平报告一、实现利润分析2020年上半年利润总额为31,897.03万元,与2019年上半年的27,861.93万元相比有较大增长,增长14.48%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年上半年营业利润为31,906.59万元,与2019年上半年的27,920.68万元相比有较大增长,增长14.28%。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析晶盛机电2020年上半年成本费用总额为111,882.51万元,其中:营业成本为102,813.33万元,占成本总额的91.89%;销售费用为2,328.86万元,占成本总额的2.08%;管理费用为6,397.02万元,占成本总额的5.72%;财务费用为-1,100.73万元,占成本总额的-0.98%;营业税金及附加为1,444.03万元,占成本总额的1.29%。

2020年上半年销售费用为2,328.86万元,与2019年上半年的1,484.06万元相比有较大增长,增长56.93%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年上半年管理费用为6,397.02万元,与2019年上半年的6,953.22万元相比有较大幅度下降,下降8%。

2020年上半年管理费用占营业收入的比例为4.35%,与2019年上半年的5.9%相比有所降低,降低1.55个百分点。

营业利润有所提高,管理费用支出控制较好。

三、资产结构分析晶盛机电2020年上半年资产总额为868,234万元,其中流动资产为619,897.58万元,主要以存货、应收账款、其他流动资产为主,分别占流动资产的25.64%、18.18%和14.23%。

非流动资产为248,336.42万元,主要以固定资产、长期股权投资、无形资产为主,分别占非流动资产的44.38%、31.32%和9.73%。

晶盛机电业绩及盈利能力分析(2020年)

7

6

1.2020年预计新接订单达60-65亿

图:我们预计晶盛机电2020年新接订单达60-65亿元 2020年预计新接订单(亿元)

光伏订单

中环+晶科

35

其他小客户订单

20

半导体订单(中环)

5-10

订单合计

60-65

(报告期新接订单=本报告期未完成订单+本报告期收入-上一报告期未完成订 单)

图:当前未完成设备订单达到较高水平(2020前三季度包含中标但未签合同的中环14亿大订单)

95% 90% 85% 80% 75% 70% 65% 60% 55% 50%

2015

晶盛机电

2016

2017

连城数控

2018

2019

3

1.盈利能力:晶盛机电净利率高于连城数控

晶盛机电2020Q1-Q3毛利率为34%,低于连城数控的37%,主要系晶盛为了在光伏大硅片设 备渗透初期抢占市场所致。2020Q3晶盛机电毛利率大幅回升至39%。

图:总营收迅速增长,2016-2019CAGR达到42%

图:归母净利高增长,2016-2019CAGR达到46%

2

1.在隆基之外的单晶炉需求市场占据90%的份额

公司凭借较强的产品实力,积累了较好的客户资源,和中环股份、晶科能源、晶澳科技等 多家行业领先企业均建立了长期深入的合作关系。

2019年公司新接订单合计39.1亿元,其中中环协鑫14.2亿元,晶科能源12.4亿元,上机数控 5.5亿元,晶澳等其他订单合计5亿元。

图:2020年Q1-Q3新签订单同比+150%(亿元)

新接订单

60

50

同比+150%

48

40

晶盛机电研究报告

晶盛机电研究报告晶盛机电研究报告一、公司概况晶盛机电成立于2005年,总部位于中国杭州市。

公司是一家专注于电机和电气自动化技术研发、制造与销售的企业。

公司主要产品涵盖交流电机、直流电机、步进电机以及相关的电气控制设备。

二、产业分析1. 电机市场需求稳定增长:随着工业自动化水平的提高,电机作为关键元件广泛应用于各个行业,包括机械制造、汽车制造、电子设备制造、机器人等领域。

未来,电机市场需求将保持稳定增长的态势。

2. 技术创新驱动行业发展:晶盛机电在电机和电气自动化技术方面投入了大量的研发资源,不断推出具有创新性的产品和解决方案。

技术创新是推动行业发展的关键,有助于提升产品竞争力和市场份额。

3. 市场竞争激烈:电机行业竞争激烈,市场上存在众多的竞争对手。

晶盛机电在市场竞争中具有一定的优势,如技术实力、产品品质和客户服务等方面。

然而,为了保持竞争优势,公司需要继续注重技术创新和产品升级。

4. 市场拓展潜力大:电机行业市场拓展潜力大,尤其是在新兴市场和应用领域。

晶盛机电应加大对新兴市场的开拓力度,并寻求与行业内相关企业的合作,进一步扩大市场份额。

三、公司竞争优势1. 技术实力:晶盛机电在电机和电气自动化技术方面具有较强的研发实力,能够不断推出具有创新性的产品和解决方案。

2. 产品品质:晶盛机电的产品经过严格的质量控制,具有良好的性能和可靠性,能够满足客户的需求。

3. 客户服务:晶盛机电注重客户服务,提供及时、高效的售前咨询和售后支持,赢得了客户的信赖和好评。

四、发展战略建议1. 加大研发投入:继续加大对电机和电气自动化技术的研发投入,推出更多具有创新性的产品和解决方案,提升公司的技术实力和竞争力。

2. 拓展市场份额:加大对新兴市场和应用领域的开拓力度,通过与行业内相关企业的合作,拓展公司的市场份额。

3. 强化客户服务:进一步优化客户服务体系,提供更为全面和高效的售前咨询和售后支持,提升客户满意度和忠诚度。

晶盛机电2020年三季度决策水平分析报告

晶盛机电2020年三季度决策水平报告一、实现利润分析2020年三季度利润总额为29,435.14万元,与2019年三季度的25,319.63万元相比有较大增长,增长16.25%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年三季度营业利润为29,413.53万元,与2019年三季度的25,331.17万元相比有较大增长,增长16.12%。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析晶盛机电2020年三季度成本费用总额为69,910万元,其中:营业成本为61,857.19万元,占成本总额的88.48%;销售费用为1,760.56万元,占成本总额的2.52%;管理费用为3,305.76万元,占成本总额的4.73%;财务费用为1,909.51万元,占成本总额的2.73%;营业税金及附加为1,076.98万元,占成本总额的1.54%。

2020年三季度销售费用为1,760.56万元,与2019年三季度的938.18万元相比有较大增长,增长87.66%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2020年三季度管理费用为3,305.76万元,与2019年三季度的3,238.1万元相比有所增长,增长2.09%。

2020年三季度管理费用占营业收入的比例为3.26%,与2019年三季度的3.91%相比有所降低,降低0.65个百分点。

营业利润有所提高,管理费用支出控制较好。

三、资产结构分析晶盛机电2020年三季度资产总额为986,207.73万元,其中流动资产为726,787.25万元,主要以存货、应收账款、货币资金为主,分别占流动资产的26.33%、16.74%和11.58%。

非流动资产为259,420.48万元,主要以固定资产、长期股权投资、在建工程为主,分别占非流动资产的43.4%、31.05%和11.03%。

300316晶盛机电:2020年度内部控制自我评价报告

浙江晶盛机电股份有限公司2020年度内部控制自我评价报告浙江晶盛机电股份有限公司全体股东:根据《企业内部控制基本规范》及其配套指引的规定和其他内部控制监管要求(以下简称“企业内部控制规范体系”),浙江晶盛机电股份有限公司(以下简称“公司”)结合自身经营、管理状况、内部控制制度等情况,在内部控制日常监督和专项监督的基础上,我们对公司截至2020年12月31日(内部控制评价报告基准日)的内部控制有效性进行了评价。

一、重要声明按照企业内部控制规范体系的规定,建立健全和有效实施内部控制,评价其有效性,并如实披露内部控制评价报告是公司董事会的责任。

监事会对董事会建立和实施内部控制进行监督。

经理层负责组织领导企业内部控制的日常运行。

公司董事会、监事会及董事、监事、高级管理人员保证本报告内容不存在任何虚假记载、误导性陈述或重大遗漏,并对报告内容的真实性、准确性和完整性承担个别及连带法律责任。

公司内部控制的目标是保障公司资产的安全、完整;提高公司经营的效益及效率,提升公司质量,增加对公司股东的回报;确保公司信息披露的真实、准确、完整和公平。

由于内部控制存在的固有局限性,故仅能为实现上述目标提供合理保证。

此外,由于情况的变化可能导致内部控制变得不恰当,或对控制政策和程序遵循的程度降低,根据内部控制评价结果推测未来内部控制的有效性具有一定的风险。

二、内部控制评价结论根据公司财务报告内部控制重大缺陷的认定情况,于内部控制评价报告基准日,不存在财务报告内部控制重大缺陷,董事会认为:公司已按照企业内部控制规范体系和相关规定的要求在所有重大方面保持了有效的财务报告内部控制。

根据公司非财务报告内部控制重大缺陷认定情况,于内部控制评价报告基准日,公司未发现非财务报告内部控制重大缺陷。

自内部控制评价报告基准日至内部控制评价报告发出日之间未发生影响内部控制有效性评价结论的因素。

三、内部控制评价工作情况(一)内部控制评价范围公司按照风险导向原则确定纳入评价范围的单位、业务和事项以及高风险领域。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

晶盛机电2020年上半年管理水平报告

一、成本费用分析

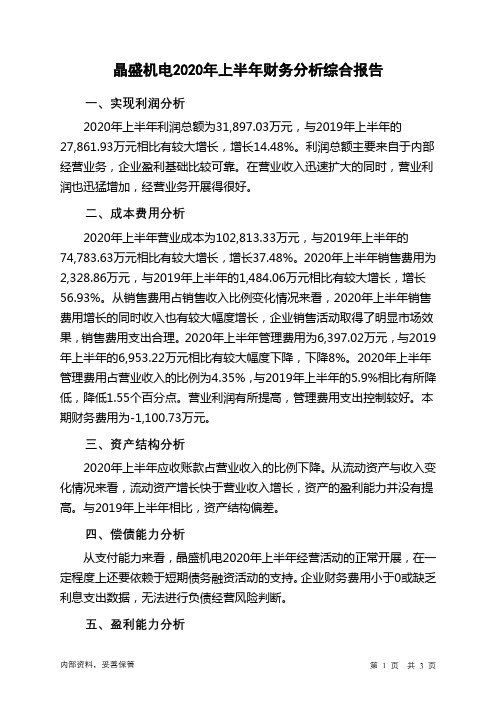

1、成本构成情况

晶盛机电2020年上半年成本费用总额为111,882.51万元,其中:营业成本为102,813.33万元,占成本总额的91.89%;销售费用为2,328.86万元,占成本总额的2.08%;管理费用为6,397.02万元,占成本总额的5.72%;财务费用为-1,100.73万元,占成本总额的-0.98%;营业税金及附加为1,444.03万元,占成本总额的1.29%。

成本构成表(占成本费用总额的比例)(万元)

项目名称

2018年上半年2019年上半年2020年上半年

数值百分比(%) 数值百分比(%) 数值百分比(%)

成本费用总额96,807.63 100.00 84,061.13 100.00

111,882.51

100.00

营业成本76,788.41 79.32 74,783.63 88.96

102,813.33

91.89 营业税金及附加1,315.38 1.36 603.13 0.72 1,444.03 1.29 销售费用2,630.34 2.72 1,484.06 1.77 2,328.86 2.08 管理费用15,791.3 16.31 6,953.22 8.27 6,397.02 5.72 财务费用282.2 0.29 237.1 0.28 -1,100.73 -0.98 研发费用0 - 0 - 0 -

2、总成本变化情况及原因分析

晶盛机电2020年上半年成本费用总额为111,882.51万元,与2019年上半年的84,061.13万元相比有较大增长,增长33.1%。

以下项目的变动使总成本增加:营业成本增加28,029.71万元,销售费用增加844.81万元,营业税金及附加增加840.89万元,共计增加29,715.41万元;以下项目的变动使总成本减少:管理费用减少556.2万元,资产减值损失减少1,329.62万元,财务费用减少1,337.84万元,共计减少3,223.65万元。

各项科目变化引起总成本增加26,491.76万元。

成本构成变动情况表(占营业收入的比例)(万元)

3、营业成本控制情况

2020年上半年营业成本为102,813.33万元,与2019年上半年的74,783.63万元相比有较大增长,增长37.48%。

4、销售费用变化及合理性评价

2020年上半年销售费用为2,328.86万元,与2019年上半年的1,484.06万元相比有较大增长,增长56.93%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。