2019Q4中国第三方移动支付市场数据发布报告

Google得意美国搜索市场谋求重返中国成败几何

第 二 , 次 于第 一 名诺 基 亚 的 Sm i , 且 仅 y ba 而 n

领先 于苹 果 。在 国 内市场 中 ,nri手 机也 A do d

盛付 通 负责 人洪 晓霁认 为 ,微支 付 ” “ 将 成 为未来 电子 支 付 发展 的新 方 向 , 非常 适 它

立 了各 自的移 动 互联 应 用 商店 , 互联 网企 各 业 也不 甘 落后 。去 年 1 月 , 0 当乐 网 (. ) dc 获 n 得 启 明创 投 10 20万美 元 的投 资 后 ,启 动 了 A do 平 台 游戏 战 略 , 推 出基 于 互联 网 、 nr d i 将 无线 互联 网和 手机 客 户端 的三位 一 体 平 台 。 l ,九 城宣 布 开 始进 行 移 动 互 联 网 全产 2月 业链 的 布局 。 之后 , 视 频发 布公 告 称 , 第一 公

2 0 Q1 2 1 Q3 国手 机 0 9 — 00 中 网络 游戏 规模

I 手机 网络游戏 市场规模 —● 一 环 比增 长

如今 , 2 1 年 伊 始 , 大无 线 就宣 布 在 0 1 盛 联 合联 发 科专 注 打造 A do 平 台 ,这被 视 nr d i 为 再 次 点 燃 了 无 线互 联 网 领域 的 战火 。然

是 制造 话 题 , 其 内地 市场 影 响 力 习益 削弱 在

的今天 ,帕 特里 克 ・ 切特 的此 番言 论成 功 皮 地 让行 业 人士 的 目光再 次 聚 焦G ol。 竟 , og 毕 e “ 技 术含 量 , 论 谁也 比不 上 G ol” og 。 e

后G ol时代的变化 o ge

返 的意愿 。0 1 1 2 1年 月4日, og 高级 副 总裁 G ol e

银联“云闪付”SOWT分析及发展对策

摘要移动支付是互联网的发展的必然结果,从起先一种概念性的提出到迅速普及的一种支付方式,已成为现今提倡无纸质化支付手段。

近年来,国内外学者围绕这一主题的研究成果甚丰但是适应支付市场的需求,便民利民的移动支付,跻身于支付行业领域的巅峰还是有一定距离,特别是从SWOT角度分析更有许多问题值得研究与探讨。

本文简述了移动支付的发展概念,围银联“云闪付”的优势、劣势、机遇和威胁做了相应的分析,就银联“云闪付”如何在移动支付的大蛋糕中分一杯羹提出了个人的看法。

本文用SWOT方法进行分析。

全文分五个部分:(第一部分),是讨论了选择移动支付的背景及意义,(第二部分)是从移动支付概况和银联“云闪付”的概况及产品体系进行分析,(第三部分)是从银联“云闪付”的优势、劣势、机遇和威胁进行分析,(第四部分)是对银联“云闪付”的发展对策进行分析,(最后部分)对本文进行总结与展望。

本文主要创新体现在移动支付在未来的5G时代如何更好的体现出它的便利性与优越性,银联“云闪付”+运营商模式,如何扩宽银联“云闪付”的场景应用,力求银联“云闪付”普及全民支付方向和移动支付安全性研究浅析发展方向。

关键词:银联“云闪付”SWOT分析移动支付ABSTRACTMobile payment is an inevitable result of the development of the Internet, from a concept at the beginning to a rapid spread of a payment method, has become the promotion of non-paper payment means. At present, the research results of domestic and foreign scholars around this topic are abundant but adapt to the demand of the payment market, and the mobile payment, which is convenient for the people and benefit the people, is still at the peak of the payment industry, especially from the SWOT point of view, there are many problems worth studying and discussing.This paper briefly describes the development concept of mobile payment, and analyzes the advantages, disadvantages, opportunities and threats of "cloud flash payment" around UnionPay.SWOT method is used to analyze this paper. The paper is divided into five parts :(the first part), is to discuss the background and significance of choosing mobile payment ,(the second part) is to analyze the general situation of mobile payment andthe general situation and product system of UnionPay "cloud flash payment ",(the third part) is to analyze the advantages, disadvantages, opportunities and threats of UnionPay" cloud flash payment ",(the fourth part) is to analyze the development countermeasures of UnionPay "cloud flash payment ",(the last part) to summarize and prospect this paper.How to better reflect the convenience and superiority of mobile payment in the next 5 G era, the mode of "cloud flash payment" operator of UnionPay, how to widen the scene application of "cloud flash payment" of UnionPay, and strive to popularize the research and development direction of universal payment direction and mobile payment security of UnionPay "cloud flash payment ".Keywords:UnionPay "Cloud Flash Payment" SWOT Analysis Mobile paymen目录一、引言 (3)(一)选题背景及意义 (5)(二)文献综述 (6)二、移动支付发展概况及“云闪付”产品体系 (4)(一)移动支付的概况 (4)(二)银联“云闪付”的发展概况 (4)(三)银联“云闪付”产品体系 (6)三、银联“云闪付”的SWOT分析 (7)(一)S(srtength),银联“云闪付”的优势 (7)(二)W(weakness),银联“云闪付”存在的劣势 (8)(三)O(opportunity),银联“云闪付”面临的机遇 (10)(四)T(threat),银联“云闪付”所面临的威胁 (11)四、银联“云闪付”发展对策 (13)(一)引领技术顺应“5G”发展对策 (13)(二)加强支付安全,防范支付风险对策 (13)(三)追求合作共赢对策 (14)(四)全球化对策 (15)五、总结 (15)参考文献 (16)致谢 ........................................... 错误!未定义书签。

农业物联网创业计划书doc

农业物联网创业计划书篇一:物联网创业计划书物联网服务平台及应用项目名称:公司名称:时间:创业计划书目录1234 业务描述 ................................................ ................................................... ................................ 4 1.1 基本描述 ................................................ ................................................... ................ 4 1.2 应用领域 ................................................ ................................................... ................5 1.3 商业模式 ................................................ ................................................................... 5 1.4 主要客户 ................................................ ................................................... ................ 7 产品/服务 ................................................ ................................................... .............................. 8 2.1 服务平台 ................................................ ................................................... ................ 8 2.1.1 概述 ................................................ ................................................... ................ 8 2.1.2 结构设计 ................................................ ................................................... ........ 9 2.1.3 基本功能 ................................................ ................................................... ...... 10 2.1.4 产品优势 ................................................ ................................................... ...... 12 2.2 关键设................................................... .............. 12 2.2.1 汇接网关 ................................................ ................................................... ...... 12 2.2.2 拨号网关 ................................................ ................................................... ...... 13 2.2.3 短距离传输模块 ................................................ (15)2.2.4 通信服务网关 ................................................ . (17)2.2.5 网管系统 ................................................ ................................................... ...... 17 2.3 应用服务方案 ................................................ ................................................... ...... 19 2.3.1 服务专用应用方案 ................................................服务共享应用方案 ................................................ ......................................... 20 市场营销 ................................................ ................................................... .............................. 21 3.1 行业和市场分析 ................................................ ................................................... .. 21 3.1.1 全球物联网市场介绍 ................................................ ..................................... 21 3.1.2 中国物联网市场 ................................................ (23)3.1.3 行业应用 ................................................ ................................................... ...... 25 3.1.3.1 物联网在农业中的应用: .............................................. ....................... 25 3.1.3.2 物联网在工业中的应....................... 26 3.1.3.3 物联网在服务产业中的应用 ................................................ ................. 28 3.1.4 容量分析 ................................................ ................................................... ...... 29 3.2 市场竞争和营销策略 ................................................ (31)3.2.1 市场竞争环境分析 ................................................ ......................................... 31 3.2.2 公司核心竞争力 ................................................ (31)3.2.3 市场竞争比较优势分析 ................................................ ................................. 32 3.3 市场竞争策略 ................................................ ................................................... ...... 33 3.3.1 市场定................................................... ...... 33 3.3.2 销售策略 ................................................ ................................................... ...... 33 3.3.3 营销模式 ................................................ ................................................... ...... 33 风险分析与防范 ................................................ ................................................... (35)4.1 风险分析 ................................................ ................................................... .. (35)4.1.1 技术风险 ................................................ ................................................... (35)25678 4.1.2 市场风险 ................................................ ................................................... ...... 35 4.1.3 人力资源风险 ................................................ . (35)4.1.4 竞争风险 ................................................ ................................................... ...... 36 4.2 规避对策 ................................................ ................................................... .............. 36 4.2.1 技术风险规避 ................................................ . (36)4.2.2 市场风险规避 ................................................ . (36)4.2.3 人力资源风险规避 ................................................ ......................................... 37 4.2.4 竞争风险规避 ................................................ . (37)4.3 其他风险分析 ................................................ ................................................... ...... 38 4.3.1 财务风险 ................................................ ................................................... ...... 38 4.3.2 知识产权侵犯风险 ................................................ ......................................... 38 管理制度 ................................................ ................................................... .............................. 395.1 组织架构 ................................................ ................................................... .............. 39 5.2 人员配置 ................................................................................................... .............. 39 研发与管理团队 ................................................ ................................................... .................. 40 资金筹措及财务预测 ................................................ ................................................... .......... 40 7.1 资金使用分析 ................................................ ................................................... ...... 40 7.1.1 运营费用(第一年) .............................................. ....................................... 40 7.1.2 生产流动资金 ................................................ . (41)7.2 三年内销售盈利预测 ................................................ ............................................. 41 成长与发展 ................................................ ................................................... (42)8.1 公司发展规划 ................................................ ................................................... (42)8.1.1 产品规划 ................................................ ................................................... (42)8.1.2 技术方向 ................................................ ................................................... (43)8.2 公司发展目标 ................................................ ................................................... (44)8.2.1 公司发展宗旨 ................................................ . (44)8.2.2 公司发展近期目标 ................................................ .. (45)8.2.3 公司远期发展目标 ................................................ .. (45)31 业务描述1.1 基本描述物联网是在计算机互联网的基础上,利用传感器技术、无线数据通信等技术,构造一个覆盖世界上万事万物的“Internet of Things”。

浅析第三方支付的现状和发展趋势—以支付宝为例

摘要随着互联网技术的极速发展,在各个方面人们的生活也得到了极大的便利,而交易方式也从传统的线下交易,渐渐转变为线上交易,在这一改变的环境下,一种新的支付方式开始兴起——第三方支付平台支付。

第三方支付凭借着简单便捷的操作受到人民的极大欢迎,开始快速崛起,成为了人们现在生活必不可少的应用,支付宝便是在众多第三方支付平台中的典型代表。

本文集中阐述了第三方支付的相关含义,围绕着以支付宝为代表的第三方支付如今的发展现状做了相应的分析,分析了如今第三方支付发展中遇到的各种问题,并就此提出相对应的对策,并对第三方支付以后的发展做出的预测。

本文运用了文献调查法进行专题分析。

全文分四个部分:第一部分,是讨论了第三方支付的含义,并对现在第三方支付的发展现状做出分析,第二部分,找出行业发展中的问题,第三部分,根据前面的问题做出对策,最后,是对第三方支付未来的发展方向做了展望与分析。

本文主要创新体现在利用了大量真实数据来突显出如今第三方支付发展的现状,并且结合了真实的事例,来说明第三方支付行业存在的问题,结合问题提出相应的对策。

关键词:第三方支付支付宝发展现状未来趋势ABSTRACTWith the rapid development of Internet technology, people's life has been greatly facilitated in all aspects, and the transaction mode has gradually changed from the traditional offline transaction to online transaction. In this changing environment, convenient third-party payment platform payment starts to rise. Third-party payment, with its simple and convenient operation, has been greatly welcomed by the people and started to rise rapidly, becoming an indispensable application in People's Daily life. Among the numerous third-party payment platforms, alipay is a typical representative of them.This article focused on the third-party payment of related concept and connotation, around by pay treasure to the development status of third-party payment now do the corresponding analysis, analysis of the third-party payment now all sortsof problems encountered in the development, and puts forward the corresponding countermeasures, and to make predictions on the development of third-party payment later.This paper uses the literature survey method to analyze the topic. The full text is divided into four parts: the first part, it is discussed the connotation of third-party payment, and now the third party payment development present situation analysis, the second part, find out problems in the development of industry, the third part, countermeasures according to the previous question, finally, is for the future of the third party payment development direction were discussed and analyzed.The main innovation of this paper is to use a large number of real data to highlight the current situation of the development of third-party payment, and combined with real examples to illustrate the problems in the third-party payment industry, combined with the problems to propose corresponding countermeasures.Key words: Third party payment Alipay Current Status of development Future trends目录一、引言 (3)(一)选题背景及意义.......................... 错误!未定义书签。

《互联网金融基础》课件 第二章 在线练习

第二章在线练习一、单项选择题1.中国第三方移动支付市场由于巨头的()和APP的活跃,使得人们的习惯逐步适应移动端,移动支付在2013-2014年得到高速发展。

A、收购B、补贴C、退出D、合并2.艾瑞数据显示,2015年中国第三方移动支付市场交易总规模达()万亿元。

A、11.87B、6.03C、9.03D、10.173.2016Q1,由于春节红包大战的推动,以红包、转账为代表的虚拟账户间转账用户渗透率进一步上升,虚拟账户间转账交易规模再创新高,达到()元。

A、1.5万亿B、4.5万亿C、5.1万亿D、5.1亿4.2016Q1,快钱钱包、京东钱包、百度钱包、不断拓展线下消费场景,快钱利用()完善的商业生态,大力推广其线下结算服务。

A、快嘀B、京东C、万达D、万科5.在2015Q4网贷行业丑闻频出这一大背景的冲击下,市场上影响力不足的网贷平台交易量受到一定影响,用户开始向拥有大品牌背书的互联网金融理财平台靠拢,受此影响,背靠中国电信的翼支付与背靠苏宁的()理财业务增长迅速。

A、易宝支付B、电商付C、苏宁付D、易付宝6.支付宝的迅速发展也为其母公司()在互联网金融其他业务上的布局铺路。

同时,这也反应出当前我国第三方支付强劲发展的态势。

A、天猫商城B、阿里巴巴C、蚂蚁金服D、淘宝网7.2015年12月18日()宣布同时与苹果及三星这两大巨头就Apple Pay和Samsung Pay入华达成协议,并于2016年2月和3月已分别推出其支付1 / 6服务。

A、支付宝B、中国银联C、淘宝网D、拉卡拉8.Apple Pay问世后,手机厂商开始参与到移动支付产业链中,华为推出()、OPPO推出手机钱包、魅族推出mPay,手机厂商直接发布移动支付产品也很多。

A、华为钱包B、支付宝钱包C、MATE钱包D、荣耀钱包9.根据2015年12月28日央行公布的《非银行支付机构网络支付业务管理办法》,个人网络支付账户分为()类。

第三方支付的风险与监管分析

图1e a 网络支付 业务收入情况 By

( ) 二 国内第三方支付发展历程及趋势

定实力和信誉保障的第三方独立机构对网上购物提供

交易支持平 台; 买方在选 购商品后, 用第三方平台提 使

供 的账户进行货款支付 , 由第三方通知卖家发货 ; 买方 检验物品后, 通知第三方付款给卖家 , 第三方再将款项

O8 Q4

0 9Q1

0 Q2 9

0 Q3 9

0 9Q4

-一 网络支付业务收入 ( 亿美元) t- 环 比增长率 ( - l- %)十 数据来源 :e a 0 9 B y2 0 年财务报告

同比增长率 ( %)

一

个支付平台, 为网上购物提供资金划拨渠道和服务。

具体来说 , 就是一些和国内外各大银行签约 、 并具备一

( 国外第三方支付发展状况 一)

的手续费。 最初几年, 第三方支付机构的数量不多, 业务

稳定发展, 营业利润也比较可观。 0 5 2 0 年后, 从事第三

第三方支付是互联 网经济兴起 后应运而生的全新

行业 , 这些企业 的历史大多很短 , 但发展 速度很快 , 互 联网经济比较发达 的国家和地 区都相继成立了规模较

运营商。 在众多第三方支付机构中, 支付宝和财付通两

大平 台分别依托淘宝及腾讯庞大的用户群脱颖 而出, 交易量将其他电子支付企业 远远甩在后面。 艾瑞咨询数 据显示 , 0 9 国内网上支付市场的规模 已达到5 6 2 0年 6 7

亿。 其中支付 宝的市场占比达到4 . 依次是财付通 98 %,

方支付的企业猛增至4 多家 , 0 各公司开始不计成本地抢 占市场 , 而阿里巴巴推 出支付宝并实行免费政策, 更是

2020年中国第三方支付数据发布报告

线下扫码支付交易规模(万亿元)

来源:综合企业及专家访谈,根据艾瑞统计模型核算。 ©2020.6 iResearch Inc.

线下扫码支付交易规模环比增速(%)

w

9

二维码收单市场交易规模

助力小微商户智能化升级,收单企业百舸争流,奋楫者先

线下扫码支付市场中,按照商户收款码是否为个人码,可以分为二维码转账和二维码收单两种交易类型。个人码开通方便 快捷,在2017-2018年线下扫码快速普及阶段增长迅速。然而,时至2019年,线下扫码支付市场进入平稳增长阶段,收 单服务商开始大力推进对中长尾小微商户的收单服务,使其从个人码收款商户转变为二维码收单商户,并在收单服务之上 叠加其他数字化服务,助力小微商户智能化升级,使其获取更多资金、营销等方面的支持。虽然收单市场参与者众多,但 以美团、拉卡拉、京东支付为代表的部分企业已经形成较强卡位优势,有望在最终角逐中成长为二维码收单市场的巨头。

©2020.6 iResearch Inc.

w

6

细分竞争格局:移动消费板块集中度高

ATJ三家占据移动消费板块95%以上市场份额

尽管受到较强的疫情冲击,2020年第1季度,移动消费板块仍然占据着第三方移动支付交易规模中18.7%的份额。并且, 移动消费行为是培养用户心智的重要阵地,有利于用户行为向移动金融、个人应用两个板块扩展。目前,移动消费板块被 支付宝、财付通和京东支付共同占据95.9%的市场份额,市场集中度高。头部三家在消费板块又具有不同的优势场景:支 付宝和京东支付分别具有淘系电商平台和京东商城作为线上消费场景的重要组成部分,而财付通则通过外部合作的方式占 据着拼多多等头部电商平台的部分交易额;线下消费板块,支付宝和财付通占据着C端用户扫码支付垄断地位,但京东支 付从商户侧的发力使得其在商户服务市场具备更多赋能空间。

中国互联网络发展状况统计报告

中国互联网络发展状况统计报告目录一、概述 (2)1. 报告背景与目的 (3)2. 报告范围与方法 (4)二、中国互联网发展概况 (4)1. 互联网用户规模 (5)2. 网络普及率 (6)3. 地域发展差异 (7)三、互联网接入情况 (8)1. 上网方式 (9)2. 接入速率 (10)3. 移动互联网发展 (11)四、互联网应用状况 (12)1. 社交媒体 (13)2. 网络购物 (14)3. 在线教育 (15)4. 网络娱乐 (16)五、电子商务与移动支付发展 (18)1. 电子商务市场规模 (19)2. 移动支付用户规模 (20)3. 移动支付市场规模 (21)六、网络安全与隐私保护 (22)1. 网络安全事件 (24)2. 用户隐私保护意识 (25)3. 网络安全法规政策 (26)七、未来展望与建议 (27)1. 发展趋势预测 (29)2. 政策建议 (30)3. 企业应对策略 (31)一、概述在当前全球信息化、数字化的时代背景下,中国互联网络的发展日新月异,深刻地影响着国家经济社会发展和人民群众的生活。

本报告旨在全面、深入地阐述中国互联网络的发展状况,分析发展趋势,揭示存在的问题和挑战,以期为相关政策制定和业界发展提供重要参考。

从规模与普及程度来看,中国互联网用户数量持续增长,网络覆盖范围不断扩大。

随着移动互联网的飞速发展,智能手机、平板电脑等移动设备成为网民的主要接入终端,推动了互联网应用的广泛普及和快速发展。

从基础设施建设角度看,中国在网络技术、设备研发等方面取得了显著进步。

网络带宽不断提升,网络速度和网络稳定性得到了极大的改善。

数据中心、云计算等新型基础设施建设不断推进,为中国互联网的发展提供了强大的支撑。

从互联网应用角度看,中国在互联网产业创新方面表现突出。

电子商务、社交媒体、在线支付、共享经济等新兴业态在中国得到快速发展,推动了中国数字经济的壮大。

人工智能、物联网、大数据等新一代信息技术在各个领域得到广泛应用,促进了产业升级和转型。

中国手机APP安装量、使用时长及渗透率分析

中国手机APP安装量、使用时长及渗透率分析在过去一年里,移动网民人均安装app总量持续增长至60款,第四季度人均app每日使用时长达5.1小时,相较2018年同期有近1个小时的增长。

纵观过去一年用户使用时长的占比变化,整体呈现向头部行业集中的趋势,分散在“其它”行业的时长占比连续下滑2019年Q4,即时通讯行业用户时长占比被压缩至27.1%,该时长压力主要来自短视频和在线视频行业;短视频用户时长占比相较2018年第四季度涨幅超过6个百分点;电商节大促的带动下,综合商城时长占比达5.0%。

过去一年,市值top10公司旗下app安装量占比呈现不断增长趋势,从2018年Q4的23.3%增长至2019年Q4的27.5%,时长数据显示,头部企业所占据的用户时长份额达到70.7%,用户注意力始终高度掌握在头部公司手上。

考虑到头部公司已经建立起庞大的app生态,流量和用户注意力被较好地保留在生态池内,中尾部公司想要打破这个格局将变得愈发艰难。

《2020-2026年中国APP手机软件行业市场需求潜力及未来前景规划报告》数据显示:2019年Q4,腾讯系app用户使用时长占比连续下降至34.4%,头条系app 时长占比保持高增速。

全网用户安装腾讯系app的占比接近100%,阿里系app的用户规模缓速增长的同时,用户时长小幅回落;百度系app在用户规模和时长上均保持稳定发展。

在2019年,用户体量增长最大的行业依次为短视频、综合商城、手机银行、支付结算和健身运动。

寒冬虽至,短视频行业却在2019年取得瞩目发展,用户体量增长居首位,且明显高于其他行业。

得益于直播带货的引入,综合商城在过去一年的用户时长占比也有所增长。

2019年12月,短视频行业蝉联时间杀手榜冠军,用户时长占比达19.7%,相比2018年同期时长占比近乎翻倍。

综合商城行业对用户的吸引力进一步提升,同比增长2.5个百分点。

在线阅读、在线视频和支付结算也是用户使用时长增长较快的行业。

支付宝发展现状及存在的问题的调查报告

市场行情调研报告老师:***姓名:***学号:*************班级:15国贸三班关于支付宝发展现状及存在的问题的调查报告15国际经济与贸易(3)班2015333503191 刘梦瑶【摘要】:支付宝是时下流行的一个支付平台,由期初依赖单一购物网站,到之后独立为一种功能全面的支付手段,从其发展历程中可以看到中国电商发展的缩影。

支付宝平台的出现,极大地促进了电子商务的发展,从而更好地服务于人们的网络生活。

本文分析了支付宝的发展现状和问题,指出支付宝发展的优势、不足和危机,最后提出一些改进举措。

【关键词】:支付宝发展现状存在的问题解决方案一、背景介绍随着阿里集团的不断壮大,支付宝逐渐走入人们的生活,为大多数的网购者认可。

支付宝创建于2004年12月,是阿里巴巴集团的关联公司,致力于为中国电子商务提供“简单、安全、快速”的在线支付解决方案。

目前,支付宝为众多的合作方提供支付服务,成为国内领先的独立第三方支付平台,是互联网第三方支付的典型代表。

二、发展现状(一)发展历程支付宝发展历程大体上经历两个阶段,从最初的“植根淘宝”(2003-2004)到“独立支付平台”(2005-)。

支付宝一开始只面向淘宝,即与淘宝网购物的应用场景相结合,服务于淘宝交易。

而后面支付宝独立发展,向独立支付平台转型,支付宝成为电子商务的一项基础服务,担当着“电子钱包”的角色。

截至2016年,支付宝官方称,支付宝注册用户数量已超过6亿。

支付宝的月活跃用户数量29472.7万人,日活跃用户数量8382.7万人。

(二)应用现状自2004年建立之日起,支付宝不仅从产品上确保用户在线支付的安全。

同时也让用户通过支付宝在网络间建立起相互的信任。

为建立纯净的互联网环境做出了重要贡献。

经过近十年的发展,支付宝在逐步完善,推广基础业务。

同时,扩展电子商务服务。

全面发展业务线不断迈向民生领域,并成为行业龙头。

从余额宝诞生以来,用户的理财成本急剧下降,理财用户快速上涨,加上客单价高,整体行业存在巨大流量。

工作报告 第三方支付调研报告

第三方支付调研报告第三方支付调研报告姓名:李梅婕班级:084班学号:011目录第一部分:网上商店的物流的配送(一)前言 (4)(二)什么是第三方支付 (4)(三)第三方支付的现状 (5)(三)调查方法 (6)第二部分:调查的结果与讨论(一)调查结果分析 (7)(二)调查结果提出的建议 (7)第三部分:参考文献 (8)第四部分:附录 (8)-2-内容摘要随着电子商务的逐年发展,第三方支付也在不断的成长当中。

但第三方支付在给这些企业和消费者带来便利的同时,也存在着很多比较严重的问题,如:网络钓鱼、网银欺诈、非法套现等等。

这些问题给电子商务带来了极大的威胁,有很多消费者很可能因为怕遇到这些问题就放弃了网上购物的想法,从而回归到传统的消费方式上去。

所以,在这样的背景下,我们对其进行了调查,通过这次调查能够解决第三方支付的一些问题。

关键字第三方支付网上购物-3-网络支付电子商务前言随着电子商务的逐年发展,第三方支付也在不断的成长当中。

第三方支付作为电子商务产业链融合的环节,决定了其特殊的地位。

现在有很多中小型企业,虽然能够合理利用电子商务为广大消费者提供优质的服务,但是大多数中小型企业没有自己建立支付平台的能力,所以多会选择一些成本较低的第三方支付平台。

且不同行业对电子支付的需求程度不同,随着时代的发展像游戏点卡和电子刊物等这些新型的行业,交易的内容是信息化商品,并不是实物交易,也无须物流,他们对电子支付的依赖度会更高。

没有第三方支付的支持,这些行业的发展也将受到极大的限制。

但第三方支付在给这些企业和消费者带来便利的同时,也存在着很多比较严重的问题,如:网络钓鱼、网银欺诈、非法套现等等。

这些问题给电子商务带来了极大的威胁,有很多消费者很可能因为怕遇到这些问题就放弃了网上购物的想法,从而回归到传统的消费方式上去。

所以,在这样的背景下,我们对其进行了调查,通过这次调查能够解决第三方支付的一些问题。

什么是第三方支付第三方支付是指一些和国内外各大银行签约、并具备一定实力和信誉保障的第三方独立机构提供的交易支持平台。

第三方支付市场数据分析报告

二维码收单市场:助力小微商户智能化升级,收单企业百舸争流,奋楫者先 线下扫码支付市场中,按照商户收款码是否为个人码,可以分为二维码转账和二维 码收单两种交易类型。收单服务商在收单服务之上叠加其他数字化服务,助力小微 商户智能化升级,使其获取更多资金、营销等方面的支持。2020年第1季度,我国 二维码收单市场规模约2.9万亿。

7

细分竞争格局:移动消费板块集中度高

ATJ三家占据移动消费板块95%以上市场份额

尽管受到较强的疫情冲击,2020年第1季度,移动消费板块仍然占据着第三方移动支付交易规模中18.7%的份额。并且, 移动消费行为是培养用户心智的重要阵地,有利于用户行为向移动金融、个人应用两个板块扩展。目前,移动消费板块被 支付宝、财付通和京东支付共同占据95.9%的市场份额,市场集中度高。头部三家在消费板块又具有不同的优势场景:支 付宝和京东支付分别具有淘系电商平台和京东商城作为线上消费场景的重要组成部分,而财付通则通过外部合作的方式占 据着拼多多等头部电商平台的部分交易额;线下消费板块,支付宝和财付通占据着C端用户扫码支付垄断地位,但京东支 付从商户侧的发力使得其在商户服务市场具备更多赋能空间。

6.2 2.1

支付宝/微信 自身 收单机构自身 收单外包服务商 合作的持牌收单机构

…

来源:艾瑞研究院自主研究绘制。

支付宝/微信 直连 收单机构

商户侧

2.9

3.3

收单外包服务商

系统分析师考试复习资料

系统分析师考试复习资料南昌大学计算中心武夷河E_Mail:wuyihe5304@说明:本文所有资料均收集于网络,由本人整理而成,在此对原作者表示衷心的感谢!网友们可自由传播此资料,但不得用于商业目的。

1 开发技术:语言与平台 (6)JavaBean 组件模型特点 (6)Enterprise JavaBean (EJB)组件模型特点: (6)JSP 胜过servlet 的关键的优点: (6)J2EE 的重要组成部分: (6)RMI 和RPC 的区别: (7)XML 和HTML 的主要区别: (7)XML 技术和JSP技术集成的方案: (7)XML 与JSP 技术联合的优越性: (7)XML 的特点: (7)SAX (Simple API for XML) 和DOM (Document Object Model) (7)什么DOM? (7)什么SAX? (8)什么类型的SAX 事件被SAX解析器抛出了哪? (9)什么时候使用DOM? (9)什么时候使用SAX? (9)HTML 的缺点: (10)经验结论 (10)用ASP、JSP、PHP 开发的缺陷: (10)XML 的优缺点: (10)XML 主要有三个要素:模式、XSL、XLL。

(10)2 Web Service 相关技术 (10)Web Service (10)创建简单的Web Service 的方法: (11)Web Service 主要目标是跨平台和可互操作性,其特点: (11)Web Service 应该使用的情况: (11)UDDI (统一描述、发现和集成Universal Description,Discovery,andIntegration) (11)SOAP (12)Web Service 技术(SOAP、UDDI、WSDL、EBXML) (12)3 软件工程、软件架构及软件体系结构 (12)3.1 面向对象技术 (12)一组概念 (12)OOA 的主要优点: (12)OOA 过程包括以下主要活动: (12)3.2 UML: (12)UML 包含了3 个方面的内容 (13)UML 提供了3类基本的标准模型建筑块 (13)UML 规定四种事物表示法 (13)UML 提供的建筑块之间的基本联系有四种 (13)UML 图形提供了9 种图形 (13)UML 规定了语言的四种公共机制 (13)UML 的特点: (13)USE CASE: (13)对象类图: (13)交互图: (14)状态图: (14)组件图和配置图: (15)UML 开发工具:ilogix Rhapsody (15)Rational Rose家族成员有: (15)3.3 OMT 方法: (15)OMT 方法有三种模型:对象模型、动态模型、功能模型。

2021年中国第三方支付行业研究报告

251.1

25.0 226.1

271.0

21.8

249.2

311.7

23.6 288.1

351.3

25.7 325.6

395.7

28.0 367.7

441.0

30.6 410.4

11.2% 8.0%

489.2

33.0

456.2

2016

2017

2018

2019

2020

2021e

2022e

2023e

2024e

中国第三方支付行业研究报告

2021年

摘要

行业概况

✓ 第三方支付凭借其便捷、高效、安全的支付体验,使得中国的支付市场成为国际领先的支付市场之一。 ✓ 远C端企业需要通过创新的支付体验以及完整的行业解决方案来提升自身的效率。所以,对于众多的支付机

构而言,另一个角度的第三方支付竞争刚刚步入新的开始。

细分领域 现状及建议

✓ 产业支付关键:①业务功能模块复用降成本,引流供应链金融业务增收入;②支付系统奠定数字化基础,供 应链数字化重塑进一步释放效能

✓ 线下近C端产业支付实践:条码支付为线下商户数字化升级提供窗口,头部收单机构及服务商规模效应显现, 服务能力与产品力是业务逻辑升华的关键

趋势洞见

✓ 央行数字货币的推广应用,带来下游系统机具升级需求增加 ✓ 线上线下场景进一步融合,服务商面临转型挑战,有序整合多元企业服务 ✓ 产业链横向竞争活性增加,纵向开放合作生态,形成开放、富有活力的支付生态

2023e

2024e

来源:1.mUserTracker: 基于日均400万手机、平板移动设备软件监测数据,与超过1亿移动设备的通讯监测数据,联合计算研究获得;2.GDP 增量以 2018 年为固定价格基期,由 艾瑞研究院建模推算,清华大学互联网产业研究院复核论证,清华大学互联网产业研究院及艾瑞研究院联合绘制。

ebay商业计划书

ebay,商业计划书篇一:跨境电子商务平台创办商业计划书(格式模板)跨境电子商务平台创办商业计划书一、项目企业摘要拟建企业基本情况其它需要着重说明的情况或数据(可以与下文重复,本概要将作为项目摘要来浏览)二、项目描述项目宗旨“电子商务+中国工厂+世界市场”模式已被证明是成功的;目前外贸型电子商务主要以B2B模式运行,如阿里巴巴、、中国制造网、敦煌网等,这几乎占据了整个外贸电子商务交易的绝大部分。

但是随着XX年金融危机的发生,国外消费者购买力的下降,同时国外政府的贸易保护倾向越发加重,直接导致以B2B模式存在的外贸电子商务受到极大冲击,所以逐渐出现以B2C模式存在的外贸电子商务形式,以中小批量发货,直接将货物从商家直达国外批发商或者是消费者已经成为未来外贸电子商务的发展必然趋势,目前已经有若干家发展较好的平台网站是阿里速卖通,敦煌网,和亿唐网。

同时外贸C2C也有以amazon和ebay为主导的平台占据着相关领域。

但是目前并没有出现外贸C2B形式的电子商务平台,所以一个集合B2C,C2C与C2B的外贸电子商务平台,必然会大有市场,也是符合电子商务发展必然趋势的领域。

项目优势1、横跨内贸、外贸市场(内、外贸界线日益模糊);2、横跨多个行业领域(同一企业在综合平台上可以既是采购商,又是供应商);3、横跨B2C、C2C、C2B交易平台(B和C的界线日益模糊);4、横跨交易、支付和企业管理,从Meet到Work;5、商业搜索+商业社区在海量信息中精准定位。

任务规划和目标任务规划第三方综合性电子商务平台:支持第三方入驻;横跨B2C,C2C与C2B;提供一站式解决方案;支持平台发货;支持内外贸;提供代运营服务。

战略目标实现全球生产商与全球消费者直接交易的、不分地域的综合性电子交易平台。

实现B2C,C2C与C2B三种模式并存,改变世界消费者的消费习惯。

阶段目标在整个过程,分为五个阶段,各阶段目标如下:第一阶段(12个月)目标:1,针对美国华人(包括留学生),实现中美之间的小额出口贸易:以服装、3C产品、书籍为依托。

广西北海市2020-2021学年高一上学期期末教学质量检测 政治 Word版含答案

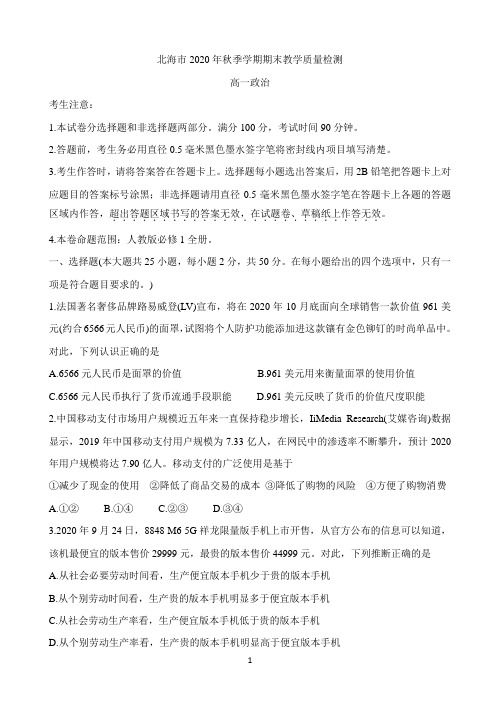

北海市2020年秋季学期期末教学质量检测高一政治考生注意:1.本试卷分选择题和非选择题两部分。

满分100分,考试时间90分钟。

2.答题前,考生务必用直径0.5毫米黑色墨水签字笔将密封线内项目填写清楚。

3.考生作答时,请将答案答在答题卡上。

选择题每小题选出答案后,用2B铅笔把答题卡上对应题目的答案标号涂黑;非选择题请用直径0.5毫米黑色墨水签字笔在答题卡上各题的答题区域内作答,超出答题区域书写的答案无效,在试题卷、草稿纸上作答无效...........................。

4.本卷命题范围:人教版必修1全册。

一、选择题(本大题共25小题,每小题2分,共50分。

在每小题给出的四个选项中,只有一项是符合题目要求的。

)1.法国著名奢侈品牌路易威登(LV)宣布,将在2020年10月底面向全球销售一款价值961美元(约合6566元人民币)的面罩,试图将个人防护功能添加进这款镶有金色铆钉的时尚单品中。

对此,下列认识正确的是A.6566元人民币是面罩的价值B.961美元用来衡量面罩的使用价值C.6566元人民币执行了货币流通手段职能D.961美元反映了货币的价值尺度职能2.中国移动支付市场用户规模近五年来一直保持稳步增长,IiMedia Research(艾媒咨询)数据显示,2019年中国移动支付用户规模为7.33亿人,在网民中的渗透率不断攀升,预计2020年用户规模将达7.90亿人。

移动支付的广泛使用是基于①减少了现金的使用②降低了商品交易的成本③降低了购物的风险④方便了购物消费A.①②B.①④C.②③D.③④3.2020年9月24日,8848 M6 5G祥龙限量版手机上市开售,从官方公布的信息可以知道,该机最便宜的版本售价29999元,最贵的版本售价44999元。

对此,下列推断正确的是A.从社会必要劳动时间看,生产便宜版本手机少于贵的版本手机B.从个别劳动时间看,生产贵的版本手机明显多于便宜版本手机C.从社会劳动生产率看,生产便宜版本手机低于贵的版本手机D.从个别劳动生产率看,生产贵的版本手机明显高于便宜版本手机4.2020年上海旅游节优惠包来啦!2020年上海旅游节推出惠民利民活动,吸引更多市民游客感受城市温度。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

65000 60000

2019年9月-2020年3月mUserTracker支付类APP一周总独立设备数

“双十一”

“双十二”

“集五福”

“全面抗疫情,健康码推出”

55000

周独立设备数高于双十一前水平

50000

来源:UserTracker 多平台网民行为监测数据库(桌面及智能终端)

一周总独立设备数(万台)

100% 80% 60%

3.1% 13.7%

16.3%

2018Q1-2020Q1中国第三方移动支付交易规模结构

2.6%

2.6%

2.3%

2.1%

2.9%

2.2%

2.2%

17.0%

18.6%

20.8%

19.2%

21.4%

22.2%

24.5%

17.2%

17.1%

16.9%

17.4%

17.8%18.1%Fra bibliotek18.0%

2020Q1对第三方移动支付影响分析

短期对线下扫码市场负向影响大,长期有利用户进一步下沉

短期负向影响

短期内,第三方移动支付市场中只有线下扫码支 付市场的交易规模会受到大幅影响,但该效应存 续时间短,尤其在各地通过发放“消费券“的刺 激下,扫码支付规模预计在二季度回升。

短期新兴场景

随着“抗疫”需要,支付宝、微信均推出了“健康 码”,在提供更加便捷的“抗疫”支持的同时,增 加了用户对自身APP的使用场景。尤其是对于低线 城市长尾用户,这种刚需使用场景可以解决一直以 来缺乏配套商业场景难以提高用户粘性的问题。

2018Q1-2020Q1中国第三方移动支付交易规模

95.7% 44.4

65.2% 44.8

54.0% 48.6

35.4% 52.7

24.7% 55.4

22.6% 55.0

15.2% 56.0

13.4% 59.8

2.3% 56.7

2018Q1 2018Q2 2018Q3 2018Q4 2019Q1 2019Q2 2019Q3 2019Q4 2020Q1e

2019年第4季度,中国第三方移动支付市场保持平稳发展,交易规模约为59.8万亿元,同比增速为13.4%。伴随着移动支 付场景的全面渗透,用户使用粘性已经深度养成,并由此带动了支付以外更多元化的功能,使用户享受到更多像移动支付 一样便捷的生活服务。2020年第1季度,预计受疫情影响,第三方移动支付交易规模下降至56.7万亿,与去年同期相比增 速约2.3%,与2019年第4季度相比下降约5.1%。但规模的下降并非由于用户使用习惯的颠覆,疫情反而使移动支付的优 势更加凸显,有利于移动支付向长尾用户的进一步渗透。

中国第三方移动支付市场 数据发布报告

2019Q4 & 2020Q1e

摘要

第三方移动支付:交易规模稳定增长,消费板块表现亮眼 2019年第4季度,中国第三方移动支付市场保持平稳发展,交易规模约为59.8万亿 元,同比增速为13.4%。移动消费板块表现亮眼,板块占比由上季度的22.2%增加 至24.5%。支付宝、财付通分别占据了55.1%和38.9%的市场份额。

线下扫码支付:受营销一体化带动,创年内增速新高 受“双十一”和“双十二”活动线上线下一体化营销活动带动,线下扫码支付增速 在2019年第4季度环比增速重回双位数。2019年第4季度,线下扫码支付交易规模 约为9.6万亿,环比增速约11.6%。

移动智能终端NFC支付:逐步进入稳定增长 2019Q4,我国移动智能终端NFC支付交易规模约98.6亿元,占整体移动支付交易 规模的比例较小,但同比增速较快,达到了51.0%。

2020Q1数据预测分析:短期对线下扫码负向影响大,长期有利用户进一步下沉 预计第三方移动支付交易规模下降至56.7万亿,与去年同期相比增速约2.3%,与 2019年第4季度相比环比下降约5.1%。 预计线下扫码支付市场交易规模降至约6.6万亿,环比下降约31.1%,但交易规模减 少只是由于疫情期间用户支付行为受限,短期内不会改变扫码支付的用户习惯。

中国第三方移动支付市场发展情况分析及预测 1

• 2018Q1-2020Q1第三方移动支付交易规模 • 2018Q1-2020Q1第三方移动支付交易规模结构 • 2019Q4第三方移动支付市场竞争格局

中国移动支付细分市场发展情况分析及预测

2

4

第三方移动支付交易规模

预计疫情对一季度消费板块影响大,行业规模预计迎来微降

2019Q4第三方移动支付交易规模结构

线上线下同时放量,移动消费板块表现亮眼

2019年第4季度是传统的消费旺季,伴随着主流电商的发力,线上消费类交易规模增速冲高。同时,由于线上线下一体化 的联动营销效应,线下消费增速亦出现明显回升。这带来了移动消费板块整体的亮眼表现,板块占比由上季度的22.2%增 加至24.5%,移动消费类板块占比明显提升。 2020年第1季度,预计由于线下扫码支付市场交易规模的大规模萎缩,消费板块占比大幅下降,但随着国内疫情的缓解与 复产复工的推进,预计该效应具有短期性。金融板块,一季度上旬科技行情大好,新发基金募资火爆,预计金融板块整体 交易规模微涨,板块占比增加;一季度是传统的春节季,个人应用板块预计受红包转账等社交行为增加的影响迎来微涨。

交易额规模(万亿元)

同比增长率(%)

注释:1.自2016年第1季度开始计入C端用户主动发起的虚拟账户转账交易规模,历史数据已做相应调整; 2.统计企业中不含银行,仅指规模以上非金融机构支付企业;3.艾瑞根据 最新掌握的市场情况,对历史数据进行修正。 来源:综合企业及专家访谈,根据艾瑞统计模型核算。

5

2.0% 17.7%

19.5%

40% 20%

66.9%

63.3%

61.7%

60.0%

61.3%

57.9%

57.5%

55.3%

60.8%

0% 2018Q1 2018Q2 2018Q3 2018Q4 2019Q1 2019Q2 2019Q3 2019Q4 2020Q1e

长期发展趋势

伴随着场景铺设的全面化与用户体量的积累,头部 支付企业提供的便捷服务不再仅限于支付,而是向 着用户生活的更多方向拓展,使用户生活全面便捷 化。 所以,本次疫情虽然带来了线下扫码市场的短期波 动,但支付已不仅仅是支付,而是用户生活的全面 化。从支付类APP周独立设备数的趋势可以看到, 支付业务规模的变化只代表用户支付行为的短期受 限,而非对支付类APP的弃置,因为支付类APP已 将用户生活的更多面嵌入其中。