生产企业出口视同自产货物业务类型对照表

视同自产货物适用免抵退政策丨法规出处

在进出口实操过程中,生产型企业有时需要外购原材或是成品直接与自产货物出口,可以视同自产货物申报免抵退税政策。

在实际操作中,对政策适用性的法律出处进行了归纳学习指导性政策文件:财政部国家税务总局关于出口货物劳务增值税和消费税政策的通知财税[2012]39号(发布日期:2012年5月25日实施日期2012年7月1日)生产企业出口自产货物和视同自产货物及对外提供加工修理修配劳务,以及列名生产企业出口非自产货物,免征增值税,相应的进项税额抵减应纳增值税额,未抵减完的部分予以退还。

而生产企业视同自产货物的首要条件就是持续经营以来从未发生骗取出口退税、虚开增值税专用发票或农产品收购发票、接受虚开增值税发票行为。

对于持续时间2年以上、纳税信用等级A类、销售额5亿元以上的高规模企业,外购的出口货物与本企业自产货物同类项或具有相关性即可视同自产货物。

对于其他企业,出口外购货物、配套出口货物、委托加工货物、生产自产货物的外购设备和原材料等货物,需要经过税务机关核查确认,方可视同自产货物出口。

对于不符合视同自产的非自产货物,根据财税〔2012〕39号文件规定,非列名生产企业出口的非视同自产货物,实行免征增值税政策。

免税即国内采购的商品其进项税额不得抵扣,需要做进项税额转出附件4:视同自产货物的具体范围一、持续经营以来从未发生骗取出口退税、虚开增值税专用发票或农产品收购发票、接受虚开增值税专用发票(善意取得虚开增值税专用发票除外)行为且同时符合下列条件的生产企业出口的外购货物,可视同自产货物适用增值税退(免)税政策:(一)已取得增值税一般纳税人资格。

(二)已持续经营2年及2年以上。

(三)纳税信用等级A级。

(四)上一年度销售额5亿元以上。

(五)外购出口的货物与本企业自产货物同类型或具有相关性。

二、持续经营以来从未发生骗取出口退税、虚开增值税专用发票或农产品收购发票、接受虚开增值税专用发票(善意取得虚开增值税专用发票除外)行为但不能同时符合本附件第一条规定的条件的生产企业,出口的外购货物符合下列条件之一的,可视同自产货物申报适用增值税退(免)税政策:(一)同时符合下列条件的外购货物:1.与本企业生产的货物名称、性能相同。

生产企业出口视同自产产品申请备案表

本期申报的视同自产产品与主营产品的关系说明:

我公司以上情况属实并愿意承担一切法律责任。

经办人:财务负责人:企业负责人:年月日

(三)集团公司必须将有关成员企业的证明材料报送给主管出口退税的税务机关。

□四、生产企业委托加工收回的产品,同时符合下列条件的,可视同自产产品办理退税。 (一)必须与本企业生产的产品名称、性能相同,或者是用本企业生产的产品再委托深加工收回的产品;

(二)出口给进口本企业自产产品的外商;

(二)委托方执行的是生产企业财务会计制度;

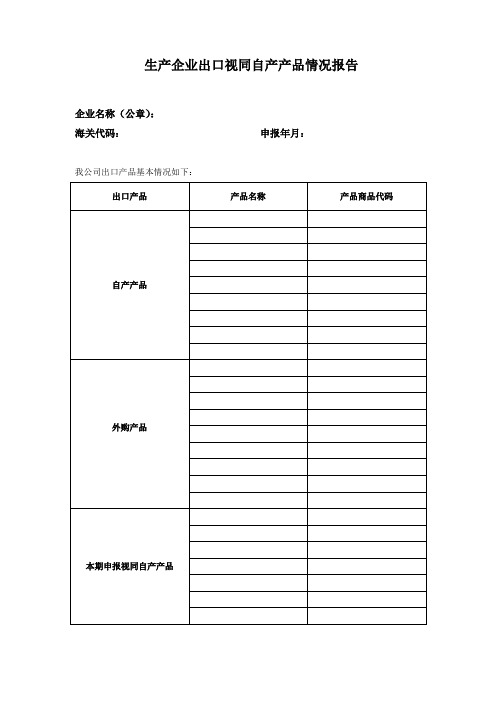

生产企业出口视同自产产品情况报告

企业名称(公章):

海关代码:申报年月:

我公司出口产品基本情况如下:

出口产品

产ห้องสมุดไป่ตู้名称

产品商品代码

自产产品

外购产品

本期申报视同自产产品

我公司本期申报的视同自产产品符合《国家税务总局关于出口产品视同自产产品退税有关问题的通知》(国税函【2002】1170号)的(在符合条件对应□内打“√”)

□一、生产企业出口外购的产品,凡同时符合以下条件的,可视同自产货物办理退税。

(一)与本企业生产的产品名称、性能相同;

(二)使用本企业注册商标或外商提供给本企业使用的商标;

(三)出口给进口本企业自产产品的外商。

二、生产企业外购的与本企业所生产的产品配套出口的产品,若出口给进口本企业自产产品的外商,符合下列条件之一的,可视同自产产品办理退税。

□(一)用于维修本企业出口的自产产品的工具、零部件、配件;

□(二)不经过本企业加工或组装,出口后能直接与本企业自产产品组合成成套产品的。

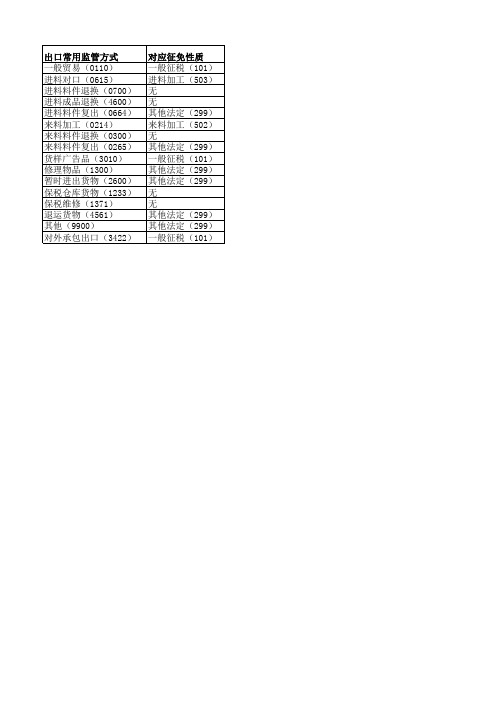

货物贸易分类对照表

单证和原进口合同

表》办理 单证审核的出口合源自和发票及出口报关 单和收入申报单的出口合同和发票及收入申报 单 例审核有关单据并审核相应的 出口合同

收汇凭证

单证和原出口合同

表》办理

关单,超过等值5000美元(不 并标注结汇时间、结汇金额、 额等 单证审核

不得 办理

不得办理

不得 办理

被列入C类之日起30 日内关闭境外账户 并调回存放境外的 全部资金(取消业 务资格) 限制成员或集团业 务

4 5

出口收入存放境外 跨国公司集中收付汇

对照表 C 逐笔到所在地外汇 局办理事前登记手 续,银行凭《登记 表》办理

单证审核

口合同和发票及进口报关单 审核进口合同和发 票,超过等值5万美 元的还需审核经金 融机构核对密押的 外方金融机构出具 的预付货款保函 例审核有关单据并审核相应的 进口合同

出申报单证

审核相关出口合同及出口报关单,超过等值5000美元(不 含)还需审核外币携带证原件并标注结汇时间、结汇金额、 余额等 金融机构单证审核 审核买卖合同和支 出申报凭证及相关 货权凭证(同一合 同项下收入金额超 出相应支出金额20% 【不含】的凭《登 记表》办理)

不得办理

不得办理

企业出口收入不得 存放境外,不得使 用境外账户对外支 付(限制账户收 支)

1

货物贸易外汇收支单证审核——分类对照表 A B 对其贸易外汇收支 进行电子数据核 查,超过收/付汇额 度的凭《登记表》 业务办理程序 办理 进口付汇 金融机构单证审核 审核进口合同或发 TT汇款-货到付款 审核进口合同和发票及进口报关单 票或进口报关单 企业分类

2 3

TT汇款-预付货款 信用证、托收 错误汇出产生的 退汇 其他原因产生的 退汇 贸易付 退汇日期与原付 汇的退 汇日期间隔在180 汇(结 天(不含)以上 汇或划 或无法按规定办 转) 理退汇业务的 出口收汇 待核查 账户支 出(结 汇或划 转)

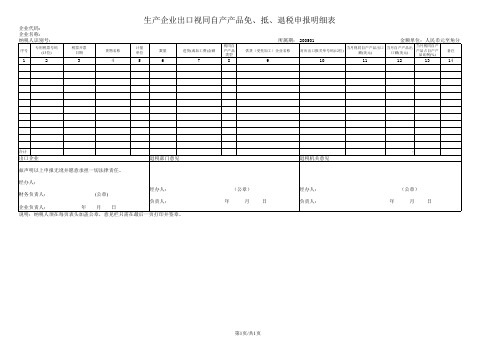

生产企业出口视同自产产品明细表2013

本通知单一式三份:主管退税部门留存一份,主管征税机关留存一份,企业留存一份。

合计:

我企业持续经营以来无发生骗取出口退税、虚开增值税专用发票或农产品收购发票、接受虚开增值税专用发票(善意取得除外)等行为;且此表各栏填报内容是真实、合法的, 与实际出口货物情况相符;兹声明是真实的。否则,愿承担由此产生的一切法律责任。 本次申报:单证收齐视同自产出口小计 人民币元;单证收齐出口合计 人民币元;单证收齐视同自产出口占单证收齐出口 %

出口金额人民币我企业持续经营以来无发生骗取出口退税虚开增值税专用发票或农产品收购发票接受虚开增值税专用发票善意取得除外等行为

生产企业出口视同自产产品明细表

海关代码:

出口货物品名 报关单号码

所属年月:

视同自产产品类型 供货、加工企业名称 供货、加工企业纳税人识别号 数量 出口金额(原币)出口金额(人民币) 备 注

பைடு நூலகம்

经办人: 财务负责人: 企业负责人: (公 年 章) 月 日

备注:视同自产产品的范围见财税【2012】39号文件附件四,“视同自产产品类型”根据实际情况比照国家税务总局公告2013年第65号公告的附件3选择以下 类型填列:1、STZC-01; 2、STZC-02;3、STZC-03;4、STZC-04;5、STZC-05;6、STZC-06;7、STZC-07;8、STZC-08;9、STZC-09;10、STZC-10。

财税实务:视同自产产品出口可享退税

视同自产产品出口可享退税

一出口企业的办税人员询问:最近公司购买的一批用于维修本企业出口自产产品的工具、配件,这些产品能否给予出口退税?

《国家税务总局关于明确生产企业出口视同自产产品实行免、抵、退税办法的通知》(国税发〔2002〕152号)文件及《国家税务总局关于出口退税若干问题的通知》(国税发〔2000〕165号)规定,生产企业出口的下列四类产品,视同自产产品给予退(免)税。

(一)生产企业出口外购的产品,凡同时符合以下条件的,可视同自产货物办理退税:与本企业生产的产品名称、性能相同;使用本企业注册商标或外商提供给本企业使用的商标;出口给进口本企业自产产品的外商。

(二)生产企业外购的与本企业自产产品配套出口给进口本企业产品外商的产品,符合下列条件之一的,可视同自产产品办理退税:用于维修本企业出口的自产产品的工具、零配件、配件;不经过本企业加工或组装,出口后能直接与本企业自产产品组合成套产品的。

(三)集团公司收购成员企业生产的产品,同时符合下列条件的,可视同自产产品办理出口退税:经县以上政府主管部门批准为集团公司成员的企业,或由集团公司控股的生产企业;集团公司及其成员企业均实行生产企业财务会计制度;集团公司必须将有关成员企业的证明材料报送给主管出口退税的税务机关。

(四)生产企业委托加工收回的产品,同时符合下列条。

【老会计经验】五类出口货物视同内销缴税政策

【tips】本文是由梁老师精心收编整理,值得借鉴学习!【老会计经验】五类出口货物视同内销缴税政策《国家税务总局关于出口货物退(免)税若干问题的通知》(国税发〔2006〕102号)下发后,出口退(免)税政策有所变化,特别是明确了五类出口货物视同内销货物征税。

以下相关政策说明。

哪五类出口货物视同内销货物征税

国税发〔2006〕102号规定,从2006年7月1日起(以出口货物报关单上的出口日期为准),出口企业出口的下列货物,除另有规定者外,视同内销货物计提销项税额或征收增值税。

①国家明确规定不予退(免)增值税的货物;②出口企业未在规定期限内申报退(免)税的货物;③出口企业虽已申报退(免)税但未在规定期限内向税务机关补齐有关凭证的货物;④出口企业未在规定期限内申报开具《代理出口货物证明》的货物;⑤生产企业出口的除四类〔外购的与本企业所生产的产品名称、性能相同,且使用本企业注册商标的产品;外购的与本企业所生产的产品配套出口的产品;收购经主管出口退税的税务机关认可的集团公司(或总厂)成员企业(或分厂)的产品;委托加工收回的产品〕视同自产产品以外的其他外购货物。

出口企业出口的上述货物若为应税消费品,除另有规定者外,出口企业为生产企业的,须按现行有关税收政策规定计算缴纳消费税;出口企业为外贸企业的,不退还消费税。

进出口货物监管方式与出口收汇核销对应关系分类表

进出口货物监管方式与出口收汇核销对应关系分类表一、需要使用出口收汇核销单的监管方式:1、一般贸易(代码0110)2、易货贸易(代码0130)3、来料加工(代码0214)4、来料深加工(代码0255)5、补偿贸易(代码0513)6、进料对口(代码0615)7、进料深加工(代码0654)8、货样广告品a(代码3010)9、对外承包出口(代码3422)10、有权军事装备(代码3910)11、无权军事装备(代码3939)12、边境小额(代码4019)13、对台小额(代码4039)14、退运货物(代码4561)15、进料料件复出(代码0664)16、进料料件退换(代码0700)17、进料非对口(代码0715)18、进料边角料复出(代码0864)19、对台贸易(代码1110)20、保税工厂(代码1215)21、出料加工(代码1427)22、租赁不满一年(代码1500)23、租赁贸易(代码1523)24、寄售代销(代码1616)25、三资进料加工(代码2215)26、旅游购物商品(代码0139)二、不需要使用出口收汇核销单的监管方式:1、来料以产顶进(代码0243)2、来料料件内销(代码0245)3、来料余料结转(代码0258)4、来料成品减免(代码0345)5、加工设备内销(代码0446)6、加工设备结转(代码0456)7、进料以产顶进(代码0642)8、进料料件内销(代码0644)9、来料料件复出(代码0265)10、来料料件退换(代码0300)11、加工设备退运(代码0466)12、不作价设备(代码0320)13、加工贸易设备(代码0420)14、保区进料成品(代码0444)15、保区来料成品(代码0445)16、保区进料料件(代码0544)17、保区来料料件(代码0545)18、货样广告品b(代码3039)19、无代价抵偿(代码3100)20、其它进口免费(代码3339)21、承包工程进口(代码3410)22、援助物资(代码3511)23、无偿军援(代码3611)24、捐赠物资(代码3612)25、驻外机构运回(代码4200)26、驻外机构购进(代码4239)27、来料成品退换(代码4400)28、直接退运(代码4500)29、进口溢误卸(代码4539)30、进料成品退换(代码4600)31、料件进出区(代码5000)32、区内加工货物(代码5015)33、区内仓储货物(代码5033)34、成品进出区(代码5100)35、区内边角调出(代码5200)36、设备进出区(代码5300)37、境外设备进区(代码5335)38、区内设备退运(代码5361)39、进料余料结转(代码0657)40、进料成品减免(代码0744)41、低值辅料(代码0815)42、进料边角料内销(代码0844)43、来料边角料内销(代码0845)44、来料边角料复出(代码0865)45、国轮油物料(代码1139)46、保税仓库货物(代码1233)47、保税区仓储转口(代码1234)48、免税品(代码1741)49、外汇商品(代码1831)50、合资合作设备(代码2025)51、外资设备物品(代码2225)52、常驻机构公用(代码2439)53、陈列样品(代码2939)54、海关处理货物(代码9639)55、后续补税(代码9700)56、租赁征税(代码9800)57、留赠转卖物品(代码9839)58、暂时进出口货物(代码2600)59、展览品(代码2700)60、其他(代码9900)61、修理物品(代码1300)62、其他贸易(代码9739)•••••••••••••••••• 【唯美句子】走累的时候,我就到升国旗哪里的一角台阶坐下,双手抚膝,再闭眼,让心灵受到阳光的洗涤。

视同自产产品的界定和出口退免税规范

视同自产产品的界定和出口退免税规范一、视同自产产品的界定《国家税务总局关于出口货物若干问题的通知》(国税发[2000]165号)规定对生产企业外购出口的四类视同自产的产品允许退税,四类视同自产产品按以下条件界定:一、生产企业出口外购的产品,凡同时符合以下条件的,可视同自产货物办理退税。

(一)与本企业生产的产品名称、性能相同;(二)使用本企业注册商标或外商提供给本企业使用的商标;(三)出口给进口本企业自产产品的外商。

二、生产企业外购的与本企业所生产的产品配套出口的产品,若出口给进口本企业自产产品的外商,符合下列条件之一的,可视同自产产品办理退税。

(一)用于维修本企业出口的自产产品的工具、零部件、配件;(二)不经过本企业加工或组装,出口后能直接与本企业自产产品组合成成套产品的。

三、凡同时符合下列条件的,主管出口退税的税务机关可认定为集团成员,集团公司(或总厂,下同)收购成员企业(或分厂,下同)生产的产品,可视同自产产品办理退(免)税。

(一)经县级以上政府主管部门批准为集团公司成员的企业,或由集团公司控股的生产企业;(二)集团公司及其成员企业均实行生产企业财务会计制度;(三)集团公司必须将有关成员企业的证明材料报送给主管出口退税的税务机关。

四、生产企业委托加工收回的产品,同时符合下列条件的,可视同自产产品办理退税。

(一)必须与本企业生产的产品名称、性能相同,或者是用本企业生产的产品再委托深加工收回的产品;(二)出口给进口本企业自产产品的外商;(三)委托方执行的是生产企业财务会计制度;(四)委托方与受托方必须签订委托加工协议。

主要原材料必须由委托方提供。

受托方不垫付资金,只收取加工费,开具加工费(含代垫的辅助材料)的增值税专用发票。

二、视同自产产品的出口退免税规范《国家税务总局关于明确生产企业出口视同自产产品实行免、抵、退税办法的通知》(国税发[2002]152号)对视同自产产品出口的退免税作如下规定:一、对生产企业出口的视同自产产品超出《国家税务总局关于出口退税若干问题的通知》(国税发[2000]165号)第六条所规定的4种产品范围的其他收购的非自产产品,一律不得实行“免抵退”税办法,并按内销货物处理。

【2018最新】出口视同自产货物情况说明word版本 (3页)

本文部分内容来自网络整理,本司不为其真实性负责,如有异议或侵权请及时联系,本司将立即删除!== 本文为word格式,下载后可方便编辑和修改! ==出口视同自产货物情况说明篇一:生产企业出口的四类视同自产产品的范围和申报注意事项(二)四类视同自产产品的管理规定201X年1月1日生产企业全面实行“免、抵、退”税管理办法后,对视同自产产品能否执行“免、抵、退”税政策、是否纳入“免、抵、退”税管理总局没有明确。

后来,总局下发了国税发[201X]152号文,正式明确生产(来自: : 出口视同自产货物情况说明 )企业出口视同自产产品实行“免、抵、退”税办法。

但由于对生产企业外购出口的允许退税的四类视同自产的产品,实际执行中各地理解和掌握不尽统一,为便于各地准确执行出口退税政策,总局又下发了国税函[201X]1170号文,对生产企业出口的四类视同自产产品进行了明确的界定。

对外购货物(非自产产品)不能纳入视同自产产品管理的,不得按“免、抵、退”税管理办法执行。

1、对生产企业出口的四类视同自产产品的范围,国税函[201X]1170号文作了明确的界定:第一类生产企业出口外购的产品,凡同时符合以下条件的,可视同自产货物办理退税。

(一)与本企业生产的产品名称、性能相同;(二)使用本企业注册商标或外商提供给本企业使用的商标;(三)出口给进口本企业自产产品的外商。

第二类生产企业外购的与本企业所生产的产品配套出口的产品,若出口给进口本企业自产产品的外商,符合下列条件之一的,可视同自产产品办理退税。

(一)用于维修本企业出口的自产产品的工具、零部件、配件;(二)不经过本企业加工或组装,出口后能直接与本企业自产产品组合成成套产品的。

第三类凡同时符合下列条件的,主管出口退税的税务机关可认定为集团成员,集团公司(或总厂,下同)收购成员企业(或分厂,下同)生产的产品,可视同自产产品办理退(免)税。

(一)经县级以上政府主管部门批准为集团公司成员的企业,或由集团公司控股的生产企业;(二)集团公司及其成员企业均实行生产企业财务会计制度;(三)集团公司必须将有关成员企业的证明材料报送给主管出口退税的税务机关。

生产企业视同自产产品范围及界定-范本模板

生产企业视同自产产品生产企业(包括外商投资企业)自营和委托出口的下述产品,可视同自产产品给予退(免)税。

(一)外购的与本企业所生产的产品名称、性能相同,且使用本企业注册商标的产品;生产企业出口外购的产品,凡同时符合以下条件的,可视同自产货物办理退税.1.与本企业生产的产品名称、性能相同;2。

使用本企业注册商标或外商提供给本企业使用的商标;3。

出口给进口本企业自产产品的外商。

(二)外购的与本企业所生产的产品配套出口的产品;生产企业外购的与本企业所生产的产品配套出口的产品,若出口给进口本企业自产产品的外商,符合下列条件之一的,可视同自产产品办理退税。

1.用于维修本企业出口的自产产品的工具、零部件、配件;2。

不经过本企业加工或组装,出口后能直接与本企业自产产品组合成成套产品的.(三)收购经主管出口退税的税务机关认可的集团公司(或总厂)成员企业(或分厂)的产品;凡同时符合下列条件的,主管出口退税的税务机关可认定为集团成员,集团公司(或总厂,下同)收购成员企业(或分厂,下同)生产的产品,可视同自产产品办理退(免)税。

1.经县级以上政府主管部门批准为集团公司成员的企业,或由集团公司控股的生产企业;2.集团公司及其成员企业均实行生产企业财务会计制度;3。

集团公司必须将有关成员企业的证明材料报送给主管出口退税的税务机关.(四)委托加工收回的产品.生产企业委托加工收回的产品,同时符合下列条件的,可视同自产产品办理退税。

1。

必须与本企业生产的产品名称、性能相同,或者是用本企业生产的产品再委托深加工收回的产品;2.出口给进口本企业自产产品的外商;3.委托方执行的是生产企业财务会计制度;4.委托方与受托方必须签订委托加工协议。

主要原材料必须由委托方提供.受托方不垫付资金,只收取加工费,开具加工费(含代垫的辅助材料)的增值税专用发票。

生产企业视同自产产品情况表

生产企业视同自产产品情况表

办税员:薛磊法人代表:铃木贤填表日期

说明:

1、对视同自产货物,应在出口当月在《生产企业出口货物免、抵、退税申报明细表(当期出口明细)》备注栏中注明当月出口的视同自产产品人民币金额,并在合计栏处进行汇总(等于本表第2栏金额);

2、当月收齐视同自产货物单证申报时应在《生产企业出口货物免、抵、退税申报明细表(前期单证收齐)》及《出口货物当期单证齐全并且信息齐全明细表》备注栏后注明视同自产人民币金额,并在合计栏填写视同自产产品人民币总金额(等于本表第9栏金额);

3、本表应每月与退税单证装订申报,若当期无单证齐全申报的,待下期报送单证齐全资料时按月一并补报。

4、对视同自产产品占自产产品比例50%以上的,应在当月申报期内填写《 生产企业出口视同自产产品审批表》上报并进行审批。

生产企业出口货物免、抵、退税申报明细表-视同自产

序号

专用税票号码 (13位)

1

2

税票开票 日期

3

货物名称

4

生产企业出口视同自产产品免、抵、退税申报明细表

200501

所属期: 200501

金额单位:人民币元至角分

计量 单位

数量

进货(或加工费)金额

视同自 产产品

类型

供货(受托加工)企业名称

对应出口报关单号码(12位)

当月视同自产产品出口 额(美元)

当月自产产品出 口额(美元)

当月视同自产 产品占自产产

品比例(%)

备注

5

6

7

89Biblioteka 101112

13

14

合计

出口企业

退税部门意见

兹声明以上申报无讹并愿意承担一切法律责任。

经办人:

财务负责人:

(公章)

经办人:

企业负责人:

年月日

负责人:

说明:纳税人须在每页表头加盖公章,意见栏只需在最后一页打印并签章。

(公章)

年

月日

退税机关意见

经办人: 负责人:

-

(公章)

年

月日

第1页/共1页

2014视同自产业务类型对照表

说明:《国家税务总局关于<出口货物劳务增值税和消费税管理办法>有关问题的 公告》(国家税务总局公告2013年第12号)附件21第19项“收购视同自产货物申 报免抵退税的集团公司的出口货物”退(免)税货物标识作废。

退(免)税 业务类型代 码 STZCSTZC-03

4

STZC-04

5

STZC-05

6 7 8 9 10

STZC-06 STZC-07 STZC-08 STZC-09 STZC-10

说明:《国家税务总局关于<出口货物劳务增值税和消费税管理办法>有关问题的 公告》(国家税务总局公告2013年第12号)附件21第19项“收购视同自产货物申 报免抵退税的集团公司的出口货物”退(免)税货物标识作废。

附件 3:

生产企业出口视同自产货物业务类型对照表

序号 1

视同自产货物范围 符合财税[2012]年39号文件附件4第一条所列条件出口企业 出口的视同自产货物 同时符合以下条件的外购货物: 1.与本企业生产的货物名称、性能相同 2.使用本企业注册商标或境外单位和个人提供本企业使用的 商标 3.出口给进口本企业自产货物的境外单位和个人 与本企业所生产的货物属于配套出口,且出口给进口本企业 自产货物的境外单位和个人的外购货物,符合下列条件之一 的: 1.用于维修本企业出口的自产货物的工具、零部件、配件; 2.不经过本企业加工或组装,出口后能直接与本企业自产产 品组合成成套产品的货物。 经税务机关认定的集团公司及其控股的生产企业之间收购的 自产货物 同时符合以下条件的委托加工货物: 1.必须与本企业生产的产品名称、性能相同,或者是用本企 业生产的货物再委托深加工的货物; 2.出口给进口本企业自产货物的境外单位和个人; 3.委托方与受托方必须签订委托加工协议,且主要原材料必 须由委托方提供,受托方不垫付资金,只收取加工费,开具 加工费(含代垫的辅助材料)的增值税专用发票。 用于本企业中标项目下的机电产品 用于对外承包工程项目下的货物 用于境外投资的货物 用于对外援助的货物 生产自产货物的外购设备和原材料(农产品除外)

国家税务总局关于出口货物劳务增值税和消费税有关问题的公告

国家税务总局关于出口货物劳务增值税和消费税有关问题的公告文章属性•【制定机关】国家税务总局•【公布日期】2013.11.13•【文号】国家税务总局公告2013年第65号•【施行日期】2014.01.01•【效力等级】部门规范性文件•【时效性】已被修改•【主题分类】增值税,消费税正文国家税务总局关于出口货物劳务增值税和消费税有关问题的公告(国家税务总局公告2013年第65号)为进一步规范管理,准确执行出口货物劳务税收政策,现就出口货物劳务增值税和消费税有关问题公告如下:一、出口企业或其他单位申请注销退(免)税资格认定,如向主管税务机关声明放弃未申报或已申报但尚未办理的出口退(免)税并按规定申报免税的,视同已结清出口退税税款。

因合并、分立、改制重组等原因申请注销退(免)税资格认定的出口企业或其他单位(以下简称注销企业),可向主管税务机关申报《申请注销退(免)税资格认定企业未结清退(免)税确认书》(附件1),提供合并、分立、改制重组企业决议、章程、相关部门批件及承继注销企业权利和义务的企业(以下简称承继企业)在注销企业所在地的开户银行、账号,经主管税务机关确认无误后,可在注销企业结清出口退(免)税款前办理退(免)税资格认定注销手续。

注销后,注销企业的应退税款由其主管税务机关退还至承继企业账户,如发生需要追缴多退税款的向承继企业追缴。

二、出口企业或其他单位可以放弃全部适用退(免)税政策出口货物劳务的退(免)税,并选择适用增值税免税政策或征税政策。

放弃适用退(免)税政策的出口企业或其他单位,应向主管税务机关报送《出口货物劳务放弃退(免)税声明》(附件2),办理备案手续。

自备案次日起36个月内,其出口的适用增值税退(免)税政策的出口货物劳务,适用增值税免税政策或征税政策。

三、从事进料加工业务的生产企业,因上年度无海关已核销手(账)册不能确定本年度进料加工业务计划分配率的,应使用最近一次确定的“上年度已核销手(账)册综合实际分配率”作为本年度的计划分配率。

《出口企业自产(视同自产)产品证明》

企业负责人:

五、审批情况

经实地审查,以上情况属!

经办人:(公章)年月日

负责人:

县市局退税部门意见:

经办人:

负责人:(公章)

年月日

其中:(1)外购同类产品报关出口额

美元

人民币

二、当月出口自产、视同自产产品供货与纳税情况(该栏由基层税务部门审核情况填制)

(2)外购配套产品报关出口额

美元

1、主要货物源地

人民币

马来西亚

(3)集团公司收购成员企业产品报关出口额

美元

2、增值税专用发票开具及认证情况

人民币

(4)委托加工回收产品报关出口额

美元

附件 2

出口企业自产(视同自产)产品证明

年月日

一、企业基本情况

三、当月自产、视同自产产品出口情况

企业代码

3713960848

1、本月全部报关出口额

美元

1137.6

人民币

7313.52

企业名称

宁津百盛塑胶制品有限公司

2、本月视同自产货物报关出口额

美元

人民币

经营范围:塑料.橡胶原料及制品制造销售级进出口

3、出口专用税票开具情况

人民币

3、视同自产货物报关出口额占本月自产货物报关出口额的比例(2/(1-2))

%

100

4、货物名称

商品编码

征税率

退税率

加工工艺流程

是否自产

是否视同自产

塑料软管

3917320000

17%

13%

原料干燥-加热

挤压-成型-弯曲

是

四、企业签注意见:

以上货物所述工艺流程属实,本批出口货物确系我公司自产或视同自产货物,如有虚假,愿承担一切法律责任!

财税【2012】39号附件4.视同自产货物的具体范围

附件4:视同自产货物的具体范围一、持续经营以来从未发生骗取出口退税、虚开增值税专用发票或农产品收购发票、接受虚开增值税专用发票(善意取得虚开增值税专用发票除外)行为且同时符合下列条件的生产企业出口的外购货物,可视同自产货物适用增值税退(免)税政策:(一)已取得增值税一般纳税人资格。

(二)已持续经营2年及2年以上。

(三)纳税信用等级A级。

(四)上一年度销售额5亿元以上。

(五)外购出口的货物与本企业自产货物同类型或具有相关性。

二、持续经营以来从未发生骗取出口退税、虚开增值税专用发票或农产品收购发票、接受虚开增值税专用发票(善意取得虚开增值税专用发票除外)行为但不能同时符合本附件第一条规定的条件的生产企业,出口的外购货物符合下列条件之一的,可视同自产货物申报适用增值税退(免)税政策:(一)同时符合下列条件的外购货物:1.与本企业生产的货物名称、性能相同。

2.使用本企业注册商标或境外单位或个人提供给本企业使用的商标。

3.出口给进口本企业自产货物的境外单位或个人。

(二)与本企业所生产的货物属于配套出口,且出口给进口本企业自产货物的境外单位或个人的外购货物,符合下列条件之一的:1.用于维修本企业出口的自产货物的工具、零部件、配件。

2.不经过本企业加工或组装,出口后能直接与本企业自产货物组合成成套设备的货物。

(三)经集团公司总部所在地的地级以上国家税务局认定的集团公司,其控股(按照《公司法》第二百一十七条规定的口径执行)的生产企业之间收购的自产货物以及集团公司与其控股的生产企业之间收购的自产货物。

(四)同时符合下列条件的委托加工货物:1.与本企业生产的货物名称、性能相同,或者是用本企业生产的货物再委托深加工的货物。

2.出口给进口本企业自产货物的境外单位或个人。

3.委托方与受托方必须签订委托加工协议,且主要原材料必须由委托方提供,受托方不垫付资金,只收取加工费,开具加工费(含代垫的辅助材料)的增值税专用发票。

(五)用于本企业中标项目下的机电产品。

出口常用监管方式与征免性质对应表

对应征免性质 一般征税(101) 进料加工(503) 无 无 其他法定(299) 来料加工(502) 无 其他法定(299) 一般征税(101) 其他法定(299) 其他法定(299) 无 无 其他法定(299) 其他法定(299) 一般征税(101)

出口常用监管方式对应征免性质一般贸易0110一般征税101进料对口0615进料加工503进料料件退换0700进料成品退换4600进料料件复出0664其他法定299来料加工0214来料加工502来料料件退换0300来料料件复出0265其他法定299货样广告品3010一般征税101修理物品1300其他法定299暂时进出货物2600其他法定299保税仓库货物1233保税维修1371退运货物4561其他法定299其他9900其他法定299对外承包出口3422一般征税101

生产企业出口货物退免税进项税额单独核算项目

附件1:生产企业出口货物退(免)税进项税额单独核算项目生产企业出口货物退(免)税业务主要包含以下十二类:一般销售货物、出口免抵退税货物、特准退(免)税货物、出口免税货物、进料深加工结转货物(间接出口货物)、来料加工复出口货物、出口到海关特殊监管区域货物、出口视同内销征税货物、实行简易办法征税货物、外购货物销售、免税劳务销售和其他。

生产企业开展以上业务、符合条件进行进项税额单独核算备案时,应提供资料及相关备案事项如下:(一)一般销售货物1、内容:征增值税、消费税2、备案有效期:无固定期限3、应提供资料:《生产企业出口货物退(免)进项税额核算方式备案表》(二)出口“免、抵、退”税货物1、一般贸易出口1)内容:征前减免增值税、消费税2)备案有效期:无固定期限3)应提供资料:《生产企业出口货物退(免)进项税额核算方式备案表》2、进料加工出口1)内容:征前减免增值税、消费税2)备案有效期:无固定期限3)应提供资料:《生产企业出口货物退(免)进项税额核算方式备案表》、进料加工贸易申请表3、视同自产产品出口1)内容:征前减免增值税、消费税2)备案有效期:无固定期限3)应提供资料:《生产企业出口货物退(免)进项税额核算方式备案表》4、列名生产企业出口外购产品1)内容:征前减免增值税、消费税2)备案有效期:无固定期限3)应提供资料:《生产企业出口货物退(免)进项税额核算方式备案表》(三)特准退(免)税货物1、对外承包工程1)内容:征前减免增值税、消费税(退免税)2)备案有效期:无固定期限3)应提供资料:《生产企业出口货物退(免)进项税额核算方式备案表》、对外承包工程合同2、对外承接修理修配1)内容:征前减免增值税、消费税(免抵退税)2)备案有效期:无固定期限3)应提供资料:《生产企业出口货物退(免)进项税额核算方式备案表》、对外修理修配合同3、外轮供应公司、远洋运输供应公司销售货物给外轮、远洋国轮1)内容:征前减免增值税、消费税(退免税)2)备案有效期:无固定期限3)应提供资料:《生产企业出口货物退(免)进项税额核算方式备案表》4、中标机电产品、建筑材料1)内容:征前减免增值税、消费税(免抵退税)2)备案有效期:无固定期限3)应提供资料:《生产企业出口货物退(免)进项税额核算方式备案表》、《中标证明通知书》、中国招标公司或其他国内招标组织签发的中标证明、中标人与中国招标公司或其他招标组织签订的供货合同、分标企业须提供与中标人签署的分包合同。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2

STZC-02

3

STZC-03

4

STZC-04

5

STZC-05

6 7 8 9 10

STZC-06 STZC-07 STZC-08 STZC-09 STZC-10

说明:《国家税务总局关于<出口货物劳务增值税和消费税管理办法>有 关问题的公告》(国家税务总局公告2013年第12号)附件21第19项“收 购视同自产货物申报免抵退税的集团公司的出口货物”退(免)税货物 标识作废。

附件3: 生产企业出口视同自产货物业务类型对照表

序号 1 视同自产货物范围 符合财税[2012]年39号文件附件4第一条所列条件出 口企业出口的视同自产货物 同时符合以下条件的外购货物: 1.与本企业生产的货物名称、性能相同 2.使用本企业注册商标或境外单位和个人提供本企业 使用的商标 3.出口给进口本企业自产货物的境外单位和个人 与本企业所生产的货物属于配套出口,且出口给进口 本企业自产货物的境外单位和个人的外购货物,符合 下列条件之一的: 1.用于维修本企业出口的自产货物的工具、零部件、 配件; 2.不经过本企业加工或组装,出口后能直接与本企业 自产产品组合成成套产品的货物。 经税务机关认定的集团公司及其控股的生产企业之间 收购的自产货物 同时符合以下条件的委托加工货物: 1.必须与本企业生产的产品名称、性能相同,或者是 用本企业生产的货物再委托深加工的货物; 2.出口给进口本企业自产货物的境外单位和个人; 3.委托方与受托方必须签订委托加工协议,且主要原 材料必须由委托方提供,受托方不垫付资金,只收取 加工费,开具加工费(含代垫的辅助材料)的增值税 专用发票。 用于本企业中标项目下的机电产品 用于对外承包工程项目下的货物 用于境外投资的货物 用于对外援助的货物 生产自产货物的外购设备和原材料(农产品除外) 退(免)税业务 类型代码 STZC-01

Байду номын сангаас