塞班斯奥克斯里

萨班斯法案的主要内容及影响

萨班斯法案的主要内容及影响1. 萨班斯法案简介嘿,大家好!今天咱们聊聊一个在金融圈里可是如雷贯耳的名字——萨班斯法案。

你可能会想,这是什么法案,听上去好像跟古代的某种神秘仪式有关呢!实际上,这个法案叫做萨班斯奥克斯利法案(SarbanesOxley Act),而且名字还真有点长。

它诞生于2002年,主要是为了应对企业财务舞弊问题的。

那时候,安然公司和世通公司这些“大牌”企业的财务丑闻可把大家都吓坏了,于是相关部门决定采取行动,搞了这么一部法案,目的就是为了让企业更透明,防止那些玩弄数据的小伎俩。

2. 法案的主要内容2.1 信息披露萨班斯法案最让人眼前一亮的地方就是要求企业在财务报告中得详细披露一切。

比如,你的财务报表不仅要清楚,还得有那么一份让人明白的报告,解释清楚钱去哪儿了。

换句话说,这就像是在说:“大家都得知道你的钱包里到底有多少真金白银,不要给我搞个神秘的小把戏!”2.2 责任追究接下来,咱们要聊聊责任追究的部分。

以前那些公司高管就像是“太上皇”,一手遮天,做啥都没事。

但萨班斯法案来了之后,高管们可就得小心了。

如果财务报表上有问题,他们可得为此承担责任。

也就是说,老板们得坐实自己的“烂摊子”,不再可以甩锅给别人了。

毕竟,不想被追责的那种感觉,真是太揪心了!3. 萨班斯法案的影响3.1 企业治理这个法案的出台可真是让企业治理上了一个新台阶。

以前那些乱七八糟的财务操作,现在都得有规有矩。

企业为了避免麻烦,不得不加强内部控制,制定更严格的财务管理制度。

换句话说,企业的财务管理像是被打了“防火墙”,为了保护自己,也为了保护投资者的利益。

大家都知道,有时候,未雨绸缪总是好过临渴掘井的。

3.2 投资者信心对于投资者来说,这个法案可是个大救星。

它让投资者能够更放心地把钱投出去,不用担心企业会像个“魔术师”一样玩弄财务数据。

而且,有了明确的责任追究机制,投资者也能知道,如果公司搞什么花招,咱们的投资是有保障的。

塞班斯法案

萨班斯-奥克斯利法案后的内部控制重大缺陷披露内容提要:本文对261个公司披露至少抽样一个内部控制缺陷在SEC档案的有效期.2002萨班斯-奥克斯利法案。

根据描述材料的弱点问题—所提供的管理措施,我们发现内部控制差通常是相关的会计控制资源不足的承诺。

材料的弱点在内部控制往往是缺乏收入确认政策相关,缺乏职责分离,在期末报告程序及会计不足政策,和不恰当的对账。

最常见的特定账户材料的弱点出现在当前的应计项目,如帐户重新—应收票据贴现收益和存货账户。

材料的弱点披露管理在复杂的账户经常描述内部控制存在的问题,如衍生物—性和所得税账户。

在我们的统计分析,我们发现,披露材料的弱点是积极与业务相关的复杂性(例如,多个凹陷—原理和外币),与企业规模负相关(例如,资本市场—化)并与企业盈利能力呈负相关(例如资产收益率).关键词:内部控制;材料的弱点;萨班斯-奥克斯利。

数据的可用性:数据可从文本中确定的来源。

简介他萨班斯-奥克斯利法案(SOX)2002需要新的规则和程序的执行。

SOX法案的一部分,集中在部分302和404,涉及对财务报告的内部控制。

从本质上讲,SOX要求最高伟力阁是密歇根大学和莎拉麦克维博士是纽约大学的助理教授。

我们开始本文虽然威力阁是普华永道全国办公室研究实习生。

本文受益大致从两位匿名审稿和约瑟夫卡瑟罗评论(副主编)。

我们要特别感谢基因Imhoff做了详细的意见和建议。

我们也感谢雷蒙德贝尔,艾琳坎贝尔,杰姆斯d'arecca,帕特丽夏Dechow,彼得德梅建,海伦Gernon,戴维Lyn,史蒂芬Ryan,戴维Wright,在纽约大学的博士生,和一些参与者在他们的有益的意见和建议。

管理的建立,维护,并定期评价内部控制的有效性—对财务报告的控制(以下简称内部控制)。

1在本文中,我们专注于企业已披露的内部控制重大缺陷自2002八月,有效302节的日期。

材料的弱点是“一个重大缺陷,或结合重大缺陷,结果在超过一个偏远的可能性,物资管理信息系统—的年度或中期财务报表不能避免或发现”(强调),由公有公司会计监督委员会(PCAOB的定义2004)在实践中的2.2号标准下的审计,有多种可能的材料弱点。

《萨班斯-奥克斯利法案》分析(doc 12页)

《萨班斯-奥克斯利法案》背景、内容及影响2001年年底以来,美国安然、世通、施乐、默克制药等一批大公司会计丑闻接连曝光,诚信危机震撼着美国及国际社会,使人们对美国式自由市场经济制度产生质疑,全球舆论的焦点集中于美国企业的假账丑闻。

为了提高民众对美国金融市场、政府经济政策的信心,2002年7月30日美国总统布什签署了《萨班斯-奥克斯利法案》。

该法案对渎职和做假账的企业主管实行严厉的制裁,对上市公司实行更为严格的监管(附:萨班斯-奥克斯利法案302、404条款)。

一、《萨班斯-奥克斯利法案》出台的背景1、假账丑闻导致诚信危机是《萨班斯•奥克斯利法案》出台的直接原因2001年11月下旬,美国最大的能源企业安然承认自1997年以来,通过非法手段虚报利润5.86亿美元;在与关联公司内部交易中,不断隐藏债务和损失,管理层从中非法获益。

消息传出,立刻引起美国金融市场的巨大动荡。

安然股价从近90美元跌至不足1美元,许多中小投资者损失惨重。

自安然公司财务欺诈行为被揭露以来,美国大公司会计丑闻频频曝光,投资者信心连遭打击,美国股市因此受到重创,主要股指一度跌至9·11恐怖袭击事件以来的最低水平。

世界通信-这只技术股中闪耀的明星,也被逐出纳斯达克市场。

美国魏斯评级公司在调查了7000家公司发布的财务报告后认为,有多达1/3的美国上市公司不同程度存在捏造盈利的问题,信用危机震惊华尔街。

美国布鲁金斯学会一项研究估计,会计丑闻使2002年美国经济损失了约370-420亿美元。

假帐丑闻使投资者对美国资本市场和会计公司的职业道德失去了信心。

加强金融监管以恢复投资者信心已成为美国国会、政府和公众的一致呼声。

2、美国企业制度的缺陷是《萨班斯-奥克斯利法案》出台的根本原因一系列公司假账丑闻的发生,已经不是个别公司的问题,而是美国公司制度的缺陷。

这个缺陷主要表现在公司治理结构的不平衡和外部监督的缺失。

九十年代,美国公司制度一度被认为是最能激发人的创造力,最适合新技术发展的模式。

ICBRR操作风险管理课程精华要点

操作风险1.操作风险的定义早期,操作风险管理被定义为没有包括在市场风险管理和信用风险管理之内的事项。

巴塞尔资本协议Ⅱ的操作风险定义:由于不健全的或者失败的内部程序、人员、系统以及外部事件所导致的风险,包括法律风险,但不包括战略、声誉风险。

巴塞尔资本协议Ⅱ的法律风险定义:监管措施以及私下和解导致的罚款、罚金或惩罚性损失赔偿的风险。

操作风险主要有两个方面组成,操作风险管理与操作风险计量.两者之间既有互相排斥,也有互相重叠。

资本要求是操作风险计量的核心,需要定量的方法。

巴塞尔Ⅱ要求持有覆盖操作风险的资本并提供了几种可行的计算方法操作风险管理必须像管理市场风险、信用风险一样严格,也必须建立风险偏好政策,该类政策必须落成文字并概述出银行用以“识别、评估、检测和控制”的方法。

操作风险管理的工具箱具体包括5个分别是:损失数据收集、风险控制与自我评估、情景分析、关键风险指标以及强大的报告体系。

2.操作风险管理和其他风险类型的关系所有风险类型都互相关联,操作风险通常也是由于存在其他类型的风险而出现.操作风险事件的大小也可能受到市场风险和信用风险大小的影响。

、3个内圈风险5个外圈风险.企业风险管理当中包括:市场风险、信用风险、操作风险、战略风险和流动性风险这些类型。

风险之轮中从里到外三圈分别是,企业风险管理、声誉风险、地缘政治风险.企业风险管理体系风险轮形象地说明了所有风险类型之间的关系,风险轮内圈的风险可以影响到风险轮外圈的风险。

风险轮只是用来表示各种风险类型之间关系的一种可行的模型,直接体现了有效企业风险管理的复杂性。

3.操作风险管理的驱动因素推动机构操作风险管理的驱动因素主要三个方面:监管机构、高级管理层和第三方机构。

除了巴塞尔协议Ⅱ,还有一些其他的监管要求也推动这企业的操作风险管理,如:清偿能力Ⅱ、欧洲的金融工具市场指南、美国的塞班斯法案。

此外,高级管理层在咱略业务决策时也需要了解操作风险潜在影响的全面信息。

IT治理概述

一、IT治理概述1、定义及发展我们都知道,对于一个商业组织来说,当他们需要对兼并其它企业、与其它企业合资或者做出业务外包决定之前,需要通过一定的机制和控制流程,来确保这样的业务交易的商业利益最大化,同时将风险控制在可接受的水平。

通常的做法是,在选择一个主要的供应商或某个重要产品时,或者收购一家公司时,都要履行尽职调查(due diligence)。

这个过程就是对供应商或被收购的实体的组织功能和基础设施进行调研。

目的是通过信息的收集,了解这个实体的业务和管理能力、风险环境、流程和客户等情况。

所有这些,都是为了确认这个实体在现在和将来具备相应的能力都能满足企业的要求。

反过来,如果企业自身内部用这样的机制来确保收益最大化前提下的风险平衡,那么这种机制就是治理。

在发达国家,“网络泡沫”破灭后企业更加注重IT投入与最终价值获得过程的有效性。

IT成为了等同于财务的又一个从上至下的战略管理内容,并提出了治理(governance)的管理模式。

根据国际信息系统审计和控制协会下的IT治理研究所的定义,IT治理是一个由关系和过程所组成的机制,用于指导和控制企业,通过平衡信息技术与过程的风险、增加价值来确保实现企业的目标。

通过这种机制和架构,IT的决策、实施、服务、监督等流程,IT 的各类资源和信息与企业战略和目标紧密关联。

同时,把在IT各个方面的最佳实践从公司战略的角度加以有机的融合,从而使企业能够最大化IT在企业中的价值,并能够抓住IT赋予的际遇和竞争优势。

IT治理主要包含的内容有:IT服务管理;信息安全管理;信息系统审计;信息化绩效评价;全面风险管理;业务持续性管理;IT项目管理。

2、公司治理与IT治理对很多人而言,也许是第一次听说“公司治理(Corporate Governance)”。

不过,公司治理并非新名词。

早在两个多世纪以前,亚当·斯密就已经论及管理者与所有者的利益追求不一致的问题,这其实就是公司治理的本质问题。

企业内部控制与风险管理+试题答案

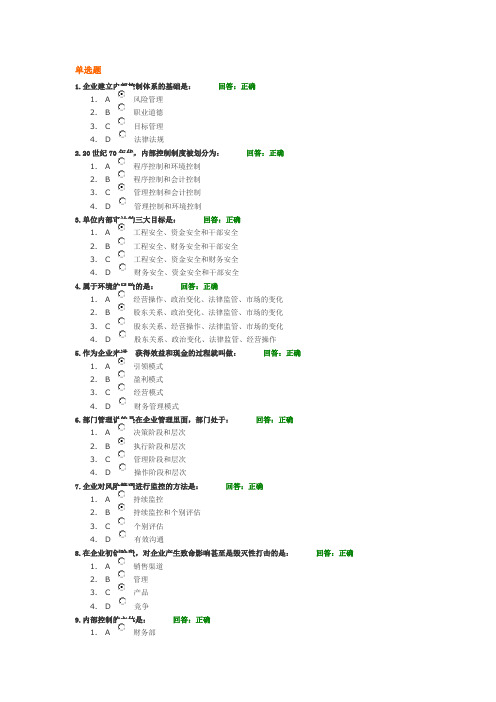

单选题1.企业建立内部控制体系的基础是:回答:正确1. A 风险管理2. B 职业道德3. C 目标管理4. D 法律法规2.20世纪70年代,内部控制制度被划分为:回答:正确1. A 程序控制和环境控制2. B 程序控制和会计控制3. C 管理控制和会计控制4. D 管理控制和环境控制3.单位内部审计的三大目标是:回答:正确1. A 工程安全、资金安全和干部安全2. B 工程安全、财务安全和干部安全3. C 工程安全、资金安全和财务安全4. D 财务安全、资金安全和干部安全4.属于环境的风险的是:回答:正确1. A 经营操作、政治变化、法律监管、市场的变化2. B 股东关系、政治变化、法律监管、市场的变化3. C 股东关系、经营操作、法律监管、市场的变化4. D 股东关系、政治变化、法律监管、经营操作5.作为企业来讲,获得效益和现金的过程就叫做:回答:正确1. A 引领模式2. B 盈利模式3. C 经营模式4. D 财务管理模式6.部门管理说的是在企业管理里面,部门处于:回答:正确1. A 决策阶段和层次2. B 执行阶段和层次3. C 管理阶段和层次4. D 操作阶段和层次7.企业对风险管理进行监控的方法是:回答:正确1. A 持续监控2. B 持续监控和个别评估3. C 个别评估4. D 有效沟通8.在企业初创阶段,对企业产生致命影响甚至是毁灭性打击的是:回答:正确1. A 销售渠道2. B 管理3. C 产品4. D 竞争9.内部控制的主体是:回答:正确1. A 财务部2. B 企业部门的集合3. C 审计部4. D 管理层10.规范企业的会计制度操作的是:回答:正确1. A 职业道德2. B 法律法规3. C 企业制度4. D 高层领导11.一个企业干不干,一个项目干不干,一个产业干不干,需要考虑的意见是:回答:正确1. A 不熟悉不干、不激励不干2. B 不熟悉不干、不考核不干3. C 不考核不干、不激励不干4. D 不熟悉不干、不考核不干、不激励不干12.在企业战略和业务的操作环节之间起到承上启下作用和功能的是:回答:正确1. A 员工发展2. B 内部控制制定的目标3. C 法人治理4. D 风险管理13.企业内部控制的第五大体系,叫做:回答:正确1. A 政治对策体系2. B 风险对策体系3. C 资金对策体系4. D 财务对策体系14.组合风险观是:回答:正确1. A 相对于部门的目标和风险容忍度而言的2. B 相对于部门的措施和风险容忍度而言的3. C 相对于部门的目标和风险规避能力而言的4. D 相对于部门的措施和风险规避能力而言的15.企业的成本管理要从:回答:正确1. A 从董事会抓起2. B 从总经理抓起3. C 从总工程师、总设计师抓起4. D 从财务总监抓起企业内部控制与风险管理第一讲企业内部控制概述 (3)第二讲企业内部控制的功能和机制 (10)第三讲内部控制的要素 (12)内控要素一:内控环境 (15)第四讲内部控制环境的要素 (17)内控要素二:内控目标与风险评估 (22)第五讲企业内部控制的目标制定(上) (22)第六讲企业内部控制的目标制定(下) (25)第七讲风险评估 (30)第八讲风险反应 (34)第九讲内部控制活动(上) (37)内控要素三:控制活动 (37)第十讲内部控制活动(下) (40)内控要素四:信息与沟通 (43)第十一讲内部控制的信息沟通与监控 (43)内控要素五:监控 (45)第十二讲内部控制活动的实施及其局限性 (47)★课程意义——为什么要学习本课程?(学习本课程的必要性)☆如何看待企业在发展过程中效率与安全的矛盾;制度有时为何成为发展的绊脚石;为什么有健全制度仍然出现问题;保证制度有效性的主要责任在谁;如何辨别企业、业务、部门的风险;部门与企业发展战略如何切实连接;怎样确保制度的有效贯彻和执行;生产、采购、销售、投资、应收账款的管理如何全面布局;基于财务的内控体系如何构建。

城市英文名城市中文名地区代码

Alaska阿拉斯加Albany(NY) 奥尔巴尼Annapo lis 安纳波利斯Atlant a(GA) 亚特兰大August a(ME) 奥古斯塔(缅因)Austin(TX) 奥斯汀BatonRouge巴吞鲁日Bismar ck 俾斯麦Boise博伊西Boston波士顿Carson City 卡森城Charle ston(WV) 查尔斯顿Cheyen ne 夏延Chicag o 芝加哥Cincin ati 辛辛那提Clevel and(OH) 克利夫兰Columb ia(SC) 哥伦比亚Columb us(OH) 哥伦布Concor d(NH) 康科德Dallas达拉斯Denver丹佛Des Moines得梅因Detroi t 底特律Dover(DE) 多佛Frankf ort(KY) 法兰克福Harri聪明人urg哈里斯堡Hartfo rd(AL) 哈特福德Hawaii夏威夷Helena(MT) 海伦娜Housto n 休斯敦Indian apoli s 印第安纳波利斯Jackso n(MS) 杰克逊Jeffer son City(MO) 杰斐逊城Kansas City(KS) 堪萨斯城Lansin g(MI) 兰辛Lincol n(NE) 林肯Little Rock 小石城Los Angele s 洛杉矶Madiso n(WI) 麦迪逊Memphi s 孟菲斯Miami(FL) 迈阿密Minnea polis明尼阿波利斯Montgo mery(AL) 蒙哥马利Montpe lier(VT) 蒙彼利埃Morris town(NJ) 莫利斯顿Nashvi lle 纳什维尔New Orlean s 新奥尔良New York 纽约 212Oklaho ma City 俄克拉何马城Olympi a 奥林匹亚Philad elphi a(PA) 费城Phoeni x 菲尼克斯Portla nd(OR) 波特兰Provid ence(RI) 普罗维登斯Raleig h 罗利Richmo nd(VA) 里士满Sacram ento萨克拉门托Salem(OR) 塞勒姆Salt Lake City 盐湖城San Franci sco 旧金山SantaFe(NM) 圣菲Seattl e 西雅图Spring field(IL) 斯普林菲尔德St Louis圣路易斯St Paul 圣保罗Tallah assee塔拉哈西Topeka托皮卡Trento n(NJ) 特伦顿Washin gtonD. C. 华盛顿美国州名(州名缩写) 首府名亚拉巴马Al abama -- AL 蒙哥马利Mo ntgom ery 阿拉斯加Al aska-- AK 朱诺June au亚利桑那Ar izona -- AZ 菲尼克斯Ph oenix阿肯色Ark ansas -- AR 小石城Lit tle rock加利福尼亚C alifo rnia-- CA 萨克拉门托S acram ento科罗拉多Co lorad o -- CO 丹佛Denv er康涅狄格Co nnect icut-- CT 哈特福德Ha rtfor d特拉华Del aware -- DE 多佛Dove r佛罗里达Fl orida -- FL 塔拉哈西Ta llaha ssee佐治亚Geo rgia-- GA 亚特兰大At lanta夏威夷Haw aii -- HI 檀香山Hon olulu爱达荷Ida ho -- ID 博伊西Boi se伊利诺伊Il linoi s -- IL 斯普林菲尔德Sprin gfiel d 印第安纳In diana -- IN 印第安纳波利斯Indi anapo lis艾奥瓦Iow a --IA 得梅因Des Moines堪萨斯Kan sas -- KS 托皮卡Top eka肯塔基Ken tucky -- KY 法兰克福Fr ankfo rt路易斯安那L ouisi ana -- LA 巴吞鲁日Ba ton Rouge缅因Main e -- ME 奥古斯塔Au gusta马里兰Mar yland -- MD 安纳波利斯A nnapo lis 马萨诸塞Ma ssach usett s -- MA 波士顿Bos ton密歇根Mic higan -- MI 兰辛Lans ing明尼苏达Mi nneso ta -- MN 圣保罗St. Paul密西西比Mi ssiss ippi-- MS 杰克逊Jac kson密苏里Mis souri -- MO 杰斐逊城Je ffers on City蒙大拿Mon tana-- MT 海伦娜Hel ena内布拉斯加N ebras ka -- NE 林肯Linc oln内华达Nev ada -- NV 卡森城Car son City新罕布什尔N ew hampsh ire -- NH 康科德Con cord新泽西New jersey -- NJ 特伦顿Tre nton新墨西哥Ne w mexico -- NM 圣菲Sant a Fe纽约Newyork -- NY 奥尔巴尼Al bany北卡罗来纳N orthcaroli na – NC 纳罗利Ral eigh北达科他No rth dakota -- ND 俾斯麦Bis marck俄亥俄Ohi o -- OH 哥伦布Col umbus俄克拉何马O klaho ma -- OK 俄克拉何马城Oklah oma City 俄勒冈Ore gon -- OR 塞勒姆Sal em宾夕法尼亚P ennsy lvani a -- PA 哈里斯堡Ha rri聪明人urg罗得岛Rho de island -- RL 普罗维登斯P rovid ence南卡罗来纳S outhcaroli na -- SC 哥伦比亚Co lumbi a南达科他So uth dakota -- SD 皮尔Pier re田纳西Ten nesse e -- TN 纳什维尔Na shvil le得克萨斯Te xas -- TX 奥斯汀Aus tin犹他Utah -- UT 盐湖城Sal t Lake City佛蒙特Ver mont-- VT 蒙彼利埃Mo ntpel ier弗吉尼亚Vi rgini a -- VA 里士满Ric hmond华盛顿Was hingt on -- WA 奥林匹亚Ol ympia西弗吉尼亚W est virgin ia -- WV 查尔斯顿Ch arles ton威斯康星Wi scons in -- WI 麦迪逊Mad ison怀俄明Wyo ming– WY 夏延Chey enne。

实施萨班斯—奥克斯利法案的成本分析

计师事务所并没有称 职地完成审计 鉴证。新设立 的 P A B专门负责对 CO 从 事上 市公 司审计 的注册会计 师事 务所和注册会计师的监管。 该机构属 于非政府组 织 , 主要职责 “ 其 包括 审计准则 的制定 、 会计师事 务所 的注 册 、 C A行业的监督 、 对 P 对审计事件的查处” 。其经费主要来 源于上市公 司, 而保持 制定政 策的独 立性 ( 从 常勋 , 常亮 2 0 ) 08 。 22 1 .0 条款 。 在萨班斯法案出台前 , 注册会 计师事务所从事 的财会记 账外 估价 业务等非 审计业务有扩散蔓延之势 。更有甚者 , 一些注册会计师事务所 提供非 审计业务的收入超过提供 审计业 务的收入 ( o sf t a.0 8 。 Y ucc 12 0 ) , . 为此 , 萨班斯法案禁止从事外部审计的注册会计师事务所开展非审计业 务。 33 2条款。要求 C O和 C O在季度 和年度 财务报表披露时 , .0 E F 签署 声 明文件来证明对财务报表担负主要责任。 40 . 4条款。 0 4 4 4条款是萨班斯法案的核心内容。萨班斯法案要求所 有上市公司要确立和维护内部控制 体系并保持其有效 。 强调精细化的内 部控制 , 有效的控制过程 。做到有据可查 。C O和 CF E O要对内部控 制框 架的有效性担负全责 , 且要在 信息披露前对 内部控制框架 的有效性进 并 行测试。同时 , 外审的注册会计 师事务所要出具针对该公 司的内部控 制 框 架有效 的鉴证报 告。 5 . 内部审计委员会 。 设立 萨班斯法案要求上市公司必须设立 内部 审 计 委员会 。 该委员会所有成员都是独立审计师并且要至少有一 人是财 务 专 业 人士 。 6 大违规违法的惩罚 。萨班斯 法案已成文法的形式 , . 加 加大对 自领 人士 , 尤其是公 司高管负责 人从事财务欺诈的惩戒力度。 具体来说 , 新法 案规定最高可罚款 5 0 0 万美元和 2 年徒刑。 0 除上述重 要的几点 以外 , 有诸如上市公 司内部交易要披露 、 还 非合 并公司 的表外项 目要披露等条款。 综上所述 , 萨班斯 法案重在强 化了企业 内部控制 , 以说是 强制性 可 地要求企业内部控制。 同时要有效地证 明企业确实按照 内部控制的要求 运作 ( 文宗瑜 , 李铭 ,0 6 ; 新设定 外部审计 的职能 部 门及 其监管 要 2 0 )重

会计实务:萨班斯法案及SOX合规工作简介

萨班斯法案及SOX合规工作简介萨班斯法案是一部2002年由美国颁布的旨在提高在美国上市公司披露的准确性和可靠性从而保护投资者的一部法案。

它由美国众议院金融服务委员会主席奥克斯利和参议院银行委员会主席萨班斯联合提出,所以又被称作《2002年萨班斯—奥克斯利法案》(简称萨班斯法案),我们通常简称为SOX。

一、法案颁布的背景2001年10月16日,安然公司公布第三季度财务状况,宣布公司亏损总计达到6.18亿美元。

2001年11月8日,安然向美国证监会递交文件,承认做了假账,从1997年到2001年间共虚报利润5.86亿美元,并且未将巨额债务入账。

2002年6月25日,美国第二大长途电话公司世界通信发表声明,承认自2001年初至2002年第一季度,通过将大量费用支出计入资本支出的手法,共虚增收入38亿美元,虚增利润16亿多美元。

2002年6月、7月,复印机巨头施乐、全球第三大制药公司默克相继被曝巨额财务造假丑闻。

一时间,美国上市公司的信誉一落千丈,投资者信心饱受打击,为了提升投资者信心,重振美国股市,美国于2002年颁布了美国国会出台了《2002年公众公司会计改革和投资者保护法案》,由于其由奥克斯利与萨班斯联合提出,所以通常被称为萨班斯法案。

二、法案的目标及主要条款(针对上市公司)从法案本身及其背景可以看出,萨班斯法案的主要目标包括:增加对上市公司管理的职责,改善公司的治理,从而促进投资者恢复对资本市场的信心。

其中:对公司层面的目标包括:1、所有报告准确且没有重大遗漏;2、所有应该在信息披露工作中应该被考虑的事项都已与管理层进行充分、及时的沟通;3、所有交易都按照会计准则及美国证券证券交易委员会的规定被记录、总结和报告;4、存在实物资产与会计记录的比较;5、资产安全有保证。

对流程的目标(认定)包括:完整性、存在于发生(包括授权)、估价与计量(包括准确性)、分类、对会计记录(资产)权限的控制。

法案共分十一章,但是对于上市公司及管理层来说,真正重要的条款(或者说具有重要的分量的条款)主要包括下面几条:第302节公司对财务报告的责任该条款要求公司首席执行官和首席财务官向证交会提交经确认的年度和季度财务报告,并就一下事项作出保证:(1)签字的官员已审阅过该报告;(2)该官员认为报告中不存在重大的错报、漏报;(3)该官员认为报告中的会计报表及其他财务信息在所有重大方面,公允地反映了公司在该报告期末的财务状况及该报告期内的经营成果。

塞班主要旅游景点

塞班主要旅游景点

1. 大堂岛:著名的度假胜地,有美丽的海滩、奢华的酒店和充满活力的夜生活。

2. 巴里:塞班最繁华的商业区,有众多购物中心、餐厅和娱乐场所。

3. 曼功山:塞班最高峰,可以徒步爬到山顶欣赏壮丽的全岛风景。

4. 神秘岗贝拉:有着浓郁的古文明遗址,可以探索岛上神秘的洞穴和考古遗迹。

5. 美国战争历史公园:展示了二战期间美军在塞班岛上的战斗历史和战略重要性。

6. 燕子洞:是一处美丽的悬崖洞穴,可观赏到壮观的海景和石钟乳石。

7. 加拉帕戈斯海洋公园:提供潜水、浮潜和海上冲浪等水上运动项目,可以近距离观赏到珍稀的海洋生物。

8. 锅炉湾:是一处绝佳的冲浪点,吸引着众多冲浪爱好者。

9. 米兰达海滩:一片美丽的沙滩,适合日光浴和海边活动。

10. 历史村庄-蓝山村:保留了塞班岛原汁原味的文化和传统建筑,可以欣赏到岛上的古老农耕和生活方式。

审计实务课后习题答案(北京理工大学出版社)

,..................................................................................... ...................................................................................... ...................................................................................... ...................................................................................... ...................................................................................... .....................................《审计实务》配套习题参考答案第一章总论【同步测试】一、填空题1.是我国国家审计确立的阶段,其标志是“上计”制度的建立和完善。

2.《宪法》、《审计法》和《审计法实施条例》都规定,中央审计机关为审计署由国务院总理直接领导。

3.审计机关独立设置,不隶属于任何机构,只服从法律,这种审计体制为独立型审计体制。

4.宋设“审计院”,成为中国“审计”一词最早的来源。

5.注册会计师审计起源于意大利合伙制度,形成于英国股份制企业制度,发展和完善于美国发达的资本市场。

6.股份有限公司的出现,标志着社会经济领域中股东和债权人与企业管理当局之间新型“经济责任关系”的确立,从而产生了注册会计师审计的“驱动力”,也就是客观上需要对经营管理者提供的财务报告信息进行公正审查。

7. 1853年,苏格兰爱丁堡创立了第一个注册会计师的专业团体——爱丁堡会计师协会。

萨班斯奥克斯利法案

萨班斯奥克斯利法案萨班斯奥克斯利法案,又称SOX法案,是美国历史上最为重要的一项企业法规。

它是在2002年7月30日由美国国会通过的《公众公司会计监督与企业治理法案》(Sarbanes-Oxley Act)的简称。

该法案的制定是为了保护投资者的利益,提高企业的财务透明度和治理水平,防止公司财务造假和欺诈行为的发生。

本文将从SOX法案的背景、主要内容、影响等方面进行详细阐述。

一、SOX法案的背景在2001年底,美国历史上最大的企业丑闻之一——恩隆公司的破产引起了全球的关注。

恩隆公司的破产不仅导致了投资者的巨额损失,而且也震惊了整个企业界,引发了对企业管理和财务透明度的质疑。

在此背景下,美国国会开始着手制定一项法案,以加强公众公司的财务监管和企业治理。

2002年7月30日,美国国会通过了《公众公司会计监督与企业治理法案》,简称SOX法案。

SOX法案的制定是美国历史上最为重要的一项企业法规之一,它标志着美国企业治理进入了一个新的时代。

二、SOX法案的主要内容1. 企业治理SOX法案规定,公众公司必须设立独立的董事会,并且必须有至少一名独立董事。

此外,SOX法案还规定,公众公司的董事会必须设立审计委员会和薪酬委员会,并且这些委员会必须由独立董事组成。

2. 财务透明度SOX法案要求公众公司必须披露其财务状况和经营情况的详细信息。

此外,SOX法案还规定,公众公司必须建立内部控制制度,以确保财务报表的准确性和真实性。

3. 审计制度SOX法案规定,公众公司的审计工作必须由独立的注册会计师事务所进行。

此外,SOX法案还规定,注册会计师事务所必须对公司的内部控制制度进行审计,并且必须向公司的审计委员会和董事会报告审计结果。

4. 处罚制度SOX法案规定,任何企业出现财务造假和欺诈行为的情况,都将受到严厉的处罚。

此外,SOX法案还规定,公司高管必须对公司的财务报表负责,并且如果发现公司存在财务问题,高管必须及时向投资者和监管机构披露相关信息。

解读美国萨班斯法案404条款及其立法启示

2009年5月第13卷第3期扬州大学学报(人文社会科学版)Journal of Y angzhou University(Humanities&S ocial Sciences)May2009V ol113N o13解读美国萨班斯法案404条款及其立法启示施 君(南京理工大学人文与社会科学学院,江苏南京210000) 摘 要:为应对安然财务丑闻及随后的一系列上市公司财务欺诈事件所造成的美国股市危机,重树投资者对美国股市的信心,美国国会通过了萨班斯法案,其中的404条款因其严厉性和高昂的执行成本而饱受争议,但却开辟了美国对上市公司内部监管的先河,具有划时代的意义,其成功的做法对我国完善证券市场立法有着很好的启发。

关键词:萨班斯法案;内部控制体系;内部控制评价报告;自我约束机制中图分类号:DF59 文献标识码:A 文章编号:1007-7030(2009)03-0087-04一、立法的背景及其目的2001年12月,曾经长期雄居世界500强前十位的美国能源公司———安然公司,由于其屡次的虚假信息披露和向公众提供虚假财务会计报告而导致了严重的信任危机并在此危机中轰然倒下,加上随后2002年6月的世界通信会计丑闻事件,“彻底打击了美国投资者对美国资本市场的信心”,在全球特别是美国引发了一场前所未有的大地震,从而又一次引发了人们对于美国政府对上市公司监管不力的议论,也直接导致了股东及广大股民对上市公司空前的信任危机,并最终推动美国政府重新审视其对上市公司监管的法律和措施等。

为了应对安然财务丑闻及随后的一系列上市公司财务欺诈事件所造成的美国股市危机,重树投资者对美国股市的信心,2002年7月26日,美国国会以绝对多数通过了关于会计和公司治理一揽子改革的《萨班斯-奥克斯利公司治理法案》(Sarbanes-Oxley Act,以下简称萨班斯法案)。

萨班斯法案又称《2002年公众公司会计改革和投资者保护法》,该法案对美国《1933年证券法》、《1934年证券交易法》作了不少修订,在会计职业监管、公司治理、证券市场监管等方面作出了许多新的规定。

萨班斯

萨班斯·奥克斯利法案是美国立法机构根据安然有限公司、世界通讯公司等财务欺诈事件破产暴露出来的公司和证券监管问题所立的监管法规,简称《SOX法案》或《索克思法案》。

萨班斯法案原名为《2002年公众公司会计改革和投资者保护法案》,是由美国众议院金融服务委员会主席奥克斯利和参议院银行委员会主席萨班斯联合提出,因此又被称为《2002年萨班斯一奥克斯利法案》,简称萨班斯法案。

萨班斯·奥克斯利法案立法背景2001年12月美国最大的能源公司之一安然公司,突然申请破产保护,此后上市公司和证券市场丑闻不断,特别是2002年6月的世界通信公司会计丑闻事件,“彻底打击了投资者对资本市场的信心”(国会报告,2002)。

美国国会和政府加速通过了该法案以图改变这一局面。

法案的第一句话:“遵守证券法律以提高公司披露的准确性和可靠性,从而保护投资者及其他目的。

”安然、世界通讯破产案均牵涉上市公司管理层的欺诈行为,对美国资本市场造成了极大的负面影响,使投资者对公司治理制度的有效性产生怀疑。

中介机构缺乏规避利益冲突的机制,使投资者对中介机构的独立性产生怀疑。

美国证券交易委员会(SEC)没能及时发现虚假披露和市场欺诈行为,使投资者对监管机构监督市场运作的能力产生怀疑。

因此,美国资本市场陷入了信任危机。

美国工商协进会的首席经济学家盖尔·福塞尔认为,“安然事件将使任何一家公布盈余报告的公司都被蒙上一层浓厚的阴影,人们甚至会无端地怀疑企业使用了不合法的盈余核算手段。

”这些丑闻激怒了美国公众,社会各界强烈要求对现行体系进行深度改革,引发了企业规章改革要求。

安然和世界通信等财务舞弊不仅让政府监管者甚至国会感到紧张,也使美国国会和SEC坚信,应当立即采取切实措施来提高执业会计师的独立性。

由于2002年事关中期选举,特别是由于世界通讯巨额假账丑闻爆出,(美国)政治风暴急剧上升,道琼斯指数跳水,大家都普遍认为国会应当有所作为。

国内企业如何应对萨班斯法案

一

萨班斯法案内容

组 ,挑选出大量的专业人员专 门负责整个项 目试点工作,并且 引

S X法案共分 l 章 ,第 l O l 至第 6 章主要涉及对会计职业及公 入毕马威公司作为执行顾 问,对试 点工作以及未来 的全面正式运 司行为的监管,第 8 第 l 章主要是提高对公 司高管及 白领犯罪 营 提 供 指 导和 规 范 。 至 1 的刑事责任。该法案有三个方面备受关注:一是建立一个 由 5 个 市审计服务进行监管 ;二是对上市公司高管人 员造假予以重罚。 公司 C O和 C O必须对财务报表的真实性宣誓 ,如果提供不真 E F

织 的调 查统 计 ,20 财 政 年 度 美 国上 市 公 司 为 了实 施 萨班 斯 4 4 05 0

四、加强 内部审计

在遵循 44条款时,内部审计的有效性是应考虑的重要因素 , 0

条 款 ,平 均 花 费 30万 美 元和 2 7 6 员 工 小 时 的工 作 量 。 因此 这对于是否可以通过44 8 28 个 0 条款的内部控制测评也非常重要 。 如果某 相关机 构预 测,中国内地在美上市企 业仅在第一年内执行萨班斯 公司的内部审计做得不好 ,将会影响该公司通过 4 4 0 条款的测评。

三、改革 内部控制体系

适应萨班斯法案要求 ,改革公司内部控制体系,对企业制度化 元 的 罚 款 ;三 是 公认 萨班 斯 法 案 中最 严 苛 、最 复杂 、执 行 成 本最 生存提出了更高更严更细的要求 ,也预示着在美上市的中国企业将 高的 4 4 0 条款 ,该条款规定 ,在美上市企业必须建立 内部控制体 要展开新一轮的管理变革。中国移动在流程梳理之后,就以编制内 系,包括控制环境、风险评估、控制活动 、信息沟通和监督五个 控制度, 建立统一的内控体 系, 提高经营管理水平为主线开展工作。 部分。内部控制活动 的记录不仅要细化到诸如产品付款时间之类 内部 控制制度 是企 业各级 管理人 员和有关 部门的工作人 员, 的细节,而且对重大缺陷都必须予 以披露。该法案的产生将使得 在处理生产经营业务活动时相互联 系、相互监督的管理体 系,是 中国 内地在美 上市 企业受到 以下冲击 :第一也 是最 重要的冲击 保证企业正常经营 、防范风险所采取的管理措施 。 是, 中国企业在美上市 的维持成本将大幅飙升 。 根据 国际 C O组 F

货币资金内部控制分析与研究毕业论文[管理资料]

![货币资金内部控制分析与研究毕业论文[管理资料]](https://img.taocdn.com/s3/m/8397923d76eeaeaad0f3305d.png)

四、完善X公司货币资金内部控制的对策……………………………(8)

(一)完善货币资金内部控制的一般性措施………………………(8)

(二)针对X公司的具体措施………………………………………( 9 )

结论……………………………………………………………………( 10)

以企业不同层次的内部控制制度为基础,通过对内控的总目标进行划分,可以把内部控制制度理解为一个有层次的、完整的系统。在这个系统中,有一个总的目标,同时该系统的每个子系统也都有自己的分目标。通过这些分目标,子系统可以使自己的内部控制得以优化,从而使得整个系统的内部控制得到加强。其运行方式为:每一级的系统只可以控制其下一层次发生的活动,而不能跳过下一层次去管理其他层次的活动。同时上面各层次的系统仅以调节为主,而只有最低层次的系统才可以直接控制整个系统的运行。

(一)研究背景及意义………………………………………………( 1 )

(二)研究对象………………………………………………………( 2 )

(三)研究方法与内容………………………………………………( 2 )

二、货币资金内部控制理论及其演进…………………………………( 2 )

(一)内部控制的概述………………………………………………( 2 )

本文主要框架内容如下:

1、总论中,首先介绍了论文选题的背景及意义,反映出货币资金内部控制的重要性;然后指出以X公司货币资金的内部控制为研究对象;最后则介绍了论文研究的内容与方法。

2、货币资金内部控制理论及其演进与发展中,首先对内部控制的定义、内部控制制度的表现层次进行了介绍,接着便对内部控制的四个阶段进行了描述,指出了它们的定义并就其形成过程作了简单的介绍,最后则对内控的新发展给予了适当的说明。

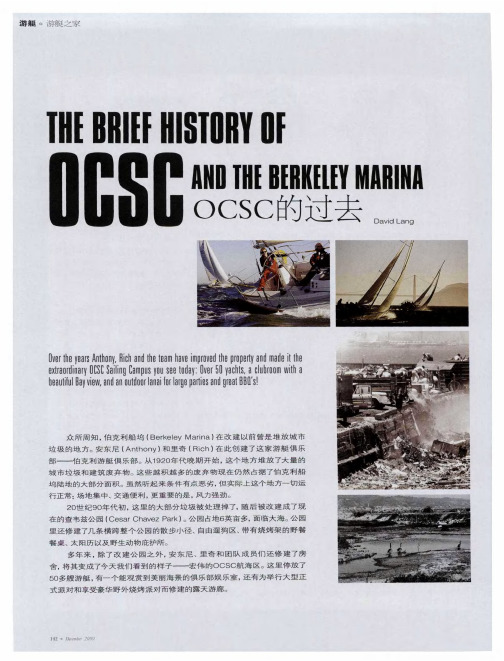

OCSC的过去

。

公 园

里 还 修 建 了几 条 横 跨 整 个 公 园 的 散 步 小 径

自由 遛 狗 区

、

带 有烧 烤 架 的野 餐

餐桌

、

太 阳 历 以及 野 生 动 物 庇 护所

。

多年 来

舍

5 0

,

,

除了改 建公 园之 外

,

ቤተ መጻሕፍቲ ባይዱ

安东尼

—

、

里 奇 和 团 队 成 员 们 还 修 建 了房

。

将 其 变 成 了今 天 我 们 看 到 的 样 子

游艇

。

游艇之家

o C SC

的过 去

D

a v

id L

a n

g

n t ye a rs A t hony ic 6 a n J t he te a m ha v e improv e d t he pr ope r y a n d ma de it the xt ra o rdina ry 0c3c 3a … 9 C mpu s you s e e t o da y :Oe r 50 ya c ht s a c lu br oo m w it h a a v

,

。

虽 然 听 起 来 条 件 有点 恶 劣

,

但 实际上 这个地 方

。

一

切运

交通便利

,

更 重 要 的是

,

风 力强 劲

年代初

这 里 的大部分垃圾 被 处理 掉 了

C ha

v e z

,

随 后 被 改 建 成 了现

,

在 的查 韦兹 公 园 (C

e s a r

P

a r

k

)

。

全球100大化学牛人

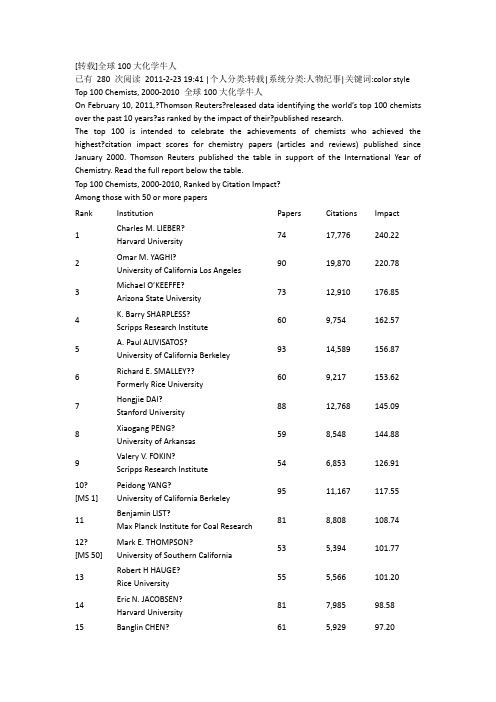

[转载]全球100大化学牛人已有280 次阅读2011-2-23 19:41 |个人分类:转载|系统分类:人物纪事|关键词:color style Top 100 Chemists, 2000-2010 全球100大化学牛人On February 10, 2011,?Thomson Reuters?released data identifying the world’s top 100 chemists over the past 10 years?as ranked by the impact of their?published research.The top 100 is intended to celebrate the achievements of chemists who achieved the highest?citation impact scores for chemistry papers (articles and reviews) published since January 2000. Thomson Reuters published the table in support of the International Year of Chemistry. Read the full report below the table.Top 100 Chemists, 2000-2010, Ranked by Citation Impact?Among those with 50 or more papersRank Institution Papers Citations Impact1 Charles M. LIEBER?Harvard University74 17,776 240.222 Omar M. YAGHI?University of California Los Angeles90 19,870 220.783 Michael O’KEEFFE?Arizona State University73 12,910 176.854 K. Barry SHARPLESS?Scripps Research Institute60 9,754 162.575 A. Paul ALIVISATOS?University of California Berkeley93 14,589 156.876 Richard E. SMALLEY??Formerly Rice University60 9,217 153.627 Hongjie DAI?Stanford University88 12,768 145.098 Xiaogang PENG?University of Arkansas59 8,548 144.889 Valery V. FOKIN?Scripps Research Institute54 6,853 126.9110? [MS 1] Peidong YANG?University of California Berkeley95 11,167 117.5511 Benjamin LIST?Max Planck Institute for Coal Research81 8,808 108.7412? [MS 50] Mark E. THOMPSON?University of Southern California53 5,394 101.7713 Robert H HAUGE?Rice University55 5,566 101.2014 Eric N. JACOBSEN?Harvard University81 7,985 98.5815 Banglin CHEN? 61 5,929 97.20University of Texas San Antonio16 David W.C. MACMILLAN?Princeton University55 5,267 95.7617 Mostafa EL-SAYED?Georgia Institute of Technology111 10,135 91.3118 Ezio RIZZARDO?Commonwealth Scientific and ResearchOrganization (CSIRO), Australia52 4,747 91.2919 Michael S. STRANO?Massachusetts Institute of Technology54 4,843 89.6920 Michael J. ZAWOROTKO?University of South Florida83 7,403 89.1921 Dmitri V. TALAPIN?University of Chicago56 4,981 88.9522 Ryoji NOYORI?Nagoya University62 5,486 88.4823 Chad A. MIRKIN?Northwestern University233 20,505 88.0024 Liberato MANNA?Italian Institute of Technology62 5,431 87.6025 Richard P. VAN DUYNE?Northwestern University88 7,690 87.3926 Robert H. GRUBBS?California Institute of Technology170 14,617 85.9827 Carlos F. BARBAS?Scripps Research Institute95 8,029 84.5228 James R. HEATH?California Institute of Technology69 5,830 84.4929 Moungi G. BAWENDI?Massachusetts Institute of Technology52 4,364 83.9230 David A. CASE?Rutgers University60 5,007 83.4531 Shouheng SUN?Brown University84 6,970 82.9832? [MS 10] Catherine J. MURPHY?University of Illinois Urbana-Campaign69 5,717 82.8633 M. G. FINN?Scripps Research Institute76 6,286 82.7134 Stephen L. BUCHWALD?Massachusetts Institute of Technology169 13,941 82.4935? [MS 4] Younan XIA?Washington University St. Louis161 13,120 81.4936 Stuart L. SCHREIBER?Harvard University66 5,369 81.3537? [MS 19] Taeghwan HYEON?Seoul National University82 6,587 80.3338 George M. WHITESIDES?Harvard University228 18,237 79.9939 Ryong RYOO?Korea Advanced Institute of Science andTechnology77 6,057 78.6640 Michael F. RUBNER?Massachusetts Institute of Technology51 4,004 78.5141? [MS 20] Xiangfeng DUAN?University of California Los Angeles64 5,022 78.4742? [MS 48] Michael GR?TZEL?Swiss Federal Institute of TechnologyLausanne187 14,602 78.0943 Gregory C. FU?Massachusetts Institute of Technology111 8,384 75.5344? [MS 89] Horst WELLER?University of Hamburg73 5,428 74.3645 Joan F. BRENNECKE?University of Notre Dame65 4,827 74.2646 Kenneth R. SEDDON?Queen’s University Belfast94 6,916 73.5747? [MS 8] Alan J. HEEGER?University of California Santa Barbara66 4,758 72.0948 Andreas MANZ?Korea Institute of Science and Technology -Europe70 5,030 71.8649 Hua Chun ZENG?National University of Singapore53 3,673 69.3050 Suprakas Sinha RAY?Council for Scientific and Industrial Research(CSIR), South Africa50 3,411 68.2251 Mikhail E. ITKIS?University of California Riverside60 4,069 67.8252 Osamu TERASAKI?Stockholm University92 6,198 67.3753? Shaik M. ZAKEERUDDIN? 63 4,204 66.73[MS 29] Swiss Federal Institute of Technology Lausanne54 Wenbin LIN?University of North Carolina Chapel Hill104 6,930 66.6355? [MS 2] Yadong YIN?University of California Riverside57 3,787 66.4456 John R. YATES?Scripps Research Institute86 5,696 66.2357 Samuel I. STUPP?Northwestern University62 4,073 65.6958 Prashant V. KAMAT?University of Notre Dame99 6,426 64.9159 John D. HOLBREY?Queen’s University Belfast63 4,016 63.7560 Jens K. N?RSKOV?Technical University of Denmark122 7,736 63.4161? [MS 5] Yugang SUN?Argonne National Laboratory93 5,896 63.4062 Evgeny KATZ?Clarkson University97 6,147 63.3763? [MS 75] Craig J. HAWKER?University of California Santa Barbara141 8,893 63.0764 Christian SRRE?Versailles Saint-Quentin-en-YvelinesUniversity72 4,517 62.7465? [MS 71] Richard H FRIEND?University of Cambridge74 4,642 62.7366 Jean M. J. FRéCHET?University of California Berkeley209 12,985 62.1367 James M. TOUR?Rice University134 8,325 62.1368 Robert C. HADDON?University of California Riverside84 5,191 61.8069 Peter J. STANG?University of Utah103 6,356 61.7170? [MS 24] Nicholas A. KOTOV?University of Michigan78 4,809 61.6571 F. Dean TOSTE?University of California Berkeley84 5,163 61.4672 Michal KRUK? 54 3,315 61.39City University of New York73 Didier ASTRUC?University Bordeaux I114 6,883 60.3874? [MS 83] Michael GIERSIG?Free University of Berlin55 3,310 60.1875 George C. SCHATZ?Northwestern University202 12,116 59.9876 Harold G. CRAIGHEAD?Cornell University51 3,042 59.6577 Keith FAGNOU??University of Ottawa63 3,747 59.4878 Milan MRKSICH?University of Chicago54 3,168 58.6779 Alois FüRSTNER?Max Planck Institute for Coal Research151 8,858 58.6680 Karl Anker J?RGENSEN?Aarhus University152 8,893 58.5181 Rustem F. ISMAGILOV?University of Chicago59 3,437 58.2582 Richard A. FRIESNER?Columbia University98 5,697 58.1383 Jairton DUPONT?Federal University of Rio Grande do Sul120 6,964 58.0384 John F. HARTWIG?University of Illinois Urbana-Campaign167 9,638 57.7185 Robert LANGER?Massachusetts Institute of Technology98 5,632 57.4786 Mark E. DAVIS?California Institute of Technology66 3,791 57.4487 Manos MAVRIKAKIS?University of Wisconsin Madison56 3,205 57.2388 Adi EISENBERG?McGill University65 3,720 57.2389 Maurice BROOKHART?University of North Carolina Chapel Hill87 4,978 57.2290 Amir H. HOVEYDA?Boston College122 6,967 57.1191 Charles R. MARTIN?University of Florida58 3,312 57.1092 Alexander ZAPF? 60 3,407 56.78University of Rostock93 Jeffrey R. LONG?University of California Berkeley98 5,563 56.7794 Neil R. CHAMPNESS?University of Nottingham86 4,877 56.7195 Naomi J. HALAS?Rice University73 4,131 56.5996 Abraham NITZAN?Tel Aviv University51 2,879 56.4597 Charles L. BROOKS?University of Michigan67 3,778 56.3998 Helmut C?LFEN?Max Planck Institute of Colloids andInterfaces82 4,595 56.0499 Jér?me CORNIL?University of Mons65 3,640 56.00100 Geoffrey W. COATES?Cornell University90 5,029 55.88? = deceased?SOURCE:?Essential Science IndicatorsSM?from?Thomson Reuters, January 1, 2000 – October 31, 2010The United Nations Educational, Scientific and Cultural Organization (UNESCO) and the International Union of Pure and Applied Chemistry (IUPAC) have proclaimed?2011 the International Year of Chemistry. During the year, celebrations and special events will be held around the globe “to increase the public appreciation of chemistry in meeting world needs, to encourage interest in chemistry among young people, and to generate enthusiasm for the creative future of che mistry.”The table above is intended to celebrate the achievements of 100 chemists who achieved the highest citation impact scores for chemistry papers (articles and reviews) published since January 2000.Citation impact (citations per paper) is a weighted measure of influence that seeks to reveal consistently superior performance.?To ensure that a high score could not be achieved by a few highly cited papers, a threshold of 50 papers was used in the analysis. The average citation impact in chemistry for the period was 11.07, so all the researchers listed above achieved more than five times that mark.Since?approximately a million chemists?were recorded in the journal publications indexed by Thomson Reuters during the last decade, these 100?represent the top hundredth of one percent. Sixteen of those listed also ranked in the top 100 by citation impact in materials science, among those who published 25 or more papers in that field during the last decade. Their ranks in materials science [MS] are noted beneath their ranks in chemistry.Nanotechnology in all its aspects is strongly in evidence when one surveys the research interests of the chemists listed. While the rubric covers much, and some skeptics call “nano” the latest fadin chemistry, there is no denying the message of the citation indicators. The field has attracted enormous interest during the last decade.??Of the 100, 60 of these chemists identify nanotechnology as their main focus or a significant research topic.The national affiliations of the authors are:?70 for the United States,?seven for Germany,?four for the United Kingdom, two each for Canada, France, Denmark, Switzerland, and South Korea, and one apiece for Australia, Belgium, Sweden, Italy, Israel, South Africa, Brazil, Japan, and Singapore. The institutions appearing three or more times are:?Massachusetts Institute of Technology?(6),?The Scripps Research Institute?(5),?University of California Berkeley?(5),?Harvard University?(4),?Rice University?(4),?Northwestern University(4),?California Institute of Technology?(3),?University of California Riverside?(3), and?University of Chicago?(3).。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

萨班斯·奥克斯利法案下的内部控制框架思考2001年底发生的安然事件等一系列财务丑闻,暴露了美国核查体系的严重缺陷,而上述核查体系原本是用来保护公众公司的股东、养老金受益人和雇员的利益,并保护美国公众对资本市场的稳定、公正的信心的,安然等一系列事件无疑严重动摇了公众对会计师行业的信心。

针对上述公司失败事件,美国国会在2002年出台了《萨班斯—奥克斯利法案》,该法案为公众公司的外部审计师们创建了一个广泛的、新的监督体制,并将对财务报告的内部控制作为关注的具体内容。

国会不仅要求管理层报告公司对财务报告的内部控制,而且要求外部审计师证实管理层报告的准确性。

可以说,上述事件又一次让内部控制成为关注的焦点。

对法案相关条款的回应2002年7月发布的《萨班斯—奥克斯利法案》第404节(a),以及美国证券交易委员会(SEC)的相应实施标准,要求公众公司的管理层评估和报告公司最近年度的财务报告的内部控制的有效性。

第404节还要求公司的外部审计师对管理层的评估意见出具“证明”,也就是说,向股东和公众提供一个信赖管理层对公司财务报告的内部控制描述的独立理由。

法案的第404节以及103节,指导公众公司会计监督委员会(PCAOB)制定用以管理外部审计师的证实工作,并就管理层对内部控制的有效性的评估进行报告的行业标准。

2004年3月9日,PCAOB发布了其第2号审计标准:“与财务报表审计相关的针对财务报告的内部控制的审计”,并于6月18日经SEC批准。

该标准关注对财务报告的内部控制的审计工作,以及这项工作与财务报表审计的关系问题。

这项综合的审计会产生两份审计意见:一份针对财务报告的内部控制,另一份针对财务报表。

对内部控制的审计涉及以下内容:评价管理层用于开展其内部控制有效性评估的过程;评价内部控制设计和运转的效果;形成对财务报告的内部控制是否有效的意见。

该标准的出台,将对构成有效公司治理基石的董事会、管理层、外部审计师与内部审计师产生深远的影响。

正如PCAOB主席William J. McDonough所称,“该标准是委员会采用的最为重要、意义最为深远的审计标准。

过去,内部控制仅是管理者考虑的事情,而现在审计师们要对内部控制进行详细的测试和检查。

这一过程将对投资者起到重要的保护作用,因为稳固的内部控制是抵御不当行为的头道防护线,是最为有效地威慑舞弊的防范措施”。

此外,SEC对该标准的认同等于从另外一个侧面承认了1992年发起人组织委员会(COSO)下属的杜德威委员会公布的《内部控制—综合框架》(也称COSO框架)。

这也表明COSO框架已正式成为内部控制的标准。

这是COSO的重大胜利,是COSO每个成员机构多年的不懈努力使这个框架获得了更大程度的认可。

第2号审计标准有关内部控制的规定。

第2号审计标准依据COSO制定的内部控制框架制订,在“管理层用于开展其评估的框架”一节中,明确管理层要依据一个适宜且公认的由专家群体遵照应有的程序制定的控制框架,来评估公司财务报告内部控制的有效性。

在美国,为管理层的评估目标提供的适宜框架就是COSO框架。

当然,其他国家也公布了一些适宜的框架,如加拿大的COCO框架等。

标准还指出,尽管不同的框架可能没有精确的含有与COSO一样的组成要素,但他们所含有的组成部分涵盖了COSO的所有常规主题。

因此,如果管理层运用了区别于COSO的适宜框架时,审计师应以合理的方式运用2号审计标准中的概念和方针。

标准认为,COSO框架能确认出内部控制的三大主要目标,即运营的效率和效果,财务报告的可靠性,以及遵守适用的法律和规章。

而COSO以往对财务报告的内部控制观点不包含运营目标和合规性目标。

不过,这两个目标与财务报表的表达与披露直接相关,有必要含在财务报告的内部控制中。

而这三大目标都会对财务报告产生重大的影响,是关于财务报告的内部控制的组成部分。

此外,标准将控制环境、风险评估、控制活动、信息和沟通、监控作为框架的五大组成要素,服务于上述三大目标。

当然,PCAOB也敏感地意识到,为遵循第404节和第2号审计标准的要求所需的成本,会强加到很多公司(尤其是中小型公司)身上,同时也预见到美国公司在遵循第404节要求的头一年要承受巨额的成本。

毕竟,按COSO框架设计和实施内部控制框架是需要投入的,公司内部的审计部门对内部控制的整体评估(不限于对财务报告的内部控制),以及外部审计师按标准规定对财务报告的内部控制和财务报表审计都需要大额的费用。

尽管内部控制的性质和程度很大程度上取决于公司的规模和复杂程度,但多数公司的前期成本投入是在所难免的。

只不过大型复杂化的国际性公司很可能需要广泛的综合性内部控制系统,而一些小公司或业务较为单一的公司,因其高层管理团队的道德行为和核心价值平时就与内部、外部当事人进行互动,可能会减少对精心设计的内部控制系统的需要。

PCAOB预计,审计师会运用合理的专业判断来决定对内部控制的审计程度,并开展那些必要的测试来确定公司内部控制的有效性。

不过,相对于以往各行其是的内部控制评估标准来说,PCAOB的工作对于规范化的内部控制设计、实施、监督、评估与不断改进是有重大进步意义的,它使许多美国公司的各层管理者能在一个统一的框架内有效履行其内部控制的职责,并为会计师行业对内部控制的评估提供了一个基础。

更为重要的是,该标准将力促公司建立有效的内部控制监督体系,这为有效的公司治理奠定了良好的基础。

毕竟,内部控制监督过程需要审计委员会、高层管理者、外部审计师和内部审计师的共同参与。

对COSO框架的进一步思考纵观美国内部控制的发展史,不难看出其发展的每一个过程都与会计职业群体有深厚渊源。

自1938年的“麦克森—罗宾斯事件”促使美国注册会计师协会(AICPA)发布内部控制定义起,到1977年美国国会发布《反国外贿赂法案》,至1992年COSO发布《内部控制—综合框架》,再到2002年美国国会发布《萨班斯—奥克斯利法案》以及PCAOB发布第2号审计标准,会计执业界都与此有密切关联。

当然,迄今为止集大成者还要属COSO框架。

正如前文所述,COSO框架在2004年成为了美国的内部控制标准,这与COSO制定该框架的初衷是吻合的。

COSO的纲要部分就声明公司的高级执行官长期以来一直在谋求更好地控制其所治理的企业。

高级执行官对内部控制的兴趣恐怕来自有效的内部控制是保证公司资产免受管理层、员工或其他人的违法行为和类似错误引起的不利后果的最后屏障这个看似不可动摇的假设。

而PCAOB也相信,为获取可靠的财务报表,机构必须保持内部控制的运转,以便了解各项记录的准确性,各项交易和资产的处理的公允反映情况,并对各项交易记录的充分性提供保证,且收支工作都经管理层和领导者授权。

这样,就能根据一般公认会计原则(GAAP)编制财务报表。

内部控制的运转还能确保上述步骤的运转,以防止或发现对财务报表产生重大影响的资产的盗用、未经授权使用或处置情形。

简言之,如果公司管理层能证明其对簿记工作实施了适当的内部控制,用于编制准确财务报表的账簿和记录是充分的,并遵守了公司资产的使用规则,投资者就会对公司财务报表的可靠性更为信任。

此外,当今世界另外几个主流内部控制框架如加拿大的CoCo、英国的Cadbury报告、国际内部审计师协会(IIA)的SAC、信息系统审计与控制协会的(ISACA)的Cobit都与COSO框架紧密相关。

中国有关部门制定的内部控制标准,包括证监会发布的“证券公司内部控制指引(2003)”、中国人民银行发布的“商业银行内部控制指引(2002)”、中国内部审计协会发布的“内部审计准则——内部控制(2003)”,其核心目标也与COSO框架一脉相承。

当然,在肯定COSO框架价值的同时,我们也不应忽视一些不同的意见。

比如,早在1993年,AICPA下属的公众监督委员会(POB)就建议SEC要求在证券交易所登记的公众公司的管理层在其年度财务报告(向股东发布的年度报告)中包含一份与财务报告有关的公司内部控制系统有效性的报告。

这个建议是想将COSO的内部控制标准用于有效性的评价。

可当时SEC并没有采用这个建议。

还有,在COSO框架公布不久,美国审计总署(GAO)就曾对该框架的许多方面提出过批评,并指责这个框架有严重缺陷,其内部控制定义中缺乏保障资产的概念,还认为这个框架对内部控制重要性的强调不够,丧失了改善内部控制监督和评估的机会。

此外,对COSO框架最具挑战的来自其本身的概念基础以及其他非会计执业界制定的标准。

COSO框架声称,并不是所有的管理责任都是内部控制的组成部分,因而将战略计划、目标设定、保持核心竞争力、董事会责任等要素排除在外。

而许多公司的经营失败很多是因经营战略的失败,公司不具有效的治理结构,经营业绩明显低于业界平均水平所引起。

显然,COSO框架对这些问题的关注是不够的,它将注意力集中在如何对外披露与财务报告有关的内部控制止。

而PCAOB的第2号标准再一次强化了这个问题。

之所以会出台这样的标准,我们不难想象。

因为每一次公司危机都会使会计师承受巨大压力,他们力图让COSO框架成为公司内部控制的基础,以此来阻止财务报告的舞弊行为。

不过,会计执业界的上述制度安排,是否能有效规避其自身的风险呢?或者说,这本身是否就有风险?这是一个值得讨论的问题。

毕竟,对内部控制的理解是在不断演进的。

随着人们对内部控制越发熟悉,积累的经验越多,他们对内部控制的理解就会随时间而改变,而这或多或少取决于影响和决定内部控制的诸多力量。

并且,不同的利益群体对内部控制的观点存在不同的认识。

换句话说,会计行业与非会计行业在关注内部控制的问题上是有重大差别的,如何将会计界的内部控制语言转换为管理界的内部控制语言,仍是一个需要长期沟通的问题。

不管怎样,内部控制的目标必须和企业谋求生存和价值创造机会的努力相一致。

总之,无论COSO框架,还是PCAOB的努力,有一点是非常明确的,就是要在企业内部建立一个基本的控制框架,作为管理层评估财务报告内部控制的基准。

这也是企业发展到一定程度在管理方面的必然要求,它受公司治理、价值创造、风险和机会、管制、企业文化、技术发展及受托责任等各方面的影响。

中国的各类企事业单位也要从COSO的框架中吸收合理的内核,这会有助于机构管理层次的提升,执行能力的到位;中国注册会计师行业也应从中汲取经验。

毕竟,中国正面临一个国际化的舞台,在一些标准、框架的制定上应与全球主流框架保持一致,这样才有沟通的可能,有平等对话的可能,有进一步发展的可能。

COSO报告概述COSO是全国虚假财务报告委员会下属的发起人委员会(The Committee of Sponsoring Organizations of The National Commission of Fraudulent Financial Reporting)的英文缩写。