皇氏集团2020年一季度财务分析详细报告

皇氏乳业财务状况分析及战略选择

皇氏乳业财务状况分析及战略选择卢欢【摘要】With the development of society and economy environment, and the rapid development of private enterprises, private enterprises have now become an important force in China's economic and social development. Guangxi Royal Dairy Co., Ltd as the analytical object to research, by disclosed publicly the financial statements data, make a deep analysis for Guangxi Royal Dairy Co., Ltd.The implementation of specific measures in terms of marketing financial strategy has contributed to sustained and steady development of the company.%随着社会经济环境的变化,民营企业迅速发展,如今已经成为中国经济和社会发展的重要力量。

选取民营上市公司皇氏乳业作为分析对象进行调查研究,通过皇氏乳业公开披露的财务报表数据进行深入分析,提出适合皇氏乳业未来发展的财务战略,从而有利于公司的持久稳步的发展。

【期刊名称】《价值工程》【年(卷),期】2016(035)009【总页数】2页(P53-54)【关键词】民营企业;财务分析;财务战略【作者】卢欢【作者单位】广西外国语学院国际会计学院,南宁530222【正文语种】中文【中图分类】F275二十多年来,民营企业发展迅速,已然成为中国经济和社会发展的重要力量。

皇氏集团2020年上半年经营风险报告

皇氏集团2020年上半年经营风险报告

一、经营风险分析

1、经营风险

皇氏集团2020年上半年盈亏平衡点的营业收入为104,843.01万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

企业当期经营业务收入未达到盈亏平衡点,经营业务不安全,经营风险较大。

2、财务风险

从资本结构和资金成本来看,皇氏集团2020年上半年的带息负债为253,201.69万元,实际借款利率水平为1.91%,企业的财务风险系数为0.48。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业投资活动所需的资金没有足够的长期资金来源作保证,企业长期性资产投资存在27,781.91万元的资金缺口,需要占用企业流动资金。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。

皇氏集团:2020年第一季度报告正文

皇氏集团股份有限公司2020年第一季度报告正文证券代码:002329 证券简称:皇氏集团公告编号:2020-023 皇氏集团股份有限公司2020年第一季度报告正文第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人黄嘉棣、主管会计工作及会计机构负责人(会计主管人员)孙红霞声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□是√否非经常性损益项目和金额√适用□不适用单位:元对公司根据《公开发行证券的公司信息披露解释性公告第1号—非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号—非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号—非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东总数和表决权恢复的优先股股东数量及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□是√否公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

2、公司优先股股东总数及前10名优先股股东持股情况表□适用√不适用第三节重要事项一、报告期主要财务数据、财务指标发生变动的情况及原因√适用□不适用(一)报告期末,资产负债表项目发生重大变动的情况及原因:1、报告期末,公司预付款项较期初增长33.29%,主要原因为公司报告期内预付原材料及贸易采购款增加所致。

2、报告期末,公司应付职工薪酬较期初减少32.88%,主要原因为公司报告期内支付上年计提的绩效薪酬所致。

002329皇氏集团2022年财务分析报告-银行版

皇氏集团2022年财务分析报告一、总体概述皇氏集团2022年资产总计为589,425.36万元,比2021年增长8.69%,但这一增长速度是在上一期资产总计下降的情况下取得的,并且本期的资产总计还没有恢复到2020年的水平。

皇氏集团2022年负债总计为395,778.32万元,比2021年增长10.69%。

但这一增长速度是在上一期负债总计下降的情况下取得的,本期已经恢复并超过了2020年的水平。

从这三期来看,皇氏集团的营业收入持续增长。

2022年营业收入为289,070.05万元,比2021年增长12.54%,这一增长速度是在2021年增长3.15%的基础上取得的。

皇氏集团2022年净利润为128.27万元,而2021年、2020年连续亏损,并且2021年的亏损额大于2020年的亏损额。

表明企业盈利情况仍然很不稳定。

三期资产负债率分别为61.65%、65.94%、67.15%。

经营性现金净流量三期分别为-4,491.04万元、26,622.95万元、3,676.9万元。

关键财务指标表二、资产规模增长匹配度2022年资产增长率与负债增长率差距不大,资产增长率为8.69%,负债增长率为10.69%。

收入增长率与资产增长率差距不大,收入增长率为12.54%,资产增长率为8.69%。

净利润与资产变化不匹配,净利润增长100.29%,资产增长8.69%。

负债增长过快。

资产总额有所增长,营业收入大幅度增长,净利润也在增加。

公司增产增收的效果明显。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈波动上升趋势。

总负债分别为373,507.64万元、357,564.09万元、395,778.32万元,2022年较2021年增长了10.69%,主要是由于一年内到期的非流动负债等科目增加所至。

从三期数据来看,营业收入呈持续增长趋势。

营业收入分别为249,016.87万元、256,869.07万元、289,070.05万元,2022年较2021年增长了12.54%。

基于财务报表分析我国的乳制品行业——以皇氏集团为例

156区域治理CASE基于财务报表分析我国的乳制品行业——以皇氏集团为例上海大学经济学院 端木新雨摘要:随着经济的增长,我国的居民生活水平不断提高,对食品质量、营养、以及口感的要求也越来越高。

乳制品作为优秀蛋白质的载体也被人们越来越多的消费。

而财务报表蕴含着企业许许多多的信息,我们可以通过财务报表对一个企业的经营状况以及未来发展做更准确的评判与预测。

本文以皇氏集团为例,分析其财务报表,期望能对乳制品行业的其他公司做以参考。

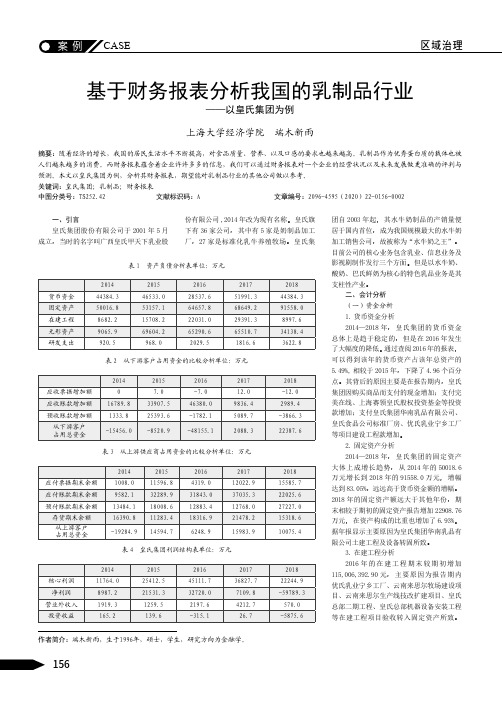

关键词:皇氏集团;乳制品;财务报表中图分类号:TS252.42文献标识码:A文章编号:2096-4595(2020)22-0156-0002一、引言皇氏集团股份有限公司于2001年5月成立,当时的名字叫广西皇氏甲天下乳业股份有限公司,2014年改为现有名称。

皇氏旗下有36家公司,其中有5家是奶制品加工厂,27家是标准化乳牛养殖牧场。

皇氏集团自2003年起,其水牛奶制品的产销量便居于国内首位,成为我国规模最大的水牛奶加工销售公司,故被称为“水牛奶之王”。

目前公司的核心业务包含乳业、信息业务及影视剧制作发行三个方面。

但是以水牛奶、酸奶、巴氏鲜奶为核心的特色乳品业务是其支柱性产业。

二、会计分析(一)资金分析1.货币资金分析2014—2018年,皇氏集团的货币资金总体上是趋于稳定的,但是在2016年发生了大幅度的降低。

通过查阅2016年的报表,可以得到该年的货币资产占该年总资产的5.49%,相较于2015年,下降了4.96个百分点。

其背后的原因主要是在报告期内,皇氏集团因购买商品而支付的现金增加;支付完美在线、上海赛领皇氏股权投资基金等投资款增加;支付皇氏集团华南乳品有限公司、皇氏食品公司标准厂房、优氏乳业宁乡工厂等项目建设工程款增加。

2.固定资产分析2014—2018年,皇氏集团的固定资产大体上成增长趋势,从2014年的50018.6万元增长到2018年的91558.0万元,增幅达到83.05%,远远高于货币资金额的增幅。

皇氏集团:2020年第一季度业绩预告

证券代码:002329 证券简称:皇氏集团公告编号:2020–021 皇氏集团股份有限公司2020年第一季度业绩预告一、本期业绩预计情况1.业绩预告期间:2020年1月1日至2020年3月31日2.预计的业绩:√亏损 扭亏为盈 同向上升 同向下降二、业绩预告预审计情况本次业绩预告相关财务数据未经注册会计师预审计。

三、业绩变动原因说明2020新年伊始,公司核心业务继续保持高于行业增速的态势发展,但一月下旬新冠疫情暴发以来,各级政府和部门采取紧急公共卫生防控措施后,部分产品运输线路和服务受到严格限制,售点运作和产品周转以及消费者行为受到较大影响,学校延期开学,企业停工停产时间较长,导致公司订单需求锐减,收入减少,对公司营收和损益带来了较大影响。

同时,由于疫情暴发,公司增加了额外的成本,其中包括上下游供应链保障的额外开支、确保人员及生产安全的疫情防控开支、消化渠道库存的额外营销费用、公司承担社会责任为抗疫一线的捐赠等,预计均对公司一季度的业绩带来直接冲击,造成业绩同比有较大下降。

截止目前,随着国内疫情得到有效控制和全国复工复产工作的有序推进,公司及各子公司生产和服务基地均已投入正常生产和恢复对市场的供应,预计二季度将逐步消除疫情影响并可能迎来报复性业务反弹,公司经营情况也将随之改善,公司将抓住一切有利时机,采取包括数字赋能、数字线上营销、大力拓展富媒体通信业务等方式,积极落实各项经营举措,保障公司全年经营目标的达成。

四、其他相关说明本次关于2020年第一季度业绩预告是公司财务部门初步测算的结果,公司2020年第一季度业绩的具体财务数据以公司披露的2020年第一季度报告为准,敬请广大投资者谨慎决策,注意投资风险。

皇氏集团股份有限公司董事会二〇二〇年四月十五日。

皇氏集团2020年上半年财务指标报告

项目名称 流动比率 速动比率 利息保障倍数 资产负债率(%)

偿债能力指标表

2018年上半年

2019年上半年

2.25 2.11

1.84 1.73

-0.04

1.95

44.28

49.67

2020年上半年 0.9 0.8

1.31 55.92

内部资料,妥善保管

第2页 共4页

2020年上半年流动比率为0.9,与2019年上半年的1.84相比有较大下 降,下降了0.94。2020年上半年流动比率比2019年上半年下降的主要原因 是:2020年上半年流动资产为253,599.77万元,与2019年上半年的 268,956.4万元相比有所下降,下降5.71%。2020年上半年流动负债为 281,381.68万元,与2019年上半年的146,080.95万元相比有较大增长,增 长92.62%。流动资产下降,但流动负债增长,致使流动比率下降。当期流 动比率过低,如果经营形势没有大的变化,偿还流动负债比较困难。

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

2018年上半年

2019年上半年

49.11 172.4

41.05 149.54

77.37

60.18

221.52

190.59

2020年上半年 66.95 71.66 44.88

138.62

皇氏集团2020年上半年营业周期为138.62天,2019年上半年为

144.15

130.41

2020年上半年 988.96 150.03 450.26 93.73

皇氏集团2020年上半年总资产周转次数为0.36次,比2019年上半年周 转速度放慢,周转天数从876.99天延长到988.96天。企业资产规模有较大 幅度的扩大,但营业收入没有相应的增长,致使企业总资产的周转速度下 降。

广西皇氏甲天下乳业股份有限公司财务报表分析实验报告

广西皇氏甲天下乳业股份有限公司财务报表分析实验报告广西皇氏甲天下乳业股份有限公司财务报表分析实验报告财务报表分析实验报告目录一、贵州茅台股份有限公司概况—————————————— 2二、企业偿债能力分析—————————————————— 31、短期偿债能力—————————————————— 32、长期偿债能力—————————————————— 5 三、企业营运能力分析—————————————————— 7四、经营盈利能力分析—————————————————— 10五、资产盈利能力分析—————————————————— 10六、资本盈利能力分析—————————————————— 12七、经营活动现金流量分析———————————————— 13八、综合分析—————————————————————— 14一、贵州茅台股份有限公司概况贵州茅台酒厂集团技术开发公司是贵州茅台集团的下属子公司、贵州茅台酒股份有限公司的发起人之一,以酒类研发、经营为主业,具有年生产销售10000吨白酒能力。

公司主营贵州茅台酒系列产品的生产和销售,同时进行饮料、食品、包装材料的生产和销售,防伪技术开发,信息产业相关产品的研制开发。

贵州茅台酒股份有限公司茅台酒年生产量已突破一万吨;在国内独创年代梯级式的产品开发模式。

形成了低度、高中低档、极品三大系列70多个规格品种,全方位跻身市场,从而占据了白酒市场制高点,称雄于中国极品酒市场。

公司坚持“秉承传统酿造工艺,传承国酒文化”的经营理念,对传统酿酒工艺不断改进和创新,其研发能力走在白酒研究的前沿。

茅台酒品牌的定位是“凝结了文化价值的工业品牌”。

作为国酒,茅台始终具有独特的文化象征性。

在产品生产方面,茅台的生产工艺复杂,并且对周边微生物生态环境高度依赖,加大了公司产品的稀缺性。

茅台酒具有品牌壁垒,众所周知高端白酒顶级品牌都有着上百年甚至上千年的品牌传承,想进入高端白酒行业绝非仅凭借资本和营销就能解决的。

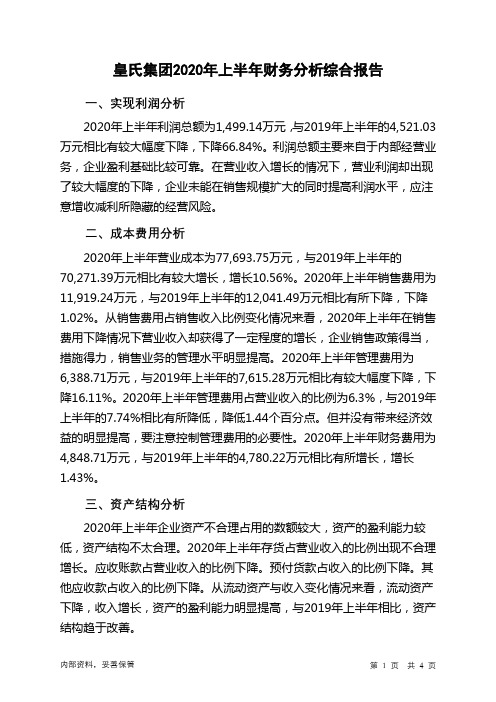

皇氏集团2020年上半年财务分析结论报告

皇氏集团2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为1,499.14万元,与2019年上半年的4,521.03万元相比有较大幅度下降,下降66.84%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2020年上半年营业成本为77,693.75万元,与2019年上半年的70,271.39万元相比有较大增长,增长10.56%。

2020年上半年销售费用为11,919.24万元,与2019年上半年的12,041.49万元相比有所下降,下降1.02%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用下降情况下营业收入却获得了一定程度的增长,企业销售政策得当,措施得力,销售业务的管理水平明显提高。

2020年上半年管理费用为6,388.71万元,与2019年上半年的7,615.28万元相比有较大幅度下降,下降16.11%。

2020年上半年管理费用占营业收入的比例为6.3%,与2019年上半年的7.74%相比有所降低,降低1.44个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

2020年上半年财务费用为4,848.71万元,与2019年上半年的4,780.22万元相比有所增长,增长1.43%。

三、资产结构分析2020年上半年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

2020年上半年存货占营业收入的比例出现不合理增长。

应收账款占营业收入的比例下降。

预付货款占收入的比例下降。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2019年上半年相比,资产结构趋于改善。

内部资料,妥善保管第1 页共4 页。

现金流量表分析——以皇氏集团为例

现金流量表分析——以皇氏集团为例吴基杰浙江优亿医疗器械股份有限公司摘要:皇氏集团股份有限公司是一家多元化上市公司,该公司的营业务包括乳业。

影视以及信息。

该集团成立于2001年,并且在2010年成功成为上市公司。

本文将对皇氏集团在2015年到2019的现金流量表进行简要分析。

关键词:现金流量表;皇氏集团;报表分析“现金为王”是我们常说的一个概念,现金当然不是一切,可这现金在我们企业运行期间是非常重要的。

一个公司可能有很好的利润,但是这个公司也可能同时有非常多的应收账款,辛苦一年赚了一堆收据,那么下一年这个公司就很可能面临没有现金购买原材料,许多企业就是因为现金周转出现问题,导致它们消失在历史长河中。

一、对皇氏集团2015年到2019年现金流量的分析(一)经营活动现金流量在2015年至2018年期间,皇氏集团的现金流量表中,经营活动所带来的现金流量有余额的科目均相同,即对于自身商品的销售、为他人提供了相应劳动而收到的现金;一些在经营期间进行活动而收到的其它有关的现金;以及该公司为了个人生产或盈利所购买的其它公司的商品、或者对于他人劳动和提供的服务所支付的现金;给职工和给职工所产生的的费用进行报销而支付的现金;对于税费所支付的现金;以及其它费用。

但是在2019年,皇氏集团在经营活动现金流量表中增加了一项有余额的科目,也就是收到的来自政府和国家对于该集团的税费返还。

以19年的该表为例,该集团2019年由经营活动所产生的现金流量净额为79,361,229.95元,而2019年的净利润436, 927,722.85元,可见现金流量净额远远小于净利润。

再对比该企业在2018年的现金流量表来看,该集团2018年由经营活动所产生的现金流量净额为2900,162,255,.05,而这时的净利润为-597,892,804.13。

并且该集团在2019年收回的公司债权即应收账款为366,337,446.57,而2018年应收账款为848,444, 110.76。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

皇氏集团2020年一季度财务分析详细报告

一、资产结构分析

1.资产构成基本情况

皇氏集团2020年一季度资产总额为522,109.13万元,其中流动资产为220,465.66万元,主要分布在货币资金、预付款项、应收账款等环节,分别占企业流动资产合计的32.66%、16.43%和14.21%。

非流动资产为301,643.48万元,主要分布在固定资产和长期投资,分别占企业非流动资产的28.13%、21.57%。

资产构成表

项目名称

2020年一季度2019年一季度2018年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产522,109.13 100.00 473,497.66 100.00 561,495.66 100.00 流动资产220,465.66 42.23 263,215.71 55.59 261,355.82 46.55 长期投资65,078.11 12.46 8,545.26 1.80 6,570.32 1.17 固定资产84,840.69 16.25 90,021.13 19.01 68,649.21 12.23 其他151,724.68 29.06 111,715.55 23.59 224,920.31 40.06

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的34.22%,表明企业

的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

流动资产构成表

项目名称

2020年一季度2019年一季度2018年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产220,465.66 100.00 263,215.71 100.00 261,355.82 100.00 存货15,391.47 6.98 16,772.79 6.37 35,743.22 13.68 应收账款31,319.78 14.21 79,052.73 30.03 117,697.62 45.03 其他应收款0 0.00 0 0.00 20,346.63 7.79 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据3,448.5 1.56 0 0.00 28.76 0.01 货币资金72,005.16 32.66 30,890.1 11.74 55,064.63 21.07 其他98,300.74 44.59 136,500.08 51.86 32,474.96 12.43

3.资产的增减变化

2020年一季度总资产为522,109.13万元,与2019年一季度的473,497.66万元相比有较大增长,增长10.27%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:长期投资增加56,532.85万元,货币资金增加41,115.06万元,其他非流动资产增加33,261.61万元,在建工程增加4,456.09万元,应收票据增加3,448.5万元,递延所得税资产增加

1,476.89万元,长期待摊费用增加327.26万元,共计增加140,618.25万元;以下项目的变动使资产总额减少:生产性生物资产减少27.13万元,应收利息减少213.25万元,商誉减少1,032.74万元,存货减少1,381.32万元,无形资产减少1,758.56万元,其他流动资产减少2,140.51万元,预付款项减

少2,500.44万元,固定资产减少5,180.44万元,应收账款减少47,732.95万元,共计减少61,967.34万元。

增加项与减少项相抵,使资产总额增长78,650.9万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年一季度应收账款所占比例较高。

存货所占比例过高。

2020年一季度企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

6.资产结构的变动情况

与2019年一季度相比,2020年一季度应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2019年一季度相比,资产结构趋于恶化。

主要资产项目变动情况表

项目名称

2020年一季度2019年一季度2018年一季度

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产220,465.66 -16.24 263,215.71 0.71 261,355.82 0 长期投资65,078.11 661.57 8,545.26 30.06 6,570.32 0 固定资产84,840.69 -5.75 90,021.13 31.13 68,649.21 0 存货15,391.47 -8.24 16,772.79 -53.07 35,743.22 0 应收账款31,319.78 -60.38 79,052.73 -32.83 117,697.62 0 货币性资产75,453.66 144.26 30,890.1 -43.93 55,093.4 0

二、负债及权益结构分析

1.负债及权益构成基本情况

皇氏集团2020年一季度负债总额为282,110.73万元,资本金为83,764万元,所有者权益为239,998.4万元,资产负债率为54.03%。

在负债总额中,流动负债为204,691.17万元,占负债和权益总额的39.2%;短期借款为111,733.62万元,非流动负债为77,419.56万元,金融性负债占资金来

源总额的36.23%。

负债及权益构成表

项目名称

2020年一季度2019年一季度2018年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额522,109.13 100.00 473,497.66 100.00 578,127.66 100.00 所有者权益239,998.4 45.97 239,921.9 50.67 295,255.07 51.07 流动负债204,691.17 39.20 144,791.44 30.58 182,070.37 31.49 非流动负债77,419.56 14.83 88,784.31 18.75 100,802.22 17.44

2.流动负债构成情况

企业短期融资性负债所占比例较大,约占流动负债的63.2%,表明企业的偿债压力较大。

企业经营活动派生的负债约占流动负债的12%。