几种结算方式流程图

经典国际贸易中常用的结算方式

国际贸易中常用得结算方式1、汇付(remittance)2、托收(collection)3、信用证(letter of credit)4、保函(letter of guarantee)5、备用信用证(standby letter of credit)一、汇付汇付就是指付款人通过银行或者其她途径主动将款额汇交给收款人。

在国际贸易中,通常就是由买方按约定时间与条件通过银行将约定得款项汇交给卖方。

1、1 汇付得当事人汇付通常有如下当事人:(1)汇款人(remitter),在进出口业务中通常就是进口方。

(2)收款人(payee or beneficiary) ,在进出口业务中通常就是出口方。

(3)汇出行(remitting bank) ,接受汇款人得委托,办理汇出汇款业务得银行。

通常就是进口方当地得银行。

(4)汇入行(paying bank),指受汇出行委托解付汇款得银行,因此又称解付行。

在国际贸易中,通常就是出口方当地得银行。

1、2 汇付得种类汇付得方式包括信汇(mail transfer,M/T)、电汇(telegraphic transfer,T/T)与票汇(remittan ce by banker’s draft,D/D)。

信汇就是汇出行应汇款人得申请,用航空信函得形式,指示汇入行解付一定金额得款项给收款人得汇款方式。

电汇就是汇出行应汇款人得申请,拍发加押电报或电传给汇入行解付一定金额给收款人得一种汇款方式。

票汇就是指汇出行应汇款人得申请,代汇款人开立以其分行或代理行为解付行得银行即期汇票,支付一定金额给收款人得汇款方式。

上述三种方式,付款速度与收费标准各不相同。

就付款速度,电汇最快,信汇次之,票汇最慢。

故电汇最受卖方欢迎,成为汇付得主要方式。

就收费而言,信汇、票汇较低,电汇费用较高。

1、3 汇付得业务程序信汇、电汇业务程序示意图信汇、电汇业务程序示意图信汇与电汇得业务程序相同,只就是传递委托书与支付通知书得方式不同,信汇就是以邮政航空信件方式,电汇就是电讯传递方式。

国际结算的几种方式

(二)跟单托收(Documentary Bill for Collection)

(1) 金融票据随附商业单据的托收(Financial documents accompanied by commercial documents) 汇票+发票、提单、保险单 凭汇票付款 卖方开立 (国际贸易中常见方式)

三、汇付(汇款)

• 是指银行接受客户的主动委托,通过银行自身的通 汇网络,使用适当的支付凭证,将款项交付给收款人的 一种支付方式。

付款人

款项

银行 银行汇票

收款人

汇付流程示意图

汇款当事人的相关关系(1)

在非贸易汇款中,由于资金单方面转移的 特性,汇、收双方为资金提供与接受关系

汇款人 与 收款人

在贸易汇款中,由于商品买卖的原因,使 汇、收双方表现为债权债务关系

(2)商业单据不随附金融票据的托收( commercial documents not accompanied by financial documents ) 减轻税收(印花税)负担

跟单托收的交单方式

即期付款交单(D/P at sight) 远期付款交单(D/P after sight)

付款交单D/P

汇款人 (债务人) 1、 2、 电 交 电 汇 款 汇 申 付 回 请 费 执 书 、 汇出行 收款人 (债权人) 4、 5、 6、 电 收 付 汇 款 款 通 人 知 收 3、加押电报、电传、SWIFT 书 据 7、付讫借记通知书

电汇方式流转程序图

资金

汇入行

汇款结算方式概述

信汇(M/T, Mail Transfer)

汇款的种类

中文 名称

英文名称

支付 术语

通过银行的 汇款

国际结算业务流程图

进口信用证开立业务流程1.买卖合同出进口口商 5..发货商9。

付款6。

交单4。

通知L/C 10.付款11.放单2.申请开证出口 3.开立信用证中国方银银行行7.寄单索汇︵︵开通8。

承兑/付款证知行出口议付信用证业务流程偿付行9.付8。

索款汇4。

审证并通知中国银行(通 5.交单出口商知行/议付行)10。

入账或结汇3。

开6。

寄证单1。

签订合同2。

申请开证开证行7。

提示单据进口商出口托收业务流程出 3 托收委托书托中口9 付款收国商行银行1. 2。

4. 8。

买发托通卖货收知合指承同示兑/付款进5。

提示付款/承兑代口6。

付款/承兑收商7。

交付单据行进口代收业务流程国1买卖合同国外内出进口 2 发货口商商3.托收9.付款5。

提示 6.付款/ 7。

交付委托单据承兑单据国4。

寄单中外代国托8。

通知承兑收银收/付款行行汇出国外汇款电汇和信汇业务流程进口商/汇款人1提出申请中国银行2发出汇款指示(SWIFT、电传或信函)解付行(收款人账户行、中国银行的代理行或联行)3汇款解付出口商/收款人汇出国外汇款票汇业务流程进口商/汇款人1.提出申请(中国银行3交付汇的代理行或联行)票5.汇款解付出口商/收款人国外汇入汇款电汇和信汇业务流程进口商/汇款人1。

办理汇出汇款委托汇出行3资金划转 2 发出汇款指示中国银行(汇入行)4汇款解付出口商或收款人国外汇入汇款票汇业务流程进口商/1.办理汇出汇款委托汇出行4.资金划转中国银行(汇入行)5汇款解付保函业务流程申请人 1 签定合同或拟投标/承包工程受益人2提交书面申请3’’转开/ 转通知3接受申请,开出保函担保银行(中行)3’开出反担保保函/保函,委托转开/转通知转开银行(转通知银行)说明:图中3指担保银行按客户指示将保函直接交受益人;图中3’指若客户要求我行委托其他银行转开保函,我行将按照客户要求开出反担保给被委托银行,被委托行凭我行反担保转开保函或我行开出保函交被委托银行.图中3”指经过图中3’后,由被委托银行将保函通知受益人。

干货一文读懂中国7大支付体系(附27页流程图)

⼲货⼀⽂读懂中国7⼤⽀付体系(附27页流程图)作者|⾦融监管研究院资深研究员 AHan ;孙海波,欢迎个⼈转发,谢绝媒体等第三⽅转载。

前⾔⽀付体系主要由⽀付⼯具、⽀付系统、⽀付服务组织和⽀付体系监督管理等要素组成。

在⽀付⼯具⽅⾯,近两年电⼦商务的飞速发展,证书⽀付、卡号⽀付、快捷⽀付等多种互联⽹⽀付⽅式,已占据了⽀付⼯具的⼤半壁江⼭。

在⽀付系统⽅⾯,包括商业银⾏⾃⾝的⽀付结算系统、央⾏的⼤⼩额⽀付清算系统、银联跨⾏结算系统,乃⾄第三⽅⾮⾦融机构的⽀付结算系统等等,近年来飞速发展。

在⽀付服务组织⽅⾯,商业银⾏和银联、⼈民银⾏是最为主要的⽀付服务组织,⽽近年来⼀些⾮银⾏机构甚⾄⾮⾦融机构也已开始进⼊⽀付服务市场。

在⽀付监管⽅⾯,主要由央⾏及银监会等监管。

考虑到近期第三⽅⽀付、⽹贷机构等整治及开展的集中管理,笔者认为有必要梳理⼀遍⽀付系统。

下列是本⽂的纲要,笔者将着重于梳理第三⽅⽀付的体系,包括个⼈的⽀付账户、备付⾦管理等等。

若有不当之处,还望指出,欢迎交流,笔者微信:159****6019第⼀章银⾏卡体系⼀、个⼈银⾏账户⼆、银⾏卡授权系统(⼀)要点(⼆)授权系统模式⼀(三)授权系统模式⼆(四)银联跨⾏信息交换系统第⼆章第三⽅⽀付⼀、账户体系⼆、猜想的⽹联模式三、个⼈⽀付账户四、第三⽅⽀付机构备付⾦管理体系⼀)客户备付⾦⼆)备付⾦银⾏三)三类账户四)备付⾦管理要点五)备付⾦存放形式六)利息问题:七)以往⾮现场检查出现的问题(以北京地区为主)第三章⽹贷机构资⾦存管模式第四章⼆代⽀付系统简述⼀、背景⼆、⽀付⼯具(⽅式)三、⼆代⽀付系统整体架构图(三图)四、系统⽀持的⽀付⼯具简表(⼀)贷记⽀付(⼆)借记⽀付(三)国际结算⽅式五、系统⽀持的⽀付清算业务六、⽹上⽀付跨⾏清算系统(⼀)系统拓扑结构(⼆)系统逻辑结构七、⼤额⽀付系统(⼀)普通贷记业务(⼆)即时转账业务⼋、⼩额⽀付系统(⼀)要点(⼆)总体结构图(三)⼩额⽀付系统收取公共事业费和公益费⽤流程(四)办理⼯资、津贴和社保基⾦的发放(五)通存业务流程第⼀章银⾏卡体系⼀、个⼈银⾏账户(⼀)法规:《银⾏卡业务管理办法》、《中国⼈民银⾏关于改进个⼈银⾏账户服务加强账户管理的通知》(⼆)银⾏卡账户体系1.转账卡是实时扣账的借记卡。

国际结算业务流程图最终版

约⑤ 后 通受 过益 行通人 索知在 赔行申 向请 担人 保违

④ 通 给知 受行 益将 人保 函 通 知 ③ 担保行开立保函后将保函给通知行通知受益人

② 申 请 开 立 保 函

⑩ 申 请 人 赔 付

通知行

⑥ 通知行将受益人申请递交担保行 ⑦ 担保行认为申请合理即可赔付

担保行

23

银行保函的开立方式之三

双保理机制业务流程

⑥ 签订贸易合同

出口商

⑦ 发货与交单

进口商

① 申 请 与 询 价

⑧ 债 权 转 让 与 融 资 ⑨ 债权转让与委托收款 ⑤ 进出口保理商签订协议 ⑩ 付 款

出口保理商

③ 进口保理商报价 ② 选择进口保理商 ⑪ 划款

进口保理商

20

包买票据业务流程

② 签订贸易合同

出口商

③ 发货、签发汇票

⑤ 集 齐 必 要 单 据 后 申 请 贴 现

④ 提 示 信 用 证

⑨ 还 贷 款 和 利 息

① 设立专户 ③ 开出信用证

出口银行 (贴现银行)

⑥ 寄单并转达贴现申请 ⑦ 授权从专户内付款给出口商 ⑩ 偿还所垫费用和利息

进口银行 (开证行)

19

④ 出 口 保 理 商 报 价 以 及 签 订 保 理 协 议

本地银行转开保函

收益人

⑤ 约 后受 向益 转人 开在 行申 索请 赔人 违 ④ 转 开 受行 益转 人开 保 函 给

① 签订合同或协议

申请人

⑨ 指 示 行 向 申 请 人 索 赔

⑥ 转 开 行 赔 付

② 申 请 开 立 保 函 ③ 原担保行开立反担保函并要求转开行转开

⑩ 申 请 人 赔 付

转开行

⑦ 转开行根据反担保函向原担保行(指示行)索赔 ⑧ 原担保行(指示行)赔付

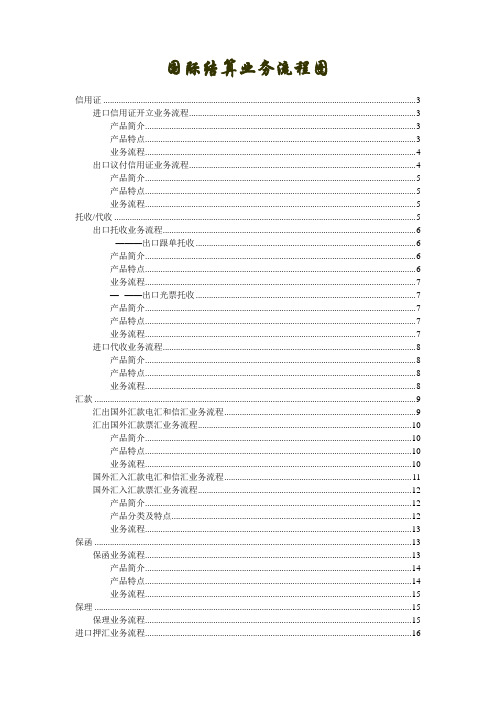

国际结算业务流程图

国际结算业务流程图信用证 (3)进口信用证开立业务流程 (3)产品简介 (3)产品特点 (3)业务流程 (4)出口议付信用证业务流程 (4)产品简介 (5)产品特点 (5)业务流程 (5)托收/代收 (5)出口托收业务流程 (6)--———出口跟单托收 (6)产品简介 (6)产品特点 (6)业务流程 (7)—--——出口光票托收 (7)产品简介 (7)产品特点 (7)业务流程 (7)进口代收业务流程 (8)产品简介 (8)产品特点 (8)业务流程 (8)汇款 (9)汇出国外汇款电汇和信汇业务流程 (9)汇出国外汇款票汇业务流程 (10)产品简介 (10)产品特点 (10)业务流程 (10)国外汇入汇款电汇和信汇业务流程 (11)国外汇入汇款票汇业务流程 (12)产品简介 (12)产品分类及特点 (12)业务流程 (13)保函 (13)保函业务流程 (13)产品简介 (14)产品特点 (14)业务流程 (15)保理 (15)保理业务流程 (15)进口押汇业务流程 (16)打包放款业务流程 (16)出口押汇业务流程 (17)出口贴现业务流程 (17)福费延业务流程 (18)提货担保业务流程 (18)信用证进口信用证开立业务流程1.买卖合同5。

.发货4。

通知L/C 10。

付款11。

放单2。

申请开证 3.开立信用证7。

寄单索汇 8.承兑/付款 产品简介是我行(开证行)根据开证申请人的要求、向受益 人开立的、有一定金额的、在一定期限内凭规定的单据付款的书面保证。

信用证根据不同标准,可分为议付、即期付款、迟期付款和承兑信用证;即期与远期信用 证;特殊种类信用证包括:假远期信用证、可转让信用证、背对背信用证、循环信用证、对开信用证。

产品特点(1)信用证是一项不依附于贸易合同的独立文件。

(2)信用证强调单单一致、单证相符,与实际货物情况无关。

(3)在单证相符的前提下,开证行承担第一性的付款责任.(4)信用证以银行信用替代商业信用,为贸易双方顺利完成交易提供信心和保障,便于各方融通资金。

国际贸易中常用的结算方式

国际贸易中常用的结算方式Modified by JEEP on December 26th, 2020.国际贸易中常用的结算方式1. 汇付(remittance)2. 托收(collection)3.信用证(letter of credit)4.保函(letter of guarantee)5.备用信用证(standby letter of credit)一、汇付汇付是指付款人通过银行或者其他途径主动将款额汇交给收款人。

在国际贸易中,通常是由买方按约定时间和条件通过银行将约定的款项汇交给卖方。

汇付的当事人汇付通常有如下当事人:(1)汇款人(remitter),在进出口业务中通常是进口方。

(2)收款人(payee or beneficiary) ,在进出口业务中通常是出口方。

(3)汇出行(remitting bank) ,接受汇款人的委托,办理汇出汇款业务的银行。

通常是进口方当地的银行。

(4)汇入行(paying bank),指受汇出行委托解付汇款的银行,因此又称解付行。

在国际贸易中,通常是出口方当地的银行。

汇付的种类汇付的方式包括信汇(mail transfer,M/T)、电汇(telegraphic transfer,T/T)和票汇(remittance by banker’s draft,D/D)。

信汇是汇出行应汇款人的申请,用航空信函的形式,指示汇入行一定金额的款项给收款人的汇款方式。

电汇是汇出行应汇款人的申请,拍发加押电报或电传给汇入行一定金额给收款人的一种汇款方式。

票汇是指汇出行应汇款人的申请,代汇款人开立以其分行或代理行为的银行即期,支付一定金额给收款人的汇款方式。

上述三种方式,付款速度和收费标准各不相同。

就付款速度,电汇最快,信汇次之,票汇最慢。

故电汇最受卖方欢迎,成为汇付的主要方式。

就收费而言,信汇、票汇较低,电汇费用较高。

汇付的业务程序信汇、电汇业务程序示意图信汇与电汇的业务程序相同,只是传递委托书与支付通知书的方式不同,信汇是以邮政航空信件方式,电汇是电讯传递方式。

国际结算业务流程图最终版

⑨

单

还

据

贷

让

款

进

和

口

利

商

息

无

偿

提

货

进口银行 (开证行)

19

双保理机制业务流程

出口商

⑥ 签订贸易合同 ⑦ 发货与交单

④

出

① 申 请 与 询 价

口 保 理 商 报 价 以 及 签 订

⑧ 债

权 转 让 与 融

保 理

资

协

议

出口保理商

⑨ 债权转让与委托收款 ⑤ 进出口保理商签订协议

③ 进口保理商报价

② 选择进口保理商 ⑪ 划款

①

填

写

电

汇 申

②

请

电

书

汇

,

回

交

执

款

付

费

汇出行

资

金

③加押电报/电传/SWIFT电文 ⑦付讫借记报单

收款人(债权人)

④

核

对

无

误

后

制

⑤

作 电 汇 通 知 书

收 款 人 收 据

通

知

收

款

人

⑥

汇

入

行

借

解 付 收 款 人

记 汇 出 行 账 户

,

取

出

头

寸

汇入行

6

中心汇票业务流程图

汇款人(购票人)

③ 寄送中心汇票

① 汇

⑷ 提 示 受 益 人 发 货

款

通知行/ 议付行

“出口地银行”

⑸接受信用证并发货

⑴签订合同

承运人

⑶开出信用证 ⑻寄单索汇 ⑼审单付款

⑿凭单据提货

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

6 通 知 付 款

知

付款人 开户银行

3

8

委 托 收 款

票 款 入 帐

38

4发出委托收款 收款(持票)人

7划回票款

精品课件

开户银行

收款人 3向收款人

提交汇票

背书 转让

持票人

1 出 票 并 申 请 承 兑

7

向

2出

银 行 承 兑

票 人 扣 收 票

款

出票人

4ቤተ መጻሕፍቲ ባይዱ

向

开

8

户

票

行

款

委

入

48

托

帐

收

款

5发出委托收款 收款(持票)人

开户银行 6划回票款

开户银行

精品课件

商业承兑汇票结算方式流程图

1出票并请承兑

付款人

2承兑

收款人

背书 转让

持票人

5 发 出 付 款 通

• 本票是客人到开户银行购买,银行也是先从客人帐上扣除 款项,然后签发本票,客人就可以把本票直接交予收款人, 区别是,本票是见票即付,收款人开户银行收到客户提示 的本票后需马上入账,然后才通过银行间的清算系统清算 资金,收回款项,本票只能在同城使用,有效期两个月

精品课件

银行承兑汇票结算方式流程图

出票人

申请人

3持票购 货或付款

收款人

背书 转让

持票人

1

2

交 款 委 托

银 行 出 票

汇款人

开户银行

开4

户 行 交 票

收 款 人 向

5

将 票 款 入 帐

5

开4 将

户 行 交 票

持 票 人 向

票 款 入 帐

6 银行间 收款(持票)人

清算资金 开户银行

精品课件

银行汇票和银行本票的区别

• 客人到开户银行购买汇票,银行先从客人帐上扣除款项, 然后签发汇票,客人就可以把汇票直接交予收款人,收款 人可以通过自己的开户银行做托收,收妥入账,汇票可以 异地使用,有效期一个月

几种结算方式流程图

精品课件

精品课件

银银行行汇票汇结票算结流程算图方式流程图

汇款人

收款人 3持汇票去

外地购货

背书 转让

持票人

1

2

交 款 委

银7 行余 签款 发入

托

汇帐

票

汇款人

开户银行

开4 户收 行款 交人 票向

5 将 票 款 入 帐

45

6银行间 收款(持票)人

清算资金

开户银行

精品课件

银银行行本本票票结算结流算程方图 式流程图