总局明确合伙企业转让股权,自然人合伙人所得最高适用35%税率

教师普通话二甲考试

一个人的一生,只能经历自己拥有的 那一份欣悦,那一份苦难,也许再加上他 亲自闻知的那一些关于自身以外的经历的 经验。然而,人们通过阅读,却能进入不 同时空的诸多他人的世界。这样,具有阅 读能力的人,无形间获得了超越有限生命 的无限可能性。阅读不仅使他多识了草木 虫鱼之名,而且可以上溯远古下及未来, 饱览存在的与非存在的奇风异俗。

如:干啥啊?找你啊?快写啊! 上学啊?打水啊?吃鱼啊?

(2)前面音素是u(包括ao、iao)时,读 “wa”。汉字写作“哇”。如:

你好啊?手多巧啊! 他在哪儿住啊?

12

(3)前面音素是n时,读“na”。汉字写作

“哪”。 如: 真好看啊! 怎么办啊!

真是个好人啊! 大家要小心啊!

(4)前面音素是ng时,读“nga”。汉字仍

普通话常见的语音变化现象主要有:

10

(一)变调(复习) 1.上声的变调

上声+上声——阳平+上声 上声+非上声——半上+非上声

2.一、不的变调

“一”、“不”在去声前变读阳平;在非去声前

都读去声。 (二)轻声(复习) (三)儿化(复习) (四)语气词“啊”的音变

11

语气词“啊”单读是“a”,而在句末 或句中停顿处,由于受到一个音节末尾音 素的影响,就会产生音变现象。其音变规 律如下: (1)前面音素是a、o、e、ê、i、ü(除ao、 iao外)时,读“ya”。汉字写作“呀”。

而是自己的同学啊!

16

第八讲 普通话语音规范化

教学重点:掌握多音字的正确使用

语音规范化是指确立推行普通话的语音标准,它 是现代汉语规范化的组成部分。确立并统一现代汉民 族共同语——普通话的语音标准,是学习推广普通话 工作中,显得极其重要。

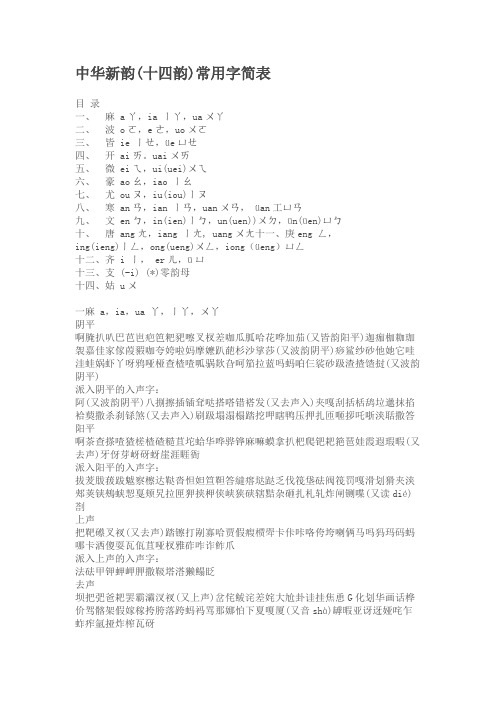

中华新韵解说

中华新韵(十四韵)常用字简表目录一、麻 aㄚ,ia ㄧㄚ,uaㄨㄚ二、波 oㄛ,eㄜ,uoㄨㄛ三、皆 ie ㄧㄝ,ûeㄩㄝ四、开 aiㄞ。

uaiㄨㄞ五、微 eiㄟ,ui(uei)ㄨㄟ六、豪 aoㄠ,iao ㄧㄠ七、尤 ouㄡ,iu(iou)ㄧㄡ八、寒 anㄢ,ian ㄧㄢ,uanㄨㄢ,ûan工ㄩㄢ九、文 enㄅ,in(ien)ㄧㄅ,un(uen))ㄨㄉ,ûn(ûen)ㄩㄅ十、唐 angㄤ,iang ㄧㄤ, uangㄨㄤ十一、庚eng ㄥ,ing(ieng)ㄧㄥ,ong(ueng)ㄨㄥ,iong(ûeng)ㄩㄥ十二、齐 i ㄧ, erㄦ,ûㄩ十三、支 (-i) (*)零韵母十四、姑 uㄨ一麻 a,ia,ua 丫,ㄧ丫,ㄨ丫阴平啊腌扒叭巴芭岜疤笆粑豝嚓叉杈差咖瓜胍哈花哗加茄(又皆韵阳平)迦痂枷耞珈袈嘉佳家傢葭豭咖夸姱啦妈摩嬷趴葩杉沙挲莎(又波韵阴平)痧鲨纱砂他她它哇洼蛙娲虾丫呀鸦哑桠查楂喳呱䯄欻旮呵笳拉蓝吗蚂㕷仨裟砂趿渣揸馇挝(又波韵阴平)派入阴平的入声字:阿(又波韵阴平)八捌擦插锸耷哒搭嗒错褡发(又去声入)夹嘎刮括栝鸹垃邋抹掐袷葜撒杀刹铩煞(又去声入)刷趿塌溻榻踏挖呷瞎鸭压押扎匝咂拶吒哳浃聒撒答阳平啊茶查搽喳猹槎楂碴糙苴坨蛤华哗骅铧麻嘛蟆拿扒杷爬钯耙筢琶娃霞遐瑕暇(又去声)牙伢芽岈砑蚜崖涯睚衙派入阳平的入声字:拔茇胈菝跋魃察檫达鞑沓怛妲笪靼答繨瘩垯跶乏伐筏垡砝阀筏罚嘎滑划猾夹浃郏荚铗鵊蛱恝戛颊旯拉匣狎挟柙侠峡狭硖辖黠杂砸扎札轧炸闸铡喋(又读dié)剳上声把靶礤叉衩(又去声)踏镲打剐寡哈贾假瘕槚斝卡佧咔咯侉垮喇俩马吗犸玛码蚂哪卡洒傻耍瓦佤苴哑杈雅砟咋诈鲊爪派入上声的入声字:法砝甲钾䖬岬胛撒靸塔溚獭鳎眨去声坝把弝爸耙罢霸灞汊衩(又上声)岔侘鲅诧差姹大尬卦诖挂焦恿G化划华画话桦价驾髂架假嫁稼挎胯落跨蚂祃骂那娜怕下夏嗄厦(又音shà)罅暇亚讶迓娅咤乍蚱痄氩挜炸榨瓦砑派入去声的入声字:刹发(又阴平入)珐划婳刺腊蜡瘌辣镴蜊呐纳肭衲钠捺帕恰洽袷卅飒萨唼歃煞(又阴平入)箑霎拓沓哒挞闼嗒澾遢遝榻鳎漯踏鞳蹋袜腽吓轧压揠栅二波 o,e,uo ㄛ,ㄜ,ㄨㄛ阴平波播菠玻嶓搓磋蹉瑳多哆呙锅过埚涡啰坡颇陂莎唆娑梭挲睃嗦嗍蓑拖它挝莴倭唷涡窝蜗踒猧阿婀痾哥歌戈呵科蝌柯疴苛珂窠牁轲颗屙娿菏棵髁唓砗的了么呢嗻车奢赊畲遮仡猞派入阴平的入声字:拨鲅趵钵般嶓饽剥逴踔戳撮咄剟掇裰郭崞聒蝈豁劐擢捋泊泼钹说缩托饦侘脱喔拙捉苛桌倬涿焯作嘬鸽割搁喝磕瞌榼疙圪颏蠖折蜇着螫说胳纥咯搕阳平脖嵯痤瘥矬鹾罗萝哕逻脶猡锣椤箩骡螺谟无(又姑韵阳平)馍嫫摹模麽摩磨嬷蘑磨魔那挪娜傩婆鄱繁(又寒韵阳平)皤驮佗陀坨驼柁砣鸵酡跎蛇余鼍鹅蛾娥莪俄峨哦讹和禾何河荷阇膜婆皤沱渮哪挼派入阳平的入声字:孛荸伯驳帛瓝泊柏勃钹铂亳袯舶博鹁浡渤搏鲌馎僰箔魄(又去声)膊踣镈薄(又去声)馞欂襮礴夺度(又姑韵去)铎踱怫佛掇咄裰剟国掴帼漍腘虢馘活橐灼彴茁踔卓斫浊酌浞诼着凿啄琢(又音zúo)椓鷟缴蠋擢濯镯躅勺昨作笮阁葛(又上声入)蛤颌合涸盒膜拙棁捽貉曷盍阖壳德得额阁葛蛤盒合涸阖龁貉曷盍鹖揢则哲蜇革格鬲隔嗝槅膈滆塥镉骼纥劾阂核翮壳咳颏舌则责择咋泽啧帻舴箦赜折(又音shé)哲辄詟蛰谪摺磔辙翟宅上声跛簸(又去声)脞朵垛躲亸埵果菓蜾裹火伙夥裸瘰蠃叵颇笸所唢锁琐妥椭我倭左佐坷可珂舸蓏尺(又齐韵上声入)扯恶惹舍者赭哿岢喏派入上声的入声字:椁抹索撮葛(又阳平入)渴庹去声薄(又阳平入)簸(又上声)播措错剉厝挫锉堕剁舵惰跺垛过货祸和磨蓦懦糯破偌些唾卧涴硪坐座阼怍柞胙做酢祚饿哦那个贺荷课驮社舍射赦麝这柘蔗鹧箇贺锞猞厍派入去声的入声字:檗擘错辵娖啜惙婼婥亳绰辍龊歠或获惑霍漍豁嚄雘镬藿蠖矱臛謋砉騞扩括栝适蛞筈阔廓鞹落泺荦酪烙抹霡袜蓦嚜嗍喔凿怍酢柞洛骆络珞硌跞雒漯万(又寒韵去声)末没殁沫陌冒脉莫昧秣貊漠寞靺貘墨镆瘼默纆茉诺搦朴迫珀粕魄弱若箬蒻爇偌勺妁烁铄朔硕蒴搠数槊芍蟀拓柝萚箨跅魄(又阳平入)沃偓幄渥斡龌作恶垩咢鄂谔萼遏遌崿愕腭鹗锷颚噩鳄各喝壑鹤溘嗑恪乐(又豪韵去声)虼熇赫仂策册测侧厕恻彻坼掣撤澈拆厄頞扼呃轭恶虼赫翯吓倔客刻克可缂勒肋泐讷热色瑟塞涩啬穑设涉摄慑特慝忒忑媵仄昃浙跖侧埒褐郝榼垃唶这崱三皆 ie,ûie ㄧㄝ,ㄩㄝ阴平爹阶皆喈嗟街湝乜咩些靴耶倻椰楷偕掖派入阴平的入声宇:瘪憋鳖跌节疖结接秸揭噘撅捏撇瞥切缺阙贴怗帖楔歇蝎削薛噎曰约阳平瘸斜邪偕谐鞋携爷耶揶鎁茄伽鲑踅瑘椰派入阳平的入声宇:别蹩迭垤昳绖瓞谍堞耋揲喋牒叠碟蝶艓蹀孑节讦劫劼杰诘拮洁结桔桀捷偈玦讦竭劫袺婕颉楬睫截榤碣羯孓决诀抉角駃珏䤤觉绝倔桷掘崛脚觖厥劂谲獗蕨橛噱爵蹶矍嚼爝攫钁协胁挟絜颉撷勰襭穴学噱(又音jié)上声瘪姐毑解(又去声)咧且写也冶野苤派入上声的入声字:蹶咧撇血雪铁帖去声界介届戒诫芥疥借卸藉解(xiè)械谢解(又上声)榭薤薢嶰獬邂廨獬澥瀣曳夜蚧趄蟹懈炧派入去声的入声字:倔仂列劣冽埒捩烈鬣裂猎䴕趔躐略掠灭蔑篾蠛陧聂臬涅啮嗫嵲镊颞蹑蘖孽糵虐疟切妾怯窃挈惬慊朅锲箧却悫雀确阕鹊阙榷搉餮帖泄泻绁屑亵渫燮媟契躞血谑咽晔烨掖曳邺液谒腋馌靥业页叶月乐刖軏抈玥岳栎钥说(又音yùe)钺阅悦跃越粤龠瀹爚樾四开 ai,uai ㄞ,ㄨㄞ阴平开哎哀埃挨娭唉欸掰猜偲钗差揣呆该陔垓荄赅乖揩腮毸鳃筛酾(又齐韵去声)衰(又微韵阴平)摔(又上声)苔(又阳平)台(又阳平)胎歪灾哉栽甾斋派入阴平的入声字:拍摘拆塞阳平挨騃皑癌才财材裁侪柴豺还(又寒韵阳平)孩骸徊怀淮槐踝来莱崃徕梾涞埋霾俳排徘牌簰台(又阴平)邰苔(又阴平)抬骀炱鲐派入阳平的入声字:白宅翟(又齐韵入)上声欸嗳矮蔼霭捭摆采彩睬踩茝揣逮歹傣改海醢剀凯垲闿恺铠慨楷锴蒯买乃艿奶氖廼甩摔(又阴平)崴载宰崽拐窄跩派入上声的入声字:百柏伯佰去声艾(又齐韵去)爱僾隘碍嗳嗌瑷叆暧败拜稗呗采菜蔡縩虿瘥踹膪嘬大代岱迨绐骀玳带殆贷待怠埭袋逮叇戴黛丐芥钙盖溉概欬怪亥骇害坏忾会块快侩郐哙狯浍脍筷鲙徕赉睐赖濑癞籁劢迈卖奈柰萘耐鼐褦派湃塞赛晒帅率(又齐韵去入)太汰态泰钛外再在载债砦祭寨瘵拽派入去声的入声字:麦霡脉塞五微 ei,ui(uei) ㄟ,ㄨㄟ阴平微欸陂杯卑背悲碑鹎衰(又开韵阴平)崔催摧缞吹榱炊堆敦诶飞妃非菲啡騑绯馡蜚扉霏鲱归圭龟(又尤、文韵平声)妫规邽皈闺硅黑嘿傀廆瑰鲑灰诙虺挥咴恢袆珲豗愿晖辉翚麾徽隳亏刲岿勒悝盔窥胚呸绥衃醅尿(又豪韵去声)虽荽睢濉忒推危委萎威逶偎隈葳椳煨溦巍蝛薇佳追骓锥椎阳平欸垂陲捶椎槌棰倕锤诶箠肥淝腓回茴徊洄蛔鲴奎逵馗隗葵揆骙暌魁戣睽蝰櫆夔累雷嫘缧擂檑礌镭羸罍虆玫枚眉莓脢梅郿嵋猸湄邳媒楣煤酶鹛镅霉糜陪培赔没裴蕤绥隋随遂谁隤颓韦为圩贼违围帏沩桅唯帷惟薇维嵬巍潍闱上声北欸璀诶匪悱棐菲诽榧斐篚翡蜚给轨匦氿宄庋佹桅诡鬼姽癸晷簋悔虺毁傀跬累磈耒诔垒磊蕾儡藟癗美镁每浼馁蕊水髓腿伟纬苇唯玮炜洧韪尾娓委诿萎痿痏猥嘴派入上声的入声字:北去声欸贝狈钡邶吹备背褙被辈孛悖倍焙蓓惫糒鞁鞴碚褙鐾臂萃脺啐淬俱泊岽獯浯嚯ザ皂№刳理远叶榆婪畏嗅舴褎|痱废吠柜刽桧刿贵桂跪鳜会惠哕秽诲晦慧蟪彗篲噦靧卉汇蕙阓讳恚贿喙烩绘荟浍桧嘒匮蒉喟馈溃愦愧聩篑泪类累纇肋酹擂妹昧寐魅瑁痗袂媚内沛霈旆帔佩配辔芮枘锐瑞睿蚋汭睡税说悦岁祟谇繐遂碎啐隧燧穗邃退侻蜕未味胃谓猬熨畏喂渭尉蔚慰卫位遗(又齐韵阳平)魏为坠缀惴缒膇赘醊最罪醉蕞晬槜六豪 ao,iao 幺,l幺阴平坳凹熬包苞胞孢剥龅煲褒标彪骠镖瘭飙操糙藨镳瀌膘杓猋骉摽操抄怊钞超剿(又上声)刀叨忉刁汈蛁雕貂叼碉凋鲷高皋羔槔睾膏篙糕蒿薅嚆交艽郊茭浇娇姣骄胶椒蛟焦蕉教跤僬鲛嶕礁噍鹪盗䴔轇尻捞撩(又阳平)猫喵孬抛脬泡剽漂慓飘缥螵僄悄(又上声)硗跷锹蹻劁敲雀橇缲搔骚缫臊捎烧梢稍筲艄蛸叨涛绦掏滔韬弢饕慆佻祧肖枭枵哓骁嘐逍虓鸮消宵绡萧硝销削蠨蛸翛箫潇霄魈歊嚣哮幺约夭吆妖要喓腰邀遭糟钊招昭嘲啁着朝派入阴平的入声字:约剥削阳平豪敖璈遨嗷廒獒熬隞嶅聱翱鳌謷鏖螯骜薄雹曹槽螬漕嘈晁巢朝嘲潮捯号嗥毫壕濠貉嚎蠔嚼劳崂痨牢捞唠醪聊辽疗撩(又阴平)僚漻寥嘹獠潦寮缭嫽燎鹩憭髎毛矛茅牦旄酕锚髦蝥蟊苗描瞄铙挠饶蛲猱呶刨咆狍庖炮袍匏跑嫖朴瓢薸乔侨荞峤桥硚翘谯荍鞽憔樵瞧荛桡蛲饶娆桡苕韶勺芍咷梼逃洮桃陶萄啕淘绹醄鼗条岹苕调笤龆蜩迢髫岧鲦崤淆洨爻尧侥肴淆轺蛲陶姚窑谣摇徭遥猺瑶鳐鹞轺凿着上声袄媪拗饱宝保鸨葆堡褓表俵婊裱草懆吵炒导岛捣倒祷梼蹈杲搞缟槁暠镐稿藁好郝侥佼挢狡饺绞铰湫矫皎搅角脚茭剿(又阴平)儌徼缴考拷栲烤老佬姥栳潦了蓼燎僚卯峁泖昴铆杪邈眇䏚秒淼渺缈藐舀恼脑瑙鸟茑嬲袅跑殍漂摞缥瞟巧悄(又阴平)雀愀扰绕娆扫嫂少讨挑窕斢小晓筱杳舀咬夭窈早枣蚤澡璪藻爪找沼派入上声的入声字:邈去声岙坳燠拗奡傲奥骜慠澳懊鷔鏊报刨抱趵豹鲍暴瀑曝爆鳔操猋耖到悼帱倒盗道稻纛吊铞钓窎调掉铫藋告诰号好昊耗浩滈淏皓镐皞颢灏叫峤觉校轿较教窖酵噍挢爝嗷嚼徼藠醮铐犒靠涝唠络酪落烙耢嫪尥料燎撂廖瞭钌镣茂眊冒贸耄袤帽媢瑁貌瞀懋妙庙缪闹淖尿(又微韵阴平)溺泡爆炮疱票傈漂剽骠俏诮峭壳悄窍翘撬鞘撽绕扫臊埽瘙少邵劭绍哨潲稍套跳朓粜孝哮肖笑效校啸要鹞钥瀹靿曜耀乐(又波韵去入)皂灶造慥糙噪簉燥唣躁召兆诏笊赵棹旐照罩召肇曌七尤 ou,iu(iou) ㄡ,ㄧㄡ阴平抽䌷瘳丢都兜蔸勾句佝沟枸(又上声)钩缑篝齁勼纠鸠究赳阄湫揪啾轇樛芤抠眍溜熘搂喽哞妞区讴沤瓯欧殴呕鸥丘邱龟(又微、文韵平声)秋蚯湫楸鹙鳅鞦收搜嗖锼馊廋溲飕艘偷修脩休咻庥羞鸺貅馐髹优攸忧悠呦幽麀耰舟州诌侜周洲粥啁蜩赒辀邹郰緅驺诹陬鲰派入阴平的入声字:粥阳平俦帱畴筹踌惆绸稠裯仇愁雠侯喉猴篌瘊糇流留榴骝刘浏瘤琉硫旒鹠遛镏飗瘤鎏娄楼偻蒌喽耧蝼髅牟侔眸谋蛑缪鍪牛抔掊裒囚仇犰求虬泅俅璆酋逑球遒赇裘璆蝤柔揉燥糅蹂鞣头投骰尤犹疣鱿莸铀由邮油柚游猷繇蝣派入阳平的入声字:妯轴(又姑韵阳平入)上声丑瞅斗抖蚪陡枓否缶苟岣狗枸(又阴平)吼笱犼九久玖韭灸酒口柳绺搂嵝篓某纽钮扭忸杻狃偶呕藕掊糗手首守叟瞍薮擞嗾朽宿(又去声)友有酉卣莠牖黝羑帚肘走去声臭凑辏腠豆逗痘读窦斗脰垢构购勾彀诟够媾遘篝逅后候厚堠臼桕舅就僦鹫疚旧咎救厩柩叩扣筘寇蔻溜馏遛陋镂瘘漏露谬缪拗耨沤怄受授寿狩售绶瘦擞嗽透秀绣锈岫袖臭嗅溴宿(又上声)又右幼有佑侑柚囿宥诱釉蚴鼬咒纣宙绉胄昼皱甃骤籀酎奏揍派入去声的入声字:肉兽六(又姑韵去入)八寒 an,ian,uan,ûan ㄢ,ㄧㄢ,ㄨㄢ,ㄩㄢ阴平安氨唵桉庵谙鹌鞍盦扳班颁斑攽般搬瘢癍参骖餐觇搀蟾檐川穿汆撺镩蹿丹担单眈酖耽郸聃禅儋殚瘅箪端帆番蕃幡藩翻干(又去声)甘杆矸肝柑竿疳尴关观(又去声)纶官冠矜(又文韵阴平)倌棺瘝鳏顸酣憨鼾欢讙獾驩刊看勘龛堪戡宽髋颟囡番潘攀三叁毵山芟杉删衫姗珊栅舢扇跚煽潸膻闩拴栓酸坍贪摊滩瘫湍弯剜塆湾蜿豌糌簪占沾毡旃粘詹谵邅瞻专砖颛钻(又去声)躜边砭篇笾编煸蝙鳊箯鞭参(又文韵阴平)骖餐掂傎蹎癫滇颠巅戋尖奸歼坚间肩艰监兼菅笺渐溅犍湔缄蒹煎缣鹣搛熸鞬鳒櫼韉捐涓娟朘圈鹃镌蠲拈蔫片扁偏篇犏翩千仟阡芊扦迁佥钎牵铅悭谦签愆鹐骞搴磏諐褰圈悛棬弮天添黇仙先纤氙忺籼掀铦酰跹锨鲜暹骞轩宣谖萱揎喧瑄煖禤暄儇懁翾咽恹殷胭烟焉崦阉阏奄淹腌湮鄢嫣燕鸢眢鸳冤渊涴蜎㾓鹓箢阳平寒残蚕惭单鋋馋谗婵禅孱缠蝉廛僝潺澶镡蟾镵巉躔传船遄椽攒凡矾烦蕃攀樊璠燔繁(又波韵阳平)蘩邗汗邯含函浛琀焓晗涵韩还(又开韵阳平)环桓圜阛寰缳鬟郇荁洹楏貆澴轘鹮兰岚拦栏婪阑蓝谰澜褴篮斓裥镧峦娈孪挛鸾脔滦銮蛮谩蔓馒瞒鞔鳗鬘男南难喃楠爿胖(又唐韵去声)般盘磻磐蹒蟠蚺然燃髯坛昙倓郯谈弹(又去声)覃谭痰潭檀团抟咱丸纨完玩顽剼鲯e烷奁连怜帘莲涟联裢鲢廉濂镰鬑磏眠绵棉年粘黏鲇便(又去声)骈胼蹁钤前虔钱钳乾掮潜黔犍权全俭诠荃泉辁拳铨痊倦筌蜷醛鳈鬈颧田佃畋恬钿甜湉填阗闲贤弦咸挦涎娴衔舷痫鹇嫌玄悬旋漩璇延蜒严言芫妍岩炎沿铅研盐阎筵颜檐元园员(又文韵阳平)沅垣爰湲袁原圆鼋援媛(又去声)缘猿塬螈源羱辕橼上声俺铵唵埯揞坂板版钣蝂舨惨黪产刬浐啴谄铲阐冁舛喘胆亶黕疸掸短反返杆秆赶敢感橄擀澉莞馆琯筦管罕喊缓坎侃砍欿莰槛顑款窾览揽缆榄罱漤懒卵满螨赧腩蝻暖冉苒染阮软朊伞散糁馓闪陕掺忐坦钽袒毯疃宛莞挽娩菀晚脘惋婉绾琬皖碗拶昝噆攒趱斩飐盏展崭辗转纂贬窆扁匾惼藊碥褊典点碘踮拣茧柬俭检捡笕研减剪睑锏简趼谫戬碱翦蹇謇卷锩琏敛脸免丏免沔黾勉娩勔冕偭渑湎愐缅靦腼捻辇碾撵浅遣谴缱犬畎绻忝殄淟餂觍腆舔冼显险蚬崄毨猃筅跣铣鲜藓燹选晅烜癣奄兖俨衍弇掩剡黡郾堰縯眼琰扊演偃魇鼹远去声犴岸按胺案韂暗黯办半扮伴拌绊袢湴瓣灿掺粲孱璨忏颤羼串钏窜篡爨石(又齐韵阳平入)旦担但诞萏啖淡惮弹(又阳平)氮蛋髧贉樿瘅澹段断塅缎椴煅碫锻簖犯饭范贩梵泛畈干(又阴平)旰绀淦骭赣惯观(又阴平)贯冠掼涫祼盥灌瓘鹳罐汉扞汗旱焊垾菡颔翰撼憾悍焊瀚幻换奂宦涣唤浣患焕痪豢擐轘漶皖看衍崁嵌墈阚瞰烂滥曼谩蔓幔墁漫慢嫚缦熳镘乱难判拚泮盼叛畔袢鋬散讪汕苫钐疝单赸剡掸扇掞善禅骟鄯墡缮擅膳嬗赡蟮鳝涮蒜算叹炭探碳彖万忨腕蔓馔暂錾赞占栈战站绽湛颤(又音chàn)蘸传钻(又阴平)转(又上声)啭赚(又音zuàn)撰篆馔攥卞弁昪掋赈碥斜浔?又阳平)遍辨辩辫缏电佃甸阽店玷垫钿淀惦奠殿靛簟癜见件间饯建荐健牮贱剑涧监舰渐楗瞷谏践锏毽腱溅鉴键槛僭箭卷隽倦狷绢桊鄄圈眷练炼恋殓链楝潋面眄廿念埝片骗欠纤綪椠芡茜倩堑嵌慊歉劝券掭县岘现宪苋限线陷馅羡综献腺霰券泫昡炫绚眩旋渲楦碹厌砚咽彦艳晏唁宴验谚堰雁焰焱滟酽餍鷃谳燕赝嬿苑怨院垸媛(又阴平)椽瑗愿九文 en,in(ien),un(uen),ûn(ûen)ㄣ,ㄧㄣ,ㄨㄣ,ㄩㄣ阴平奔(又去声)贲锛玢宾彬傧斌滨缤槟镔濒豳参(又寒韵阴平)抻郴伧琛嗔瞋春椿蝽村皴踆惇吨墩礅敦蹲恩分芬吩纷玢氛棻雰根跟昏荤阍惛婚巾斤今紟金津衿矜(又寒韵阴平)筋禁襟军均龟(又微、尤韵平)君钧皲麇坤昆崑裈堃焜琨髡鹍锟鲲抡拎闷喷拼姘钦侵亲衾骎嵚囷逡森申伸身呻砷侁诜参绅坤莘娠深糁燊孙荪狲飧吞暾温瘟心芯辛忻昕欣炘锌新歆薪馨鑫勋埙熏薰獯曛醺窨(又去声)因阴茵洇裀荫音姻氤殷溵堙喑闉愔禋晕缊氲煴赟贞针侦浈珍帧胗真桢砧祯蓁斟甄獉溱榛箴臻迍肫窀谆尊遵樽鳟阳平岑涔臣橙尘辰沉忱陈宸晨谌纯莼唇淳鹑漘醇存蹲坟汾棼焚濆痕贲浑珲馄混哏魂邻林临淋琳粼磷潾嶙遴霖辚瞵鳞麟仑伦论抡囵沦纶轮门扪们民忞旻岷珉缗您盆湓贫频嫔颦芹芩矜秦琴覃禽勤懃擒噙螓裙群麇人壬仁任神什屯囤饨豚鲀臀文纹炆闻蚊雯旬郇寻巡询洵荀荨峋浔恂鲟循吟垠龈狺訚崟银淫寅蟫鄞夤嚚霪云匀芸员(又寒韵阴平)沄纭昀畇筠耘筼上声本苯畚碜踸蠢刌忖盹趸粉衮绲辊滚磙鲧很狠仅尽卺紧堇锦谨馑瑾槿肯垦恳啃捆阃悃壶凛廪懔檩皿闵抿黾泯闽悯敏潜愍品榀锓寝忍荏稔损笋隼榫沈审婶哂矧吮刎抆吻紊稳尹引饮蚓殷隐瘾允狁陨殒怎诊枕轸畛疹袗缜鬒准墩撙去声奔(又阴平)坋笨倴摈殡膑鬓摁衬疢龀称趁榇谶寸囤沌钝炖盾顿遁分份奋愤忿偾粪瀵亘艮棍恨诨团混溷慁仅溷妗尽进近劲荩晋赆烬浸琎唫祲靳禁缙觐殣噤俊菌郡峻俊浚骏焌畯竣裉困吝赁淋蔺躏闷焖懑恁嫩论喷牝(又齐韵上声)聘吣沁亲刃认仞任纫韧饪妊纴衽润闰肾甚渗椹葚蜃慎顺舜瞬问汶璺揾囟信衅训迅汛讯驯徇逊殉浚巽蕈噀印饮荫胤窨懺性僳┰卧豌忱堣乖显天仝谯谡箴舱耠揸鈸L震镇十唐ang,iang,uangㄤ,ㄧㄤ,ㄨㄤ阴平肮邦帮梆浜仓伧苍沧鸧舱昌倡菖猖阊娼伥鲳创疮窗当珰铛(又音chēng)裆筜方坊芳枋邡钫冈岗(又上声)扛刚杠矼肛纲钢缸釭罡堽光咣桄胱夯荒肓塃慌江将姜豇浆僵螀缰疆康慷糠匡劻诓恇筐忙乓雱滂膀羌枪戗戕将跄腔蜣锵镪嚷丧桑伤汤殇商觞墒熵双泷霜孀骦鹴礵汤铴耥嘡镗蹚汪乡芗相香厢湘缃箱襄骧瓖镶央泱殃鸯秧鞅赃脏牂臧张章獐彰漳嫜璋樟蟑妆庄桩装阳平卬昂藏长场(又上声)苌肠尝常偿徜裳嫦床幢防坊妨肪鲂房行(又庚韵阳平)吭迒杭绗航颃皇黄凰隍喤遑徨湟惶煌锽潢璜蝗篁磺蟥簧鳇扛狂诳衫倾侠爬茥O廊嫏樃硠锒稂鎯螂良俍莨凉梁椋量粮粱踉邙芒忙杧尨盲氓茫硭鋩牻駹囊馕娘彷庞逄旁蒡膀磅螃强(又上声)墙蔷嫱樯蘘灢禳瓤唐堂棠塘搪糖溏瑭樘膛赯螗螳鄌亡王(又去声)详降庠祥翔扬阳羊玚飏炀杨旸佯疡徉洋上声绑榜膀厂场昶惝敞氅闯挡党谠仿访彷纺昉舫岗(又阴平)港广犷怳恍晃谎幌讲奖桨蒋耩膙朗两俩魉莽蟒漭曩攮耪抢强(又阳平)镪襁壤攘嚷嗓搡磉颡垧晌赏爽塽帑倘淌惝傥躺网枉罔往惘魍享响饷飨想鲞仰养氧痒驵长涨(又去声)掌奘(又去声) 去声盎蚌棒傍谤蒡榜镑磅稖怅畅鬯唱创怆当宕荡垱挡砀档菪放杠筻戆逛沆巷晃滉棍匠降虹将洚绛弶强酱犟糨亢伉抗闶炕圹纩旷况邝矿贶框眶浪莨阆亮凉悢谅辆靓量晾喨踉攮酿胖(又寒韵阳平)呛戗炝跄让瀼丧上(又上声)尚绱烫趟忘王妄望旺向项巷相象像橡怏样恙烊漾(又音shàng)脏奘(又上声)葬藏丈仗杖账帐涨胀障幛嶂瘴壮状僮撞幢十一庚 eng,ing(ieng),ong(ueng),iong(ûeng)ㄥ,ㄧㄥ,ㄨㄥ,ㄩㄥ阴平庚并伻崩祊绷嘣冰兵槟(又音bīn)屏柽称蛏铛赪撑噌瞠灯登噔蹬镫丁仃叮玎盯钉疔酊丁丰风讽封枫疯峰烽葑锋蜂酆更庚耕赓鹒羹亨哼腑精茎惊京经晴泾荆菁旌晶粳兢鲸坑吭硁铿蒙抨怦砰烹嘭乒俜娉青轻氢倾卿圊清蜻鲭扔僧升生声牲胜(又去声)笙甥鞋厅汀听翁嗡兴星猩惺腥应英莺婴撄嘤罂缨璎樱鹦媖瑛膺鹰曾增憎缯罾矰正(又去声)争征怔挣峥狰钲症蒸睁铮筝蒸东冲充忡翀舂憧艟匆苁囱枞葱骢璁聪熜冬咚鸫工弓公功攻供肱宫恭蚣躬龚觥哼吽轰哄訇烘薨埛駉扃空倥崆倥箜忪松凇菘嵩淞恫通(又去声)嗵痌凶兄芎匈汹汹恟胸佣痈拥邕㴩庸慵嗈鄘雍墉镛壅臃鳙中忪忠终钟盅衷螽宗综棕踪鬃阳平层曾嶒成丞呈枨诚承城成乘盛程惩裎塍酲澄(又去声)橙冯逢缝(又去声)恒姮桁珩横衡蘅楞崚棱伶灵苓蛉囹泠玲令(又上去声)瓴铃鸰凌陵聆菱棂蛉舲翎羚绫棱零龄鲮酃尨氓虻萌蒙盟甍瞢幪濛曚矇朦艨檬名茗明鸣冥铭洺蓂溟暝瞑螟能宁拧咛狞柠凝芃朋膨堋澎彭棚蓬硼鹏篷鬅平冯评坪苹凭枰洴帡屏瓶萍勍情晴檠擎黥仍绳渑疼腾誊螣藤廷亭庭停蜓婷霆刑行(又唐韵阴平)形邢陉型荥硎迎茔荧盈萤莹营萦楹滢蝇潆赢嬴瀛虫重崇从丛淙惊琮弘红吰闳宏泓荭虹竑洪翃鸿蕻黉龙茏咙泷珑眬胧昽聋笼隆癃窿农侬哝浓脓秾醲邛穷茕穹藭筇琼蛩跫戎茸荣绒容嵘蓉溶瑢榕融同彤侗茼峒桐砼垌佟烔鲖峂橦僮铜童潼瞳朣曈艟雄熊喁顒上声蓁琫绷丙秉柄饼炳屏禀鞞逞骋等戥顶酊鼎讽唪埂耿哽绠梗鲠井阱刭颈景儆憬璟警冷令(又阳、去)岭领猛蜢艋蒙獴锰懵蠓酩捧顷请綮謦省眚町侹挺铤艇蓊滃醒擤影郢颍颖拯整宠董懂巩汞拱珙栱哄唝同炅迥洞炯煚熲窘孔恐倥陇垄拢笼冗怂耸悚竦统捅桶筒永甬咏泳勇涌俑恿蛹踊鲬肿种冢踵总偬(又去声)去声泵迸绷(又上声)蚌蹦镚并病摒蹭秤牚邓凳嶝澄磴瞪镫蹬订钉定碇锭凤奉俸缝更横啈劲径净胫痉竞竟婧敬靖静净境獍镜另令(又阳、上)愣孟梦命宁佞拧泞椪碰庆清箐磬罄圣胜晟乘盛剩瓮蕹兴杏幸性姓荇悻婞应映硬媵综锃赠甑正(又阴平)证郑怔诤政挣症铮冲铳动冻侗栋洞恫胴胨垌硐共贡供讧哄澒蕻空控鞚弄讼宋送诵颂恸痛通(又阴平)用佣中仲众种重纵粽十二齐 i,er,û ㄧ,ㄦ,ㄩ阴平氏低羝堤提几(又上声)讥叽饥玑机乩肌矶鸡奇屐(又入声)剞笄姬基期赍犄嵇畸跻箕稽齑畿羁咪眯妮丕邳批纰坯披狉砒沏妻栖凄萋期攲梯蹊欺兮西溪希茜郗稀熙牺唏怖晞欷睎傒稀僖蓿嘻奚嬉熹樨羲蹊粞犀曦醯巇鼷伊铱医衣依袆咿猗漪噫繄居车且苴拘驹俱狙罝疽据琚趄雎裾区岖佉驱祛蛆躯焌趋黢吁圩盱须虚嘘墟胥湑諝媭訏迂纡淤派入阴平的入声字:逼嘀滴菂圾芨唧积屐(又阴平)击缉激迹绩唧襀劈噼霹七柒戚缉嘁漆剔踢夕吸汐昔析矽穸息悉蜥晰淅惜翕皙锡晰熄噏膝螅歙螅腊窸蟋一壹揖曲屈掬鞠鞫锔诎蛐欻戌阳平厘狸离骊梨犁鹂喱蓠漓缡璃嫠犛藜黎鲡罹篱黧蠡弥迷眯猕谜糜麋靡縻(又上声)蘼醵尼泥坭呢妮輗怩倪霓猊鲵麑皮陂疲枇芘狓毗蚍陴埤啤琵脾裨蜱罴貔鼙齐祈圻芪岐荠祁其奇跛祈祗俟耆颀脐旃萁畦跛崎淇骐骑琪琦棋蛴祺锜綦旗蕲鳍麒鬐荑绨提啼鹈騠缇稊鶗题醍蹄仪圮夷痍匜迤饴怡宜荑贻沂诒眙簃迻姨胰扅蛇移遗(又微韵去声)颐椸疑嶷彝儿而驴闾榈劬渠蕖璩瞿蘧氍癯衢籧鸲徐于予妤屿余欤盂臾鱼禺竽舁俞谀娱萸雩渔隅揄喁畬逾腴渝愉瑜榆虞愚觎舆窬髃派入阳平的入声字:荸鼻狄迪的籴荻敌涤笛嫡翟(又开韵阳平入)镝及伋吉岌汲级极即佶诘亟革芨急疾棘殛蕺集蒺楫辑嵴嫉蕺踖瘠藉籍脊习席觋袭媳嶍隰檄熄锡局桔菊焗䴗跼橘曲(又上声入)上声匕牝(又文韵去声)比沘妣秕彼醴俾鄙氐邸诋坻抵底柢砥骶几己虮掎挤麂礼李里俚逦悝澧鲤理娌蠡米芈弭敉靡(又阳平)拟你旎圮仳否吡痞嚭屺岂企启杞起绮棨晵稽体洗铣玺徙喜葸蓰屣禧蟢已以苡尾矣莒迤蚁舣倚椅旖踦尔耳迩饵珥柜咀沮莒枸矩举榉筥龃踽蒴吕侣铝旅屡偻缕膂褛履女取娶龋许诩姁栩湑糈醑与予屿伛宇羽雨俣禹语圄龉圉庾瘐窳瑀偊派入上声的入声字:笔给戟脊匹癖擗劈乞乙曲(又阴平入)去声币闭庇诐畀閟泌駜毖陛毙狴庳敝婢睥薜蓖秘篦蔽脾裨痹弊髀贲避嬖臂比费地弟的娣菂第帝谛蒂棣睇缔递计记伎纪芰技系忌际妓季剂荠洎济既觊继徛祭偈悸寄惎蓟跽骑髻霁鲚漈暨冀罽骥厉吏丽励利例疠砺猁欐隶戾唳荔俪俐疠莉莅粝粒蛎詈痢泥昵腻睨屁睥媲气弃妻契砌器憩汽剃屉涕绨替悌裼嚏戏(又齐韵阴平)饩系细盻禊亿义艺呓刈忆艾(又开韵去声)议衣(又阴平)异易诣羿谊翌肄裔翊意臆毅薏劓翳翼癔懿瘗缢殪二贰巨句聚犋讵苣拒具炬沮钜俱倨据距惧飓锯踞屦遽瞿醵鐻虑滤女趣去觑序叙酗绪溆絮煦婿与玉驭芋吁妪雨语预喻御寓裕愈豫谕澦遇誉饫派入去声的入声字:必嬖毕菇荜哔筚滗湢愊弼愎跸腷煏辟碧馝壁躄觱襞璧薜的迹寂绩稷鲫髻力历立呖沥枥栗砾瓅疬笠雳溧跞僳篥汨觅宓密蜜幂谧匿溺辟僻澼甓譬迄讫泣葺碛倜逖惕趯却绤阋舄隙瀹潟一壹弋仡屹亦杙抑邑佚役译逆易峄佾泆怿驿绎枻轶疫弈奕挹悒逸益嗌熠溢镒埸蜴剧律绿率氯(又开韵去声)恧衄阒旭畜蓄恤续蓿勖洫玉郁育昱狱彧钰浴域堉欲阈尉煜蜮毓鹆鹬燠鬻熨潏峪。

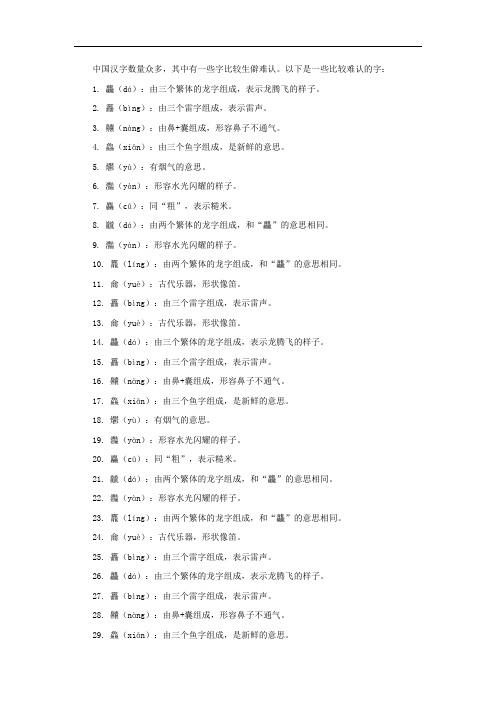

中国最难认的56个字

中国汉字数量众多,其中有一些字比较生僻难认。

以下是一些比较难认的字:1. 龘(dá):由三个繁体的龙字组成,表示龙腾飞的样子。

2. 靐(bìng):由三个雷字组成,表示雷声。

3. 齉(nàng):由鼻+囊组成,形容鼻子不通气。

4. 鱻(xiān):由三个鱼字组成,是新鲜的意思。

5. 爩(yù):有烟气的意思。

6. 灩(yàn):形容水光闪耀的样子。

7. 麤(cū):同“粗”,表示糙米。

8. 龖(dá):由两个繁体的龙字组成,和“龘”的意思相同。

9. 灩(yàn):形容水光闪耀的样子。

10. 龗(líng):由两个繁体的龙字组成,和“龘”的意思相同。

11. 龠(yuè):古代乐器,形状像笛。

12. 靐(bìng):由三个雷字组成,表示雷声。

13. 龠(yuè):古代乐器,形状像笛。

14. 龘(dá):由三个繁体的龙字组成,表示龙腾飞的样子。

15. 靐(bìng):由三个雷字组成,表示雷声。

16. 齉(nàng):由鼻+囊组成,形容鼻子不通气。

17. 鱻(xiān):由三个鱼字组成,是新鲜的意思。

18. 爩(yù):有烟气的意思。

19. 灩(yàn):形容水光闪耀的样子。

20. 麤(cū):同“粗”,表示糙米。

21. 龖(dá):由两个繁体的龙字组成,和“龘”的意思相同。

22. 灩(yàn):形容水光闪耀的样子。

23. 龗(líng):由两个繁体的龙字组成,和“龘”的意思相同。

24. 龠(yuè):古代乐器,形状像笛。

25. 靐(bìng):由三个雷字组成,表示雷声。

26. 龘(dá):由三个繁体的龙字组成,表示龙腾飞的样子。

27. 靐(bìng):由三个雷字组成,表示雷声。

1-36号元素背诵口诀

竖着按族背

氢锂钠钾铷铯钫 请李娜加入私访 (李娜什么时候当皇上啦) 铍镁钙锶钡镭 媲美盖茨被累(呵!想和比尔.盖茨媲美,小心累着) 硼铝镓铟铊 碰女嫁音他(看来新郎新娘都改名了) 碳硅锗锡铅 探归者西迁 氮磷砷锑铋 蛋临身体闭 氧硫硒碲钋 养牛西蹄扑 氟氯溴碘砹 父女绣点爱(父女情深啊) 氦氖氩氪氙氡 害耐亚克先动

3. 联想记忆:将元素周期表中的元素与一些日常生活中 的事物进行联想,例如与某些元素的名称、性质相符合的 物品、动作等。这样可以帮助你更好地记忆元素的名称和 特点。

4. 图表记忆:将元素周期表中的元素以图表的形式进行 呈现,例如绘制元素周期表或者元素的原子序数与相对原 子质量的对应关系图等。这样可以帮助你更好地理解元素 之间的联系和规律,从而更容易记忆。

总之,记忆元素周期表需要多种方法的综合运用。通过分 组记忆、口诀记忆、联想记忆、图表记忆等方式,你可以 更好地理解和记忆元素周期表中的元素,为你的化学学科 的学习打下坚实的基础。

谢谢大家!

1、1-36号元素背诵口诀

氢锂钠钾铷铯钫——请李娜加入私访 铍镁钙锶钡镭——媲美盖茨被雷 硼铝镓铟铊——碰女嫁音他 碳硅锗锡铅——探归者西迁 氮磷砷锑铋——蛋临身体闭 氧硫硒碲钋——养牛西蹄扑 氟氯溴碘砹——父女绣点爱 氦氖氩氪氙氡——害耐亚克先动

2、超强的元素周期表顺口溜

古诗版

青害李皮朋,探丹阳付奶。(氢氦锂铍硼,碳氮氧氟氖) 那美女桂林,流露押嫁该。(钠镁铝硅磷,硫氯氩钾钙) 抗台反革命,提供难题新。(钪钛钒铬锰,铁钴镍铜锌) 假者生喜羞,可入肆意搞。(镓锗砷硒溴,氪铷锶钇锆) 你母得了痨,八音阁隐息。(铌钼锝钌铑,钯银镉铟锡) 替弟点仙色,贝兰是普女。(锑碲碘氙铯,钡镧铈铺钕)

1-36号元素背诵口诀

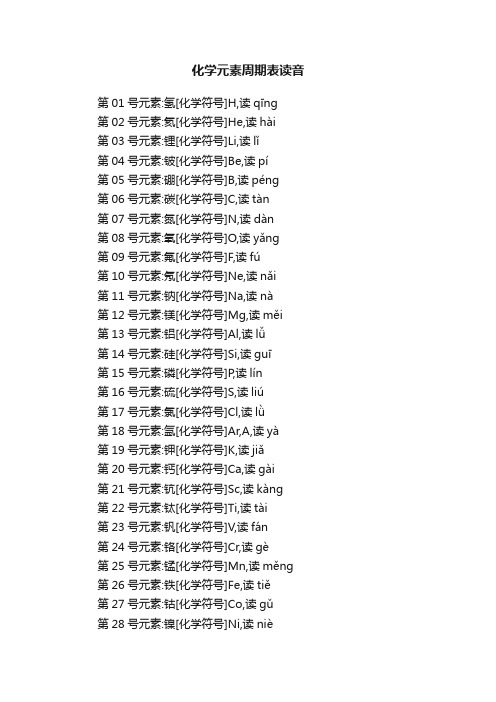

化学元素周期表读音

化学元素周期表读音第01号元素:氢[化学符号]H,读qīng第02号元素:氦[化学符号]He,读hài第03号元素:锂[化学符号]Li,读lǐ第04号元素:铍[化学符号]Be,读pí第05号元素:硼[化学符号]B,读péng第06号元素:碳[化学符号]C,读tàn第07号元素:氮[化学符号]N,读dàn第08号元素:氧[化学符号]O,读yǎng第09号元素:氟[化学符号]F,读fú第10号元素:氖[化学符号]Ne,读nǎi第11号元素:钠[化学符号]Na,读nà第12号元素:镁[化学符号]Mg,读měi第13号元素:铝[化学符号]Al,读lǚ第14号元素:硅[化学符号]Si,读guī第15号元素:磷[化学符号]P,读lín第16号元素:硫[化学符号]S,读liú第17号元素:氯[化学符号]Cl,读lǜ第18号元素:氩[化学符号]Ar,A,读yà第19号元素:钾[化学符号]K,读jiǎ第20号元素:钙[化学符号]Ca,读gài第21号元素:钪[化学符号]Sc,读kàng第22号元素:钛[化学符号]Ti,读tài第23号元素:钒[化学符号]V,读fán第24号元素:铬[化学符号]Cr,读gè第25号元素:锰[化学符号]Mn,读měng 第26号元素:铁[化学符号]Fe,读tiě第27号元素:钴[化学符号]Co,读gǔ第28号元素:镍[化学符号]Ni,读niè第29号元素:铜[化学符号]Cu,读tóng 第30号元素:锌[化学符号]Zn,读xīn 第31号元素:镓[化学符号]Ga,读jiā第32号元素:锗[化学符号]Ge,读zhě第33号元素:砷[化学符号]As,读shēn 第34号元素:硒[化学符号]Se,读xī第35号元素:溴[化学符号]Br,读xiù第36号元素:氪[化学符号]Kr,读kè第37号元素:铷[化学符号]Rb,读rú第38号元素:锶[化学符号]Sr,读sī第39号元素:钇[化学符号]Y,读yǐ第40号元素:锆[化学符号]Zr,读gào 第41号元素:铌[化学符号]Nb,读ní第42号元素:钼[化学符号]Mo,读mù第43号元素:锝[化学符号]Tc,读dé第44号元素:钌[化学符号]Ru,读liǎo 第45号元素:铑[化学符号]Rh,读lǎo 第46号元素:钯[化学符号]Pd,读bǎ第47号元素:银[化学符号]Ag,读yín 第48号元素:镉[化学符号]Cd,读gé第49号元素:铟[化学符号]In,读yīn 第50号元素:锡[化学符号]Sn,读xī第51号元素:锑[化学符号]Sb,读tī第52号元素:碲[化学符号]Te,读dì第53号元素:碘[化学符号]I,读diǎn 第54号元素:氙[化学符号]Xe,读xiān 第55号元素:铯[化学符号]Cs,读sè第56号元素:钡[化学符号]Ba,读bèi 第57号元素:镧[化学符号]La,读lán 第58号元素:铈[化学符号]Ce,读shì第60号元素:钕[化学符号]Nd,读nǚ第61号元素:钷[化学符号]Pm,读pǒ第62号元素:钐[化学符号]Sm,读shān 第63号元素:铕[化学符号]Eu,读yǒu 第64号元素:钆[化学符号]Gd,读gá第65号元素:铽[化学符号]Tb,读tè第66号元素:镝[化学符号]Dy,读dī第67号元素:钬[化学符号]Ho,读huǒ第68号元素:铒[化学符号]Er,读ěr第69号元素:铥[化学符号]Tm,读diū第70号元素:镱[化学符号]Yb,读yì第71号元素:镥[化学符号]Lu,读lǔ第72号元素:铪[化学符号]Hf,读hā第73号元素:钽[化学符号]Ta,读tǎn 第74号元素:钨[化学符号]W,读wū第75号元素:铼[化学符号]Re,读lái第76号元素:锇[化学符号]Os,读é第77号元素:铱[化学符号]Ir,读yī第78号元素:铂[化学符号]Pt,读bó第79号元素:金[化学符号]Au,读jīn 第80号元素:汞[化学符号]Hg,读gǒng 第81号元素:铊[化学符号]Tl,读tā第82号元素:铅[化学符号]Pb,读qiān 第83号元素:铋[化学符号]Bi,读bì第84号元素:钋[化学符号]Po,读pō第85号元素:砹[化学符号]At,读ài第86号元素:氡[化学符号]Rn,读dōng 第87号元素:钫[化学符号]Fr,读fāng 第88号元素:镭[化学符号]Ra,读léi第90号元素:钍[化学符号]Th,读tǔ第91号元素:镤[化学符号]Pa,读pú第92号元素:铀[化学符号]U,读yóu第93号元素:镎[化学符号]Np,读ná第94号元素:钚[化学符号]Pu,读(bù第95号元素:镅[化学符号]Am,读méi第96号元素:锔[化学符号]Cm,读jú第97号元素:锫[化学符号]Bk,读péi第98号元素:锎[化学符号]Cf,读kāi第99号元素:锿[化学符号]Es,读āi第100号元素:镄[化学符号]Fm,读fèi第101号元素:钔[化学符号]Md,读mén第102号元素:锘[化学符号]No,读nuò第103号元素:铹[化学符号]Lw,读láo第104号元素:鐪[化学符号]Rf,读第105号元素:钅杜[化学符号]Db,读dù第106号元素:钅喜[化学符号]Sg,读xǐ第107号元素:钅波[化学符号]Bh,读bō第108号元素:钅黑[化学符号]Hs,读hēi第109号元素:钅麦[化学符号]Mt,读mài第110号元素:鐽[化学符号]Ds,读dá第111号元素:钅仑[化学符号]Rg,读lún第112号元素:鎶[化学符号]:Uub,读gē第113号元素:鈤[化学符号]:Uut,读rì第114号元素:鈇[化学符号]Uuq,读fū第115号元素:镆[化学符号]Uup,读mò第116号元素:鉝[化学符号]Uuh,读lì第117号元素:钿[化学符号]Uus,读tián第118号元素:"气"下面"敖"[化学符号]Uuo,读ào。

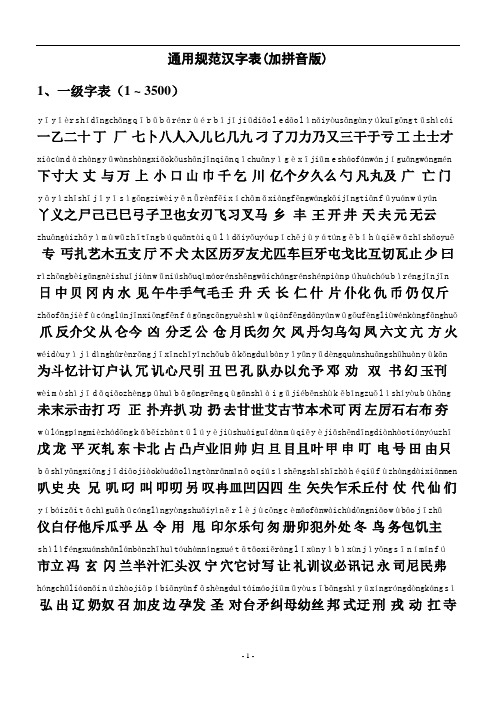

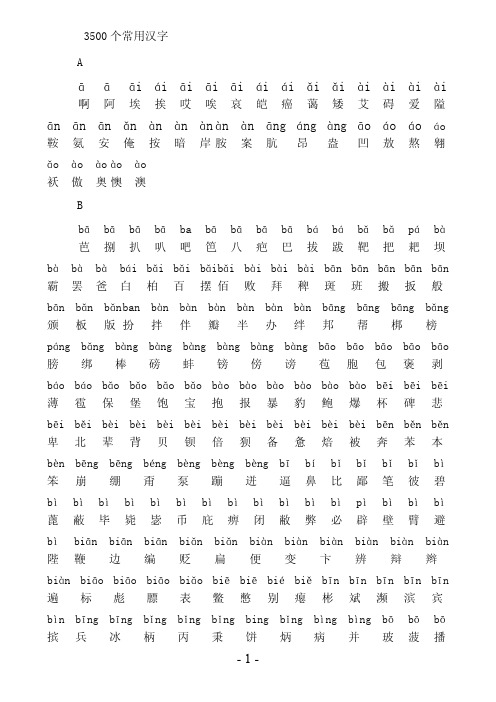

通用汉字表(带拼音)

通用规范汉字表(加拼音版)1、一级字表(1 ~ 3500)一y ī乙y ǐ二十èrsh í丁d īng 厂ch ǎng 七q ī卜b ǔ八b ā人r én 入r ù儿ér 匕b ǐ几九j ǐji ǔ刁di āo 了l e 刀d āo 力l ì乃n ǎi 又y òu 三s ān 干g àn 于y ú亏ku ī工g ōng 土t ǔ士sh ì才c ái 下xi à寸c ùn 大d à丈zh àng 与y ǔ万上小w ànsh àngxi ǎo 口k ǒu 山sh ān 巾j īn 千qi ān 乞q ǐ川chu ān 亿个y ìg è夕x ī久ji ǔ么m e 勺sh áo 凡f án 丸w án 及j í广gu ǎng 亡w áng 门m én 丫y ā义y ì之zh ī尸sh ī己j ǐ已y ǐ巳s ì弓子g ōngzi 卫w èi 也y ě女n ǚ刃r èn 飞f ēi 习x í叉ch ā马m ǎ乡xi àng 丰f ēng 王w áng 开k āi 井j ǐng 天ti ān 夫f ū元yu án 无w ú云y ún 专zhu ān 丐g ài 扎zh ā艺y ì木m ù五支w ǔzh ī厅t īng 不b ú犬qu ǎn 太t ài 区q ū历l ì歹d ǎi 友y ǒu 尤y óu 匹p ǐ车ch ē巨j ù牙y á屯t ún 戈g ē比b ǐ互h ù切qi ē瓦w ǎ止zh ǐ少sh ǎo 曰yu ē日中r ìzh ōng 贝b èi 冈g āng 内n èi 水shu ǐ见ji àn 午w ǔ牛ni ú手气sh ǒuq ì毛m áo 壬r én 升sh ēng 夭w āi 长ch áng 仁r én 什sh én 片pi àn 仆p ú化hu à仇ch óu 币b ì仍r éng 仅j ǐn 斤j īn 爪zh ǎo 反f ǎn 介ji è父f ù从c óng 仑l ún 今j īn 凶xi ōng 分f ēn 乏f á公g ōng 仓c āng 月yu è氏sh ì勿w ù欠qi àn 风f ēng 丹d ān 匀y ún 乌w ū勾g ōu 凤f èng 六li ù文w én 亢k àng 方f āng 火hu ǒ为w éi 斗d òu 忆y ì计j ì订户d ìngh ù认r èn 冗r ǒng 讥j ī心x īn 尺ch ǐ引y ǐn 丑ch ǒu 巴b ā孔k ǒng 队du ì办b àn 以y ǐ允y ǔn 予y ǔ邓d èng 劝qu àn 双shu āng 书sh ū幻hu àn 玉y ù刊k ān 未w èi 末m ò示sh ì击j ī打d ǎ巧qi ǎo 正zh èng 扑p ū卉hu ì扒b ā功g ōng 扔r ēng 去q ù甘g ān 世sh ì艾ài 古g ǔ节ji é本b ěn 术sh ù可k ě丙b ǐng 左zu ǒ厉l ì石sh í右y òu 布b ù夯h āng 戊w ù龙l óng 平p íng 灭mi è轧zh á东d ōng 卡k ǎ北b ěi 占zh àn 凸t ū卢业l úy è旧ji ù帅归旦shu àigu īd àn 目m ù且qi ě叶y è甲申ji ǎsh ēn 叮d īng 电di àn 号h ào 田ti án 由y óu 只zh ī叭b ā史sh ǐ央y āng 兄xi ōng 叽j ī叼di āo 叫ji ào 叩k òu 叨d āo 另l ìng 叹t àn 冉r ǎn 皿m ǐn 凹āo 囚qi ú四s ì生sh ēng 矢sh ǐ失sh ī乍zh à禾h é丘qi ū付f ù仗zh àng 代d ài 仙xi ān 们men 仪y í白b ái 仔z ǎi 他t ā斥ch ì瓜gu ā乎h ū丛c óng 令l ìng 用y òng 甩shu ǎi 印y ìn 尔ěr 乐l è句j ù匆c ōng 册c è卯m ǎo 犯f àn 外w ài 处ch ù冬d ōng 鸟ni ǎo 务w ù包b āo 饥j ī主zh ǔ市立sh ìl ì冯玄f éngxu án 闪sh ǎn 兰l án 半b àn 汁zh ī汇hu ì头t óu 汉h àn 宁n íng 穴xu é它t ā讨t ǎo 写xi ě让r àng 礼l ǐ训x ùn 议y ì必b ì讯x ùn 记j ì永y ǒng 司s ī尼n í民m ín 弗f ú弘h óng 出ch ū辽li áo 奶n ǎi 奴n ú召zh ào 加ji ā皮p í边bi ān 孕y ùn 发f ā圣sh èng 对du ì台t ái 矛m áo 纠ji ū母m ǔ幼y òu 丝s ī邦b āng 式sh ì迂y ū刑戎动x íngr óngd òng 扛k áng 寺s ì吉j í扣k òu 考k ǎo 托tu ō老巩l ǎog ǒng 圾j ī执zh í扩ku ò扫地s ǎod ì场ch ǎng 扬y áng 耳ěr 芋y ù共g òng 芒m áng 亚y à芝zh ī朽xi ǔ朴p ǔ机j ī权qu án 过gu ò臣ch én 吏l ì再z ài 协xi é西x ī压y ā厌y ā戌x ū在z ài 百b ǎi 有y ǒu 存c ún 而ér 页xi é匠ji àng 夸ku ā夺du ó灰hu ī达d á列li è死s ǐ成ch éng 夹ji á夷y í轨gu ǐ邪xi é尧y áo 划hu á迈m ài 毕b ì至此zh ìc ǐ贞zh ēn 师sh ī尘ch én 尖ji ān 劣li è光gu āng 当d āng 早z ǎo 吁x ū吐t ǔ吓xi à虫ch óng 曲团吕q ǔtu ánl ǚ同tong 吊di ào 吃ch ī因y īn 吸x ī吗m a 吆y āo 屿y ǔ屹y ì岁su ì帆f ān 回hu í岂q ǐ则z é刚g āng 网w ǎng 肉r òu 年ni án 朱zh ū先xi ān 丢di ū廷t íng 舌sh é竹zh ú迁qi ān 乔qi áo 迄q ì伟w ěi 传chu án 乒乓p īngp āng 休xi ū伍w ǔ伏f ú优y ōu 臼ji ù伐f á延y án 仲zh òng 件ji àn 任r èn 伤sh āng 价ji à伦l ún 份f èn 华hu á仰y ǎng 仿f ǎng 伙hu ǒ伪w ěi 自z ì伊y ī血xu è向xi àng 似s ì后行h òux íng 舟zh ōu 全会qu ánhu ì杀sh ā合h é兆zh ào 企q ǐ众zh òng 爷y é伞s ǎn 创chu àng 肌j ī肋l èi 朵du ǒ杂z á危w ēi 旬x ún 旨zh ǐ旭x ù负f ù匈xi ōng 名m íng 各g è多du ō争zh èng 色s è壮zhu àng 冲ch ōng 妆zhu āng 冰b īng 庄zhu āng 庆q ìng 亦y ì刘li ú齐q í交ji āo 衣y ī次c ì产ch ǎn 决ju é亥h ài 充ch ōng 妄w àng 闭b ì问w èn 闯chu ǎng 羊y áng 并b ìng 关gu ān 米m ǐ灯d ēng 州zh ōu 汗h àn 污w ū江ji āng 汛x ùn 池ch í汝r ǔ汤t āng 忙m áng 兴x ìng 宇y ǔ守sh ǒu 宅zh ái 字z ì安ān 讲ji ǎng 讳hu ì军j ūn 讶y à许h ǔ讹é论l ùn 讼s òng 农n óng 讽f ěng 设sh è访f ǎng 诀ju é寻x ún 那n à迅x ùn 尽j ìn 导d ǎo 异y ì弛ch í孙s ūn 阵zh èn 阳y áng 收sh ōu 阶ji ē阴y īn 防f áng 奸ji ān 如r ú妇f ù妃f ēi 好h ǎo 她t ā妈m ā戏x ì羽y ǔ观gu ān 欢hu ān 买m ǎi 红h óng 驮tu ó纤xi ān 驯x ùn 约yu ē纪驰纫j ìch ír èn 级j í巡x ún 寿sh òu 弄n òng 麦玖玛m àiji ǔm ǎ形x íng 进j ìn 戒ji è吞t ūn 远yu ǎn 违w éi 韧r èn 运y ùn 扶f ú抚f ǔ坛t án 技j ì坏hu ài 抠k ōu 扰r ǎo 扼è拒j ù找zh ǎo 批p ī址zh ǐ扯ch ě走z ǒu 抄ch āo 贡g òng 汞g ǒng 坝b à攻g ōng 赤ch ì折zh é抓zhu ā扳b ān 抡l ūn 扮ban 抢qi ǎng 孝xi ào 坎k ǎn 均j ūn 抑y ì抛p āo 投t óu 坟f én 坑k ēng 抗k àng 坊f āng 抖d ǒu 护h ù壳k é志zh ì块ku ài 扭ni ǔ声sh ēng 把b ǎ报b ào 拟n ǐ却qu è抒sh ū劫ji é芙f ú芜w ú苇w ěi 芽y á花hu ā芹q ín 芥ji è芬f ēn 苍c āng 芳f āng 严y ǎn 芦l ú劳克芭苏l áo k èb ās ū芯x īn 杆g ǎn 杠g àng 杜d ù材c ái 村c ūn 杖zh àng 杏x ìng 杉sh ān 巫极李w ūj íl ǐ杨求甫y ángqi úf ǔ匣xi á更g èng 束sh ù吾w ú豆d òu 两li ǎng 酉y ǒu 丽l ì医y ī辰ch én 励l ì否f ǒu 还h ái 尬g à歼ji ān 来l ái 连li án 轩xu ān 步b ù卤l ǔ坚ji ān 肖xi āo 旱h àn 盯d īng 呈ch éng 时sh í吴w ú助zh ù县xi àn 里l ǐ呆d āi 吱zh ī吠f èi 呕ǒu 园yu án 旷ku àng 围w éi 呀y a 吨d ūn 足z ú邮y óu 男n án 困k ùn 吵ch ǎo 串chu àn 员yu án 呐n à听t īng 吟y ín 吩f ēn 呛qi àng 吻w ěn 吹chu ī呜w ū吭k ēng 吧b a 邑y ì吼h ǒu 囤d ùn 别bi é吮sh ǔn 岖q ū岗g ǎng 帐zh àng 财c ái 针zh ēn钉d ìng 牡m ǔ告g ào 我w ǒ乱lu àn 利l ì秃t ū秀xi ù私s ī每m ěi 兵b īng 估g ū体t ǐ何h é佐zu ǒ佑y òu 但d àn 伸sh ēn 佃di àn 作zu ò伯b ó伶l íng 佣y ōng 低d ī你n ǐ住zh ù位w èi 伴b àn 身sh ēn 皂z ào 伺s ì佛f ó囱c ōng 近j ìn 彻ch è役y ì返f ǎn 余y ú希x ī坐zu ò谷g ǔ妥tu ǒ含h án 邻l ín 岔ch à肝g ān 肛g āng 肚d ù肘zh ǒu 肠ch áng 龟gu ī甸di àn 免mi ǎn 狂ku áng 犹y óu 狈b èi 角ji ǎo 删sh ān 条ti áo 彤t óng 卵lu ǎn 灸ji ǔ岛d ǎo 刨p áo 迎y íng 饭f àn 饮y ǐn 系x ì言y án 冻d òng 状zhu àng 亩m ǔ况ku àng 床chu áng 库k ù庇b ì疗li áo 吝l ìn 应y ìng 这zh è冷l ěng 庐l ú序x ù辛x īn 弃q ì冶y ě忘w àng 闰r ùn 闲xi án 间ji ān 闷m èn 判p àn 兑du ì灶z ào 灿c àn 灼zhu ó弟d ì汪沐沛w āngm ùp èi 汰t ài 沥l ì沙sh ā汽q ì沃w ò沦l ún 汹xi ōng 泛f àn 沧c āng 没m éi 沟g ōu 沪h ù沈沉sh ěnch én 沁q ìn 怀hu ái 忧y ōu 忱ch én 快ku ài 完w án 宋s òng 宏h óng 牢l áo 究ji ū穷qi óng 灾z āi 良li áng 证zh èng 启q ǐ评p íng 补b ǔ初ch ū社sh è祀s ì识sh í诈zh à诉s ù罕han 诊zh ěn 词c í译y ì君j ūn 灵l íng 即j í层c éng 屁p ì尿ni ào 尾w ěi 迟ch í局j ú改g ǎi 张zh āng 忌j ì际j ì陆l ù阿ā陈ch én 阻z ǔ附f ù坠zhu ì妓j ì妙mi ào 妖y āo 姊z ǐ妨f áng 妒d ù努n ǔ忍r ěn 劲j ìn 矣y ǐ鸡j ī纬w ěi 驱q ū纯ch ún 纱sh ā纲g āng 纳n à驳b ó纵z òng 纷f ēn 纸zh ǐ纹w én 纺f ǎng 驴l ǘ纽ni ǔ奉f èng 玩w án 环hu án 武w ǔ青q īng 责z é现xi àn 玫m éi 表bi ǎo 规gu ī抹m ǒ卦gu à坷k ě坯p ī拓tu ò拢l ǒng 拔b á坪p íng 拣ji ǎn 坦t ǎn 担d ān 坤k ūn 押y ā抽ch ōu 拐gu ǎi 拖tu ō者zh ě拍p āi 顶d ǐng 拆ch āi 拎l īn 拥y ōng 抵d ǐ拘j ū势sh ì抱b ào 拄zh ǔ垃l ā拉l ā拦l án 幸x ìng 拌b àn 拧n ǐng 拂f ú拙zhu ō招zh āo 坡p ō披p ī拨b ō择z é抬t ái 拇m ǔ拗ni ù其q í取q ǔ茉m ò苦k ǔ昔x ī苛k ē若ru ò茂m ào 苹p íng 苗mi áo 英y īng 苟苑g ǒuyu àn 苞b āo 范直茁f ànzh ízhu ó茄qi é茎j īng 苔t ái 茅m áo 枉w ǎng 林l ín 枝zh ī杯b ēi 枢sh ū柜gu ì枚m éi 析x ī板b ǎn 松s ōng 枪qi āng 枫f ēng 构g òu 杭h áng 杰ji é述sh ù枕zh ěn 丧s àng 或hu ò画hu à卧w ò事sh ì刺c ì枣z ǎo 雨y ǔ卖m ài 郁y ù矾f án 矿ku àng 码m ǎ厕c è奈n ài 奔b ēn 奇q í奋f èn 态t ài 欧ōu 殴ōu 垄l ǒng 妻q ī轰h ōng 顷q ǐng 转zhu ǎn 斩zh ǎn 轮l ún 软ru ǎn 到d ào 非f ēi 叔sh ū歧q í肯k ěn 齿ch ǐ些xi ē卓zhu ó虎h ǔ虏l ǔ肾sh èn 贤xi àn 尚sh àng 旺w àng 具j ù味w èi 果gu ǒ昆k ūn 国gu ó哎āi 咕g ū昌ch āng 呵h ē畅ch àng 明m íng 易y ì咙l óng 昂áng 迪d í典di ǎn 固g ù忠zh ōng 呻sh ēn 咒zh òu 咋z ǎ咐f ù呼h ū鸣m íng 咏y ǒng 呢n e 咄du ō咖k ā岸àn 岩y án 帖ti ē罗lu ó帜zh ì帕p à岭l ǐng 凯k ǎi 败b ài 账zh àng 贩f àn 贬bi ǎn 购g òu 贮zh ù图t ú钓di ào 制zh ì知zh ī迭di é氛f ēn 垂chu í牧m ù物w ù乖gu āi 刮gu ā秆g ǎn 和h é季委秉j ìw ěib ǐng 佳ji ā侍sh ì岳yu è供g òng 使sh ǐ例l ì侠xi á侥y áo 版b ǎn 侄zh í侦zh ēn 侣l ǚ侧c è凭p íng 侨qi áo 佩p èi 货hu ò侈ch ǐ依y ī卑b ēi 的d e 迫p ò质zh ì欣x īn 征zh ēng 往w ǎng 爬p á彼b ǐ径j ìng 所su ǒ舍sh ě金j īn 刹sh ā命m ìng 肴y áo 斧f ǔ爸b à采c ǎi 觅m ì受sh òu 乳r ǔ贪t ān 念ni àn 贫p ín 忿f èn 肤f ū肺f èi 肢zh ī肿胀zh ǒngzh àng 朋p éng 股g ǔ肮āng 肪f áng 肥f éi 服f ú胁xi é周zh ōu 昏h ūn 鱼y ú兔t ù狐h ú忽h ū狗g ǒu 狞n íng 备b èi 饰sh ì饱b ǎo 饲s ì变bi àn 京j īng 享xi ǎng 庞p áng 店di àn 夜y è庙mi ào 府f ǔ底d ǐ疟nu è疙g ē疚ji ù剂j ì卒z ú郊ji āo 庚g ēng 废f èi 净j ìng 盲m áng 放f àng 刻k è育y ù氓m áng 闸zh á闹n ào 郑zh èng 券qu àn 卷ju ǎn 单炬d ānj ù炒ch ǎo 炊chu ī炕k àng 炎y án 炉l ú沫m ò浅qi ǎn 法f ǎ泄xi è沽g ū河h é沾zh ān 泪l èi 沮j ǔ油y óu 泊b ó沿y án 泡p ào 注zh ù泣q ì泞n ìng 泻xi è泌m ì泳y ǒng 泥n í沸f èi 沼zh ǎo 波b ō泼p ō泽z é治zh ì怔zh ēng 怯qi è怖b ù性x ìng 怕p à怜li án 怪gu ài 怡y í学xu é宝b ǎo 宗z ōng 定d ìng 宠ch ǒng 宜y í审sh ěn 宙zh òu 官gu ān 空k ōng 帘li án 宛实w ǎnsh í试sh ì郎l áng 诗sh ī肩ji ān 房f áng 诚ch éng 衬衫ch ènsh ān 视sh ì祈q í话hu à诞d àn 诡gu ǐ询x ún 该g āi 详xi áng 建ji àn 肃s ù录l ù隶l ì帚zhou 屉t ì居j ū届ji è刷shu ā屈q ū弧h ú弥m í弦xi án 承ch éng 孟m èng 陋l òu 陌m ò孤g ū陕sh ǎn 降ji àng 函h án 限xi àn 妹m èi 姑g ū姐ji ě姓x ìng 妮n ī始sh ǐ姆m ǔ迢ti áo 驾ji à叁s ān 参c ān 艰ji ān 线xi àn 练li àn 组z ǔ绅sh ēn 细x ì驶sh ǐ织zh ì驹j ù终zh ōng 驻zh ù绊b àn 驼tu ó绍sh ào 绎y ì经j īng 贯gu àn 契q ì贰èr 奏z òu 春ch ūn 帮b āng 玷di àn 珍zh ēn 玲l íng 珊sh ān 玻b ō毒d ú型x íng 拭sh ì挂gu à封f ēng 持ch í拷k ǎo 拱g ǒng 项xi àng 垮ku ǎ挎ku à城ch éng 挟ji ā挠n áo 政zh èng 赴f ù赵zh ào 挡d ǎng 拽zhu ài 哉z āi 挺括t ǐnggu ā垢g òu 拴shu ān 拾sh í挑ti āo 垛du ǒ指zh ǐ垫di àn 挣zh èng 挤j ǐ拼p īn 挖w ā按àn 挥hu ī挪nu ó拯zh ěng 某m ǒu 甚sh èn 荆茸革j īngr óngg é茬ch á荐ji àn 巷xi àng 带d ài 草c ǎo 茧ji ǎn 茵y īn 茶ch á荒hu āng 茫m áng 荡d àng 荣r óng 荤h ūn 荧y íng 故g ù胡荫荔h úy īnl ì南n án 药y ào 标bi āo 栈zh àn 柑g ān 枯k ū柄b ǐng 栋d òng 相xi āng 查ch á柏b ǎi 栅zh à柳li ǔ柱zh ù柿sh ì栏l án 柠n íng 树sh ù勃b ó要y ào 柬ji ǎn 咸xi án 威w ēi 歪w āi 研y án 砖zhu ān 厘l í厚h òu 砌q ì砂sh ā泵b èng 砚y àn 砍k ǎn 面mi àn 耐n ài 耍shu ǎ牵qi ān 鸥ōu 残c án 殃y āng 轴zh óu 轻q īng 鸦y ā皆ji ē韭ji ǔ背b èi 战zh àn 点di ǎn 虐nu è临l ín 览l ǎn 竖sh ù省sh ěng 削xu ē尝ch áng 昧m èi 盹d ǔn 是sh ì盼p àn 眨zh ǎ哇w ā哄h ǒng 哑y ǎ显xi ǎn 冒m ào 映y ìng 星x īng 昨zu ó咧li ě昭zh āo 畏w èi 趴p ā胃w èi 贵gu ì界ji è虹h óng 虾xi ā蚁y ǐ思s ī蚂m ǎ虽su ī品p ǐn 咽y ān 骂m à勋x ūn 哗hu á咱z án 响xi ǎng 哈h ā哆du ō咬y ǎo 咳h āi 咪m ī哪n ǎ哟y ō炭t àn 峡xi á罚f á贱ji àn 贴ti ē贻y í骨g ǔ幽y ōu 钙g ài 钝d ùn 钞ch āo 钟zh ōng 钢g āng 钠n à钥y ào 钦q īn 钧j ūn 钩g ōu 钮ni ǔ卸xi è缸g āng 拜b ài 看k àn 矩j ǔ毡zh ān 氢q īng 怎z ěn 牲sh ēng 选xu àn 适sh ì秒mi ǎo 香xi āng 种zh ǒng 秋qi ū科k ē重复ch óngf ù竿g ān 段du àn 便bi àn 俩li ǎng 贷d ài 顺sh ùn 修xi ū俏qi ào 保b ǎo 促c ù俄é俐l ì侮w ǔ俭ji ǎn 俗s ú俘f ú信x ìn 皇hu áng 泉qu án 鬼gu ǐ侵q īn 禹y ǔ侯h óu 追zhu ī俊j ùn 盾d ùn 待d ài 徊hu ái 衍y ǎn 律l ǜ很h ěn 须x ū叙x ù剑ji àn 逃t áo 食sh í盆p én 胚p ēi 胧l óng 胆d ǎn 胜sh èng 胞b āo 胖p àng 脉m ài 胎t āi 勉mi ǎn 狭xi á狮sh ī独d ú狰zh ēng 狡ji ǎo 狱y ù狠h ěn 贸m ào 怨yu àn 急j í饵ěr 饶r áo 蚀sh í饺ji ǎo 饼b ǐng 峦lu án 弯w ān 将ji āng 奖ji ǎng 哀āi 亭t íng 亮度li àngd ù迹j ì庭t íng 疮chu āng 疯f ēng 疫y ì疤b ā咨z ī姿z ī亲q īn 音y īn 帝d ì施sh ī闺gu ī闻w én 闽m ǐn 阀f á阁g é差ch à养y ǎng 美m ěi 姜ji āng 叛p àn 送s òng 类l èi 迷m í籽z ǐ娄前首l óuqi ánsh ǒu 逆n ì兹z ī总z ǒng 炼li àn 炸zh à烁shu ò炮p ào 炫xu àn 烂l àn 剃t ì洼w ā洁ji é洪h óng 洒s ǎ柒q ī浇ji āo 浊zhu ó洞d òng 测c è洗x ǐ活hu ó派p ài 洽qi à染r ǎn 洛lu ò浏li ú济j ì洋y áng 洲zh ōu 浑h ùn 浓n óng 津j īn 恃sh ì恒h éng 恢hu ī恍hu ǎng 恬ti án 恤x ù恰qi à恼恨n ǎoh èn 举j ǔ觉ji ào 宣xu ān 宦hu àn 室sh ì宫g ōng 宪xi ǎn 突t ū穿chu ān 窃qi è客k è诫ji è冠gu àn 诬w ū语y ǔ扁bi ǎn 袄ǎo 祖z ǔ神sh én 祝zh ù祠c í误w ù诱y òu 诲hu ì说shu ō诵s òng 垦k ěn 退tu ì既j ì屋w ū昼zh òu 屏p íng 屎sh ǐ费f èi 陡d ǒu 逊x ùn 眉m éi 孩h ái 陨y ǔn 除ch ú险xi ǎn 院yu àn 娃w á姥l ǎo 姨y í姻y īn 娇ji āo 姚娜y áon à怒n ù架ji à贺h è盈y íng 勇y ǒng 怠d ài 癸gu ǐ蚤zao 柔r óu 垒l ěi 绑b ǎng 绒r óng 结ji é绕r ào 骄ji āo 绘hu ì给g ěi 绚x ún 骆络ji àlu ò绝ju é绞ji ǎo 骇h ài 统t ǒng 耕耘g ēngy ún 耗h ào 耙p á艳y àn 泰t ài 秦q ín 珠zh ū班b ān 素s ù匿n ì蚕c án 顽w án 盏zh ǎn 匪f ěi 捞l āo 栽z āi 捕b ǔ埂g ěng 捂w ǔ振zh èn 载z ǎi 赶g ǎn 起q ǐ盐y án 捎sh āo 捍h àn 捏ni ē埋m ái 捉zhu ō捆k ǔn 捐ju ān 损s ǔn 袁yu án 捌b ā都d ōu 哲zh é逝sh ì捡ji ǎn 挫cu ò换hu àn 挽w ǎn 挚zh ì热r è恐k ǒng 捣d ǎo 壶h ú捅t ǒng 埃āi 挨ái 耻ch ǐ耿g ěng 耽d ān 聂恭莽ni èg ōngm ǎng 莱莲莫莉荷l áili ánm òl ìh é获hu ò晋j ìn 恶è莹y íng 莺y īng 真zh ēn 框ku àng 梆b āng 桂gu ì桔ji é栖q ī档d àng 桐t óng 株zh ū桥qi áo 桦hu à栓shu ān 桃t áo 格g é桩zhu āng 校核ji àoh é样y àng 根g ēn 索哥su ǒg ē速s ù逗d òu 栗l ì贾ji ǎ酌zhu ó配p èi 翅ch ì辱r ǔ唇ch ún 夏xi à砸z á砰p ēng 砾l ì础ch ǔ破p ò原yu án 套t ào 逐zh ú烈li è殊sh ū殉x ùn 顾g ù轿ji ào 较ji ào 顿d ùn 毙b ì致zh ì柴ch ái 桌zhu ō虑l ǜ监ji ān 紧j ǐn 党d ǎng 逞ch ěng 晒sh ài 眠mi án 晓xi ǎo 哮xi ào 唠l ào 鸭y ā晃hu ǎng 哺b ǔ晌sh ǎng 剔t ī晕y ùn 蚌b àng 畔p àn 蚣g ōng 蚊w én 蚪d ǒu 蚓y ǐn 哨sh ào 哩l ǐ圃p ǔ哭k ū哦ò恩ēn 鸯y āng 唤hu àn 唁y àn 哼唧h ēngji 啊ā唉āi 唆su ō罢b à峭qi ào 峨é峰f ēng 圆yu án 峻j ùn 贼z éi 贿赂hu ìl ù赃z āng 钱qi án 钳qi án 钻zu àn 钾ji ǎ铁ti ě铃l íng 铅qi ān 缺氧qu ēy ǎng 氨ān 特t è牺x ī造z ào 乘ch éng 敌d í秤ch èng 租z ū积j ī秧y āng 秩zh ì称ch ēng 秘m ì透t òu 笔b ǐ笑xi ào 笋s ǔn 债zh ài 借ji è值zh í倚y ǐ俺ǎn 倾倒q īngd ào倘t ǎng 俱j ù倡ch àng 候h òu 赁l ìn 俯f ǔ倍b èi 倦ju àn 健ji àn 臭ch òu 射sh è躬g ōng 息x ī倔ju è徒t ú徐x ú殷y īn 舰ji àn 舱c āng 般b ān 航h áng 途t ú拿n á耸s ǒng 爹di ē舀y ǎo 爱ài 豺ch ái 豹b ào 颁f én 颂s òng 翁w ēng 胰y í脆cu ì脂zh ī胸xi ōng 胳g ē脏z āng 脐q í胶ji āo 脑n ǎo 脓n óng 逛gu àng 狸l i 狼l áng 卿q īng 逢f éng 鸵tu ó留li ú鸳yu ān 皱zh òu 饿è馁n ěi 凌l íng 凄q ī恋li àn 桨ji ǎng 浆ji āng 衰shu āi 衷zh ōng 高g āo 郭席准gu ōx ízh ǔn 座zu ò症zh èng 病b ìng 疾j í斋zh āi 疹zh ěn 疼t éng 疲p í脊j ǐ效xi ào 离l í紊w ěn 唐t áng 瓷c í资z ī凉li áng 站zh àn 剖p ōu 竞j ìng 部b ù旁p áng 旅l ǚ畜ch ù阅yu è羞xi ū羔g āo 瓶p íng 拳qu án 粉f ěn 料li ào 益y ì兼ji ān 烤k ǎo 烘h ōng 烦f án 烧sh āo 烛zh ú烟y ān 烙l ào 递d ì涛t āo 浙zh è涝l áo 浦p ǔ酒ji ǔ涉sh è消xi āo 涡w ō浩h ào 海h ǎi 涂t ú浴y ù浮f ú涣hu àn 涤d í流li ú润r ùn 涧ji àn 涕t ì浪l àng 浸j ìn 涨zh ǎng 烫t àng 涩s è涌y ǒng 悖b èi 悟w ù悄qi āo 悍h àn 悔hu ǐ悯m ǐn 悦yu è害h ài 宽ku ān 家ji ā宵xi āo 宴y àn 宾b īn 窍qi ào 窄zh ǎi 容r óng 宰z ǎi 案àn 请q ǐng 朗l ǎng 诸zh ū诺nu ò读d ú扇sh àn 诽f ěi 袜w à袖xi ù袍p áo 被b èi 祥xi áng 课k è冥m íng 谁shu í调di ào 冤yu ān 谅li àng 谆zh ūn 谈t án 谊y ì剥b āo 恳k ěn 展zh ǎn 剧j ù屑xi è弱ru ò陵l íng 祟su ì陶t áo 陷xi àn 陪p éi 娱y ú娟ju ān 恕sh ù娥é娘ni áng 通t ōng 能n éng 难n án 预y ù桑s āng 绢ju àn 绣xi ù验y àn 继j ì骏j ùn 球qi ú琐su ǒ理l ǐ琉li ú琅l áng 捧p ěng 堵d ǔ措cu ò描mi áo 域y ù捺n à掩y ǎn 捷ji é排p ái 焉y ān 掉di ào 捶chu í赦sh è堆du ī推tu ī埠b ù掀xi ān 授sh òu 捻ni ǎn 教ji ào 掏t āo 掐qi ā掠lu ě掂di ān 培p éi 接ji ē掷zh ì控k òng 探t àn 据j ù掘ju é掺ch ān 职zh í基j ī聆l íng 勘k ān 聊li áo 娶q ǔ著zh ù菱l íng 勒l è黄hu áng 菲f ēi 萌m éng 萝lu ó菌j ūn 萎w ěi 菜c ài 萄t áo 菊j ú菩p ú萍p íng 菠b ō萤y íng 营y íng 乾qi án 萧xi āo 萨s à菇g ū械xi è彬b īn 梦m èng 婪l án 梗g ěng 梧w ú梢sh āo 梅m éi 检ji ǎn 梳sh ū梯t ī桶t ǒng 梭su ō救ji ù曹c áo 副f ù票pi ào 酝y ùn 酗x ù厢xi āng 戚q ī硅gu ī硕shu ò奢sh ē盔ku ī爽shu ǎng 聋l óng 袭x í盛sh èng 匾bi ǎn 雪xu ě辅f ǔ辆li àng 颅l ú虚x ū彪bi āo 雀qu è堂t áng 常ch áng 眶ku àng 匙shi 晨ch én 睁zh ēng 眯m ī眼y ǎn 悬xu án 野y ě啪p ā啦l ā曼m àn 晦hu ì晚w ǎn 啄zhu ó啡f ēi 距j ù趾zh ǐ啃k ěn 跃yu è略lu è蚯qi ū蛀zh ù蛇sh é唬h ǔ累l èi 鄂è唱ch àng 患hu àn 啰luo 唾tu ò唯w éi 啤p í啥sh á啸xi ào 崖y á崎q í崭zh ǎn 逻lu ó崔cu ī帷w éi 崩b ēng 崇ch óng 崛ju é婴y īng 圈qu ān 铐k ào 铛d āng 铝l ǚ铜t óng 铭m íng 铲ch ǎn 银y ín 矫ji ǎo 甜ti án 秸ji ē梨l í犁l í秽hu ì移y í笨b èn 笼l óng 笛d í笙sh ēng 符f ú第d ì敏m ǐn 做zu ò袋d ài 悠y ōu 偿ch áng 偶ǒu 偎w ēi 偷t ōu 您n ín 售sh òu 停t íng 偏pi ān 躯q ū兜d ōu 假ji ǎ衅x ìn 徘p ái 徙x ǐ得d é衔xi án 盘p án 舶b ó船舵chu ándu ò斜xi é盒h é鸽g ē敛li ǎn 悉x ī欲y ù彩c ǎi 领l ǐng 脚ji ǎo 脖b ó脯p ú豚t ún 脸li ǎn 脱tu ō象xi àng 够g òu 逸y ì猜c āi 猪zh ū猎li è猫m āo 凰hu áng 猖ch āng 猛m ěng 祭j ì馅xi àn 馆gu ǎn 凑c òu 减ji ǎn 毫h áo 烹p ēng 庶sh ù麻m á庵ān 痊qu án 痒y ǎng 痕h én 廊l áng 康k āng 庸y ōng 鹿l ù盗d ào 章zh āng 竟j ìng 商sh āng 族z ú旋xu án 望w àng 率l ǜ阎y án 阐ch ǎn 着zhe 羚l íng 盖g ài 眷ju àn 粘zh ān 粗c ū粒l ì断du àn 剪ji ǎn 兽sh òu 焊h àn 焕hu àn 清q īng 添ti ān 鸿h óng 淋l ín 涯y á淹y ān 渠q ú渐ji àn 淑sh ū淌t ǎng 混h ún 淮hu ái 淆xi áo 渊yu ān 淫y ín 渔y ú淘t áo 淳ch ún 液y è淤y ū淡d àn 淀di àn 深sh ēn 涮shu àn 涵h án 婆p ó梁li áng 渗sh èn 情q íng 惜x ī惭c án 悼d ào 惧j ù惕t ì惟w éi 惊j īng 惦di àn 悴cu ì惋w ǎn 惨c ǎn 惯gu àn 寇k òu 寅y ín 寄j ì寂j ì宿xi ǔ窒zh ì窑y áo 密谋m ìm óu 谍di é谎hu ǎng 谐xi é袱f u 祷d ǎo 祸hu ò谓w èi 谚y àn 谜m í逮d ǎi 敢g ǎn 尉w èi 屠t ú弹d àn 隋su í堕du ò随su í蛋d àn 隅y ú隆l óng 隐y ǐn 婚h ūn 婶sh ěn 婉w ǎn 颇p ō颈j ǐng 绩j ì绪x ù续x ù骑j ì绰ch āo 绳sh éng 维w éi 绵mi án 绷b ēng 绸ch óu 综z ōng 绽zh àn 绿l ǜ缀zhu ì巢ch áo 琴q ín 琳l ín 琢zhu ó琼qi óng 斑b ān 替t ì揍z òu 款ku ǎn 堪k ān 塔t ǎ搭d ā堰y àn 揩k āi 越yu è趁ch èn 趋q ū超ch āo 揽l ǎn 堤d ī提t í博b ó揭ji ē喜x ǐ彭p éng 揣chu āi 插ch ā揪ji ū搜s ōu 煮zh ǔ援yu án 搀ch ān 裁c ái 搁g ē搓cu ō搂l ǒu 搅ji ǎo 壹y ī握w ò搔s āo 揉r óu 斯s ī期q ī欺q ī联li án 葫h ú散s àn 惹r ě葬z àng 募m ù葛g ě董d ǒng 葡p ú敬j ìng 葱c ōng 蒋蒂ji ǎngd ì落lu ò韩h án 朝ch áo 辜葵g ūku í棒b àng 棱l éng 棋q í椰y ē植zh í森s ēn 焚f én 椅y ǐ椒ji āo 棵k ē棍g ùn 椎zhu ī棉mi án 棚p éng 棕z ōng 棺gu ān 榔l áng 椭tu ǒ惠hu ì惑hu ò逼b ī粟s ù棘j í酣h ān 酥s ū厨ch ú厦sh à硬y ìng 硝xi āo 确qu è硫li ú雁y àn 殖zh í裂li è雄xi óng 颊ji á雳l ì暂z àn 雅y ǎ翘qi ào 辈b èi 悲b ēi 紫z ǐ凿z áo 辉hu ī敞ch ǎng 棠t áng 赏sh ǎng 掌zh ǎng 晴q íng 睐l ài 暑sh ǔ最zu ì晰x ī量li àng 鼎d ǐng 喷p ēn 喳zh ā晶j īng 喇l ā遇y ù喊h ǎn 遏è晾li àng 景j ǐng 畴ch óu 践ji àn 跋b á跌di ē跑p ǎo 跛b ǒ遗y í蛙w ā蛛zh ū蜓t íng 蜒y án 蛤h á喝h ē鹃ju ān 喂w èi 喘chu ǎn 喉h óu 喻y ù啼t í喧xu ān 嵌qi àn 幅f ú帽m ào 赋f ù赌d ǔ赎sh ú赐c ì赔p éi 黑h ēi 铸zh ù铺p ū链li àn 销xi āo 锁su ǒ锄ch ú锅gu ō锈xi ù锋f ēng 锌x īn 锐ru ì甥sh ēng 掰b āi 短du ǎn 智zh ì氮d àn 毯t ǎn 氯l ǜ鹅é剩sh èng 稍sh āo 程ch éng 稀x ī税shu ì筐ku āng 等d ěng 筑zh ù策c è筛sh āi 筒t ǒng 筏f á答d á筋j īn 筝zh ēng 傲ào 傅f ù牌p ái 堡b ǎo 集j í焦ji āo 傍b àng 储皓皖ch ǔh àow ǎn 粤yu è奥ào 街ji ē惩ch éng 御y ù循x ún 艇t ǐng 舒sh ū逾y ú番f ān 释sh ì禽q ín 腊l à脾p í腋y è腔qi āng 腕w àn 鲁l ǔ猩xing 猬wei 猾hu á猴h óu 惫b èi 然r án 馈ku ì馋ch án 装zhu āng 蛮m án 就ji ù敦d ūn 斌b īn 痘d òu 痢l ì痪hu àn 痛t òng 童t óng 竣j ùn 阔ku ò善sh àn 翔xi áng 羡xi àn 普p ǔ粪f èn 尊z ūn 奠di àn 道d ào 遂su ì曾c éng 焰y àn 港g ǎng 滞zh ì湖h ú湘xi āng 渣zh ā渤b ó渺mi ǎo 湿sh ī温w ēn 渴k ě溃ku ì溅ji àn 滑hu á湃p ài 渝y ú湾w ān 渡d ù游滋渲youz īxu àn 溉g ài 愤f èn 慌hu āng 惰du ò愕è愣l èng 惶hu áng 愧ku ì愉y ú慨k ǎi 割g ē寒h án 富f ù寓y ù窜cu àn 窝w ō窖ji ào 窗chu āng 窘ji ǒng 遍bi àn 雇g ù裕y ù裤k ù裙q ún 禅ch án 禄l ù谢xi è谣y áo 谤b àng 谦qi ān 犀x ī属sh ǔ屡l ǚ强qi áng 粥zh ōu 疏sh ū隔g é隙x ì隘ài 媒m éi 絮x ù嫂s ǎo 媚m èi 婿x ù登d ēng 缅mi ǎn 缆l ǎn 缉j ī缎du àn 缓hu ǎn 缔d ì缕l ǚ骗pi àn 编bi ān 骚s āo 缘yu án 瑟s è鹉w ǔ瑞ru ì瑰gu ī瑙n ǎo 魂h ún 肆s ì摄sh è摸m ō填ti án 搏b ó塌t ā鼓g ǔ摆b ǎi 携xi é搬b ān 摇y áo 搞g ǎo 塘t áng 摊t ān 聘p ìn 斟zh ēn 蒜su àn 勤q ín 靴xu ē靶b ǎ鹊qu è蓝l án 墓m ù幕m ù蓬p éng 蓄x ù蒲p ú蓉r óng 蒙m éng 蒸zh ēng 献xi àn 椿ch ūn 禁j ìn 楚ch ǔ楷k ǎi 榄l ǎn 想xi ǎng 槐hu ái 榆y ú楼l óu 概g ài 赖l ài 酪l ào 酬ch óu 感g ǎn 碍ài 碘di ǎn 碑b ēi 碎su ì碰p èng 碗w ǎn 碌l ù尴g ān 雷l éi 零l íng 雾w ù雹b áo 辐f ú辑j í输sh ū督d ū频p ín 龄l íng 鉴ji àn 睛j īng 睹d ǔ睦m ù瞄mi áo 睫ji é睡shu ì睬c ǎi 嗜sh ì鄙b ǐ嗦su ō愚y ú暖nu ǎn 盟m éng 歇xi ē暗àn 暇xi á照zh ào 畸j ī跨ku à跷qi āo 跳ti ào 跺du ò跪gu ì路l ù跤ji āo 跟g ēn 遣qi ǎn 蜈w ú蜗w ō蛾é蜂f ēng 蜕tu ì嗅xi ù嗡w ēng 嗓s ǎng 署sh ǔ置zh ì罪zu ì罩zh ào 蜀sh ǔ幌hu ǎng 错cu ò锚m áo 锡x ī锣lu ó锤chu í锥zhu ī锦j ǐn 键ji àn 锯j ù锰m ěng 矮ǎi 辞c í稚zh ì稠ch óu 颓tu í愁ch óu 筹ch óu 签qi ān 简ji ǎn 筷ku ài 毁hu ǐ舅ji ù鼠sh ǔ催cu ī傻sh ǎ像xi àng 躲du ǒ魁ku í衙y á微w ēi 愈y ù遥y áo 腻n ì腰y āo 腥x īng 腮s āi 腹f ù腺xi àn 鹏p éng 腾t éng 腿tu ǐ鲍b ào 猿yu án 颖y ǐng 触ch ù解ji ě煞sh à雏ch ú馍m ó馏li ú酱ji àng 禀b ǐng 痹b ì廓ku ò痴ch ī痰t án 廉li án 靖j ìng 新x īn 韵y ùn 意y ì誊t éng 粮li áng 数sh ù煎ji ān 塑s ù慈c í煤m éi 煌hu áng 满漠m ǎnm ò滇di ān 源yu án 滤l ǜ滥l àn 滔t āo 溪x ī溜li ū漓l í滚g ǔn 溢y ì溯s ù滨b īn 溶r óng 溺n ì粱liang 滩t ān 慎sh èn 誉y ù塞s āi 寞m ò窥ku ī窟k ū寝q ǐn 谨j ǐn 褂gu à裸lu ǒ福f ú谬mi ù群q ún 殿di àn 辟p ì障zh àng 媳x í嫉j í嫌xi án 嫁ji à叠di é缚f ù缝feng 缠ch án 缤b īn 剿ji ǎo 静j ìng 碧b ì璃l í赘zhu ì熬áo 墙qi áng 墟x ū嘉ji ā摧cu ī赫h è截ji é誓sh ì境j ìng 摘zh āi 摔shu āi 撇pi ě聚j ù慕m ù暮m ù摹m ó蔓m àn 蔑mi è蔡c ài 蔗zh è蔽b ì蔼ǎi 熙y í蔚w èi 兢j īng 模m ó槛k ǎn 榴li ú榜b ǎng 榨zh à榕r óng 歌g ē遭z āo 酵ji ào 酷k ù酿ni áng 酸su ān 碟di é碱ji ǎn 碳t àn 磁c í愿yu àn 需x ū辖xi á辗zh ǎn 雌c í裳shang 颗k ē瞅ch ǒu 墅sh ù嗽s òu 踊y ǒng 蜻q īng 蜡l à蝇y íng 蜘zh ī蝉ch án 嘛m a 嘀d ī赚zhu àn 锹qi āo 锻du àn 镀d ù舞w ǔ舔ti ǎn 稳w ěn 熏x ūn 箕j ī算su àn 箩lu ó管gu ǎn 箫xi āo 舆y ú僚li áo 僧s ēng 鼻b í魄p ò魅m èi 貌m ào 膜m ó膊b ó膀p áng 鲜xi ǎn 疑y í孵f ū馒m án 裹gu ǒ敲qi āo 豪h áo 膏g āo 遮zh ē腐f ǔ瘩d á瘟w ēn 瘦sh òu 辣l à彰zh āng 竭ji é端du ān 旗q í精粹j īngcu ì歉qi àn 弊b ì熄x ī熔r óng 煽sh ān 潇xi āo 漆q ī漱sh ù漂pi āo 漫m àn 滴d ī漾y àng 演y ǎn 漏l òu 慢m àn 慷k āng 寨zh ài 赛s ài 寡gu ǎ察ch á蜜m ì寥li áo 谭肇t ánzh ào 褐h è褪tu ì谱p ǔ隧su ì嫩n èn 翠cu ì熊xi óng 凳d èng 骡lu ó缩su ō慧hu ì撵ni ǎn 撕s ī撒s ǎ撩li áo 趣q ù趟t àng 撑ch ēng 撮cu ō撬qi ào 播b ō擒q ín 墩d ūn 撞zhu àng 撤ch è增z ēng 撰zhu àn 聪c ōng 鞋xi é鞍ān 蕉ji āo 蕊ru ǐ蔬sh ū蕴y ùn 横h éng 槽c áo 樱y īng 橡xi àng 樟zh āng 橄g ǎn 敷f ū豌w ān 飘pi āo 醋c ù醇ch ún 醉zu ì磕k ē磊l ěi 磅b àng 碾ni ǎn 震zh èn 霄xi āo 霉m éi 瞒m án 题t í暴b ào 瞎xi ā嘻x ī嘶s ī嘲ch áo 嘹li áo 影y ǐng 踢t ī踏t à踩c ǎi 踪z ōng 蝶di é蝴h ú蝠f ú蝎xi ē蝌k ē蝗hu áng 蝙bi ān 嘿h ēi 嘱zh ǔ幢zhu àng 墨m ò镇zh ēn 镐h ào 镑p āng 靠k ào 稽j ī稻d ào 黎l í稿g ǎo 稼ji à箱xi āng 篓l ǒu 箭ji àn 篇pi ān 僵ji āng 躺t ǎng 僻p ì德d é艘s ōu 膝x ī膛t áng 鲤l ǐ鲫j ì熟sh ú摩m ó褒b āo 瘪bi ě瘤li ú瘫t ān 凛l ǐn 颜y án 毅y ì糊h ú遵z ūn 憋bi ē潜qi án 澎p éng 潮ch áo 潭t án 鲨sh ā澳ào 潘p ān 澈ch è澜l án 澄ch éng 懂d ǒng 憔qi áo 懊ào 憎z ēng 额é翩pi ān 褥r ù谴qi ǎn 鹤h è憨h ān 慰w èi 劈p ī履l ǚ豫y ù缭li áo 撼h àn 擂l èi 操c āo 擅sh àn 燕y àn 蕾l ěi 薯sh ǔ薛xu ē薇w ēi 擎q íng 薪x īn 薄b áo 颠di ān 翰h àn 噩è橱ch ú橙ch éng 橘j ú整zh ěng 融r óng 瓢pi áo 醒x ǐng 霍hu ò霎sh à辙zh é冀j ì餐c ān 嘴zu ǐ踱du ó蹄t í蹂r óu 蟆m á螃p áng 器q ì噪z ào 鹦y īng 赠z èng 默m ò黔qi án 镜j ìng 赞z àn 穆m ù篮l án 篡cu àn 篷p éng 篱l í儒r ú邀y āo 衡h éng 膨p éng 雕di āo 鲸j īng 磨m ó瘾y ǐn 瘸qu é凝n íng 辨bi àn 辩bi àn 糙c āo 糖t áng 糕g āo 燃r án 濒b īn 澡z ǎo 激j ī懒l ǎn 憾h àn 懈xi è窿l óng 壁b ì避b ì缰ji āng 缴ji ǎo 戴d ài 擦c ā藉ji è鞠j ū藏c áng 藐mi ǎo 檬m éng 檐y án 檀t án 礁ji āo 磷l ín 霜shu āng 霞xi á瞭li ào 瞧qi áo 瞬sh ùn 瞳t óng 瞩zh ǔ瞪d èng 曙sh ǔ蹋t à蹈d ǎo 螺lu ó蟋x ī蟀shu ài 嚎h áo 赡sh àn 穗su ì魏w èi 簧hu áng 簇c ù繁f án 徽hu ī爵ju é朦m éng 臊s ào 鳄è癌ái 辫bi àn 赢y íng 糟z āo 糠k āng 燥z ào 懦nu ò豁hu ō臀t ún 臂b ì翼y ì骤zh òu 藕ǒu 鞭bi ān 藤t éng 覆f ù瞻zh ān 蹦b èng 嚣xi āo 镰li án 翻f ān 鳍q í鹰y īng 瀑p ù襟j īn 璧b ì戳chu ō孽ni è警j ǐng 蘑m ó藻z ǎo 攀p ān 曝p ù蹲d ūn 蹭c èng 蹬d ēng 巅di ān 簸b ò簿b ù蟹xi è颤ch àn 靡m í癣xu ǎn 瓣b àn 羹g ēng 鳖bi ē爆b ào 疆ji āng 鬓b ìn 壤r ǎng 馨x īn 耀y ào 躁z ào 蠕r ú嚼ji áo 嚷r ǎng 巍w ēi 籍j í鳞l ín 魔m ó糯nu ò灌gu àn 譬p ì蠢ch ǔn 霸b à露l ù霹p ī躏l ìn 黯àn 髓su ǐ赣g àn 囊n áng 镶xi āng 瓤r áng 罐gu àn 矗ch ù2、二级字表(3501 ~ 6500)乂y ì乜ni è兀w ù弋y ì孑ji é孓ju é幺y āo 亓q í韦w éi 廿ni àn 丏mi ǎn 卅s à仄z è厄è仃d īng 仉zh ǎng 仂l è兮x ī刈y ì爻y áo 卞bi àn 闩shu ān 讣f ù尹y ǐn 夬ju é爿p án 毋w ú邗h án。

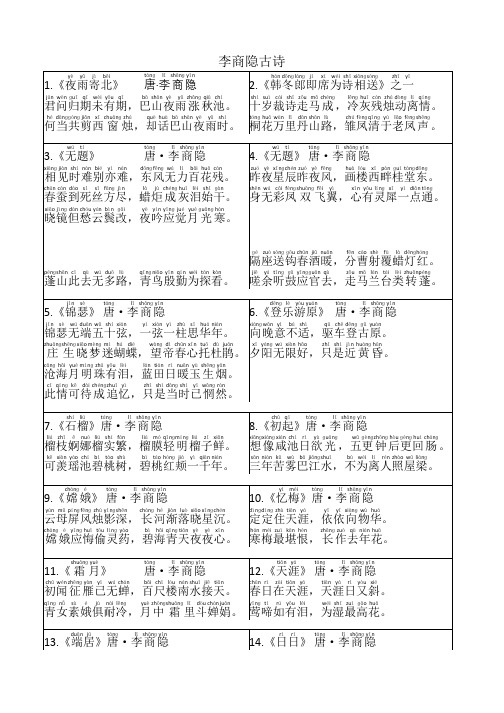

李商隐古诗必背16首(一二年级)

chūn cán dào sǐ sī fānɡ jìn

là jù chénɡ huī lèi shǐ ɡàn

春蚕到死丝方尽,蜡炬 成 灰泪始干。

xiǎo jìnɡ dàn chóu yún bìn ɡǎi

yè yín yīnɡ jué yuè ɡuānɡ hán

晓镜但愁云鬓改,夜吟应觉月 光 寒。

xī yánɡ wú xiàn hǎo

zhǐ shì jìn huánɡ hūn

庄 生 晓梦迷蝴蝶,望帝春心托杜鹃。 夕阳无限好,只是近 黄 昏。

cānɡ hǎi yuè mínɡ zhū yǒu lèi

lán tián rì nuǎn yù shēnɡ yān

沧海月明珠有泪,蓝田日暖玉 生 烟。

cǐ qínɡ kě dài chénɡzhuī yì

身无彩凤 双 飞翼,心有灵犀一点通。

pénɡshān cǐ qù wú duō lù

qīnɡ niǎo yīn qín wéi tàn kàn

蓬山此去无多路,青鸟殷勤为探看。

ɡé zuò sònɡ ɡōu chūn jiǔ nuǎn fēn cáo shè fù là dēnɡhónɡ

隔座送钩春酒暖,分曹射覆蜡灯红。

远书归梦两悠悠,只有空 床 敌素秋。

jiē xià qīnɡ tái yǔ hónɡ shù

yǔ zhōnɡ liáo luò yuè zhōnɡchóu

阶下青苔与红树,雨 中 寥落月 中 愁。

rì rì chūnɡuānɡ dòu rì ɡuānɡ shānchénɡ xié lù xìnɡ huā xiānɡ

何当共剪西 窗 烛,却话巴山夜雨时。

hán dōnɡ lánɡ jí xí wéi shī xiānɡsònɡ zhī yī

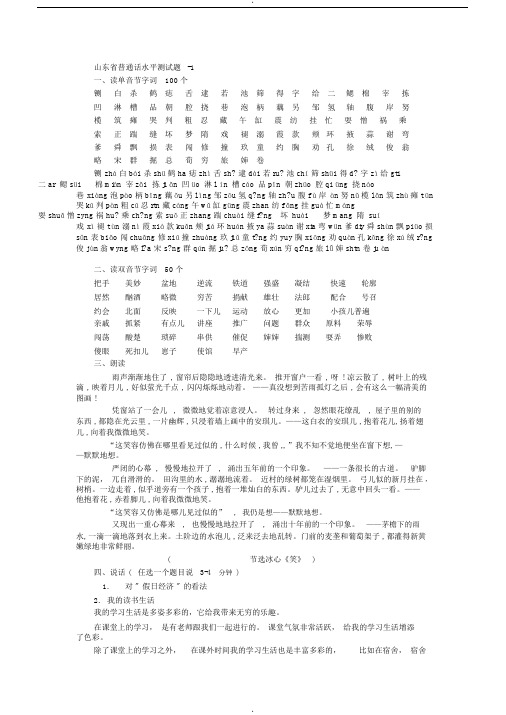

普通话水平测试试题及答案完整版

山东省普通话水平测试题 -1一、读单音节字词100个铡白杀鹤痣舌逮若池筛得字给二鳃棉宰拣凹淋槽品朝腔挠巷泡柄藕另邹氢轴腹岸努榄筑瘫哭判粗忍藏午缸震纺挂忙耍憎祸乘索正踹缝坏梦隋戏褪溺霞款颊环掖蒜谢弯爹舜飘损表闯修撞玖童约胸劝孔徐绒俊翁略宋群掘总荀穷旅婶卷铡zhá白 bái 杀shü鹤 ha 痣 zhì舌 sh? 逮 dài 若ru? 池 chí筛 shüi 得d? 字 zì给 gti二 ar 鳃 süi棉mián宰zǎi拣jiǎn凹üo淋lín槽cáo品pǐn朝zhüo腔qiüng挠náo巷xi àng 泡pào 柄bǐng 藕ǒu 另l ìng 邹zōu 氢q?ng 轴 zh?u 腹 f ù岸àn 努nǔ榄 l ǎn 筑zhù瘫 t ün 哭kū判 pàn 粗cū忍 rtn 藏 cáng 午wǔ缸 güng 震zhan 纺 f ǎng 挂guà忙 máng耍 shuǎ憎 zyng 祸 hu? 乘 ch?ng 索 suǒ正 zhang 踹 chuài缝f?ng坏huài梦mang隋suí戏xì褪 t ùn 溺nì霞 xi á款 kuǎn 颊ji á环 huán 掖ya 蒜 suàn 谢xia 弯 wün 爹diy 舜 shùn 飘 pi üo 损sǔn 表bi ǎo 闯chuǎng 修xi ū撞 zhuàng 玖ji ǔ童 t?ng 约 yuy 胸 xi ōng 劝quàn孔 kǒng 徐xú绒 r?ng 俊 j ùn翁 wyng 略 l?a 宋 s?ng 群 qún 掘ju? 总 zǒng 荀xún 穷qi?ng旅 l ǚ婶 shtn 卷 ju àn二、读双音节字词50个把手美妙盆地逆流铁道强盛凝结快速轮廓居然酗酒略微穷苦捐献雄壮法郎配合号召约会北面反映一下儿运动放心更加小孩儿普遍亲戚抓紧有点儿讲座推广问题群众原料荣辱闯荡酸楚琐碎串供催促婶婶揣测耍弄惨败傻眼死扣儿崽子使馆早产三、朗读雨声渐渐地住了, 窗帘后隐隐地透进清光来。

6笔画的字PPT课件

︽ 神 奇 校 车 ︾

︽ 查 理 九 世 ︾

︽ 古 人 的 ︾

︽ 长 袜 子 皮 皮 ︾

好 书 推 荐 : ︽ 环 游 地 球 八 十 天 ︾

你 有 什 么 想 法 ?

2.

作

业

1. 把“吉.冰.向.夫”几个字组词。 2. 读一读几个字。 3. 请不要放弃。

• • 到了春秋战国时期,中国大地上出现了许许多多的诸侯国,而 这些诸侯国的文字又有所区别,于是出现了一字多义、多字一 义的情况,这给各国之间的文化交流带来了困难。秦始皇统一 六国后,曾下令在全国统一使用一种文字——小篆。这种文字 比以前的文字简化了许多,但仍有些繁琐,于是民间逐步兴起 了一种应急的俗体——隶书。

12.犁的作用

• 犁是一种耕地的农具,由在一根横梁端部 的厚重的刃构成,通常系在一组牵引它的 牲畜或机动车上,也有用人力来驱动的, 用来破碎土块并耕出槽沟从而为播种做好 准备。犁以翻土为主要功能并有松土、碎 土作用的土壤耕作机械。主要有铧式犁、 圆盘犁、旋转犁等类型。埃及、中国、波 斯等农业古国在三四千年以前就有了用牛 拉的原始木犁。

• • • •

再

见 !

• 汉字的由来: • 汉字是中华文明中不可缺少的一部 分,它不但承载了我们几千年的历 史,而且也是从古到今人们进行沟 通的重要手段.由汉字衍生出来的 书法艺术,更是中华文明的瑰宝.但 是,汉字,是怎么造出来的? • • 研究汉字的起源问题,在国内已有 两千五百多年的历史了.先秦传说 造字者为仓颉,《旬子〃解蔽》记 载:“好书者众矣,而仓颉独传者 壹也.”《吕氏春秋》记载:“奚 仲作车,仓颉作书”.相传仓颉是黄 帝的史官,是古代整理文字的一个 代表人.《说文解字》记载:仓颉 是黄帝时期造字的史官,被尊为“

根据拼音首字母查询人名

根据拼⾳⾸字母查询⼈名using System;namespace Test{class Class1{///<summary>///应⽤程序的主⼊⼝点。

///</summary>[STAThread]static void Main(string[] args){string [] arrs=new string[]{"李明","李敏","张学友","刘德华","美丽"};string search="L";//结果:李明、李敏、刘德华//string search="LM";//结果:李明、李敏foreach(string s in arrs){if(GetChineseSpell(s).IndexOf(search)==0)Console.WriteLine(s);}}///<summary>///汉字拼⾳⾸字母列表本列表包含了20901个汉字,⽤于配合 GetChineseSpell 函数使⽤,本表收录的字符的Unicode编码范围为19968⾄40869[南京 yyf] ///</summary>private static string [] strChineseCharList ={"A阿啊锕嗄厑哎哀唉埃挨溾锿鎄啀捱皑凒溰嘊敳皚癌毐昹嗳矮蔼躷噯藹譪霭靄艾伌爱砹硋隘嗌塧嫒愛碍暧瑷僾壒嬡懓薆曖璦鴱皧瞹馤鑀鱫安侒峖桉氨庵谙萻腤鹌蓭誝鞌鞍盦馣鮟盫韽啽雸垵" ,"A俺唵埯铵隌揞罯銨犴岸按荌案胺豻堓婩暗貋儑錌黯肮岇昂昻枊盎醠凹坳垇柪軪爊敖厫隞嗷嗸嶅廒滶獒獓遨熬璈蔜翱聱螯翶謷翺鳌鏖鰲鷔鼇芺袄媪镺襖岙扷岰傲奡奥嫯慠骜奧嶴澳懊擙謸鏊" ,"B⼋仈巴叭扒朳玐吧夿岜芭疤哵捌笆粑紦羓蚆釟豝鲃魞叐犮抜坺妭拔茇炦癹胈釛菝詙跋軷魃把靶坝弝爸垻罢鲅鮁覇矲霸壩灞欛挀掰⽩百佰柏栢捭竡粨摆擺襬呗拝败拜唄敗稗粺鞁薭贁兡瓸扳" ,"B攽班般颁斑搬斒瘢螁癍辬阪坂岅昄板版瓪钣粄舨鈑蝂魬办半伴扮姅怑拌绊秚絆鉡靽辦瓣邦峀垹帮捠梆浜邫幇幚縍幫鞤绑綁榜膀玤蚌傍棒谤塝稖蒡蜯磅镑艕謗⼓包佨孢苞胞笣煲龅蕔褒闁齙" ,"B窇嫑雹宝怉饱保鸨珤堡堢媬葆寚飹飽褓駂鳵緥鴇賲藵寳寶靌勽报抱豹趵菢鲍靤骲暴髱虣儤曓爆忁鑤萡陂卑杯盃桮悲揹碑鹎藣鵯喺北鉳贝狈⾙邶备昁牬苝背钡俻倍悖狽被偝偹梖珼鄁備僃惫" ,"B焙軰辈愂碚禙蓓蛽犕褙誖骳輩鋇憊糒鞴鐾奔泍贲倴渀逩犇锛錛本苯奙畚楍坌捹桳笨撪輽伻崩绷閍嵭嘣綳繃甭埲菶琫鞛泵迸塴甏镚蹦鏰屄毴逼豍鲾鵖鰏柲荸⿐嬶⼔⽐夶朼佊吡妣沘疕彼柀秕" ,"B俾笔粊舭筆鄙聛貏匂币必毕闭佖坒庇诐邲妼怭畀畁哔毖珌疪荜陛毙狴畢袐铋婢庳敝梐萆萞閇閉堛弻弼愊愎湢皕禆筚詖貱赑嗶彃楅滗滭煏痹腷蓖蓽蜌裨跸閟飶幣弊熚獙碧箅綼蔽鄪馝幤潷獘" ,"B罼襅駜髲壁嬖廦篦篳縪薜觱避鮅斃濞臂蹕髀奰璧鄨饆繴襞襣鏎鞸韠躃躄魓贔鐴驆鷝鷩鼊边砭笾编煸甂箯編蝙獱邉鍽鳊邊鞭鯾鯿籩炞贬扁窆匾惼碥稨褊糄鴘藊卞弁忭抃汳汴苄⾤峅便变変昪" ,"B覍揙缏遍辡艑辧辨辩辫辮變彪标飑⾽猋脿墂幖滮骠標熛膘瘭镖飙飚儦颷瀌爂臕贆鏢镳飆飇飈飊鑣表婊裱諘褾錶檦俵鳔鰾憋鳖鱉鼈虌龞別别咇莂蛂徶襒蟞蹩瘪癟彆邠宾彬傧斌椕滨缤槟瑸賓" ,"B賔镔儐濒濱濵虨豳瀕霦繽蠙鑌顮氞摈殡膑髩擯鬂殯臏髌鬓髕鬢仌氷冰兵栟掤梹鋲檳丙邴陃怲抦秉苪昺柄炳饼窉蛃棅禀鈵鞆餅餠燷并並併幷垪庰倂栤病竝偋傡寎摒誁鮩靐⽨拨波玻剥盋袯钵" ,"B饽啵紴缽脖菠鉢僠嶓播餑蹳驋鱍仢伯孛驳帛泊狛瓝侼勃胉郣亳挬浡秡钹铂舶博渤葧鹁愽搏鈸鉑馎鲌僰煿牔箔膊艊馛駁踣鋍镈薄駮鮊懪礡簙鎛餺鵓犦欂襮礴鑮跛箥簸孹擘檗糪譒蘗蔔峬庯逋" ,"B钸晡鈽誧餔轐醭⼘卟补哺捕補鳪鸔不布佈步咘怖歨歩钚勏埗悑部埠瓿廍蔀踄篰餢簿玢佛夯⼧⽧瀑" ,"C嚓擦礤礸遪猜才材财財戝裁采倸埰婇寀彩採睬跴綵踩菜棌蔡縩乲参飡骖湌嬠餐驂残蚕惭殘慚蝅慙蠶蠺惨慘噆憯黪黲灿粲儏澯薒燦璨爘仓仺伧沧苍倉舱傖凔嵢滄獊蒼濸艙螥罉藏欌鑶賶撡操" ,"C糙曺曹嘈嶆漕蓸槽褿艚螬鏪艹⾋草愺騲肏襙册侧厕恻测荝敇萗惻測策萴筞蓛墄箣憡嵾膥岑梣涔噌层層竲驓蹭硛硳岾猠乽叉芆杈肞臿訍偛嗏插馇銟锸艖疀鍤餷垞查査茬茶嵖搽猹靫槎察碴檫" ,"C衩镲鑔奼汊岔侘诧姹差紁拆钗釵犲侪柴祡豺喍儕虿袃瘥蠆囆辿觇梴掺搀鋓幨婵谗孱棎湹禅馋嬋煘缠獑蝉誗鋋廛潹潺緾磛毚鄽镡瀍儳劖蟾酁嚵壥巉瀺纏纒躔镵艬讒鑱饞产刬旵丳浐剗谄產産" ,"C铲阐蒇剷嵼滻幝蕆諂閳簅冁繟醦鏟闡囅灛讇忏硟摲懴颤懺羼韂伥昌娼淐猖菖阊晿椙琩裮锠錩鲳鯧鼚兏肠苌尝偿常徜瓺萇甞腸嘗嫦瑺膓鋿償嚐蟐鲿鏛鱨⼚场昶惝敞僘厰廠氅鋹怅玚畅倡⾿唱" ,"C悵暢畼誯韔抄弨怊欩钞焯超鈔繛牊晁巢巣朝鄛漅嘲潮窲罺轈吵炒眧煼麨巐仦耖觘车⾞砗唓莗硨蛼扯偖撦⼬彻坼迠烢聅掣硩頙徹撤澈勶瞮爡抻郴棽琛嗔諃賝尘⾂忱沉⾠陈茞宸烥莐敐晨訦谌" ,"C揨煁蔯塵樄瘎霃螴諶薼麎曟鷐趻硶碜墋夦磣踸贂闯衬疢称龀趁榇稱齓齔嚫谶襯讖阷泟柽爯棦浾偁蛏铛牚琤赪憆摚靗撐撑緽橕瞠赬頳檉竀穪蟶鏳鏿饓丞成呈承枨诚郕城宬峸洆荿乘埕挰珹掁" ,"C窚脭铖堘惩棖椉程筬絾裎塍塖溗碀誠畻酲鋮澂澄橙檙鯎瀓懲騬悜逞骋庱睈騁秤吃妛杘侙哧彨蚩鸱瓻眵笞訵嗤媸摛痴瞝螭鴟鵄癡魑齝攡麶彲黐弛池驰迟岻茌持竾荎淔筂貾遅馳墀踟篪謘尺叺" ,"C呎肔侈卶齿垑胣恥耻蚇豉欼歯裭鉹褫⿒⼻叱斥灻⾚饬抶勅恜炽翄翅敕烾痓啻湁傺痸腟鉓雴憏翤遫慗瘛翨熾懘趩饎鶒鷘充冲忡沖茺浺珫翀舂嘃摏憃憧衝罿艟蹖⾍崇崈隀宠铳銃抽瘳篘犨犫仇" ,"C俦帱栦惆绸菗畴絒愁皗稠筹酧酬踌雔嬦懤燽雠疇躊讎讐丑丒吜杽侴瞅醜矁魗臭遚殠出岀初摴樗貙齣刍除厨滁蒢豠锄榋耡蒭蜍趎雏犓廚篨橱懨幮櫉蟵躇櫥蹰鶵躕杵础椘储楮禇楚褚濋儲檚璴" ,"C礎齭齼亍処处竌怵拀绌豖竐珿絀傗琡鄐搐触踀閦儊憷橻斶歜臅黜觸矗搋膗揣啜嘬踹⼮川氚穿剶瑏传舡船圌遄椽歂暷輲⾇荈喘僢汌串玔钏釧賗刅囱疮窓窗牎摐牕瘡窻床牀噇傸磢闖创怆刱剏" ,"C剙愴吹炊龡垂桘陲捶菙棰槌锤錘顀旾杶春萅堾媋暙椿槆瑃箺蝽橁櫄鰆鶞纯陙唇浱莼淳脣犉滣蒓鹑漘醇醕鯙偆萶惷睶賰踳蠢踔戳⾡娖惙涰绰逴辍酫綽輟龊擉磭歠嚽齪鑡呲玼疵趀偨词珁垐柌" ,"C祠茈茨瓷詞辝慈甆辞磁雌鹚糍辤飺餈嬨濨鴜礠辭鶿鷀此佌皉朿次佽刺刾庛茦栨莿絘蛓赐螆賜嗭从匆囪苁忩枞茐怱悤焧葱漗聡蔥骢暰樬瑽璁聦聪瞛篵聰蟌繱鏦騘驄丛従婃孮徖悰淙琮慒誴賨" ,"C賩樷藂叢灇欉爜謥凑湊楱腠辏輳粗觕麁麄麤徂殂促猝媨瘄蔟誎趗憱醋瘯簇縬蹙鼀蹴蹵顣汆撺镩蹿攛躥鑹攅櫕巑窜熶篡殩簒竄爨崔催凗墔慛摧榱獕磪鏙乼漼璀皠忰疩翆脃脆啐啛悴淬萃毳焠" ,"C瘁粹翠膵膬竁襊臎邨村皴澊竴存刌忖⼨籿搓瑳遳磋撮蹉醝髊虘嵯嵳痤矬蒫鹾鹺齹脞剉剒厝夎挫莝莡措逪棤锉蓌错銼刂刹畜曾膪澶骣粢" ,"D詫襜燀譂奲虰坘蚳赿跮揰裯儔幬篅搥錞踧吋咑哒耷畣搭嗒褡噠墶达妲怛垯炟羍荙匒笪答詚跶瘩靼薘鞑燵繨蟽躂鐽龖龘打⼤亣眔橽呆獃懛⽍傣代汏轪侢垈岱帒甙绐迨带待怠柋殆玳贷帯軑埭" ,"D帶紿袋逮軩瑇叇曃緿鮘鴏戴艜黛簤瀻霴襶靆丹妉单担眈砃耼耽郸聃躭媅殚瘅匰箪褝鄲頕儋勯殫襌簞聸刐狚玬瓭胆衴疸紞掸馾澸黕膽旦但帎沊泹诞柦疍啖啗弹惮淡萏蛋啿氮腅蜑觛窞誕噉髧" ,"D憚憺澹禫駳鴠甔癚嚪贉霮饏当珰裆筜當儅噹澢璫襠簹艡蟷挡党谠擋譡灙讜氹凼圵宕砀垱荡档菪瓽雼碭瞊趤壋檔璗盪礑⼑叨屶忉氘舠釖鱽魛捯导岛陦倒島捣祷禂搗隝嶋嶌槝導隯壔嶹擣蹈禱" ,"D到悼盗菿椡盜道稲噵稻衜檤衟翿軇瓙纛恴得淂悳惪锝嘚徳德鍀的揼扥扽灯登豋噔嬁燈璒竳簦艠覴蹬等戥邓凳鄧隥墱嶝瞪磴镫櫈鐙仾低彽袛啲埞羝隄堤趆嘀滴镝磾鞮鏑廸狄肑籴苖迪唙敌涤" ,"D荻梑笛觌靮滌嫡蔋蔐頔魡敵嚁藡豴糴鸐氐厎诋邸阺呧坻底弤抵柢砥掋菧軧聜骶鯳地弟旳杕玓怟枤俤帝埊娣递逓偙梊焍眱祶第菂谛釱棣睇缔蒂僀禘腣鉪馰墑墬碲蔕慸甋締嶳螮嗲敁掂傎厧嵮" ,"D滇槙瘨颠蹎巅癫巓巔攧癲齻典奌点婰敟椣碘蒧蕇踮电佃甸阽坫店垫扂玷钿婝惦淀奠琔殿蜔電墊壂橂澱靛磹癜簟驔刁叼汈刟虭凋奝弴彫蛁琱貂碉殦瞗雕鮉鲷簓鼦鯛鵰屌弔伄吊钓窎訋掉釣铞" ,"D鈟竨銱雿瘹窵鋽鑃爹跌褺苵迭垤峌恎绖胅瓞眣耊戜谍堞幉揲畳絰耋詄叠殜牃牒镻嵽碟蜨褋艓蝶疂蹀鲽曡疉疊氎嚸丁仃叮帄玎甼疔盯钉耵酊靪顶頂⿍嵿薡鐤订饤矴定訂飣啶萣椗腚碇锭碠聢" ,"D錠磸顁丟丢铥颩銩东冬咚岽東苳昸氡倲鸫埬娻崬涷笗菄氭蝀鮗鼕鯟鶇鶫董嬞懂箽蕫諌动冻侗垌姛峒恫挏栋洞胨迵凍戙胴動崠硐棟腖働駧霘剅唗都兜兠蔸橷篼艔⽃乧阧抖陡蚪鈄⾖郖浢荳逗" ,"D饾⾾梪脰酘痘閗窦鬦餖斣闘竇鬪鬬鬭嘟督醏毒涜读渎椟牍犊裻読蝳獨錖凟匵嬻瀆櫝殰牘犢瓄皾騳黩讀豄贕韣髑鑟韇韥黷讟厾独笃堵帾琽赌睹覩賭篤芏妒杜肚妬度荰秺渡靯镀螙殬鍍蠧蠹偳" ,"D媏端鍴短段断塅缎葮椴煅瑖腶碫锻緞毈簖鍛斷躖籪叾垖堆塠嵟痽頧鴭鐜队对兑対祋怼陮碓綐對憝濧薱镦懟瀩譈鐓譵吨惇敦墩墪壿撴獤噸撉犜礅蹲蹾驐盹趸躉伅沌炖盾砘逇钝顿遁鈍頓碷遯" ,"D潡踲多咄哆剟崜毲裰嚉夺铎剫掇敓敚敪痥鈬奪凙踱鮵鐸朵朶哚垛挅挆埵缍椯趓躱躲綞亸鬌嚲刴剁沲陊饳垜尮桗堕舵惰跢跥跺飿嶞憜墯鵽⼙亻赕铫町铤⼡⼂" ,"E娾砵妸妿娿屙讹囮迗俄娥峨峩涐莪珴訛皒睋鈋锇鹅蛾磀誐頟额額鵝鵞譌枙砈婀騀鵈厄歺戹阨呃扼苊阸呝砐轭咢垩峉匎恶砨蚅饿偔卾悪硆谔軛鄂阏堮崿愕湂萼豟軶遌遏廅搹琧腭僫蝁锷鹗蕚" ,"E遻頞颚餓噩擜覨諤餩鍔鳄歞顎櫮鰐鶚讍鑩齶鱷奀恩蒽峎摁鞥仒乻旕⼉⽽侕陑峏洏荋栭胹袻鸸粫輀鲕隭髵鮞鴯轜尔⽿迩洱饵栮毦珥铒餌駬薾邇趰⼆弍弐佴刵咡贰貮衈貳誀嗯唔诶" ,"F颰墢鼥韛朌頒報賁獖祊埄偪胇貶昞眪袚撥柭襏舩发沷発發彂髪橃醗乏伐姂垡疺罚阀栰傠筏瞂罰閥罸藅佱法砝鍅灋珐琺髮帆忛番勫噃墦嬏幡憣旙旛翻藩轓颿飜鱕凡凢凣匥杋柉矾籵钒舤烦舧" ,"F笲釩棥煩緐樊蕃橎燔璠薠繁襎繙羳蹯瀿礬蘩鐇蠜鷭反仮払辺返氾犯奿汎泛饭范贩畈訉軓梵盕笵販軬飯飰滼嬎範嬔瀪⽅邡坊芳枋牥钫淓蚄堏鈁錺鴋防妨房肪埅鲂魴仿访纺昉昘瓬眆倣旊紡舫" ,"F訪髣鶭放飞妃⾮⾶啡婓婔渄绯菲扉猆靟裶緋蜚霏鲱餥馡騑騛鯡飝肥淝暃腓蜰蟦匪诽奜悱斐棐榧翡蕜誹篚吠废杮沸狒肺昲费俷剕厞疿屝萉廃費痱镄廢蕟曊癈鼣濷櫠鐨靅分吩帉纷芬昐氛竕紛" ,"F翂棻訜躮酚鈖雰朆餴饙坟妢岎汾枌炃肦梤羒蚠蚡棼焚蒶馚隫墳幩蕡魵鳻橨燌燓豮鼢羵鼖豶轒鐼馩黂粉瞓黺份坋弅奋忿秎偾愤粪僨憤奮膹糞鲼瀵鱝丰风仹凨凬妦沣沨凮枫封疯盽砜⾵峯峰偑" ,"F桻烽琒崶渢溄猦葑锋楓犎蜂瘋碸僼篈鄷鋒檒豐鎽鏠酆寷灃靊飌麷冯捀逢堸綘缝艂縫讽覂唪諷凤奉甮俸湗焨煈赗鳯鳳鴌賵蘕瓰覅仏坲梻紑⽸否缹缻雬鴀夫伕邞呋姇枎玞肤怤柎砆荂衭娐荴旉" ,"F紨趺酜麸稃跗鈇筟綒孵敷麩糐麬麱懯乀弗伏凫甶冹刜孚扶芙芣芾咈岪帗彿怫拂服泭绂绋苻茀俘垘枹柫氟洑炥玸畉畐祓罘茯郛韨鳬哹栿浮畗砩莩蚨匐桴涪烰琈符笰紱紼翇艴菔虙袱幅絥罦葍" ,"F福粰綍艀蜉辐鉘鉜颫鳧榑稪箙複韍幞澓蝠髴鴔諨踾輻鮄癁鮲黻鵩鶝抚甫府弣拊斧俌郙俯釜釡捬辅椨焤盙腑滏腐輔簠黼⽗讣付妇负附咐坿竎⾩驸复祔訃負赴蚥袝偩冨副婏婦蚹傅媍富復萯蛗" ,"F覄詂赋椱缚腹鲋禣褔赙緮蕧蝜蝮賦駙縛輹鮒賻鍑鍢鳆覆馥鰒猤攵犭" ,"G玵閞鳺旮伽嘠钆尜嘎噶錷尕玍尬魀该陔垓姟峐荄晐赅畡祴該豥賅賌忋改絠鎅丐乢匃匄杚钙盖溉葢鈣戤概蓋槩槪漑瓂⼲⽢芉迀杆玕肝坩泔苷柑竿疳酐粓亁凲尲尴筸漧尶尷魐皯秆衦赶敢笴稈" ,"G感澉趕橄擀簳鳡鱤旰盰矸绀倝凎淦紺詌骭幹檊赣灨冈罓冮刚岗纲肛岡牨疘缸钢剛罡堈掆釭棡犅堽綱罁鋼鎠崗港杠焵筻槓戆皋羔⾼皐髙槔睾膏槹橰篙糕餻櫜韟鷎鼛鷱夰杲菒稁搞缟槁獔稿镐" ,"G縞藁檺吿告勂诰郜峼祮祰锆筶禞誥鋯⼽圪纥戓疙牱哥胳袼鸽割搁彁歌滒戨閤鴐鴚擱謌鴿鎶呄佮匌阁⾰敋格⿀愅臵葛隔嗝塥滆觡搿槅膈閣镉韐骼諽鮯櫊韚轕鞷騔鰪哿舸个各虼個硌铬箇獦给" ,"G根跟哏亘⾉茛揯搄更刯庚畊浭耕掶菮椩焿絚赓鹒緪縆賡羹鶊郠哽埂峺挭绠耿莄梗綆鲠骾鯁亙堩啹喼嗰⼯⼸公功攻杛供糼肱宫宮恭蚣躬龚匑塨幊觥躳匔碽髸觵龔巩汞拱拲栱珙輁鞏共贡貢慐" ,"G熕兝兣勾佝沟钩袧缑鈎緱褠篝簼鞲韝岣狗苟枸玽耇耉笱耈豿坸构诟购垢姤茩冓够夠訽媾彀搆遘雊煹觏撀覯購估咕姑孤沽泒柧轱唂唃罛鸪笟菇菰蛄蓇觚軱軲辜酤毂箍箛嫴篐橭鮕鴣轂鹘古汩" ,"G诂⾕股峠牯⾻罟羖逧钴傦啒脵蛊蛌尳愲硲詁馉榾⿎鼔嘏榖皷穀糓薣濲臌餶瀔盬瞽固故凅顾堌崓崮梏牿棝祻雇痼稒锢頋僱錮鲴鯝顧⽠刮苽胍鸹歄焻煱颪劀緺銽鴰騧冎叧呱剐剮啩寡卦坬诖挂" ,"G掛罣罫褂詿乖拐枴柺箉怪恠关观官冠覌倌棺蒄窤瘝癏観鳏觀鱞馆痯筦管輨舘錧館躀鳤毌贯泴悺惯掼涫悹祼慣摜遦樌盥罆鏆灌爟瓘礶鹳罐鑵鱹光灮侊炗炚炛咣垙姯茪桄烡珖胱僙輄銧黆欟⼴" ,"G広犷俇逛撗归圭妫龟规邽皈茥闺帰珪亀硅袿媯椝瑰郌摫閨鲑嬀槻槼璝瞡鬶瓌櫷宄轨庋佹匦诡陒垝癸軌⿁庪祪匭晷湀蛫觤詭厬簋蟡刽刿攰柜炅攱贵桂椢筀貴蓕跪瞆劊劌撌槶禬簂櫃鳜鱥衮惃" ,"G绲袞辊滚蓘滾蔉磙輥鲧鮌鯀棍棞睴璭謴呙埚郭啯崞聒鈛锅墎瘑嘓彉蝈鍋彍囯囶囻国圀國帼掴幗慖摑漍聝蔮虢馘果惈淉猓菓馃椁褁槨綶蜾裹餜鐹过桧咯莞呷" ,"H餲淲豩豰俿腄墮吪魤犿浲侅郂絯忓攼仠桿汵榦臯鎬暠犵挌蛤厷愩唝羾詬鶻淈鹄鈷縎鵠怘趏潅雚洸襘鞼緄腘膕粿輠過铪丷哈嗨孩骸海胲烸塰酼醢亥骇害氦嗐餀駭駴嚡饚乤兯佄顸哻蚶酣頇谽" ,"H憨馠魽鼾邗含邯函凾虷唅圅娢浛崡晗梒涵焓寒嵅韩甝筨爳蜬澏鋡韓厈罕浫喊蔊豃鬫汉屽扞汗闬旱垾悍捍晘涆猂莟晥焊琀菡釬閈皔睅傼蛿颔撖蜭暵銲鋎憾撼翰螒頷顄駻雗瀚鶾魧苀斻杭垳绗" ,"H笐航蚢颃貥筕絎頏沆蒿嚆薅竓蚝毫椃嗥獆噑豪嘷獋儫曍嚎壕濠籇蠔譹好郝号昊昦哠恏浩耗晧淏傐皓聕號暤暭澔皜皞皡薃皥颢灏顥鰝灝兞诃呵喝訶嗬蠚⽲合何劾咊和姀河峆曷柇盇籺阂哬敆" ,"H核盉盍荷啝涸渮盒秴菏萂龁惒粭訸颌楁詥鉌阖鲄熆閡鹖麧澕篕翮魺闔齕覈鶡皬鑉龢佫垎贺寉焃湼賀煂碋褐赫鹤翯壑癋爀鶴齃靍靎鸖靏黒⿊嘿潶嬒拫痕鞎佷很狠詪恨亨哼悙涥脝姮恆恒桁烆" ,"H珩胻鸻横橫衡鴴鵆蘅鑅堼囍乊乥叿灴轰哄訇烘軣焢硡薨輷嚝鍧轟仜弘妅红吰宏汯玒纮闳宖泓玜苰垬娂洪竑荭虹浤紘翃耾硔紭谹鸿渱竤粠葒葓鈜閎綋翝谼潂鉷鞃魟篊鋐彋蕻霐黉霟鴻黌晎嗊" ,"H讧訌撔澋澒銾侯矦喉帿猴葔瘊睺篌糇翭骺鍭餱鯸吼犼后郈厚垕後洉逅候鄇堠豞鲎鲘鮜鱟乎匢⾌呼垀忽昒曶泘苸烀轷匫唿惚淴虖軤雽嘑寣滹雐歑囫抇弧狐瓳胡壶壷斛焀喖壺媩湖猢絗葫楜煳" ,"H瑚嘝蔛鹕槲箶糊蝴衚魱縠螜醐頶觳鍸餬瀫鬍鰗鶘鶦鶮乕汻虎浒唬萀琥虝箎錿鯱互弖⼾户戸冱冴帍护沍沪岵怙戽昈枑祜笏粐婟扈瓠綔鄠嫭嫮摢滬蔰槴熩鳸簄鍙鹱護鳠韄頀鱯鸌花芲埖婲椛硴" ,"H糀誮錵蘤华哗姡骅铧滑猾嘩撶璍螖鏵驊鷨化划杹画话崋桦婳畫嬅畵話劃摦槬樺嫿澅諙諣黊繣蘳怀徊淮槐褢踝懐褱懷櫰耲蘹坏壊壞蘾欢歓鴅嚾懽獾歡貛讙驩还环峘洹荁桓萈萑堚寏絙雈羦貆" ,"H锾阛寰缳環豲鍰鹮糫繯轘闤鬟睆缓緩攌幻奂肒奐宦唤换浣涣烉患梙焕逭喚嵈愌換渙痪煥瑍豢漶瘓槵鲩擐澣瞣藧鯇鯶鰀巟肓荒衁塃慌皇偟凰隍⿈黄喤堭媓崲徨惶湟葟遑楻煌瑝墴潢獚锽熿璜" ,"H篁艎蝗癀磺穔諻簧蟥鍠餭鳇趪鐄騜鰉鱑鷬怳恍炾宺晃晄奛谎幌愰詤縨謊櫎皩兤滉榥曂皝鎤灰灳诙咴恢拻挥洃虺晖烣珲豗婎媈揮翚辉隓暉楎琿禈詼幑睳噅噕翬輝麾徽隳瀈鰴囘回囬佪廻廽恛" ,"H洄茴迴烠逥痐蛔蛕蜖鮰悔螝毇檓燬譭卉屷汇会讳泋哕浍绘芔荟诲恚恵烩贿彗晦秽喙惠絵缋翙阓匯彙彚毀毁滙詯賄僡嘒蔧誨圚寭慧憓暳槥潓蕙徻橞獩璤薈薉諱頮檅檜燴篲藱餯嚖懳瞺穢繢蟪" ,"H櫘繪翽譓闠鐬靧譿顪昏昬荤婚涽阍惽棔睧睯閽忶浑馄渾魂繉鼲诨俒倱圂掍混焝溷慁觨諢吙耠锪劐鍃豁攉騞佸活秮⽕伙邩钬鈥夥沎或货咟俰捇眓获剨祸貨惑旤湱禍嗀奯濩獲霍檴謋穫镬嚯瀖" ,"H耯藿蠖嚿曤臛癨矐鑊夻⾏砉圜" ,"J皀髉畟筴簎笒覘樔伡俥鋤雛處諔堲蠀覿茤岋紇裓構颳夬叏獷臩臦昋鱖妎悎饸紅鵍丌讥击刉叽饥乩刏圾机玑肌芨矶鸡枅咭迹剞唧姬屐积笄飢基绩喞嵆嵇犄筓缉赍勣嗘畸跻鳮僟箕銈嘰撃槣樭" ,"J畿稽賫躸齑墼憿機激璣積錤隮磯簊績羁賷櫅耭雞譏韲鶏譤癪躋鞿鷄齎羇虀鑇覉鑙齏羈鸄覊亼及伋吉岌彶忣汲级即极亟佶郆卽叝姞急狤皍笈級揤疾觙偮卙庴脨谻戢棘極殛湒集塉嫉愱楫蒺蝍" ,"J趌辑槉耤膌銡嶯潗瘠箿蕀蕺鞊鹡橶檝螏輯襋蹐鍓艥籍轚鏶霵鶺鷑雦雧⼏⼰丮妀犱泲虮挤脊掎鱾幾戟嵴麂魢撠擠穖彑旡计记伎纪坖妓忌技芰芶际剂季哜垍峜既洎济紀茍計剤紒继觊記偈寂寄" ,"J徛悸旣梞祭惎臮葪兾痵継蓟裚跡際墍暨漃漈禝稩穊誋跽霁鲚暩稷諅鲫冀劑曁穄薊襀髻檕繋罽覬鮆檵蹟鵋齌廭懻癠糭蘎骥鯚瀱繼蘮鱀蘻霽鰶鰿鱭驥加夹抸佳泇迦枷毠浃珈家痂梜笳耞袈猳葭" ,"J跏犌腵鉫嘉镓糘豭貑鎵麚圿扴岬郏荚郟恝莢戛铗戞蛱颊蛺跲餄鋏頬頰鴶鵊甲玾胛斚贾钾婽斝椵賈鉀榎槚瘕檟价驾架假嫁幏榢稼駕嗧戋奸尖幵坚歼间冿戔肩艰姦姧兼监堅惤猏笺菅菺湔牋犍" ,"J缄葌葏間搛椷煎瑊睷缣蒹箋樫熞緘蕑蕳鲣鹣熸篯縑鋻艱鞬馢麉瀐鞯殱礛覸鵳瀸殲籛韀鰹囏虃韉囝拣枧俭柬茧倹挸捡笕减剪检湕趼揀検減睑硷裥詃锏弿瑐简絸谫彅戩戬碱儉翦檢藆襇襉謇蹇" ,"J瞼簡繭謭鬋鰎鹸瀽蠒鐗鐧鹻譾襺鹼见件侟建饯剑洊牮荐贱俴健剣涧珔舰剱徤渐谏釼寋旔楗毽溅腱臶践賎鉴键僭榗劍劎墹澗箭糋諓賤趝踐踺劒劔橺薦鍵餞瞷磵礀螹鍳擶繝覵艦轞鑑鑒鑬鑳江" ,"J姜将茳浆畕豇葁翞僵漿螀壃缰薑橿殭螿鳉疅礓疆繮韁鱂讲奖桨傋蒋奨奬蔣槳獎耩膙講顜匞匠夅弜杢降洚绛弶袶絳畺酱摾滰嵹犟糡醤糨醬櫤謽艽芁交郊姣娇峧浇茭骄胶椒焦蛟跤僬嘄虠鲛嬌" ,"J嶕嶣憍膠蕉膲礁穚鮫鹪簥蟭鐎鷦鷮櫵臫⾓佼挢狡绞饺晈笅皎矫脚铰搅筊剿勦敫煍腳賋摷暞踋鉸餃儌劋撹徼敽敿缴曒璬矯皦鵤孂纐攪灚鱎叫呌挍訆珓轿较敎教窖滘嘂嘦斠漖酵噍嬓獥藠趭轎" ,"J醮譥皭釂阶疖皆接掲痎秸階喈嗟堦媘揭脻街煯稭鞂蝔擑癤鶛孑尐节讦刦刧劫岊昅刼劼杰衱诘拮洁结迼桀桝莭訐婕崨捷袺傑結颉嵥楶滐睫節蜐詰鉣魝截榤碣竭蓵鲒潔羯誱踕幯嶻擮礍鍻巀櫭" ,"J蠞蠘蠽姐毑媎解飷檞丯介岕庎忦戒芥屆届斺玠界畍疥砎衸诫借蚧徣堺楐琾蛶骱犗誡褯魪藉⼱今⽄钅兓⾦釒津矜砛衿觔珒紟惍琎堻琻筋璡鹶黅襟仅卺巹紧堇菫僅谨锦嫤廑漌盡緊蓳馑槿瑾錦" ,"J謹饉劤尽劲妗近进侭枃勁浕荩晉晋浸烬赆祲進煡缙寖搢溍禁靳瑨僸凚殣觐儘噤縉賮嚍壗嬧濜藎燼璶覲贐齽坕京泾经茎亰秔荆荊婛惊旌旍猄経菁晶稉腈睛粳經兢精聙橸鲸鵛鯨鶁麖鼱驚麠井" ,"J丼阱刭宑汫汬肼剄穽颈景儆幜憬璄憼暻燝璟璥頸蟼警妌净弪径迳浄胫凈弳徑痉竞逕婙婧桱梷淨竟竫敬痙傹靖境獍誩静頚曔镜靜瀞鏡競竸冋坰扃埛絅駉駫蘏冏囧迥侰炯逈浻烱煚窘颎綗僒煛" ,"J熲澃燛褧蘔丩勼纠朻究糺鸠糾赳阄萛啾揪揫鬏鬮九久乆乣奺汣杦灸玖舏⾲紤酒镹韮匛旧⾅咎疚柩柾倃桕厩救就廄匓舅僦廏廐慦殧舊鹫鯦麔匶齨鷲欍凥抅匊居拘泃狙苴驹倶挶疽痀罝陱娵婅" ,"J婮崌掬梮涺椐琚腒锔裾雎艍蜛諊踘鋦駒鴡鞠鞫鶋局泦侷狊桔毩淗焗菊郹椈毱湨犑輂粷躹閰橘檋駶鵙蹫鵴巈蘜鶪驧咀沮举矩莒挙椇筥榉榘蒟龃聥舉踽擧櫸欅襷句巨讵姖岠怇拒洰苣邭具拠昛" ,"J歫炬秬钜俱倨冣剧粔耟蚷袓埧埾惧据詎距焣犋鉅飓虡豦锯愳窭聚駏劇勮屦踞鮔壉懅據澽遽鋸屨颶簴躆醵懼爠姢娟捐涓裐鹃勬鋑镌鎸鵑鐫蠲卷呟帣埍菤锩臇錈奆劵倦勌桊狷绢隽淃瓹眷鄄睊" ,"J絭罥睠慻蔨餋羂噘撅撧屩屫⼅孒孓决刔氒诀抉芵玦玨挗珏砄绝虳觉倔欮崛掘斍桷殌覐觖訣赽趹厥絕絶覚趉鈌劂瑴谲嶡嶥憰熦爴獗瘚蕝蕨鴂鴃憠橛橜镼爵臄镢蟨蟩爑譎蹶蹷嚼矍覺鐝灍爝觼" ,"J彏戄攫玃鷢欔矡龣貜钁军君均汮袀軍钧莙蚐桾皲菌鈞碅筠皸皹覠銁銞鲪麇鍕鮶呁俊郡陖埈峻捃晙浚馂骏珺畯竣箟蜠儁寯懏餕燇駿鵔鵕鵘纟挟⼵" ,"K錒嵦濭骯奟喫噄鉺朏胐阬槀稾藳溝絓鰥卝丱硄廣胿膭歸楇鉿妔薧蚵毼袔齁恗搰華磆蕐會澮璯餛秳漷監譼槛檻捁撟悈脛踁駃咔咖喀卡佧垰胩裃鉲开奒揩衉锎鐦凯剀垲恺闿铠凱剴慨蒈塏愷楷" ,"K輆暟锴鍇鎧闓颽忾炌欬烗勓嘅鎎乫刊栞勘龛堪戡龕冚坎侃砍莰偘惂塪輡竷轗看衎崁墈阚瞰磡矙忼砊粇康嫝嵻慷漮槺穅糠躿鏮鱇扛摃亢伉匟邟囥抗犺闶炕钪鈧閌尻髛攷考拷洘栲烤铐犒銬鲓" ,"K靠鮳鯌匼坷苛柯牁珂科胢轲疴趷钶嵙棵痾萪軻颏搕犐稞窠鈳榼薖颗樖瞌磕蝌頦醘顆髁礚壳咳翗嶱可岢炣渇嵑敤渴克刻剋勀勊客峇恪娔尅课堁氪骒缂嗑愙溘锞碦緙課錁礊騍肎肯肻垦恳啃豤" ,"K墾錹懇掯裉褃劥吭坑硁牼铿硻誙銵鍞鏗巪乬唟厼怾空倥埪崆悾硿箜躻錓鵼孔恐控鞚廤抠芤眍剾彄瞘⼝劶叩扣怐敂冦宼寇釦窛筘滱蔲蔻瞉簆鷇刳郀枯哭桍堀崫圐跍窟骷鮬狜苦楛库俈绔庫秙" ,"K焅袴喾絝裤瘔酷褲嚳夸姱舿侉咵垮銙挎胯跨骻蒯擓巜凷圦块快侩郐哙狯脍塊筷鲙儈鄶廥獪膾旝糩鱠宽寛寬髋鑧髖梡款窽窾匡劻诓邼匩哐恇洭筐筺誆軭狂狅诳軖軠誑鵟夼儣懭邝圹纩况旷岲" ,"K況矿昿贶框眖砿眶絋絖貺軦鉱鋛鄺壙黋懬曠爌矌礦穬纊鑛亏刲岿悝盔窥聧窺虧闚顝蘬奎晆逵鄈頄馗喹揆葵骙戣暌楏楑魁睽蝰頯櫆藈鍨鍷騤夔蘷虁躨卼傀煃跬頍蹞尯匮欳喟媿愦愧溃蒉馈匱" ,"K嘳嬇憒篑聩聭蕢樻殨餽簣聵籄鐀鑎坤昆晜堃堒婫崐崑猑菎裈焜琨髠裩锟髡鹍尡潉蜫褌髨熴瑻醌錕鲲臗騉鯤鵾鶤悃捆阃壸梱祵硱稇裍壼稛綑閫閸困涃睏扩拡括挄栝桰筈萿葀蛞阔廓頢濶闊鞟" ,"K韕懖霩鞹鬠穒" ,"L⼎勑粚誺銐寵娕坔釘詻鄜膚鬴茖蛒鎘鉻羮篢睔腂蘫谾瘣暕撿諫倞靓靚牞摎樛畂寠窶垃拉柆啦翋菈邋旯砬揦磖喇藞嚹剌溂腊揧楋瘌蜡蝋辢辣蝲臈攋爉臘鬎櫴瓎镴鯻蠟鑞鞡来來俫倈崃徕涞莱" ,"L郲婡崍庲徠梾淶猍萊逨棶琜筙铼箂錸騋鯠鶆麳唻赉睐睞赖賚濑賴頼顂癞鵣瀨瀬籁藾癩襰籟兰岚拦栏婪嵐葻阑蓝谰澜褴儖斓篮燣藍襕镧闌璼襤譋幱攔瀾灆籃繿蘭斕欄礷襴囒灡籣欗讕躝襽鑭" ,"L钄韊览浨揽缆榄漤罱醂壈懒覧擥嬾懶孄覽孏攬欖爦纜烂滥燗嚂濫爁爛爤瓓灠糷啷勆郎郞欴狼莨嫏廊桹琅蓈榔瑯硠稂锒筤艆蜋郒螂躴鋃鎯駺悢朗阆朖烺塱蓢樃誏閬朤埌浪蒗唥捞粩撈劳労牢" ,"L狫窂哰唠崂浶勞痨铹僗嶗憥朥癆磱簩蟧醪鐒顟髝⽼佬咾姥恅荖栳珯硓铑蛯銠潦橑鮱轑涝烙嗠耢酪嫪憦澇橯耮軂仂阞乐叻忇扐氻艻玏泐竻砳勒楽韷簕鳓鰳饹餎雷嫘缧蔂樏畾檑縲镭櫑瓃羸礧" ,"L纍罍蘲鐳轠壨鑘靁虆鱩欙纝鼺厽⽾诔垒塁絫傫誄磊蕌磥蕾儡壘癗藟櫐矋礨灅蠝蘽讄儽鑸鸓肋泪洡类涙淚累酹銇頛頪擂錑攂礌颣類纇蘱禷嘞脷塄棱楞碐稜踜薐冷倰堎愣睖唎刕厘剓梨狸离荲" ,"L莉骊悡梸犁菞喱棃犂鹂剺漓睝筣缡艃蓠蜊嫠孷樆璃盠竰糎蔾褵鋫鲡黎篱縭罹錅蟍謧醨嚟藜邌離鯏鏫鯬鵹黧囄灕蘺蠡蠫孋廲劙鑗穲籬驪鱺鸝礼李⾥俚峛哩娌峲浬逦理裡锂粴裏豊鋰鲤澧禮鯉" ,"L蟸醴鳢邐鱧欚⼒历厉屴⽴吏朸丽利励呖坜沥苈例岦戾枥疠苙⾪俐俪栃栎疬砅茘荔赲轹郦娳悧栗栛栵涖猁珕砺砾秝莅唳婯悷琍笠粒粝蚸蛎傈凓厤棙痢蛠詈跞雳塛慄搮溧蒚蒞鉝鳨厯厲暦歴瑮" ,"L綟蜧勵曆歷篥隷鴗巁檪濿癘磿隸鬁儮曞櫔爄犡禲蠇嚦壢攊瀝瓅礪藶櫪爏瓑皪盭礫糲蠣儷癧礰鷅麜囇轢欐讈轣攭瓥靂鱱靋瓈俩倆嫾奁连帘怜涟莲連梿联裢亷嗹廉慩漣蓮匲奩覝劆匳噒憐磏聨" ,"L聫褳鲢濂濓縺翴聮薕螊櫣聯臁蹥謰鎌镰簾蠊鬑鐮鰱籢籨敛琏脸裣摙槤璉蔹嬚斂歛臉鄻襝羷练娈炼恋浰殓堜媡湅萰链僆楝煉瑓潋練澰錬殮鍊鏈瀲鰊戀纞簗良俍凉梁涼椋辌粮粱墚綡踉樑輬糧" ,"L両两兩唡啢掚脼裲緉蜽魉魎亮哴谅辆喨晾湸量煷輌諒輛鍄蹽辽疗聊僚寥嵺廖憀膋嘹嫽寮嶚嶛憭撩敹獠缭遼暸燎璙窷膫竂镣鹩屪廫簝蟟豂賿蹘爎鐐髎飉鷯钌釕鄝蓼爒镽了尥炓料尞撂瞭咧毟" ,"L挘埓列劣冽劽姴峢挒洌茢迾埒浖烈烮捩猎猟蛚裂煭睙聗趔巤颲儠鮤鴷擸獵犣躐鬛鬣鱲邻林临啉崊惏淋晽琳粦痳碄箖粼鄰隣嶙潾獜遴斴暽燐璘辚霖瞵磷臨繗翷麐轔壣瀶鏻鳞驎麟鱗菻亃稟僯" ,"L凛凜撛廩廪懍懔澟檁檩癛癝顲吝恡悋赁焛賃蔺橉甐膦閵疄藺蹸躏躙躪轥拎伶刢灵囹坽夌姈岭岺彾泠狑苓昤朎柃玲瓴凌皊砱秢竛铃陵鸰婈崚掕棂淩琌笭紷绫羚翎聆舲菱蛉衑祾詅跉軨蓤裬鈴" ,"L閝零龄綾蔆輘霊駖澪蕶錂霗魿鲮鴒鹷燯霛霝齢瀮酃鯪孁蘦齡櫺醽靈欞爧麢龗阾袊领領嶺令另呤炩溜熘刘沠畄浏流留旈琉畱硫裗媹嵧旒蒥蓅遛馏骝榴瑠飗劉瑬瘤磂镏駠鹠橊璢疁镠癅蟉駵嚠" ,"L懰瀏藰鎏鎦餾麍鏐飀鐂騮飅鰡鶹驑柳栁桞珋桺绺锍綹熮罶鋶橮羀嬼六翏塯廇澑磟鹨蹓霤雡飂鬸鷚瓼甅囖龙屸咙泷茏昽栊珑胧眬砻笼聋隆湰嶐槞漋癃窿篭嚨巃巄蘢鏧霳曨朧櫳爖瓏矓礱礲襱" ,"L籠聾蠪蠬龓豅躘鑨靇鸗陇垄垅拢儱隴壟壠攏竉哢梇硦徿贚娄偻婁喽溇蒌僂楼嘍廔慺蔞遱樓熡耧蝼瞜耬艛螻謱軁髅鞻髏嵝搂塿嶁摟漊甊篓簍陋屚漏瘘镂瘺瘻鏤露噜撸嚕擼卢庐芦垆枦泸炉栌" ,"L胪轳舮鸬玈舻颅鈩鲈魲盧嚧壚廬攎瀘獹璷蘆櫨爐瓐臚矑籚纑罏艫蠦轤鑪顱髗鱸鸕黸卤虏挔捛掳⿄硵鲁虜塷滷蓾樐澛魯擄橹磠镥瀂櫓氌艣鏀艪鐪鑥圥甪陆侓坴彔录峍勎赂辂陸娽淕淥渌硉菉" ,"L逯⿅椂琭祿禄僇剹勠滤盝睩碌稑賂路塶廘摝漉箓粶蔍戮樚熝膔膟觮趢踛辘醁潞穋蕗錄録錴璐簏螰鴼濾簶蹗轆騄鹭簬簵鏕鯥鵦鵱麓鏴騼籙觻虂鷺氇驴闾榈閭馿膢櫚藘曥鷜驢吕呂侣郘侶旅梠" ,"L焒祣稆铝屡絽缕屢膂膐褛鋁履褸儢穞縷穭寽垏律哷虑率绿嵂氯葎綠緑慮箻勴繂櫖爈鑢孪峦挛栾鸾脔滦銮鵉圝奱孌孿巒攣曫欒灓羉臠圞灤虊鑾癴癵鸞卵乱釠亂掠略畧锊圙鋝鋢抡掄仑伦囵沦" ,"L纶侖轮倫陯圇婨崘崙惀淪菕棆腀碖綸蜦踚輪磮錀鯩稐耣论埨溣論捋頱囉罗啰猡脶萝逻椤腡锣箩骡镙螺羅覶鏍儸覼騾玀蘿邏欏鸁籮鑼饠驘剆倮砢蓏裸躶瘰蠃臝攞曪癳泺峈洛络荦骆珞笿絡落" ,。

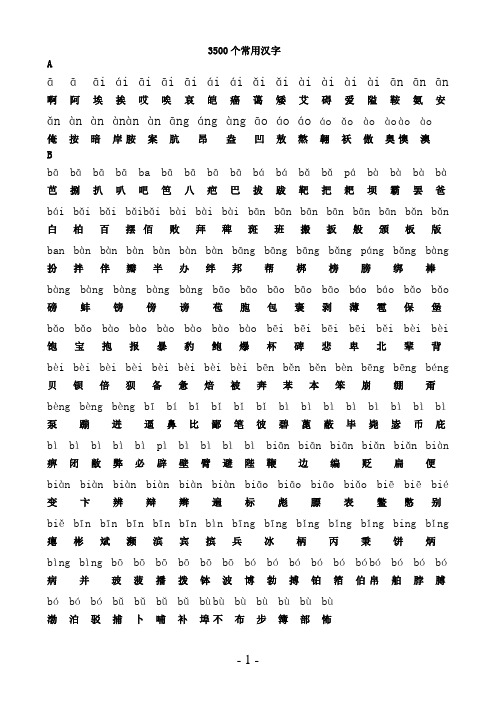

3500个常用汉字(拼音版)缩小加粗版

3500个常用汉字 A啊ü 阿ü 埃üi 挨ái 哎üi 唉üi 哀üi 皑ái 癌ái 蔼ǎi 矮ǎi 艾ài 碍ài 爱ài 隘ài 鞍ün 氨ün 安ün俺ǎn 按àn 暗àn 岸àn 胺àn 案àn 肮üng 昂áng 盎àng 凹üo 敖áo 熬áo 翱áo 袄ǎo 傲ào 奥ào 懊ào 澳àoB芭bü 捌bü 扒bü 叭bü 吧ba 笆bü 八bü 疤bü 巴bü 拔bá 跋bá 靶bǎ 把bǎ 耙pá 坝bà 霸bà 罢bà 爸bà白bái 柏bǎi 百bǎi 摆bǎi 佰bǎi 败bài 拜bài 稗bài 斑bün 班bün 搬bün 扳bün 般bün 颁bün 板bǎn 版bǎn扮ban 拌bàn 伴bàn 瓣bàn 半bàn 办bàn 绊bàn 邦büng 帮büng 梆büng 榜bǎng 膀páng 绑bǎng 棒bàng磅bàng 蚌bàng 镑bàng 傍bàng 谤bàng 苞büo 胞büo 包büo 褒büo 剥büo 薄báo 雹báo 保bǎo 堡bǎo饱bǎo 宝bǎo 抱bào 报bào 暴bào 豹bào 鲍bào 爆bào 杯býi 碑býi 悲býi 卑býi 北bþi 辈bâi 背bâi贝bâi 钡bâi 倍bâi 狈bâi 备bâi 惫bâi 焙bâi 被bâi 奔býn 苯bþn 本bþn 笨bân 崩býng 绷býng 甭bãng泵bâng 蹦bâng 迸bâng 逼bÿ 鼻bí 比bǐ 鄙bǐ 笔bǐ 彼bǐ 碧bì 蓖bì 蔽bì 毕bì 毙bì 毖bì 币bì 庇bì痹bì 闭bì 敝bì 弊bì 必bì 辟pì 壁bì 臂bì 避bì 陛bì 鞭biün 边biün 编biün 贬biǎn 扁biǎn 便biàn变biàn 卞biàn 辨biàn 辩biàn 辫biàn 遍biàn 标biüo 彪biüo 膘biüo 表biǎo 鳖biý 憋biý 别biã瘪biþ 彬bÿn 斌bÿn 濒bÿn 滨bÿn 宾bÿn 摈bìn 兵bÿng 冰bÿng 柄bǐng 丙bǐng 秉bǐng 饼bing 炳bǐng病bìng 并bìng 玻bō 菠bō 播bō 拨bō 钵bō 波bō 博bï 勃bï 搏bï 铂bï 箔bï 伯bï帛bï 舶bï 脖bï 膊bï渤bï 泊bï 驳bï 捕bǔ 卜bǔ 哺bǔ 补bǔ 埠bù不bù 布bù 步bù 簿bù 部bù 怖bùC擦cü 猜cüi 裁cái 材cái 才cái 财cái 睬cǎi 踩cǎi 采cǎi 彩cǎi 菜cài 蔡cài 餐cün 参cün 蚕cán 残cán惭cán 惨cǎn 灿càn 苍cüng 舱cüng 仓cüng 沧cüng 藏cáng 操cüo 糙cüo 槽cáo 曹cáo 草cǎo 厕câ 策câ侧c â 册câ 测câ 层cãng 蹭câng 插chü 叉chü 茬chá 茶chá 查c há 碴chá 搽chá 察chá岔chà 差chà 诧chà拆chüi 柴chái 豺chái 搀chün 掺chün 蝉chán 馋chán 谗chán 缠chan 铲chǎn 产chǎn 阐chǎn颤chàn 昌chüng 猖chüng 场chǎng 尝cháng 常cháng 长cháng 偿cháng 肠cháng 厂chǎng 敞chǎng畅chàng 唱chàng 倡chàng 超chüo 抄chüo 钞chüo 朝cháo 嘲cháo 潮cháo 巢cháo 吵chǎo 炒chǎo车chý 扯chþ 撤châ 掣châ 彻châ 澈châ 郴chýn 臣chãn 辰chãn 尘chãn 晨chãn 忱ch ãn 沉chãn 陈chãn趁chân 衬chân 撑chýng 称chýng 城chãng 橙chãng 成chãng 呈chãng 乘chãng 程chãng 惩chãng澄dâng 诚cheng 承chãng 逞chþng 骋chþng 秤châng 吃chÿ 痴chÿ持chí匙shi池chí 迟chí 弛chí驰chí 耻chǐ 齿chǐ 侈chǐ 尺chǐ 赤chì 翅chì 斥chì 炽chì充chōng 冲chōng 虫chïng 崇chïng宠chǒng 抽chōu 酬chou 畴chïu 踌chïu 稠chïu 愁chïu 筹chïu 仇chïu 绸chïu 瞅chǒu 丑chǒu臭chîu 初chū 出chū 橱chú 厨chú 躇chú 锄chú 雏chú 滁chú 除chú 楚chǔ 础chǔ 储chǔ 矗chù 搐chù触chù 处chù揣chuüi 川chuün 穿chuün 椽chuán 传chuán 船chuán 喘chuǎn 串chuàn 疮chuüng窗chuüng 幢zhuàng 床chuáng闯chuǎng 创chuàng吹chuÿ炊chuÿ捶chuí锤chuí垂chuí春chūn椿chūn醇chún 唇chún 淳chún 纯chún 蠢chǔn 戳chuō 绰chüo疵cÿ 茨cí 磁cí雌cí 辞cí 慈cí 瓷cí 词cí 此cǐ 刺cì赐cì 次cì 聪cōng 葱cōng 囱cōng 匆cōng 从cïng 丛cïng 凑cîu 粗cū 醋cù 簇cù 促cù 蹿cuün 篡cuàn窜cuàn 摧cuÿ 崔cuÿ 催cuÿ 脆cuì 瘁cuì 粹cuì 淬cuì 翠cuì 村cūn 存cún 寸cùn 磋cuō 撮cuō 搓cuō措cuî 挫cuî 错cuîD搭dü 达dá 答dá 瘩dá 打dǎ 大dà 呆düi 歹dǎi 傣dǎi 戴dài 带dài 殆dài 代dài 贷dài 袋dài 待dài逮dǎi 怠dài 耽dün 担dün 丹dün 单dün 郸dün 掸dǎn 胆dǎn 旦dàn 氮dàn 但dàn 惮dàn 淡dàn 诞dàn 弹dàn蛋dàn 当düng 挡dǎng 党dǎng 荡dàng 档dàng 刀düo 捣dǎo 蹈dǎo 倒dǎo 岛dǎo 祷dǎo 导dǎo 到dào 稻dào悼dào 道dào 盗dào 德dã 得dã 的de 蹬dýng 灯dýng 登dýng 等dþng 瞪dâng 凳dâng 邓dâng 堤dÿ 低dÿ滴dÿ 迪dí 敌dí 笛dí 狄dí 涤dí 翟zhái 嫡dí 抵dǐ 底dǐ 地dì 蒂dì 第dì 帝dì 弟dì 递dì 缔dì颠diün掂diün 滇diün 碘diǎn 点diǎn 典diǎn 靛yǐn 垫diàn 电diàn 佃diàn 甸diàn 店diàn 惦diàn 奠diàn淀diàn 殿diàn 碉diüo 叼diüo 雕diüo 凋diüo 刁diüo 掉diào 吊diào 钓diào 调diào 跌diý 爹diý碟diã 蝶diã 迭diã 谍diã 叠diã 丁dÿng 盯dÿng 叮dÿng 钉dìng 顶dǐng 鼎dǐng 锭dìng 定dìng订dìng 丢diū 东dōng 冬dōng 董dǒng 懂dǒng 动dîng 栋dîng 侗dîng 恫tōng 冻dîng 洞dîng 兜dōu抖dǒu 斗dîu 陡dǒu 豆dîu 逗dîu 痘dîu 督dū 都dōu 毒dú 犊dú 独dú 读dú 堵dǔ 睹dǔ赌dǔ 杜dù 镀dù肚dù 度dù 渡dù 妒dù 端duün 短duǎn 锻duàn 段duàn 断duàn 缎duàn 堆duÿ 兑duì 队duì 对duì 墩dūn吨dūn 蹲dūn 敦dūn 顿dùn 囤dùn 钝dùn 盾dùn 遁dùn 掇duō 哆duō 多duō 夺duï 垛duǒ 躲duǒ 朵duǒ 跺duî舵duî剁duî 惰duî 堕duîE蛾ã峨ã鹅ã俄ã额ã讹ã娥ã恶â厄â扼â遏â鄂â饿â恩ýn而ãr儿ãr耳þr尔þr饵þr洱þr二âr贰ârF发fü罚fá筏fá伐fá乏fá阀fá法fǎ珐fà藩fün 帆fün 番fün 翻fün 樊fán 矾fán 钒fán繁fán 凡fán 烦fán 反fǎn 返fǎn 范fàn 贩fàn 犯fàn 饭fàn 泛fan 坊füng 芳füng 方füng 肪fáng 房fáng防fáng 妨fáng 仿fǎng 访fǎng 纺fǎng 放fàng 菲fýi 非fýi 啡fýi 飞fýi 肥fãi 匪fþi 诽fþi 吠fâi 肺fâi废fâi 沸fâi 费fâi 芬fýn 酚fýn 吩fýn 氛fýn 分fýn 纷fýn 坟fãn 焚fãn 汾fãn 粉fþn 奋fân 份fân忿fân 愤fân 粪fân 丰fýng 封fýng 枫fýng 蜂fýng 峰fýng 锋fýng 风fýng 疯fýng 烽fýng 逢fãng 冯fãng 缝feng讽fþng 奉fâng 凤fâng 佛fï否fǒu 夫fu敷fū肤fū孵fū扶fú拂fú辐fú幅fú氟fú符fú伏fú俘fú服fú浮fú涪fú福fú袱fu弗fú甫fǔ抚fǔ辅fǔ俯fǔ釜fǔ斧fǔ脯pú腑fǔ府fǔ腐fǔ赴fù副fù覆fù赋fù复fù傅fù付fù阜fù父fù腹fù负fù富fù讣fù附fù妇fù缚fù咐fùG噶gá嘎gü该güi 改gǎi 概gài 钙gài 盖gài 溉gài 干gàn 甘gün 杆gǎn 柑gün 竿gün 肝gün 赶gǎn感gǎn 秆gǎn 敢gǎn 赣gàn 冈güng 刚güng 钢güng 缸güng 肛güng 纲güng 岗gǎng 港gǎng 杠gàng 篙güo 皋güo高güo 膏güo 羔güo 糕güo 搞gǎo 镐hào 稿gǎo 告gào 哥gý歌gý搁gý戈gý鸽gý胳gý疙gý割gý革gã葛格gþgã蛤há阁gã隔gã铬gâ个gâ各gâ给gþi 根gýn 跟gýn 耕gýng 更gâng庚gýng 羹gýng 埂gþng 耿gþng 梗gþng 工gōng 攻gōng 功gōng 恭gōng 龚gōng 供gîng 躬gōng 公gōng宫弓巩gōnggōnggǒng 汞gǒng 拱gǒng 贡gîng 共gîng 钩gōu 勾gōu 沟gōu 苟gǒu 狗gǒu 垢gîu 构gîu 购gîu够gîu 辜菇gūgū咕gū箍gū估gū沽gū孤gū姑gū鼓gǔ古gǔ蛊gǔ骨gǔ谷yù股gǔ故gù顾gù固gù雇gù刮guü瓜guü剐guǎ寡guǎ挂guà褂guà乖guüi 拐guǎi 怪guài 棺guün 关guün官guün 冠guàn 观guün 管guǎn 馆guǎn 罐guàn 惯guàn 灌guàn 贯guàn 光guüng 广guǎng 逛guàng 瑰guÿ规guÿ圭guÿ硅guÿ归guÿ龟guÿ闺guÿ轨guǐ鬼guǐ诡guǐ癸guǐ桂guì柜guì跪guì贵guì刽guì辊gǔn滚gǔn 棍gùn 锅guō郭guō国guï果guǒ裹guǒ过guîH哈hü骸hái 孩hái 海hǎi 氦hài 亥hài 害hài 骇hài 酣hün 憨hün 邯hán 韩hán 含hán 涵hán 寒hán函hán 喊hǎn 罕hǎn 翰hàn 撼hàn 捍hàn 旱hàn 憾hàn 悍hàn 焊hàn 汗hàn 汉hàn 夯hüng 杭háng 航háng壕háo 嚎háo 豪háo 毫háo 郝hǎo 好hǎo 耗hào 号hào 浩hào 呵hý喝hý荷hã菏hã核hã禾hã和hã何hã合hã盒hã貉mî阂hã河hã涸hã赫hâ褐hâ鹤hâ贺hâ嘿hýi 黑hýi 痕hãn很hþn 狠hþn 恨hân 哼hýng 亨hýng 横hãng 衡hãng 恒hãng 轰hōng 哄hǒng 烘hōng 虹hïng 鸿hïng 洪hïng 宏hïng弘hïng 红hïng 喉hïu 侯hïu 猴hïu 吼hǒu 厚hîu 候hîu 后hîu 呼hū乎hū忽hū瑚hú壶hú葫hú胡hú蝴hú狐hú糊hú湖hú弧hú虎hǔ唬hǔ护hù互hù沪hù户hù花huü哗huá华huá猾huá滑huá画huà划huá化huà话huà槐huái 徊huí怀huái 淮huái 坏huài 欢huün 环huán 桓huán 还hái缓huǎn 换huàn 患huàn 唤huàn 痪huàn 豢huàn 焕huàn 涣huàn 宦huàn 幻huàn 荒huüng 慌huüng 黄huáng 磺huáng蝗huáng 簧huáng 皇huáng 凰huáng 惶huáng 煌huáng 晃huǎng 幌huǎng 恍huǎng 谎huǎng 灰huÿ挥huÿ辉huÿ徽huÿ恢huÿ蛔huí回huí毁huǐ悔hu ǐ慧huì卉huì惠huì晦huì贿huì秽huì会huì烩huì汇huì讳huì诲huì绘huì荤hūn 昏hūn 婚hūn 魂hún 浑hún 混hún 豁huō活huï伙huǒ火huǒ获huî或huî惑huî霍huî货huî祸huîJ击jÿ圾jÿ基jÿ机jÿ畸jÿ稽jÿ积jÿ箕jÿ肌jÿ饥jÿ迹jì激jÿ讥jÿ鸡jÿ姬jÿ绩jì缉jÿ吉jí极jí棘jí辑jí籍jí集jí及jí急jí疾jí汲jí即jí嫉jí级jí挤jǐ几jÿ脊jǐ己jǐ蓟jì技jì冀jì季jì伎jì祭jì剂jì悸jì济jì寄jì寂jì计jì记jì既jì忌jì际jì妓jì继jì纪jì嘉jiü枷jiü夹jiá佳jiü家jie 加jiü荚jiá颊jiá贾jiǎ甲jiǎ钾jiǎ假jiǎ稼jià价jià架jià驾jià嫁jià歼jiün 监jiün 坚jiün 尖jiün 笺jiün间jiün 煎jiün 兼jiün 肩jiün 艰jiün 奸jiün 缄jiün 茧jiǎn 检jiǎn 柬jiǎn 碱jiǎn 碱jiǎn 拣jiǎn 捡jiǎn 简jiǎn俭jiǎn 剪jiǎn 减jiǎn 荐jiàn 槛kǎn 鉴jiàn 践jiàn 贱jiàn 见jiàn 键jiàn 箭jiàn 件jiàn 健jiàn 舰jiàn 剑jiàn饯jiàn 渐jiàn 溅jiàn 涧jiàn 建jiàn 僵jiüng 姜jiüng 将jiüng 浆jiüng 江jiüng 疆jiüng 蒋jiǎng 桨jiǎng 奖jiǎng讲jiǎng 匠jiàng 酱jiàng 降jiàng 蕉jiüo 椒jiüo 礁jiüo 焦jiüo 胶jiüo 交jiüo 郊jiüo 浇jiüo 骄jiüo 娇jiüo嚼jiáo 搅jiǎo 铰jiǎo 矫jiǎo 侥yáo 脚jiǎo 狡jiǎo 角jiǎo 饺jiǎo 缴jiǎo 绞jiǎo 剿jiǎo 教jiào 酵jiào 轿jiào较jiào 叫jiào 窖jiào 揭jiý接jiý皆jiý秸jie 街jiý阶jiý截jiã劫jiã节jiã桔jú杰jiã捷jiã睫jiã竭jiã洁jiã结jiã解jiþ姐jiþ戒jiâ藉jí芥jiâ界jiâ借jiâ介jiâ疥jiâ诫ji â届jiâ巾jÿn 筋jÿn 斤jÿn 金jÿn 今jÿn 津jÿn 襟jÿn 紧jǐn 锦jǐn 仅jǐn 谨jǐn 进jìn 靳jìn 晋jìn 禁jìn近jìn 烬jìn 浸jìn 尽jìn 劲jìn 荆兢jÿngjÿng 茎jÿng 睛jÿng 晶jÿng 鲸jÿng 京jÿng 惊jÿng 精jÿng 粳jÿng经jÿng 井jǐng 警jǐng 景jǐng 颈jǐng 静jìng 境jìng 敬jìng 镜jìng 径jìng 痉jìng 靖jìng 竟jìng 竞jìng 净jìng炯jiǒng 窘jiǒng 揪jiū究jiū纠jiū玖jiǔ韭jiǔ久jiǔ灸jiǔ九jiǔ酒jiǔ厩jiù救jiù旧jiù臼jiù舅jiù咎jiù就jiù疚jiù鞠jū拘jū狙jū疽jū居jū驹jū菊jú局jú咀jǔ矩jǔ举jǔ沮jǔ聚jù拒jù据jù巨jù具jù距jù踞jù锯jù俱jù句jù惧jù炬jù剧jù捐juün 鹃juün 娟juün 倦juàn 眷juàn 卷juǎn 绢juàn 撅juý攫juã抉juã掘juã倔juâ爵juã觉jiào 决juã诀juã绝juã均jūn 菌jūn 钧jūn 军jūn 君jūn 峻jùn 俊jùn 竣jùn 浚jùn 郡jùn 骏jùnK喀kü咖kü卡kǎ咯gý开küi 揩küi 楷kǎi 凯kǎi 慨kǎi 刊kün 堪kün 勘kün 坎kǎn 砍kǎn 看kàn康küng 慷küng 糠küng 扛káng 抗kàng 亢kàng 炕kàng 考kǎo 拷kǎo 烤kǎo 靠kào 坷kþ苛ký柯ký棵ký磕ký颗ký科ký壳kã咳hüi 可kþ渴kþ克kâ刻kâ客kâ课kâ肯kþn 啃kþn 垦kþn 恳kþn坑kýng 吭kýng 空kōng 恐kǒng 孔kǒng 控kîng 抠kōu 口kǒu 扣kîu 寇kîu 枯kū哭kū窟kū苦kǔ酷kù库kù裤kù夸kuü垮kuǎ挎kuà跨kuà胯kuà块kuài 筷kuài 侩kuài 快kuài 宽kuün 款kuǎn 匡kuüng筐kuüng 狂kuáng 框kuàng 矿kuàng 眶kuàng 旷kuàng 况kuàng 亏kuÿ盔kuÿ岿kuÿ窥kuÿ葵kuí奎kuí魁kuí傀kuǐ馈kuì愧kuì溃kuì坤kūn 昆kūn 捆kǔn 困kùn 括kuî扩kuî廓kuî阔kuîL垃lü拉lü喇lü蜡là腊là辣là啦lü莱lái 来lái 赖lài 蓝lán 婪lán 栏lán 拦lán 篮lán阑lán 兰澜lánlán谰lán 揽lan 览lǎn 懒lǎn 缆lǎn 烂làn 滥làn 琅láng 榔láng 狼láng 廊láng 郎láng朗lǎng 浪làng 捞lüo 劳láo 牢láo 老lǎo 佬lǎo 姥lǎo 酪lào 烙lào 涝lào 勒lâ乐lâ雷lãi 镭lãi蕾lþi 磊lþi 累lâi 儡lþi 垒lþi 擂lâi 肋lâi 类lâi 泪lâi 棱lãng 楞leng 冷lþng 厘lí梨lí犁lí黎lí篱lí狸lí离lí漓lí理lǐ李lǐ里li鲤lǐ礼lǐ莉lì荔lì吏lì栗lì丽lì厉lì励lì砾lì历lì利lì僳sù例lì俐lì痢lì立lì粒lì沥lì隶lì力lì璃li哩lǐ俩liǎng 联lián 莲lián 连lián 镰lián 廉lián 怜lián 涟lián 帘lián 敛liǎn 脸liǎn 链liàn 恋liàn炼liàn 练liàn 粮liáng 凉liáng 梁liáng 粱liáng 良liáng 两liǎng 辆liàng 量liàng 晾liàng 亮liàng 谅liàng 撩liáo聊liáo 僚liáo 疗liáo 燎liáo 寥liáo 辽liáo 潦liáo 了le撂liào 镣liào 廖liào 料liào 列liâ裂liâ烈liâ劣liâ猎liâ琳lín 林lín 磷lín 霖lín 临lín 邻lín 鳞lín 淋lín 凛lǐn 赁lìn 吝lìn 拎lÿn 玲líng菱líng 零líng 龄líng 铃líng 伶líng 羚líng 凌líng 灵líng 陵líng 岭lǐng 领lǐng 另lìng 令lìng 溜liū琉liú榴liú硫liú馏liú留liú刘liú瘤liú流liú柳liǔ六liù龙lïng 聋lïng 咙lïng 笼lïng 窿lïng 隆lïng垄lǒng 拢lǒng 陇lǒng 楼lïu 娄lïu 搂lǒu 篓lǒu 漏lîu 陋lîu 芦卢lúlú颅lú庐lú炉lú掳lǔ卤lǔ虏lǔ鲁lǔ麓lù碌lù露lù路lù赂lù鹿lù潞lù禄lù录lù陆lù戮lù驴lǘ吕lǚ铝lǚ侣lǚ旅lǚ履lǚ屡lǚ缕lû虑lǜ氯lǜ律lǜ率lǜ滤lǜ绿lǜ峦luán 挛l uán孪luán 滦luán 卵luǎn 乱luàn 掠lûþ略lûâ抡lūn 轮lún 伦lún 仑lún 沦lún 纶lún 论lùn 萝luï螺luï罗luï逻luï锣luï箩luï骡luï裸luǒ落luî洛luî骆luî络luîM妈mü麻玛mümǎ码mǎ蚂mǎ马mǎ骂mà嘛ma吗ma埋mái 买mǎi 麦mài 卖mài 迈mài 脉mài瞒mán 馒mán 蛮mán 满蔓曼mǎnmànmàn慢màn 漫màn 谩màn 芒máng 茫máng 盲máng 氓mán g 忙máng 莽mǎng猫müo 茅máo 锚máo 毛máo 矛máo 铆mǎo 卯mǎo 茂mào 冒mào 帽mào 貌mào 贸mào 么yüo 玫mãi 枚mãi梅mãi 酶mãi 霉mãi 煤mãi 没mãi 眉mãi 媒mãi 镁mþi 每mþi 美昧mþimâi寐mâi 妹mâi 媚mâi 门mãn闷mân 们men 萌mãng 蒙mþng 檬mãng 盟mãng 锰mþng 猛mþng 梦mâng 孟mâng 眯mÿ醚mí靡mí糜mí迷mí谜mí弥mí米mǐ秘mì觅mì泌mì蜜mì密mì幂mì棉mián 眠mián 绵mián 冕miǎn 免miǎn 勉miǎn娩miǎn 缅miǎn 面miàn 苗miáo 描miáo 瞄miáo 藐miǎo 秒miǎo 渺miǎo 庙miào 妙miào 蔑miâ灭miâ民mín 抿mǐn皿mǐn 敏mǐn 悯mǐn 闽mǐn 明míng 螟míng 鸣míng 铭míng 名míng 命mìng 谬miù摸mō摹mï蘑mï模mï膜mï磨mï摩mï魔mï抹mǒ末mî莫mî墨mî默mî沫mî漠mî寞mî陌mî谋mïu 牟mïu某mǒu 拇mǔ牡mǔ亩mǔ姆mǔ母mǔ墓mù暮mù幕mù募mù慕mù木mù目mù睦mù牧mù穆mùN拿ná哪nǎ呐nà钠nà那nà娜nà纳nà氖nǎi 乃nǎi 奶nǎi 耐nài 奈nài 南nán 男nán 难nán囊náng 挠náo 脑nǎo 恼nǎo 闹nào 淖nào 呢ne馁nþi 内nâi 嫩nân 能nãng 妮nÿ霓ní倪ní泥ní尼ní拟nǐ你nǐ匿nì腻nì逆nì溺nì蔫niün 拈niün 年nián 碾niǎn 撵niǎn 捻niǎn 念niàn娘niáng 酿niàng 鸟niǎo 尿niào 捏niý聂niâ孽niâ啮niâ镊niâ镍niâ涅niâ您nín 柠níng 狞níng凝níng 宁níng 拧nǐng 泞nìng 牛niú扭niǔ钮niǔ纽niǔ脓nïng 浓nïng 农nïng 弄nîng 奴nú努nǔ怒nù女nǚ暖nuǎn 虐nûâ疟nûâ挪nuï懦nu î糯nuî诺nuîO哦î欧ōu鸥ōu殴ōu藕ǒu呕ǒu偶ǒu沤ōuP啪pü趴pü爬pá帕pà怕pà琶pá拍püi排pái牌pái徘pái湃pài派pài攀pün潘盘磐pünpánpán盼pàn 畔pàn 判pàn 叛pàn 乓püng 庞páng 旁páng 耪pǎng 胖pàng 抛püo 咆páo 刨páo炮pào 袍páo 跑pǎo 泡pào 呸pýi 胚pýi 培pãi 裴pãi 赔pãi 陪pãi 配pâi 佩pâi 沛pâi 喷pýn 盆pãn砰pýng 抨pýng 烹pýng 澎pãng 彭蓬pãngpãng 棚pãng 硼pãng 篷pãng 膨pãng 朋pãng 鹏pãng 捧pþng 碰pâng 坯pÿ砒pÿ霹pÿ批pÿ披pÿ劈pÿ琵pí毗pí啤pí脾pí疲pí皮pí匹pǐ痞pǐ僻pì屁pì譬pì篇piün 偏piün 片piàn 骗piàn 飘piüo 漂piüo 瓢piáo 票piào 撇piþ瞥piý拼pÿn 频pín 贫pín 品pǐn聘pìn 乒pÿng 坪píng 苹píng 萍píng 平píng 凭píng 瓶píng 评píng 屏píng 坡pō泼pō颇pō婆pï破pî魄pî迫pî粕pî剖pōu 扑pū铺pū仆pú莆pú葡pú菩pú蒲pú埔pǔ朴pǔ圃pǔ普pǔ浦pǔ谱pǔ曝p ù瀑bàoQ期qÿ欺qÿ栖qÿ戚妻qÿqÿ七qÿ凄qÿ漆qÿ柒qÿ沏qÿ其qí棋qí奇qí歧qí畦qí崎qí脐qí齐qí旗qí祈qí祁qí骑qí起qǐ岂qǐ乞qǐ企qǐ启qǐ契qì砌qì器qì气qì迄qì弃qì汽qì泣qì讫qì掐qiü洽qià牵qiün 扦qiün 钎qiün 铅qiün 千qiün 迁qiün 签qiün仟qiün 谦qiün 乾qián 黔qián 钱qián 钳qián 前qián 潜qián 遣qiǎn 浅qiǎn 谴qiǎn 堑qiàn 嵌qiàn 欠qiàn 歉qiàn枪qiüng 呛qiàng 腔qiüng 羌qiüng 墙qiáng 蔷qiáng 强qiáng 抢qiǎng 橇qiüo 锹qiüo 敲qiüo 悄qiüo 桥qiáo 瞧qiáo乔qiáo 侨qiáo 巧qiǎo 鞘qiào 撬qiào 翘qiào 峭qiào 俏qiào 窍qiào 切qiý茄qiã且qiþ怯qiâ窃qiâ钦qÿn侵qÿn 亲qÿn 秦qín 琴qín 勤qín 芹qín 擒qín 禽qín 寝qǐn 沁qìn 青qÿng 轻qÿng 氢qÿng 倾qÿng 卿qÿng清qÿng 擎qíng 晴qíng 氰qíng 情qíng 顷qǐng 请qǐng 庆qìng 琼qiïng 穷qiïng 秋qiū丘qiū邱qiū球qiú求qiú囚qiú酋qiú泅qiú趋qū区qū蛆qū曲qǔ躯qū屈qū驱qū渠qú取qǔ娶qǔ龋qǔ趣qù去qù圈quün 颧quán 权quán 醛quán 泉quán 全quán 痊quán 拳quán 犬quǎn 券quàn 劝quàn 缺quý炔quý。

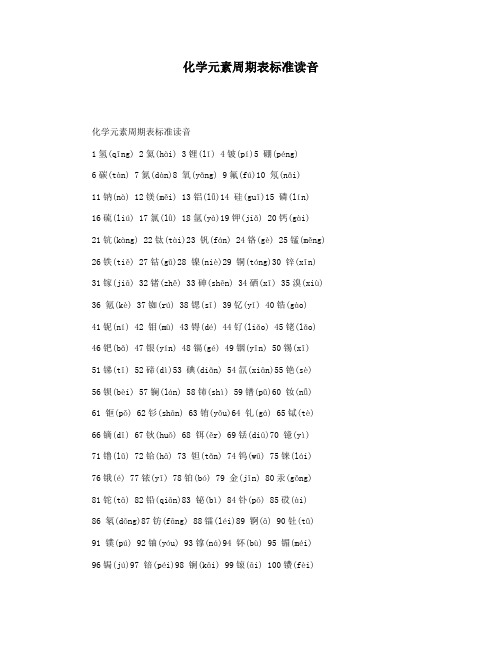

化学元素周期表标准读音

化学元素周期表标准读音化学元素周期表标准读音1氢(qīng) 2氦(hài) 3锂(lǐ) 4铍(pí)5 硼(péng)6碳(tàn) 7氮(dàn)8 氧(yǎng) 9氟(fú)10 氖(nǎi)11钠(nà) 12镁(měi) 13铝(lǚ)14 硅(guī)15 磷(lín)16硫(liú) 17氯(lǜ) 18氩(yà)19钾(jiǎ) 20钙(gài)21钪(kàng) 22钛(tài)23 钒(fán) 24铬(gè) 25锰(měng) 26铁(tiě) 27钴(gǔ)28 镍(niè)29 铜(tóng)30 锌(xīn) 31镓(jiā) 32锗(zhě) 33砷(shēn) 34硒(xī) 35溴(xiù) 36 氪(kè) 37铷(rú) 38锶(sī) 39钇(yǐ) 40锆(gào)41铌(ní) 42 钼(mù) 43锝(dé) 44钌(liǎo) 45铑(lǎo) 46钯(bǎ) 47银(yín) 48镉(gé) 49铟(yīn) 50锡(xī)51锑(tī) 52碲(dì)53 碘(diǎn) 54氙(xiān)55铯(sè)56钡(bèi) 57镧(lán) 58铈(shì) 59镨(pǔ)60 钕(nǚ)61 钷(pǒ) 62钐(shān) 63铕(yǒu)64 钆(gá) 65铽(tè)66镝(dī) 67钬(huǒ) 68 铒(ěr) 69铥(diū)70 镱(yì)71镥(lǔ) 72铪(hā) 73 钽(tǎn) 74钨(wū) 75铼(lái)76锇(é) 77铱(yī) 78铂(bó) 79 金(jīn) 80汞(gǒng)81铊(tā) 82铅(qiān)83 铋(bì) 84钋(pō) 85砹(ài)86 氡(dōng)87钫(fāng) 88镭(léi)89 锕(ā) 90钍(tǔ)91 镤(pú) 92铀(yóu) 93镎(ná)94 钚(bù) 95 镅(méi)96锔(jú)97 锫(péi)98 锎(kāi) 99锿(āi) 100镄(fèi)101钔(mén) 102锘(nuò)103 铹(láo)104 钅卢(lú) 105钅杜(dù)106钅喜(xǐ)107钅波(bō)108 钅黑(hēi)109 钅麦(mài)110 钅达(dá)111钅仑(lún)点击查看:高中化学知识点总结化学元素周期表记忆方法横向记忆方法:前20号元素在中学阶段需记忆(元素符号与元素名称会对应)五个的记忆会很简单的!纵向记忆方法:谐音记忆氢锂钠钾铷铯钫——请李娜加入私访铍镁钙锶钡镭——媲美盖茨被雷硼铝镓铟铊——碰女嫁音他碳硅锗锡铅——探归者西迁氮磷砷锑铋——蛋临身体闭氧硫硒碲钋——养牛西蹄扑氟氯溴碘砹——父女绣点爱氦氖氩氪氙氡——害耐亚克先动感谢您的阅读,祝您生活愉快。

3500个常用汉字带拼音

bō bō bō bï bï bï bï bï bï bï bï bï bï bï bï bï bǔ 拨 钵 波 博 勃 搏 铂 箔 伯帛 舶 脖 膊 渤 泊 驳 捕

bǔ bǔ bǔ bù bù bù bù bù bù bù 卜 哺 补 埠不 布 步 簿 部 怖

cü cüi cái cái cái cái cǎi cǎi cǎi cǎi cài cài cün cün C 擦猜 裁 材 才 财 睬 踩 采 彩 菜 蔡 餐 参

gàng güo güo güo güo güo güo gǎo hào gǎo gào gý gý gý 杠篙皋高膏羔糕搞镐稿告哥歌搁

gý gý gý gý gý gã gþgã

há gã gã gâ gâ gâ

戈鸽胳疙割革葛格蛤阁隔铬个各

gþi gýn gýn gýng gâng gýng gýng gþng gþng gþng gōng gōng gōng gōng 给根跟耕更庚羹埂耿梗工攻功恭

cháng chǎng chǎng chàng chàng chàng chüo chüo chüo cháo cháo

肠

厂

敞

畅

唱

倡

超 抄钞 朝 嘲

cháo cháo chǎo chǎo chý chþ châ châ châ châ chýn chãn chãn 潮 巢 吵 炒 车扯撤掣彻澈郴 臣 辰

chÿ chí shi chí chí chí chí chǐ chǐ chǐ chǐ chì chì chì chì 痴 持匙池 迟 弛 驰 耻 齿 侈 尺 赤 翅 斥 炽

chōng chōng chïng chïng chǒng chōu chou chïu chïu chïu chïu 充 冲 虫 崇 宠 抽酬畴踌稠愁

恜拼音_恜组词_恜的笔顺和怎么读

恜拼音_恜组词_恜的笔顺和怎么读(最新版)编制人:__________________审核人:__________________审批人:__________________编制学校:__________________编制时间:____年____月____日序言下载提示:组词通常是指把单个汉字与其他合适的汉字搭配而组成双音节或多音节词语,常作为初等学校语文练习内容之一,一个汉字可以和多个其他字甚至本身组成一个新词。

但是要注意的是,组词时不能组人名,地名,专有名词等。

Download tips: Grouping of words usually refers to combining a single Chinese character with other suitable Chinese characters to formtwo-syllable or multi-syllable words. It is often used as one of the content of elementary school Chinese practice. A Chinese character can form a new word with multiple other characters or even itself. But it should be noted that when grouping words, you cannot group names of people, place names, proper nouns, etc.正文内容恜组词,恜词语恜在新华字典中的解释:恜拼音,恜笔画,恜部首,恜笔顺,恜组词,恜解释,恜词语,恜含义,恜康熙字典,恜说文解字恜恜注音:chi恜部首:忄恜笔画:3恜总笔画:9恜笔顺:442112154恜解释:chì◎〔~~〕a.从。

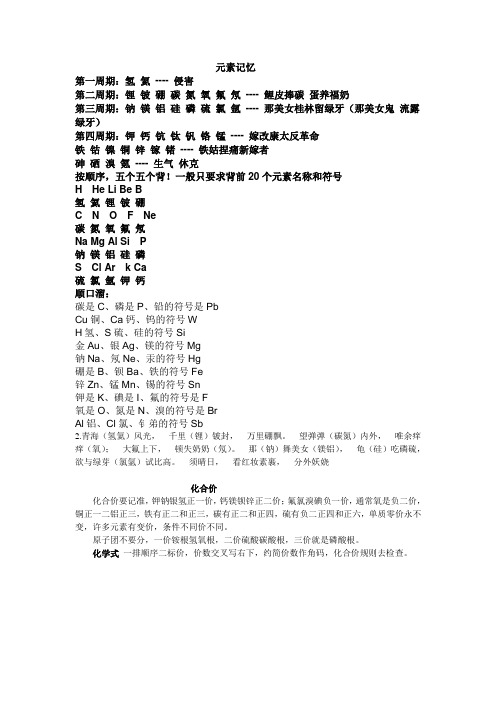

元素

元素记忆第一周期:氢氦---- 侵害第二周期:锂铍硼碳氮氧氟氖---- 鲤皮捧碳蛋养福奶第三周期:钠镁铝硅磷硫氯氩---- 那美女桂林留绿牙(那美女鬼流露绿牙)第四周期:钾钙钪钛钒铬锰---- 嫁改康太反革命铁钴镍铜锌镓锗---- 铁姑捏痛新嫁者砷硒溴氪---- 生气休克按顺序,五个五个背!一般只要求背前20个元素名称和符号H He Li Be B氢氦锂铍硼C N O F Ne碳氮氧氟氖Na Mg Al Si P钠镁铝硅磷S Cl Ar k Ca硫氯氩钾钙顺口溜:碳是C、磷是P、铅的符号是PbCu铜、Ca钙、钨的符号WH氢、S硫、硅的符号Si金Au、银Ag、镁的符号Mg钠Na、氖Ne、汞的符号Hg硼是B、钡Ba、铁的符号Fe锌Zn、锰Mn、锡的符号Sn钾是K、碘是I、氟的符号是F氧是O、氮是N、溴的符号是BrAl铝、Cl氯、钅弟的符号Sb2.青海(氢氦)风光,千里(锂)铍封,万里硼飘。

望弹弹(碳氮)内外,唯余痒痒(氧);大氟上下,顿失奶奶(氖)。

那(钠)舞美女(镁铝),龟(硅)吃磷硫,欲与绿芽(氯氩)试比高。

须晴日,看红妆素裹,分外妖娆化合价化合价要记准,钾钠银氢正一价,钙镁钡锌正二价;氟氯溴碘负一价,通常氧是负二价,铜正一二铝正三,铁有正二和正三,碳有正二和正四,硫有负二正四和正六,单质零价永不变,许多元素有变价,条件不同价不同。

原子团不要分,一价铵根氢氧根,二价硫酸碳酸根,三价就是磷酸根。

化学式一排顺序二标价,价数交叉写右下,约简价数作角码,化合价规则去检查。

化学反应方程式配平法化学方程式左写反应物,右边写生成;写对化学式,系数来配平;中间连等号,条件要注清;生成沉淀气,箭头来标明。

配平:一找元素见面多,二将奇数变成偶,三按连锁先配平,四用观察配其它;有氢找氢无氢找氧,奇数配偶变单成双一些不用配平,注意先计算再看是否需要配平常用的配平化学方程式的方法有:1最小公倍数法:在配平化学方程式时,观察反应前后出现”个数”较复杂的元素,先进行配平。

最新统编版语文七年级上册第15课《梅岭三章》课件

写作背景

1934年10月,红军开始长征,当时陈毅同志身负重伤,留在中央苏区 坚持斗争,后来中央苏区失陷,便在赣粤边区开展游击战。1936年10 月的一天,由于叛徒出卖,陈毅同志在大庾遇险,马上转回梅山,正 遇上敌人搜山,就隐蔽在一个山坳里。敌人放火烧山适逢大雨,山火 被雨淋灭。他们天黑时佯装撤走,半夜时又如狼似虎地扑了回来,但 还是一无所获。 当夜陈毅同志带着伤病,就埋伏在陡坡上丛莽间一 块一尺宽、 五尺长的地方。后来敌人从叛徒提供的情报中,得知山 上有“大人物”,又兴师动众,日夜搜查,持续了“二十余日”,直 到十二月初“西安事变”发生,敌人内部慌乱,才悻悻离去,于是 “围解”。《梅岭三章》就是陈毅同志在这种万分危险的情况下写成 的。

3、请从炼字的角度鉴赏诗句。

“招”是招集的意思,表现把在不同战场、不同 时间牺牲的部下英魂召集起来,空间广阔,声势 浩大,体现革命领袖的号召力。

赏析

(二) 南国烽烟正十年,

此头须向国门悬。

后死诸君多努力,

捷报飞来当纸钱。

1、这首诗写了什么内容?

这首诗写了十年征战,大业 未成,诗人死不瞑目,勉励 幸存者努力作战,以胜利捷 报告慰死者。

小结

小结

时间

一、过去 二、现在 三、未来

内容

回首征程 勉励战友 展望未来

精神

革命到底的凛然正气 视死如归的壮烈豪情 革命胜利的坚定信念

现实、理想、想象相结合

主旨

《梅岭三章》记述了无产阶级革命家陈毅在 生死关头写下的一曲气壮山河的正气歌,表 现了诗人无限忠于革命事业,誓与敌人血战 到底的大无畏精神和为革命英勇献身的崇高 理想境界,表达了诗人不屈的战斗意志和对 革命必胜的信念。

赏析

(一) 断头今日意如何? 创业艰难百战多。 此去泉台招旧部, 旌旗十万斩阎罗。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

新政明确合伙企业转让股权,自然人合伙人所得最高适用35%

税率

今天,在国家税务总局举办的2018年第三季度税收政策解读视频会上,有一个回答引发了广泛关注。

第一个问题是:合伙企业发生股权转让行为,自然人合伙人取得的所得应该按照什么税目征收个人所得税?

按照现行个人所得税法规定,合伙企业的合伙人为其纳税人,合伙企业转让股权所得,应按照“先分后税”原则,根据合伙企业的全部生产经营所得和合伙协议约定的分配比例确定合伙企业各合伙人的应纳税所得额,其自然人合伙人的分配所得,应按照“个体工商户的生产、经营所得”项目缴纳个人所得税。

其实在早前总局稽查局关于2018年股权转让检查工作的指导意见里边已经对以上规定重点明确,应按照“个体工商户的生产、经营所得”项目缴纳个人所得税,适用5%-35%的超额累进税率征税,并指出,部分地方政府相关规定违背了征管法第三条规定(任何部门、单位和个人作出的与税收法律、行政法规相抵触的决定一律无效,税务机关不得执行,并应当向上级税务机关报告),应予以纠正。

其实,以上合伙企业个税政策一直很明确。

根据《财政部、国家税务总局关于合伙企业合伙人所得税问题的通知》规定,合伙企业施行“先分后税”原则,对合伙企业本身不征税,只对合伙人人征税。

投资人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,

缴纳企业所得税。

对于自然人合伙人,《财政部、国家税务总局关于个人独资企业和合伙企业投资者征收个人所得税的规定》指出,应比照“个体工商户的生产经营所得”,适用5%~35%的五级超额累进税率,计算征收个人所得税;而对于法人和其它组织,根据《企业所得税法》的规定,适用25%的企业所得税率。

唯一例外的是,根据《国家税务总局关于<关于个人独资企业和合伙企业投资者征收个人所得税的规定>执行口径的通知》(国税函〔2001〕84号)规定:个人独资企业和合伙企业对外投资分回的利息或者股息、红利,不并入企业的收入,而应单独作为投资者个人取得的利息、股息、红利所得,按"利息、股息、红利所得"应税项目计算缴纳个人所得税。

以合伙企业名义对外投资分回利息或者股息、红利的,应按《通知》所附规定的第五条精神确定各个投资者的利息、股息、红利所得,分别按"利息、股息、红利所得"应税项目计算缴纳个人所得税。

而近年来,一些地方政府为发展地方经济、引进投资类企业,自行规定了一些政策,突破了现有政策口径。

比如,

北京曾规定:合伙制股权基金中个人合伙人取得的收益,按照“利息、股息、红利所得”或者“财产转让所得”项目征收个人所得税,税率为20%。

上海曾规定对股权投资企业,对自然人普通合伙人,按“个体工商户的生产经营所得”应税项目,适用5%-35%的五级超额累进税率,

计算征收个人所得税;对有限合伙人取得的股权投资收益,按“利息、股息、红利所得”应税项目,依20%税率计算缴纳个人所得税。

深圳曾规定,合伙制股权投资基金和股权投资基金管理企业,执行有限合伙企业合伙事务的自然人普通合伙人,按照“个体工商户的生产经营所得”项目,适用5%-35%的五级超额累进税率计征个人所得税。

不执行有限合伙企业合伙事务的自然人有限合伙人,其从有限合伙企业取得的股权投资收益,按照“利息、股息、红利所得”项目,按20%的比例税率计征个人所得税。

相关规定不一而足……

其实相关消息此前已引发创投基金界的广泛关注。

以上就是聚惠企业小编今天给大家分享的热点资讯,如果你还想了解更多财税相关的业务资讯或内容可以关注聚惠企业登记给小编留言,也可以在百度搜索公司名称聚惠企业登记进入我们的官网,我们会定期更新行业最新资讯哦。