福莱特2019年财务分析结论报告

福莱特:2019年度业绩预告

证券代码:601865 证券简称:福莱特公告编号:2020-003 福莱特玻璃集团股份有限公司

2019年度业绩预告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

一、本期业绩预告情况

(一)业绩预告期间

2019年1月1日至2019年12月31日。

(二)业绩预告情况

1.经财务部门初步测算,预计2019年年度实现归属于上市公司股东的净利润为6.80亿到7.30亿元,与上年同期相比,将增加

2.73亿元到

3.23亿元,同比增加67.08%到79.36%。

2.扣除非经常性损益事项后,预计2019年实现归属于上市公司股东的扣除非经常性损益的净利润为6.40亿元到6.90亿元,与上年同期相比,将增加2.69亿元至

3.19亿元,同比增加72.51%到85.98%。

二、上年同期业绩情况

(一)归属于上市公司股东的净利润:4.07亿元。

归属于上市公司股东的扣除非经常性损益的净利润:3.71亿元

(二)每股收益:0.23元。

三、本期业绩预增的主要原因

报告期内,公司主要产品光伏玻璃受益于公司产能扩张和光伏行业需求回暖影响,销售量和销售价格均出现增长。

四、其他说明事项

本次业绩预告未经注册会计师审计,仅为初步核算数据,具体准确的财务数据以公司正式披露的经审计后的2019年年报为准,敬请广大投资者注意投资风险。

特此公告

福莱特玻璃集团股份有限公司

董事会

二零二零年一月二十三日。

2020年福莱特公司财务分析总结性研究报告

2020年福莱特公司财务分析总结性研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、福莱特公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、福莱特公司成本费用分析 (6)(一)、成本构成情况 (6)(二)、销售费用变化及合理化评判 (7)(三)、管理费用变化及合理化评判 (7)(四)、财务费用的合理化评判 (8)三、福莱特公司资产结构分析 (9)(一)、资产构成基本情况 (9)(二)、流动资产构成特点 (10)(三)、资产增减变化 (11)(四)、总资产增减变化原因 (12)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、福莱特公司负债及权益结构分析 (14)(一)、负债及权益构成基本情况 (14)(二)、流动负债构成情况 (15)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (17)(六)、权益变化原因 (17)五、福莱特公司偿债能力分析 (18)(一)、支付能力 (18)(二)、流动比率 (18)(三)、速动比率 (19)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (20)(七)、负债经营可行性 (20)六、福莱特公司盈利能力分析 (21)(一)、盈利能力基本情况 (21)(二)、内部资产的盈利能力 (22)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (23)(七)、资产报酬率变化情况 (23)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (24)七、福莱特公司营运能力分析 (25)(一)、存货周转天数 (25)(二)、存货周转变化原因 (25)(三)、应收账款周转天数 (25)(四)、应收账款周转变化原因 (26)(五)、应付账款周转天数 (26)(六)、应付账款周转变化原因 (26)(七)、现金周期 (26)(八)、营业周期 (27)(九)、营业周期结论 (27)(十)、流动资产周转天数 (27)(十一)、流动资产周转天数变化原因 (28)(十二)、总资产周转天数 (28)(十三)、总资产周转天数变化原因 (28)(十四)、固定资产周转天数 (29)(十五)、固定资产周转天数变化原因 (29)八、福莱特公司发展能力分析 (30)(一)、可动用资金总额 (30)(二)、挖潜发展能力 (31)九、福莱特公司经营协调分析 (32)(一)、投融资活动的协调情况 (32)(二)、营运资本变化情况 (33)(三)、经营协调性及现金支付能力 (33)(四)、营运资金需求的变化 (33)(五)、现金支付情况 (33)(六)、整体协调情况 (34)十、福莱特公司经营风险分析 (35)(一)、经营风险 (35)(二)、财务风险 (35)十一、福莱特公司现金流量分析 (37)(一)、现金流入结构分析 (37)(二)、现金流出结构分析 (38)(三)、现金流动的协调性评价 (39)(四)、现金流动的充足性评价 (40)(五)、现金流动的有效性评价 (40)(六)、自由现金流量分析 (42)十二、福莱特公司杜邦分析 (43)(一)、资产净利率变化原因分析 (43)(二)、权益乘数变化原因分析 (43)(三)、净资产收益率变化原因分析 (43)声明 (44)前言福莱特公司2020年营业收入为626,041.78万元,与2019年的480,680.40万元相比大幅增长,增长了30.24%。

福莱特:2021年年报点评及财务分析(附2019-2021年年报三大财务报表)

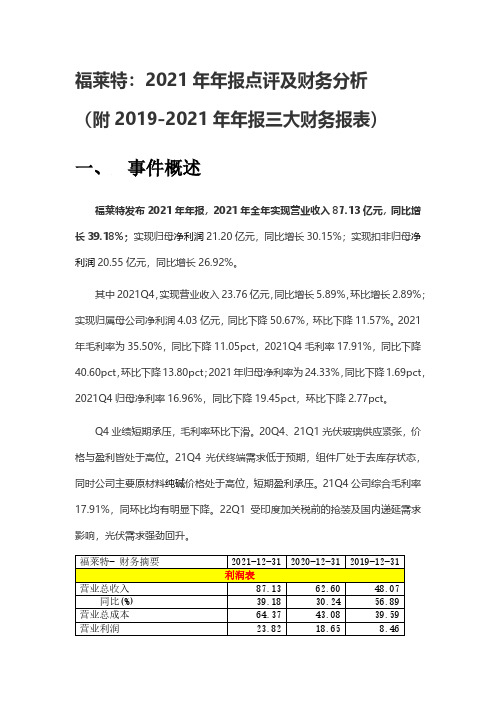

福莱特:2021年年报点评及财务分析(附2019-2021年年报三大财务报表)一、事件概述福莱特发布2021年年报,2021年全年实现营业收入87.13亿元,同比增长39.18%;实现归母净利润21.20亿元,同比增长30.15%;实现扣非归母净利润20.55亿元,同比增长26.92%。

其中2021Q4,实现营业收入23.76亿元,同比增长5.89%,环比增长2.89%;实现归属母公司净利润4.03亿元,同比下降50.67%,环比下降11.57%。

2021年毛利率为35.50%,同比下降11.05pct,2021Q4毛利率17.91%,同比下降40.60pct,环比下降13.80pct;2021年归母净利率为24.33%,同比下降1.69pct,2021Q4归母净利率16.96%,同比下降19.45pct,环比下降2.77pct。

Q4业绩短期承压,毛利率环比下滑。

20Q4、21Q1光伏玻璃供应紧张,价格与盈利皆处于高位。

21Q4光伏终端需求低于预期,组件厂处于去库存状态,同时公司主要原材料纯碱价格处于高位,短期盈利承压。

21Q4公司综合毛利率17.91%,同环比均有明显下降。

22Q1受印度加关税前的抢装及国内递延需求影响,光伏需求强劲回升。

二、财务分析与判断具体分拆数据来看,2021年,公司光伏玻璃实现营业收入71.22亿元,同比增长36.28%,是公司收入和毛利核心来源。

公司全年生产2.96亿平米光伏玻璃,产量同比增长58.04%,产量增长与产能投放有关;公司销售光伏玻璃2.65亿平米,同比增长43.17%;库存量0.38亿平米,同比增长508.81%。

公司年末库存量大幅增长,主要与四季度光伏组件受成本推动价格处于高位,影响下游出货有关。

全年光伏玻璃销售均价26.90元/平米,同比下滑4.81%,且呈现前高后低走势。

2021年光伏玻璃行业产能释放显著,组件出货不畅影响需求增长,光伏玻璃价格下降明显。

福莱特2019年经营成果报告

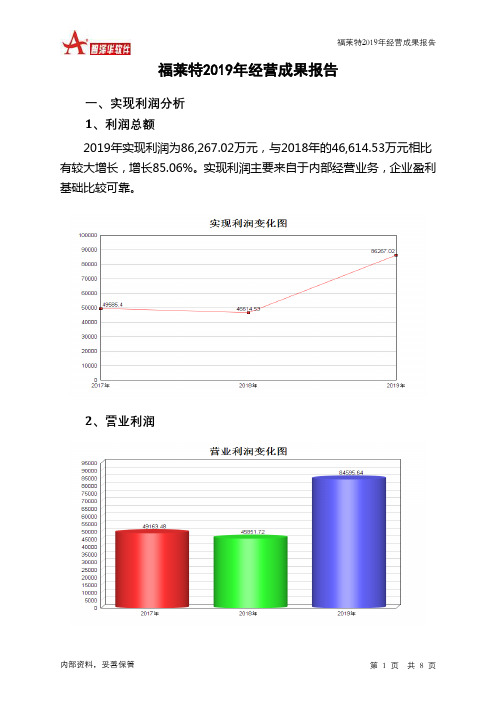

福莱特2019年经营成果报告一、实现利润分析1、利润总额2019年实现利润为86,267.02万元,与2018年的46,614.53万元相比有较大增长,增长85.06%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润3、投资收益2018年投资收益亏损1,619.12万元,2019年扭亏为盈,盈利690.81万元。

4、营业外利润2019年营业外利润为1,671.38万元,与2018年的762.8万元相比成倍增长,增长1.19倍。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2019年的营业收入为480,680.4万元,比2018年的306,380.27万元增长56.89%,营业成本为328,973.55万元,比2018年的223,276.22万元增加47.34%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表项目名称2019年2018年2017年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入480,680.4 56.89 306,380.27 2.42 299,149.7 0 实现利润86,267.02 85.06 46,614.53 -5.99 49,585.4 0 营业利润84,595.64 84.5 45,851.72 -6.74 49,163.48 0投资收益690.81 142.67 -1,619.12 -5,176.75 -30.68 0 营业外利润1,671.38 119.11 762.8 80.79 421.93 0二、成本费用分析1、成本构成情况2019年福莱特成本费用总额为373,980.53万元,其中:营业成本为328,973.55万元,占成本总额的87.97%;销售费用为25,511.29万元,占成本总额的6.82%;管理费用为12,149.86万元,占成本总额的3.25%;财务费用为5,312.95万元,占成本总额的1.42%;营业税金及附加为3,502.68万元,占成本总额的0.94%。

2019年光伏玻璃龙头福莱特专题研究:双玻组件渗透率有望提升

2019年光伏玻璃龙头福莱特专题研究:双玻组件渗透率有望提升目录1.光伏玻璃龙头,迎来新一轮扩张期 (3)1.1.公司战略稳健,光伏玻璃贡献主要利润来源 (3)1.2.进入新一轮扩产周期 (5)2.光伏玻璃格局稳定,需求向好将持续 (5)2.1.双玻组件渗透率有望提升 (6)2.2.行业格局稳定,龙头集中度提升 (7)2.3.供需紧张格局有望持续 (8)3.龙头优势强化,支撑产能扩张与盈利向上 (12)3.1.成本构成稳定,大窑炉带动成本下降 (12)3.2.龙头成本控制领先行业,构建盈利护城河 (15)4.浮法与深加工玻璃稳定增长,深加工比例提升 (17)5.盈利预测 (17)6.风险提示 (17)1.光伏玻璃龙头,迎来新一轮扩张期公司前身耐邦经贸设立于1998年,主要从事玻璃产品贸易,2000年公司开始从事玻璃加工,主要为浮法玻璃深加工产品。

2006年,公司通过自主研发成为国内第一家打破国际巨头对光伏玻璃的技术和市场垄断的企业,成功实现了光伏玻璃的国产化。

公司光伏玻璃产品是国内第一家、全球第四家通过瑞士SPF认证的企业。

2015年11月,公司在香港联交所上市并募资10.07亿港元,2019年2月,公司在A股上市并募资3亿元。

通过上市募资,公司产能扩张的进度加快。

公司实际控制人为阮洪良、姜瑾华、阮泽云和赵晓非四人,其中阮洪良与姜瑾华是夫妻,阮泽云是阮洪良与姜瑾华女儿,阮泽云与赵晓非是夫妻,四人合计持有公司111877.2万股,占公司股权比例为57.38%,股权结构稳定。

公司下属制造子公司主要位于浙江嘉兴、安徽凤阳和越南海防。

图1:公司股权结构图1.1.公司战略稳健,光伏玻璃贡献主要利润来源公司以玻璃贸易和浮法玻璃起家,2008年完成首条300吨/天的光伏玻璃产线建设,2008-2010年为公司光伏玻璃的第一轮扩张周期,2010年末公司光伏玻璃日熔量为1290吨/天,光伏玻璃收入占比迅速提升,2010年公司光伏玻璃毛利率达46.7%。

福莱特VS信义光能 光伏玻璃龙头对比,前景如何?

福莱特VS信义光能光伏玻璃龙头对比,前景如何?今天,我们针对光伏玻璃领域的两家龙头,进行对比研究。

现在做这样的研究,可能会被人骂,因为看上去似乎已经涨得太高了。

但是,其实这种骂声,无所谓的。

我们可不是看见涨了才研究,而是从光伏行业没什么人关注的时候,就开始持续对上中下游仔细做梳理。

自今年3月份以来,我们已经多次覆盖光伏行业,从硅片、电池片、设备、光伏玻璃都做过系列主线研究,一直跟踪我们的用户们应该已经印象比较深。

而今天这次的研究,完全是基于产业角度进行的中长期研究,纯粹只是为了加深我们对行业数据和核心经营数据的印象,加深产业研究深度,和涨跌无关。

对一个行业,一定要忽略短期涨跌,持续加深理解深度。

深到多深才是尽头?没有止境,深到别人看不见、不相信,而只有你笃定、确信,才算够深。

如果你只看价格、只看估值,只在乎短期择时,只想赚快钱,那这篇报告就不用看了。

其中:从走势看,A龙头年初至今,从8元上涨至高点的41.8元,涨幅超过420%,画风如下:图:A公司走势(单位:元)来源:windB龙头,年初至今,从5港元上涨至高点的15.22元,涨幅超过200%,画风如下:图:B公司走势(单位:港元)来源:wind从机构持仓看,A龙头背后有科威特政府投资局、社保基金、汇添富基金、富国基金等。

图:机构持仓来源:choice从近期的季报财务数据看,2020年上半年,A龙头实现营业收入24.96亿元,同比增长22.6%,净利润4.61亿元,同比增长76%;B龙头实现收入46.22亿港元,同比增长15.7%,归母净利润14.06亿港元,同比增长47.6%。

上述两家龙头,分别对应光伏玻璃双寡头:福莱特VS信义光能(HK)。

至此,有几个值得我们深入思考的问题:1)在行业高景气周期,两大巨头谁能分得更多蛋糕?2)从行业长远逻辑出发,谁的业务布局更利于行稳致远?(壹)从收入结构来看,二者均以光伏玻璃为主,其中:信义光能——光伏玻璃占比75%,其次是太阳能发电,占比24%,剩余部分为EPC服务;福莱特——光伏玻璃占比78%,其次是工程玻璃(9.4%)、家居玻璃(7%)、浮法玻璃等。

601865福莱特2022年财务分析报告-银行版

福莱特2022年财务分析报告一、总体概述从这三期来看,福莱特的资产总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的资产总计为3,238,172.26万元,比2021年增长61.24%,低于2021年63.73%的增长速度。

从这三期来看,福莱特的负债总计持续快速增长。

2022年负债总计为1,834,927.54万元,比2021年增长121.80%,这一增长速度是在2021年取得了较大幅度增长的基础上取得的。

说明负债总计的增长是有基础的。

从这三期来看,福莱特的营业收入持续快速增长。

2022年营业收入为1,546,084.32万元,比2021年增长77.44%,这一增长速度是在2021年取得了较大幅度增长的基础上取得的。

说明营业收入的增长是有基础的。

福莱特2022年净利润为212,278.04万元,与2021年相比变化不大。

但2021年企业净利润比2020年有较大的增长,增长30.15%。

表明2022年企业净利润增速趋缓。

三期资产负债率分别为41.02%、41.19%、56.67%。

经营性现金净流量三期分别为170,116.73万元、57,972.89万元、17,689.76万元。

关键财务指标表二、资产规模增长匹配度2022年资产与负债不匹配,资产增长61.24%,负债增长121.8%。

收入与资产变化不匹配,收入增长77.44%,资产增长61.24%。

净利润与资产变化不匹配,净利润增长0.13%,资产增长61.24%。

负债增长过快。

资产总额和营业收入均大幅度增长,但净利润变化不大。

公司在大幅度扩大经营规模但对净利润没有带来净利润的明显变化。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈持续增长趋势。

总负债分别为503,105.77万元、827,274.8万元、1,834,927.54万元,2022年较2021年增长了121.8%,主要是由于应付债券等科目增加所至。

601865福莱特2023年三季度财务指标报告

福莱特2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年三季度利润总额为102,489.11万元,与2022年三季度的55,267.96万元相比有较大增长,增长85.44%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)净资产收益率(%) 16.35 14.89 19.03 0.02福莱特2023年三季度的营业利润率为16.51%,总资产报酬率为11.94%,净资产收益率为19.03%,成本费用利润率为19.83%。

企业实际投入到企业自身经营业务的资产为4,095,086.16万元,经营资产的收益率为10.01%,而对外投资的收益率为7.01%。

2023年三季度营业利润为102,477.12万元,与2022年三季度的55,270.63万元相比有较大增长,增长85.41%。

以下项目的变动使营业利润增加:其他收益增加383.13万元,投资收益增加221.66万元,资产处置收益增加160.99万元,销售费用减少1,193.11万元,资产减值损失减少294.71万元,共计增加2,253.6万元;以下项目的变动使营业利润减少:信用减值损失减少1,920.02万元,公允价值变动收益减少112.72万元,营业成本增加159,709.68万元,财务费用增加9,919.72万元,研发费用增加7,240.63万元,营业税金及附加增加3,329.73万元,管理费用增加920.39万元,共计减少183,152.89万元。

各项科目变化引起营业利润增加47,206.48万元。

三、偿债能力分析偿债能力指标表2023年三季度流动比率为2.06,与2022年三季度的1.27相比有较大增长,增长了0.79。

2023年三季度流动比率比2022年三季度提高的主要原因是:2023年三季度流动资产为1,864,056.72万元,与2022年三季度的1,170,047.9万元相比有较大增长,增长59.31%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

福莱特2019年财务分析综合报告福莱特2019年财务分析综合报告

一、实现利润分析

2019年实现利润为86,267.02万元,与2018年的46,614.53万元相比有较大增长,增长85.06%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析

2019年营业成本为328,973.55万元,与2018年的223,276.22万元相比有较大增长,增长47.34%。

2019年销售费用为25,511.29万元,与2018年的12,832.74万元相比有较大增长,增长98.8%。

2019年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2019年管理费用为12,149.86万元,与2018年的11,778.64万元相比有所增长,增长3.15%。

2019年管理费用占营业收入的比例为2.53%,与2018年的3.84%相比有所降低,降低1.32个百分点。

营业利润有所提高,管理费用支出控制较好。

2019年财务费用为5,312.95万元,与2018年的161.16万元相比成倍增长,增长31.97倍。

三、资产结构分析

2019年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2018年相比,资产结构趋于改善。

四、偿债能力分析

从支付能力来看,福莱特2019年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析

福莱特2019年的营业利润率为17.60%,总资产报酬率为11.21%,净内部资料,妥善保管第1 页共3 页。