MM定理原文翻译

MM定理

MM定理美国经济学家莫迪格里尼(Modigliani)和米勒(Mi11er)指出,在一定的条件下,企业无论以负债筹资还是以股权资本筹资都不影响企业的市场总价值。

因为,如果企业偏好债务筹资,债务比例相应上升,企业的风险随之增大,股票价格就会下降。

企业从债务筹资上得到的好处会被股票价格的下跌所抹掉,从而导致企业的总价值(股票加上债务)不变。

企业以不同的方式筹资只是改变了企业的总价值在股权者和债权者之间分割的比例,却不改变企业价值的总额。

这就是MM定理。

MM定理是高度抽象的理论推导,它面对来自生活的挑战,不同筹资方式的许多因素会影响到企业价值总额:如股票和债券筹资的纳税的先后、破产的可能性、对经理制约的程度、保持企业形象的效果、企业控制权的大小,等等。

距离《美国经济回顾》1958年六月发表MM定理的第一篇文章《资本成本、公司财务以及投资理论》已经30年了。

我已经被邀请庆祝或者说回顾当时我们所做的工作,并且估计经过了三十年的大量检验以及艰苦的争论后,在当前MM定理仍能适用的范围。

某些争论现在已经有了定论。

我们的定理I,即公司的价值与其资本结构(公司债权/股权)无关,已经被认为是对完全资本市场均衡的一种表述。

当时我们对这个定理采用了新颖的套利证明方式,现在其正确性没有任何争论了,与这种套利本质相似的证明如今在我们整个金融领域里十分常见[5]。

这个定理,也就是大家经常说到的MM定理,已经扩展到公司财务以外的领域中,比如货币银行、财政政策以及国际金融。

[6]很显然,定理I以及它的证明已经被经济理论所广泛接受。

然而MM定理I的价值不变性,在其产生的公司财务领域中还有待实证检验。

对于我们的不变性理论在实践中的应用产生怀疑是可以理解的,因为不论什么时候随便拿来一张金融类报纸,我们都可以看到这样的内容,即当某公司进行资本结构重组后,其市值都会有大幅度的提升。

虽然囿于从字面上理解资本结构无关的观点或者公司财务“不起作用”的观点时常还会归结到我们的头上(可能是源于我们对自己观点最极端的表达),但实际上这和我们表述关于定理在真实世界中应该如何应用相去甚远。

MM定理

KA — 有负债公司的资本加权平均资本成本;

KSU — 无负债公司的普通股必要报酬率。

公式表明:(1)企业价值V独立于其负债比率,即企业不能通过改变资本结构达到改变公司价值的目的;(2)有负债企业的综合资本成本率KA与资本结构无关,它等于同风险等级的没有负债企业的权益资本成本率;(3)KA和KSU的高低视公司的经营风险而定。

命题一认为,当不考虑公司税时,企业的价值是由它的实际资产决定的,而不取决于这些资产的取得形式,即企业的价值与资本结构无关。命题一还认为,用一个适合于企业风险等级的综合资本成本率,将企业的息税前利润(EBIT)资本化,可以确定企业的价值。命题一用公式来表示就是:

式中 : V —公司价值;

VL— 有负债公司的价值;

(4)所有债务都是无风险,债务利率为无风险利率;

(5)投资者预期EBlT固定不变,即企业的增长率为零,所有现金流量都是固定年金。

莫迪格利安尼和米勒分析了在无公司税时企业的资本结构与企业价值及综合资本成本之间的关系,其基本思想是:资本结构与公司价值和综合资本成本无关。

无公司税模型命题一

不论企业是否有负债,其价值等于公司所有资产的预期收益额除以适于该公司风险等级的报酬率。

MM定理

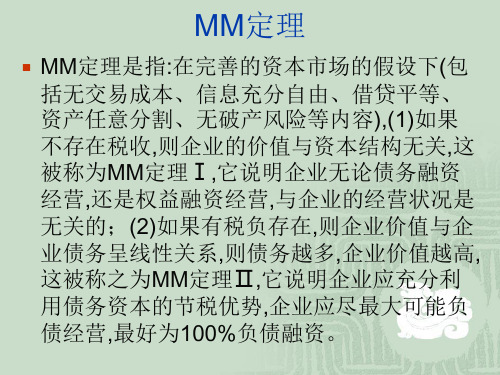

就是指在一定的条件下,企业无论以负债筹资还是以权益资本筹资都不影响企业的市场总价值。企业如果偏好债务筹资,债务比例相应上升,企业的风险随之增大,进而反映到股票的价格上,股票价格就会下降。也就是说,企业从债务筹资上得到的好处会被股票价格的下跌所抹掉,从而导致企业的总价值(股票加上债务)保持不变。企业以不同的方式筹资只是改变了企业的总价值在股权者和债权者之间分割的比例,而不改变企业价值的总额。MM定理是在高度抽象现实生活的基础上得出的结论,难免会遇到来自现实生活的挑战。因为税收的列支的先后、破产的可能性、对经理行为的制约、维持生活的挑战、良好的企业形象以及企业控制权等几方面的因素表明:股权资本筹资和债券筹资对企业收益的影响不同,进而直接或间接地影响企业市场的总价值。

MM定理证明过程-MM定理证明过程(1)

1无税收条件下的 MM 定理1.1 假设条件假设 1:无摩擦市场假设不考虑税收;公司发行证券无交易成本和交易费用,投资者不必为买卖证券支付任何费用;无关联交易存在;不管举债多少,公司和个人均无破产风险;产品市场是有效的:市场参与者是绝对理性和自私的;市场机制是完全且完备的;不存在自然垄断、外部性、信息不对称、公共物品等市场失灵状况;不存在帕累托改善;等等;资本市场强有效:即任何人利用企业内部信息都无法套利,没有无风险套利机会;投资者可以以企业借贷资金利率相同的利率借入或贷出任意数量的资金。

假设2:一致预期假设所有的投资者都是绝对理性的,均能得到有关宏观、行业、企业的所有信息,对其进行完全理性的前瞻性分析,因此大家对证券价格预期都是相同的,并且且投资者对组合的预期收益率和风险都按照马克维兹的投资组合理论衡量。

1.2MM 定理第一命题及其推论MM定理第一命题:有财务杠杆企业的市场价值和无财务杠杆企业的市场价值相等。

第一命题的含义:即公司的市场价值(即债权的市场价值 +股权的市场价值,不含政府的税收价值)与公司的资本结构无关,而只与其盈利水平有关。

这说明未来具有完全相同的盈利能力的公司市场价值相同,但由于其负债程度不同等因素,故它们的净资产可能有很大差异。

MM定理第一命题证明过程:证明方法是无套利均衡分析法。

基础假定:我们假定有两家公司—公司 A 和公司 B ,它们的资产性质完全相同但资本结构完全不同。

A 公司没有负债(这是一种极端假设,但作为比较基准更能说明问题); B 公司的负债额度是D,假设该负债具有永久性质,因为可持续盈利的公司总可以用新发行的债券来偿还老债券(这与宏观经济学中的庞兹计划完全不同,那是没有收入来源且信息不对称下导致的终生借债消费计划无效)。

细节假设:B 公司当前债务利率为r (固定值);A 、B 两公司当前的股本分别是S A和S B(固定值);A 、B 两公司当前权益资本预期收益率(即市场的资本化率,也就是其股票的预期收益率)分别是 r A和 r B(固定数值,因为仅指当前的预期收益率);A 、B 两公司任何年份的息税前利润(EBIT )相同,数额都为EBIT (随机变量,每年的数值都是它的一个数据点);A 、B 两公司当前的市场价值分别记为PV A和 PV B(固定值);A 、B 两公司当前股票的市场价格与其真实价值完全一致,分别为 MP A和 MP B(固定值);A 、B 两公司当前的股东权益分别记作SE A和 SE B(固定值)。

MM定理

MM定理是指:在完善的资本市场的假设下(包 括无交易成本,信息充分自由,借贷平等, 资产任意分割,无破产风险等内容),(1)如果 不存在税收,则企业的价值与资本结构无关,这 被称为MM定理Ⅰ,它说明企业无论债务融资 经营,还是权益融资经营,与企业的经营状况是 无关的;(2)如果有税负存在,则企业价值与企 业债务呈线性关系,则债务越多,企业价值越高, 这被称之为MM定理Ⅱ,它说明企业应充分利 用债务资本的节税优势,企业应尽最大可能负 债经营,最好为100%负债融资.

பைடு நூலகம்

显然,这两种极端与现实相距甚远,因此被 称为资本结构之谜.(3)在股东认为投资于项 目的最低要求收益率的意义上,资本成本是 项目本身及其风险的属性,而不是用来为项 目融资的证券及其风险的属性.这三个定理 被归纳为"MM资本结构定理",并与"MM股 资本结构定理" "MM资本结构定理 利定理"相区别.MM股利定理是指公司可以 通过增加新负债来扩大财务杠杆, 通过增加新负债来扩大财务杠杆,并用由此 得来的收益支付股利,或者购回股票. 得来的收益支付股利,或者购回股票.实际 上,MM股利定理包含在MM资本结构定理之 中.

�

第二章:MM定理

一、在MM条件下,企业的资本结 构与企业的价值无关 A、资本结构指负债与权益的比 例结构 B、从结果看,与人们的直觉相 去甚远,似乎金融活动不创造价 值

二、MM条件 1、无摩擦环境假设 A、企业不缴纳所得税 B、企业发行证券不需要交易成本 C、信息披露是公正的 D、可无成本解决与外部的利益冲 突问题 2、企业发行的负债无风险,即购买 企业的负债的收益是无风险收益率

债A的量 无风险债券的量

d、一年后:如果 上升:Iu= ∆*107+L*1.02=103 下跌:Id= ∆*98+L*1.02=98.5

e、解联立方程得: ∆=1/2 L=49.5/1.02 将 ∆,L代入(3)得: I=100*1/2+49.5/1.02=98.52941 说明用假设的证券:证券1和2作定价工 具结果是正确的。

解(1)和(2)得: rf-d πu = rf(u-d) u- rf πd = rf(u-d) 基本证券可以用来复制其他证券,作为债券的定 价工具。

5、例:令pA=100, 无风险收益率rf=2%, d=0.98,u=1.07,则: 1.02-0.98 =0.435730 π u= [1.02*(1.07-0.98)] 1.07-1.02 π d= =0.544662 [1.02*(1.07-0.98)] 给A定价: pA= π uupA+ π dd pA = 0.435730*107+0.544662*98=100

1

3、复制A pA: πu u pA+ π dd pA 显然,期末时两边的现金流相等。 根据无套利原理,期初的复制品与被 复制品价值也应相等: 即: πu u + π dd=1 (1)

4、同时购买1份基本证券1和1份基本证券 2,1年后无论怎样价值都是1元,即为无 风险收益1元,假设无风险收益率为rf, 则: 1 1 πu + π d= = (2) 1+ rf rf

第八讲 MM定理

(三)传统理论

传统理论认为,企业利用财务杠杆尽管会导致权益成本 的上升,但在一定程度内却不会完全抵消利用成本率低的债 务所获得的好处,因此会使加权平均资本成本下降,企业总 价值上升。但是,超过一定程度地利用财务杠杆,权益成本 的上升就不再能为债务的低成本所抵消,加权平均资本成本 便会上升。以后,债务成本也会上升,它和权益成本的上升 共同作用,使加权平均资本成本上升加快。这样加权平均资 本成本线呈现U型结构,加权平均资本成本从下降变为上升的 转折点,是加权平均资本成本的最低点,这时的负债比率就 是企业的最佳资本结构。

A、B两公司当前的市场价值分别记为 PVA 和 PVB ;

A、B两公司当前股票的市场价格分别为 MPA 和 MPB 。

考虑一个套利策略:卖出A公司1%的股票;同时买入 B公司1%的股票和1%的债券。这种套利策略产生的即时现 金流和未来现金流如下表:

则, NC 0 PVA SB * MPB D 0 PVA SB * MPB D PVB

B公司的股票价格高于A公司,比如B公司股票价格 为12元,A公司股票价格为10元。投资者拥有7股B公司 的股票。

则,投资者会出售B公司的股票,得到84元,并用其 中的70元购买A公司7股股票,再以10%的利率借入30元 再购买3股A公司的股票,这样投资者就能拥有10股A公 司股票和利率为10%的30元负债,而这个投资组合与7股 B公司股票有相同的收益和风险,但却节省了14元钱。

(二)营业收益理论

营业收益理论认为,不论财务杠杆如何变化,企业加权 平均资本成本都是固定的,因而企业的总价值也是固定不变 的。这是因为企业利用财务杠杆时,即使债务成本本身不变, 但由于加大了权益的风险,也会使权益成本上升,于是加权 平均资本成本不会因为负债比率的提高而降低,而是维持不 变。因此,资本结构与公司价值无关;决定公司价值的应是 其营业收益。

' mm定理

' mm定理

MM定理是一项经济学理论,它是由经济学家阿尔伯特·安格尔和威廉·莫尔斯在20世纪20年代提出的。

MM定理的全称是“货币中性定理”(Money Neutrality Theorem),它认为在长期的情况下,货币供应量的变化不会影响实际经济活动的总量,只会影响价格水平。

MM定理的核心思想是,长期来看,货币供应量的变化只会影响价格水平,而不会影响实际经济活动的总量。

这是因为,当货币供应量增加时,人们会有更多的货币来购买商品和服务,这会导致价格上涨。

但是,在长期的情况下,企业和个人会逐渐调整他们的行为,以适应新的价格水平。

例如,企业会增加生产,以满足更高的需求,而个人则会减少储蓄,增加消费。

MM定理的另一个重要的观点是,货币政策并不能永久地影响实际经济活动的总量。

这是因为,当货币政策导致价格水平上涨时,人们会逐渐适应新的价格水平,企业和个人也会逐渐调整他们的行为,以适应新的经济环境。

因此,货币政策只能在短期内影响实际经济活动的总量,而在长期的情况下,它只会影响价格水平。

然而,MM定理并不是完全正确的。

在实际经济中,货币供应量的变化可能会对实际经济活动产生影响,特别是在短期内。

例如,当货币供应量增加时,企业和个人可能会增加投资和消费,以利用更多的货币。

此外,货币政策也可能会产

生长期的影响,例如通过影响利率来影响投资和消费。

总之,MM定理是一项重要的经济学理论,它认为货币供应量的变化只会影响价格水平,而不会影响实际经济活动的总量。

然而,在实际经济中,货币供应量的变化可能会对实际经济活动产生影响,特别是在短期内。

MM定理

MM定理美国经济学家莫迪格里尼(Modigliani)和米勒(Mi11er)指出,在一定的条件下,企业无论以负债筹资还是以股权资本筹资都不影响企业的市场总价值。

因为,如果企业偏好债务筹资,债务比例相应上升,企业的风险随之增大,股票价格就会下降。

企业从债务筹资上得到的好处会被股票价格的下跌所抹掉,从而导致企业的总价值(股票加上债务)不变。

企业以不同的方式筹资只是改变了企业的总价值在股权者和债权者之间分割的比例,却不改变企业价值的总额。

这就是MM定理。

MM定理是高度抽象的理论推导,它面对来自生活的挑战,不同筹资方式的许多因素会影响到企业价值总额:如股票和债券筹资的纳税的先后、破产的可能性、对经理制约的程度、保持企业形象的效果、企业控制权的大小,等等。

距离《美国经济回顾》1958年六月发表MM定理的第一篇文章《资本成本、公司财务以及投资理论》已经30年了。

我已经被邀请庆祝或者说回顾当时我们所做的工作,并且估计经过了三十年的大量检验以及艰苦的争论后,在当前MM定理仍能适用的范围。

某些争论现在已经有了定论。

我们的定理I,即公司的价值与其资本结构(公司债权/股权)无关,已经被认为是对完全资本市场均衡的一种表述。

当时我们对这个定理采用了新颖的套利证明方式,现在其正确性没有任何争论了,与这种套利本质相似的证明如今在我们整个金融领域里十分常见[5]。

这个定理,也就是大家经常说到的MM定理,已经扩展到公司财务以外的领域中,比如货币银行、财政政策以及国际金融。

[6]很显然,定理I以及它的证明已经被经济理论所广泛接受。

然而MM定理I的价值不变性,在其产生的公司财务领域中还有待实证检验。

对于我们的不变性理论在实践中的应用产生怀疑是可以理解的,因为不论什么时候随便拿来一张金融类报纸,我们都可以看到这样的内容,即当某公司进行资本结构重组后,其市值都会有大幅度的提升。

虽然囿于从字面上理解资本结构无关的观点或者公司财务“不起作用”的观点时常还会归结到我们的头上(可能是源于我们对自己观点最极端的表达),但实际上这和我们表述关于定理在真实世界中应该如何应用相去甚远。

mm定理1和定理2公式

mm定理1和定理2公式

随着经济发展,加上国家实施的教育政策,高等教育得到了充分的重视,越来越多的人决定进入大学学习,不少人对MM定理1和定理2很感兴趣。

MM定理1指出:当投资者把资金放在等额投资上,使每次投资的金额都一样时,实际投资的年化回报率和投资的周期有一定的关系,即越长的投资期限返回率就越高,投资期限越短,回报率也将越低。

MM定理2则认为:如果投资者预期所投资的期权给他带来报酬,那么在市场上可以找到相同报酬,但不同投资额度的投资品种。

这表明,在不变的预期收益率下,当投资额度增加时,其回报率也会随之增加。

总而言之,MM定理1和定理2表明投资者需要选择合适的投资额度和投资周期,才能拥有一个实现高回报的投资策略。

此外,随着投资资金的增加,投资期限也要随之增长,以实现高回报。

因此,MM定理1和定理2的主要结论可以用来帮助学生正确解读投资行为,为他们提供一个明智的投资组合管理策略。

这对高校学生和教师来说都是很有用的,在实际投资生活中制定智慧的投资策略,可以使投资者进入一个新的投资水平,实现财富增长。

mm(modigliani-miller)定理

mm(modigliani-miller)定理mm(modigliani-miller)定理是现代公司金融理论中的重要定理之一,它主要是由意大利经济学家弗兰科·莫迪利亚尼(Franco Modigliani)和美国经济学家墨顿·米勒(Merton Miller)于20世纪50年代初提出的。

这一定理对于企业的资本结构决策和企业价值的理论分析提供了重要的指导,也成为金融经济学和企业财务管理领域中的基本原理之一。

mm定理主要围绕着企业的价值、资本结构和股东财富三者之间的关系展开,其核心思想是企业的价值与其资本结构无关,即资本结构不会对企业价值产生影响。

下面我们将从几个方面简要介绍mm定理的核心内容及其在实际中的应用。

一、mm定理的基本假设1.平稳假设mm定理的核心假设之一是企业所经营的产业和市场是完全竞争的,不会发生市场垄断现象。

这一假设为mm定理的推导和结论提供了理论基础,也使得mm定理的结论能够在理论和实践中得到广泛的应用。

2.完美资本市场假设mm定理还假设资本市场是完美的,即在资本市场上不存在任何交易成本和信息不对称,投资者可以充分自由地买卖证券,并且可以获得有关企业的一切信息。

这一假设为mm定理提供了理论前提条件,并使得mm定理的结论更加具有普遍适用性。

3.纳税假设mm定理还假设企业所面临的纳税情况是一致的,即不考虑个人所得税、公司所得税和其他税收差异对企业的影响。

这一假设在一定程度上简化了mm定理的推导和分析,使得mm定理的结论更加清晰和易于应用。

二、mm定理的核心内容1.企业价值与资本结构无关mm定理的核心内容之一是企业的价值与其资本结构无关,即企业价值不会因为改变其资本结构而产生变化。

这一结论为企业在进行资本结构决策时提供了重要的指导,也为投资者和管理者在进行投资决策时提供了理论依据。

2.资本成本与债务成本mm定理还指出了资本成本与债务成本之间的关系,即企业的资本成本等于其债务成本与权益成本的加权平均。

MM定理原文翻译

资本成本,公司财务和投资理论作者:佛朗哥.莫迪利安尼,莫顿.米勒翻译:莫不造目录I.有价证券的价值、杠杆以及资本成本 (3)A.未知现金流的资本化利率 (3)B.债务融资及其对有价证券价格的影响 (4)C.基础结论的一些条件及延伸 (6)D.结论I和及其与现有学说的关系 (7)E.基础结论的初步实证 (9)II.投资理论分析的解释 (11)A.资本结构和投资策略 (11)B.结论三和公司财务计划 (13)C.公司收入税对于投资决策的影响 (14)III.结论 (15)假设:1.资金(储蓄)用于获得不确定收益,2.资本可以通过多种途径获得:可以只用债券融资(表现为货币索取权),也可以只发行股票(给予股票持有者不确定的税后收入分红)的多种方式,还可以两种一起用。

对于在以上假设条件下的公司,“资本成本”指什么?这个问题至少有以下三种争论:1.公司财务专家考虑的是公司筹资的技巧,以便于公司能够生存和成长;2.管理经济学家考虑的是资本预算;3.经济学家考虑的是从微观和宏观两个层次上来解释投资行为。

在多篇正式分析中,至少经济学家们曾经尝试强调过资金成本重要性的问题,比如他们认为实物资产,比如债券,可以被看做固定收益的现金流。

在这样的假设下,经济学家总结得到公司所有者的资本成本即债券收益率,然后得到了为人们熟知的结论:理性的公司将一直投资直到实物资产的边际收益等于市场利率。

该主张显然服从两个确定相等的理性决策标准:利润最大化或者市值最大化。

根据第一个标准来看,能够增加公司所有者净利润的实物资产是值得持有的。

但净利润只有在时才会增长。

根据第二个标准(市值最大化),当资产能够增加股东权益价值时候值得持有,也即资产带来的市值增长超过持有的成本。

但资产的价值增值是由它在市场利率水平下所产生的资本化的现金流决定的,并且只有在资产收益率超过利息率,资产资本化的价值超过成本。

注意到这一点,故不论在何种构想下,资本成本等于债券利息率,而不论资金是通过借贷工具还是发行新的普通股股票。

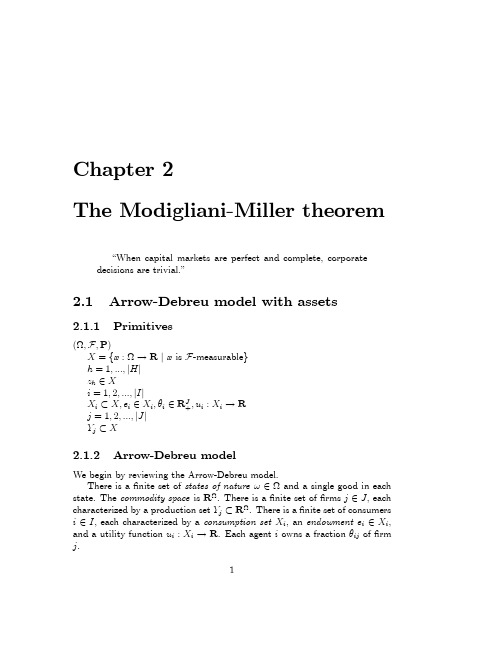

第二MM定理(纽约大学艾伦和盖尔金融经济学讲义)

Chapter2The Modigliani-Miller theorem “When capital markets are perfect and complete,corporate decisions are trivial.”2.1Arrow-Debreu model with assets2.1.1Primitives(Ω,F,P)X={x:Ω→R|x is F-measurable}h=1,...,|H|z h∈Xi=1,2,...,|I|X i⊂X,e i∈X i,θi∈R J+,u i:X i→Rj=1,2,...,|J|Y j⊂X2.1.2Arrow-Debreu modelWe begin by reviewing the Arrow-Debreu model.There is afinite set of states of natureω∈Ωand a single good in each state.The commodity space is RΩ.There is afinite set offirms j∈J,each characterized by a production set Y j⊂RΩ.There is afinite set of consumers i∈I,each characterized by a consumption set X i,an endowment e i∈X i, and a utility function u i:X i→R.Each agent i owns a fractionθij offirm j.12CHAPTER2.THE MODIGLIANI-MILLER THEOREM An allocation is an array(x,y)=³{x i}i∈I,{y j}j∈J´such that x i∈X i for every i and y j∈Y j for every j.An allocation(x,y)is attainable ifX i x i=X i e i+X j y j.A price system or price vector is a non-zero element p∈RΩ.An Walrasian equilibrium consists of an attainable allocation(x,y)and a price system such that,for every j,y j∈arg max{p·y j:y j∈Y j},and for every i,x i∈arg max{u i(x i):x i∈X i,p·x i≤p·Ãe i+X jθij y j!.Note that unlike the standard model,we assume that consumers receive cashflows in each state directly.Note that shareholders unanimously want thefirm to adopt profit maxi-mization as its objective function.Under well known conditions,every competitive equilibrium is Pareto-efficient and every Pareto-efficient allocation is a competitive equilibrium with lump-sum transfers.2.1.3SecuritiesNow we introduce afinite set of securities h∈H each represented by a vector of returns z h∈RΩ.Securities are in zero net supply.The vector of securities prices is denoted by q∈R H where q h is the price of security h.Let(x,y,p)be a Walrasian equilibrium and suppose that consumers and firms are allowed to trade securities at the prices q.Letαj(resp.αi)denote firm j’s(resp.consumer i’s)portfolio excess demand for securities.Firm j’s profit is nowp·Ãy j+X hαjh z h!−q·αjand consumer i’s budget constraint is nowp·x i+q·αi≤p·Ãe i+X jθij y j+X hαih z h!.2.1.ARROW-DEBREU MODEL WITH ASSETS3Equilibrium requires thatq h=p·z h,∀h∈H.Otherwisefirms could increase profits without bound.But under this condi-tion,any portfolio is optimal.Thus equilibrium with securities requires only that attainability be satisfied:X iαi+X jαj=0.We can do the same thing with traded equity.If equity is fairly priced,there is no reason for anyone to trade it.2.1.4Irrelevance of capital structurea i=(x i,αi,βi)∈A i≡X i×R H×R Ja j=(y j,αj)∈A j≡Y j×R Ha=(a i)i∈I×(a j)j∈JDefinition1An allocation a=(a i)i∈I×(a j)j∈J is attainable ifX i∈I x i=X j∈J y jX i∈Iαi+X j∈Jαj=0X i∈Iαi=1.Definition2An attainable allocation a=(a i)i∈I×(a j)j∈J is weakly efficient if there does not exist an attainable allocation a0=(a0i)i∈I×(a0j)j∈J such that u i(x i)<u i(x i)for all i.An attainable allocation a=(a i)i∈I×(a j)j∈J is(strongly)efficient if there does not exist an attainable allocation a0= (a0i)i∈I×(a0j)j∈J such that u i(x i)≤u i(x i)for all i and u i(x i)<u i(x i)for some i.Definition3A Walrasian equilibrium consists of an attainable allocation a=(a i)i∈I×(a j)j∈J and a price vector(p,q)∈X×R H such that,for every j,a j∈A j maximizes the value of thefirmV j=v j−X h q hαjh=p·Ãy j+X hαjh z h!−X h q hαjh4CHAPTER2.THE MODIGLIANI-MILLER THEOREMand,for every i,a i∈A i maximizes u i(x i)subject to the budget constraint p·x i+X hαih q h+X jβij v j≤p·e i+X jθij V j+p·ÃX hαi z h+X jβijÃy j+X hαjh z h!!.Theorem4Let(a,p,q)∈X×R H∈A×X×R H be a Walrasian equilibrium and let(α0j)j∈J be an arbitrary allocation of portfolios forfirms.Then there exists a Walrasian equilibrium(a0,p,q)such thata0=(a0i)i∈I×(a0j)j∈Ja0i=(x i,α0i,β0i),∀ia0j=(y j,α0j),∀j.Note also that,by the previous argument,V j=V0j for every j.There are two aspects to the Modigliani-Miller theorem:one says that thefirm’s choice offinancial strategyαj has no effect on the value of the firm(or shareholder’s welfare);the other says that the choice ofαj has no essential impact on equilibrium.Here we are making the second(stronger) claim.2.2Equilibrium with incomplete marketsTo simplify,and avoid some thorny issues about the objective function of the firm,we assume that production sets are singletons:Y j={¯y j},∀j∈J.We start by assuming thatfirms do not trade in securitiesαj=0.There are no Arrow securities,so that consumption bundles can only be achieved by trading securities.x i=e i+X jθij y j+X hαij z h+X jβij y j.2.2.EQUILIBRIUM WITH INCOMPLETE MARKETS5 Sincefirms have no decision to make,equilibrium is achieved if consumers maximize their utility subject to the budget constraint:max u i(x i)s.t.P jβij v j+q·αi≤P jθij v j;and markets for shares and securities clear:X iαi=0and X iβi=(1,...,1).Now changeαj=0toˆαj,change v j toˆv j=v j+q·αj,and changeαi to ˆαi=αi−P jβijˆαj.Checking the optimality of the consumers problem and the attainability conditions we see that the economy is still in equilibrium. Definition5An equilibrium with incomplete markets consists of an attain-able allocation a=(a i)i∈I×(a j)j∈J∈A and a price vector(q,v)∈R H×R J such that,for every j,a j∈A j maximizes the value of thefirmV j=v j−X h q hαjh=max i(µi·Ãy j+X hαjh z h!)−X h q hαjhand,for every i,a i∈A i maximizes u i(x i)subject to the budget constraintX hαih q h+X jβij v j≤X jθij V j,wherex i=e i+X hαih z h+X jβijÃy j+X hαjh z h!.Theorem6Let(a,q,v)∈A×R H×R J be an equilibrium with incomplete markets and let(α0j)j∈J be an arbitrary allocation of portfolios forfirms.Then there exists an equilibrium with incomplete markets(a0,q,v0)such thata0=(a0i)i∈I×(a0j)j∈Ja0i=(x i,α0i,β0i),∀ia0j=(y j,α0j),∀j.6CHAPTER2.THE MODIGLIANI-MILLER THEOREM Note that the space of commodity bundles that can be spanned by trading equity and securities is exogenous,but only because we have assumed the firm’s choice of production plan is exogenous.In other words,there is no financial innovation.This assumption is crucial for the MM theorem.2.3Default2.3.1Default with complete marketsFor simplicity we assume there is a singlefirm j=1with a single feasible production plan y(ω)>0,and a single security with payoffs z(ω)=1. Limited liability raises the possibility of default and risky debt.Letˆz(αj,ω) denote the return to risky debt andˆy(αj,ω)the return to equity in afirm with risky debt.Thenˆz(αj,ω)=½z(ω)if y(ω)+αj z(ω)≥0y(ω)/(−αj2)if y(ω)+αj z(ω)<0.andˆy(αj,ω)=½y(ω)+αj z(ω)if y(ω)+αj z(ω)≥00if y(ω)+αj z(ω)<0.If there are complete markets,the value of the risky debt isˆq=p·ˆz(αj)and the value of equity isˆv=p·ˆy(αj).The value of thefirm to the original shareholders isˆV=ˆv+ˆqαj=p·ˆy(αj)+αj p·ˆz(αj)=p·y.So default doesn’t add value to thefirm.Assume that there is a single type offirm j consisting of a continuum of identicalfirms.Thesefirms choose different levels of risky debt.The number of securities may be great enough to span the entire commodity space RΩ. For example,suppose y(ω)=ωand chooseαωj=−ω+1forω=1,...,|Ω|.2.3.DEF AULT7Thenˆy³α|Ω|j´pays one unit ifω=|Ω|and nothing otherwise,that is,it is an Arrow security for the stateω=|Ω|.A portfolio consisting of one unit ofˆy³α|Ω|−1j´and minus two units ofˆy³α|Ω|j´will yield one unit in state ω=|Ω|−1and nothing otherwise,that is,it is an Arrow security for the stateω=|Ω|−1.Continuing in this way we can generate Arrow securities for each state.This is a case where capital structure is irrelevant for the individualfirm,but not for the equilibrium.2.3.2Default with incomplete marketsTo define an equilibrium,we assume that consumers can hold thefirm’s debt but cannot issue debt or sell short thefirm’s equity.(This isn’t necessary, but simplifies the story).Definition7An equilibrium with incomplete markets and default consists of an attainable allocation a=(a i)i∈I×(a j)∈A and a price vector(q,v)∈R H×R such that a j∈A j maximizes the value of thefirmV j=v j−qαj=max i{µi·(y j(αj)+αjˆz(αj))}−qαj and,for every i,a i∈A i maximizes u i(x i)subject to the budget constraintαi q+βi v≤θi V,wherex i=e i+αiˆz(αj)+βi(y j(αj)+αjˆz(αj)).In this case,we have to deal with the valuation problem explicitly:be-cause markets are incomplete,individuals may disagree in their valuation of a security.Only those who value it most highly will hold a positive quantity of a security or equity in equilibrium.2.3.3Related issuesWith complete markets,all shareholders agree that value maximization is the right objective function for thefirm.With incomplete markets,this may not be the case.Thefirm’s choice of y j andαj has two effects,on the value of thefirm V j and on the risk sharing that can be achieved by8CHAPTER2.THE MODIGLIANI-MILLER THEOREM holding shares and risky debt.One solution to this problem:if thefirm’s cash stream can be spanned by otherfirms’cash streams,the contribution to risk sharing is redundant and only the value of thefirm matters.See Bell Journal Symposium(Ekern and Wilson(1974),Leland(1974),Radner (1974)).Another solution:if there is a large number of identicalfirms,each type of consumer can hold shares in a version of thefirm that uniquely optimizes his needs for risk sharing.See Hart(1979).When these are not available,for example,because the number offirms isfinite,the theory of thefirm becomes very difficult(see for example,Dreze(1974),Grossman and Hart(1979)).Perhaps for this reason,much fo the theory of general equilibrium with incomplete markets has been developed for pure exchange models.For the valuation problem in general,see Allen and Gale(1988)or the Allen and Gale(1994).For an analysis of the Modigliani-Miller Theorem with default in a partial equilibrium setting,see Stiglitz(1969)and Hellwig (1981).2.4BibliographyAllen,F.and D.Gale,(1988).“Optimal Security Design,”Review of Finan-cial Studies1,229-263.–(1992).“Arbitrage,Short Sales,and Financial Innovation”Economet-rica59,1041-68.–(1994).Financial Innovation and Risk Sharing.Cambridge,MA:MIT Press.Arrow,K.(1964).“The Role of Securities in the Optimal Allocation of Risk-Bearing,”Review of Economic Studies31,91-96.Arrow,K.and G.Debreu(1954).“Existence of equilibrium for a com-petitive economy,”Econometrica22,265-290.Dammon,R.and R.Green(1987).“Tax Arbitrage and the Existence of Equilibrium Prices for Financial Assets,”Journal of Finance42,1143-66.Duffie,J.D.and W.Shafer(1985).“Equilibrium in Incomplete Markets: I—A Basic Model of Generic Existence,”Journal of Mathematical Economics 14,285-300.–(1986).“Equilibrium in Incomplete Markets:II;Generic Existence in Stochastic Economies,”Journal of Mathematical Economics15,199-216.Dreze,J.(ed.)(1974).Allocation under Uncertainty:Equilibrium and Optimality;proceedings from a workshop sponsored by the International2.4.BIBLIOGRAPHY9 Economic Association.New York:Wiley.Ekern,Steinar and Robert Wilson(1974).“On the Theory of the Firm in an Economy with Incomplete Markets Bell Journal of Economics5,171-80.Grossman,S.and O.Hart(1979).“A Theory of Competitive Equilibrium in Stock Market Economies,”Economtrica47,293-329.Hart,O.(1975).“On the Optimality of Equilibrium when the Market Structure is Incomplete,”Journal of Economic Theory11,418-43.–(1979).“On Shareholder Unanimity in Large Stock Market Economies,”Econometrica47,1057-83.Hellwig,M.(1981)“Bankruptcy,Limited Liability,and the Modigliani-Miller Theorem,”American Economic Review71,155-70.Leland,H.(1974).“Production Theory and the Stock Market,”Bell Journal of Economics5,125-44.Magill,M.and M.Quinzii(1996).Theory of Incomplete Markets,Volume 1.Cambridge MA:MIT Press.Radner,R.(1972).“Existence of Equilibrium of Plans,Prices,and Price Expectations in a Sequence of Markets,”Econometrica40,289-303.–(1974).“A Note on Unanimity of Stockholders’Preferences among Alternative Production Plans:A Reformulation of the Ekern-Wilson Model”Bell Journal of Economics5,181-84.Stiglitz,J.(1969)“A Re-Examination of the Modigliani-Miller Theorem,”American Economic Review59,784-93.。

' mm定理

' mm定理MM定理是一种经典的数学定理,它是由两位著名的数学家Minkowski和Minkowski共同发现的。

这个定理的内容是关于几何中的一个重要问题:如何在一个平面上找到一个最短的路径,使得这个路径经过一些给定的点。

MM定理的核心思想是:在一个平面上,如果有一些点,我们可以通过连接这些点来形成一条路径。

这条路径的长度是所有连接点的线段长度之和。

那么,如果我们要找到一条最短的路径,使得这个路径经过所有给定的点,那么我们可以使用MM定理来解决这个问题。

MM定理的具体内容是:在一个平面上,如果有一些点,我们可以通过连接这些点来形成一条路径。

那么,这条路径的长度一定大于或等于这些点之间的最短距离之和。

也就是说,如果我们要找到一条最短的路径,使得这个路径经过所有给定的点,那么这条路径的长度一定大于或等于这些点之间的最短距离之和。

这个定理的证明非常简单。

我们可以假设存在一条路径,它的长度小于这些点之间的最短距离之和。

那么,我们可以通过将这条路径上的某些线段替换成这些点之间的最短距离来得到一条更短的路径。

这个过程可以一直进行下去,直到我们得到的路径的长度等于这些点之间的最短距离之和。

因此,我们可以得出结论:这条路径的长度一定大于或等于这些点之间的最短距离之和。

MM定理在实际应用中非常有用。

例如,在旅行商问题中,我们需要找到一条最短的路径,使得旅行商可以经过所有的城市。

这个问题可以通过使用MM定理来解决。

我们可以先计算出所有城市之间的最短距离,然后使用MM定理来确定最短路径的下界。

这个下界可以帮助我们快速地找到最优解。

MM定理是一个非常重要的数学定理,它可以帮助我们解决许多实际问题。

无论是在旅行商问题中,还是在其他的应用中,MM定理都可以为我们提供有用的指导。

MM定理

MM模型(Modigliani Miller Models,米勒一莫迪利安尼模型,公司资本结构与市场价值不相干理论)MM模型的含义MM理论是莫迪格利安尼(Modigliani)和默顿·米勒(Miller)所建立的公司资本结构与市场价值不相干模型的简称。

MM定理的基本假设有:第一,资本市场是完善的,即所有的市场主体均可方便地获取所需要的各种相关信息。

第二,信息是充分的、完全的,不存在交易费用和成本。

第三.任何一种证券均可无限分割。

投资者是理性经济人,以收益最大化为投资目标。

第四,公司未来平均预期营业收益以主观随机变量表示。

投资者具有一致性预期,对每一公司未来息前税前收益的概率分布及期望值有相同的估计。

而且,未来各期预期营业收益的概率分布的期望值与现期的相同。

第五,所有债务都是无风险的。

个人和机构都可按照无风险利率无限量地借入资金。

而且,不存在公司所得税。

MM理论的修正:MM理论的发展经历了不断修正的过程,由完善资本条件下的MM 理论逐渐形成了含公司税的MM理论、含个人税的MM理论以及权衡理论。

(一)完善资本条件下MM理论莫迪格利安尼(Modigliani)和米勒(Miller)对完善的资本市场做出了如下假设:一是不存在税收,二是市场是没有矛盾冲突的,不存在交易成本,三是直接破产成本间接破产成本是不存在的,四是个人和公司的借贷利率相同。

在完善资本市场的假设条件下,莫迪格利安尼(Modigliani)和米勒(Miller)认为公司的价值不受财务杠杆作用的影响,杠杆公司的价值V L等于无杠杆公司的价值V U,这就是著名的MM命题I(无税)的基本思想,即任何公司的市场价值与其资本结构无关,企业的市场价值只由预期收益的现值水平决定。

(二)含公司税的MM理论在完全资本市场下不存在税收,所以公司的价值与债务无关,但是在考虑公司税的情况下,债务融资就有一个重要的优势,因为公司支付的债务利息可以抵减应纳税额,而现金股利和留存收益则不能。

《金融工程学》MM定理

• 无套利均衡分析——金融工程的方法论 • MM理论 • MM定理在证券估值上的应用

2.6

一、无套利均衡分析

(一)什么是无套利均衡分析?

•当市场处于不均衡状态时,价格偏离了 由供需关系决定的价值,此时就出现了套 利机会。而套利力量将会推动市场重建均 衡。市场一恢复均衡,套利机会就消失。 在市场均衡时无套利机会,这就是无套利 机会的均衡分析的依据。

期收益率为10%;公司B的资本分别由400万元负债和 请5在万M股M的条股件权下构,成,已知MM公理司论B应发用行练的习债券年利率为8%。 (1)判定公司B的股票价格是多少? (2)计算公司B的权益资本成本。 (3)计算公司B的加权平均资本成本。

1%B公司的债券多头 1%B公司的股票多头

净现金流

-1% × 4000万元=-40 +(40万元×8%)=+3.2万元 万元

- (5000股×100元/ +(1%×(EBIT-320万元))

股)= -50万元

=+6.8万元

+10万元

0

2.6

三、MM定理

二、MM定理的基本分析过程

我们发现了一个规律:无论B公司的股票数量是多少, 权益的市场价值(股份数*价格)都是6000万元。

套利的机会

2.6

一、无套利均衡分析

某股票A市场交易 价格为5.90元/股。

股票A的可转换债券交易价格为102.39元, 每张100面值的转债可以转股20股,转股 价格为5.00元。

套 利

买出转换后的股票A,每股获利 0.88元(不考虑交易成本)

以102.39元买入1张可转换债券,转换成

套利

股票A,股票A的成本为5.12元。

金融学-MM定理精讲

公式为:

VL=Vu+[(1-Tc)(1-Ts)/(1-TD)]×B

其中Ts是股票收入的个人所得税率,TD是利 息收入的个人所得税率。米勒模型的结果表明: MM公司税模型高估了企业负债的好处,因为 个人所得税在某种程度上抵消了企业利息支付 的节税利益,降低了负债企业的价值。不过, 同公司税模型相似,米勒模型的结论是100% 负债时企业市场价值达到最大。

的价值。

MM的公司税模型

1963年莫迪格安尼和米勒发表了《公司所得 税和资本成本:一种修正》一文,放宽了其初 始模型的假设条件,首次将公司税引入MM定 理,并在此基础上重新得出两个命题:

命题一:无负债公司的价值等于公司税后企业 的现金流量除以公司权益资本成本,负债经营 公司的价值等于同类风险的无负债公司的价值 加上减税收益(税率乘以债务的价值)。

资本结构的构成做了大量的实证研究,但结果 发现相关变量的解释效果并不明显,也就是说, 实证检验的结果并不能给MM理论以有力的支 持,这是MM理论一个较严重的缺陷。

MM理论的发展

1、MM的无税模型。(完善资本条件下MM理 论)

2、MM的公司税模型。(含公司税的MM理论) 3、米勒模型。 (含个人税的MM理论 )

MM的无税模型

在完善资本市场的假设条件下,莫迪格利安尼 (Modigliani)和米勒(Miller)认为公司的价值不 受财务杠杆作用的影响,杠杆公司的价值VL等 于无杠杆公司的价值VU,这就是著名的MM定 理1的基本思想:

MM定理的基本假设

第一,资本市场是完善的,即所有的市场主体均可方便地获取所 需要的各种相关信息。

mm定理英文简答

mm定理英文简答(中英文实用版)MM Theorem Brief AnswerThe Modigliani-Miller theorem, commonly referred to as the MM theorem, is a fundamental concept in corporate finance that asserts under certain assumptions, the value of a firm and its cost of capital are unaffected by the way it is financed.This implies that the capital structure, whether through equity, debt, or a combination of both, does not impact the overall value of the company.MM定理是企业金融中的基本理论,它指出在一定的假设条件下,企业的价值和资本成本不会受到其融资方式的影响。

这意味着无论是通过股权、债务还是二者的结合,资本结构都不会影响公司的整体价值。

According to the MM theorem, as long as markets are perfect and there are no taxes, transaction costs, or bankruptcy costs, the total market value of a firm will be the same regardless of its capital structure.This is because investors can replicate the cash flows of the firm through a personal investment strategy, making the firm"s financing decisions irrelevant.根据MM定理,只要市场是完美的,不存在税收、交易成本或破产成本,企业的总市场价值将与其资本结构无关。

无税情况下的MM定理

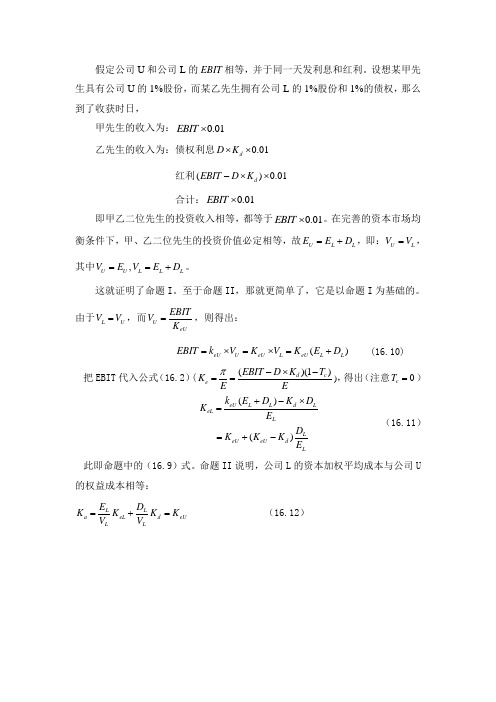

假定公司U 和公司L 的EBIT 相等,并于同一天发利息和红利。

设想某甲先生具有公司U 的1%股份,而某乙先生拥有公司L 的1%股份和1%的债权,那么到了收获时日,

甲先生的收入为:0.01EBIT ⨯

乙先生的收入为:债权利息0.01d D K ⨯⨯

红利()0.01d EBIT D K -⨯⨯

合计:0.01EBIT ⨯

即甲乙二位先生的投资收入相等,都等于0.01EBIT ⨯。

在完善的资本市场均衡条件下,甲、乙二位先生的投资价值必定相等,故U L L E E D =+,即:U L V V =,其中,U U L L L V E V E D ==+。

这就证明了命题I 。

至于命题II ,那就更简单了,它是以命题I 为基础的。

由于L U V V =,而U eU

EBIT V K =,则得出: ()eU U eU L eU L L EBIT k V K V K E D =⨯=⨯=+ (16.10) 把EBIT 代入公式(16.2)(()(1)d c e EBIT D K T K E E

π

-⨯-==),得出(注意0c T =) ()()

eU L L d L eL L

L

eU eU d L k E D K D K E D K K K E +-⨯=

=+- (16.11) 此即命题中的(16.9)式。

命题II 说明,公司L 的资本加权平均成本与公司U 的权益成本相等:

L L a eL d eU L L E D K K K K V V =+= (16.12)。

资本结构和MM定理

EBIT Interest EBT Taxes (Tc = 35%

All-Equity

Recession $1,000 0 $1,000 $350

Expected $2,000 0 $2,000 $700

Expansion $3,000 0 $3,000 $1,050

Total Cash Flow to S/H

r0

rWA C B C B SLrB (1- T C )B S L SLrS rB

编辑ppt

Debt-to-equity ratio (B/S)

15

Total Cash Flow to Investors Under Each Capital Structure with Corp. Taxes

-rB )

编辑ppt

14

The Effect of Financial Leverage on the Cost of Debt and Equity Capital with Corporate Taxes

Cost of capital: r (%)

rS r0SBL(r0-rB) rSr0SB L(1-TC)(r0-rB)

rS = r0 + (B/S)×(1-TC)×(r0 - rB)

rB is the interest rate (cost of debt) rS is the return on equity (cost of equity) r0 is the return on unlevered equity (cost of capital) B is the value of debt S is the value of levered equity

1,000

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

资本成本,公司财务和投资理论作者:佛朗哥.莫迪利安尼,莫顿.米勒翻译:莫不造目录I.有价证券的价值、杠杆以及资本成本 (3)A.未知现金流的资本化利率 (3)B.债务融资及其对有价证券价格的影响 (4)C.基础结论的一些条件及延伸 (6)D.结论I和及其与现有学说的关系 (8)E.基础结论的初步实证 (9)II.投资理论分析的解释 (12)A.资本结构和投资策略 (12)B.结论三和公司财务计划 (13)C.公司收入税对于投资决策的影响 (14)III.结论 (15)假设:1.资金(储蓄)用于获得不确定收益,2.资本可以通过多种途径获得:可以只用债券融资(表现为货币索取权),也可以只发行股票(给予股票持有者不确定的税后收入分红)的多种方式,还可以两种一起用。

对于在以上假设条件下的公司,“资本成本”指什么?这个问题至少有以下三种争论:1.公司财务专家考虑的是公司筹资的技巧,以便于公司能够生存和成长;2.管理经济学家考虑的是资本预算;3.经济学家考虑的是从微观和宏观两个层次上来解释投资行为。

在多篇正式分析中,至少经济学家们曾经尝试强调过资金成本重要性的问题,比如他们认为实物资产,比如债券,可以被看做固定收益的现金流。

在这样的假设下,经济学家总结得到公司所有者的资本成本即债券收益率,然后得到了为人们熟知的结论:理性的公司将一直投资直到实物资产的边际收益等于市场利率。

该主张显然服从两个确定相等的理性决策标准:利润最大化或者市值最大化。

根据第一个标准来看,能够增加公司所有者净利润的实物资产是值得持有的。

但净利润只有在时才会增长。

根据第二个标准(市值最大化),当资产能够增加股东权益价值时候值得持有,也即资产带来的市值增长超过持有的成本。

但资产的价值增值是由它在市场利率水平下所产生的资本化的现金流决定的,并且只有在资产收益率超过利息率,资产资本化的价值超过成本。

注意到这一点,故不论在何种构想下,资本成本等于债券利息率,而不论资金是通过借贷工具还是发行新的普通股股票。

实际上,在确定收益的世界里,借贷和发股筹资相互之间有很大区别。

由于不确定性的存在,必须承认在尝试时候我们常常用到该类分析方法。

该类分析典型形式就是在确定性分析的结果上附加在预期收益上减去的一个风险折价的概念(或者说是对于市场利率的风险贴水)。

投资决策即基于“风险调整”或是“确定等价收益”的收益率与市场利率的比较。

但是对于风险折扣的大小以及如何根据其他变量改变而调整,则仍没有人提出满意的解释。

作为一种方便的近似替代,通过确定性或是“确定等价收益”过程建立的公司模型在处理进行资本筹集和经济波动的粗略处理方面是被广泛认可的。

这样一个模型是建立在众多理论基础上的,比如说我们熟知的肯尼亚总投资函数,总投资被写作利息率的函数,即与下面流动性偏好等式理论中所出现的无风险利率相同的利率。

虽然有人可能会认为该近似数也已经足够精确了,但是在宏观经济领域有充足的证据可以质疑利息率是否真的如该分析所说的对投资利率那么大那么直接的影响。

在宏观经济学领域,确定性模型几乎没有描述性价值,也无法给予金融学专家或管理学专家任何指导,因为他们的主要任务无法用这样一个轻视不确定性、忽视除借贷问题外所有形式融资方式的框架来解决。

直到最近才有经济学家开始正视与风险相关的资本成本的问题。

在这过程当中,他们找到了研究点,并且一直努力将其与那些金融专家和管理专家已经长期研究并更为熟悉的问题融合。

这个对于在充满不确定性的世界里的探寻理性投资和金融政策的指导原则的联合研究,有两条主线。

这些主线表明,事实上,任何一条线的对于世界上的不确定性的推测,无论是最大利润或最大市值,在特定的确定性下都具有相同的含义。

随着不确定性的被认识,这种均衡便消失了。

实际上利润最大化标准已经不再有很完善的定义。

由于不确定性,公司每一个决策所得到的利润结果是不特定的,而是一个个相互独立的结果相互交织形成的的的多元化结果,也可以说成是主观判断的概率分布。

最终利润,简言之,成为了一个随机变量,于是它的最大值也再不具有可操作性。

这个难题也无法用变量最大时的精确预测值来解决。

影响预期价值的决定也会影响结果分布的离散程度和性质。

尤其是,以借贷融资比发行股票融资进行商业风险投资更能增加股东的预期回报,而代价只是增加利润结果的离散程度。

在上述条件下,可选择投资以及融资决策带来的利润结果只能够以权衡预期收益和其他分布特征的所有者的主观“效用”来比较和排序。

因此,对于特定模型的利润最大化标准的推断便演化成了效用最大化,确切地说,更经常是一种定性的、探索性的方式。

效用方法无疑是确定性或者确定性均衡方法的一个进步。

他至少允许我们探索不同融资安排的含义,也赋予了不同类别筹资方式一些意义。

然而,由于资本成本成为了一个重要的主观概念,效用方法在标准化和分析目的上都有着严重的缺点。

比如说,管理层要如何搞清楚持股人们的风险偏好,并且在他们之间做出折中?再比如由于给出的投资机会是否有实施的意义实际上是由某一时刻公司的所有者是谁来决定的,那经济学家要如何建立有意义的投资工具?幸运的是,这些问题不必要解决;对于可能的方式,市值最大化即能够提供资本成本的操作定义和投资的可行理论。

在此种方式下,任何一个投资项目及它的融资计划必须通过以下这几项测试:该项目能否如计划一样筹集到公司股份的市值?如果能的话,就值得实施,如果不能,它的回报低于公司资本的边际成本。

注意到这样一个测试是完全独立于现有股东的偏好的,因为市值反应的不仅是他们的偏好,还有潜在股东的偏好。

如果任何的现有股东不同意管理层以及市场对于该项目的估价,那他可以自由出售股票然后再别的地方进行再投资,但是仍享有管理层决策结果带来的资本增值收益。

市值方法的潜在优势长期以来都被认同;然而分析结论却极少。

财务结构对市值影响理论的急缺,以及如何从客观的市场数据推导出这些影响,都导致了这条线的发展无法达到应有的成果。

本文即基于该理论的发展及其对于资本成本的理解进行研究。

本文的顺序如下:第一部分叙述市值理论的基础理论,然后对其经验实用性做出简要的解释。

第二部分则是展现该理论如何被应用于回答资本成本的问题以及如何在此基础上发展出不确定性条件下的公司投资理论。

通过以上模块分析得出的结果本质上是一个公司与产业的部分均衡。

因此,特定收入流的价格将被看作是连续的和模型外生的变量,如同在标准马歇尔分析中公司和产业总投入价格和其他所有产品价格都是当做给定的来处理一样。

我们选择该层次而非整个经济作为研究对象的原因是在公司和产业的层面上各类专家所关心的资本成本的问题的利息才最为接近。

尽管如此重心就放在了局部均衡分析上,但所得结果仍然是构造一般均衡模型的重要基石,而一般均衡便能解释在此处为外生给定的价格是如何被决定的了。

受文本字数所限,作为此模型补充的一般均衡模型只能延到之后的文章中展现。

I.有价证券的价值、杠杆以及资本成本A.未知现金流的资本化利率首先,想象一个所有物质资产收归属于公司的经济体。

假设在此刻,这些公司只能够通过发型普通股筹集资金,债券发行或者是一半股票一半债券等筹资方式的情况我们在本节结尾再讨论。

每个公司所拥有的物质资产能够为公司的所有者即股东带来不断地现金流;但是一系列现金流的组成部分不必是连续的并且不确定的。

收入的现金流,也就是普通股股利流,将被看做在未来无限持续的。

而我们假设未来现金流的平均价值,或者说是单位时间的平均利润,是有限的并且服从随机概率分布。

我们将把固定股份的未来平均现金流当做股份的回报,将平均值的数学预期当做股份的预期收益。

尽管个人投资者对于股份回报的概率分布形状可能有着不同的看法,我们假设他们至少在预期回报上是一致的。

该种描述不确定现金流的方法值得解释。

首先要注意的是这里的现金流指的是利润而非股息。

下文能够更加清楚看到,只要在管理层是以股东最大利润进行管理的假设下,留存收益就能够等同于被充分认购、首发行的普通股股票。

所以,对于目前的目标来说,一段时期内的现金股利与留存收益的分配区别仅仅是细节问题。

同时也要注意到,利润流的一段时间的平均价值的不确定性不能够与其一段时间内的现金流的连续性元素的多样性相混淆。

多样性和不确定性是两个完全不同的概念,必须与现金流的元素即使是确定的也会具有多样性相区别。

而且能够看到,无论现金流因素是确定的还是不确定的,现金流价值的多样性的影响是二阶得到,对于我们的目的来说可以被放心的忽视。

(其他因素同理)下一个假设在以下分析中扮演了策略性的角色。

我们假设公司能够被分为“相同回报”的等级,某一等级的任何公司发行的股票回报与同一等级的其他公司发行的股票回报成比例(即完全相关)。

这个假设表明了最多在一定比例范围内,同一等级内的不同股份回报不同。

相应的,如果我们调整规模上的不同,将回报的比例考虑到预期回报里,同一等级的比率的概率分布是相同的。

它服从所有相关的股份比例依据(1)所属不同等级(2)预期回报的不同而不同。

该假设的意义在于我们能够将拥有相似股份的不同公司划分组,也就是可完全替代的公司。

于是我们得到了与工业中的可替代产品类似的概念。

为了用马歇尔的价格理论补充该类比,我们假设该分析中的相关股份在完全竞争的完全市场中交易。

通过对相似股票分组的定义,在完全的资本市场均衡中,每一美元的预期回报的价值必须与给定任意等级的股份相同。

或者,等价的,在给定等级中所有股份的价格与其预期回报成比例。

第k类比例为1/ρk,pj代表价格,xi代表k类中的j公司的单位股份的预期回报,于是可以得到(1)或者等价于(2),k等级的j公司的常数该常数ρk(每个等级k都有的)具有几个经济学含义:(a)通过式(2)可以看出来ρk 是等级k中任意股份的预期回报率(b)由式(1)知1/ρk是投资者为k等级的一美元股份可获得的预期收益价值的价格(c)由(1),通过类比永久债券的概念,ρk可以作为k等级公司所产生的不确定收益流的价值资本化的市场利率。

B.债务融资及其对有价证券价格的影响通过新形成的处理不确定现金流的方式,我们可以做出“公司不能发行债券”的假设来解决资本成本的核心问题。

债务融资的引入从根基改变了股票市场。

因为公司的基本结构可能具有不同不力的债务比例、不同公司的股份,甚至同一等级,都可能导致收益的不同概率分布。

在财务语言中,股份与不同程度的财务风险或者“杠杆”相对应,于是他们之间不再是完美的替代品。

为了证明在这些条件下的股票价格决定机制,我们做出以下两个力度比较大的假设,稍后会放松。

(1)假设所有的债券(包括家庭为了持股目的发行的债务)单位时间都能够获得持续的收入,并且该收入无论发行人,对于所有交易者来说都是确定的。

(2)债券同股票一样在一个完全的市场中进行交易,“完全”指的是两个完全相互替代的商品必须以相同的均衡价格出售。