苏州科达2020年三季度经营风险报告

苏州科达2020年三季度财务分析结论报告

苏州科达2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为1,475.86万元,与2019年三季度的1,133.94万元相比有较大增长,增长30.15%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析2020年三季度营业成本为31,603.8万元,与2019年三季度的29,610.07万元相比有所增长,增长6.73%。

2020年三季度销售费用为14,251.06万元,与2019年三季度的14,956.67万元相比有所下降,下降4.72%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用下降情况下营业收入却获得了一定程度的增长,企业销售政策得当,措施得力,销售业务的管理水平明显提高。

2020年三季度管理费用为2,771.73万元,与2019年三季度的2,640.81万元相比有所增长,增长4.96%。

2020年三季度管理费用占营业收入的比例为4.17%,与2019年三季度的4.13%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2019年三季度理财活动带来收益192.82万元,2020年三季度融资活动由创造收益转化为支付费用,支付741.35万元。

三、资产结构分析2020年三季度应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,苏州科达2020年三季度是有现金支付能力的,其现金支付能力为48,177.36万元。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企内部资料,妥善保管第1 页共3 页。

苏州科达2020年财务状况报告

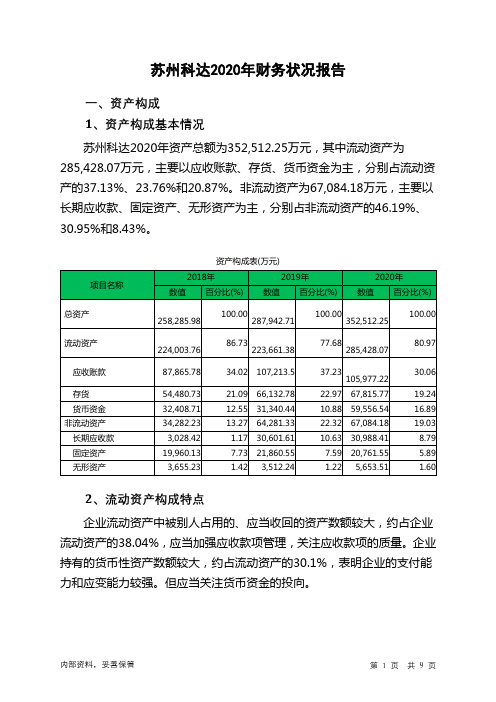

苏州科达2020年财务状况报告一、资产构成1、资产构成基本情况苏州科达2020年资产总额为352,512.25万元,其中流动资产为285,428.07万元,主要以应收账款、存货、货币资金为主,分别占流动资产的37.13%、23.76%和20.87%。

非流动资产为67,084.18万元,主要以长期应收款、固定资产、无形资产为主,分别占非流动资产的46.19%、30.95%和8.43%。

资产构成表(万元)2、流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的38.04%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的30.1%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产224,003.76 100.00223,661.38100.00285,428.07100.00应收账款87,865.78 39.23 107,213.5 47.94105,977.2237.13存货54,480.73 24.32 66,132.78 29.57 67,815.77 23.76 货币资金32,408.71 14.47 31,340.44 14.01 59,556.54 20.87 交易性金融资产0 - 9,300 4.16 26,350 9.23 预付款项7,834.14 3.50 3,183.86 1.42 3,060.1 1.07 其他应收款3,157.29 1.41 3,161.41 1.41 2,609.83 0.91 其他流动资产33,461.17 14.94 2,473.68 1.11 2,442.59 0.863、资产的增减变化2020年总资产为352,512.25万元,与2019年的287,942.71万元相比有较大增长,增长22.42%。

603660苏州科达2023年三季度现金流量报告

苏州科达2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为80,077.22万元,与2022年三季度的78,259.11万元相比有所增长,增长2.32%。

企业通过销售商品、提供劳务所收到的现金为60,498.89万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的95.95%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加3,722.85万元。

二、现金流出结构分析2023年三季度现金流出为65,814.12万元,与2022年三季度的80,479.57万元相比有较大幅度下降,下降18.22%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的40.58%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度减少,经营活动现金流入的稳定性明显下降。

2023年三季度,工资性支出有较大幅度减少,企业现金流出的刚性明显下降。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;取得借款收到的现金;吸收投资收到的现金;收到的税费返还。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;支付给职工以及为职工支付的现金;支付的其他与经营活动有关的现金;偿还债务支付的现金。

四、现金流动的协调性评价2023年三季度苏州科达投资活动需要资金10,025.39万元;经营活动创造资金3,722.85万元。

投资活动所需要的资金不能被经营活动所创造的现金满足,还需要企业筹集资金。

2023年三季度苏州科达筹资活动产生的现金流量净额为3,538.29万元。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为负2,830.18万元,与2022年三季度负2,125.61万元相比现金净亏空有较大幅度增加,增加33.15%。

2023年三季度经营活动产生的现金流量净额为3,722.85万元,与2022年三季度的6,615.27万元相比有较大幅度下降,下降43.72%。

科达利2020年三季度财务分析结论报告

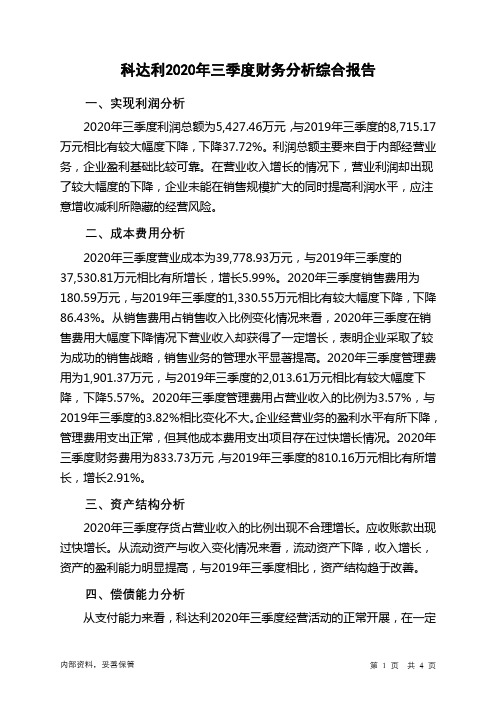

科达利2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为5,427.46万元,与2019年三季度的8,715.17万元相比有较大幅度下降,下降37.72%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2020年三季度营业成本为39,778.93万元,与2019年三季度的37,530.81万元相比有所增长,增长5.99%。

2020年三季度销售费用为180.59万元,与2019年三季度的1,330.55万元相比有较大幅度下降,下降86.43%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2020年三季度管理费用为1,901.37万元,与2019年三季度的2,013.61万元相比有较大幅度下降,下降5.57%。

2020年三季度管理费用占营业收入的比例为3.57%,与2019年三季度的3.82%相比变化不大。

企业经营业务的盈利水平有所下降,管理费用支出正常,但其他成本费用支出项目存在过快增长情况。

2020年三季度财务费用为833.73万元,与2019年三季度的810.16万元相比有所增长,增长2.91%。

三、资产结构分析2020年三季度存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,科达利2020年三季度经营活动的正常开展,在一定内部资料,妥善保管第1 页共4 页。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

苏州科达2020年三季度经营风险报告

一、经营风险分析

1、经营风险

苏州科达2020年三季度盈亏平衡点的营业收入为34,468.71万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为48.15%,表示企业当期经营业务收入下降只要不超过32,014.1万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,苏州科达2020年三季度的带息负债为57,926.01万元,实际借款利率水平为1.28%,企业的财务风险系数为0.88。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供172,261.62万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。