九强生物2020年上半年经营风险报告

九强生物2020年上半年财务风险分析详细报告

九强生物2020年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为82,632.7万元,2020年上半年已经取得的短期带息负债为20,095.06万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供84,830.89万元的营运资本。

3.总资金需求

该企业资金富裕,富裕2,198.2万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为24,824.12万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是31,654.66万元,实际已经取得的短期带息负债为20,095.06万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为31,654.66万元,企业有能力在3年之内偿还的贷款总规模为35,069.93万元,在5年之内偿还的贷款总规模为41,900.47万元,当前实际的带息负债合计为20,095.06万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

该

内部资料,妥善保管第1 页共5 页。

九强生物2020年上半年经营成果报告

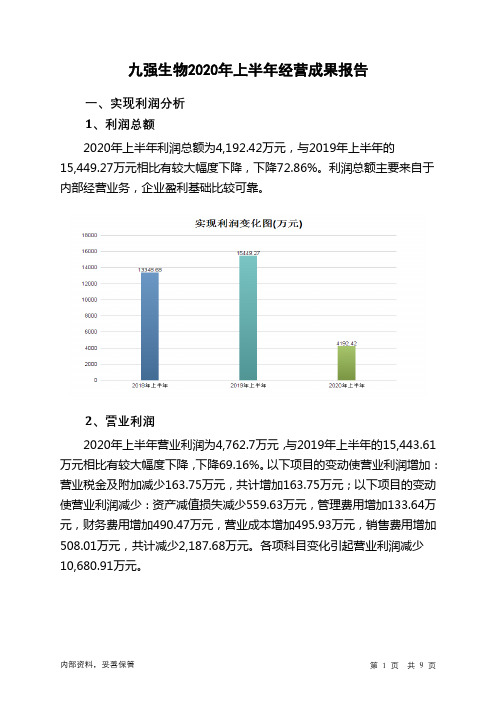

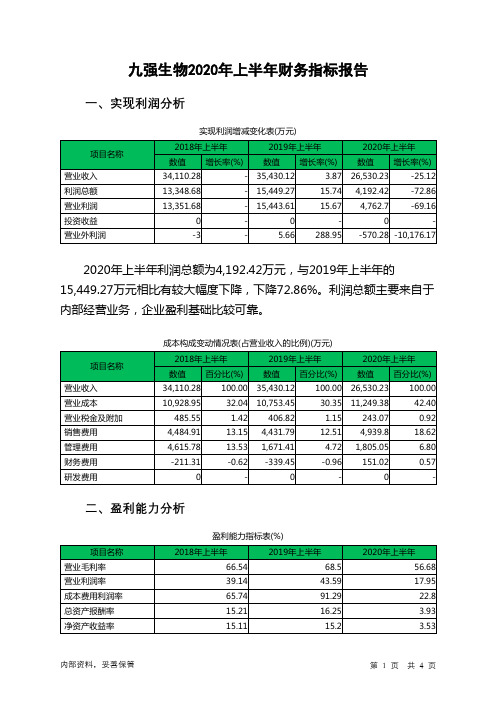

九强生物2020年上半年经营成果报告一、实现利润分析1、利润总额2020年上半年利润总额为4,192.42万元,与2019年上半年的15,449.27万元相比有较大幅度下降,下降72.86%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2020年上半年营业利润为4,762.7万元,与2019年上半年的15,443.61万元相比有较大幅度下降,下降69.16%。

以下项目的变动使营业利润增加:营业税金及附加减少163.75万元,共计增加163.75万元;以下项目的变动使营业利润减少:资产减值损失减少559.63万元,管理费用增加133.64万元,财务费用增加490.47万元,营业成本增加495.93万元,销售费用增加508.01万元,共计减少2,187.68万元。

各项科目变化引起营业利润减少10,680.91万元。

3、投资收益4、营业外利润2020年上半年营业外利润为负570.28万元,与2019年上半年的5.66万元相比,2020年上半年出现较大幅度亏损,亏损570.28万元。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2020年上半年的营业收入为26,530.23万元,比2019年上半年的35,430.12万元下降25.12%,营业成本为11,249.38万元,比2019年上半年的10,753.45万元增长4.61%,营业收入下降,而营业成本上升,表明企业经营业务盈利能力明显下降。

实现利润增减变化表(万元)项目名称2018年上半年2019年上半年2020年上半年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入34,110.28 - 35,430.12 3.87 26,530.23 -25.12 利润总额13,348.68 - 15,449.27 15.74 4,192.42 -72.86 营业利润13,351.68 - 15,443.61 15.67 4,762.7 -69.16 投资收益0 - 0 - 0 - 营业外利润-3 - 5.66 288.95 -570.28 -10,176.17二、成本费用分析1、成本构成情况。

九强生物财务分析报告(3篇)

第1篇一、概述九强生物(股票代码:688086)是一家专注于生物技术领域的高新技术企业,主要从事生物制品的研发、生产和销售。

公司成立于2001年,总部位于我国上海市。

自成立以来,九强生物凭借其强大的研发实力和丰富的产品线,在生物制品市场中占据了重要地位。

本报告将从九强生物的财务状况、盈利能力、偿债能力、运营能力和成长能力等方面进行分析,以期为投资者提供参考。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2022年12月31日,九强生物的总资产为30.35亿元,其中流动资产为18.81亿元,占比61.93%;非流动资产为11.54亿元,占比38.07%。

流动资产主要包括货币资金、应收账款、存货等,表明公司短期偿债能力较强。

(2)负债结构分析截至2022年12月31日,九强生物的总负债为9.81亿元,其中流动负债为6.27亿元,占比63.76%;非流动负债为3.54亿元,占比36.24%。

流动负债主要包括短期借款、应付账款等,表明公司短期偿债压力较小。

(3)所有者权益分析截至2022年12月31日,九强生物的所有者权益为20.54亿元,占总资产的比例为67.67%,表明公司财务结构较为稳健。

2. 利润表分析(1)营业收入分析2022年,九强生物的营业收入为13.57亿元,同比增长20.28%。

这主要得益于公司产品线的丰富和市场的拓展。

(2)毛利率分析2022年,九强生物的毛利率为59.42%,较上年同期提高2.15个百分点。

这表明公司在产品定价和成本控制方面取得了一定的成果。

(3)净利率分析2022年,九强生物的净利率为24.79%,较上年同期提高2.86个百分点。

这表明公司盈利能力有所提升。

三、偿债能力分析1. 流动比率分析2022年,九强生物的流动比率为3.02,表明公司短期偿债能力较强。

2. 速动比率分析2022年,九强生物的速动比率为2.25,表明公司短期偿债能力较好。

四、运营能力分析1. 存货周转率分析2022年,九强生物的存货周转率为3.25,表明公司存货管理效率较高。

300406九强生物2020年报表质量评价

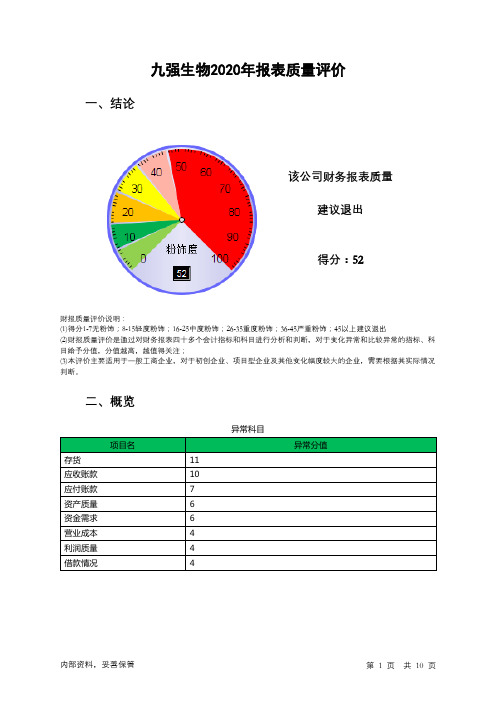

九强生物2020年报表质量评价一、结论该公司财务报表质量建议退出得分:52财报质量评价说明:(1)得分1-7无粉饰;8-15轻度粉饰;16-25中度粉饰;26-35重度粉饰;36-45严重粉饰;45以上建议退出(2)财报质量评价是通过对财务报表四十多个会计指标和科目进行分析和判断,对于变化异常和比较异常的指标、科目给予分值,分值越高,越值得关注;(3)本评价主要适用于一般工商企业,对于初创企业、项目型企业及其他变化幅度较大的企业,需要根据其实际情况判断。

二、概览异常科目项目名异常分值存货11应收账款10应付账款7资产质量 6资金需求 6营业成本 4利润质量 4借款情况 4存货占收入比大幅度增加,占收入的比例提高11.39个百分点。

存货增幅过大,占收入的比例增长过快,查看是否存在虚增存货情况。

应收账款占比过高,质量存在一定问题。

营业收入的20%以上来自于新增应收账款。

应收账款持续增加。

应付账款出现大幅度上升。

应收款增加大于应付款增加。

不能直接使用的资产占资产总额的比例超过30%。

营运资金需求占比超过行业平均水平的2倍。

营运资金需求过高,资金不合理占用过大。

营业成本增长,毛利下降5%以上。

营业利润率下降过快。

借款增长明显快于收入增长。

三、深度解读(1)存货。

2020年存货为24,744.31万元,比2019年的14,952.53万元,增长了65.49%。

存货占营业收入的比例为29.18%,比2019年增加11.39个百分点。

营业成本占营业收入比为38.51%;存货占收入比大幅度增加,占收入的比例提高11.39个百分点。

存货增幅过大,占收入的比例增长过快,查看是否存在虚增存货情况。

存货项目名行业值2018年2019年2020年存货(万元) - 11,374.9 14,952.53 24,744.31存货增长率(%) 7.29 -4.81 31.45 65.49营业收入(万元) - 77,417.82 84,086.17 84,811.85存货/营业收入(%) 17.92 14.69 17.78 29.18存货占收入比例增幅(%) 0.09 -2.52 3.09 11.39营业成本/营业收入(%) - 31.29 31.23 38.51经营利润率(%) - 51.87 53.01 31.12(2)应收账款。

九强生物2020年三季度财务分析详细报告

九强生物2020年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况九强生物2020年三季度资产总额为388,829.26万元,其中流动资产为179,349.19万元,主要以应收账款、货币资金、存货为主,分别占流动资产的41.97%、23.74%和14.21%。

非流动资产为209,480.08万元,主要以商誉、固定资产、长期应收款为主,分别占非流动资产的83.13%、14.24%和1.04%。

资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产177,757.18 100.00195,308.01100.00388,829.26100.00流动资产125,846.16 70.80134,027.6468.62179,349.1946.13应收账款47,119.96 26.51 55,947.52 28.65 75,272.13 19.36 货币资金57,025.33 32.08 46,393.68 23.75 42,581.35 10.95 存货12,832.35 7.22 15,451.71 7.91 25,494.18 6.56非流动资产51,911.02 29.20 61,280.37 31.38209,480.0853.87商誉28,180.14 15.85 28,180.14 14.43174,136.4544.78固定资产16,508.44 9.29 23,403.88 11.98 29,838.45 7.67 长期应收款391.07 0.22 317.93 0.16 2,171.59 0.562.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的41.97%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的24.73%,表明企业的支付能力和应变能力较强。

九强生物2020年上半年财务指标报告

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

2018年上半年

2019年上半年

199.23 235.35

213.32 245.31

50.46

54.81

434.57

458.63

2020年上半年 311.42 346.63 26.6 658.05

九强生物2020年上半年营业周期为658.05天,2019年上半年为

九强生物2020年上半年净利润为3,415.27万元,比2019年上半年有较 大幅度的下降,下降74.08%。而2019年上半年企业净利润比2018年上半 年增长15.05%。从这三中期情况看,企业净利润并不稳定。

118.39 640.57

384.12

403.82

2020年上半年 1,498.44 177.88 760.86 631.46

九强生物2020年上半年总资产周转次数为0.24次,比2019年上半年周 转速度放慢,周转天数从944.65天延长到1498.44天。企业资产规模有较 大幅度的增长但营业收入却没有相应的增长,企业总资产的周转速度有较 大幅度的下降。

6.80

-211.31

-0.62 -339.45

-0.96 151.02

0.57

0

-

0

-

0

-

二、盈利能力分析

项目名称 营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

盈利能力指标表(%)

2018年上半年 66.54

2019年上半年 68.5

14

43.59

65.74

91.29

15.21 15.11

2020年上半年营业利润为4,762.7万元,与2019年上半年的15,443.61 万元相比有较大幅度下降,下降69.16%。以下项目的变动使营业利润增加: 营业税金及附加减少163.75万元,共计增加163.75万元;以下项目的变动 使营业利润减少:资产减值损失减少559.63万元,管理费用增加133.64万 元,财务费用增加490.47万元,营业成本增加495.93万元,销售费用增加 508.01万元,共计减少2,187.68万元。各项科目变化引起营业利润减少 10,680.91万元。

300406九强生物2023年上半年现金流量报告

九强生物2023年上半年现金流量报告一、现金流入结构分析2023年上半年现金流入为87,119.08万元,与2022年上半年的77,367.15万元相比有较大增长,增长12.60%。

企业通过销售商品、提供劳务所收到的现金为79,448.11万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的91.19%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加16,752.47万元。

二、现金流出结构分析2023年上半年现金流出为90,572.78万元,与2022年上半年的87,914.97万元相比有所增长,增长3.02%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的24.17%。

三、现金流动的稳定性分析2023年上半年,营业收到的现金有所增加,经营活动现金流入的稳定性有所增强。

2023年上半年,工资性支出有所增加,企业现金流出的刚性增加。

2023年上半年,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;取得借款收到的现金;收回投资收到的现金;取得投资收益收到的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;支付给职工以及为职工支付的现金;支付的其他与经营活动有关的现金;支付的各项税费。

四、现金流动的协调性评价2023年上半年九强生物投资活动需要资金15,498.1万元;经营活动创造资金16,752.47万元。

投资活动所需要的资金能够被企业经营活动所创造的现金净流量满足。

2023年上半年九强生物筹资活动需要净支付资金4,708.08万元,总体来看,当期经营、投资、融资活动使企业的现金净流量减少。

五、现金流量的变化2023年上半年现金及现金等价物净增加额为负3,424.09万元,与2022年上半年负10,459.98万元相比现金净亏空有较大幅度减少,减少67.26%。

2023年上半年经营活动产生的现金流量净额为16,752.47万元,与2022年上半年的14,396.81万元相比有较大增长,增长16.36%。

九强生物2020年上半年管理水平报告

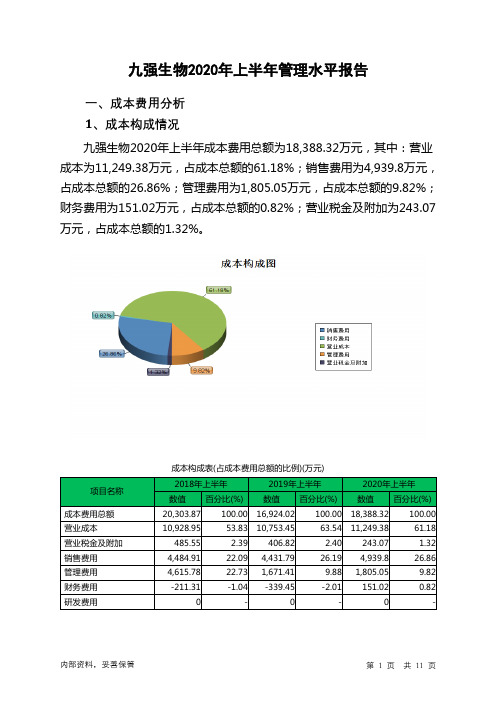

九强生物2020年上半年管理水平报告一、成本费用分析1、成本构成情况九强生物2020年上半年成本费用总额为18,388.32万元,其中:营业成本为11,249.38万元,占成本总额的61.18%;销售费用为4,939.8万元,占成本总额的26.86%;管理费用为1,805.05万元,占成本总额的9.82%;财务费用为151.02万元,占成本总额的0.82%;营业税金及附加为243.07万元,占成本总额的1.32%。

成本构成表(占成本费用总额的比例)(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)成本费用总额20,303.87 100.00 16,924.02 100.00 18,388.32 100.00 营业成本10,928.95 53.83 10,753.45 63.54 11,249.38 61.18 营业税金及附加485.55 2.39 406.82 2.40 243.07 1.32 销售费用4,484.91 22.09 4,431.79 26.19 4,939.8 26.86 管理费用4,615.78 22.73 1,671.41 9.88 1,805.05 9.82 财务费用-211.31 -1.04 -339.45 -2.01 151.02 0.82 研发费用0 - 0 - 0 -2、总成本变化情况及原因分析九强生物2020年上半年成本费用总额为18,388.32万元,与2019年上半年的16,924.02万元相比有所增长,增长8.65%。

以下项目的变动使总成本增加:销售费用增加508.01万元,营业成本增加495.93万元,财务费用增加490.47万元,管理费用增加133.64万元,共计增加1,628.05万元;以下项目的变动使总成本减少:营业税金及附加减少163.75万元,资产减值损失减少559.63万元,共计减少723.38万元。

300406九强生物2023年上半年经营风险报告

九强生物2023年上半年经营风险报告一、经营风险分析1、经营风险九强生物2023年上半年盈亏平衡点的营业收入为34,147.13万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为58.17%,表示企业当期经营业务收入下降只要不超过47,485.65万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险从资本结构和资金成本来看,九强生物2023年上半年的带息负债为114,714.72万元,企业的财务风险系数为1.22。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供194,742.3万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)长期投资3,979.98 193.64 2,195.84 -44.83 1,385.05 -36.922、营运资本变化情况2023年上半年营运资本为194,742.3万元,与2022年上半年的127,639.58万元相比有较大增长,增长52.57%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,需要企业提供168,643.56万元的流动资金。

而企业投融资活动保证了企业经营活动的资金需求,经营业务是协调的。

经营性资产增减变化表(万元)项目名称2021年上半年2022年上半年2023年上半年数值增长率(%) 数值增长率(%) 数值增长率(%)存货23,058.81 18.48 22,718.94 -1.47 21,941.86 -3.42 应收账款92,047.45 80.17 94,952.86 3.16 108,795.14 14.58 其他应收款1,524.81 30.29 2,663.04 74.65 1,348.02 -49.38 预付账款6,015.85 -32.46 6,080.89 1.08 7,349.6 20.86 其他经营性资产16,955.63 153.47 22,264.92 31.31 45,229.8 103.14 合计139,602.55 59.88 148,680.66 6.5 184,664.41 24.2经营性负债增减变化表(万元)项目名称2021年上半年2022年上半年2023年上半年数值增长率(%) 数值增长率(%) 数值增长率(%)应付账款4,450.46 167.74 4,409.75 -0.91 3,543.65 -19.64 其他应付款8,715.41 1,097.87 7,823.49 -10.23 3,811.96 -51.28 预收货款0 - 46.51 - 115.57 148.47 应付职工薪酬3,647.46 317,575.1 3,975.26 8.99 2,928.72 -26.33 应付股利0 - 0 - 0 - 应交税金5,090.62 816.7 2,073.88 -59.26 2,740.2 32.13 其他经营性负债6,546.4 276.11 21,694.5 231.4 2,880.74 -86.72 合计28,450.34 507.03 40,023.41 40.68 16,020.85 -59.974、营运资金需求的变化2023年上半年营运资金需求为168,643.56万元,与2022年上半年的108,657.25万元相比有较大增长,增长55.21%。

300406九强生物2023年上半年财务指标报告

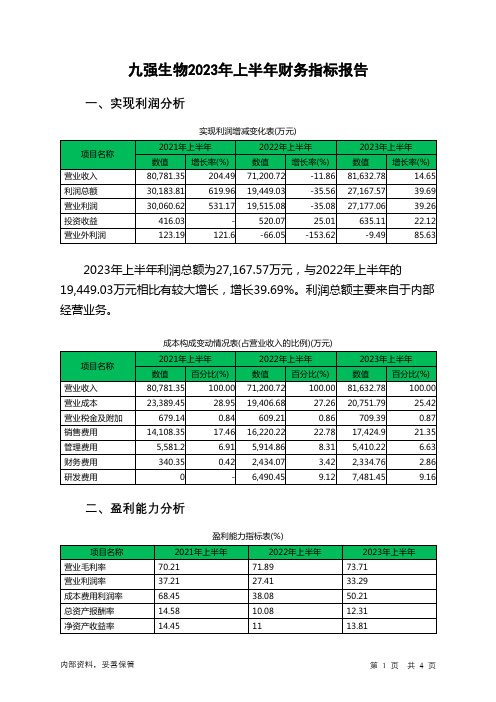

九强生物2023年上半年财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年上半年利润总额为27,167.57万元,与2022年上半年的19,449.03万元相比有较大增长,增长39.69%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)九强生物2023年上半年的营业利润率为33.29%,总资产报酬率为12.31%,净资产收益率为13.81%,成本费用利润率为50.21%。

企业实际投入到企业自身经营业务的资产为465,024.07万元,经营资产的收益率为11.69%,而对外投资的收益率为91.71%。

2023年上半年营业利润为27,177.06万元,与2022年上半年的19,515.08万元相比有较大增长,增长39.26%。

以下项目的变动使营业利润增加:信用减值损失增加500.71万元,投资收益增加115.04万元,管理费用减少504.64万元,财务费用减少99.31万元,共计增加1,219.7万元;以下项目的变动使营业利润减少:其他收益减少622.64万元,资产处置收益减少177.07万元,营业成本增加1,345.11万元,销售费用增加1,204.68万元,研发费用增加991万元,资产减值损失增加302.67万元,营业税金及附加增加100.18万元,共计减少4,743.34万元。

各项科目变化引起营业利润增加7,661.98万元。

三、偿债能力分析偿债能力指标表项目名称2021年上半年2022年上半年2023年上半年流动比率 6.38 3.48 9.462023年上半年流动比率为9.46,与2022年上半年的3.48相比有较大增长,增长了5.98。

2023年上半年流动比率比2022年上半年提高的主要原因是:2023年上半年流动资产为217,765.4万元,与2022年上半年的179,181.57万元相比有较大增长,增长21.53%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

九强生物2020年上半年经营风险报告

一、经营风险分析

1、经营风险

九强生物2020年上半年盈亏平衡点的营业收入为12,165.96万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为54.14%,表示企业当期经营业务收入下降只要不超过14,364.27万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,九强生物2020年上半年的带息负债为20,095.06万元,实际借款利率水平为0.75%,企业的财务风险系数为1.07。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供87,361.76万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。