预算现金流量表

现金流量表结构分析的方法有哪些

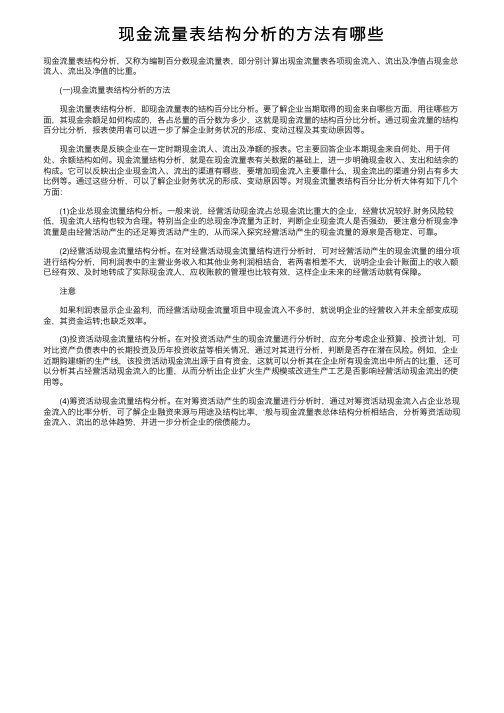

现⾦流量表结构分析的⽅法有哪些现⾦流量表结构分析,⼜称为编制百分数现⾦流量表,即分别计算出现⾦流量表各项现⾦流⼊、流出及净值占现⾦总流⼈、流出及净值的⽐重。

(⼀)现⾦流量表结构分析的⽅法现⾦流量表结构分析,即现⾦流量表的结构百分⽐分析。

要了解企业当期取得的现⾦来⾃哪些⽅⾯,⽤往哪些⽅⾯,其现⾦余额⾜如何构成的,各占总量的百分数为多少,这就是现⾦流量的结构百分⽐分析。

通过现⾦流量的结构百分⽐分析,报表使⽤者可以进⼀步了解企业财务状况的形成、变动过程及其变动原因等。

现⾦流量表是反映企业在⼀定时期现⾦流⼈、流出及净额的报表。

它主要回答企业本期现⾦来⾃何处、⽤于何处、余额结构如何。

现⾦流量结构分析,就是在现⾦流量表有关数据的基础上,进⼀步明确现⾦收⼊、⽀出和结余的构成。

它可以反映出企业现⾦流⼊、流出的渠道有哪些,要增加现⾦流⼊主要靠什么,现⾦流出的渠道分别占有多⼤⽐例等。

通过这些分析,可以了解企业财务状况的形成、变动原因等。

对现⾦流量表结构百分⽐分析⼤体有如下⼏个⽅⾯:(1)企业总现⾦流量结构分析。

⼀般来说,经营活动现⾦流占总现⾦流⽐重⼤的企业,经营状况较好.财务风险较低,现⾦流⼈结构也较为合理。

特别当企业的总现⾦净流量为正时,判断企业现⾦流⼈是否强劲,要注意分析现⾦净流量是由经营活动产⽣的还⾜筹资活动产⽣的,从⽽深⼊探究经营活动产⽣的现⾦流量的源泉是否稳定、可靠。

(2)经营活动现⾦流量结构分析。

在对经营活动现⾦流量结构进⾏分析时,可对经营活动产⽣的现⾦流量的细分项进⾏结构分析,同利润表中的主营业务收⼊和其他业务利润相结合,若两者相差不⼤,说明企业会计账⾯上的收⼊额已经有效、及时地转成了实际现⾦流⼈,应收账款的管理也⽐较有效,这样企业未来的经营活动就有保障。

注意如果利润表显⽰企业盈利,⽽经营活动现⾦流量项⽬中现⾦流⼊不多时,就说明企业的经营收⼊并未全部变成现⾦,其资⾦运转;也缺乏效率。

(3)投资活动现⾦流量结构分析。

商贸财务筹备方案

商贸财务筹备方案商贸公司在开展业务时需要合理规划财务,并通过科学的理财和投资决策使企业财务稳健发展。

本文将分析商贸公司运营所需的财务预算、现金流管理、财务报告等方面,并提出相应的解决方案。

一、财务预算财务预算是商贸公司实现盈利的有效手段,是企业财务规划与决策的基础。

在制定财务预算时需要充分考虑市场环境、销售目标和成本预算等重要因素。

1.1 销售预算销售预算是商贸公司运作中重要的财务预算之一,它能够提供销售目标、销售收入、销售成本等信息,让企业能够更好的规划生产和经营计划。

制定销售预算首先应该分析市场、竞争环境和产品销售情况,基于这些因素确定销售预算目标,并制定实现目标的具体计划。

1.2 成本预算成本预算是企业运作中的重要一环,它包括直接成本和间接成本两个部分。

直接成本包括材料成本、人工成本和制造费用等,间接成本包括管理费用、营销费用和固定资产折旧等。

制定成本预算应该合理评估成本,减少浪费和损失,提高经营效率。

1.3 利润预算利润预算是商贸公司核心预算之一,能够监控和控制企业的盈利能力。

利润预算通过预测销售量、成本和税费等因素,以实现预期的利润目标,提高企业的收益能力。

二、现金流管理现金流管理是商贸公司财务管理的关键要素之一,它包括现金的收入、支出与流向等方面。

通过科学的现金流管理可以降低企业经营风险,提升企业偿债能力。

2.1 现金周转率现金周转率是企业现金管理的一项重要指标。

通过现金周转率可以有效地衡量企业的现金管理效率,并进一步分析现金管理的瓶颈和优化方向,实现现金流管理的良性发展。

2.2 预算现金流量表预算现金流量表是商贸公司现金管理的重要工具。

通过预算现金流量表可以对企业未来一定时间内的现金流量进行预测,并制定相应的规划和决策,使企业能够更好的把握资金流动方向,提升经济效益。

2.3 现金流量管控现金流量管控是商贸公司财务管理的核心内容,需要通过科学的现金管理手段实现资金利用的最大化。

企业应该建立现金管理流程,做到精确账务管理和固化流程,提高现金流水的安全性和精准性,使企业财务管理更加规范、高效。

财务报表中的现金流量表

财务报表中的现金流量表现金流量表,是反映企业财务状况的一个重要指标,是财务报表中的重要组成部分,它可以帮助企业了解自己的资金流动状况,同时也可以向外界证明企业的资产负债状况和财务健康状况。

现金流量表的编写,是企业会计工作中一个非常复杂的工作,也非常重要,因此,企业必须把财务报表中的现金流量表的编制工作当做重中之重。

一、现金流量表的基本概念现金流量表是企业经营活动、投资活动和筹资活动产生的现金流量总和,反映出一定期间内企业的现金收益和支出情况,或者说,是企业在某一时期内收到的现金和某一时期内支付的现金之间的差额。

现金流量表在财务报告中的建立,不仅可以让公司管理员工更好地了解企业经营活动、投资活动和筹资活动所引起的现金流量增减,而且有助于企业的投融资决策、还债、增加投资和扩张业务。

二、现金流量表的编制企业在编制现金流量表时,需要注意以下几点:1、确定现金流入和现金流出的范围现金流量表的编制首先要明确现金流入和现金流出的范围,包括经营活动中的现金流量、投资活动中的现金流量、筹资活动中的现金流量以及汇报期末现金余额等内容。

2、草拟预算现金流量表企业除了要草拟已经出现在现金流量表中的现金流量之外,还要草拟预算现金流量表,也就是对未来某一时期企业的预计收入和支出进行核算。

草拟预算现金流量表可以帮助企业更好地跟踪和预测财务状况,并为企业后续的发展和扩张提供参考依据。

3、注意现金流量的分类现金流量表应该基于现金流量的分类进行编制,现金流量识别主要有三种方法:直接法、间接法和混合法。

直接法更直观、清晰,能够清楚地反映现金流量的真实情况;间接法则根据利润总额来推算现金流量,较容易处理,但对于资产负债银行负担这类问题,处理起来就相对复杂。

4、确认现金流量表上的财务项金额企业在编制现金流量表的过程中,需要做到准确、清晰地确认现金流量表上的财务项金额,确保数字的真实可靠,以达到效果最佳的管理目的。

三、现金流量表的意义现金流量表是企业向外界表现其现金流出、现金流入和现金余额的极佳手段,利用现金流量表不仅可以核算企业在现金流-资金安排方面的优势和不足,还可以对企业的资产负债状况进行全面和有效的评估。

财务预算报表

财务预算报表财务预算报表是企业在策划和决策过程中的重要工具,它能为企业提供一个全面的财务展望,帮助企业制定合理的财务目标和计划。

本文将从预算报表的定义、主要内容、编制过程等方面进行介绍和分析。

一、财务预算报表的定义财务预算报表是企业为了实现其经营目标而制定的一种管理工具,它通过对企业预计收入、支出、资产和负债等项进行预测和测算,为企业提供决策所需的信息和依据。

二、财务预算报表的主要内容1. 预算损益表:预算损益表是企业对一定期间内收入和支出进行的预测和测算,反映企业在该期间内的收入情况、成本和费用等。

2. 预算资产负债表:预算资产负债表是企业在一定期间内资产和负债的预测和测算,包括企业的资产总额、负债总额、净资产等。

3. 预算现金流量表:预算现金流量表是企业对一定期间内现金流入和流出的预测和测算,反映了企业在该期间内的现金收入和支出情况。

三、财务预算报表的编制过程1. 收集和分析数据:企业需要收集和分析相关的经济、财务和管理数据,包括历史数据、市场趋势和竞争对手情况等。

2. 制定预算目标:企业根据经营目标和战略规划,确定预算期间的目标,包括销售目标、利润目标等。

3. 编制预算计划:根据收集的数据和制定的目标,企业进行预算计划的编制,包括预测收入、成本和费用等。

4. 审批和执行预算:预算计划完成后,需要进行审批并落实到实际操作中,确保预算的执行和实施。

5. 监控和调整预算:企业需定期监控实际业绩和预算的差异,并根据需要进行预算的调整和修订,以实现更精确的预测和控制。

四、财务预算报表的作用和意义1. 提供决策依据:财务预算报表为企业提供了一个完整的财务展望,帮助企业制定合理的财务目标和决策方案。

2. 控制费用:通过财务预算报表,企业可以对收入和支出进行预测和控制,合理分配资金和资源,降低成本,提高利润。

3. 评估绩效:企业可以通过对预算和实际业绩的对比,评估经营绩效,为管理者提供改进和决策的依据。

4. 指导经营:财务预算报表可以为企业经营提供指导和规划,帮助企业合理安排生产、销售和投资活动,提高经营效率和盈利能力。

现金流量分析一主要知识点现金流量表的内容与结构

注意:

有些筹资和投资活动对公司当前的现金 流量并无直接的影响,如公司通过发行股票 直接换取固定资产、长期债券转换为普通股 票等。

但是,这些财务活动是重大的财务活动, 而且,会影响企业未来的现金流量。因此, 也应在现金流量表中作出适当反映(我国将 其列于现金流量表的附注部分)。

现金流量质量分析——经营活动

•计算各项比率指标的综合分值。

各项比率的综合分值=指标比重×该指标的相对比率。

❖运用的关键 • 指标的选取 盈利能力,偿债能力

资产周转 成长能力 • 权重的分配 4类指标 4∶2∶2∶2(调整) • 标准比率的确定

以本行业的平均数为基础,适当进行理论修正 • 评价指标的综合阶段

从差异----评分的换算

每元销售现金净流入=经营活动现金净流量/主营业务 收入=762/9000=0.085元

全部资产现金回收率(全部资产)=762/70200=1.09%

每股经营现金流量=(762-456)/50800=0.6%

现金流量适合比率=(同期资本支出+存货净投资额+ 现金股利)=762/(536+200+782)=50.20% 现金股利保障倍数(现金股利额)=762/782=0.97

例题

1.东方公司2000年经营活动现金流量净额为:762 万元,资产负债表和利润表有关资料为:流动负债 2025万元,长期负债4978万元,主营业务收入9000万 元,总资产70200万元,当期固定资产投资额为536万 元,存货增加200万元(其他经营性流动项目不变), 实现净利润8008万元(其中非经营损益1000万元、非 付现费用1500万元),分配优先股股利456万元,发 放现金股利782万元,该公司发行在外的普通股股数 50800万股。

现金流量表方案

企业需要遵循财务会计准则及相关规定 来编制现金流量表。

3 分析现金流量要从多个角度入手 4 现金流量表应用广泛

可以从现金流量净额、比率、自由现金 流量以及风险等不同角度进行分析。

不仅是内部管理的重要依据,也是外部 投资的决策工具。

经营风险评估

分析企业的经营风险和财务风险。

投资决策依据

作为投资者决策是否投资的参考。

财务预算管理

优化资金筹集、投资决策和财务目标的实现。

现金流量表的编制步骤

1

确定列示项目

明确现金流入、流出的具体项目。

2

计算现金流量量

按列示项目逐项计算现金流入、流出的金额。

3

编制现金流量表

按照规定格式编制现金流量表。

现金流量表方案

现金流量表是企业财务报表中的重要一环,本次演讲将介绍现金流量表的目 的、基本概念、重要性、编制步骤、分析方法以及案例分析,并总结要点。

现金流量表的目的

1 管理决策

帮助企业管理层了解企业的现金流情况,制订决策。

2 信息披露

为投资者、政府等外部利益相关者提供信息,提高透明度。

3 对比分析

可以对比企业不同期间的财务状况,判断是否进步,寻找问题。

现金流量表的基本概念

现金流入

• 收到货款、服务费用等 • 收到借款本金、发行债券等资金 • 收到政府补贴、捐赠等资金

现金流出

• 支付货款、服务费用等 • 支付借款利息、还贷等 • 购买固定资产、投资等

现金流量表的重要性

流动性评价

衡量企业现金流量的能力和稳定性。

现金流量表的分析方法

现金流量净额分析

判断公司的现金净增加或减少情况,判断 公司经营的规模。

现金流量预算表年总成本包括

现金流量预算表年总成本包括摘要:I.引言- 介绍现金流量预算表- 说明年总成本的构成II.现金流量预算表年总成本的组成部分- 原材料成本- 人工成本- 制造费用- 销售费用- 管理费用- 其他费用III.各组成部分的成本分析- 原材料成本:原材料的采购、价格波动等- 人工成本:员工薪资、福利等- 制造费用:生产过程中的各项费用- 销售费用:销售团队的薪酬、市场推广费用等- 管理费用:公司运营的固定成本,如租金、水电等- 其他费用:与公司运营相关的其他成本IV.如何有效控制年总成本- 采购策略:合理的原材料采购计划,降低采购成本- 提高生产效率:优化生产流程,减少制造费用- 销售策略:提高产品销售量,降低销售费用占比- 管理策略:优化公司管理,降低管理费用- 成本控制:对各项成本进行精细化管理,降低其他费用V.总结- 强调现金流量预算表年总成本的重要性- 总结有效控制年总成本的方法正文:现金流量预算表是企业在进行财务管理时必不可少的一个工具,它能够清晰地反映出企业在一定时期内的现金流入和流出情况。

其中,年总成本是影响企业盈利能力的关键因素。

本文将详细解析现金流量预算表中年总成本的构成,并提供一些有效控制年总成本的方法。

年总成本包括原材料成本、人工成本、制造费用、销售费用、管理费用和其他费用。

原材料成本是指生产产品所需的原料、零部件等的采购成本,它受原材料市场价格、采购数量等因素的影响。

人工成本主要包括员工薪资和福利,企业应合理制定薪酬政策,吸引并留住优秀人才。

制造费用包括生产过程中产生的各种费用,如设备折旧、维修、物料消耗等,企业应努力提高生产效率,降低制造费用。

销售费用是企业在产品销售过程中产生的费用,如销售人员的薪酬、市场推广费用等。

企业应制定有效的销售策略,提高产品销售量,降低销售费用占比。

管理费用是企业日常运营过程中产生的费用,如租金、水电、行政人员薪酬等。

企业可以通过优化管理策略,降低管理费用。

现金流量表的重要性与分析方法

现金流量表的重要性与分析方法现金流量表是一份重要的财务报表,它记录了企业在特定期间内的现金流入和流出情况,对于企业的财务分析和经营决策具有重要的参考价值。

下面将从现金流量表的重要性以及其分析方法两个方面进行论述。

一、现金流量表的重要性1. 评估企业的现金状况:现金流量表能够清晰地展示企业的现金流入和流出情况,通过对现金流量的分析,可以直观地了解企业的现金状况。

企业在投资、经营和筹资活动中的现金变动情况对企业的健康运营至关重要,而现金流量表可以帮助企业及时掌握和评估自身的现金状况。

2. 评估企业的偿债能力:现金流量表是评估企业偿债能力的重要指标之一。

通过对现金流入和流出的分析,可以确定企业在特定期间内是否具备足够的现金流量来偿还债务。

债权人和投资者通常通过现金流量表来评估企业的偿债风险,更全面地了解企业的偿债能力。

3. 分析企业的经营活动:现金流量表不仅涵盖了企业的经营活动,也包括企业的投资和筹资活动。

通过对现金流量表的分析,可以了解企业不同活动对现金流量的影响程度,并帮助企业分析自身的经营活动是否合理、高效。

4. 辅助决策制定:现金流量表对企业的决策制定具有重要的辅助作用。

通过分析现金流量表,企业能够更好地制定预算计划、投资策略和融资方案等。

此外,通过与其他财务报表的对比分析,可以更准确地评估企业在特定期间内的财务状况,为企业决策提供有力支持。

二、现金流量表的分析方法1. 现金流量比率分析:现金流量比率是衡量企业现金流量状况的重要指标。

主要包括经营活动现金净流量比率、投资活动现金净流量比率和筹资活动现金净流量比率等。

通过分析不同比率的数值,可以判断企业的现金流入和流出是否平衡,从而揭示企业的财务状况。

2. 现金流量变动情况分析:通过比较不同期间的现金流量表,可以分析企业现金流量的变动情况。

识别现金流量的变化原因,了解企业经营状况的动态变化,从而帮助企业制定更具针对性的经营策略。

3. 现金流量与利润分析:利润和现金流量之间存在着一定的联系和区别,在现金流量表的分析中需要结合利润表进行综合分析。

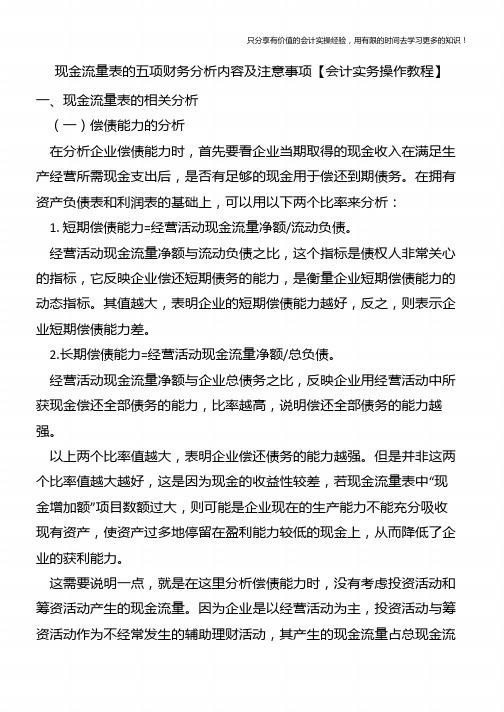

现金流量表的五项财务分析内容及注意事项【会计实务操作教程】

只分享有价值的会计实操经验,用有限的时间去学习更多的知识!

量的比例较低,而且如果企业经营活动所取得的现金在满足了维持经营 活动正常运转所必须发生的支出后,其节余不能偿还债务,还必须向外 筹措资金来偿债的话,这说明企业已经陷入了财务困境,很难筹措到新 的资金。即使企业向外筹措到新的资金,但债务本金的偿还最终还取决 于经营活动的现金流量。

(五)多表并看, 现金流量与其他报表的有关项目结合进行分析 由于资产负债表、利润表和现金流量表有内在逻辑关系, 可以从另外 两张报表各项目的变动中寻找公司经营性现金流量增减的实质。因此, 阅读报表时应检查现金流量表中的“销售商品收到的现金”项目和利润 表中主营业务收入以及资产负债表中应收账款、应收票据、预收账款等 项目的对应关系; 检查现金流量表中“购买商品支付的现金”与利润表 中的主营业务成本, 资产负债表中存货、应付账款、应付票据、预付账 款等项目的对应关系; 重视“构建固定资产、无形资产和其他长期资产 所支付的现金”、“投资所支付的现金”与资产负债表中固定资产、在建 工程、长期投资的对应关系研究。同时也可以阅读财务报表附注, 了解 行业情况及公司相关背景, 加深对上市公司财务报表的理解, 进一步了 解企业的整体经营素质和管理水平。 二、对现金流量进行财务分析过程中需要注意的问题 第一,要注意从过程和结果的结合中来分析现金流量的变化。 在对现金流量进行分析的过程中,总是会遇到当期内的期末与期初在 现金净变化量方面确定问题。但是,对于任何一个企业来说,在确定当

(四)未来发展规模的潜力分析 企业要实现自身规模的不断扩大,就必须追加大量的长期资产,反映

只分享有价值的会计实操经验,用有限的时间去学习更多的知识!

在现金流量表中即投资活动中的现金流出量要大幅度提高。无论是对内 投资的现金流出量,还是对外投资的现金流出量,它们的大幅度提高, 往往意味着一个新的投资机会和发展机遇的到来。除此之外,也可以将 投资活动与筹资活动所产生的现金流量联系起来,对企业未来发展状况 进行分析和考察。当投资活动中的现金净流出量与筹资活动中现金净流 入量在本期的数额都相当大时,说明该企业在保持内部经营稳定进行的 前提下,能够从外界筹集大笔资金用以扩大生产经营规模。

现金流量表项目详细说明及操作指南

现金流量表项目详细说明及操作指南概述现金流量表是一种财务报表,用于记录和展示公司在特定时期内的现金流入和流出情况。

本文档旨在提供有关现金流量表项目的详细说明和操作指南。

项目详细说明现金流量表由三个主要部分组成:现金流入、现金流出和净现金流量。

现金流入现金流入部分记录和统计公司在特定时期内获得的现金。

这些现金可能来自销售产品或提供服务的收入、投资回报、借款等各种来源。

现金流入的详细记录对于公司的财务分析和决策至关重要。

现金流出现金流出部分记录和统计公司在特定时期内支出的现金。

这些现金可能用于支付供应商和员工的工资、购买固定资产、偿还债务、支付利息等。

准确记录现金流出情况有助于公司控制开支、制定预算和管理财务风险。

净现金流量净现金流量是现金流入和现金流出的差额。

它表示公司在特定时期内的现金增加或减少情况。

正的净现金流量意味着公司有现金增加,负的净现金流量则表示公司有现金减少。

净现金流量的计算有助于评估公司的偿债能力和经营状况。

操作指南以下是一些操作指南,帮助您有效地记录和维护现金流量表。

1. 开始日期和结束日期:确定每个现金流量表的时间范围,通常是一个月或一个财务年度。

2. 现金流入记录:记录所有现金流入项目,分类清楚并准确填写金额。

3. 现金流出记录:记录所有现金流出项目,包括各种支出和支付的金额。

4. 计算净现金流量:根据现金流入和现金流出的金额,计算净现金流量。

5. 审查和分析:审查现金流量表,确保所有项目都正确记录,并进行必要的分析和解释。

6. 制定决策:根据现金流量表的分析结果,制定相应的财务决策,如调整预算、优化资金使用等。

请注意,以上只是一些建议的操作指南,具体应根据公司的具体情况和要求进行调整和实施。

结论现金流量表对于公司的财务管理至关重要。

通过准确记录和分析现金流量,公司能更好地掌握财务情况并做出相应的决策。

希望本文档提供的详细说明和操作指南能帮助您更好地理解和运用现金流量表。

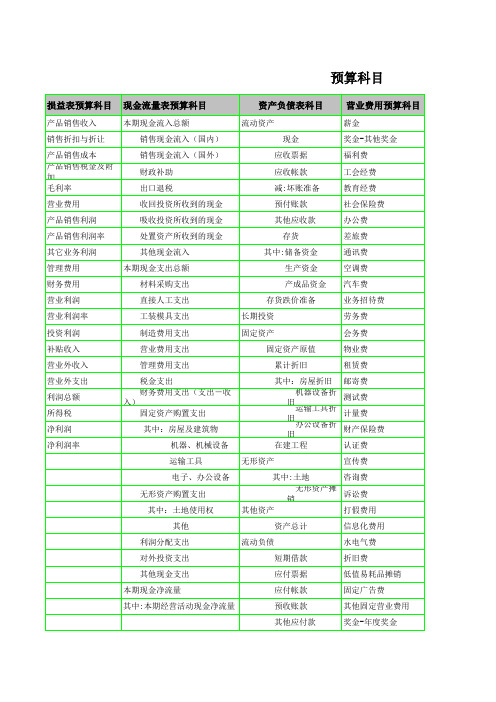

预算科目明细表

机器设备折 旧运输工具折 旧办公设备折 旧

测试费 计量费 财产保险费

在建工程

认证费

运输工具

无形资产

宣传费

电子、办公设备 无形资产购置支出

其中:土地使用权

其中:土地

咨询费

无形资产摊 销

诉讼费

其他资产

打假费用

其他

资产总计

信息化费用

利润分配支出

流动负债

水电气费

对外投资支出

短期借款

折旧费

其他现金支出

应付票据

预算科目

损益表预算科目 现金流量表预算科目

资产负债表科目 营业费用预算科目

产品销售收入

本期现金流入总额

流动资产

薪金

销售折扣与折让

销售现金流入(国内)

现金

奖金-其他奖金

产品销售成本 产品销售税金及附 加 毛利率

销售现金流入(国外) 财政补助 出口退税

应收票据 应收帐款 减:坏账准备

福利费 工会经费 教育经费

营业利润率

工装模具支出

长期投资

劳务费

投资利润

制造费用支出

固定资产

会务费

补贴收入

营业费用支出

固定资产原值

物业费

营业外收入

管理费用支出

累计折旧

租赁费

营业外支出 利润总额 所得税 净利润 净利润率

税金支出 财务费用支出(支出-收 入) 固定资产购置支出

其中:房屋及建筑物

机器、机械设备

其中:房屋折旧 邮寄费

财产保险费

邮寄费

认证费

测试费

信息化费用

计量费

折旧费

财产保险费

其他固定制造费用

认证费

预算现金流量表

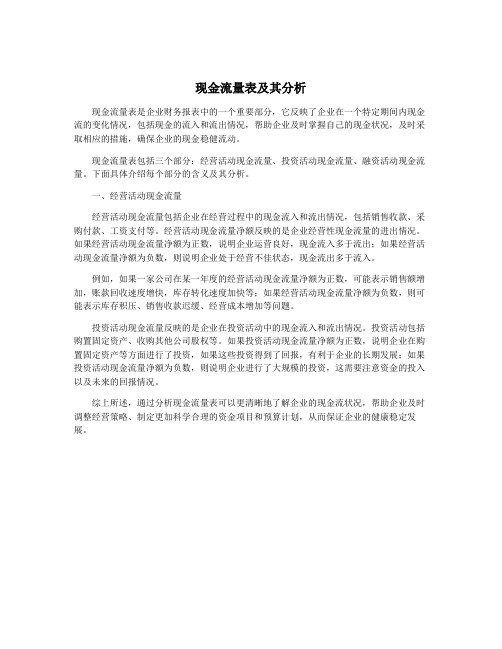

贾卒《全面预算管理实践》8.1.2编制预算现金流量表现金流量预算是以经营活动、投资活动、筹资活动产生的现金流入及流出量 ,反映企业预算期间现金流量的方向、规模和结构。

以现金流入、流出的净值反映企业的支付能力和偿债能力。

通过编制现金流量预算 ,合理地安排、处理现金收支及资金调度的业务 ,保证企业现金正常流转及相对平衡。

编制现金流量预算 ,以企业期初现金的结存额为基点 ,充分考虑预算期间的现金收入 ,预计期末的合理现金结存额 ,确定预算期间的现金支出。

相互的关系可用公式表示为 :期初现金结存额 +预算期间的现金收入 -期末预算现金结存余额=预算期间的现金支出1.期初现金结存数据 ,来源于预算资产负债表货币资金的期初数。

2.现金收入由以下三个方面组成 :经营活动、投资活动、筹资活动产生的现金收入。

(1)经营活动产生的现金收入 ,主要来源于销售商品或提供劳务的现金收入 ,租金收入 ,其他与经营活动有关的收入。

它等于销售收入及其他经营收入 ,加、减应收、预收帐款的期末与期初的差额。

(2)投资活动产生的现金收入,主要来源于对外资收到的回报,收回投资,处置固定资产、无形资产和其他长期资产收到的现金。

对外投资收到的现金,等于预算利润表的投资收益,加、减有关应收、预收帐项的期末与期初的差额。

收回投资收到的现金,根据董事会收回投资的决议,预计长期投资、短期投资的减少数,加、减有关应收、预收帐项的期末与期初的差额。

处置固定资产或无形资产收到的现金,等于处置固定资产或无形资产的净收益,加、减有关应收、预收帐项的期末与期初的差额。

(3)筹资活动产生的现金收入,等于吸收权益性投资收到的现金、发行债券收到的现金、借款收到的现金。

吸收权益性投资收入的现金,等于增资配股金额,加、减有关应收、预收帐项的期末与期初的差额。

借款收到的现金,等于预算期间的现金支出与现金收入(不含借款收到的现金净加数)及期末与期初货币资金的差额。

3.现金支出包括经营活动、投资活动和筹资活动的现金支出。

预算表-现金流量表

公司预算现金流量表

项目

上年实 本年预

际

算 1月

一、经营活动产生的现金流量

销售产品、提供服务收到的现金

收到的税费返还

收到的其他与经营活动有关的现金

现金流入小计

购买产品、接受服务支付的现金

支付给职工以及为职工支付的现金

支付的增值税款

支支付付的 的所 除得 增税 值款 税、所得税以外的其他 税费

支付的其他与经营活动有关的现金

现金流出小计 筹资活动产生的现金流量净额额 期初余额 期末余额

制表人:

审核 人:

现金流量表

7月

第三季度 8月 9月

单 位:

第四季度

合计 10月 11月 12月 合计

审批 人:

现金流出小计

经营活动产生的现金流量净额

二、投资活动产生的现金流量

收回投资所收到的现金

第一季度 2月 3月 合计 4月

第二季度 5月 6月 合计

取得投资收益所收到的现金 处置固定资产、无形资产和其他长期 资产所收回的现金净额 收到的其他与投资活动有关的现金 现金流入小计 购建固定资产、无形资产和其他长期 资产所支付的现金 投资所支付的现金 支付的其他与投资活动有关的现金 现金流出小计 投资活动产生的现金流量净额 三、筹资活动产生的现金流量 吸收投资所收到的现金 借款所收到的现金 收到的其他与筹资活动有关的现金 现金流入小计 偿还债务所支付的现金 分配股利或利润所支付的现金 偿付利息所支付的现金 支付的其他与筹资活动有关的现金

资产负债表、现金流量表、利润表预算表编制方法有哪些

随着企业的经营管理越来越完善,财务工作也更加规范,提供的各种报表是为了帮助管理人员更好地了解公司的运营状况,以及制定发展策略,因此会计人员必须熟练掌握制作财务报表的基础知识。

一、资产负债表制作方法:资产负债表年初数栏内各数据,应根据上年末资产负债表年末数栏内所示数字填列。

通常根据总帐科目余额直接填列、根据总帐科目余额计算填列、根据明细科目余额计算填列、根据总帐科目和明细科目余额分析计算填列、根据科目余额减去其备抵项目后的净额填列。

在日常的会计工作中,为正确编制资产负债表,人们通常采用工作底稿法:1.根据各账户的期末余额编制总分类账户余额试算平衡表;2.按照资产负债项目分类整理试算平衡表,形成工作底稿;3.根据工作底稿填写试算平衡表的相关项目的金额;资产负债表中各项目的金额分为年初余额和期末余额两列,“年初余额”各项目金额,根据上年末资产负债表的“期末余额”直接转录填列。

二、现金流量表:现金流量表的编制方法主要是针对经营活动的现金流量的编制而言的。

编制经营活动现金流量的方法有两种,一种是直接法,另一种是间接法,企业应当采用直接法列示经营活动产生的现金流量。

分析填列法是直接根据资产负债表、利润表和有关会计科目明细账的记录,分析计算出现金流量表各项目的金额,并据以编制现金流量表的一种方法。

起点为利润表的营业收入,依据为资产负债表和利润表的有关项目的数据,及有关明细账的数据。

在分析的过程中要剔除账务处理的因素。

比如,会计核算时“其他业务收入”包含了固定资产、投资性房地产等租金收入,但这部分收入对应的现金流应属于投资活动现金流量,所以在填报“销售商品、提供劳务收到的现金”项目时,要剔除这类账务处理的因素。

三、利润表第一步,以营业收入为基础,减去营业成本、营业税金及附加、销售费用、管理费用、财务费用、资产减值损失,加上公允价值变动收益(减去公允价值变动损失)和投资收益(减去投资损失),计算出营业利润。

第二步,以营业利润为基础,加上营业外收入,减去营业外支出,计算出利润总额。

现金预算的内容

现金预算的内容

现金预算是企业财务管理中的一个重要环节,通过对企业未来一定时期内的现金收入和支出进行分析和计划,帮助企业掌握自身的资金状况,避免现金流量不足或者过剩的情况。

现金预算的主要内容如下:

1. 预测现金收入:预测未来一定时期内企业的现金收入,包括销售收入、租赁收入、投资收益等方面。

2. 预测现金支出:预测未来一定时期内企业的现金支出,包括采购成本、人工成本、租金、折旧、税费等方面。

3. 现金净流量:通过计算现金收入和现金支出的差额,得出企业的现金净流量情况。

如果现金收入多于支出,则现金净流量为正,反之则为负。

4. 现金流量表:制作现金流量表,清晰地展示预测期内的现金收入、支出、净流量等情况。

5. 资金需求计划:根据现金预算结果,制定资金需求计划,确定企业需要借款或者偿还债务的时间和金额,并且合理安排资金的使用。

6. 风险分析:对现金预算进行风险评估,考虑不同经济环境下的影响,并且采取预防措施,降低企业未来的风险。

总之,现金预算是企业财务管理中至关重要的一环,其内容涉及到企业的现金收支、资金需求计划和风险分析等方面,能够提高企业的财务稳定性和健康发展。

现金流量表对预算管理的作用案例分析

现金流量表对预算管理的作用案例分析公司是一家中小型制造业企业,生产和销售家具产品。

为了更好地管

理现金流量,公司决定制定年度预算,以确保现金流量的稳定性和可持续性。

其次,现金流量表对于确保项目的可行性和盈利能力非常重要。

在制

定预算时,公司能够分析每个项目的现金流入和现金流出,并进行综合评估。

公司可能会根据项目的预算盈利能力和未来现金流量的持续性来确定

是否继续推进项目。

这样,现金流量表可以帮助公司做出明智的决策,避

免投入不可行或亏损的项目。

此外,现金流量表也有助于监控和控制公司的日常经营活动。

通过对

实际现金流量和预算现金流量之间的比较,公司可以及时发现并解决潜在

的问题。

比如,如果实际现金流出超过了预算,公司可以立即采取措施进

行成本控制或费用削减。

这种及时反馈和调整可以帮助公司维持良好的现

金流量,确保企业的正常运营和生存。

最后,现金流量表可以为公司提供参考和依据,以制定合理的财务目

标和绩效评估。

通过对现金流量表的分析,公司能够确定并设置合理的财

务目标,比如净利润、经营现金流入等。

公司还可以将实际现金流量与预

算进行比较,评估经营绩效并制定相应的改进措施。

综上所述,现金流量表对于预算管理具有重要的作用。

它能够帮助公

司预测和规划现金流量,确保项目的可行性和盈利能力,监控和控制经营

活动,以及制定合理的财务目标和绩效评估。

通过有效地利用现金流量表,企业可以更好地管理自己的现金流量,保持良好的财务状况,并实现可持

续发展。

现金流量表及其分析

现金流量表及其分析

现金流量表是企业财务报表中的一个重要部分,它反映了企业在一个特定期间内现金流的变化情况,包括现金的流入和流出情况,帮助企业及时掌握自己的现金状况,及时采取相应的措施,确保企业的现金稳健流动。

现金流量表包括三个部分:经营活动现金流量、投资活动现金流量、融资活动现金流量。

下面具体介绍每个部分的含义及其分析。

一、经营活动现金流量

经营活动现金流量包括企业在经营过程中的现金流入和流出情况,包括销售收款、采购付款、工资支付等。

经营活动现金流量净额反映的是企业经营性现金流量的进出情况。

如果经营活动现金流量净额为正数,说明企业运营良好,现金流入多于流出;如果经营活动现金流量净额为负数,则说明企业处于经营不佳状态,现金流出多于流入。

例如,如果一家公司在某一年度的经营活动现金流量净额为正数,可能表示销售额增加,账款回收速度增快,库存转化速度加快等;如果经营活动现金流量净额为负数,则可能表示库存积压、销售收款迟缓、经营成本增加等问题。

投资活动现金流量反映的是企业在投资活动中的现金流入和流出情况。

投资活动包括购置固定资产、收购其他公司股权等。

如果投资活动现金流量净额为正数,说明企业在购置固定资产等方面进行了投资,如果这些投资得到了回报,有利于企业的长期发展;如果投资活动现金流量净额为负数,则说明企业进行了大规模的投资,这需要注意资金的投入以及未来的回报情况。

综上所述,通过分析现金流量表可以更清晰地了解企业的现金流状况,帮助企业及时调整经营策略、制定更加科学合理的资金项目和预算计划,从而保证企业的健康稳定发展。

如何编制总预算、预算利润表、现金流量表

如何编制总预算、预算利润表、现金流量表如何编制总预算、预算利润表、现金流量表以下内容摘自中国连锁培训网贾卒《全面预算管理实践》预算财务报表做为预算管控的重要工具,包括预算利润表、预算资产负债表和预算现金流量表。

预算财务报表主要是控制企业资金、成本和利润总量的重要手段。

因其可以从总体上预算并控制一定时期企业经营状况的全局,通常称为企业的总预算。

编制企业的总预算,首先以销售预算的销售收入为起点,以现金流量的平衡为条件,最终通过预算利润表、预算资产负债表和预算现金流量表,全面预算企业的经营成果及财务状况, 好比进行一次企业经营全过程的沙盘预演,企业对预算经营期末的结果看得一清二楚。

企业总预算的一系列报表及数据,环环紧扣、相互关联、互相补充,形成了一个完整的企业盈利模式,是预算目标管理的依据。

编制企业的总预算要留心避免交叉循环。

由于资产负债表和利润表是相关的。

例如,利息和负债就是关联的。

除非我们知道负债水平,否则无法计算出利息费用。

但是,如果我们不知道净利润和利息费用,我们就无法知道负债水平,也无法计算出利息费用。

如果我们不知道净利润、利息费用,我们就无法知道负债水平。

然而,通过使用一个近似数值来估计负债或者利息费用就可以解决。

编制企业的总预算前要做好以下准备:第一,完成企业销售、采购、成本、费用、薪酬、现金、投资的所有预算的编制。

第二, 决定基准财务报表。

一般是上年度的财务报表,基准财务报表的选择很重要。

第三,决定哪些因素不适于直接放入模型。

换言之,一些参数将保持常数。

第四,决定这些变量间的联系。

如变动成本和收入的联系。

第五,利用变量之间的联系和实现确定的数额来准备工作底稿。

按照增长率法,收入和费用保持一个固定的增长率。

在做预算时要确定收入、费用、固定资产、净利润的增长率以及股本的增长率。

这些增长率或者来自于预算,或者来源于以往的趋势。

8.1.1编制预算利润表预算利润表综合反映企业在预算期间的收入、成本费用及经营成果的情况。

装修预算对照表+现金流量表

日期

7月23日 7月24日 7月24日 7月31日 7月31日 7月31日 7月31日 7月31日 7月31日 8月3日 8月11日 8月11日 8月11日 8月12日 剩余3394未付 8月12日 8月12日 8月13日 8月13日 8月14日

金额

600.00 10,000.00 1,040.00 100.00 100.00 100.00 100.00 100.00 100.00 1,000.00 5,500.00 3,000.00 10,200.00 1,500.00 725.00 2,499.00 5,300.00 7,150.00 6,800.00 55,914.00

项目

排渣费 红星美凯龙左右ZY1882沙发 欧琳东维OLC81461+8066套餐 法恩莎坐便 FB-1673M 760元/个 3D木门 D-503B (含锁具)1200元/套 D-251 1300元/套 鹏鸿瑞石实木强化地板 现代神韵 来威漆 抗碱净味底漆262元/5升 永保利墙面漆388元 RUS-16RFA 水电材料费 封阳台 心海伽蓝浴室柜*2+挂架四件套*2 九牧淋浴花洒 套装 全铜 /带下出水 3652-041 惠达1103A龙头浴缸 红星美凯龙左右电视柜.茶几.边几 “关东枫情”海棠木餐桌椅1.6M*0.9M餐桌+6餐椅 大头鹰工长水电材料费3000.水电人工费2000,代理费1600,砸墙200

项目财务计划现金流量表主要用于分析项目的

项目财务计划现金流量表主要用于分析项目的现金流入和流出情况,是对项目资金运营状况的有效评估。

本文将介绍什么是现金流量表,现金流量表如何编制,以及如何利用现金流量表进行项目的财务分析。

什么是现金流量表?现金流量表是财务报表的一种,体现了企业一定时期内现金和现金等价物的流入和流出情况。

现金流量表包括三个部分:经营活动现金流、投资活动现金流、融资活动现金流。

其中经营活动现金流反映了企业日常经营活动中产生的现金流入和流出情况,包括销售收款、采购付款等;投资活动现金流反映了企业投资活动中产生的现金流入和流出情况,包括购置固定资产、出售固定资产等;融资活动现金流反映了企业融资活动中产生的现金流入和流出情况,包括借款、偿还债务、分配股利等。

如何编制现金流量表?现金流量表包括两种编制方法:直接法和间接法。

直接法是通过统计现金收支的具体流量,计算企业一定时期内的现金净流入或净流出;间接法则是先计算企业净利润,再从净利润中调整非现金交易和资产负债表变动对现金的影响,得出企业一定时期内的现金净流入或净流出情况。

由于直接法需要精确统计现金流量,成本较高,因此大多数企业采用间接法编制现金流量表。

现金流量表的编制需遵循会计准则的规定,一般由财务人员或专业会计师完成。

首先,需要准确地记录企业当期现金收支情况,包括账户流水、收款凭证、付款凭证等;其次,需整理资产负债表以及利润表等财务报表,将相关数据填入现金流量表各项中进行计算和核对。

如何利用现金流量表进行项目财务分析?通过对现金流量表进行分析,可以评估企业的现金收入和支出情况,从而判断企业的盈利能力、偿债能力以及资产负债状况等。

对于项目财务分析,现金流量表的作用更为重要。

在项目策划阶段,现金流量表可以帮助项目组合理评估项目的盈利能力和资产负债情况,合理规划项目资金的来源和运用。

在项目执行阶段,现金流量表可以帮助项目管理者精确把握项目现金流动情况,控制项目预算和资金风险,提高项目盈利能力。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

15,000

15,000 28,000

24,000

52,000 -37,000 377,031

5月

565,000 1,800 -

566,800 132,000

92,000 50,000

2,600 276,600 290,200

152,000 14,000

4,200

1,800 172,000

17,000

4,100 875

21,975 150,025

18,000

18,000 29,000

8,000

37,000 -19,000 421,225

预算现金流量趋势

600,000

500,000

400,000

300,000

200,000

200,000

100,000

-

1

2

3

4

5

6

7

8

9

10

11

预算现金流量趋势

013年现金流量预算表

619,500 144,000

79,000 49,000

2,652 274,6-

553,800 147,000

82,000 48,000

2,400 279,400 274,400

598,500 1,400 -

599,900 148,000

86,000 51,000

27,000 32,800

2,600 177,400 303,800

170,000 18,000

4,600

1,800 194,400

17,500

2,600 560

20,660 173,740

300,000

300,000

58,000

5,000

63,000 237,000 714,540

1月

500,000 1,500 -

501,500 122,000

31,000 43,000

2,700 198,700 302,800

165,000 15,000

4,000

1,600 185,600

17,200

4,300 780

22,280 163,320

230,000

230,000 120,000

12,000

132,000

98,000 564,120

5,100

1,900 177,000

16,000

4,700 533

21,233 155,767

158,000 18,000

5,200

1,800 183,000

17,400

4,800 202

22,402 160,598

15,800

15,800 27,000

7,500

34,500 -18,700 456,500

收回投资所收到的现金

取得投资收益所收到的现金 处置固定资产无形资产其他资 产收收 到到 的的 其现 他金 与净 投额 资活动有关的 现金

现金流入小计 购建固定资产无形资产其他资 产支付的现金 投资所支付的现金 支付的其他与投资活动有关的 现金

现金流出小计

投资活动产生的现金流量净额 三、筹资活动产生的现金流量

21,062 158,588

149,000 16,000

4,900

1,871 171,771

17,000

4,600 422

22,022 149,749

153,000 15,000

5,000

1,700 174,700

18,000

5,600 632

24,232 150,468

155,000 15,000

2013年现金流量

现金流量预算表

一、经营活动产生的现金流量 销售商品,提供劳务收到的现 金 收到的税费返还 收到的其他与经营活动有关的 现金

现金流入小计 购买商品,接受劳务支付的现 金支付给职工以及为职工支付的 现金 支付的各项税费 支付的其他与经营活动有关的 现金

现金流出小计

经营活动产生的现金流量净额 二、投资活动产生的现金流量

2,500 287,500 312,400

620,000 1,500 -

621,500 149,000

89,000 52,000

2,780 292,780 328,720

618,000 1,400

619,400 147,000

95,000 51,000

2,900 295,900 323,500

170,000 16,000

吸收投资收到的现金

借款所收到的现金 收到的其他与筹资活动有关的 现金

现金流入小计 偿还债务所支付的现金 分配股利利润或偿付利息支付 的支现 付金 的其他与筹资活动有关的 现金

现金流出小计

筹资活动产生的现金流量净额 四、现金及现金等价物增加净 额

2012年

480,000 1,200 -

481,200 115,000

4,500

1,852 192,352

15,000

4,300 852

20,152 172,200

173,000 15,000

4,600

1,780 194,380

14,000

4,100 741

18,841 175,539

156,000 17,000

4,800

1,850 179,650

16,000

4,200 862

166,000 12,000

4,300

1,700 184,000

19,000

4,000 930

23,930 160,070

168,000 15,000

4,400

1,800 189,200

16,000

4,200 989

21,189 168,011

120,000

120,000

20,000

20,500

40,500 79,500 499,670

6月

7月

8月

9月

10月

11月

12月

589,000 1,700 -

590,700 146,000

91,000 48,000

2,700 287,700 303,000

612,000 1,600 -

613,600 145,000

78,000 47,000

2,800 272,800 340,800

618,000 1,500 -

2月

530,000 1,600 -

531,600 138,000

35,000 46,000

2,800 221,800 309,800

168,000 16,000

4,200

1,500 189,700

17,800

5,200 850

23,850 165,850

100,000

100,000 146,000

13,200

159,200 -59,200 416,450

3月

4月

500,000 1,800 -

501,800 153,000

37,800 48,000

2,900 241,700 260,100

525,000 1,520 -

526,520 150,000

79,000 49,000

2,500 280,500 246,020