米什金《货币金融学》(第11版)章节题库-第10章 金融监管的经济学分析【圣才出品】

米什金 货币金融学 英文版习题答案chapter 10英文习题

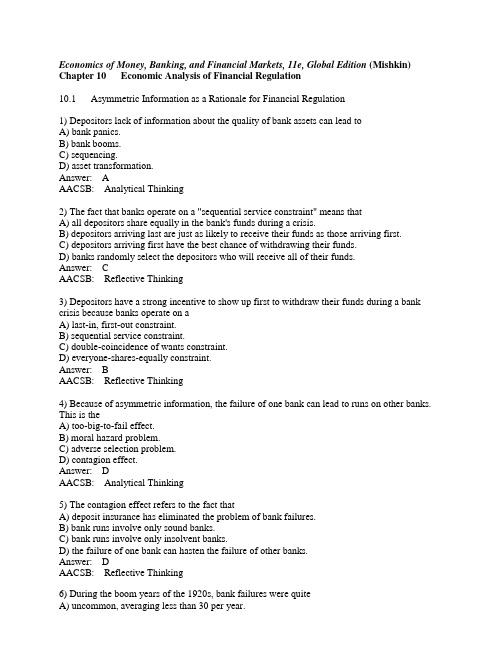

Economics of Money, Banking, and Financial Markets, 11e, Global Edition (Mishkin) Chapter 10 Economic Analysis of Financial Regulation10.1 Asymmetric Information as a Rationale for Financial Regulation1) Depositors lack of information about the quality of bank assets can lead toA) bank panics.B) bank booms.C) sequencing.D) asset transformation.Answer: AAACSB: Analytical Thinking2) The fact that banks operate on a "sequential service constraint" means thatA) all depositors share equally in the bank's funds during a crisis.B) depositors arriving last are just as likely to receive their funds as those arriving first.C) depositors arriving first have the best chance of withdrawing their funds.D) banks randomly select the depositors who will receive all of their funds.Answer: CAACSB: Reflective Thinking3) Depositors have a strong incentive to show up first to withdraw their funds during a bank crisis because banks operate on aA) last-in, first-out constraint.B) sequential service constraint.C) double-coincidence of wants constraint.D) everyone-shares-equally constraint.Answer: BAACSB: Reflective Thinking4) Because of asymmetric information, the failure of one bank can lead to runs on other banks. This is theA) too-big-to-fail effect.B) moral hazard problem.C) adverse selection problem.D) contagion effect.Answer: DAACSB: Analytical Thinking5) The contagion effect refers to the fact thatA) deposit insurance has eliminated the problem of bank failures.B) bank runs involve only sound banks.C) bank runs involve only insolvent banks.D) the failure of one bank can hasten the failure of other banks.Answer: DAACSB: Reflective Thinking6) During the boom years of the 1920s, bank failures were quiteA) uncommon, averaging less than 30 per year.B) uncommon, averaging less than 100 per year.C) common, averaging about 600 per year.D) common, averaging about 1000 per year.Answer: CAACSB: Application of Knowledge7) To prevent bank runs and the consequent bank failures, the United States established the________ in 1934 to provide deposit insurance.A) FDICB) SECC) Federal ReserveD) ATMAnswer: AAACSB: Application of Knowledge8) The primary difference between the "payoff" and the "purchase and assumption" methods of handling failed banks isA) that the FDIC guarantees all deposits when it uses the "payoff" method.B) that the FDIC guarantees all deposits when it uses the "purchase and assumption" method.C) that the FDIC is more likely to use the "payoff" method when the bank is large and it fears that depositor losses may spur business bankruptcies and other bank failures.D) that the FDIC is more likely to use the purchase and assumption method for small institutions because it will be easier to find a purchaser for them compared to large institutions.Answer: BAACSB: Reflective Thinking9) Deposit insurance has not worked well in countries withA) a weak institutional environment.B) strong supervision and regulation.C) a tradition of the rule of law.D) few opportunities for corruption.Answer: AAACSB: Reflective Thinking10) When one party to a transaction has incentives to engage in activities detrimental to the other party, there exists a problem ofA) moral hazard.B) split incentives.C) ex ante shirking.D) pre-contractual opportunism.Answer: AAACSB: Ethical understanding and reasoning abilities11) Moral hazard is an important concern of insurance arrangements because the existence of insuranceA) provides increased incentives for risk taking.B) is a hindrance to efficient risk taking.C) causes the private cost of the insured activity to increase.D) creates an adverse selection problem but no moral hazard problem.Answer: AAACSB: Reflective Thinking12) When bad drivers line up to purchase collision insurance, automobile insurers are subject to theA) moral hazard problem.B) adverse selection problem.C) assigned risk problem.D) ill queue problem.Answer: BAACSB: Reflective Thinking13) Deposit insurance is only one type of government safety net. All of the following are types of government support for troubled financial institutions EXCEPTA) forgiving tax debt.B) lending from the central bank.C) lending directly from the government's treasury department.D) nationalizing and guaranteeing that all creditors will be repaid their loans in full.Answer: AAACSB: Reflective Thinking14) Although the FDIC was created to prevent bank failures, its existence encourages banks toA) take too much risk.B) hold too much capital.C) open too many branches.D) buy too much stock.Answer: AAACSB: Reflective Thinking15) A system of deposit insuranceA) attracts risk-taking entrepreneurs into the banking industry.B) encourages bank managers to decrease risk.C) increases the incentives of depositors to monitor the riskiness of their bank's asset portfolio.D) increases the likelihood of bank runs.Answer: AAACSB: Reflective Thinking16) The government safety net creates ________ problem because risk-loving entrepreneurs might find banking an attractive industry.A) an adverse selectionB) a moral hazardC) a lemonsD) a revenueAnswer: AAACSB: Reflective Thinking17) Since depositors, like any lender, only receive fixed payments while the bank keeps any surplus profits, they face the ________ problem that banks may take on too ________ risk.A) adverse selection; littleB) adverse selection; muchC) moral hazard; littleD) moral hazard; muchAnswer: DAACSB: Reflective Thinking18) Acquiring information on a bank's activities in order to determine a bank's risk is difficult for depositors and is another argument for governmentA) regulation.B) ownership.C) recall.D) forbearance.Answer: AAACSB: Reflective Thinking19) The existence of deposit insurance can increase the likelihood that depositors will need deposit protection, as banks with deposit insuranceA) are likely to take on greater risks than they otherwise would.B) are likely to be too conservative, reducing the probability of turning a profit.C) are likely to regard deposits as an unattractive source of funds due to depositors' demands for safety.D) are placed at a competitive disadvantage in acquiring funds.Answer: AAACSB: Reflective Thinking20) In May 1991, the FDIC announced that it would sell the government's final 26% stake in Continental Illinois, ending government ownership of the bank that it had rescued in 1984. The FDIC took control of the bank, rather than liquidate it, because it believed that Continental IllinoisA) was a good investment opportunity for the government.B) could be the Chicago branch of a new governmentally-owned interstate banking system.C) was too big to fail.D) would become the center of the new midwest region central bank system.Answer: CAACSB: Reflective Thinking21) If the FDIC decides that a bank is too big to fail, it will use the ________ method, effectivelyensuring that ________ depositors will suffer losses.A) payoff; largeB) payoff; noC) purchase and assumption; largeD) purchase and assumption; noAnswer: DAACSB: Reflective Thinking22) Federal deposit insurance covers deposits up to $250,000, but as part of a doctrine called "too-big-to-fail" the FDIC sometimes ends up covering all deposits to avoid disrupting the financial system. When the FDIC does this, it uses theA) "payoff" method.B) "purchase and assumption" method.C) "inequity" method.D) "Basel" method.Answer: BAACSB: Application of Knowledge23) The result of the too-big-to-fail policy is that ________ banks will take on ________ risks, making bank failures more likely.A) small; fewerB) small; greaterC) big; fewerD) big; greaterAnswer: DAACSB: Reflective Thinking24) A problem with the too-big-to-fail policy is that it ________ the incentives for ________ by big banks.A) increases; moral hazardB) decreases; moral hazardC) decreases; adverse selectionD) increases; adverse selectionAnswer: AAACSB: Reflective Thinking25) The too-big-to-fail policyA) reduces moral hazard problems.B) puts large banks at a competitive disadvantage in attracting large deposits.C) treats large depositors of small banks inequitably when compared to depositors of large banks.D) allows small banks to take on more risk than large banks.Answer: CAACSB: Reflective Thinking26) The government safety net creates both an adverse selection problem and a moral hazard problem. Explain.Answer: The adverse selection problem occurs because risk-loving individuals might view the banking system as a wonderful opportunity to use other peoples' funds knowing that those funds are protected. The moral hazard problem comes about because depositors will not impose discipline on the banks since their funds are protected and the banks knowing this will be tempted to take on more risk than they would otherwise.AACSB: Reflective Thinking10.2 Types of Financial Regulation1) Regulators attempt to reduce the riskiness of banks' asset portfolios byA) limiting the amount of loans in particular categories or to individual borrowers.B) encouraging banks to hold risky assets such as common stocks.C) establishing a minimum interest rate floor that banks can earn on certain assets.D) requiring collateral for all loans.Answer: AAACSB: Reflective Thinking2) A well-capitalized financial institution has ________ to lose if it fails and thus is ________ likely to pursue risky activities.A) more; moreB) more; lessC) less; moreD) less; lessAnswer: BAACSB: Reflective Thinking3) A bank failure is less likely to occur whenA) a bank holds less U.S. government securities.B) a bank suffers large deposit outflows.C) a bank holds fewer excess reserves.D) a bank has more bank capital.Answer: DAACSB: Reflective Thinking4) The leverage ratio is the ratio of a bank'sA) assets divided by its liabilities.B) income divided by its assets.C) capital divided by its total assets.D) capital divided by its total liabilities.Answer: CAACSB: Application of Knowledge5) To be considered well capitalized, a bank's leverage ratio must exceedA) 10%.B) 8%.C) 5%.D) 3%.Answer: CAACSB: Application of Knowledge6) The FDIC must take steps to close down banks whose equity capital is less than ________ of assets.A) 4%B) 3%C) 2%D) 1%Answer: CAACSB: Application of Knowledge7) Off-balance-sheet activitiesA) generate fee income with no increase in risk.B) increase bank risk but do not increase income.C) generate fee income but increase a bank's risk.D) generate fee income and reduce risk.Answer: CAACSB: Reflective Thinking8) The Basel Accord, an international agreement, requires banks to hold capital based onA) risk-weighted assets.B) the total value of assets.C) liabilities.D) deposits.Answer: AAACSB: Application of Knowledge9) The Basel Accord requires banks to hold as capital an amount that is at least ________ of their risk-weighted assets.A) 10%B) 8%C) 5%D) 3%Answer: BAACSB: Application of Knowledge10) Under the Basel Accord, assets and off-balance sheet activities were sorted according to________ categories with each category assigned a different weight to reflect the amount of________.A) 2; adverse selectionB) 2; credit riskC) 4; adverse selectionD) 4; credit riskAnswer: DAACSB: Application of Knowledge11) The practice of keeping high-risk assets on a bank's books while removing low-risk assets with the same capital requirement is known asA) competition in laxity.B) depositor supervision.C) regulatory arbitrage.D) a dual banking system.Answer: CAACSB: Application of Knowledge12) Banks engage in regulatory arbitrage byA) keeping high-risk assets on their books while removing low-risk assets with the same capital requirement.B) keeping low-risk assets on their books while removing high-risk assets with the same capital requirement.C) hiding risky assets from regulators.D) buying risky assets from arbitragers.Answer: AAACSB: Reflective Thinking13) Because banks engage in regulatory arbitrage, the Basel Accord on risk-based capital requirements may result inA) reduced risk taking by banks.B) reduced supervision of banks by regulators.C) increased fraudulent behavior by banks.D) increased risk taking by banks.Answer: DAACSB: Reflective Thinking14) One of the criticisms of Basel 2 is that it is procyclical. That means thatA) banks may be required to hold more capital during times when capital is short.B) banks may become professional at a cyclical response to economic conditions.C) banks may be required to hold less capital during times when capital is short.D) banks will not be required to hold capital during an expansion.Answer: AAACSB: Reflective Thinking15) Overseeing who operates banks and how they are operated is calledA) prudential supervision.B) hazard insurance.C) regulatory interference.D) loan loss reserves.Answer: AAACSB: Application of Knowledge16) The chartering process is especially designed to deal with the ________ problem, and regular bank examinations help to reduce the ________ problem.A) adverse selection; adverse selectionB) adverse selection; moral hazardC) moral hazard; adverse selectionD) moral hazard; moral hazardAnswer: BAACSB: Analytical Thinking17) The chartering process is similar to ________ potential borrowers and the restriction of risk assets by regulators is similar to ________ in private financial markets.A) screening; restrictive covenantsB) screening; branching restrictionsC) identifying; branching restrictionsD) identifying; credit rationingAnswer: AAACSB: Reflective Thinking18) Banks will be examined at least once a year and given a CAMELS rating by examiners. The L stands forA) liabilities.B) liquidity.C) loans.D) leverage.Answer: BAACSB: Application of Knowledge19) The federal agencies that examine banks includeA) the Federal Reserve System.B) the Internal Revenue Service.C) the SEC.D) the U.S. Treasury.Answer: AAACSB: Application of Knowledge。

米什金《货币金融学》(第11版)章节题库-第2章 金融体系概览【圣才出品】

第2章 金融体系概览一、概念题1.金融市场答:金融市场指以金融资产为交易对象而形成的供求关系及其机制的总和。

它包括如下三层含义,一是它是金融资产进行交易的一个有形和无形的场所;二是它反映了金融资产的供应者和需求者之间所形成的供求关系;三是它包含了金融资产交易过程中所产生的运行机制,其中最主要的是价格(包括利率、汇率及各种证券的价格)机制。

在一个有效的金融市场上,金融资产的价格和资金的利率能及时、准确和全面地反映所有公开的信息,资金在价格信号的引导下迅速、合理地流动。

金融市场作为货币资金交易的渠道,以其特有的运作机制使千百万居民、企业和政府部门的储蓄汇成巨大的资金流推动和润滑着商品经济这个巨大的经济机器持续地运转。

金融市场还以其完整而又灵敏的信号系统和灵活有力的调控机制引导着经济资源向着合理的方向流动,优化资源的配置。

在金融市场上,价格机制是其运行的基础,而完善的法规制度、先进的交易手段则是其顺利运行的保障。

2.同业拆借市场答:同业拆借市场指银行之间、其他金融机构之间以及银行与其他金融机构之间进行短期、临时性资金拆出拆入的市场。

这是一个无形市场,主要通过现代通讯手段进行交易,由于拆借期限较短,一般最长不超过一年,借款方也无须提供担保抵押。

各金融机构为了弥补头寸暂时不足和灵活调度资金,将经营过程中暂时闲置的资金和已存入央行且大于法定准备金的部分,相互间进行拆借。

同业拆借市场的拆借利率一般由融资双方根据资金供求关系及其他影响因素自主议定或者通过市场公开竞标确定,市场性较强,最易实现利率市场化。

二、选择题1.已上市的股票或债券在场外交易的市场,称为( )。

A.第一市场B.第二市场C.第三市场D.第四市场【答案】C【解析】“第一市场”即一级市场,是筹集资金的公司或政府机构将其新发行的股票或债券等证券销售给最初购买者的金融市场。

“第二市场”即二级市场,是交易已经发行的证券的金融市场。

“第三市场”实际上是一种场外交易市场,只不过所交易的资产同时也在交易所上市交易;而“第四市场”则是指完全通过计算机网络联系的无形市场。

货币金融学课后答案米什金

货币金融学课后答案米什金货币金融学课后答案1、假如我今天以5000美元购买一辆汽车,明年我就可以赚取10000额外收入,因为拥有了这辆车,我就可以成为推销员。

假如没有人愿意贷款给我,我是否应该从放高利贷者拉利处以90%的利率贷款呢你能否列出高利贷合法的依据我应该去找高利贷款,因为这样做的结果会更好。

我支付的利息是4500(90%×5000),但实际上,我赚了10000美元,所以我最后赚得了5500美元。

因为拉利的高利贷会使一些人的结果更好,所以高利贷会产生一些社会效益。

(一个反对高利贷的观点认为它常常会造成一种暴利活动)。

2、“在没有信息和交易成本的世界里,不会有金融中介机构的存在。

”这种说法是正确的、错误的还是不确定说明你的理由。

正确。

如果没有信息和交易成本,人们相互贷款将无成本无代价进行交易,因此金融机构就没有存在的必要了。

3、风险分担是如何让金融中介机构和私人投资都从中获益的风险分担是指金融中介机构所设计和提供的资产品种的风险在投资者所承认的范围之内,之后,金融中介机构将销售这些资产所获取的资产去购买风险大得多的资产。

低交易成本允许金融中介机构以较低的成本进行风险分担,使得它们能够获取风险资产的收益与出售资产的成本间的差额,这也是金融中介机构的利润。

对投资者而言,金融资产被转化为安全性更高的资产,减少了其面临的风险。

4、在美国,货币是否在20世纪50年代比70年代能更好地发挥价值储藏的功能为什么在哪一个时期你更愿意持有货币在美国,货币作为一种价值储藏手段,在20世纪50年代比70年代好。

因为50年代比70年代通货膨胀率更低,货币贬值的贬值程度也较低。

货币作为价值储藏手段的优劣取决于物价水平,因为货币价值依赖于价格水平。

在通货膨胀时期,物价水平迅速上升,货币也急速贬值,人们也就不愿意以这种形式来持有财富。

因此,人们在物价水平比较稳定的时期更愿意持有货币。

5、为什么有些经济学家将恶性通货膨胀期间的货币称做“烫手的山芋”,在人们手中快速传递在恶性通货膨胀期间,货币贬值速度非常快,所以人们希望持有货币的时间越短越好,因此此时的货币就像一个烫手的山芋快速的从一个人手里传到另一个人手里。

米什金版《货币金融学学》笔记(文内可搜索)

货币银行学笔记2.0【米什金笔记】序:货币银行学笔记1.0指的是本座在12年后编写的【胡庆康笔记】,由于缺少了货币理论的三个章节,所以该笔记是一部残篇。

为了能够更好的解释货币银行学,故引用米什金第九版货币金融学作为蓝本进行笔记升级。

笔记主体将由米什金组成,由黄达胡庆康等作品为辅助。

这本笔记的编撰主要是服务于本座的学习实践,所以有的本座认为不必赘述的就略过,不必证明的就直接给结论。

在阅读顺序上,建议读者先阅读笔者的《胡庆康笔记》,后阅读笔者的《米什金笔记》。

章节编写上,由【大纲】/导图,【内容】/主干知识,【补充】/边角知识,【关键术语】,【习题】,【胡说】/编者说(红字) 组成。

其中【胡说】均标红色,仅代表编者看法。

在写作上,笔记多表格少文字,多截图少写字。

表格看的更舒服,截图表示有根据。

【画外音:本座懒】本笔记撰写者:西班牙溃疡/西班牙流感/履虎尾。

天下学问,惟夜航船中最难对付。

2016年7月2日星期六福州 五四路第零章:大纲 我们将针对以下章节展开描述:第1篇 引言第1章 为什么研究货币、银行与金融市场第2章 金融体系概览第3章 什么是货币?第2篇 金融市场第4章 理解利率第5章 利率行为第6章 利率的风险结构与期限结构第7章 股票市场、理性预期理论与有效市场假定 第3篇 金融机构【略】第8章 金融结构的经济学分析第9章 金融危机与次贷风波第10章 银行业与金融机构的管理第11章 金融监管的经济学分析第12章 银行业:结构与竞争第4篇 中央银行与货币政策运作第13章 中央银行的结构与联邦储备体系【略】第14章 多倍存款创造和货币供给过程第15章 货币政策工具第16章 货币政策的操作:战略与战术第5篇 国际金融与货币政策第17章 外汇市场第18章 国际金融体系第19章 货币需求第20章 is-lm模型第21章 is—lm模型中的货币政策与财政政策第22章 总需求与总供给分析第23章 货币政策传导机制的实证分析第24章 货币与通货膨胀第25章 理性预期:政策意义第一章:为什么研究货币、银行与金融市场【胡说】要回答这个问题,首先要回答四个what和一个how1、为什么研究金融市场?2、为什么研究银行和其他金融机构?3、为什么研究货币和货币政策?4、为什么研究国际金融?5、我们如何研究货币、银行与金融市场?简单的说,为什么要研究市场,为什么要研究机构,为什么要研究政策,为什么要研究国际环境。

《货币金融学》第11章 金融监管的经济学分析

11-19

表11-2 各国和地区银行救助行动的成本

时间

国家和地区

该成本占GDP 的百分比

1980-1982

阿根廷

55

1997-2002

印度尼西亚

55

20世纪90年代至今 中国

47

1996-2000

牙买加

44

1981-1983

智利

42

1997-2002

泰国

35

1993-1994

马其顿

32

2000至今

对于全部存款机构执行统一的准备金规定

确定银行持股公司(BHCs)的地位

取消贷款利率上限

赋予联邦储备体系监管银行控股公司的职责 将存款保险限额提高至每账户10万美元

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

11-13

表11-1 美国的主要金融立法(续)

11-15

图11-1 1934-2008年美国的银行破产情况

Source: /bank/historical/bank/index.html.

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

11-16

20世纪80年代美国储贷协会危机和银行危机

• 金融创新和新型金融工具拓宽了银行从事高 风险活动的范围

• 存款保险限额的提高使道德风险增加 • 放松管制

–1980年《存款机构放松管制和货币控制法》 –1982年《存款机构法》

Copyright © 2010 Pearson Addison-Wesley. All rights reserved.

多恩布什《宏观经济学》(第10版)笔记和课后习题详解 第11章 货币政策与财政政策【圣才出品】

第11章货币政策与财政政策11.1复习笔记一、货币政策货币政策指通过中央银行变动货币供给量,影响利率和国民收入的政策措施。

货币政策的工具主要有公开市场业务、再贴现率、法定准备金率,以及道义上的劝告等,这些货币政策工具作用的直接目标是通过控制商业银行的存款准备金,影响利率与国民收入,从而最终实现稳定国民经济的目标。

1.货币政策的效果货币政策效果指变动货币供给量的政策对总需求的影响效果。

若增加货币供给量能使国民收入有较大的增加,则货币政策的效果就大;反之则小。

货币政策效果取决于IS和LM曲线的斜率。

(1)货币政策效果的IS LM-图形分析①货币扩张的效果在点E的初始的均衡是在与实际货币供给/M P相对应的初始的LM曲线上。

中央银行在公开市场上的购买增加了名义货币量,在价格水平既定的情况下,也就增加了实际货币量。

其结果是,LM曲线移动到LM'的位置。

新的均衡将在利率较低、收入较高的E'点。

均衡收入的提高,是由于公开市场购入债券,降低了利率,从而增加了投资支出的缘故。

如图11-1所示。

图11-1货币扩张政策②货币扩张的调整过程在初始均衡点E ,货币供给的增加造成了过量的货币供给。

对此,公众设法通过购买其他资产进行调整。

在此过程中,资产价格上涨,收益下降。

由于货币市场与资产市场的调整十分迅速,经济立即移动到1E 点。

在1E 点,货币市场出清,而公众愿意持有较多的实际货币量,因为利率有了充分的下降。

但在1E 点则有过量的商品需求。

利率下降,在初始收入水平0Y 既定的情况下,会提高总需求并且引起存货缩减。

对此的反应是,产出扩大,经济开始沿LM 曲线上升。

(2)货币政策效果的结论①LM 曲线越陡峭,收入变化就越大,货币政策效果越大。

a.如果货币需求对利率非常敏感(相当于相对平直的LM 曲线),只要利率有很小的变动,给定的货币存量的变动就可为资产市场所吸收。

因此,公开市场购买对于投资支出的作用很小,货币政策效果小。

米什金《货币金融学》(第11版)章节题库-第9章 银行业与金融机构的管理【圣才出品】

第9章 银行业与金融机构的管理一、概念题1.中间业务答:中间业务指银行并不需要运用自己的资金而代理客户承办支付和其他委托事项,并据以收取手续费的业务。

最常见的商业银行的中间业务是传统的汇兑、信用证、代收和代客买卖等业务。

中央银行的中间业务指中央银行为获得非利息收入,办理商业银行和其他金融机构资金划拨清算和资金转移的业务。

中央银行是全国清算中心,由于商业银行的准备金集中在中央银行,因而他们彼此之间由于交换各种支付凭证所产生的应收应付款项,就可以通过中央银行的存款账户划拨来清算。

同时中央银行通过资金划拨系统,用网络连接全国主要地区的主要政府部门和银行。

中央银行不仅为商业银行办理票据交换和清算,而且还在全国范围内为商业银行办理异地资金转移业务。

2.存款准备金答:存款准备金指银行所持有的现金和在央行的存款。

银行为应付储户的提现和正当的贷款要求,必须按所吸收存款的一定比例保留一部分现金和央行存款,其余部分用于贷款或投资,保留的这部分存款被称为存款准备金。

存款准备金分为两部分,法定存款准备金和超额准备金。

法定准备金是国家为了加强监管,维护储户利益,以法律形式规定,要求商业银行必须保留的部分准备金,而法定准备金与存款总额之比就是法定准备金率。

而超过法定准备金的部分是超额准备金。

银行一般会保留部分超额准备金,以免在需要资金时必须向央行贷款或拆入资金,增加成本,并受到一定的限制,流动性风险提高。

3.贷款证券化答:贷款证券化指为解决流动性问题的一种创新。

具体操作是把抵押贷款标准化,以此为抵押发行抵押担保证券,在市场上流通转让,为抵押贷款提供了流动性。

最初是美国为鼓励银行发放住房抵押贷款,由美国政府国民抵押协会创造的。

后来又推出了以其他资产担保贷款为基础的抵押担保证券。

贷款证券化兼有资产业务创新和负债业务创新两重性质,既增强了商业银行资产的流动性,又为银行获得新的资金来源创造了捷径。

4.流动性目标答:流动性目标指商业银行保持随时可以以适当的价格取得可用资金的能力,以便随时应付客户提存及银行支付的需要,是商业银行的三大经营目标之一,与其他两个目标有此消彼长的作用。

《货币金融学》米什金 第15专题 金融监管

资产质量 管理 盈利 流动性 对市场风险的敏感性

(6)风险管理与评估 之前——关注商业银行风险本身 现在——关注商业银行是否具有健全的风控程序 VaR——在险价值 压力测试

(7)信息披露要求 详细披露,利用市场金融监管 盯市记账法 优点:用公允价值取代历史价值,更加准确 缺点:导致经济的顺周期性

三,银行业监管 1,商业银行的准入监管 商业银行准入监管有四种类型: 自由主义 特许主义 准则主义:合规即可 核准主意(审批制):不只要求合规,还需要申请监管当局批准

2,商业银行的日常监管 业务运营监管 内部控制监管 稽查与检查

3,银行危机处理与退出管理 危机处理是指银行危机发生之后的一系列挽救措施: 紧急救助:监管当局提供资金救助或信誉支持 接管和并购

更关注行业整体的系统性风险(关注广义信贷)

(2) 系统风险的防范 提前发现系统性风险 控制发生概率 风险发生的蔓延(金融机构传染,挤兑;顺周期性)

(3) 我国的宏观审慎监管(MPA) 多个项目打分,分高者给予降准等优惠

第三,引入了流动性监管指标

4,巴塞尔协议的局限性(默认巴塞尔协议1) 风险等级划分不够细致(只有0,20%,50%,100%),存在监管套利,即同一个风 险等级下的资产倾向于选择风险高的,这有悖巴塞尔协议的精神,也是巴塞尔协议 23尽力修正的

金融并购对政府安全网的挑战 第一,金融并购导致银行规模进一步扩大,增加了太大而不能倒的风险 第二,与其他金融机构并购,导致政府安全网的保障范围扩大,导致低效率 和削弱金融体系稳定性

【补充】发展中国家的存款保险制度: 显性的存款保险制度的实施往往伴随着商业银行经营稳定性降低和危机发生 率提高 发展中国家,存款保险制度并不是提高银行稳定性和效率的有效途径

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第10章 金融监管的经济学分析

一、概念题

1.商誉(goodwill)

答:商誉是一种无形价值,指由企业的良好信誉、产品的较高质量和市场占有率、可靠的销售网络、有效的内部管理、先进的技术、优越的地理位置等因素形成,属于不可辨认的无形资产。

其特征是:①商誉与企业整体相关,不能单独存在;②形成商誉的因素无法单独计值;③商誉与形成商誉过程中所发生的成本无关,它是一种获得超额收益的能力。

商誉只有在企业兼并、联营,或以全部产权有偿转让时,经评估才能作为无形资产。

2.监管宽容

答:监管宽容是指监管者尽量不行使将破产银行逐出行业外的权力。

由于金融对于经济增长具有不容替代的支撑作用,因此,各国中央政府乃至地方政府都充分认识到金融资源对于经济发展的重要意义,因而,作为金融控制的主体也使得金融监管者本身在监管过程中存在监管宽容。

监管宽容是世界各国银行存在的通病,尤其在政府持银行产权比重高的国家更甚。

一旦国有银行出现问题,“大而不倒”的观念根深蒂固,很容易产生“监管宽容”,监管宽容的存在致使市场惩戒机制不力,金融监管的效率无从保障,道德风险的激励会危害整个金融体系。

二、选择题

1.商业银行的资本充足率指( )。

A.资本和期限加权资产的比率

B.资本和风险加权资产的比率

C.资本和期限加权负债的比率

D.资本和风险加权负债的比率

【答案】B

【解析】商业银行的资本充足率是指商业银行持有的符合相关规定的资本与商业银行风险加权资产之间的比率。

2.下列说法不正确的是( )。

A.金融全球化促进金融业提高效率

B.金融全球化增强国家宏观经济政策的效率

C.金融全球化会加大金融风险

D.金融全球化会增加国际金融体系的脆弱性

【答案】B

【解析】金融全球化的积极影响主要有:提高金融市场运作的效率;促进资金在全球范围内的有效配置;促进了国际投资和贸易的迅速发展以及促进了金融体制与金融结构的整合。

同时金融全球化的负面影响主要有:导致国际金融体系和金融机构内在脆弱性的加深,削弱国家货币政策的自主性,加大了各国金融监管的难度以及使资产价格过度波动的破坏性大。

3.新巴塞尔协议要求银行在计算资本充足率时,计算公式的分母为( )。

A.信用风险的所有风险加权资产

B.信用风险的所有风险加权资产+12.5倍的利率风险和操作风险的资本

C.信用风险的所有风险加权资产+12.5倍的市场风险和操作风险

D.信用风险的所有风险加权资产+12.5倍的市场风险和操作风险的资本

【答案】D

【解析】新巴塞尔协议最低资本要求由三个基本要素构成:受规章限制的资本的定义、风险加权资产以及资本对风险加权资产的最小比率。

其中有关资本的定义和8%的最低资本比率,没有发生变化。

但对风险加权资产的计算问题,新协议在原来只考虑信用风险的基础上,进一步考虑了市场风险和操作风险。

总的风险加权资产等于由信用风险计算出来的风险加权资产,再加上根据市场风险和操作风险计算出来的风险加权资产。

4.金融监管的成本主要表现为( )。

A.执法成本

B.守法成本

C.效率损失

D.道德风险

E.流动性风险

【答案】ABD

【解析】具体来说,金融监管的成本主要包括:①执法成本,这是指金融监管当局在具体实施监管的过程中产生的成本;②守法成本,是指金融机构为了满足监管要求而额外承担的成本损失,通常属隐性成本;③道德风险。

5.为使资本充足率与银行面对的主要风险更紧密地联系在一起,《新巴塞尔协议》在最低资本金计量要求中,提出( )。

A.外部评级法

B.流动性状况评价法

C.内部评级法

D.资产安全状况评价法

【答案】C

【解析】“巴塞尔新资本协议”在最低资本金要求中,提出内部评级法,使资本充足率与银行面对的主要风险更紧密地联系在一起。

6.《新巴塞尔资本协议》的三大支柱是( )。

A.最低资本要求

B.严格银行财务制度

C.监管当局的监管

D.强化市场纪律

E.严格银行审批程序

【答案】ACD

【解析】《新巴塞尔资本协议》包括互为补充的三大支柱,即最低资本要求、监管当局的监管和市场纪律,并试图通过三大支柱的建设,来强化商业银行的风险管理。

三、判断题

1.银行监管总能够有效保护公众利益和消费者利益。

( )

【答案】×

【解析】公共利益监管理论认为:①监管过程存在大量直接成本和社会经济净损失;

2.保证银行机构的正常经营活动是银行监管的总体目标。

( )

【答案】×

【解析】维持一个稳定、健全、高效的金融制度才是银行监管的总体目标。

3.《巴塞尔新资本协议》与1988年《巴塞尔协议》相同。

( )

【答案】×

【解析】新资本协议内容更加广泛、复杂,且有许多重大创新,如在规定最低资本充足率外,还增加了监管部门监督检查和信息披露要求,由此构成新资本协议的三大支柱。

四、简答题

1.简述2009年7月8日至9日通过的新资本协议三大支柱。

答:新资本协议由三大支柱组成:一是最低资本要求,二是监管当局对资本充足率的监督检查,三是信息披露。

并试图通过三大支柱的建设,来强化商业银行的风险管理。

(1)最低资本充足率要求仍然是新资本协议的重点,该部分涉及与信用风险、市场风险以及操作风险有关的最低总资本要求的计算问题。

最低资本要求由三个基本要素构成:受规章限制的资本的定义、风险加权资产以及资本对风险加权资产的最小比率。

其中关于资本定义和8%的最低资本比率没有变化,对于风险加权资产计算,进一步考虑了市场风险和操作风险。

总的风险加权资产等于由信用风险计算出来的风险加权资产,再加上根据市场风险和操作风险计算出来的风险加权资产。

对于信用风险,巴塞尔委员会允许银行在计算信用风险的资本要求时,在下述两种方法中任选一种。

第一种是将现有方法进行适当

主要适用于那些业务复杂程度较高的银行,但银行采用其内部评级系统的前提,是必须征得银行监管当局的明确同意。

对于市场风险,该协议特别规定了明确的资本标准;并突出强调了利率风险,认为那些利率风险大大高于平均水平的银行,应考虑到利率风险难以量化的特征,需相应提高其资本数量。

对于操作风险,《新巴塞尔资本协议》规定了基本指标法、标准法和高级计量法三种可选方法。

(2)监管部门的监督检查能确保各银行建立起合理有效的内部评估程序,从而判断其面临的风险状况,并评估其资本充足情况。

(3)市场约束的核心是信息披露,市场约束的有效性,直接取决于信息披露制度的健全程度。

新协议指出,市场纪律具有强化资本监管、提高金融体系安全性和稳定性的潜在作用,并在市场纪律的应用范围、资本构成、风险披露的评估和管理过程以及资本充足率等四个方面提出了定性和定量的信息披露要求。

2.金融监管的发展趋势。

答:国际金融监管的主要发展趋势可以概括为:

(1)监管理念方面,发生重心转移。

注重加强监管者与被监管者之间的合作,变“猫鼠对立关系”为“脑与四肢的协同关系”。

即监管者激励良好的金融操作,协助金融机构的管理层朝金融监管目标靠拢。

(2)监管机制方面,走向多元化。

突出地表现为国家专门监管机制、银行内控机制及自律机制的齐头并举。

多元化监管机制实现的关键在于引入市场约束,强化金融机构的信息披露,便于存款户、投保者、股东等多方市场主体及时掌握金融机构的风险状况。

(3)监管模式方面,向功能型监管转变。

所谓功能型监管,是指在一个统一的监督。