三一重工盈利能力分析

三一重工盈利能力分析

三一重工盈利能力分析三一重工是中国最大的工程机械制造企业之一,经过多年的发展,公司已经成为了全球工程机械行业的领军企业。

其盈利能力一直都非常强劲,本文将对三一重工的盈利能力进行详细的分析。

首先,从三一重工的财务数据可以看出,公司的盈利能力表现出了较好的增长趋势。

2024年,公司实现营业收入为904.65亿元,同比增长19.29%;归属于上市公司股东的净利润为134.45亿元,同比增长24.98%。

2024年,受到新冠疫情的影响,全球经济下行压力较大,三一重工的业绩也受到了一定的影响,营业收入为748.67亿元,同比下降17.19%;净利润为96.5亿元,同比下降28.2%。

尽管如此,公司仍然保持了较高的盈利能力。

其次,三一重工的毛利率一直维持在较高的水平。

毛利率是衡量企业盈利能力的重要指标之一,它反映了企业销售产品和提供服务所产生的毛利润占总收入的比例。

根据公司的财务数据,2024年,三一重工的毛利率为38.33%,2024年略有下降,为37.47%。

尽管受到行业竞争和原材料价格波动等因素的影响,毛利率有所下降,但仍然保持在较高的水平,说明公司在产品定价和成本控制方面具有一定的优势。

第三,三一重工的净利率也表现出较好的水平。

净利率是企业净利润与总收入的比例,反映了企业在总收入中实现的净利润的情况。

根据公司的财务数据,2024年,三一重工的净利率为14.88%,2024年为12.88%。

尽管净利率有所下降,但仍然保持在相对较高的水平,说明公司在经营效率和成本管理方面取得了一定的成绩。

第四,三一重工的资产利润率也表现出良好的趋势。

资产利润率是企业净利润与平均资产总额之比,反映了企业每单位资产所创造的净利润。

根据公司的财务数据,2024年,三一重工的资产利润率为8.44%,2024年略有下降,为6.19%。

尽管资产利润率下降,但仍然保持在相对较高的水平,说明公司的资产运营效率较高,资产利用效果良好。

综上所述,通过对三一重工的盈利能力进行分析,可以发现该公司的盈利能力一直都非常强劲。

三一重工财务分析研究

财务分析

1、财务状况

根据公开财务报表,三一重工在过去的几年中表现出稳健的财务状况。其总 资产逐年增长,资产负债率保持在合理水平,且流动比率、速动比率等短期偿债 能力指标均表现良好。这表明三一重工具有较强的资产管理和偿债能力。

2、盈利水平

三一重工的盈利能力较为稳定,毛利率和净利率在同行业中处于较高水平。 然而,受到国内外市场竞争加剧的影响,其盈利能力存在一定的波动。为了提高 盈利水平,三一重工需要不断提升产品质量和降低成本。

三一重工并购案例的财务绩效分 析

1、财务指标分析

在偿债能力方面,三一重工的资产负债率一直处于较高水平,但并购后有所 下降,同时流动比率和速动比率也得到了改善。这表明并购后三一重工的偿债能 力有所提高。

在运营能力方面,并购后三一重工的总资产周转率和存货周转率均有所提高, 而应收账款周转率略有下降。这表明并购为三一重工带来了更好的运营能力。

3、现金流量

三一重工的现金流量状况也较为良好,经营活动产生的现金流量净额稳步增 长。这表明公司在日常经营中具有较强的获取现金能力。然而,投资活动和筹资 活动产生的现金流量净额波动较大,这可能给公司的现金流带来一定压力。

4、财务杠杆

三一重工的财务杠杆水平较低,这意味着公司在生产经营过程中对债务的依 赖程度较低,财务风险相对较小。适度的财务杠杆可以提高公司的盈利水平,但 同时也可能增加财务风险。因此,公司需要在扩大规模和降低成本之间寻求平衡。

2、运营能力分析

并购后,三一重工的总资产周转率和存货周转率均呈上升趋势,而应收账款 周转率呈下降趋势。这表明并购改善了企业的资产和存货管理能力,但对应收账 款的管理造成了一定的压力。需要加强应收账款风险管理。

3、获利能力分析

并购后,三一重工的净利润增长率和总资产收益率均呈上升趋势,而销售毛 利率呈下降趋势。这表明并购提高了企业的盈利能力,但可能会对毛利率造成一 定影响。需要市场需求变化和成本控制。

最新三一重工利润表分析

利润表综合分析 利润表分部分析 利润表分项分析

从表二可以看出营业利润占营业收入

20.31%,比上年增加了2.63%。总利润占 20.43%,比去年增加了2.75%。净利润占营 业收入的18.15%,比上年增长2.23%。可见 三一公司的盈利能力比上年提高了。

利润率的提高主要是因为公司营业成

21,441,837,544.23 12,232,083,538.29

二、营业毛利

12,513,101,541.96 6,743,731,236.31

营业税金及附加

131,236,358.24 58,856,428.16

销售费用

3,204,830,452.07 2,041,582,899.74

管理费用 财务费用

167.24%

3,541,945,178.47 105.57%

1,营业利润分析。三一公司营业利润增加了 3,541,945,178.47元,增长幅度达105.57%,原因前面 已经介绍,不再赘述。

2,营业毛利率。三一公司营业毛利为 12,513,101,541.96元,增加了5,769,370,305.65元, 增长比为85.55%,这是非常有利的一个方面。营业毛 利的增长主要是营业收入增长了14,979,124,311.59 元,其次投资收益和公允价值变动损益也有增长。但 是营业成本还有营业税金和期间费用也都有所增加, 对营业毛利率有不利影响。增减相抵,导致营业毛利 增加5,769,370,305.65元。

主营业务收入 其他业务收入

32,963,477,9 07.66, 97%

主营业务收入 其他业务收入

从绝对数额来说,不管是主营业务收入还是其他业务收入,都有很大的增加,这

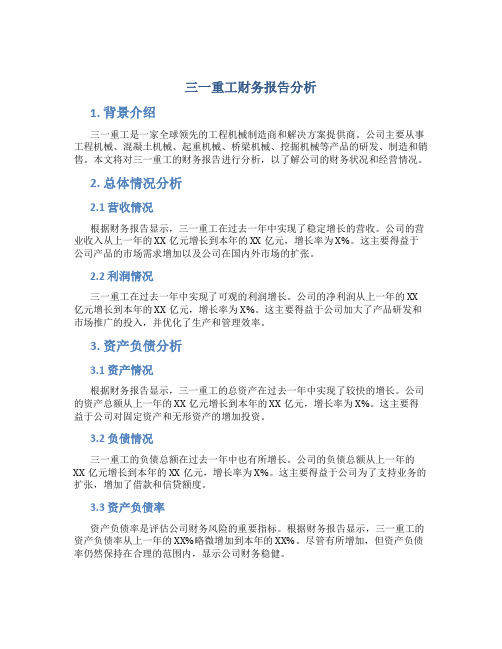

三一重工财务分析

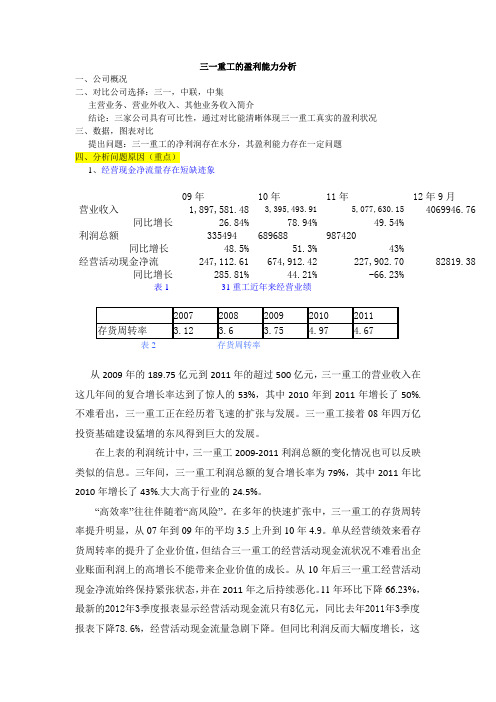

三一重工的盈利能力分析一、公司概况二、对比公司选择:三一,中联,中集主营业务、营业外收入、其他业务收入简介结论:三家公司具有可比性,通过对比能清晰体现三一重工真实的盈利状况三、数据,图表对比提出问题:三一重工的净利润存在水分,其盈利能力存在一定问题四、分析问题原因(重点)1、经营现金净流量存在短缺迹象09年10年11年12年9月营业收入1,897,581.48 3,395,493.91 5,077,630.15 4069946.76 同比增长26.84% 78.94% 49.54%利润总额335494 689688 987420同比增长48.5% 51.3% 43%经营活动现金净流247,112.61 674,912.42 227,902.70 82819.38 同比增长285.81% 44.21% -66.23%表1 31重工近年来经营业绩表2 存货周转率从2009年的189.75亿元到2011年的超过500亿元,三一重工的营业收入在这几年间的复合增长率达到了惊人的53%,其中2010年到2011年增长了50%.不难看出,三一重工正在经历着飞速的扩张与发展。

三一重工接着08年四万亿投资基础建设猛增的东风得到巨大的发展。

在上表的利润统计中,三一重工2009-2011利润总额的变化情况也可以反映类似的信息。

三年间,三一重工利润总额的复合增长率为79%,其中2011年比2010年增长了43%.大大高于行业的24.5%。

“高效率”往往伴随着“高风险”。

在多年的快速扩张中,三一重工的存货周转率提升明显,从07年到09年的平均3.5上升到10年4.9。

单从经营绩效来看存货周转率的提升了企业价值,但结合三一重工的经营活动现金流状况不难看出企业账面利润上的高增长不能带来企业价值的成长。

从10年后三一重工经营活动现金净流始终保持紧张状态,并在2011年之后持续恶化。

11年环比下降66.23%,最新的2012年3季度报表显示经营活动现金流只有8亿元,同比去年2011年3季度报表下降78.6%,经营活动现金流量急剧下降。

财务分析报告三一重工(3篇)

第1篇一、前言三一重工作为中国工程机械行业的领军企业,自成立以来,始终秉承“创新、品质、服务”的经营理念,不断拓展国内外市场。

本文通过对三一重工近三年的财务报表进行分析,旨在全面了解其财务状况、经营成果和现金流量,为投资者提供决策依据。

二、公司简介三一重工股份有限公司(以下简称“三一重工”)成立于1994年,总部位于湖南省长沙市,是一家以工程机械为主业,集研发、生产、销售、服务为一体的大型企业集团。

公司主要产品包括混凝土机械、起重机械、挖掘机械、路面机械等。

近年来,三一重工不断加大研发投入,提升产品竞争力,实现了跨越式发展。

三、财务报表分析1. 资产负债表分析(1)资产分析从三一重工近三年的资产负债表可以看出,公司资产总额逐年增长,表明公司规模不断扩大。

具体分析如下:①流动资产:流动资产主要包括货币资金、应收账款、存货等。

近三年,公司流动资产总额逐年增长,其中货币资金占比最高,表明公司现金流充裕。

②非流动资产:非流动资产主要包括固定资产、无形资产等。

近三年,公司非流动资产总额逐年增长,其中固定资产占比最高,表明公司不断加大固定资产投资。

(2)负债分析从三一重工近三年的资产负债表可以看出,公司负债总额逐年增长,但资产负债率相对稳定。

具体分析如下:①流动负债:流动负债主要包括短期借款、应付账款等。

近三年,公司流动负债总额逐年增长,但增速低于资产总额增速,表明公司短期偿债能力较强。

②非流动负债:非流动负债主要包括长期借款、应付债券等。

近三年,公司非流动负债总额逐年增长,但增速低于资产总额增速,表明公司长期偿债能力较强。

(3)股东权益分析从三一重工近三年的资产负债表可以看出,公司股东权益逐年增长,表明公司盈利能力较强。

具体分析如下:①实收资本:实收资本逐年增长,表明公司吸引了更多投资者。

②资本公积:资本公积逐年增长,表明公司盈利能力不断提高。

2. 利润表分析(1)营业收入分析从三一重工近三年的利润表可以看出,公司营业收入逐年增长,表明公司产品市场需求旺盛。

三一重工公司财务分析报告

三一重工公司财务分析报告

三一重工公司是中国最大的旅客船舶构造商之一、该公司的主要业务

是从事国际船舶建造、船舶工程和服务领域以及船舶工业生产、物流和工

业服务。

本报告的目的是分析三一重工公司财务状况,以评估其业务发展

情况,并为未来投资决策提供建议。

首先,从营收方面来看,三一重工公司在2024年的营收为1483.2亿元,比2024年增长11.14%,增速较2024年的增速略有下降。

其次,营

业利润为204.5亿元,比2024年的175.6亿元略有上升,毛利率为

13.77%,较2024年的11.84%有所上升,代表公司管理效率有所提升。

经营现金流量也呈现出上升趋势,2024年的经营现金流量为106.9亿元,2024年的经营现金流量为121.5亿元,较2024年增长13.69%。

三一重工公司的资产负债情况显示,2024年的总资产为3380.8亿元,比2024年有所增加,但总负债也比2024年有所增加,表明企业在加强资

产利用的同时,贷款也有所增加。

此外,2024年的负债占资产比率较

2024年上升,达到76.04%,表明公司处于负债较重的情况,需要管理好

负债和资产结构,以减轻负债负担。

600031三一重工2023年三季度财务指标报告

三一重工2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年三季度利润总额为78,617.7万元,与2022年三季度的107,410.1万元相比有较大幅度下降,下降26.81%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)净资产收益率(%) 15.79 6.08 3.81 2.35三一重工2023年三季度的营业利润率为4.86%,总资产报酬率为2.62%,净资产收益率为3.81%,成本费用利润率为5.07%。

企业实际投入到企业自身经营业务的资产为12,828,920.2万元,经营资产的收益率为2.46%,而对外投资的收益率为-4.58%。

2023年三季度营业利润为78,849.6万元,与2022年三季度的106,008.9万元相比有较大幅度下降,下降25.62%。

以下项目的变动使营业利润增加:信用减值损失增加1,091.5万元,公允价值变动收益增加62,057万元,资产减值损失减少19.7万元,销售费用减少2,549.3万元,研发费用减少25,663.1万元,营业成本减少309,645.7万元,共计增加401,026.3万元;以下项目的变动使营业利润减少:资产处置收益减少750.9万元,投资收益减少21,342.7万元,其他收益减少29,802.5万元,管理费用增加154万元,营业税金及附加增加1,962.5万元,财务费用增加88,291.4万元,共计减少142,304万元。

各项科目变化引起营业利润减少27,159.3万元。

三、偿债能力分析偿债能力指标表2023年三季度流动比率为1.69,与2022年三季度的1.62相比略有增长。

2023年三季度流动比率比2022年三季度提高的主要原因是:2023年三季度流动资产为10,075,196.8万元,与2022年三季度的10,539,858.5万元相比有所下降,下降4.41%。

三一重工的盈利能力分析

三一重工的盈利能力分析作者:海凤彩来源:《理论与创新》2020年第20期【摘要】三一重工股份有限公司投建于1994年,公司自从成立以来一直都是处于工业制造业的领先企业,并于2003年7月3日,在上海证券交易所正式上市,三一重工主营“工程”建设,当今世界发展迅速,就目前的社会环境不难看出,对于科技的要求能力越来越高,而三一重工肩负的重任,并且一直秉承“品质改变世界”的经营理念,曾多次获得国家表扬提名,企业利润的高低更是收到了全世界的共同瞩目,本文就该公司2015年-2019年的企业财务报表,采用比率分析的方法浅析三一重工的盈利能力,并且提出问题和给出建议!【关键词】三一重工;盈利能力;问题与建议1.盈利能力概述盈利能力是企业获得利润的空间,投资者在进行企业投资的过程中,会不断的观察企业的盈利能力,当今世界,信息的披露程度又大幅度的提升,尤其是对于上市公司来说,企业的经营数据可以直接被公众读取,这就对上市企业自身的要求比较高,不但要获得利润,而且必须要成为同行业的领头户,才能有望在市场上立足,对于上市企业来说,如果只是为了短期的在市场上立足,通过上市的目的来获取资金,就会造成社会各类信息的干扰,所以企业就得有长期稳定的投资,要有强大的盈利能力作为保障,本文就以三一重工为例,浅析企业盈利能力。

2.相关指标分析2.1毛利率毛利率反映企业产品的初始获利空间,体现了企业产品对期间用的补偿程度,同时也反映行业竞争状况和企业市场地位。

通常只有垄断企业和拥有核心竞争力的企业毛利率较高。

毛利率还与产品生命周期有关。

从三一重工近五年的数据来看,三一重工毛利率呈缓慢上升趋势,从期间费用,资产减值损失,营业税金及附加的角度来看,前四年呈上升趋势,到2019年略有下降。

说明三一重工近几年越来越重视节约成本。

在同行业中三一重工的市场地位较高,工程机械属于周期性行业,毛利还与企业的周期相关。

2.2销售净利润该指标是衡量企业营业收入最给企业带来盈利的能力。

三一重工财务报告分析

三一重工财务报告分析1. 背景介绍三一重工是一家全球领先的工程机械制造商和解决方案提供商。

公司主要从事工程机械、混凝土机械、起重机械、桥梁机械、挖掘机械等产品的研发、制造和销售。

本文将对三一重工的财务报告进行分析,以了解公司的财务状况和经营情况。

2. 总体情况分析2.1 营收情况根据财务报告显示,三一重工在过去一年中实现了稳定增长的营收。

公司的营业收入从上一年的XX亿元增长到本年的XX亿元,增长率为X%。

这主要得益于公司产品的市场需求增加以及公司在国内外市场的扩张。

2.2 利润情况三一重工在过去一年中实现了可观的利润增长。

公司的净利润从上一年的XX 亿元增长到本年的XX亿元,增长率为X%。

这主要得益于公司加大了产品研发和市场推广的投入,并优化了生产和管理效率。

3. 资产负债分析3.1 资产情况根据财务报告显示,三一重工的总资产在过去一年中实现了较快的增长。

公司的资产总额从上一年的XX亿元增长到本年的XX亿元,增长率为X%。

这主要得益于公司对固定资产和无形资产的增加投资。

3.2 负债情况三一重工的负债总额在过去一年中也有所增长。

公司的负债总额从上一年的XX亿元增长到本年的XX亿元,增长率为X%。

这主要得益于公司为了支持业务的扩张,增加了借款和信贷额度。

3.3 资产负债率资产负债率是评估公司财务风险的重要指标。

根据财务报告显示,三一重工的资产负债率从上一年的XX%略微增加到本年的XX%。

尽管有所增加,但资产负债率仍然保持在合理的范围内,显示公司财务稳健。

4. 经营能力分析4.1 偿债能力三一重工的偿债能力在过去一年中有所提高。

公司的流动比率从上一年的X增加到本年的X,显示公司在偿还短期债务方面更加灵活和稳定。

4.2 盈利能力三一重工的盈利能力在过去一年中有所提高。

公司的净利润率从上一年的X%增加到本年的X%,显示公司在盈利能力方面取得了明显的改善。

4.3 资产周转率三一重工的资产周转率在过去一年中有所提高。

600031三一重工2022年行业比较分析报告

三一重工2022年行业比较分析报告一、总评价得分64分,结论一般二、详细报告(一)盈利能力状况得分84分,结论良好三一重工2022年净资产收益率(%)为6.72%,高于行业平均值6.1%,低于行业良好值7.1%。

总资产报酬率(%)为3.67%,高于行业良好值3.5%,低于行业最优值4.4%。

销售(营业)利润率(%)为5.87%,高于行业良好值5.0%,低于行业最优值8.0%。

成本费用利润率(%)为6.3%,高于行业良好值5.4%,低于行业最优值8.6%。

资本收益率(%)为51.86%,高于行业优秀值17.5%。

盈利能力状况(二)营运能力状况得分64分,结论一般三一重工2022年总资产周转率(次)为0.54次,高于行业平均值0.5次,低于行业良好值0.7次。

应收账款周转率(次)为3.62次,高于行业平均值3.2次,低于行业良好值5.3次。

流动资产周转率(次)为0.81次,高于行业平均值0.8次,低于行业良好值1.1次。

资产现金回收率(%)为2.58%,高于行业平均值2.0%,低于行业良好值4.5%。

存货周转率(次)为3.18次,高于行业平均值2.5次,低于行业良好值4.8次。

营运能力状况(三)偿债能力状况得分75分,结论良好三一重工2022年资产负债率(%)为58.42%,优于行业平均值58.6%,劣于行业良好值53.6%。

已获利息倍数为8.73,高于行业优秀值4.8。

速动比率(%)为127.2%,高于行业优秀值124.6%。

现金流动负债比率(%)为6.06%,高于行业平均值5.1%,低于行业良好值8.3%。

带息负债比率(%)为40.38%,劣于行业平均值40.2%,优于行业较差值52.3%。

偿债能力状况(四)发展能力状况得分31分,结论较差三一重工2022年销售(营业)增长率(%)为-23.83%,低于行业极差值-5.1%。

资本保值增值率(%)为101.4%,低于行业平均值103.9%,高于行业较差值100.8%。

三一重工财务报告分析

三一重工财务报告分析引言三一重工是中国领先的工程机械制造企业,以生产和销售混凝土机械、起重机械、路面机械等产品而闻名。

本文将对三一重工的财务报告进行分析,深入了解其财务状况和业绩表现。

第一步:收入分析首先,我们将关注三一重工的收入情况。

从财务报告中可以获取到公司的总收入、销售收入、净利润等指标。

通过比较不同年度之间的收入数据,可以观察到三一重工的收入趋势。

第二步:成本分析了解公司的成本情况对于分析财务状况至关重要。

财务报告中提供了三一重工的销售成本、研发费用、管理费用等详细信息。

通过分析这些数据,我们可以计算出公司的毛利润率和净利润率,从而评估公司的盈利能力。

第三步:资产负债表分析接下来,我们将关注三一重工的资产负债表。

资产负债表提供了公司的资产、负债和所有者权益等信息。

通过分析资产负债表,我们可以评估公司的资产结构、负债水平和偿债能力。

第四步:现金流量表分析最后,我们将研究三一重工的现金流量表。

现金流量表记录了公司的经营活动、投资活动和筹资活动所产生的现金流量。

通过分析现金流量表,我们可以了解公司的现金流入和流出情况,评估公司的经营稳定性和现金管理能力。

结论通过对三一重工的财务报告分析,我们可以得出以下结论:•公司的收入呈现稳定增长趋势,表明其市场份额和销售能力持续增强。

•公司的盈利能力良好,毛利润率和净利润率保持在合理的水平。

•公司的资产负债结构相对稳定,偿债能力较强。

•公司的现金流量状况良好,具备稳定的经营能力和现金管理能力。

综上所述,三一重工在财务状况和业绩表现上表现出色,具备良好的发展潜力和投资价值。

注意:由于没有具体的财务数据和报表,以上分析仅为示例,实际情况可能存在差异。

在进行详细分析时,请参考最新的财务报告和数据。

三一重工财务分析

三一重工的盈利能力分析一、公司概况二、对比公司选择:三一,中联,中集主营业务、营业外收入、其他业务收入简介结论:三家公司具有可比性,通过对比能清晰体现三一重工真实的盈利状况三、数据,图表对比提出问题:三一重工的净利润存在水分,其盈利能力存在一定问题四、分析问题原因(重点)1、经营现金净流量存在短缺迹象09年10年11年12年9月营业收入1,897,581.48 3,395,493.91 5,077,630.15 4069946.76 同比增长26.84% 78.94% 49.54%利润总额335494 689688 987420同比增长48.5% 51.3% 43%经营活动现金净流247,112.61 674,912.42 227,902.70 82819.38 同比增长285.81% 44.21% -66.23%表1 31重工近年来经营业绩2007 2008 2009 2010 2011存货周转率 3.12 3.6 3.75 4.97 4.67表2 存货周转率从2009年的189.75亿元到2011年的超过500亿元,三一重工的营业收入在这几年间的复合增长率达到了惊人的53%,其中2010年到2011年增长了50%.不难看出,三一重工正在经历着飞速的扩张与发展。

三一重工接着08年四万亿投资基础建设猛增的东风得到巨大的发展。

在上表的利润统计中,三一重工2009-2011利润总额的变化情况也可以反映类似的信息。

三年间,三一重工利润总额的复合增长率为79%,其中2011年比2010年增长了43%.大大高于行业的24.5%。

“高效率”往往伴随着“高风险”。

在多年的快速扩张中,三一重工的存货周转率提升明显,从07年到09年的平均3.5上升到10年4.9。

单从经营绩效来看存货周转率的提升了企业价值,但结合三一重工的经营活动现金流状况不难看出企业账面利润上的高增长不能带来企业价值的成长。

从10年后三一重工经营活动现金净流始终保持紧张状态,并在2011年之后持续恶化。

三一重工——财务分析报告

三一重工——财务分析报告财务分析报告:三一重工一、公司背景三一重工是中国一家知名的工程机械制造企业,成立于1989年,总部位于湖南省长沙市。

三一重工主要从事混凝土机械、挖掘机械、桩工机械、起重机械等工程机械的研发、制造和销售,拥有雄厚的技术实力和全球领先的市场份额。

二、财务指标分析1.资产状况三一重工的总资产规模近年来呈现稳定增长的趋势。

截至近年,三一重工的总资产规模已达到数千亿元。

这表明公司在资本投入方面比较充足,有助于支撑公司的长期发展。

2.负债状况三一重工的负债状况也相对健康。

近年来,公司的负债总额有所增长,但整体占比没有明显变化。

同时,三一重工的资产负债率保持在合理水平,表明公司融资规模适度,能够保持资本结构的稳定。

3.经营状况三一重工的营业收入近年来呈现持续增长的态势。

公司通过技术创新和市场拓展等手段,不断提升产品质量和品牌知名度,在国内外市场均取得了良好的销售业绩。

营业收入的稳步增长为公司提供了良好的收入基础。

4.盈利能力三一重工的盈利能力相对较强。

近年来,公司的净利润率保持在较高水平,表明公司在经营管理方面相对高效,并能够实现持续的盈利。

这也体现了公司在市场竞争中具备一定的竞争优势。

5.现金流量状况三一重工的现金流量状况相对良好。

公司的经营活动产生的现金流量稳定,并且逐年呈现增长态势。

这表明公司在经营过程中能够有效控制资金流动,保持良好的运营状态。

三、风险分析1.宏观经济风险三一重工受宏观经济环境的影响较大。

全球经济的波动以及国内宏观经济政策的变化,都对公司的销售和盈利能力产生一定的影响。

因此,公司需要密切关注宏观经济的变化,采取相应的风险防范措施。

2.市场竞争风险工程机械行业竞争激烈,特别是国内市场竞争更加激烈。

三一重工需要不断提升产品质量和技术创新能力,以取得市场的竞争优势。

同时,公司还需要关注竞争对手的动态,积极调整市场策略,以应对市场竞争风险。

3.供应链风险三一重工在生产过程中需要依赖各类供应商和合作伙伴,因此供应链风险是一个需要关注的问题。

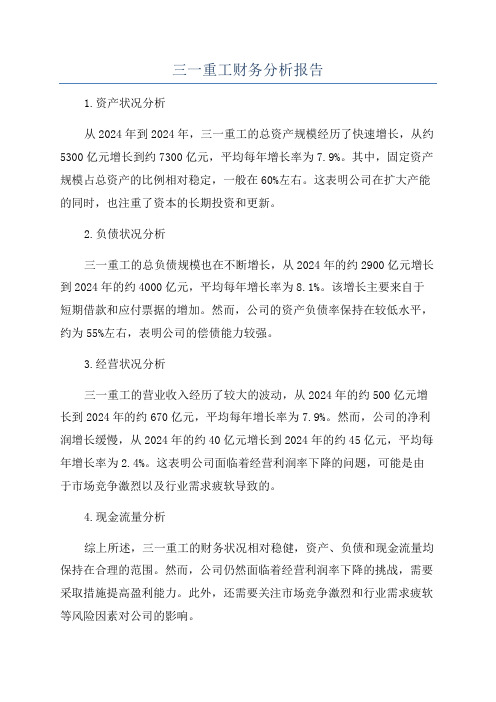

三一重工财务分析报告

三一重工财务分析报告

1.资产状况分析

从2024年到2024年,三一重工的总资产规模经历了快速增长,从约5300亿元增长到约7300亿元,平均每年增长率为7.9%。

其中,固定资产规模占总资产的比例相对稳定,一般在60%左右。

这表明公司在扩大产能的同时,也注重了资本的长期投资和更新。

2.负债状况分析

三一重工的总负债规模也在不断增长,从2024年的约2900亿元增长到2024年的约4000亿元,平均每年增长率为8.1%。

该增长主要来自于短期借款和应付票据的增加。

然而,公司的资产负债率保持在较低水平,约为55%左右,表明公司的偿债能力较强。

3.经营状况分析

三一重工的营业收入经历了较大的波动,从2024年的约500亿元增长到2024年的约670亿元,平均每年增长率为7.9%。

然而,公司的净利润增长缓慢,从2024年的约40亿元增长到2024年的约45亿元,平均每年增长率为2.4%。

这表明公司面临着经营利润率下降的问题,可能是由于市场竞争激烈以及行业需求疲软导致的。

4.现金流量分析

综上所述,三一重工的财务状况相对稳健,资产、负债和现金流量均保持在合理的范围。

然而,公司仍然面临着经营利润率下降的挑战,需要采取措施提高盈利能力。

此外,还需要关注市场竞争激烈和行业需求疲软等风险因素对公司的影响。

三一重工——财务分析报告

三一重工——财务分析报告三一重工作为中国领先的工程机械制造企业,以其优质的产品和卓越的品牌声誉闻名于世。

本文通过对三一重工的财务分析,以了解其财务状况和业绩表现,并对其未来的发展进行展望。

首先,从盈利能力方面来看,三一重工在近几年的盈利能力一直保持较高水平。

其2024年至2024年的净利润分别为101.5亿元、123.2亿元和134.6亿元,连续三年保持增长态势。

尽管受到COVID-19疫情的冲击,三一重工依然能够通过有效的成本控制和市场营销手段来实现盈利增长。

此外,三一重工的毛利率也稳定在较高水平,说明其产品的市场竞争力和盈利能力。

其次,从偿债能力来看,三一重工的偿债能力较强。

三一重工在过去几年间实现了债务规模的不断降低,同时债务偿还能力也较强。

截至2024年底,三一重工的资产负债率为62.8%,相对较低,说明其对债务的控制较好。

此外,三一重工的利息保障倍数也在合理水平,表明其对债务利息的偿付能力较强。

再次,从运营能力方面来看,三一重工的运营能力也呈现出良好的状态。

三一重工的应收账款周转率和存货周转率都保持在较高水平,说明公司具备较好的销售和供应链管理能力。

此外,三一重工的资产周转率也较高,说明公司能够有效地利用资产实现销售收入。

最后,从成长能力来看,三一重工具备持续的成长潜力。

三一重工在国内市场占有率较高,并且加大了对海外市场的开拓。

此外,三一重工不断加大研发投入,提高产品的技术含量和附加值,为公司未来的发展提供了坚实的基础。

未来,三一重工有望通过市场拓展和产品升级来实现更高的收入和盈利。

综上所述,通过对三一重工的财务分析可以发现,该公司具备较高的盈利能力、偿债能力、运营能力和成长能力,展现出良好的财务状况和业绩表现。

随着中国国内市场的不断扩大和海外市场的逐步开拓,三一重工有望继续保持良好的发展势头,并进一步提升企业的价值和竞争力。

盈利能分析-三一重工

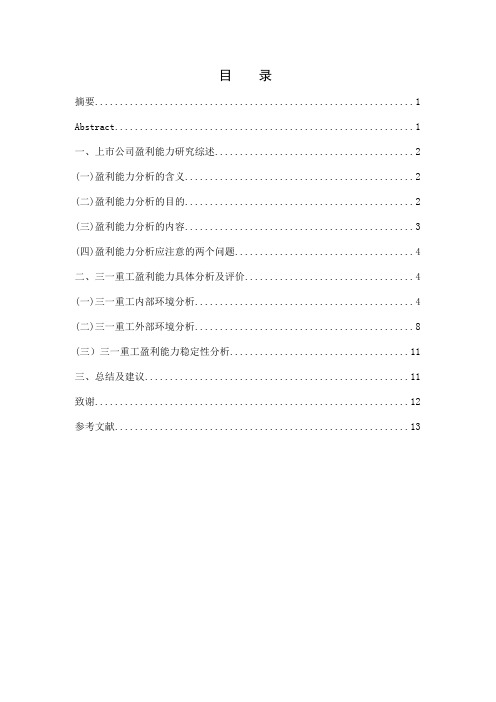

目录摘要 (1)Abstract (1)一、上市公司盈利能力研究综述 (2)(一)盈利能力分析的含义 (2)(二)盈利能力分析的目的 (2)(三)盈利能力分析的内容 (3)(四)盈利能力分析应注意的两个问题 (4)二、三一重工盈利能力具体分析及评价 (4)(一)三一重工内部环境分析 (4)(二)三一重工外部环境分析 (8)(三)三一重工盈利能力稳定性分析 (11)三、总结及建议 (11)致谢 (12)参考文献 (13)上市公司盈利能力分析—以三一重工为例XXX(XX XX,湖南 XX XX)摘要:公司的盈利能力指的是企业经营创造利润的能力,上市公司作为一个自主经营、自负盈亏的商品生产者与经营者,公司的获利能力及其获利稳定性不仅对公司的生存与发展有着重要影响,而且与公司投资者、经营者、债权人及其其他利益相关者息息相关。

只有通过分析上市公司的盈利能力,才能对上市公司的经营业绩做出客观评价。

本文结合三一重工的实际情况,采用比率分析法等财务分析方法,对资产报酬率、销售毛利率、每股利润、销售净利率、主营业务净利润率、净资产报酬率、每股收益率等进行分析,并提出意见。

关键词:盈利能力;三一重工;财务分析Analysis of the profitability of listed companies - toSANY as an exampleAbstract:The profitability of the company refers to the ability of making money for a firm. As a public company, of course, it has some features, such as autonomous and self-fanancing operating, and assuming sole responsibility for its profit and loss. The importance of profitability and stablitiy to a company can never be exaggerated. It not only has a great influence on the span of a firm, but also has a tremendous impact on the investors and operators who are the indispensable part of a company. In this point, the method of analysing the profitability of the public company come into our life and only in this way can we evaluate our operating results comprehensively and objectively. Taking the actual situation of Sany into consideration, this passage uses several financial technical terms to help readers understand the whole situation of that company. In order to analyze some financial ritos, such as the rate of return on assets, equity revenge rate, sales gross margin, net sales, net profit, earnings per share cost, I used some financial technical terms and make some suggestions.Key words: profitability; Sany; financial analysis一、上市公司盈利能力研究综述(一)盈利能力分析的含义企业的盈利能力通常是指使用经济资源的以赚取利润能力,是各部门生产经营的整体表现[1]。

三一重工2024年上半年财务分析报告

2024年上半年,三一重工以33.94亿元的总营收和12.68亿元的净

利润实现了良好的财务表现。

2024年上半年,三一重工营业收入33.94亿元,同比增长13.86%。

其中,工程施工领域的营业收入为21.52亿元,提升4.44%;商业投资领

域的营业收入为19.26亿元,提升22.87%;集成电路技术行业的营业收

入为3.25亿元,提升22.59

2024年上半年,三一重工投资活动产生的现金流量净额为11.55亿元,较2024年同期增长13.37亿元。

指标上,2024年上半年三一重工经

营活动现金流量净额为8.04亿元,同比增长44.01%;投资活动现金流量

净额为11.55亿元,同比增长42.17%;筹资活动现金流量净额为-9.30亿元,同比减少12.21%。

2024年上半年,三一重工所有者权益合计为51.48亿元,较2024年

底增加了10.37亿元。

指标上,归属于母公司股东的净利润为12.68亿元,同比增长64.80%,扣除非经常性损益后的净利润为13.14亿元,同比增

长61.55%;稀释每股收益为0.905元,较上年同期的0.543元增长66.78%。

2024年上半年,三一重工的现金流量比率为17.21%,较2024年底的14.64%提高2.57%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

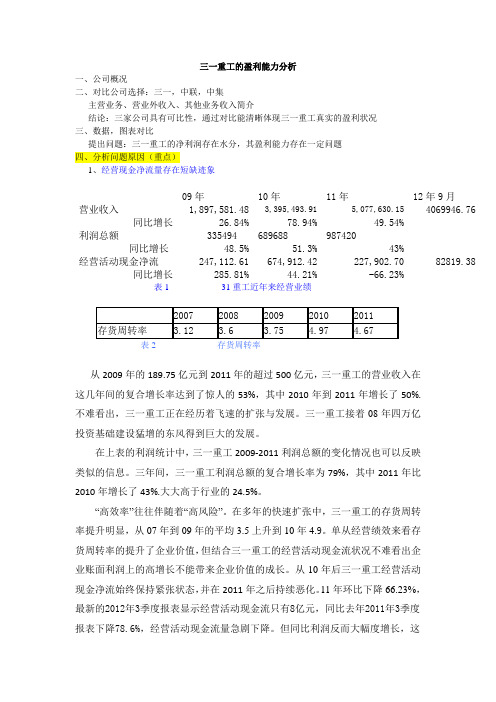

一、营业利润率

年份2009 2010 2011 2012 2013

营业利润(元)2,623,654,554

.22

6,896,883,960.7

5

9,847,199,478.

61

6097391000.0

2747612000.0

营业收入(元)16,495,879,32

4.30

33,954,939,086.

19

50776301487.5

7

46830535000.

00

37327890000.

00

营业利

润率

15.90% 20.31% 19.39% 13.02% 7.36%

营业利润率越高,表明企业市场竞争力越强,发展潜力越大、盈利能力越强。

有图表可以看出企业的2009年-2013年的营业利润率是先上升后下降的,这五年中盈利能力最好的是2010年,2011年的盈利能力次之。

二、成本费用利润率

年份2009 2010 2011 2012 2013

利润总额2628898825.0

6938245636.00 10792266785.00 6880659000.00 3450407000.00

营业成本16495879324.

00

21441837544.00 32252231387 31963252000.00 27552694000.00

营业税

金及附

加

49101371.78 131236358.20 259517624.50 166806000.00 233027000.00

销售费用1680754422.0

3204830452.00 4215999608.00 3974131000.00 3044347000.00

管理费

用

770653770.00 1921501525.00 3063136998.00 3367239000.00 2945451000.00 财务费

用

88685280.26 298327253.40 807268230.00 1358481000.00 324949000.00

成本费用总额2171397299

3.04

33935978768.6

51390420632.

50

47710568000.0

37550875000.0

成本费

用率

12.11% 20.45% 21.00% 14.42% 9.19%

成本费用利润率越高,表明企业为取得利润而付出的代价越小,成本费用控制得越好,盈利能力越强。

从上图可以看出三一重工的费用在2011年的控制得最好的,2011年的盈利能力最强。

三、总资产净利率

年份2008年

末

2009年末2010年末2011年末2012年末2013年末

总资产13,967,3

41,725.5

8

15,836,999,9

99.86

31,340,766,1

19.02

51,306,717,

639.42

64,461,40000

0.00

63,867,7830

00.00

净利润—

2369963715.00 6164027496.00 9361554987.0

6010682000.00 3094852000.0

总资

产净

利率

—15.90% 26.13% 22.65% 10.38% 4.82%

总资产净利率越高,表明企业的资产利用效益越好,经营管理水平越高,整个企业的赢利能力越强。

由总资产净利率可以看出2009-2013这五年,是显先上升后下降的走势,其中2010年的总资产净利率是最大的,表明这一年的经营管理水平最好,资产利用的效益也是最好的,这一年的赢利能力最强。

四、净资产收益率

年份2009年初2009年末2010年末2011年末2012年末2013年末

净利润(元)2369963715.

00

6164027496.0

9361554987.0

6010682000.0

3094852000.0

所有者权益6180000000.

00

9650000000.

00

11900000000.

00

20800000000.

00

24600000000.

00

25000000000.

00

平均

净资产(元)—

791500000

1077500000

1635000000

2270000000

2480000000

净资

产收

益率

—29.94%57.21%57.26%26.48%12.48%

净资产收益率越高,企业自有资本获取收益的能力越强,运营效益越好,对企业投资人、债权人利润的保证程度越高。

由以上的净资产收益率走势图可以看出2010年和2011年这两年的运营是最好的,获取的收益的能力也是最强的,其中2011年比2010年要稍好一点。

五、资本收益率

年份2009年初2009年末2010年末2011年末2012年末2013年末

实收资本14900000

00.00

1490000000

.00

5060000000.

00

7590000000.

00

7590000000.

00

7620000000.

00

资本公积72100000

0.00

1240000000

.00

9690000.00 9700000.00 2840000.00

200000000.0

平均资本24705000

00

3899845000 6334695000 7596270000 7706420000 2470500000

净利

润

—2369963715 6164027496 9361554987 6010682000 3094852000 资本

收益

率

—95.93% 158.06% 147.78% 79.13% 40.16%

资本收益率是企业是企业一定时期净利润与平均资本即资本性投入及其资本溢价的比率,反映企业实际获得投资额的汇报水平,资本收益率越高,表明获得的汇报越大,由以上资本收益走势图看出2010年的企业实际获得投资额的汇报最大,说明赢利能力也最强。

六、每股收益

年份2009 2010 2011 2012 2013

基本每股收益 1.32 1.11 1.139 0.75 0.381

稀释每股收益 1.32 1.11 1.139 0.75 0.381

每股收益越高,表明公司的盈利能力越强。

由上图看出,三一重工2009-2013年的每股收益是逐年下降的,其中2009年的最高,说明这一年公司的盈利能力最强。

总折线图:

从营业利润率、成本费用率、总资产净利率、净资产收益率、资本收益率和每股收益来分析三一重工集团的盈利能力,由上图可以看到,在2009-2013年间,除了每股收益的曲线走向是一直下降的以外,其他的五条曲线的走向都是先上升后下降的,综合这六项指标,可以得出:三一重工集团在2010年的盈利能力是最强的,2011年次之。

措施:

一是企业的战略选择,即如何选择自己既具优势又有较好的市场空间的行业或项目,以避免低层次的重复建设而使自己陷入被动的恶性竞争之中;二是企业经营模式的调整与变革,或者说企业盈利模式的选择与建设。

采用什么样的企业经营模式,不是一简单的形式,它关系到企业经营质量与经营能力的成长问题;三是企业组织架构的现代化,传统的组织结构已经成为影响企业发展的一个重要因素,很可能使企业坐失发展的良机;四是科技的发展与进步。

企业的竞争,说到底还是产品在说话,没有科技的进步,企业的发展就缺乏坚实的基础;五是人

才的培养与使用。

人才是企业产产业链中最重要的一个配套环节,必须予以高度重视。