2015-2017格力公司财务报表

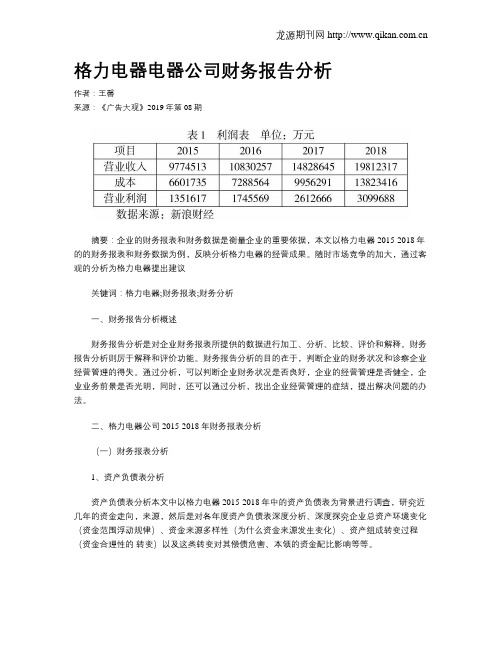

格力电器2015-2018财务趋势分析

(3)固定资产变化分析。 2016年固定资产为

17,681,655,478元,比 2015年增加

2,249,842,401元,增长 12.72%;2017年固定资 产为17,467,371,455元,

比2016年减少了 214,284,023元,降低

1.23%.

(5)股东权益变化分析。 2016年股东权益为

60% 69.87

30.13

100

100

2017年末 79.80 20.20 100 68.61 0.30 68.91 31.09

100

从格力的比较百分比资产负债表可以看到,格力公司的流动资产在资产中 的比重呈上升的趋势,而非流动资产的比重则呈下降的趋势;负债在资金 来源中的比重也呈下降的趋势,从2015年的69.97%下降到2017年的 68.91%,但下降的幅度并不是很大。股东权益在资金来源的比重则有上升 的趋势,从2015年的30.03%上升到2017年的31.09%.这种趋势揭示了格力 公司资本结构的变化,因为股东权益的比重上升,所以公司的财务风险有 所减小。

珠海格力电器股份有限公司财务分析

CONTENT

一.财务能力分析 二.财务趋势分析 三.杜邦分析

一、比较财务报表

1.比较资产负债表分析

(2)流动资产变化分析。

(4)负债总额变化分析。

2016年的流动资产

2016年负债总额

142,915,068,871元增加了

损失 三、利润总额 (损失以“-”号填列)

减:所得税费用 四、净利润 (损失以“-”号填列) 五、每股收益

(一)基本每股收益 (二)稀释每股收益

2015年末 100 67.54 0.77 15.86 5.17 1.97

珠海格力电器股份有限公司财务报表分析

珠海格力电器股份有限公司财务报表分析专业:财务管理学号:16姓名:张金辉一、公司概况成立于1991年的珠海格力电器股份有限公司是目前全球最大的集研发、生产、销售、服务于一体的国有控股专业化空调企业,连续9年上榜美国《财富》杂志“中国上市公司100强”。

格力电器旗下的“格力”空调,是中国空调业唯一的“世界名牌”产品,业务遍及全球100多个国家和地区。

家用空调年产能5000万台(套),商用空调年产能550万台(套);2005年至今,格力空调产销量连续6年全球领先。

作为一家专注于空调产品的大型电器制造商,格力电器致力于为全球消费者提供技术领先、品质卓越的空调产品。

在全球拥有珠海、重庆、合肥、郑州、武汉、巴西、巴基斯坦、越南8大生产基地,6万多名员工,至今已开发出包括家用空调、商用空调在内的20大类、400个系列、7000多个品种规格的产品,能充分满足不同消费群体的各种需求;拥有专利3500多项,自主研发的超低温数码多联机组、高效离心式冷水机组、G10变频空调、超高效定速压缩机等一系列“国际领先”产品,填补了行业空白。

在激烈的市场竞争中,格力空调先后中标2008年“北京奥运媒体村”、2010年南非“世界杯”主场馆及多个配套工程、2010年广州亚运会14个比赛场馆、2014年俄罗斯索契冬奥会配套工程等国际知名空调招标项目,在国际舞台上赢得了广泛的知名度和影响力,引领“中国制造”走向“中国创造”。

图表 1珠海格力电器股份份有限公司归属净利润示意图一、财务报表概述1.资产负债表图表 2资产负债表2010-2013四年间,格力电器股份有限公司总资产保持较高速度增长,四年内增长了%,年均增速高达%。

其中2012年,总资产规模较2011年增长了%,负债规模上升了%,股东权益增长了%。

2.利润表图表 3利润表与2011年相比,2012年格力电器股份有限公司的营业收入增长了%。

营业成本增长%,增幅明显小于营业收入。

“三费”方面,销售费用大幅增加了%,主要是销售返利数额增加所致,管理费用%,主要是企业规模扩大所致。

格力电器五年财务报表及基础分析

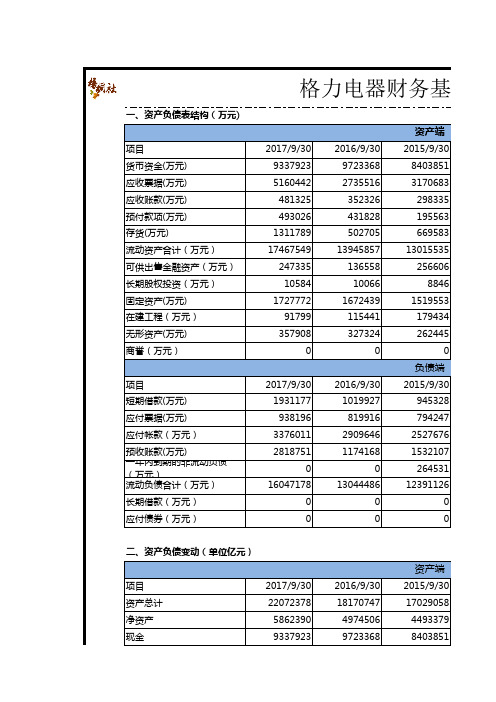

格力电器财务基础一、资产负债表结构(万元)资产端项目2017/9/302016/9/302015/9/30货币资金(万元)933792397233688403851应收票据(万元)516044227355163170683应收账款(万元)481325352326298335预付款项(万元)493026431828195563存货(万元)1311789502705669583流动资产合计(万元)174675491394585713015535可供出售金融资产(万元)247335136558256606长期股权投资(万元)10584100668846固定资产(万元)172777216724391519553在建工程(万元)91799115441179434无形资产(万元)357908327324262445商誉(万元)000负债端项目2017/9/302016/9/302015/9/30短期借款(万元)19311771019927945328应付票据(万元)938196819916794247应付帐款(万元)337601129096462527676预收账款(万元)281875111741681532107一年内到期的非流动负债(万元00264531流动负债合计(万元)160471781304448612391126长期借款(万元)000应付债券(万元)000二、资产负债变动(单位亿元)资产端项目2017/9/302016/9/302015/9/30资产总计220723781817074717029058净资产586239049745064493379现金933792397233688403851三、营收、成本、利润结构四、现金流量简表五、主要财务指标端端端类类178.0171.158.263.3421.0391.5杜邦体系61.70%67.82%3.914.0210.07%8.70%24.29%23.73%926490762044093435803178290110.69%12.31%-12.36-67.5755.5%42.9%指标1.902.005.88 5.7910.197.361.05 1.06。

进行企业集团财务状况或盈利能力的分析

1.进行企业集团财务状况或盈利能力的分析。

盈利能力,是指企业获取利润的能力,也称为企业的资金或资本增值的能力。

利润是一个企业内外各方都非常关心的问题、利润是投资者获得投资收益、债权人收取本金利息的关键资金来源,是企业经营者、经营业绩和管理效能的重要体现,也是企业职工集体福利的重要保障。

盈利能力通常表现为企业在一定时期内获得收益数额的多少及其水平的高低。

我们通过2015—2017年格力电器财务报表数据分析营业收入增长率、销售净利率、总资产报酬率、净资产收益率等指标对盈利能力影响。

一、营业总收入增长率该指标是提升公司价值的核心驱动因素,只有透过营业收入增长,尤其是在不增加资本投入时的收入增长,才可能带来高质量的价值增长。

格力营业总收入增长率从-28.17%提升到36.24%,说明公司产品处于成长期,将继续保持较好的增长势头,尚未面临产品更新的风险,属于成长型公司,企业市场前景越好。

二、销售净利率销售净利率综合性地评价公司实际营业收益能力及价值创造能力。

格力销售净利率从12.91%提升到15.18%,说明企业在营业成本控制方面还是值得肯定的,同时也表明公司在期间费用的控制方面存在薄弱环节,但总体盈利性也是越来越好。

三、总资产报酬率又称为资产净利率,是企业一定时期内获得的报酬总额与平均资产总额的比率是反映企业综合资产利用效果的指标,也是衡量企业利用债权人和所有者权益总额所取得盈利的重要指标。

格力总资产报酬率逐年增长,到2017年提升到14.81%,说明其运用全部资产进行经营管理的效益越好,财务管理水平越高,企业的获利能力就越强。

四、净资产收益率该指标是分析、评价企业盈利能力最具综合性的指标。

格力的净资产收益率自2015年以后一直处于上升趋势,造成公司净资产收益率上升的主要原因是公司净利润的增幅大于股东权益的增幅,股东投资回报一直在逐年提高,说明企业的获利能力越来越好。

根据联合国发布的报告,2017年世界经济增速3%,较2016 年显著上升,是2011年以来增长最快的一年。

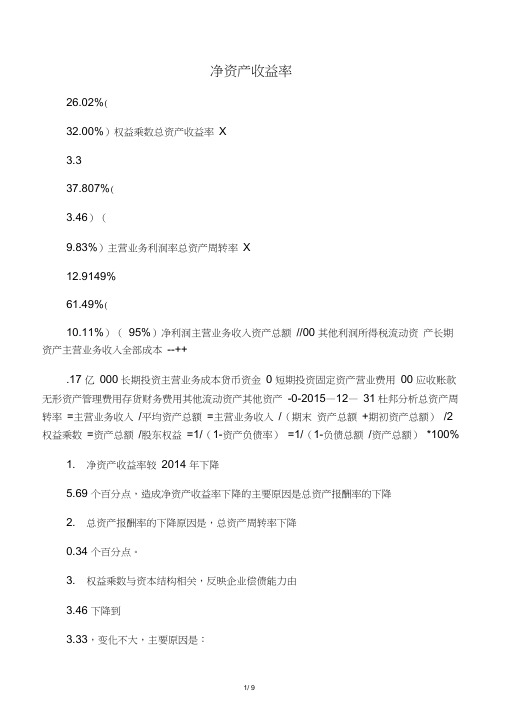

格力电器2015-2017杜邦分析

2015—12—31杜邦分析总资产周转率=主营业务收入/平均资产总额=主营业务收入/(期末资产总额+期初资产总额)/2权益乘数=资产总额/股东权益=1/(1-资产负债率)=1/(1-负债总额/资产总额)*100%1.净资产收益率较2014年下降5.69个百分点,造成净资产收益率下降的主要原因是总资产报酬率的下降2. 总资产报酬率的下降原因是,总资产周转率下降0.34个百分点。

3.权益乘数与资本结构相关,反映企业偿债能力由3.46下降到3.33,变化不大,主要原因是:公司吸收投资收到的现金减少的同时,取得借款收到的现金大幅增加保证了公司资本结构的相对稳定,较好地控制了财务因素4. 从盈利能力上分析,销售净利率由期初的10.11%上升到期末的12.46%,是因为:总成本费用的减少5. 总资产周转率是反映营运能力的财务指标,其下降对净资产收益率产生负面影响,需要公司采取有效措施,改善资产利用效率通过上述分析可知,格力电器2015年净资产收益率的下降,主要原因是其盈利能力的下降及资本结构的变化,企业应当关注盈利能力的改善,并且要调整其资本结构资产负债表显示,2015年末格力电器递延所得税资产余额由上年末的81.93亿元增加至期末的87.64亿元。

会计报表附注列示的明细项目显示,格力电器账面巨额递延所得税资产主要由预提费用、长期资产摊销等项目导致的会计利润与应纳税所得额的差异而产生。

这些项目某种程度上可能反映了格力电器在会计利润核算上较为保守。

2016—12—31杜邦分析总资产周转率=主营业务收入/平均资产总额=主营业务收入/(期末资产总额+期初资产总额)/2期末:182,369,705,049.35期初:161,698,016,315.06权益乘数=资产总额/股东权益=1/(1-资产负债率)=1/(1-负债总额/资产总额)*100%负债总额:14,314,694,521.72017—12—31杜邦分析总资产周转率=主营业务收入/平均资产总额=主营业务收入/(期末资产总额+期初资产总额)/2期末:214,967,999,328.38期初:182,373,990,389.46权益乘数=资产总额/股东权益=1/(1-资产负债率)=1/(1-负债总额/资产总额)*100%负债总额:20,711,366,430.83从以上可见,格力电器2015-2017年3年的杜邦分析图直观地展现出了企业财务状况的综合分析。

格力电器2017年报分析

格力电器2017年报分析一、格力电器简介珠海格力电器有限公司(简称格力电器,股票代码000651),于1991年成立于广东省珠海市,拥有格力、TOSC两大品牌,致力于家电产品的研发、生产、销售以及服务,覆盖了从上游零部件生产到下游废弃产品回收的全产业链条。

从成立至今不足30年的发展中,以其先进的科研技术、优越的产品品质和特有的经销方式占领了家电制造行业的半壁江山,其家用空调产销量自1995年至今连续22年位居中国空调行业第一,自2005年至今连续12年领跑全球,更是在2006年获得“世界名牌”称号,成为国内空调行业唯一的世界名牌产品。

最新数据表明,格力家用空调和商用空调国内占有量分别达到42.73% 和16.2%,连续5年保持第一,跻身全球500虽企业行列。

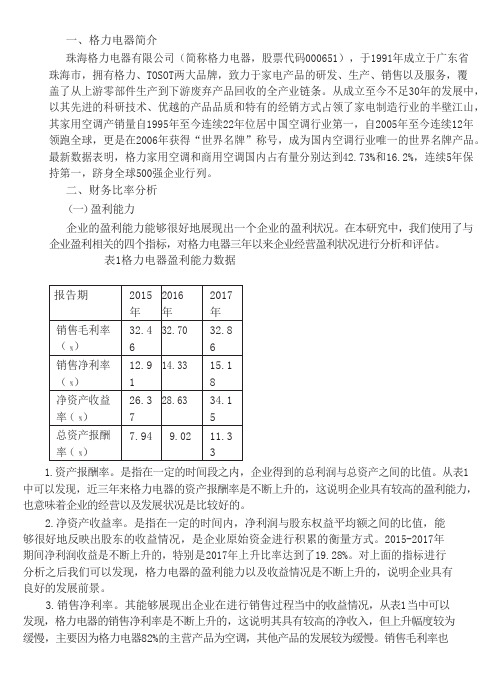

二、财务比率分析㈠盈利能力企业的盈利能力能够很好地展现出一个企业的盈利状况。

在本研究中,我们使用了与企业盈利相关的四个指标,对格力电器三年以来企业经营盈利状况进行分析和评估。

表1格力电器盈利能力数据1. 资产报酬率。

是指在一定的时间段之内,企业瀏的总利润与总资产之间的比值。

从表中可以发现,近三年来格力电器的资产报酬率是不断上升的,这说明业具有较高的盈利能力,也意味着企业的经营以及发展状况是比较好的。

2. 净资产收益率。

是指在一定的时间内,净利润与股东权益平均额之间的比值,能够很好地反映出股东的收益情况,是企业原始资金进行积累的衡量方式。

2015-2017年期间净利润收益是不断上升的,特别是2017年上升比率达到了19.28%对上面的指标进行分析之后我们可以发现,格力电器的盈利能力以及收益情况是不断上升的,说明企业具有良好的发展前景。

3. 销售净利率。

其能够展现出企业在进行销售过程当中的收益情况,从表1当中可以发乐at格力电器具有比校好的盈利能力以及销售状况。

在与行业平均水平以及利润表具体数额驸后2015年企业的主营业务收入相对较低.进而导致各项指标较低,主要是因为2015年电子商务的迅速崛起,冲击了格力电器传统的商务模式而导致收入较低口而在2016年,格力上離原有的发®模式,积极开发020馆使得收入犬幅瞬庆㈡营运能力企业的营运能力能够很好地展现出企业资本运行的状况可以使用多种缀疎反应出企业的经营以S发展状况。

格力电器(000651)2015-2019年二季度财务报表数据-原点参数

13

格力电器(000651)2015-2019年二季度财务报表数据-原点参数

目录

公司基(美元) 利润表-IS(本币) 利润表-IS(人民币) 利润表-IS(美元) 现金流量表-CF(本币) 现金流量表-CF(人民币) 现金流量表-CF(美元) 报表货币换算汇率表

资产负债表、利润表、现金流量表详细报表,见EXCEL附表。

报表期间: 2015-2019

内容

说明 — 原始财报,可登陆原点参数"全球上市企业数据库"查看。 — 文件格式为EXCEL,按表分开存放,详见附表。 — 所有科目为中文 — 所有货币换算为报告期当期汇率

— 本币为公司财报原始的货币

公司名称 公司英文名称 公司简称 股票代码 交易所 成立时间 上市时间 注册地址 员工数

公司基本信息表

珠海格力电器股份有限公司 GREE ELECTRIC APPLIANCES,INC.OF ZHUHAI CO.,LTD 格力电器 000651 深圳证券交易所 1989-12-13 1996-11-18 广东省珠海市前山金鸡西路 88846

公司简介

珠海格力电器股份有限公司是一家主要从事家电产品的制造和 销售的中国公司。该公司的主要产品包括家用空调、中央空调 、空气能热水器、小型生活家电、工业制品和手机等。该公司 在“格力”和“TOSOT”两个品牌下销售其产品。该公司的产 品销往中国国内与海外市场。

格力电器15-17年报表分析—高洁2022

研究生课程案例分析作业学生姓名高洁学号 2017E8008781077 课程名称财务报表阅读与分析任课教师王冬梅学科专业工商管理硕士(MBA)所在班级集中班研究所(院系)经济与管理学院日期 2018年07月10日中国科学院大学制一、公司介绍珠海格力电器股份有限公司,成立于1991年,是一家集研发、生产、销售、服务于一体的国际化家电企业,拥有格力、TOSOT、晶弘三大品牌,主营家用空调、中央空调、空气能热水器、手机、生活电器、冰箱等产品,格力电器在全球建有珠海、重庆、合肥、郑州、武汉、石家庄、芜湖、长沙、杭州、巴西、巴基斯坦等 11 大空调生产基地以及长沙、郑州、石家庄、芜湖、天津等 5 大再生资源基地,连续9年上榜美国《财富》杂志“中国上市公司100强”。

格力电器旗下的“格力”品牌空调,是中国空调业唯一的“世界名牌”产品,业务遍及全球100多个国家和地区。

二、公司现状2017 年,格力电器将“挑战自我,掌控未来”作为企业年度经营工作指导思想,布局多元化战略,在巩固和发展空调产业的同时,不断向智能装备、智能家居、新能源产业延伸。

坚持以自主创新为核心,着力推进标准化、信息化、自动化、智能化进程,持续加强制度建设和干部队伍建设,努力打造中国制造标杆企业,实现效率、效益双丰收。

根据格力电器发布的2017年报数据显示,2017年实现营业收入1,482.86亿元,比16年增长36.9%;2017年公司实现净利润225.09亿元,比2016年增长45%,各年份数据见表1:三、财务指标分析1盈利能力分析毛利率、营业利润率、销售净利润率可以衡量企业销售业务的盈利能力。

总资产收益率衡量企业运用总资产的获利能力。

销售费用占比、管理费用占比衡量各费用项目的相对大小,分析费用的合理性。

表2格力公司15、16、17三年的毛利率、管理费用占比持平,营业利润率、销售净利润率、总资产收益率缓慢上升,销售费用占比下降。

说明销售费用占比的降低导致了其他那几个利润的指标上升,根据报表数据是销售费用的增长速率远低于营业收入的增长速率造成的。

格力电器股份有限公司财务报表分析

格力电器股份有限公司财务报表分析课程名称:财务报表分析任课老师:张老师小组成员:314018**陶**314015**李** 314015**向*314016**熊**314016**贾**314018**徐* 314020**杨*完成时间:2016 年 6 月12 日一、公司简介公司名称:珠海格力电器股份有限公司公司法人代表:董明珠公司注册地址:广东省珠海市前山金鸡西路公司股票上市交易所:深圳证券交易所上市日期:1996-11-18股票简称:格力电器股票代码:000651公司简介:公司前身为珠海市海利冷气工程股份有限公司,1989年经珠海市工业委员会、中国人民银行珠海分行批准设立,1994年经珠海市体改委批准更名为珠海格力电器股份有限公司,1996年11月18日经中国证券监督管理委员会证监发字(1996)321号文批准于深圳证券交易所上市,公司领取4400001008614号企业法人营业执照。

经营范围:货物、技术的进出口(法律、法规、规章明文规定禁止进出口的货物、技术除外;法律、行政法规限制的项目须取得许可后方可经营)。

制造、销售:泵、阀门、压缩机及类似机械的制造;风机、包装设备等通用设备制造;电机制造;输配电及控制设备制造;电线、电缆、光缆及电工器材制造;家用电力器具制造;机械设备、五金交电及电子产品批发;家用电器及电子产品零售。

二、公司盈利状况2013年2014年2015年毛利率26.88%33.04%37.13%净利率7.44%9.11%10.18%总费用率19.12%22.88%23.40%每股收益 3.61 4.71 2.08净资产收益率30.83%31.58%25.99%从上面的表中数据,我们可以得知:1)销售毛利率:销售毛利率反映的是企业每单位的销售收入所产生的利润,企业获利的基础,单位收入的毛利越高,抵补各项期间费用的能力越强。

这个指标格力电器2013、2014、2015年的比率分别是26.88%、33.01%、37.13%。

格力电器2015-2019年财务报表分析

28.69

2016

2017

2018

22.42 2019

财务指标分析

• 营业利润率衡量企业获得利润的能力。格力电器近5年的营业利润率 呈先升后降的趋势,这表明了企业近2年的最终获利能力降低,因 此,企业应积极采取措施,进而减少费用或提高利润,增加企业的净 利润。

• 总资产净利率衡量企业利用全部资产获得利润的能力。格力电器近5 年的总资产净利率呈现出先升后降的趋势,表明企业前期的资产运营 较为有效,投入产出水平较高,而后期资产运作的效益没能完全发挥 出来,从而带给企业的净利润有所减少。

2019

8.77 9.3 14.94 12.53 22.42 -14.15

财务指标分析

总资产净利润率(%)

12

11.33

11.32

10

9.02

9.3

7.94 8

6

4

2

0 2015

2016

2017

2018

2019

40

35

30

26.37

25

20

15

10

5

0 2015

净资产收益率(%)

28.63

34.15

• 总资产报酬率标志企业运用全部资产的总体获利能力,自2015年到2018年格 力电器的总资产报酬率一直呈增长形式,表明企业运用资产的获利能力一直 在上升。

财务指标分析

二、偿债能力分析

短期偿债能力

流动比率(%)

1.3

1.27

1.26

1.25

1.2

1.16

1.15

1.13

1.1

1.07

1.05

1

0.95 2015

格力电器电器公司财务报告分析

格力电器电器公司财务报告分析作者:王馨来源:《广告大观》2019年第08期摘要:企业的财务报表和财务数据是衡量企业的重要依据,本文以格力电器2015-2018年的的财务报表和财务数据为例,反映分析格力电器的经营成果。

随时市场竞争的加大,通过客观的分析为格力电器提出建议关键词:格力电器;财务报表;财务分析一、财务报告分析概述财务报告分析是对企业财务报表所提供的数据进行加工、分析、比较、评价和解释。

财务报告分析则厉于解释和评价功能。

财务报告分析的目的在于,判断企业的财务状况和诊察企业经营管理的得失。

通过分析,可以判断企业财务状况是否良好,企业的经营管理是否健全,企业业务前景是否光明,同时,还可以通过分析,找出企业经营管理的症结,提出解决问题的办法。

二、格力电器公司2015-2018年财务报表分析(一)财务报表分析1、资产负债表分析资产负债表分析本文中以格力电器2015-2018年中的资产负债表为背景进行调查,研究近几年的资金走向,来源,然后是对各年度资产负债表深度分析、深度探究企业总资产环境变化(资金范围浮动规律)、资金来源多样性(为什么资金来源发生变化)、资产组成转变过程(资金合理性的转变)以及这类转变对其偿债危害、本领的资金配比影响等等。

资产负债表,单位:万元,从2015年到2018年流动资产分别为1209431 14291078 17153464 19971094非流动资产分别为4074870 3945892 4343335 5152320资产总额分别为16169802 18236971 21496800 25123416流动负债分别为11262518 12687627 14749078 15768612非流动负债分别为50622 56982 64241 83331负债分别为11313141 12744611 14813320 15851945所有者权益分别为4856661 5492360 6685470 9271471(1)流动资产变化分析:通过查找个年的格力电器数据作出了以下比对2018年流动资产为19971094比2017年增加了2817630万元,增长16.42%。

格力电器2015-2017杜邦分析

净资产收益率26.02%(32.00%)权益乘数总资产收益率X3.337.807%(3.46)(9.83%)主营业务利润率总资产周转率X12.9149%61.49%(10.11%)(95%)净利润主营业务收入资产总额//00 其他利润所得税流动资产长期资产主营业务收入全部成本--++.17 亿000长期投资主营业务成本货币资金0 短期投资固定资产营业费用00 应收账款无形资产管理费用存货财务费用其他流动资产其他资产-0-2015—12—31杜邦分析总资产周转率=主营业务收入/平均资产总额=主营业务收入/(期末资产总额+期初资产总额)/2 权益乘数=资产总额/股东权益=1/(1-资产负债率)=1/(1-负债总额/资产总额)*100%1. 净资产收益率较2014 年下降5.69 个百分点,造成净资产收益率下降的主要原因是总资产报酬率的下降2. 总资产报酬率的下降原因是,总资产周转率下降0.34 个百分点。

3. 权益乘数与资本结构相关,反映企业偿债能力由3.46 下降到3.33,变化不大,主要原因是:公司吸收投资收到的现金减少的同时,取得借款收到的现金大幅增加保证了公司资本结构的相对稳定,较好地控制了财务因素4. 从盈利能力上分析,销售净利率由期初的10.11%上升到期末的12.46%,是因为:总成本费用的减少5. 总资产周转率是反映营运能力的财务指标,其下降对净资产收益率产生负面影响,需要公司采取有效措施,改善资产利用效率通过上述分析可知,格力电器2015 年净资产收益率的下降,主要原因是其盈利能力的下降及资本结构的变化,企业应当关注盈利能力的改善,并且要调整其资本结构资产负债表显示,2015年末格力电器递延所得税资产余额由上年末的81.93 亿元增加至期末的87.64 亿元。

会计报表附注列示的明细项目显示,格力电器账面巨额递延所得税资产主要由预提费用、长期资产摊销等项目导致的会计利润与应纳税所得额的差异而产生。

格力2012年到2017利润表

上市后2016年年报2015年年报2014年年报2013年年报2012年年报通用通用通用通用上市前/上市后上市后上市后上市后上市后报表类型合并报表合并报表合并报表合并报表合并报表公司类型通用99,316,196,265.19一、营业总收入(元)###########################################################################2,816,215,388.452,254,051,643.701,414,765,072.50793,747,561.64营业收入(元)###############97,745,137,194.16##############################手续费及佣金收入(元)954,904.853,101,063.95983,936.18356,724.41165,021.43利息收入(元)1,809,581,651.6873,203,077,425.32二、营业总成本(元)91,529,379,824.6186,134,609,086.80##############################92,310,191,516.72652,352,307.92709,764,677.17491,963,953.22230,659,033.39营业成本(元)72,885,641,217.0066,017,353,745.0988,022,127,671.4880,385,939,822.61手续费及佣金支出(元)333,542.60399,791.57325,646.90263,933.63273,817.71利息支出(元)93,317,462.3114,626,228,488.10营业税金及附加(元)1,430,404,246.95751,894,199.951,362,424,851.83956,169,816.52589,953,598.685,048,746,635.484,818,168,572.745,089,572,552.734,055,809,619.26销售费用(元)16,477,265,963.0415,506,341,694.2128,889,995,658.4322,508,931,701.70财务费用(元)-4,845,546,598.04-1,928,797,250.18-942,244,684.38-137,308,621.87-461,347,589.66管理费用(元)5,488,955,551.20资产减值损失(元)-991,560.4586,317,962.76398,417,165.92192,392,983.6265,537,123.92-1,010,322,499.17-1,381,551,572.38990,563,610.10246,884,832.05三、其他经营收益加:投资收益(元)-2,221,356,324.5596,654,919.95724,364,437.91717,337,242.63-20,494,376.82加:公允价值变动收益1,093,332,134.6596.30其中:对联营企业和合8,034,445.963,246,089.30-3,600,894.262,855,797.818,732,172.2313,516,176,980.5416,089,227,281.0212,263,010,098.938,026,307,883.07汇兑收益(元)-34,617.14加:营业外收入(元)1,096,234,774.231,404,291,659.85706,063,784.96684,199,623.10760,383,226.00四、营业利润(元)17,455,697,835.7223,981,836.80其中:非流动资产处置2,838,642.051,039,883.331,460,226.019,118,859.4315,064,547.243,782,455.1614,294,914.48减:营业外支出(元)20,742,533.3511,049,178.3642,860,380.2055,285,776.71五、利润总额(元)18,531,190,076.6014,909,419,462.0316,752,430,685.7812,891,923,945.328,762,709,272.27其中:非流动资产处置15,083,762.457,445,927,982.70减:所得税费用(元)3,006,555,172.732,285,686,841.812,499,475,873.821,956,168,768.131,316,781,289.5712,532,442,817.6614,155,167,229.3610,870,672,842.477,379,666,345.09六、净利润(元)15,524,634,903.8712,623,732,620.2214,252,954,811.9610,935,755,177.19少数股东损益(元)103,669,912.9391,289,802.5697,787,582.6065,082,334.7266,261,637.61归属于母公司股东的15,420,964,990.94扣除非经常性损益后15,600,520,445.2112,313,582,570.4914,144,950,462.048,907,843,107.986,995,208,275.302.08 4.71 3.61 2.47七、每股收益(二)稀释每股收益(元) 2.562.084.713.612.47(一)基本每股收益(元) 2.56八、其他综合收益(元)-54,469,476.32-139,722,316.4421,182,412.93-41,350,030.4152,177,046.432,952,917.134,108,218.16归属于母公司股东的-52,243,487.58-142,675,233.5717,074,194.77九、综合收益总额(元)15,470,165,427.5512,484,010,303.7814,274,137,224.8910,894,405,146.787,498,105,029.13归属于少数股东的其-2,225,988.7466,778,995.51归属于母公司所有者15,368,721,503.3612,389,767,584.0914,172,241,424.1310,832,339,616.007,431,326,033.622016-04-292015-04-282014-04-252013-04-27归属于少数股东的综101,443,924.1994,242,719.69101,895,800.7662,065,530.78数据来源年报报告年报报告年报报告年报报告年报报告公告日期2017-04-27审计意见(境内)标准无保留意见标准无保留意见标准无保留意见标准无保留意见标准无保留意见。

格力电器2015年财务报告分析

年财务报告分析2015格力电器.年财务报告分析珠海格力电器股份有限公司2015 公司背景一.年经珠海市工业委员1989 珠海格力电器股份有限公司前身为珠海市海利冷气工程股份有限公司,年经珠海市体改委批准更名为珠海格力电器股份有限1994 中国人民银行珠海分行批准设立,会、号文批准于深圳证券321 1996)年 11 月18 日经中国证券监督管理委员会证监发字(公司,1996元。

,注册资本为 6,015,730,878.00 交易所上市,统一社会信用代码91440400192548256N格力属家电行业,主要产品或服务为生产销售空调器及其配件和小家电及其配件。

营业范围包括:货物、技术的进出口(法律、行政法规禁止的项目除外;法律、行政法规限制的项目须取得许可后;制造、销售:泵、阀门、压缩机及类似机械,风机、包装设备等通用设备,电机,输配方可经营)电及控制设备,电线、电缆、光缆及电工器材,家用电力器具;批发:机械设备、五金交电及电子产品;零售:家用电器及电子产品。

财务分析一.获利能力分析(一)销售获利能力分析1销售毛利营业利润销售净利年9.2201310.234.210.3201436.11.412.9201532.413.4反映销售获利能力的指标有销售毛利率,销售净利率和营业利润率.营业利润率是营业利润与营业收入之比,是说明企业获利能力质量高低的重要依据由上表可知,2013-2015年营业利润率是逐年增长的,说明格力电器的获利能力增强.2015年格力电器的营业利润率13.44远远高于行业均值4.40,说明格力电器的营业利润率水平较高,进一步说明了企业经营活动盈利能力较强.销售净利率是净利润占销售收入的百分比.该指标反映了每一元销售收入带来的净利润的多少.由上表知,格力电器在2013-2015年逐年增长,说明企业获利能力增强.受整体经济下行压力影响,销售净利润在2015年仍然呈上升趋势,究其原因在于企业营业费用的减小,说明格力电器在成本控制上取得成效.2015年格力的销售净利率为12.91远远高于行业均值5.16,说明它的销售净利率比较高,进一步说明企业的整体盈利能力较强.销售毛利率在2013-2014年是持续增长的,但2014-2015年是下跌的.但是2015年毛利率是32.46高于行业平均水平27.79,说明企业的生产(销售)过程盈利能力较强。

格力电器2017年报分析

一、格力电器简介珠海格力电器有限公司(简称格力电器,股票代码000651),于1991年成立于广东省珠海市,拥有格力、TOSOT两大品牌,致力于家电产品的研发、生产、销售以及服务,覆盖了从上游零部件生产到下游废弃产品回收的全产业链条。

从成立至今不足30年的发展中,以其先进的科研技术、优越的产品品质和特有的经销方式占领了家电制造行业的半壁江山,其家用空调产销量自1995年至今连续22年位居中国空调行业第一,自2005年至今连续12年领跑全球,更是在2006年获得“世界名牌”称号,成为国内空调行业唯一的世界名牌产品。

最新数据表明,格力家用空调和商用空调国内占有量分别达到42.73%和16.2%,连续5年保持第一,跻身全球500强企业行列。

二、财务比率分析(一)盈利能力企业的盈利能力能够很好地展现出一个企业的盈利状况。

在本研究中,我们使用了与企业盈利相关的四个指标,对格力电器三年以来企业经营盈利状况进行分析和评估。

表1格力电器盈利能力数据销售毛利率()销售净利率()净资产收益率()总资产报酬率()1.资产报酬率。

是指在一定的时间段之内,企业得到的总利润与总资产之间的比值。

从表1中可以发现,近三年来格力电器的资产报酬率是不断上升的,这说明企业具有较高的盈利能力,也意味着企业的经营以及发展状况是比较好的。

2.净资产收益率。

是指在一定的时间内,净利润与股东权益平均额之间的比值,能够很好地反映出股东的收益情况,是企业原始资金进行积累的衡量方式。

2015-2017年期间净利润收益是不断上升的,特别是2017年上升比率达到了19.28%。

对上面的指标进行分析之后我们可以发现,格力电器的盈利能力以及收益情况是不断上升的,说明企业具有良好的发展前景。

3.销售净利率。

其能够展现出企业在进行销售过程当中的收益情况,从表1当中可以发现,格力电器的销售净利率是不断上升的,这说明其具有较高的净收入,但上升幅度较为缓慢,主要因为格力电器82%的主营产品为空调,其他产品的发展较为缓慢。

格力电器股份有限公司财务报表分析

珠海格力电器股份有限公司财务报表珠海格力电器股份有限公司财务报表分析第一章格力电器的基本信息----------------------------------------------------3一、公司简介------------------------------------------------------------------2二、公司构成------------------------------------------------------------------3三、公司发展历程--------------------------------------------------4四、管理团队------------------------------------------------------------------5第二章格力电器的战略分析----------------------------------------------------5一、格力电器公司背景分析---------------------------------------------------------5二、空调家电行业分析-------------------------------------------------------------6三、格力电器的战略分析-----------------------------------------------------------7第三章格力电器财务报表的财务分析-------------------------------------------8一、趋势分析-------------------------------------------------------------------81、财务状况趋势分析-----------------------------------------------------------82、经营成果趋势分析┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄--103、现金流量趋势分析┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄--11二、结构分析------------------------------------------------------------------111、财务状况结构分析----------------------------------------------------------112、经营成果结构分析----------------------------------------------------------133、现金流量结构分析----------------------------------------------------------13三、各种财务指标分析┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄-141、偿债能力分析┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄---142、营运能力分析┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄---163、盈利能力分析┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄---174、发展能力分析┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄---18四、财务综合分析——杜邦财务分析法┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄┄-19第四章结论-------------------------------------------------------------------20第一章格力电器的基本信息三、公司发展历程创业阶段(抓产品)1991~1993年,新成立的格力电器,是一家默默无闻的小厂,只有一条简陋的、年产量不过2万台窗式空调的生产线,但格力人在朱江洪董事长的带领下,发扬艰苦奋斗、顽强拼搏的精神,克服创业初期的种种困难,开发了一系列适销对路的产品,抢占了市场先机,初步树立格力品牌形象,为公司后续发展打下良好的基础。

格力电器 2017 第一季度财报全文

珠海格力电器股份有限公司2017年第一季度报告全文珠海格力电器股份有限公司2017年第一季度报告2017年04月第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人董明珠、主管会计工作负责人望靖东及会计机构负责人(会计主管人员)廖建雄声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否因会计政策变更及会计差错更正等追溯调整或重述以前年度会计数据□是√否非经常性损益项目和金额√适用□不适用单位:元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东总数和表决权恢复的优先股股东数量及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□是√否公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

2、公司优先股股东总数及前10名优先股股东持股情况表□适用√不适用第三节重要事项一、报告期主要财务数据、财务指标发生变动的情况及原因√适用□不适用二、重要事项进展情况及其影响和解决方案的分析说明□适用√不适用三、公司实际控制人、股东、关联方、收购人以及公司等承诺相关方在报告期内超期未履行完毕的承诺事项□适用√不适用公司报告期不存在公司实际控制人、股东、关联方、收购人以及公司等承诺相关方在报告期内超期未履行完毕的承诺事项。

格力公司财务报表分析总结

格力公司财务报表分析总结

格力集团是一家以制造家电产品为主要业务的跨国企业集团,2017年度报告显示,它的总资产规模达到1.92万亿元,营业收入达到10441亿元,净利润达到227.8亿元。

从财务报表上看,格力集团的营业收入较上年同期增长了14.6%,表明公司的营业收入在2017年显著增加,为公司增加了经济效益。

此外,净利润也有所增加,从2016年的218.3亿元增至2017年的227.8亿元,增幅达5.6%,表明公司正在通过财务调整和业务结构调整,提高公司的经济效益。

另外,格力集团表现出良好的国际市场发展潜力,2017年的出口额达到462.4亿元,比2016年增长了7.9%,表明公司在国际市场上取得了良好的成绩。

总之,格力集团在2017年取得了可喜的业绩,营业收入和净利润有所增加,国际市场的发展潜力良好,而且公司还在不断加大研发投入,加快新产品与技术的研发,努力提升公司的核心竞争力,以实现长期可持续发展。

格力电器盈利能力分析

格力电器盈利能力分析发表时间:2018-10-15T09:28:25.563Z 来源:《知识-力量》6中作者:王梓伊杨文渊[导读] 随着经济的不断进步,许多经济问题不断的出现,在经济不断进步的大背景之下,影响GDP的因素也越来越多。

本文将研究格力公司的盈利能力情况。

:(辽东学院,118001)摘要:随着经济的不断进步,许多经济问题不断的出现,在经济不断进步的大背景之下,影响GDP的因素也越来越多。

本文将研究格力公司的盈利能力情况。

关键词:格力电器;盈利能力;经济增长一主要财务指标(一)主营业务利润率主营业务利润率是指企业在一定时期内主营业务利润同主营业务收入的比率。

它表明企业每单位主营业务收入能带来多少主营业务利润,反映了企业主营业务的获利能力,是评价企业经营效益的主要指标。

计算公式:主营业务利润率 = 主营业务利润/主营业务收入×100% (二)毛利率毛利率是毛利与销售收入(或营业收入)的百分比,其中毛利是收入和与收入相对应的营业成本之间的差额,毛利率反映的是一个商品经过生产转换内部系统以后增值的那一部分。

也就是说,增值的越多毛利自然就越多。

计算公式:毛利率=营业毛利/营业收入×100% (三)营业利润率营业利润率是指企业的营业利润与营业收入的比率。

它是衡量企业经营效率的指标,反映了在考虑营业成本的情况下,企业管理者通过经营获取利润的能力。

计算公式:营业利润率=营业利润/营业收入×100% (四)净利润率净利润率是反映公司盈利能力的一项重要指标,它是指扣除所有成本、费用和企业所得税后的利润率。

在净利润率内又有许多类别,比如有资产净利润率、销售净利润率等。

计算公式:净利润率=净利润/营业收入×100% (五)总资产收益率总资产收益率是分析公司盈利能力时又一个非常有用的比率。

是另一个衡量企业收益能力的指标。

计算公式:总资产收益率=(息税前利润/平均资产总额)×100%平均资产总额=(年初资产总额+年末资产总额)/2 (六)净资产收益率净资产收益率ROE,净资产收益率又称股东权益报酬率/净值报酬率/权益报酬率/权益利润率/净资产利润率,是净利润与平均股东权益的百分比,是公司税后利润除以净资产得到的百分比率,该指标反映股东权益的收益水平,用以衡量公司运用自有资本的效率。

格力电器2015年报分析

格力电器2015年报分析空调行业格局:015 年,世界经济增速为6 年来最低,国际贸易增速更低,大宗商品价格大幅下跌,国际金融市场震荡加剧,对我国经济造成了直接的影响。

经济规模越大,增长难度也随之增加,在此情况下,2015 年我国国民经济依然保持增长,国内生产总值达到67.7 万亿元,增长 6.9%,在世界主要经济体中位居前列。

空调行业从2014 年急速冲量,到 2015 年趋于平稳。

据产业在线数据,受整体经济下行压力,2015 年国内生产家用空调 10,385 万台,同比下降 12%;累计销售 10,660 万台,同比下降 8.6%。

家用空调中,变频能效一级总销量 73 万台(套),同比增长 623.1%,这得益于2015 年国家出台的近十项关于节能环保的产业政策。

除了家用空调智能化特征越发明显,产品能效、是否节能环保也成为了品牌是否能在市场上立足的重要条件之一。

据艾肯空调制冷网统计,2015 年中国中央空调市场的整体容量约为 660 亿元,同比 2014 年下滑 9.6%。

其中家用中央空调虽然在增长率上较往年有所下降,但依然保持13.3% 的年增长率。

从品牌集中度来看,2015 年权重品牌的市场占有率进一步提升,在“中美日”三足鼎立的格局下,以格力为代表的民族品牌在中国中央空调市场占比强势。

企业文化:公司成立以来逐渐建设起以“实”为核心的“实、信、廉、新、礼”企业文化,营造务实诚信、廉洁奉公、开拓创新、忠诚友善的文化氛围,倡导“向科技要成本,向管理要效益”,为公司的持续稳健发展吸引并聚集大批优秀人才、供应商和渠道商等合作伙伴。

格力核心竞争力:经过多年稳健发展,公司的竞争优势主要体现在企业文化、聚焦战略、自主创新、核心技术、品质品牌、销售渠道、管理团队、规模成本、客户资源以及全产业链等十大方面的优势,其中核心竞争优势体现在“公平公正、公开透明、公私分明”的务实企业文化基础上,注入自主创新基因,以“让天空更蓝、大地更绿”为使命,将掌握核心技术的节能、精品产品通过自主掌控的销售渠道服务于全球消费者。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

报告期

2016/12/31 2016/9/30

2016/6/30

2016/3/31

流动资产

货币资金

9,561,313.07万9,723,368.27万9,942,133.83万 9,628,353.62万

交易性金融资产

--

--

--

--

应收票据

2,996,335.55万2,735,516.31万1,077,571.97万 1,711,114.41万

应收账款

296,053.47万 352,325.81万 591,151.6万 523,515.03万

预付账款

181,494.58万 431,827.79万 217,476.87万 191,758.78万

应收股利

--

--

5,600.54万 --

应收利息

104,554.26万 73,533.11万 94,262.91万 93,252.13万

开发支出

--

--

--

--

商誉

--

--

--

--

长期待摊费用

105.13万

2,518.78万 2,531万

627.11万

递延所得税资产

966,771.72万 1,087,729.34万1,090,597.81万 916,417.07万

其他非流动资产

131,159.03万 108,230.65万 113,090.04万 79,385.27万

其他应收款

24,498.42万 23,216.95万 22,506.75万 54,929.26万

存货

902,490.52万 502,704.84万 556,065.08万 534,204.17万

消耗性生物资产

--

--

--

--

待摊费用

--

--

--

--

一年内到期的非流动资产 --

--

--

--

其他流动资产

所有者权益

实收资本(或股本) 601,573.09万 601,573.09万 601,573.09万 601,573.09万

资本公积金

18,340.06万 18,840.06万 18,595.06万 18,595.06万

盈余公积金

349,967.16万 349,967.16万 349,967.16万 349,967.16万

短期借款

1,070,108.16万1,019,926.87万688,841.34万 655,088.88万

交易性金融负债

--

--

--

--

应付票据

912,733.68万 819,916.16万 881,093.24万 841,638.03万

应付账款

2,954,146.69万2,909,645.73万2,444,244.72万 2,324,665.07万

预收账款

1,002,188.55万1,174,168.45万461,223.46万 1,372,073.86万

应付职工薪酬

170,294.94万 164,291.3万 179,554.25万 185,858.11万

应交税费

312,630.28万 372,830.97万 362,456.78万 353,269.74万

未分配利润

4,407,494.96万3,994,265.04万3,511,606.12万 4,089,700.36万

库存股

--

--

--

--

外币报表折算差额

--

--

--

--

未确认的投资损失

--

--

--

--

少数股东权益

--

--

--

--

归属于母公司股东权益合计5,386,395.13万4,974,506.08万4,491,253.86万 5,069,273.7万

--

--

ห้องสมุดไป่ตู้--

--

预计负债

--

--

--

--

递延收益-流动负债

--

--

--

--

一年内到期的非流动负债 --

--

36,104.49万 120,115.1万

应付短期债券

--

--

--

--

其他流动负债

5,975,884.86万6,197,508.96万6,123,747.45万 5,779,595.36万

影响流动负债其他科目 39,903.75万 44,563.38万 203,684.18万 113,531.91万

工程物资

--

--

--

--

在建工程

58,154.38万 115,441.02万 108,086.7万 214,949.35万

固定资产清理

3,694.96万 4,146.12万 4,514.35万 4,172.54万

生产性生物资产

--

--

--

--

油气资产

--

--

--

--

无形资产

335,527.63万 327,323.88万 305,957.49万 307,454.1万

应付利息

4,178.2万 5,261.1万 6,153.59万 4,486.28万

应付股利

87,732,811.56万707,913.6万 9,024,304,230.67万07,913.6万

其他应付款

222,261.4万 291,860.74万 248,051.63万 257,316.13万

预提费用

持有至到期投资

--

--

--

--

投资性房地产

59,773.66万 59,431.39万 57,925.82万 55,847.2万

长期股权投资

10,391.32万 10,065.74万 9,631.29万 9,555.36万

长期应收款

--

--

--

--

固定资产

1,768,165.55万1,672,439.14万1,676,510.52万 1,564,526.55万

流动负债合计

12,687,627.97万13,044,486.37万12,560,564.81万12,007,709.25万

非流动负债

长期借款

--

--

--

--

应付债券

--

--

--

--

长期应付款

--

--

--

--

专项应付款

--

--

--

--

递延所得税负债

28,000.94万 10,028.03万 19,866.58万 18,258.4万

影响非流动资产其他科目 --

--

--

928,618.69万

非流动资产合计

3,945,892.15万4,224,889.84万4,547,917.42万 4,349,969.23万

资产总计

18,236,970.5万18,170,746.86万17,209,081.28万17,227,867.82万

流动负债

199,253.65万 103,363.94万 154,394.3万 140,771.2万

影响流动资产其他科目 25,084.84万 --

--

--

流动资产合计

14,291,078.35万13,945,857.02万12,661,163.86万12,877,898.59万

非流动资产

可供出售金融资产

138,430.36万 136,557.8万 272,486.37万 268,415.98万

影响所有者权益其他科目 --

--

20,776.41万 20,776.41万

所有者权益合计

5,492,360.28万5,086,369.31万4,600,130.18万 5,175,417.68万

负债及所有者权益总计 18,236,970.5万18,170,746.86万17,209,081.28万17,227,867.82万

8,353.62万 1,114.41万

77,898.59万 4,526.55万

9,969.23万 27,867.82万 4,665.07万 2,073.86万

9,595.36万 07,709.25万

52,450.14万 9,700.36万

5,417.68万 27,867.82万

递延收益-非流动负债 --

--

--

--

其他非流动负债

--

--

--

--

影响非流动负债其他科目 --

--

--

--

非流动负债合计

56,982.25万 39,891.19万 48,386.29万 44,740.89万

负债合计

12,744,610.23万13,084,377.55万12,608,951.1万 12,052,450.14万