比亚迪2019年度财务分析报告

比亚迪财务分析报告结论(3篇)

第1篇一、概述比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国广东省深圳市,是一家专注于新能源汽车和传统汽车的研发、生产和销售的企业。

自成立以来,比亚迪凭借其技术创新和产业布局,迅速发展成为全球新能源汽车行业的领军企业。

本报告通过对比亚迪近几年的财务报表进行分析,旨在全面评估公司的财务状况、盈利能力、偿债能力、运营效率和发展潜力。

二、财务状况分析1. 资产结构分析比亚迪的资产结构较为稳定,主要由流动资产和非流动资产组成。

流动资产主要包括货币资金、交易性金融资产、应收账款等,占比相对较高,表明公司具有较强的短期偿债能力。

非流动资产主要包括固定资产、无形资产等,占比相对较低,表明公司注重长期发展和技术创新。

2. 负债结构分析比亚迪的负债结构以流动负债为主,主要包括短期借款、应付账款等。

长期负债相对较少,表明公司财务风险较低。

近年来,公司负债总额逐年增长,但负债率相对稳定,说明公司财务状况良好。

3. 所有者权益分析比亚迪的所有者权益逐年增长,表明公司盈利能力和投资回报率较高。

公司通过内部积累和外部融资,不断扩大股东权益规模,为公司的长期发展奠定了坚实基础。

三、盈利能力分析1. 营业收入分析比亚迪的营业收入近年来保持稳定增长,主要得益于新能源汽车市场的快速发展和传统汽车业务的稳步推进。

公司营业收入增长速度高于行业平均水平,表明公司具有较强的市场竞争力。

2. 毛利率分析比亚迪的毛利率相对稳定,近年来略有下降。

这主要受到原材料价格上涨和市场竞争加剧的影响。

然而,公司通过技术创新和成本控制,努力保持毛利率的稳定。

3. 净利率分析比亚迪的净利率近年来保持稳定,表明公司具有较强的盈利能力。

公司通过优化产品结构、提高运营效率等措施,不断提升净利润水平。

四、偿债能力分析1. 流动比率分析比亚迪的流动比率相对较高,表明公司具有较强的短期偿债能力。

公司流动资产充足,能够及时偿还短期债务。

2. 速动比率分析比亚迪的速动比率也相对较高,表明公司短期偿债能力较强。

比亚迪财务分析结论报告(3篇)

第1篇一、前言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国广东省深圳市,是一家集研发、生产、销售为一体的高新技术企业。

公司主要从事汽车、电子、新能源等领域的业务,是全球领先的新能源汽车和电动车制造商之一。

本报告通过对比亚迪近年来的财务报表进行分析,旨在评估公司的财务状况、盈利能力、偿债能力、运营能力和发展能力,为投资者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2022年底,比亚迪总资产为1,243.56亿元,较2021年底增长18.21%。

其中,流动资产为760.84亿元,占比48.81%;非流动资产为482.72亿元,占比38.86%。

流动资产中,货币资金占比最高,达到22.94%;其次是应收账款和存货。

(2)负债结构分析截至2022年底,比亚迪总负债为810.24亿元,较2021年底增长11.42%。

其中,流动负债为576.94亿元,占比71.34%;非流动负债为233.30亿元,占比28.66%。

流动负债中,短期借款占比最高,达到22.38%;其次是应付账款和合同负债。

(3)所有者权益分析截至2022年底,比亚迪所有者权益为433.32亿元,较2021年底增长9.38%。

其中,实收资本为40.34亿元,占比9.36%;资本公积为96.56亿元,占比22.36%;盈余公积为24.38亿元,占比5.66%;未分配利润为262.04亿元,占比60.32%。

2. 利润表分析(1)营业收入分析2022年,比亚迪实现营业收入1,540.65亿元,较2021年增长22.34%。

其中,汽车业务收入为1,120.91亿元,占比72.89%;电子业务收入为249.75亿元,占比16.20%;其他业务收入为70.99亿元,占比4.91%。

(2)毛利率分析2022年,比亚迪毛利率为21.12%,较2021年提高1.34个百分点。

其中,汽车业务毛利率为19.28%,较2021年提高1.12个百分点;电子业务毛利率为20.81%,较2021年提高1.94个百分点。

比亚迪盈利能力财务指标分析与建议

比亚迪盈利能力财务指标分析与建议一、本文概述随着全球汽车市场的日益繁荣和新能源汽车的异军突起,比亚迪公司作为中国新能源汽车领域的领军企业,其盈利能力一直备受关注。

盈利能力是企业持续发展的核心,对于比亚迪而言,如何在激烈的市场竞争中保持和提升其盈利能力,是公司战略规划和运营管理的重要课题。

本文旨在通过对比亚迪公司的盈利能力进行深入的财务指标分析,探讨其盈利能力的现状、存在问题及其原因,并在此基础上提出相应的改进建议。

本文首先将对比亚迪公司的基本情况和财务状况进行简要介绍,为后续分析提供背景信息。

然后,将选取关键的财务指标,如净利润率、毛利率、总资产周转率等,对比亚迪的盈利能力进行量化分析,并与同行业其他企业进行对比,以揭示其盈利能力的优势和不足。

在此基础上,本文将深入分析影响比亚迪盈利能力的内外部因素,包括市场环境、产品结构、成本控制、运营效率等。

根据分析结果,提出针对性的改进建议,以期帮助比亚迪公司进一步提升其盈利能力,实现可持续发展。

二、比亚迪盈利能力财务指标分析比亚迪,作为中国的新能源科技巨头,其盈利能力一直是市场关注的焦点。

盈利能力不仅体现了企业的经济实力,更预示着其未来的成长潜力。

以下,我们将从多个财务指标出发,对比亚迪的盈利能力进行深入分析。

从营业收入和净利润来看,比亚迪近年来呈现出稳步增长的态势。

随着新能源汽车市场的不断扩大和消费者对环保出行方式的日益青睐,比亚迪的营业收入持续增长,净利润也稳步提升。

这表明,比亚迪在主营业务上具有较强的市场竞争力和盈利能力。

毛利率是反映企业产品定价策略和销售成本控制能力的重要指标。

比亚迪的毛利率在行业中处于较高水平,这得益于其强大的研发能力和精细化的生产管理。

通过持续的技术创新和成本控制,比亚迪能够在激烈的市场竞争中保持较高的盈利能力。

再者,净利润率是衡量企业整体盈利能力的关键指标。

比亚迪的净利润率虽然受到原材料成本上升、研发投入增加等因素的影响,但仍保持在较高水平。

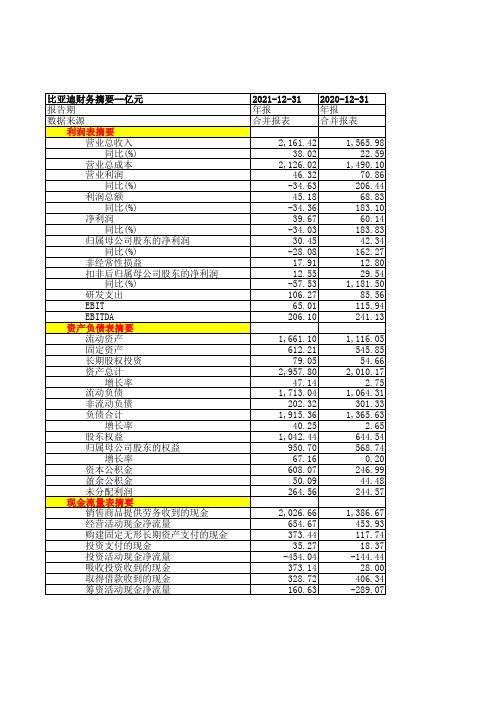

比亚迪2019-2021年年报财务摘要三大财务报表

利润表摘要 营业总收入 同比(%) 营业总成本 营业利润 同比(%) 利润总额 同比(%) 净利润 同比(%) 归属母公司股东的净利润 同比(%) 非经常性损益 扣非后归属母公司股东的净利润 同比(%) 研发支出 EBIT EBITDA

资产负债表摘要 流动资产 固定资产 长期股权投资 资产总计 增长率 流动负债 非流动负债 负债合计 增长率 股东权益 归属母公司股东的权益 增长率 资本公积金 盈余公积金 未分配利润

-144.44 28.00

406.34 -289.07

现金净增加额 期末现金余额 折旧与摊销 关键比率 ROE(摊薄)(%) ROE(加权)(%) 扣非后ROE(摊薄)(%) ROA(%) ROIC(%) 销售毛利率(%) 销售净利率(%) 扣非后销售净利率(%) EBIT Margin(%) EBITDA Margin(%) 资产负债率(%) 资产周转率(倍)

360.81 498.20 141.08

3.20 3.73 1.32 1.60 3.94 13.02 1.84 0.58 3.01 9.54 64.76 0.87

20.64 137.38 125.19

7.45 7.43 5.19 3.03 6.62 19.38 3.84 1.89 7.40 15.40 67.94 0.79

1,181.50 85.56

115.94 241.13

1,661.10 612.21 79.05

2,957.80 47.14

1,713.04 202.32

1,915.36 40.25

1,042.44 950.70 67.16 608.07 50.09 264.56

1,116.05 545.85 54.66

比亚迪公司的财务指标分析-PPT精品文档

SWOT分析

SO战略:

①加快国内发展步伐 ②开拓国际市场,增加出口 ③投资设厂,增加产能 ④开发新产品 ⑤加速进军国际市场 ⑥逐步迈向高端市场

ST战略:

①以中高端产品打开海外市场 ②巩固国内市场,减少国外企业 进入国内市场带来的压力 ③发挥成本优势,减少替代品的 威胁 ④提高生产技术,降低竞争者带 来的压力 ⑤继续发挥人海战术

WO战略:

①大力发展规模经济 ②在国内外设销售网点 ③放缓扩展产业链条的速度, 保证资金链的平稳 ④借鉴国外先进技术,改良制 造工艺

WT战略:

①将精力放在国内市场 ②加强成本控制 ③提高质量和性能,赋予消费者 信心 ④发挥优势提升竞争力

企业盈利能力分析:

• 根据企业盈利分析表和趋势分析图,由四个指标与前两年 的盈利能力进行比较后,可以看出:比亚迪公司2019年净 资产收益率在三年中最高,但还是比较低。2019年净资产 收益率非常低,只有0.38%,而本期净资产收益率虽然还 是不高,但较上年还是增长了2.20%,说明本期比上年更 赚钱了。2019—2019年销售毛利率在14%—18%之间, 说明企业不太赚钱。2019—1013年销售净利率在0.4%— 4%之间,非常低。2019年净利润含金量在三年中最高, 而本期净利润含金量为440.49,表明本期虽然盈利,但与 上年相比质量低了很多。该公司应该查明原因,提高净利 润含金量。综合得出,比亚迪公司本年盈利能力比上年好 ,但还是比较差。

• 比亚迪股份有限公司创立于2019年, 是一家香港上市的高新技术民营企业。 (2019年) • 主要产业:比亚迪现拥有IT和汽车以 及新能源三大产业

比亚迪产品:

• 一:IT

• 公司IT产业主要包括二次充电电池、 充电器、电声产品、连接器、液晶显 示屏模组、塑胶机构件、金属零部件、 五金电子产品、手机按键、键盘、柔 性电路板、微电子产品、LED产品、 光电子产品等以及手机装饰、手机设 计、手机组装业务等。

比亚迪2019年财务风险分析详细报告

比亚迪2019年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为4,901,498.8万元,2019年已经取得的银行短期借款为4,033,236.5万元。

2.长期资金需求

该企业长期资金需求为2,607,356.8万元,2019年已经发生的非流动负债合计为2,501,122.6万元。

3.总资金需求

该企业的总资金需求为7,508,855.6万元。

4.短期负债规模

从当前的财务状况来看,该企业短期融资规模较大。

从其盈利情况来看,如果要求企业立即偿还其短期有息负债,则该企业资金缺口为96,321万元。

在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是115,564.7万元。

企业实际已经取得的短期贷款金额为4,033,236.5万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为327,450.4万元,企业有能力在3年之内偿还的贷款总规模为539,336.1万元,在5年之内偿还的贷款总规模为963,107.5万元,当前实际的长短期借款合计为7,099,630万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为4,129,557.5万元。

不过,该资金缺口在

内部资料,妥善保管第页共1 页。

比亚迪2019年管理水平报告

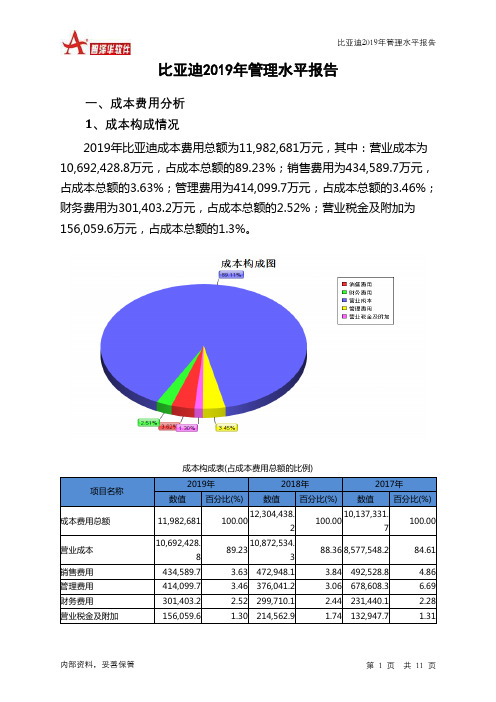

比亚迪2019年管理水平报告一、成本费用分析 1、成本构成情况2019年比亚迪成本费用总额为11,982,681万元,其中:营业成本为10,692,428.8万元,占成本总额的89.23%;销售费用为434,589.7万元,占成本总额的3.63%;管理费用为414,099.7万元,占成本总额的3.46%;财务费用为301,403.2万元,占成本总额的2.52%;营业税金及附加为156,059.6万元,占成本总额的1.3%。

成本构成表(占成本费用总额的比例)项目名称2019年 2018年 2017年 数值 百分比(%)数值百分比(%)数值百分比(%)成本费用总额 11,982,681 100.0012,304,438.2 100.0010,137,331.7 100.00 营业成本 10,692,428.889.2310,872,534.3 88.36 8,577,548.2 84.61 销售费用 434,589.7 3.63 472,948.1 3.84 492,528.8 4.86 管理费用 414,099.7 3.46 376,041.2 3.06 678,608.3 6.69 财务费用 301,403.2 2.52 299,710.1 2.44 231,440.1 2.28 营业税金及附加156,059.61.30 214,562.91.74 132,947.71.312、总成本变化情况及原因分析比亚迪2019年成本费用总额为11,982,681万元,与2018年的12,304,438.2万元相比有所下降,下降2.61%。

以下项目的变动使总成本增加:管理费用增加38,058.5万元,财务费用增加1,693.1万元,共计增加39,751.6万元;以下项目的变动使总成本减少:销售费用减少38,358.4万元,营业税金及附加减少58,503.3万元,资产减值损失减少84,541.6万元,营业成本减少180,105.5万元,共计减少361,508.8万元。

比亚迪2019年上半年财务分析结论报告

比亚迪2019年上半年财务分析综合报告比亚迪2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为187,364.8万元,与2018年上半年的108,705.4万元相比有较大增长,增长72.36%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年上半年营业成本为5,152,289.8万元,与2018年上半年的4,552,737.8万元相比有较大增长,增长13.17%。

2019年上半年销售费用为230,053万元,与2018年上半年的262,396.8万元相比有较大幅度下降,下降12.33%。

2019年上半年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2019年上半年管理费用为207,088.3万元,与2018年上半年的175,739.7万元相比有较大增长,增长17.84%。

2019年上半年管理费用占营业收入的比例为3.33%,与2018年上半年的3.25%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

2019年上半年财务费用为145,293.9万元,与2018年上半年的136,112.9万元相比有较大增长,增长6.75%。

三、资产结构分析2019年上半年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2018年上半年相比,2019年上半年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2018年上半年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,比亚迪2019年上半年的经营活动的正常开展,在一内部资料,妥善保管第1 页共4 页。

比亚迪2019年财务分析详细报告

比亚迪2019年财务分析详细报告一、资产结构分析1.资产构成基本情况比亚迪2019年资产总额为19,564,159.3万元,其中流动资产为10,696,660.5万元,主要分布在应收账款、存货、货币资金等环节,分别占企业流动资产合计的41.07%、23.91%和11.83%。

非流动资产为8,867,498.8万元,主要分布在固定资产和无形资产,分别占企业非流动资产的55.76%、14.27%。

资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产19,564,159.3100.0019,457,107.7100.00 17,809,943 100.00流动资产10,696,660.554.6711,521,057.559.2110,268,439.257.66长期投资539,741.7 2.76 578,535.1 2.97 836,701.6 4.70 固定资产4,944,336 25.27 4,367,863 22.45 4,324,481.5 24.28 其他3,383,421.1 17.29 2,989,652.1 15.37 2,380,320.7 13.372.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的42.53%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产10,696,660.5100.0011,521,057.5100.0010,268,439.2100.00存货2,557,156.4 23.91 2,633,034.5 22.85 1,987,280.4 19.35 应收账款4,393,379.5 41.07 4,928,353.4 42.78 5,188,068.1 50.52 其他应收款156,119.4 1.46 101,037.8 0.88 82,549.9 0.80 交易性金融资产3,434.5 0.03 45.1 0.00 0 0.00 应收票据0 0.00 0 0.00 697,300.3 6.79 货币资金1,265,008.3 11.83 1,305,209.5 11.33 990,269 9.64 其他2,321,562.4 21.70 2,553,377.2 22.16 1,322,971.5 12.883.资产的增减变化2019年总资产为19,564,159.3万元,与2018年的19,457,107.7万元相比变化不大,变化幅度为0.55%。

比亚迪2019年三季度财务分析结论报告

比亚迪2019年三季度财务分析综合报告比亚迪2019年三季度财务分析综合报告一、实现利润分析2019年三季度实现利润为29,398.2万元,与2018年三季度的134,710.1万元相比有较大幅度下降,下降78.18%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2019年三季度营业成本为2,725,221.3万元,与2018年三季度的2,883,776.8万元相比有所下降,下降5.5%。

2019年三季度销售费用为104,515.8万元,与2018年三季度的152,047.2万元相比有较大幅度下降,下降31.26%。

2019年三季度在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

2019年三季度管理费用为108,933.6万元,与2018年三季度的92,197.8万元相比有较大增长,增长18.15%。

2019年三季度管理费用占营业收入的比例为3.44%,与2018年三季度的2.65%相比有所提高,提高0.8个百分点。

而企业的营业利润却有所下降,企业管理费用增长并没有带来经济效益的增长,应当关注支出的合理性。

2019年三季度财务费用为49,506.4万元,与2018年三季度的84,479.9万元相比有较大幅度下降,下降41.4%。

三、资产结构分析2019年三季度企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2018年三季度相比,2019年三季度应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2018年三季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,比亚迪2019年三季度的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水内部资料,妥善保管第1 页共3 页。

比亚迪财务数据分析报告(3篇)

第1篇一、引言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国深圳,是一家集汽车、电子、新能源和轨道交通四大产业为一体的综合性企业。

近年来,比亚迪在国内外市场取得了显著的业绩,成为新能源汽车领域的领军企业。

本报告旨在通过对比亚迪财务数据的分析,评估其财务状况、盈利能力、偿债能力、运营能力以及发展潜力,为投资者和利益相关者提供决策参考。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2022年底,比亚迪总资产为人民币1,569.88亿元,较上一年增长18.23%。

其中,流动资产为人民币875.39亿元,占比58.03%,主要包含货币资金、应收账款和存货。

非流动资产为人民币694.49亿元,占比44.97%,主要包括固定资产、无形资产和长期投资。

(2)负债结构分析截至2022年底,比亚迪总负债为人民币1,004.88亿元,较上一年增长17.89%。

其中,流动负债为人民币717.23亿元,占比71.55%,主要包括短期借款、应付账款和预收账款。

非流动负债为人民币287.65亿元,占比28.45%,主要包括长期借款和递延所得税负债。

(3)股东权益分析截至2022年底,比亚迪股东权益为人民币564.99亿元,较上一年增长19.66%。

股东权益占比为36.17%,表明公司资产负债率较低,财务状况较为稳健。

2. 盈利能力分析(1)营业收入分析2022年,比亚迪实现营业收入人民币3,925.88亿元,较上一年增长55.25%。

其中,汽车业务收入为人民币2,820.95亿元,电子业务收入为人民币877.04亿元,新能源业务收入为人民币462.44亿元。

(2)净利润分析2022年,比亚迪实现净利润人民币231.62亿元,较上一年增长155.28%。

其中,归属于上市公司股东的净利润为人民币220.78亿元,同比增长156.36%。

3. 偿债能力分析(1)流动比率分析截至2022年底,比亚迪流动比率为1.22,表明公司短期偿债能力较强。

比亚迪2019年财务分析结论报告

比亚迪2019年财务分析综合报告比亚迪2019年财务分析综合报告一、实现利润分析2019年实现利润为243,113.1万元,与2018年的438,564万元相比有较大幅度下降,下降44.57%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2019年营业成本为10,692,428.8万元,与2018年的10,872,534.3万元相比有所下降,下降1.66%。

2019年销售费用为434,589.7万元,与2018年的472,948.1万元相比有较大幅度下降,下降8.11%。

2019年在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

2019年管理费用为414,099.7万元,与2018年的376,041.2万元相比有较大增长,增长10.12%。

2019年管理费用占营业收入的比例为3.24%,与2018年的2.89%相比变化不大。

但企业经营业务的盈利水平出现较大幅度下降,应当关注其他成本费用增长情况。

2019年财务费用为301,403.2万元,与2018年的299,710.1万元相比变化不大,变化幅度为0.56%。

三、资产结构分析2019年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2018年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,比亚迪2019年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

内部资料,妥善保管第1 页共3 页。

比亚迪财务报表分析

比亚迪财务报表分析一、引言比亚迪是一家在全球范围内知名的汽车制造商和新能源解决方案提供商。

为了更好地了解比亚迪的财务状况和经营绩效,本文将对比亚迪的财务报表进行分析。

通过分析比亚迪的资产负债表、利润表和现金流量表,我们可以获得关于公司财务状况、盈利能力和现金流动性的重要信息。

二、资产负债表分析资产负债表是一份反映公司资产、负债和所有者权益状况的重要报表。

通过分析比亚迪的资产负债表,可以了解公司的资产结构、负债情况和净资产状况。

1. 资产结构比亚迪的资产主要包括流动资产和非流动资产。

流动资产包括现金、应收账款、存货等,非流动资产包括固定资产、无形资产等。

通过比较不同期间的资产结构,我们可以了解公司在不同时间点上的资产配置情况。

2. 负债情况比亚迪的负债主要包括流动负债和非流动负债。

流动负债包括应付账款、短期借款等,非流动负债包括长期借款、应付债券等。

通过比较不同期间的负债情况,我们可以了解公司在不同时间点上的债务水平。

3. 净资产状况净资产是指公司所有者的权益,是公司剩余资产减去负债后的余额。

通过比较不同期间的净资产状况,我们可以了解公司的净资产增长情况和资本结构的稳定性。

三、利润表分析利润表是一份反映公司收入、成本和利润状况的重要报表。

通过分析比亚迪的利润表,可以了解公司的收入来源、成本构成和盈利能力。

1. 收入来源比亚迪的主要收入来源包括汽车销售收入、新能源解决方案收入等。

通过比较不同期间的收入来源,我们可以了解公司在不同业务领域的收入贡献情况。

2. 成本构成比亚迪的主要成本包括生产成本、销售费用、研发费用等。

通过比较不同期间的成本构成,我们可以了解公司在不同方面的成本控制情况。

3. 盈利能力盈利能力是衡量公司经营绩效的重要指标,可以通过利润表中的净利润、毛利率、净利率等指标来评估。

通过比较不同期间的盈利能力指标,我们可以了解公司的盈利能力变化情况。

四、现金流量表分析现金流量表是一份反映公司现金流入流出情况的重要报表。

比亚迪财务调研报告

比亚迪财务调研报告比亚迪财务调研报告一、概述比亚迪是中国领先的新能源汽车及电池制造商。

近年来,该公司蓬勃发展,成为国际市场上最大的新能源汽车制造商之一。

本文将对比亚迪的财务状况进行调研,并对其未来发展进行评估。

二、财务指标分析1. 营业收入比亚迪在过去几年里,其营业收入呈现稳步增长的趋势。

根据最新财报数据,比亚迪2019年实现营业收入约为300亿元人民币,较上年同期增长15%。

这主要归因于公司不断扩大新能源汽车市场份额,以及稳定增长的电池业务。

2. 净利润比亚迪的净利润也呈现正增长趋势。

2019年,公司净利润为15亿元人民币,同比增长50%。

这主要得益于新能源汽车销售的增长,以及与特斯拉等企业的合作。

3. 资产负债率比亚迪的资产负债率较低,表明公司具备较强的财务稳定性。

根据最新财报数据,公司资产负债率为30%,较上年下降3个百分点。

这反映出公司在债务管理方面取得了良好的成果,并且有稳定的盈利能力。

4. 现金流量比亚迪的现金流量状况良好,表明公司具有稳定的资金流入与流出。

2019年,公司的经营活动现金流量为20亿元人民币,较上年增长约50%。

而投资活动现金流量为-15亿元人民币,较上年同期大幅提升,反映出公司在新产品研发和市场拓展上的加大投资力度。

三、风险与挑战1. 市场竞争在中国及国际市场上,新能源汽车行业竞争激烈。

比亚迪需要时刻关注竞争对手的动态,并加大技术研发和产品创新的力度,以保持市场竞争优势。

2. 政策风险新能源汽车产业的发展很大程度上受到政策支持的影响。

政策的变化可能对比亚迪的业务产生不利影响,因此公司需要密切关注政策动态,并及时调整业务战略。

四、未来展望虽然比亚迪面临一些挑战,但整体上对于公司的未来展望是积极的。

首先,随着全球对清洁能源和环保的重视,新能源汽车市场将继续保持强劲增长。

其次,比亚迪在电池技术和电动汽车制造方面具备先进技术和丰富经验,这将有助于其在市场上保持竞争优势。

此外,公司还积极拓展海外市场,并与国际知名企业进行合作,这为公司进一步扩大市场份额提供了机会。

比亚迪财务分析报告心得(3篇)

第1篇一、引言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)作为中国新能源汽车行业的领军企业,近年来业绩表现优异,备受市场关注。

为了更好地了解比亚迪的经营状况和财务状况,我对公司的财务报表进行了深入分析。

本文将从财务报表分析、行业对比、盈利能力分析、偿债能力分析、营运能力分析、发展能力分析等方面,对比亚迪的财务状况进行详细剖析,并提出个人心得体会。

二、财务报表分析1. 资产负债表分析比亚迪的资产负债表显示,公司资产总额逐年增长,主要得益于主营业务收入和投资收益的增长。

截至2021年底,公司资产总额为2654.25亿元,同比增长20.76%。

负债总额为1551.72亿元,同比增长12.36%。

资产负债率为58.46%,较去年同期下降6.76个百分点,表明公司财务状况稳健。

2. 利润表分析比亚迪的利润表显示,公司营业收入和净利润均保持稳定增长。

2021年,公司营业收入为1875.25亿元,同比增长22.58%;净利润为94.36亿元,同比增长20.46%。

毛利率为23.35%,较去年同期提高0.84个百分点,表明公司盈利能力有所提升。

3. 现金流量表分析比亚迪的现金流量表显示,公司经营活动产生的现金流量净额为244.35亿元,同比增长26.97%,主要得益于主营业务收入和投资收益的增长。

投资活动产生的现金流量净额为-22.48亿元,主要用于购买固定资产、无形资产和长期投资。

筹资活动产生的现金流量净额为-26.38亿元,主要用于偿还债务和支付股利。

三、行业对比比亚迪在新能源汽车行业具有明显的竞争优势。

与同行业其他企业相比,比亚迪在以下方面具有优势:1. 技术优势:比亚迪在电池技术、电机技术、电控技术等方面具有领先优势,为公司的产品提供了强大的技术支撑。

2. 产品优势:比亚迪拥有丰富的产品线,涵盖纯电动、插电式混合动力等多种车型,满足不同消费者的需求。

3. 品牌优势:比亚迪在国内外市场具有较高的知名度和美誉度,有利于公司产品的销售和品牌推广。

比亚迪2019年公司财务深度分析报告

比亚迪2019年公司财务深度分析报告目录前言 (1)比亚迪主营业务收入按项目分类 (2)比亚迪主营业务收入按行业分类 (4)比亚迪主营业务收入按产品分类 (6)一、实现利润分析 (8)(一).利润总额 (8)(二).主营业务的盈利能力 (8)(三).利润真实性判断 (9)(四).结论 (9)二、成本费用分析 (9)(一).成本构成情况 (9)(二).销售费用变化及合理性评价 (10)(三).管理费用变化及合理性评价 (10)(四).财务费用的合理性评价 (11)三、资产结构分析 (11)(一).资产构成基本情况 (11)(二).流动资产构成特点 (12)(三).资产增减变化 (14)(四).总资产增减变化原因 (14)(五).资产结构的合理性评价 (14)(六).资产结构的变动情况 (14)四、负债及权益结构分析 (15)(一).负债及权益构成基本情况 (15)(二).流动负债构成情况 (16)(三).负债的增减变化 (17)(四).负债增减变化原因 (18)(五).权益的增减变化 (18)(六).权益变化原因 (19)五、偿债能力分析 (19)(一).支付能力 (19)(二).流动比率 (19)(三).速动比率 (20)(四).短期偿债能力变化情况 (20)(五).短期付息能力 (20)(六).长期付息能力 (21)(七).负债经营可行性 (21)六、盈利能力分析 (21)(一).盈利能力基本情况 (21)(二).内部资产的盈利能力 (22)(三).对外投资盈利能力 (22)(四).内外部盈利能力比较 (23)(五).净资产收益率变化情况 (23)(六).净资产收益率变化原因 (23)(七).资产报酬率变化情况 (23)(八).资产报酬率变化原因 (23)(九).成本费用利润率变化情况 (24)(十).成本费用利润率变化原因 (24)七、营运能力分析 (24)(一).存货周转天数 (24)(二).存货周转变化原因 (25)(三).应收账款周转天数 (25)(四).应收账款周转变化原因 (25)(五).应付账款周转天数 (25)(六).应付账款周转变化原因 (26)(七).现金周期 (26)(八).营业周期 (26)(九).营业周期结论 (27)(十).流动资产周转天数 (27)(十一).流动资产周转天数变化原因 (27)(十二).总资产周转天数 (27)(十三).总资产周转天数变化原因 (28)(十四).固定资产周转天数 (28)(十五).固定资产周转天数变化原因 (28)八、发展能力分析 (29)(一).可动用资金总额 (29)(二).挖潜发展能力 (29)九、经营协调分析 (29)(一).投融资活动的协调情况 (29)(二).营运资本变化情况 (30)(三).经营协调性及现金支付能力 (30)(四).营运资金需求的变化 (31)(五).现金支付情况 (31)(六).整体协调情况 (31)十、经营风险分析 (32)(一).经营风险 (32)(二).财务风险 (32)十一、现金流量分析 (33)(一).现金流入结构分析 (33)(二).现金流出结构分析 (34)(三).现金流动的协调性评价 (35)(四).现金流动的充足性评价 (35)(五).现金流动的有效性评价 (36)(六).自由现金流量分析 (38)十二、杜邦分析 (38)(一).杜邦分析图 (38)(二).资产净利率变化原因分析 (38)(三).权益乘数变化原因分析 (38)(四).净资产收益率变化原因分析 (39)前言比亚迪公司2019年营业收入为¥1,277.39亿元,与2018年的¥1,300.55亿元相比有较大幅度下降,下降了1.78%。

比亚迪财务整体评价

比亚迪财务整体评价比亚迪是中国领先的新能源汽车制造商,也是全球最大的电池生产商之一。

作为一家高科技企业,比亚迪一直以来注重财务管理,不断提升财务效益。

本文将从比亚迪的财务整体情况、财务指标分析、财务风险评估等方面进行评价。

一、比亚迪财务整体情况1. 资产状况截至2019年底,比亚迪总资产为1,167.75亿元,较上年增长15.93%。

其中,流动资产为710.54亿元,非流动资产为457.21亿元。

比亚迪的资产结构合理,流动资产占比较高,流动性较好。

2. 负债状况截至2019年底,比亚迪总负债为630.10亿元,较上年增长21.75%。

其中,流动负债为507.63亿元,非流动负债为122.47亿元。

比亚迪的负债结构合理,流动负债占比较高,短期偿债能力较强。

3. 资金状况截至2019年底,比亚迪总资金为665.22亿元,较上年增长17.08%。

其中,货币资金为144.72亿元,应收账款为427.89亿元,预付款项为32.33亿元。

比亚迪的资金状况较好,流动资金充裕,应收账款占比较高,需要注意应收账款的风险。

二、财务指标分析1. 营业收入和净利润截至2019年底,比亚迪营业收入为1272.20亿元,较上年增长14.26%;净利润为24.61亿元,较上年下降42.83%。

营业收入增速较快,但净利润下降较大,需要关注利润增长的可持续性。

2. 资产收益率和净资产收益率截至2019年底,比亚迪总资产收益率为2.11%,较上年下降2.18个百分点;净资产收益率为1.86%,较上年下降3.43个百分点。

资产收益率和净资产收益率下降较大,需要关注企业盈利能力的提升。

3. 财务杠杆和偿债能力截至2019年底,比亚迪财务杠杆为2.54,较上年下降0.17;偿债能力指标中,流动比率为1.40,较上年下降0.28;速动比率为0.89,较上年下降0.13。

财务杠杆下降,偿债能力下降,需要关注企业的负债风险。

三、财务风险评估1. 市场风险比亚迪所处的新能源汽车市场竞争激烈,市场需求不稳定,需要关注市场风险的变化。

比亚迪四年财务报告分析(3篇)

第1篇一、引言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)是一家集研发、生产和销售新能源汽车、手机部件及组装、二次充电电池、光伏产品等为一体的综合性企业。

自成立以来,比亚迪始终秉持“技术创新、品质卓越、服务至上”的经营理念,致力于为全球消费者提供高品质、环保、智能的产品和服务。

本文将对比亚迪过去四年的财务报告进行分析,以期为投资者和关注比亚迪的企业提供参考。

二、财务报告概述1. 营业收入过去四年,比亚迪营业收入持续增长,具体数据如下:- 2019年:1,295.6亿元- 2020年:1,530.6亿元- 2021年:1,775.0亿元- 2022年:2,043.0亿元从上述数据可以看出,比亚迪营业收入逐年增长,其中2020年和2021年增速较快,分别为18.8%和16.6%。

这主要得益于新能源汽车业务的快速发展。

2. 净利润过去四年,比亚迪净利润也呈现逐年增长的趋势,具体数据如下:- 2019年:52.3亿元- 2020年:59.2亿元- 2021年:66.0亿元- 2022年:75.4亿元净利润的增长速度略低于营业收入,主要原因是公司加大了研发投入和市场营销力度,导致期间费用有所上升。

3. 资产负债率过去四年,比亚迪资产负债率保持相对稳定,具体数据如下:- 2019年:65.9%- 2020年:65.5%- 2021年:65.1%- 2022年:64.9%资产负债率略有下降,说明公司财务状况较为稳健。

4. 盈利能力过去四年,比亚迪盈利能力有所提升,具体数据如下:- 2019年:4.02%- 2020年:3.82%- 2021年:3.76%- 2022年:3.71%虽然盈利能力有所下降,但总体上仍处于较高水平。

三、财务报告分析1. 营业收入分析比亚迪营业收入增长的主要原因是新能源汽车业务的快速发展。

近年来,我国政府大力支持新能源汽车产业发展,新能源汽车市场需求旺盛。

比亚迪作为新能源汽车行业的领军企业,市场份额不断扩大,营业收入也随之增长。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

比亚迪[002594]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (10)2.2.4 所有者权益基本构成情况 (11)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (21)2.5 偿债能力分析 (25)2.5.1 短期偿债能力 (25)2.5.2 综合偿债能力 (26)2.6 营运能力分析 (27)2.6.1 存货周转率 (27)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况比亚迪2019年资产总额为195,641,593,000.0元,其中流动资产为106,966,605,000.0元,占总资产比例为54.67%;非流动资产为88,674,988,000.0元,占总资产比例为45.33%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,比亚迪2019年的流动资产主要包括应收票据及应收账款、应收账款以及存货,各项分别占比为41.07%,41.07%和23.91%。

2.1.3 非流动资产构成情况非流动资产主要包括债权投资、其他债权投资、长期应收款、长期股权投资、其他权益工具投资、其他非流动金融资产、投资性房地产、固定资产、在建工程、生产性生物资产、油气资产、使权资产、无形资产、开发支出、商誉、长期待摊费用、递延所得资产、其他非流动资产科目,比亚迪2019年的非流动资产主要包括固定资产、无形资产以及在建工程,各项分别占比为55.76%,14.27%和12.04%。

2.2 负债及所有者权益结构分析2.2.1 负债及所有者权益基本构成情况比亚迪2019年年总负债金额为133,040,173,000.0元,所有者权益总额为62,601,420,000.0元,其中资本金为2,728,143,000.0元,资产负债率为68.00%,在负债中,流动负债为108,028,947,000.0元;占负债和所有者权益总额的55.22%,非流动负债为25,011,226,000.0元,占负债和所有者权益总额的12.78%。

2.2.2 流动负债基本构成情况流动负债主要包括短期借款、交易性金融负债、衍生金融负债、应付票据及应付账款、预收款项、合同负债、应付职工薪酬、应交税费、其他应付款、应计负债、持有待售负债、一年内到期的非流动负债和其他流动负债科目, 比亚迪2019年的流动负债主要包括短期借款、应付票据及应付账款以及应付账款,各项分别占比为49.97%,20.85%和20.85%。

2.2.3 非流动负债基本构成情况非流动负债主要包括长期借款、应付债券、租赁负债、长期应付款、预计负债、递延收益、递延所得税负债、其他非流动负债科目,比亚迪2019年的非流动负债主要包括长期借款、应付债券以及其他非流动负债,各项分别占比为47.77%,39.86%和9.77%。

2.2.4 所有者权益基本构成情况所有者权益部分主要包括实收资本(或股本)、其他权益工具、资本公积、库存股、其他综合收益、专项储备、盈余公积、未分配利润、少数股东权益科目,2019年比亚迪的所有者权益部分主要包括资本公积、未分配利润以及少数股东权益,各项分别占比为39.19%,33.64%和9.33%。

2.3利润分析2.3.1 净利润分析2019年比亚迪的净利润为2,118,857,000.0元,与2018年的3,556,193,000.0元相比下降了40.42%。

2.3.2 营业利润分析2019年比亚迪的营业利润为2,312,288,000.0元,与2018年的4,241,760,000.0元相比下降了45.49%。

2.3.3 利润总额分析2019年比亚迪的利润总额为2,431,131,000.0元,与2018年的4,385,640,000.0元相比下降了44.57%。

2.3.4 成本费用分析成本和费用总额包括营业成本、税金及附加、销售费用、管理费用、研发费用和财务费用科目,2019年比亚迪的成本费用总额为125,615,182,000.0元,其中营业成本、研发费用以及销售费用,各项分别占比为85.12%,4.48%和3.46%。

2.4 现金流量分析2.4.1 经营活动、投资活动及筹资活动现金流分析2019年比亚迪的经营现金流量净额为14,741,007,000.0元,与2018年的12,522,909,000.0元相比上升了17.71%;投资活动现金流净额为-20,881,446,000.0元;筹资活动现金流净额为6,610,345,000.0元。

2.4.2 现金流入结构分析2019年比亚迪现金流入总金额为195,919,832,000.0元,其中经营活动现金流入为113,722,388,000.0元,占现金流入总额的58.05%;投资活动现金流入为2,401,053,000.0元,占现金流入总额的 1.23%;筹资活动现金流入为79,796,391,000.0元,占现金流入总额的40.73%。

经营活动现金流入小计中销售商品/提供劳务收到的现金为107,166,119,000.0元,占经营活动现金流入小计的94.23%;收到的税费返还为3,065,691,000.0元,占经营活动现金流入小计的2.7%;收到其他与经营活动有关的现金为3,490,578,000.0元,占经营活动现金流入小计的3.07%。

投资活动现金流入小计中取得投资收益收到的现金为68,401,000.0元,占投资活动现金流入小计的2.85%;处置固定资产/无形资产和其他长期资产收回的现金净额为413,119,000.0元,占投资活动现金流入小计的17.21%;处置子公司及其他营业单位收到的现金净额为353,133,000.0元,占投资活动现金流入小计的14.71%;收到其他与投资活动有关的现金为1,566,400,000.0元,占投资活动现金流入小计的65.24%。

筹资活动现金流入小计中吸收投资收到的现金为500,578,000.0元,占筹资活动现金流入小计的0.63%;取得借款收到的现金为78,478,303,000.0元,占筹资活动现金流入小计的98.35%;收到其他与筹资活动有关的现金为817,510,000.0元,占筹资活动现金流入小计的1.02%。

2.4.3 现金流出结构分析2019年比亚迪现金流出总额为195,449,926,000.0元,现金流出总额中经营活动现金流出小计为98,981,381,000.0元,占现金流出总额的50.64%;投资活动现金流出小计为23,282,499,000.0元,占现金流出总额的11.91%;筹资活动现金流出小计为73,186,046,000.0元,占现金流出总额的37.44%。

经营活动现金流出小计中购买商品/接受劳务支付的现金为70,932,255,000.0元,占经营活动现金流出小计的71.66%;支付给职工以及为职工支付的现金为20,316,157,000.0元,占经营活动现金流出小计的20.53%;支付的各项税费为3,589,443,000.0元,占经营活动现金流出小计的3.63%;支付其他与经营活动有关的现金为4,143,526,000.0元,占经营活动现金流出小计的4.19%。

投资活动现金流出小计中购建固定资产/无形资产和其他长期资产支付的现金为20,627,160,000.0元,占投资活动现金流出小计的88.6%;投资支付的现金为1,088,939,000.0元,占投资活动现金流出小计的4.68%;支付其他与投资活动有关的现金为1,566,400,000.0元,占投资活动现金流出小计的6.73%。

筹资活动现金流出小计中偿还债务支付的现金为68,598,918,000.0元,占筹资活动现金流出小计的93.73%;分配股利/利润或偿付利息支付的现金为4,388,702,000.0元,占筹资活动现金流出小计的6.0%;其中:子公司支付给少数股东的股利、利润为150,442,000.0元,占筹资活动现金流出小计的0.21%;支付其他与筹资活动有关的现金为198,426,000.0元,占筹资活动现金流出小计的0.27%。

2.5 偿债能力分析2.5.1 短期偿债能力从短期偿债比率看,比亚迪2019年的流动比率、速动比率及现金比率分别为99.02%,75.35%,11.71%。

2.5.2 综合偿债能力从整体的资产负债率和产权比率指标来看,2019年比亚迪年的资产负债率和产权比率分别为68.00%和212.52%。

2.6 营运能力分析2.6.1 存货周转率2019年比亚迪的存货周转率为4.12次,2018年为4.71次,2019年比2018年下降了0.59次。

2.6.2 应收账款周转率2019年比亚迪的应收账款周转率为2.67次,2018年为2.37次,2019年比2018年上升了0.3次。

2.6.3 总资产周转率2019年比亚迪的总资产周转率为0.65次,2018年为0.70次,2019年比2018年下降了0.05次。

2.7盈利能力分析反应企业盈利能力的指标主要有销售毛利率、销售净利率、净资产收益率和总资产收益率。

2019年比亚迪的销售毛利率为16.29%,销售净利率为1.66%,总资产报酬率(ROA)为0.83%,净资产收益率(ROE)为2.62%。

2.7.1 销售毛利率2019年比亚迪的销售毛利率为16.29%,2018年为16.40%,2019年比2018年下降了0.11%。