比亚迪财务报表最终版剖析

比亚迪财务报表分析

比亚迪财务报表分析比亚迪是中国新能源汽车领域的龙头企业,其财务报表一直备受。

本文将对比亚迪的财务报表进行深入分析,并探讨其财务状况和发展趋势。

一、比亚迪财务报表概述比亚迪发布了2022年第三季度财报,显示公司营收和净利润均实现同比增长。

从资产负债表来看,比亚迪的总资产为2293亿元,总负债为1771亿元,净资产为522亿元。

从利润表来看,比亚迪前三季度的营业收入为1777亿元,净利润为733亿元,净利率为41.6%。

二、比亚迪财务报表分析1、营收分析比亚迪2022年第三季度的营收为877亿元,同比增长38.5%。

从历史数据来看,比亚迪的营收呈现快速增长的态势。

2017年至2021年,比亚迪的营收年复合增长率为30.9%。

尽管受到疫情和供应链紧张的影响,但比亚迪依然保持了强劲的增长势头。

2、利润分析比亚迪2022年第三季度的净利润为345亿元,同比增长88.8%。

从历史数据来看,比亚迪的净利润同样呈现快速增长的态势。

2017年至2021年,比亚迪的净利润年复合增长率为55.4%。

比亚迪的净利率也一直处于较高的水平,2022年前三季度的净利率为41.6%。

3、资产负债分析比亚迪2022年第三季度的总资产为2293亿元,总负债为1771亿元,净资产为522亿元。

从资产负债表来看,比亚迪的资产负债率较高,为77.3%。

但考虑到比亚迪在新能源汽车领域的领先地位和未来的发展潜力,这个资产负债率是可接受的。

三、比亚迪发展趋势预测根据行业分析报告,新能源汽车市场将继续保持高速增长。

随着技术的不断进步和消费者对环保出行的需求增加,新能源汽车的渗透率也将进一步提高。

作为新能源汽车领域的龙头企业,比亚迪将有望继续保持强劲的增长势头。

此外,比亚迪在动力电池和智能化领域也具备领先优势。

随着新能源汽车市场竞争的加剧,这些优势将会是比亚迪持续发展的重要保障。

总的来说,比亚迪的财务状况和发展趋势都呈现出向好的态势。

未来,比亚迪将继续受益于新能源汽车市场的增长,并有望继续保持强劲的增长势头。

比亚迪财务分析报告结论(3篇)

第1篇一、概述比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国广东省深圳市,是一家专注于新能源汽车和传统汽车的研发、生产和销售的企业。

自成立以来,比亚迪凭借其技术创新和产业布局,迅速发展成为全球新能源汽车行业的领军企业。

本报告通过对比亚迪近几年的财务报表进行分析,旨在全面评估公司的财务状况、盈利能力、偿债能力、运营效率和发展潜力。

二、财务状况分析1. 资产结构分析比亚迪的资产结构较为稳定,主要由流动资产和非流动资产组成。

流动资产主要包括货币资金、交易性金融资产、应收账款等,占比相对较高,表明公司具有较强的短期偿债能力。

非流动资产主要包括固定资产、无形资产等,占比相对较低,表明公司注重长期发展和技术创新。

2. 负债结构分析比亚迪的负债结构以流动负债为主,主要包括短期借款、应付账款等。

长期负债相对较少,表明公司财务风险较低。

近年来,公司负债总额逐年增长,但负债率相对稳定,说明公司财务状况良好。

3. 所有者权益分析比亚迪的所有者权益逐年增长,表明公司盈利能力和投资回报率较高。

公司通过内部积累和外部融资,不断扩大股东权益规模,为公司的长期发展奠定了坚实基础。

三、盈利能力分析1. 营业收入分析比亚迪的营业收入近年来保持稳定增长,主要得益于新能源汽车市场的快速发展和传统汽车业务的稳步推进。

公司营业收入增长速度高于行业平均水平,表明公司具有较强的市场竞争力。

2. 毛利率分析比亚迪的毛利率相对稳定,近年来略有下降。

这主要受到原材料价格上涨和市场竞争加剧的影响。

然而,公司通过技术创新和成本控制,努力保持毛利率的稳定。

3. 净利率分析比亚迪的净利率近年来保持稳定,表明公司具有较强的盈利能力。

公司通过优化产品结构、提高运营效率等措施,不断提升净利润水平。

四、偿债能力分析1. 流动比率分析比亚迪的流动比率相对较高,表明公司具有较强的短期偿债能力。

公司流动资产充足,能够及时偿还短期债务。

2. 速动比率分析比亚迪的速动比率也相对较高,表明公司短期偿债能力较强。

比亚迪财务分析结论报告(3篇)

第1篇一、前言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国广东省深圳市,是一家集研发、生产、销售为一体的高新技术企业。

公司主要从事汽车、电子、新能源等领域的业务,是全球领先的新能源汽车和电动车制造商之一。

本报告通过对比亚迪近年来的财务报表进行分析,旨在评估公司的财务状况、盈利能力、偿债能力、运营能力和发展能力,为投资者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2022年底,比亚迪总资产为1,243.56亿元,较2021年底增长18.21%。

其中,流动资产为760.84亿元,占比48.81%;非流动资产为482.72亿元,占比38.86%。

流动资产中,货币资金占比最高,达到22.94%;其次是应收账款和存货。

(2)负债结构分析截至2022年底,比亚迪总负债为810.24亿元,较2021年底增长11.42%。

其中,流动负债为576.94亿元,占比71.34%;非流动负债为233.30亿元,占比28.66%。

流动负债中,短期借款占比最高,达到22.38%;其次是应付账款和合同负债。

(3)所有者权益分析截至2022年底,比亚迪所有者权益为433.32亿元,较2021年底增长9.38%。

其中,实收资本为40.34亿元,占比9.36%;资本公积为96.56亿元,占比22.36%;盈余公积为24.38亿元,占比5.66%;未分配利润为262.04亿元,占比60.32%。

2. 利润表分析(1)营业收入分析2022年,比亚迪实现营业收入1,540.65亿元,较2021年增长22.34%。

其中,汽车业务收入为1,120.91亿元,占比72.89%;电子业务收入为249.75亿元,占比16.20%;其他业务收入为70.99亿元,占比4.91%。

(2)毛利率分析2022年,比亚迪毛利率为21.12%,较2021年提高1.34个百分点。

其中,汽车业务毛利率为19.28%,较2021年提高1.12个百分点;电子业务毛利率为20.81%,较2021年提高1.94个百分点。

002594比亚迪2022年财务分析结论报告

比亚迪2022年财务分析综合报告一、实现利润分析2022年利润总额为2,107,972.9万元,与2021年的451,800.3万元相比成倍增长,增长3.67倍。

利润总额主要来自于内部经营业务。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2022年营业成本为35,181,568万元,与2021年的18,799,768.9万元相比有较大增长,增长87.14%。

2022年销售费用为1,506,067.6万元,与2021年的608,167.8万元相比成倍增长,增长1.48倍。

从销售费用占销售收入比例变化情况来看,2022年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2022年管理费用为1,000,737万元,与2021年的571,019.3万元相比有较大增长,增长75.25%。

2022年管理费用占营业收入的比例为2.36%,与2021年的2.64%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-161,795.7万元。

三、资产结构分析2022年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

与2021年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,比亚迪2022年是有现金支付能力的,其现金支付能力为6,361,667.6万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析比亚迪2022年的营业利润率为5.08%,总资产报酬率为5.67%,净资产收益率为15.70%,成本费用利润率为5.25%。

企业实际投入到企业自身经营业务的资产为41,146,462.9万元,经营资产的收益率为5.24%,而对外投资的收益率为-4.75%。

从企业内外部资产的盈利情况来看,对外投资的收益率小于内部资产收益率,也低于企业负债资金成本水平,表明对外投资的盈利能力偏低。

比亚迪财务分析报告终

比亚迪财务分析报告终财务分析报告――比亚迪有限股份公司财务分析一、比亚迪有限股份公司背景介绍比亚迪有限股份公司(A股002594)创立于2002年6月,主要从事二次充电电池业务、手机部件及组装业务,以及包含传统燃油汽车及新能源汽车在内的汽车业务。

截止2013年12月,比亚迪有限股份总额2354100000元,其中香港中央结算有限公司持股24.07%(实际持股人为王传福),中美能源控股公司(“股神”巴菲特投资旗舰伯克希尔-哈撒韦公司旗下附属公司)持股9.56%。

比亚迪在广东、北京、上海、长沙、宁波和西安等地区建有九大生产基地,总面积将近1,000万平方米,并在美国、欧洲、日本、韩国、印度、台湾、香港等地设有分公司或办事处,现员工总数已超过14万人。

在最新公布的2009年中国企业500强中,比亚迪排名216位。

2013年12月止,内地汽车销量连月上升,新晋汽车股代表比亚迪(01211)续受追捧。

公司列入富时指数前夕屡创新高,股价连升10天。

公司市值期内增425亿元,至1800亿元,超越欧洲车厂保时捷;并成为全国市值最大车股。

比亚迪公司总裁王传福也因此以350亿身价荣登中国首富的宝座。

比亚迪现拥有IT和汽车以及新能源三大产业。

IT产品主要包括二次充电电池、液晶显示屏模组、塑胶壳、键盘、柔性电路板、摄像头、充电器等。

公司坚持不懈地致力于技术创新、研发实力的提升和服务体系的完善,主要客户为诺基亚、摩托罗拉、三星等国际通讯业顶端客户群体。

目前,比亚迪作为全球领先的二次充电电池制造商,IT及电子零部件产业已覆盖手机所有核心零部件及组装业务,镍电池、手机用锂电池、手机按键在全球的市场份额均已达到第一位。

2009年,比亚迪入选世界纪录协会世界最大手机锂电池生产商,创造了新的世界之最。

二、企业偿债能力分析(一)短期偿债能力分析1、比率分析表1-1是比亚迪公司近四年短期偿债能力比率表1-1 比亚迪股份公司近四年短期偿债能力比率图1-2 比亚迪股份公司近4年短期偿债能力比率表从表1-2可以看出,比亚迪公司近4年的短期偿债能力较弱。

基于哈佛分析框架下的比亚迪财务报表分析

基于哈佛分析框架下的比亚迪财务报表分析基于哈佛分析框架下的比亚迪财务报表分析引言:财务报表是企业对外披露的重要信息来源,可以显示企业的财务状况和业绩表现。

比亚迪作为中国乘用车制造商和新能源汽车领军企业,其财务报表对于投资者和利益相关者具有重要的参考价值。

本文将运用哈佛分析框架对比亚迪的财务报表进行分析,以期深入了解该企业的财务状况,并为投资者提供决策建议。

一、财务报表概述及相关指标分析1.1 资产负债表资产负债表是企业财务状况的静态展示,其中的主要指标包括总资产、负债总额和净资产。

通过分析比亚迪的资产负债表可以得出以下结论:首先,比亚迪总资产呈现稳步增长的趋势,说明公司的资产规模不断扩大。

其次,负债总额也在不断增加,可能与公司融资活动增加有关。

净资产在短期内呈现上升趋势,说明公司留存利润能力较强。

1.2 利润表利润表是企业盈利能力的展示,其中包括营业收入、净利润等重要指标。

通过分析比亚迪的利润表可以得出以下结论:首先,比亚迪的营业收入在过去几年间呈现稳步增长的趋势,这可能是由于公司销售量和销售价格同步增加导致的。

其次,比亚迪的净利润也在不断增加,说明公司的盈利能力逐渐提高。

二、比亚迪的财务绩效分析2.1 营业收入分析通过对比亚迪的营业收入的分析,可以发现其收入增长主要来自于新能源汽车销售。

随着全球对环境保护的关注度提高,新能源汽车需求增加,比亚迪积极响应市场需求,并加大了新能源汽车研发和生产的投入。

因此,比亚迪的财务绩效受益于新能源汽车行业的高速发展。

2.2 成本控制分析比亚迪在成本控制方面取得了显著进展。

通过提高生产效率、降低材料成本、技术创新等手段,比亚迪成功地降低了生产成本。

这不仅提高了公司的毛利率,还有效提升了公司的竞争力。

2.3 利润率分析通过比亚迪的利润率分析可以看出,公司的毛利率和净利率一直保持在相对较高的水平。

这说明比亚迪具备良好的盈利能力,并且能够有效控制成本,保持良好的利润率。

比亚迪2024年财务分析详细报告

比亚迪2024年财务分析详细报告标题:比亚迪2024年财务分析详细报告一、引言随着全球向绿色、可持续能源转型,电动汽车行业迎来了前所未有的发展机遇。

作为全球电动汽车领域的领军企业之一,比亚迪的财务状况值得我们深入关注。

本报告基于公开可得的2024年预测数据,对比亚迪的财务状况进行详细分析,以期揭示其经营业绩、财务策略以及潜在的风险和机遇。

二、经营业绩根据预测数据,比亚迪在2024年的营业收入有望达到3693亿元,同比增长33.2%。

其净利润预计可达88.35亿元,同比增长59.8%。

毛利率和净利率分别预计达到17.5%和2.4%。

特别值得注意的是,比亚迪在研发和创新能力上的持续投入,将进一步推动其业务发展,提升市场竞争力。

三、财务策略比亚迪在财务管理方面表现出极大的稳健性。

采取积极的财务策略,如强化内部管理,优化资本结构,提高资金使用效率等,使得比亚迪的财务状况持续健康。

此外,比亚迪还通过加强与金融机构的合作,有效降低了融资成本,提升了公司的盈利水平。

四、风险与机遇尽管比亚迪在电动汽车领域具有显著的优势,但仍然面临着来自市场竞争和政策风险的压力。

随着更多竞争者的加入,市场份额的争夺将更加激烈。

此外,政策调整也可能对公司的运营产生直接或间接的影响。

然而,随着全球电动汽车市场的快速发展,比亚迪也面临着巨大的发展机遇。

尤其在电池技术和充电设施领域,比亚迪已经积累了丰富的经验和技术优势。

进一步深化与各方的合作,拓展国际市场,将有助于比亚迪在全球电动汽车市场中占据更有优势的地位。

五、结论总体来看,比亚迪在2024年的财务状况保持稳健,营业收入和净利润均呈现出良好的增长态势。

公司采取的积极财务策略也为其未来的发展提供了有力的保障。

然而,面临市场竞争和政策风险的压力,以及广阔的发展前景,比亚迪需要继续强化财务管理,提高运营效率,以应对可能出现的挑战和机遇。

六、建议比亚迪应继续加大研发投入,尤其是在电池技术、充电设施以及自动驾驶等领域,以保持其在电动汽车领域的领先地位。

比亚迪财务数据分析报告(3篇)

第1篇一、引言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国深圳,是一家集汽车、电子、新能源和轨道交通四大产业为一体的综合性企业。

近年来,比亚迪在国内外市场取得了显著的业绩,成为新能源汽车领域的领军企业。

本报告旨在通过对比亚迪财务数据的分析,评估其财务状况、盈利能力、偿债能力、运营能力以及发展潜力,为投资者和利益相关者提供决策参考。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2022年底,比亚迪总资产为人民币1,569.88亿元,较上一年增长18.23%。

其中,流动资产为人民币875.39亿元,占比58.03%,主要包含货币资金、应收账款和存货。

非流动资产为人民币694.49亿元,占比44.97%,主要包括固定资产、无形资产和长期投资。

(2)负债结构分析截至2022年底,比亚迪总负债为人民币1,004.88亿元,较上一年增长17.89%。

其中,流动负债为人民币717.23亿元,占比71.55%,主要包括短期借款、应付账款和预收账款。

非流动负债为人民币287.65亿元,占比28.45%,主要包括长期借款和递延所得税负债。

(3)股东权益分析截至2022年底,比亚迪股东权益为人民币564.99亿元,较上一年增长19.66%。

股东权益占比为36.17%,表明公司资产负债率较低,财务状况较为稳健。

2. 盈利能力分析(1)营业收入分析2022年,比亚迪实现营业收入人民币3,925.88亿元,较上一年增长55.25%。

其中,汽车业务收入为人民币2,820.95亿元,电子业务收入为人民币877.04亿元,新能源业务收入为人民币462.44亿元。

(2)净利润分析2022年,比亚迪实现净利润人民币231.62亿元,较上一年增长155.28%。

其中,归属于上市公司股东的净利润为人民币220.78亿元,同比增长156.36%。

3. 偿债能力分析(1)流动比率分析截至2022年底,比亚迪流动比率为1.22,表明公司短期偿债能力较强。

比亚迪蔚来财务分析报告(3篇)

第1篇一、引言随着我国新能源汽车产业的快速发展,比亚迪和蔚来作为该领域的领军企业,备受关注。

本文通过对比亚迪和蔚来两家公司的财务报表进行分析,对比亚迪和蔚来两家公司的财务状况、盈利能力、偿债能力、运营能力等方面进行综合评价,为投资者提供参考。

二、财务报表分析1. 财务状况分析(1)资产规模从两家公司的资产负债表可以看出,比亚迪和蔚来在资产规模上存在较大差异。

截至2021年12月31日,比亚迪的总资产为4,726.23亿元,蔚来为1,039.72亿元。

由此可见,比亚迪的资产规模远大于蔚来。

(2)负债情况在负债方面,比亚迪的负债总额为3,085.84亿元,蔚来为1,015.63亿元。

从负债规模来看,比亚迪的负债水平较高。

但需注意的是,比亚迪的负债主要是由于公司在研发、生产、销售等方面的大量投入所致。

(3)所有者权益比亚迪和蔚来在所有者权益方面也存在较大差异。

截至2021年12月31日,比亚迪的所有者权益为1,640.39亿元,蔚来为102.09亿元。

比亚迪的所有者权益远高于蔚来。

2. 盈利能力分析(1)营业收入从两家公司的利润表可以看出,比亚迪的营业收入为1,940.63亿元,蔚来为138.23亿元。

比亚迪的营业收入远高于蔚来。

(2)毛利率比亚迪和蔚来的毛利率分别为22.28%和18.23%。

比亚迪的毛利率略高于蔚来。

(3)净利率比亚迪和蔚来的净利率分别为5.85%和1.11%。

比亚迪的净利率远高于蔚来。

3. 偿债能力分析(1)流动比率比亚迪和蔚来的流动比率分别为1.28和1.00。

从流动比率来看,比亚迪的短期偿债能力略强于蔚来。

(2)速动比率比亚迪和蔚来的速动比率分别为1.19和0.95。

从速动比率来看,比亚迪的短期偿债能力同样略强于蔚来。

4. 运营能力分析(1)应收账款周转率比亚迪和蔚来的应收账款周转率分别为5.32和9.28。

从应收账款周转率来看,蔚来在应收账款管理方面表现较好。

(2)存货周转率比亚迪和蔚来的存货周转率分别为4.36和5.86。

比亚迪财务分析报告厂家(3篇)

第1篇一、概述比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国深圳,是一家集研发、生产和销售新能源汽车、传统汽车、二次充电电池、电子部件等为一体的高新技术企业。

自成立以来,比亚迪凭借其创新技术和产品,在全球汽车行业和电池行业中占据了重要地位。

本报告将从比亚迪的财务状况、盈利能力、偿债能力、运营能力和现金流状况等方面进行全面分析。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2022年底,比亚迪总资产为3,564.47亿元,其中流动资产为2,050.23亿元,占总资产的57.3%;非流动资产为1,514.24亿元,占总资产的42.7%。

流动资产中,货币资金为322.82亿元,存货为677.58亿元,应收账款为435.65亿元。

非流动资产中,固定资产为747.81亿元,无形资产为322.82亿元。

(2)负债结构分析截至2022年底,比亚迪总负债为2,090.81亿元,其中流动负债为1,368.47亿元,占总负债的66.1%;非流动负债为722.34亿元,占总负债的33.9%。

流动负债中,短期借款为253.47亿元,应付账款为615.47亿元。

非流动负债中,长期借款为337.47亿元。

(3)所有者权益分析截至2022年底,比亚迪所有者权益为1,473.66亿元,占总资产的41.3%。

其中,股本为322.82亿元,资本公积为795.16亿元,未分配利润为364.68亿元。

2. 利润表分析(1)营业收入分析比亚迪2022年营业收入为3,322.82亿元,同比增长32.05%。

其中,汽车业务收入为2,504.16亿元,同比增长47.25%;手机部件及组装业务收入为504.25亿元,同比增长15.74%;二次充电电池及光伏业务收入为361.35亿元,同比增长20.81%。

(2)毛利率分析比亚迪2022年毛利率为21.3%,较2021年提高0.7个百分点。

其中,汽车业务毛利率为19.1%,手机部件及组装业务毛利率为16.9%,二次充电电池及光伏业务毛利率为16.3%。

比亚迪财务整体评价

比亚迪财务整体评价比亚迪是一家中国的汽车制造商和电池制造商,成立于1995年,总部位于深圳市。

自成立以来,比亚迪一直致力于创新和技术发展,以提供高品质、环保和高效的产品为目标。

随着公司的不断发展壮大,比亚迪的财务状况也越来越受到关注。

本文将对比亚迪的财务整体进行评价。

1. 财务报表分析比亚迪的财务报表显示,公司的总资产、总负债和股东权益均呈现出逐年增长的趋势。

截至2020年底,公司总资产达到了1,078.6亿元,同比增长了21.4%。

总负债为548.7亿元,同比增长了20.8%。

股东权益为529.9亿元,同比增长了22.2%。

这说明公司的资产规模不断扩大,同时也在稳健地管理负债和股东权益。

公司的净利润也呈现出逐年增长的趋势。

截至2020年底,公司净利润为24.2亿元,同比增长了14.7%。

这显示了公司在经营方面的稳健性和可持续性。

2. 财务比率分析比亚迪的财务比率分析显示,公司的偿债能力和盈利能力均良好。

公司的流动比率为1.23,说明公司有足够的流动资金来偿付短期债务。

公司的速动比率为1.02,表明公司能够迅速偿付短期债务。

公司的负债率为50.9%,表明公司的负债规模较大,但仍处于可接受的范围内。

公司的净利润率为2.2%,表明公司在销售和生产方面有较好的效率和盈利能力。

3. 现金流量分析比亚迪的现金流量分析显示,公司的现金流量状况良好。

公司的现金流入量为244.3亿元,现金流出量为217.1亿元,净现金流入量为27.2亿元。

公司的自由现金流量为-13.1亿元,这表明公司在资本支出方面投入了较多的资金,但公司的现金流量状况仍然健康。

4. 财务风险分析比亚迪的财务风险分析显示,公司的财务风险较低。

公司的资产负债率为0.51,表明公司的负债规模较小,公司的资产能够较好地覆盖负债。

公司的利息保障倍数为5.5,表明公司有足够的盈利能力来支付利息支出。

公司的经营现金流量比率为1.12,表明公司的现金流量状况良好。

比亚迪财务报表分析

比亚迪财务报表分析一、引言比亚迪是一家在全球范围内知名的汽车制造商和新能源解决方案提供商。

为了更好地了解比亚迪的财务状况和经营绩效,本文将对比亚迪的财务报表进行分析。

通过分析比亚迪的资产负债表、利润表和现金流量表,我们可以获得关于公司财务状况、盈利能力和现金流动性的重要信息。

二、资产负债表分析资产负债表是一份反映公司资产、负债和所有者权益状况的重要报表。

通过分析比亚迪的资产负债表,可以了解公司的资产结构、负债情况和净资产状况。

1. 资产结构比亚迪的资产主要包括流动资产和非流动资产。

流动资产包括现金、应收账款、存货等,非流动资产包括固定资产、无形资产等。

通过比较不同期间的资产结构,我们可以了解公司在不同时间点上的资产配置情况。

2. 负债情况比亚迪的负债主要包括流动负债和非流动负债。

流动负债包括应付账款、短期借款等,非流动负债包括长期借款、应付债券等。

通过比较不同期间的负债情况,我们可以了解公司在不同时间点上的债务水平。

3. 净资产状况净资产是指公司所有者的权益,是公司剩余资产减去负债后的余额。

通过比较不同期间的净资产状况,我们可以了解公司的净资产增长情况和资本结构的稳定性。

三、利润表分析利润表是一份反映公司收入、成本和利润状况的重要报表。

通过分析比亚迪的利润表,可以了解公司的收入来源、成本构成和盈利能力。

1. 收入来源比亚迪的主要收入来源包括汽车销售收入、新能源解决方案收入等。

通过比较不同期间的收入来源,我们可以了解公司在不同业务领域的收入贡献情况。

2. 成本构成比亚迪的主要成本包括生产成本、销售费用、研发费用等。

通过比较不同期间的成本构成,我们可以了解公司在不同方面的成本控制情况。

3. 盈利能力盈利能力是衡量公司经营绩效的重要指标,可以通过利润表中的净利润、毛利率、净利率等指标来评估。

通过比较不同期间的盈利能力指标,我们可以了解公司的盈利能力变化情况。

四、现金流量表分析现金流量表是一份反映公司现金流入流出情况的重要报表。

比亚迪财务分析报告心得(3篇)

第1篇一、引言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)作为中国新能源汽车行业的领军企业,近年来业绩表现优异,备受市场关注。

为了更好地了解比亚迪的经营状况和财务状况,我对公司的财务报表进行了深入分析。

本文将从财务报表分析、行业对比、盈利能力分析、偿债能力分析、营运能力分析、发展能力分析等方面,对比亚迪的财务状况进行详细剖析,并提出个人心得体会。

二、财务报表分析1. 资产负债表分析比亚迪的资产负债表显示,公司资产总额逐年增长,主要得益于主营业务收入和投资收益的增长。

截至2021年底,公司资产总额为2654.25亿元,同比增长20.76%。

负债总额为1551.72亿元,同比增长12.36%。

资产负债率为58.46%,较去年同期下降6.76个百分点,表明公司财务状况稳健。

2. 利润表分析比亚迪的利润表显示,公司营业收入和净利润均保持稳定增长。

2021年,公司营业收入为1875.25亿元,同比增长22.58%;净利润为94.36亿元,同比增长20.46%。

毛利率为23.35%,较去年同期提高0.84个百分点,表明公司盈利能力有所提升。

3. 现金流量表分析比亚迪的现金流量表显示,公司经营活动产生的现金流量净额为244.35亿元,同比增长26.97%,主要得益于主营业务收入和投资收益的增长。

投资活动产生的现金流量净额为-22.48亿元,主要用于购买固定资产、无形资产和长期投资。

筹资活动产生的现金流量净额为-26.38亿元,主要用于偿还债务和支付股利。

三、行业对比比亚迪在新能源汽车行业具有明显的竞争优势。

与同行业其他企业相比,比亚迪在以下方面具有优势:1. 技术优势:比亚迪在电池技术、电机技术、电控技术等方面具有领先优势,为公司的产品提供了强大的技术支撑。

2. 产品优势:比亚迪拥有丰富的产品线,涵盖纯电动、插电式混合动力等多种车型,满足不同消费者的需求。

3. 品牌优势:比亚迪在国内外市场具有较高的知名度和美誉度,有利于公司产品的销售和品牌推广。

比亚迪近三年财务健康度分析详细报告

比亚迪近三年财务健康度分析详细报告简介本报告对比亚迪近三年的财务状况进行了详细分析。

通过评估比亚迪的财务指标和健康度,旨在帮助投资者了解该公司的财务稳定性和可持续性。

财务指标分析1. 营业收入: 比亚迪近三年的营业收入呈稳定增长趋势。

这表明公司业务持续扩张并取得了良好的商业成果。

营业收入: 比亚迪近三年的营业收入呈稳定增长趋势。

这表明公司业务持续扩张并取得了良好的商业成果。

2. 净利润: 比亚迪的净利润在过去三年中也有显著增长。

这表明公司在经营过程中能够有效地控制成本,并改善了盈利能力。

净利润: 比亚迪的净利润在过去三年中也有显著增长。

这表明公司在经营过程中能够有效地控制成本,并改善了盈利能力。

3. 资产负债率: 比亚迪的资产负债率相对较低,这意味着公司的负债较少,并有能力偿还债务。

这一指标显示了公司的财务稳定性。

资产负债率: 比亚迪的资产负债率相对较低,这意味着公司的负债较少,并有能力偿还债务。

这一指标显示了公司的财务稳定性。

4. 流动比率: 比亚迪的流动比率保持在合理的水平,表明公司有足够的流动资金来偿还短期债务。

这反映了公司的支付能力和短期偿债能力。

流动比率: 比亚迪的流动比率保持在合理的水平,表明公司有足够的流动资金来偿还短期债务。

这反映了公司的支付能力和短期偿债能力。

5. 股东权益比率: 比亚迪的股东权益比率逐年增加,显示了公司价值的提升和股东收益的增长。

股东权益比率: 比亚迪的股东权益比率逐年增加,显示了公司价值的提升和股东收益的增长。

健康度分析基于上述财务指标的分析,可以得出以下结论:1. 比亚迪的财务状况良好,并呈现稳定的增长趋势。

2. 公司具备较低的财务风险,资产负债率低且能够有效偿还债务。

3. 比亚迪具备良好的盈利能力,并能够有效控制成本。

4. 公司的流动比率适当,有能力偿还短期债务。

5. 比亚迪的股东权益比率增加,反映出公司价值和股东收益的提升。

结论综上所述,通过对比亚迪近三年的财务状况进行分析,可以得出结论该公司具备良好的财务稳定性和可持续性。

比亚迪财务行为分析报告(3篇)

第1篇一、前言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国深圳,是一家专注于新能源汽车和轨道交通装备的研发、生产和销售的高新技术企业。

近年来,比亚迪在国内外市场取得了显著的成绩,成为了全球新能源汽车领域的领军企业。

本报告将对比亚迪的财务行为进行分析,旨在揭示其财务状况、经营成果和盈利能力,为投资者和利益相关者提供参考。

二、财务状况分析1. 资产结构分析根据比亚迪2020年度财务报告,公司总资产为931.67亿元,其中流动资产为531.67亿元,非流动资产为400.00亿元。

流动资产占比为57.11%,非流动资产占比为42.89%。

从资产结构来看,比亚迪的资产结构较为合理,流动资产充足,能够满足公司日常经营和资金周转的需求。

2. 负债结构分析比亚迪2020年度负债总额为834.36亿元,其中流动负债为531.67亿元,非流动负债为302.69亿元。

流动负债占比为63.34%,非流动负债占比为36.66%。

从负债结构来看,比亚迪的负债以流动负债为主,长期负债相对较少,说明公司短期偿债能力较强。

3. 股东权益分析比亚迪2020年度股东权益为197.31亿元,同比增长9.11%。

股东权益占公司总资产的比例为21.06%,说明公司资产负债率较低,财务风险较小。

三、经营成果分析1. 营业收入分析比亚迪2020年度营业收入为1270.66亿元,同比增长22.64%。

其中,汽车业务收入为921.31亿元,同比增长31.60%;手机部件及组装业务收入为324.06亿元,同比增长8.75%。

从营业收入构成来看,汽车业务收入占比最大,说明公司在新能源汽车领域具有较强的竞争力。

2. 利润分析比亚迪2020年度净利润为42.95亿元,同比增长31.94%。

其中,汽车业务净利润为31.89亿元,同比增长36.86%;手机部件及组装业务净利润为7.53亿元,同比增长11.75%。

从利润构成来看,汽车业务净利润占比最大,说明公司在新能源汽车领域的盈利能力较强。

比亚迪四年财务报告分析(3篇)

第1篇一、引言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)是一家集研发、生产和销售新能源汽车、手机部件及组装、二次充电电池、光伏产品等为一体的综合性企业。

自成立以来,比亚迪始终秉持“技术创新、品质卓越、服务至上”的经营理念,致力于为全球消费者提供高品质、环保、智能的产品和服务。

本文将对比亚迪过去四年的财务报告进行分析,以期为投资者和关注比亚迪的企业提供参考。

二、财务报告概述1. 营业收入过去四年,比亚迪营业收入持续增长,具体数据如下:- 2019年:1,295.6亿元- 2020年:1,530.6亿元- 2021年:1,775.0亿元- 2022年:2,043.0亿元从上述数据可以看出,比亚迪营业收入逐年增长,其中2020年和2021年增速较快,分别为18.8%和16.6%。

这主要得益于新能源汽车业务的快速发展。

2. 净利润过去四年,比亚迪净利润也呈现逐年增长的趋势,具体数据如下:- 2019年:52.3亿元- 2020年:59.2亿元- 2021年:66.0亿元- 2022年:75.4亿元净利润的增长速度略低于营业收入,主要原因是公司加大了研发投入和市场营销力度,导致期间费用有所上升。

3. 资产负债率过去四年,比亚迪资产负债率保持相对稳定,具体数据如下:- 2019年:65.9%- 2020年:65.5%- 2021年:65.1%- 2022年:64.9%资产负债率略有下降,说明公司财务状况较为稳健。

4. 盈利能力过去四年,比亚迪盈利能力有所提升,具体数据如下:- 2019年:4.02%- 2020年:3.82%- 2021年:3.76%- 2022年:3.71%虽然盈利能力有所下降,但总体上仍处于较高水平。

三、财务报告分析1. 营业收入分析比亚迪营业收入增长的主要原因是新能源汽车业务的快速发展。

近年来,我国政府大力支持新能源汽车产业发展,新能源汽车市场需求旺盛。

比亚迪作为新能源汽车行业的领军企业,市场份额不断扩大,营业收入也随之增长。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

西安理工大学MPAcc课程名称:财务管理理论与实务任课教师:***案例名称:比亚迪2014-2015年度财务报表分析*名:***学号: **********比亚迪(002594)财务报表分析一、研究对象(一)研究对象本报告选取了比亚迪(002594)作为研究对象,对这家上市公司公布的2014年度—2015年度连续两年的财务报表进行了简单分析及对比,以期对同行业公司财务状况及经营状况进行对比得出分析结论。

(二)行业前景:新能源汽车行业在石油能源严重紧缺、节能呼声日益高涨的背景下逐渐兴起。

近年来,中国主要城市的持续雾霾使得人们对于环境问题的关注日益增加,在此背景下,国内外的车企们纷纷推出以混合动力、纯电动为主的新能源汽车,政府也出台了新能源汽车补贴、新车挂牌的相关政策,为新能源汽车的发展开通绿色通道。

(三)公司概况比亚迪【股票代码:1211.HK】。

创立于1995年,2002年7月31日在香港主板发行上市,公司总部位于中国广东深圳,是一家拥有IT,汽车及新能源三大产业群的高新技术民营企业。

比亚迪在广东、北京、陕西、上海等地共建有九大生产基地,总面积将近700万平方米,并在美国、欧洲、日本、韩国、印度等国和中国台湾、香港地区设有分公司或办事处,现员工总数将近20万人。

比亚迪是中国汽车企业中,或者也可以说是世界的汽车企业中,坚持新能源汽车发展战略最坚强的公司之一。

所以,要了解新能源汽车企业就免不了对比亚迪进行分析。

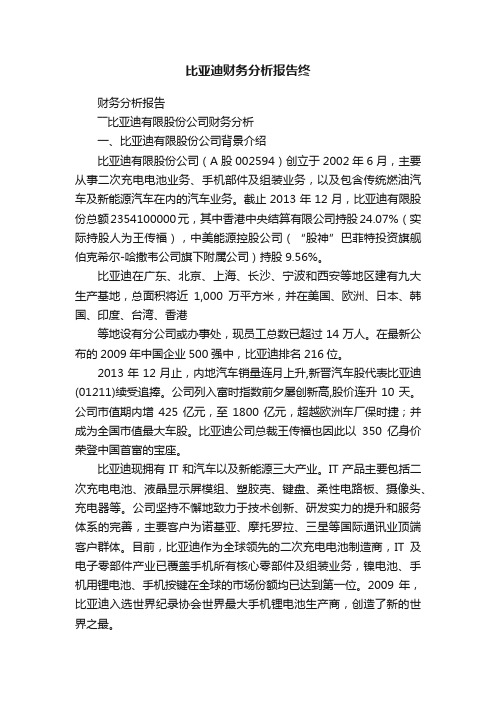

二、比亚迪财务报表分析表一◇2014——2015资产负债简表单位:万元科目\时间2015 2014货币资金659642.6 445316.4交易性金融资产1820.7应收票据679881 935235.5应收账款2151909 1375193预付账款22696.2 33861.1 应收利息应收股利其他应收款50941.4 56306.1 存货1575055 997831.7 一年内到期的非流动资产其他流动资产249227.7 198807.8 流动资产合计5441167 4073310 可供出售金融资产307135.7 3500 持有至到期投资长期应收款6577.3 31531.1 长期股权投资188871.5 141355.3 投资性房地产固定资产3236854 3001481 在建工程575779.8 636461.7 工程物资372976.4 237070.9 固定资产清理生产性生物资产油气资产无形资产879022.8 861126.1 商誉6591.4 6591.4 长期待摊费用递延所得税资产108041.6 96548.6 非流动资产合计6107409 5327576 资产总计11548576 9400886 短期借款1994380 1267644 交易性金融负债应付票据1289708 1461308 应付账款1858161 1132342 预收账款243800.9 364673.8 应交税费64118.7 42818.5 应付利息19269.3 17551.9 应付股利1000 1000 其他应付款187326.6 162365.3 一年内到期的非流动负债646906 649619.5 其他流动负债16635 14931.7 流动负债合计6611012 5302212 长期借款674595.5 798833.1 应付债券448394.6 299096.8 长期应付款专项应付款预计负债递延所得税负债56814.9其他非流动负债154834 111299.5非流动负债合计1334639 1209229负债合计7945651 6511442股本|万股247600 247600资本公积金1031185 1029620减:库存股专项储备盈余公积金238355.1 210820.6未分配利润1310404 1063881外币报表折算差额一般风险准备归属于母公司股东权益合计3229440 2536560少数股东权益373483.7 352884股东权益合计3602924 2889444负债和股东权益总计11548576 9400886表二◇2014——2015利润分配简表◇单位:万元科目\时间2015 2014 变动值变动率净利润282344.1 43352.5 238991.6 551.28% 扣非净利润120664.1 -67728.1营业总收入8000897 5819588 2181309 37.48% 营业收入8000897 5819588营业总成本7806158 5844336 1961822 33.58% 营业成本6651356 4914389 1736967 35.34% 营业利润317596.5 -17911.5 335508 187.31% 投资收益121037 6836.6 114200.4 167.04% 其中:联营企业和合营企业的投资收益-24279.9 -12238.9资产减值损失55164.8 29388.4 25776.4 87.71% 管理费用541506 443027.1 98478.9 22.23% 销售费用286799.2 222875.8 63923.4 28.68% 财务费用144599.5 138912.5 5687 4.09% 营业外收入70323.5 111431.9 -41108 -36.89% 营业外支出8421.4 6125.2 2296.2 37.49% 营业税金及附加126732.6 95743.5 30989.1 32.37% 利润总额379498.6 87395.2 292103.4 334.23% 所得税65679 13408.2 52270.8 389.84% 其他综合收益96382.2 210.7 96171.5综合收益总额410201.8 74197.7 336004.1 452.85% 归属于母公司股东的综合收益总额379602.1 43759.5 335842.7 767.47% 归属于少数股东的综合收益总额30599.7 30438.2 161.5 0.53%表三◇2013——2015现金流量简表◇单位:万元科目\时间2015 2014 变动值变动率销售商品、提供劳务收到的现金8090894 5508050收到的税费与返还138026.2 94498.7支付的各项税费306679.4 212662.6支付给职工以及为职工支付的现金1258619 981119.7经营现金流入8296384 5679149 2617235 46.08% 经营现金流出7912175 5675342 2236833 39.41% 经营现金流量净额384209.4 3806.9 380402.5 999.24% 处置固定资产、无形资产的现金180856.1 79686.2处置子公司及其他收到的现金60459.2 33662.8购建固定资产和其他支付的现金1229016 857813.6投资支付的现金107059.2 53245取得子公司现金净额支付其他与投资的现金20000 17446投资现金流入295431.3 132334.4 163096.9 123.25% 投资现金流出1356075 928504.6 427570.4 46.05% 投资现金流量净额-1060644 -796170 -264474 -33.22% 吸收投资收到现金344208.8其中子公司吸收现金10000取得借款的现金2453435 2633679收到其他与筹资的现金4680.3 30418.8偿还债务支付现金1876080 2102240分配股利、利润或偿付利息支付的现金176266.7 178966.6其中子公司支付股利2221.9支付其他与筹资的现金789.8 5筹资现金流入2928115 3008307 -80192 -2.70% 筹资现金流出2053136 2281212 228076 9.99% 筹资现金流量净额874978.5 727094.9 802268.6 110.33% 汇率变动对现金的影响20462.6 3120.8现金及现金等价物净增加额219006.5 -62147.6主要指标分析表科目\时间2015 2014基本每股收益 1.12 0.18净利润282344.1 43352.5净利润同比增长率551.28 -21.61扣非净利润120664.1 -67728.1营业总收入8000897 5819588营业总收入同比增长率37.48 10.09每股净资产13.04 10.24净资产收益率10.22 1.84净资产收益率-摊薄8.74 1.71资产负债比率68.8 69.26每股资本公积金 4.16 4.16每股未分配利润 5.29 4.3每股经营现金流 1.55 0.02销售毛利率16.87 15.55存货周转率 5.17 5.4以时间距离最近的2015年度的报表数据为分析基础。

1、对资产负债表整体状况的分析(1)、资产分析首先公司资产总额达到1154亿,规模巨大,比2014年增加了约22.85%,2014年比2013年约增加20.5%。

其中流动资产合计544.12亿、固定资产合计323.69亿、无形资产合计87.9亿、长期股权投资18.89亿。

固定资产占比比较高,一定程度上也因为其制造业的性质所决定。

从结构上看,企业的应收账款增加额是77.67亿元,增幅为56.48%。

增幅过大,应当加强注意企业的变现能力;存货增加55.73亿元,减幅为55.85%,说明变现能力进一步降低,产品积压的状况严重;长期应收款减少了5200万,降幅为9.6%。

开发支出增加了8.31亿元,增幅为37.02%,说明公司重视新产品的研发。

综合以上指标说明了公司经营能力还有待提高。

(2)、负债分析从负债情况来看,2014年负债合计为651.14亿元,2015年为794.57亿元,增长143.43亿元,增长率为22.03%。

从结构上来看,其他应付款增长率15.33%。

应付票据下降率为11.74%。

应付利息增幅较大,达到了46.45%,短期借款增长72.68亿元,增长率为57.34%,。

应付账款增长率64.1%,增幅很大。

(3)、所有者权益分析从所有者权益情况来看,所有者权益总额上升了71.35元,2014年为288.94亿元,2015年为360.29元,增幅为24.7%。

所有者权益的增加主要是未分配利润和归属于母公司所有者权益合计的增加引起的,其中实收资本在两年间没有发生任何变化。

2、利润表分析:(1)、营业收入2014年营业收入为581.96亿元,2015年营业收入为800.09亿元,增加了218.13元,增幅度为37.48%。