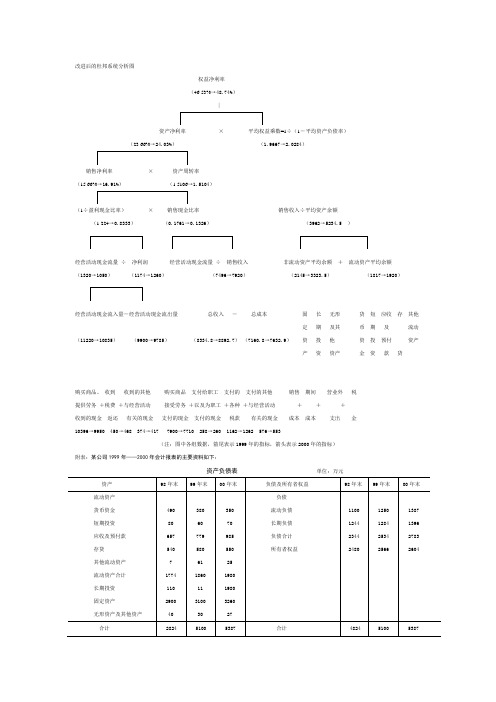

改进的杜邦分析体系图

杜邦财务分析体系改进及应用——基于海尔集团的案例

杜邦财务分析体系改进及应用——基于海尔集团的案例引言:杜邦财务分析是一种常用的财务管理工具,通过对公司的财务数据进行分解和分析,帮助管理者了解企业的盈利能力、资产运营能力以及财务杠杆水平。

然而,传统的杜邦财务分析体系存在一些局限性,无法全面、准确地评估企业的综合财务状况。

为此,海尔集团对杜邦财务分析体系进行了改进,并在实际运营中得到了有效应用。

本文将以海尔集团为案例,介绍杜邦财务分析体系的改进点及其在海尔集团的应用。

一、杜邦财务分析体系的传统应用杜邦财务分析体系是由美国杜邦公司于20世纪20年代提出的一种财务分析方法。

传统的杜邦财务分析体系包括三个关键指标:净资产利润率、总资产回报率和负债权益比。

这些指标可以通过财务报表数据计算得出。

其中,净资产利润率反映了公司的盈利能力,总资产回报率反映了公司的资产运营能力,负债权益比反映了公司的财务杠杆水平。

传统的杜邦财务分析体系通过计算这些指标的数值,帮助企业管理者评估企业的财务状况,并制定相应的决策。

二、杜邦财务分析体系的改进点然而,传统的杜邦财务分析体系对企业的财务状况评估具有一定的局限性。

首先,传统的杜邦财务分析体系仅侧重于利润和资产两个方面,忽略了企业的现金流量和市场因素对企业价值的影响。

其次,传统的杜邦财务分析体系没有考虑到不同行业之间的差异,无法进行横向和纵向的比较分析。

最后,传统的杜邦财务分析体系仅提供了一个静态的财务状况评估,无法对企业的财务状况变化趋势进行有效判断。

为了克服上述局限性,海尔集团对杜邦财务分析体系进行了改进。

首先,海尔集团在传统的杜邦财务分析体系基础上增加了现金流量分析指标,考虑了现金流量对企业的重要性。

其次,海尔集团引入了市场因素分析指标,考虑了市场的变化对企业价值的影响。

最后,海尔集团根据其所在行业的特点,制定了相应的行业指标,可以进行横向和纵向的比较分析。

三、海尔集团的杜邦财务分析实践海尔集团在实际运营中充分应用了改进后的杜邦财务分析体系。

改进的杜邦财务分析体系(CPA)

改进的杜邦财务分析体系(CPA)改进的杜邦财务分析体系(CPA)引言概述:杜邦财务分析体系(CPA)是一种常用的财务分析工具,旨在帮助投资者和管理层评估公司的财务状况和绩效。

然而,随着市场环境和商业模式的不断变化,传统的杜邦财务分析体系需要不断改进以适应新的挑战和需求。

本文将介绍改进的杜邦财务分析体系,以提高其准确性和实用性。

一、更全面的财务指标体系1.1 收入质量指标:传统的杜邦财务分析体系主要关注利润率,但忽视了收入质量的重要性。

改进后的CPA应该引入收入质量指标,例如销售增长率、销售渗透率等,以更全面地评估公司的盈利能力和市场份额。

1.2 资产质量指标:除了利润率,资产质量也是评估公司财务健康的重要因素。

改进后的CPA应该考虑资产负债表的指标,如应收账款周转率、存货周转率等,以评估公司的资产利用效率和风险水平。

1.3 现金流量指标:传统的杜邦财务分析体系主要关注利润,但现金流量对公司的生存和发展同样重要。

改进后的CPA应该引入现金流量指标,如经营现金流量比率、自由现金流量等,以评估公司的现金流量状况和偿债能力。

二、更精细的业务分析2.1 业务收入分析:改进后的CPA应该更加关注公司不同业务板块的贡献。

通过分析不同业务板块的收入增长率、利润率等指标,可以帮助投资者和管理层了解公司的业务结构和风险分布。

2.2 地理分析:随着全球化的发展,公司的业务已经跨越国界。

改进后的CPA 应该引入地理分析,评估公司在不同地区的市场份额、增长潜力和风险水平,以帮助决策者制定更有效的战略。

2.3 客户分析:客户是公司的生命线,改进后的CPA应该关注客户的贡献度和忠诚度。

通过分析客户的销售额、增长率、满意度等指标,可以帮助公司了解客户群体的特征和需求,从而制定更有针对性的市场营销策略。

三、更灵活的时间分析3.1 季度分析:传统的杜邦财务分析体系主要关注年度数据,但市场变化迅速,年度数据可能无法反映公司的最新情况。

基于可持续发展的杜邦分析体系的研究

报表,能够使企业的可持续发展能力与其销售规模、 利润水平、资本结构和现金流量等因素形成密切的关 联,这样便形成了一个综合性极强的财务指标。 2.满足了企业长期发展的需求 企业的财务目标是股东价值最大化,而资本结构 和股利政策的变化对企业未来的发展是有影响的,那 么将势必影响到企业的价值,也就影响到股东的价值。 基于可持续发展的杜邦分析体系通过期末资产与期初 股东权益比率和股利支付率,充分考虑到了企业的资 本结构和股利政策情况,将企业的长远发展目标与当 前财务政策、盈余分配政策结合在一起。这样一来, 杜邦分析法将不再局限于对财务的事后考核,也能作 用于事前预测及事中控制,可以更好地为企业的长远 发展服务。通过对该体系层层分解,企业的管理者不 仅能够准确地掌握本企业当前的发展状态,同时还能 够从长远发展的角度,预判企业在未来的发展道路上 可能面临的问题和挑战,从而提前有针对性地做好切 实有效的应对措施,满足了企业的长远发展分析需求。 3.强化了企业内部管理 我们知道企业现金流量的情况可以衡量企业未 来成长机会,因此通过改进后的杜邦财务分析体系在 拆解销售净利率时再次分解,将其分解为现金利润比 倒数和现金收入比指标,通过前者现金利润比倒数能 够知道企业一块钱的现金能带来多少钱的利润,体现 出了利润的质量;而通过后者现金收入比则能够知道 企业应收账款管理是否合理。对两者的关注能够引 起企业管理者对现金流的重视,因此基于可持续发展 的杜邦分析体系弥补了传统体系重会计核算、轻内部 管理的不足,有利于强化公司的内部管理"】。

投资与钢业

第9期

基于可持续发展的杜邦分析体系的研究

钟亚伟

摘要:在市场环境瞬息万变的今天,对企业所进行的的财务分析不仅应该满足企业日常经营管理的需 求,还要能有效地预测企业的发展前景,因此传统杜邦分析法就逐渐显现出其不足。本文在传统杜邦分析法 原理的基础上引入可持续增长概念,并加入对现金流量因素,重新构建出一个既能强化企业内部管理又能满 足企业长远发展需要的综合性极强的新体系——基于可持续发展的杜邦财务分析体系,以期对该公司可持续 发展作出客观的评价,为投资者作出正确的投资决策提供合理的依据。 关键词:持续发展;社邦分析;企业管理 一、传统杜邦分析体系 (一)特征 杜邦财务分析法是我们在对企业进行财务分析 时常用的分析方法。总体来讲,其核心思想是,将若 干个能够反映企业偿债能力、盈利能力和营运能力 的比率按照其内在的联系有机地组合在一起,形成 一个体系,以企业的净资产收益率指标集中反映,利 用这些指标之间的递进关系,层层分解,从净资产收 益率的影响因素人手,找到使得核心指标发生变动 的关键…。 由此可以看到,独特而自成体系的分析方式, 使杜邦财务分析法在用以分析评价企业财务状况时 有其特有的优点:一方面,可揭示各项指标间相互关 系,满足管理者通过财务分析进行业绩评价的需要; 另一方面,杜邦分析体系将企业经营状况指标和财务 分析结合到了一起,形成一个自上而下的完整体系, 使之分析更有条理性心1。 (二)局限性 随着市场经济的快速发展,会计信息变得更加的 多样化,因此要求对企业的财务分析要能够综合全面 地反映出企业的业绩情况。由此,传统杜邦分析体系 的不足便随之显现: 1.未考虑企业长期发展需求 随着经济的发展,人们对企业价值的关注已远 高于过去,而在当前市场经济的环境下,企业的长远 发展必然将直接影响到企业的价值。但是,传统杜 邦法的财务分析资料主要都来源于财务报表,着重 于分析企业的获利能力,而利润也是依据会计数据 事后核算出的指标,仅反映企业的短期利润。将短 期的事后指标用以指导公司未来发展,分析评价的 时点已然不同,评价效果必然有所欠缺,不利于企业 作出科学合理的计划、控制和决策。因此,我们亟需 一个能用事后数据有效预测企业未来发展状况的财 务分析方法∞1。 2.未考虑企业内部管理需求 现金流管理是企业内部管理的一个重要部分,在 正常的生产经营且保持投资与筹资规模不变的情况 下,现金净流入量越大,企业的活力也就越强。传统 的杜邦分析法倾向于用利润为导向来评价公司的优 劣,对企业财务的分析仅建立在资产负债表数据和利 润表数据的基础之上,忽视了对现金流的关注。这样 一来,企业便无法预判自身可能面临的财务风险,而 事实上,在账面上看似盈利,但由于资金周转不灵, 导致资金链断裂而破产的公司已经屡见不鲜。可见, 在企业实际的经营决策当中,能够直接地决定该企业 未来发展情况的因素更加倾向于企业的现金流情况。 因此,我们十分有必要在对企业进行财务分析的时 候,加入对其现金流的关注¨】。 二、基于可持续发展的杜邦分析体系 (一)可持续发展的概念 可持续增长率是指公司在不发行新股并且保持 在当前经营效率和财务政策的情况下其销售所能增长 的最大比率。此处的保持当前经营效率是指销售净利 率和资产周转率维持原有水平不变;而保持财务政策 包括两个方面,一是资本结构不变,也就是维持企业 原有的资产负债率不变;二是股利政策不变,也就是 保持股利支付的比率不变。而我们知道,销售净利率 变动会使企业从内部产生现金的能力发生变化,资产 周转率变动则会使每一单位企业资产所产生的销售收 入发生变化,资产负债率的变动将会影响企业的财务 杠杆,股利支付率变动会影响到内部产生的权益。 因此,可持续增长率一般不会消耗企业财务资 源,而是这些财务资源所能支撑的销售增长上限,代 表着适合本企业的发展速度,这种速度也可以称之为 平衡增长,是该企业理想的增长状态佰】。 (二)基于可持续发展的杜邦分析体系重构 我们知道,在外部市场环境和内部管理效率均维 持现状的情况下,公司销售收入的增长取决于公司资

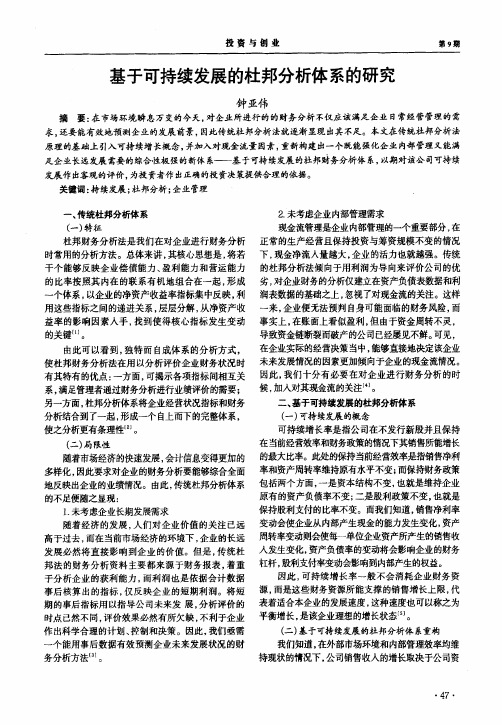

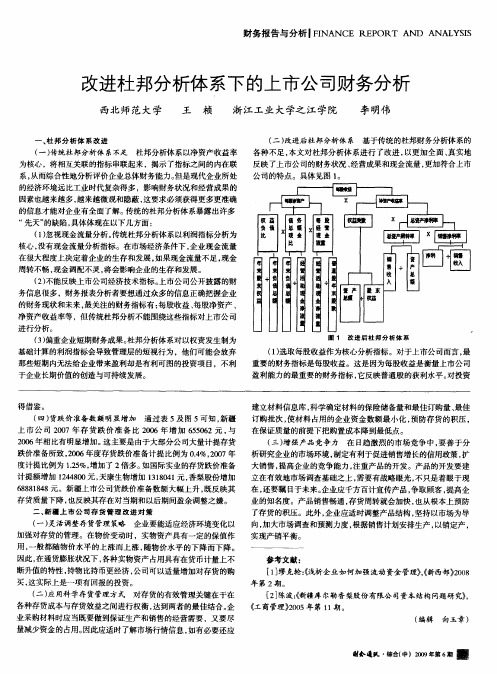

改进后的杜邦系统分析图

改进后的杜邦系统分析图改进后的杜邦系统分析图权益净利率(46.53%→48.74%)|资产净利率× 平均权益乘数=1÷(1-平均资产负债率)(23.66%→24.03%)(1.9667→2.0284)销售净利率× 资产周转率(15.66%→16.91%)(1.5106→1.5104)(1÷盈利现金比率)× 销售现金比率销售收入÷平均资产余额(1.224→0.8333)(0.1761→0.1326)(3962→5234.5 )经营活动现金流量÷ 净利润经营活动现金流量÷ 销售收入非流动资产平均余额+流动资产平均余额(1320→1050)(1174→1260)(7496→7920)(2145→3323.5)(1817→1920)经营活动现金流入量-经营活动现金流出量总收入-总成本固长无形货短应收存其他定期及其币期及流动(11220→10835)(9900→9785)(8334.8→8892.7)(7160.8→7632.9)资投他资投预付资产产资资产金资款货购买商品、收到收到的其他购买商品支付给职工支付的支付的其他销售期间营业外税提供劳务+税费+与经营活动接受劳务+以及为职工+各种+与经营活动+++收到的现金返还有关的现金支付的现金支付的现金税款有关的现金成本成本支出金10396→9950 450→468 374→417 7900→7710 258→260 1162→1262 576→553(注:图中各组数据,箭尾表示1999年的指标,箭头表示2000年的指标)附表:某公司1999年——2000年会计报表的主要资料如下:资产负债表单位:万元利润表单位:万元现金流量表单位:万元。

杜邦财务分析体系的缺陷及其改进

目录

01 杜邦财务分析体系简 介

03 参考内容

02

杜邦财务分析体系缺 陷分析

内容摘要

杜邦财务分析体系是一种常用的财务分析工具,它通过分解股东权益回报率 来评估企业的财务状况和经营绩效。然而,在实际应用中,杜邦财务分析体系存 在一些缺陷,需要加以改进。

杜邦财务分析体系简介

内容摘要

2、引入风险管理指标:将风险因素纳入杜邦财务体系中,以更好地评估企业 的风险状况和风险管理能力。例如,可以引入资本充足率、不良资产率等指标, 以评估企业的风险状况和风险管理水平。

内容摘要

3、引入社会责任指标:将社会责任指标纳入杜邦财务体系中,以更好地评估 企业的社会贡献和可持续发展能力。例如,可以引入环保投入、公益事业投入等 指标,以评估企业的社会责任履行情况。

内容摘要

3、优化杠杆率的计算。采用调整后杠杆率计算方法,考虑到优先股和永续债 等对负债和股东权益的影响,以便更准确地反映企业的负债水平和财务风险。

内容摘要

4、综合应用杜邦财务分析体系和其他财务分析工具。结合其他财务分析工具 和方法,例如现金流量分析和预算分析等,以便更全面地了解企业的运营状况和 风险水平。

内容摘要

杠杆率是杜邦财务分析体系中另一个重要的指标,它反映了企业的负债水平 和财务风险。计算杠杆率需要将负债总额除以股东权益,即杠杆率=负债总额/股 东权益。然而,传统的杠杆率计算存在一些不足之处,例如没有考虑到优先股和 永续债等对负债和

内容摘要

股东权益的影响。因此,我们可以采用更完善的杠杆率计算方法,即调整后 杠杆率=(负债总额-永续债)/(股东权益-优先股)。通过这种方式,我们可以 更准确地反映企业的负债水平和财务风险。

传统杜邦财务分析体系的局限性及改进

传统杜邦财务分析体系的局限性及改进作者:赵玲来源:《中国新技术新产品》2010年第10期摘要:传统的杜邦财务分析体系能够评价公司财务中的不足,找出影响公司财务的相应指标,并提出相应的改进办法。

但它不能充分利用管理会计的数据,也无法区分企业的经营活动和金融活动以及经营资产和金融资产。

为此,本文通过引入净经营资产的概念,改进了杜邦财务分析系统,同时利用了公司内部管理会计的数据,得以对企业的活动和资产进行细分,从而更全面地反映了企业的综合财务能力和风向。

关键词:杜邦财务分析体系;净经营资产;权益报酬率财务综合分析方法有很多,其中最主要是杜邦财务分析体系。

杜邦分析法就是利用几种主要的财务比率指标之间的关系综合地分析企业的经营状况。

它通过几种主要财务指标之间的关系,直观、明了地反映出企业的财务状况及经营成果。

杜邦分析体系不仅可以分析影响权益报酬率的各方面因素,而且还可以帮助确定使权益报酬率达到预定目标的途径和方法。

1 传统的杜邦财务分析体系杜邦分析体系是由美国杜邦公司的财务经理唐纳森·布朗于1919年创造并使用的,简称杜邦系统,又称杜邦分析法。

杜邦分析法虽然已经有了85年的历史,但在实际工作中仍是一种主要的财务综合分析方法。

杜邦分析体系是采用杜邦图以金字塔形结构将企业的偿债能力分析、营运能力分析、盈利能力分析指标按内在联系加以排列,从而系统、直观地反映出企业的财务状况和经营成果的总体面貌,简洁明了地表达了各财务指标间的联系。

决定权益报酬率高低的因素有三个方面: 销售净利率、资产周转率和权益乘数。

2 传统的杜邦财务分析体系的局限性2.1 未能充分利用管理会计数据现行杜邦财务分析体系利用了财务会计中的数据,但没有充分利用内部管理会计系统的有关数据资料展开分析,销售净利率的高低决定权益报酬率的高低。

企业要提高销售净利率,扩大销售是途径之一,但根本途径还是成本控制。

成本控制是企业发展的基础,是企业抵御内外压力,求得生存的主要保障。

杜邦分析图【范本模板】

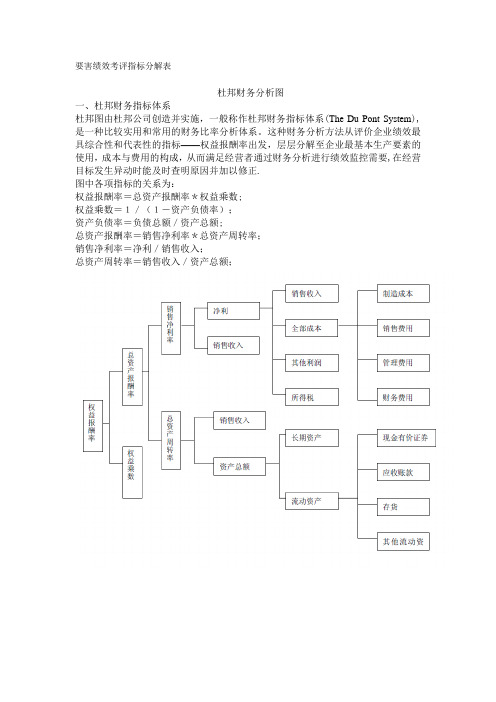

要害绩效考评指标分解表杜邦财务分析图一、杜邦财务指标体系杜邦图由杜邦公司创造并实施,一般称作杜邦财务指标体系(The Du Pont System),是一种比较实用和常用的财务比率分析体系。

这种财务分析方法从评价企业绩效最具综合性和代表性的指标——权益报酬率出发,层层分解至企业最基本生产要素的使用,成本与费用的构成,从而满足经营者通过财务分析进行绩效监控需要,在经营目标发生异动时能及时查明原因并加以修正.图中各项指标的关系为:权益报酬率=总资产报酬率*权益乘数;权益乘数=1/(1-资产负债率);资产负债率=负债总额/资产总额;总资产报酬率=销售净利率*总资产周转率;销售净利率=净利/销售收入;总资产周转率=销售收入/资产总额;净利=销售收入-全部成本+其他利润-所得税;全部成本=制造成本+管理费用+销售费用+财务费用;资产总额=长期资产+流动资产;流动资产=现金有价证券+应收账款+存货+其他流动资产;权益净利率=权益乘数*销售净利率*总资产周转率。

杜邦图为每个细分指标设定一个预算控制的标准,并定期进行计量和分析,以纠正不利表现。

然而,杜邦图未能将各项指标联系起来分析他们对总指标的影响,基本属于事后分析,事前预测及事中控制的作用较弱,其数据源于财务会计报表,没有充分利用管理会计资料,也不能反应成本形态信息。

二、关于权益报酬率的另外两种分解形式1、权益报酬率=总资产报酬率*权益乘数=销售净利率*资产周转率*权益乘数=安全边际率*贡献毛益率*(1-所得税率)*资产周转率*权益乘数安全边际率反映企业的销售状况;边际贡献率反映企业的变动成本和盈利状况.变动成本越低,贡献毛益率越高,权益报酬率越高;资产周转率反映企业营运状况;权益乘数反映企业资本结构和偿债能力.将销售净利率进一步分解为安全边际率、贡献毛益率和所得税率三个因素,在对销售利润进行分析时,可以直接利用管理会计资料,转向以成本形态为基础的分析,有利于进行短期经营决策、计划、预算、控制,可分析税收对企业财务状况的影响。

杜邦分析体系的缺陷及改进改进的杜邦分析体系

杜邦分析体系的缺陷及改进改进的杜邦分析体系关键词杜邦分析现金流量EVA价值链一、杜邦分析体系简介杜邦分析法是一种利用资产负债表和利润表,通过计算分解权益净利率来评价公司盈利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方法。

其基本思想是将企业权益净利率逐级分解为多项财务比率乘积,(权益净利率=资产净利率某权益乘数=销售净利率某资产周转率某权益乘数),这样有助于深入分析比较企业经营业绩。

下图为杜邦分析图:因此管理者可以通过运用杜邦分析法来清楚地看到权益净利率的决定因素,以及销售净利润率与总资产周转率、权益乘数之间的相互关系。

如果公司权益净利率未达到期望水平,就可通过杜邦分析法找出具体原因,为报表分析者全面仔细地了解企业的经营和盈利状况提供路径。

因此在公司治理中引入杜邦分析体系有利于提高公司资产管理效率,并最终实现企业目标:股东权益最大化。

二、杜邦分析体系的缺陷首先,杜邦分析法注重对资产负债表和利润表的分析,而轻视现金流量表对企业现金流量的披露作用。

根据现行国际会计准则的规定,企业在编制资产负债表及利润表时需要采用权责发生制。

固然权责发生制在成本收益的配比上、对资源存量的反映上及负债的披露方面都有其优势,可是如果财务分析只是盯住这两张表,并凭借这单一计量制度上的数据来计算出一系列诸如权益报酬率、销售净利率等财务指标,就只能反映出企业静态的财务状况,这是有很大的局限性的,容易对企业的经营判断产生一定的影响。

其次,杜邦分析体系是从权益净利率出发,主要从企业盈利能力、营运能力、偿债能力三个方面来衡量企业业绩,然而用于评价的一系列财务指标多属于短期指标,无法反应企业长期的发展潜力,也无法清晰地表明企业的价值创造情况。

如果仅仅看重杜邦分析的结果就极易诱发企业管理者的短期行为。

因此杜邦分析法对企业的评价不够全面,存在有待改善的空间。

除此之外,由于存在会计政策的可选择性、会计计量的模糊性以及信息不对称等因素,使得净利润等财务指标指标极易被操纵,这无疑会误导会计信息使用者做出正确判断。

杜邦财务分析体系的改进

杜邦财务分析体系的改进现行的杜邦财务分析体系是以净资产收益率为核心指标,将偿债能力、资产运营能力、盈利能力有机结合起来,层层分解所构成的分析系统。

在杜邦财务分析体系中,净资产收益率=销售净利率×总资产周转率×权益乘数。

它虽能全面、直观地反映企业的财务状况,但若将其运用到上市公司的财务报告分析,则存在以下缺陷:①不能反映上市公司的特色。

如股东权益股份化、优先股股利、合并利润表中的“少数股东本期收益”项目等。

②不完全符合上市公司股东财富最大化的要求。

股东财富最大化是对企业未来价值的认可,考虑了时间价值和风险因素,而净资产收益率是在权责发生制下的财务报表中的反映,不能完全衡量股东价值。

③没有反映企业的现金流量。

利润指标在财务分析体系中起到了承上启下的连接作用,但是利润指标提供的财务信息远远比不上现金流量指标,特别是在当前利润操纵严重的情况下,财务报表使用者更关注企业是否有充足的现金流量。

④分析方法有局限性。

该方法局限于事后财务分析,事前预测、事中控制的作用较弱,不利于计划、控制和决策;其资料来源于财务报表,未能充分利用管理会计的数据,不利于加强内部控制;没有按照成本性态反映成本信息,不利于成本控制。

一、改进后的杜邦财务分析体系1.杜邦财务分析体系中各个因素指标的正确排序。

杜邦财务分析体系是运用相关财务指标之间的数量关系对净资产收益率进行推算,并在此基础上进一步分析各因素变动对净资产收益率的影响,从而为采取有效措施提高资产收益率和企业的盈利能力指明方向。

这种分析方法实质上是因素分析法的具体运用。

但现有杜邦财务分析体系的基本结构违背了因素分析法的基本原则,不能深刻揭示净资产收益率变动的根本原因和三个因素指标正确排序的依据。

实际上三个因素反映某种资源获利的能力是不同的,因此,杜邦财务分析体系中各因素指标的正确排序应为:净资产收益率=权益乘数×总资产周转率×销售净利率。

杜邦分析体系

杜邦分析体系在财务分析中的应用研究一、杜邦分析体系的研究发展(一)杜邦分析体系的产生杜邦分析体系由美国杜邦公司在1919年创立的,后来随着经济和环境的不断变化和发展以及企业利益相关者对企业目标的进一步认识,许多人对杜邦分析进行了变形和补充,使其不断的发展。

我国没有完善的杜邦分析体系,主要是借鉴国外的体系并经过改进,形成现在我国普遍使用的杜邦分析体系。

(二)国外研究发展杜邦分析法在出现初期,净资产收益率最大化是公司普遍追求和实现的目标。

因此,原始的杜邦模型是以净资产收益率为核心的。

后来美国哈佛大学教授帕里普对杜邦财务分析体系进行了变形,将财务分析体系中的常用财务比率一般被分为四大类:偿债能力比率,盈利比率,资产管理效率比率,现金流量比率。

之后,学亚历克斯凯恩教授和波士顿学院艾伦马思库教授提出了将税收,利息费用因素引入杜邦模型的五因素杜邦模型体系。

该模型通过税收负担这个单独的因素较直接地反映企业所得税变化对权益净利率的影响程度并将分析得重点集中在财务费用指标上。

(三)国内研究发展我国并没有完善的杜邦分析体系,只是在1995年财政部发布了一系列的财务评价指标来评价企业财务状况,主要有销售利润率、总资产报酬率、资本收益率、资本保值增值率、资产负债率、流动比率、应收账款周转率、社会贡献率和社会积累率等,但都是孤立的,并没有形成一种体系。

因此主要是引进借鉴国外的杜邦分析体系。

国内对杜邦财务分析方法的研究成果类论文一般都是先分析其局限性,提出改进的措施。

其中余宏奇(2011)针对上市公司最早提出以每股收益为核心指标对杜邦财务分析体系加以改造和运用,并在此基础上引入了现金流量指标,从而使改造后的体系能够提供更加准确有效的财务信息以更好的服务与上市公司的综合财务评价。

二、杜邦财务分析体系(一)杜邦分析图杜邦分析法利用各个主要财务比率之间的内在联系,建立财务比率分析的综合模型,来综合地分析和评价企业财务状况和经营业绩的方法。

改进杜邦分析体系下的上市公司财务分析

因素也越来越多, 越来越微观和隐蔽 , 这要求必须获得更多更准确 ቤተ መጻሕፍቲ ባይዱ

的信息才能对企业有全面了解 。 传统 的杜邦分析体系暴露 出许多

“ 先天” 的缺陷 , 具体体现在以下几方面 : () 1忽视现金流量分析。 传统杜邦分析体系以利润指标分析为 核心, 没有现金流量分析指标 。在市场经济条件下, 企业现金流量

( 编辑 向玉章)

各种存货成本与存货效益之间进行权衡 , 达到两者的最佳结合 。 企 业采购材料时应当既要做到保证生产和销售的经营需要 ,又要尽 量减少资金的占用。 因此应适时 了解市场行情信息 , 如有必要还应

甜 通L综 ()0年 6 蹩 冬 ,・合中 29第 期 o

财务报告与分析 I I A E R P R N N L S N NC E O T A D A A Y I F S

财务报告与分析IIA E R P R N NA Y I N NC E O T A D A L SS F

改进杜邦分析体 系下 的上市公 司财务分析

西北师范大学

一

王 桢

浙江工业 大学之 江学院

李明伟

、

杜 邦 分析 体 系改 进

( ) 二 改进后杜邦分析体 系 基于传统的杜邦财务分析体系的

盈利能力的最重要的财务指标 , 它反映普通股的获利水平。 对投资

得借鉴 。

( ) 四 货跌 价 准备 数 额 明显 增 加 通 过 表 5 图 5可 知 。 疆 及 新

建立材料信息库 , 科学确定材料的保 险储备量 和最佳订购量 、 最佳 订购批次 , 使材料 占用的企业 资金 数额最小化 , 预防存货的积压 , 在保证质量的前提下把购置成本降到最低点。

参考文献 :

浅谈杜邦分析法的缺陷及改进

浅谈杜邦分析法的缺陷及改进摘要杜邦分析法能够综合地反映出企业的盈利能力、营运能力和偿债能力,在企业财务分析中发挥着极其重要的作用,因而对杜邦分析法进行全面、系统地剖析是很有必要的。

本文论述了杜邦分析法的研究背景及意义,主要从杜邦分析法在实际运用中存在的缺陷着手,针对其缺陷,引入经营现金流量、股利支付率等因素,对传统的杜邦分析体系进行改进,以弥补传统杜邦分析体系分析不完整、忽视现金流量作用以及不能反映利润质量等缺陷,从而提高杜邦分析体系在财务分析中的实用价值。

最后结合实际案例,通过对上海家化联合股份有限公司使用改进后的杜邦分析体系进行财务分析,体现出了引入经营现金流量和可持续增长率之后的杜邦分析体系的优越之处。

关键词:杜邦分析法经营现金流量可持续增长率AbstractDuPont analysis can comprehensively reflect the profitability, operational capacity and solvency of the enterprise,and plays an extremely important role in the financial analysis of enterprise,so it is necessary to make a comprehensive and systematic dissection of DuPont analysis.This paper discusses the research background and significance of the DuPont analysis,mainly aims at the defects of the DuPont analysis existing in the practical application .Then this paper introduces operating cash flow,dividend payout ratio and other indicators to improve the traditional DuPont analysis system,to make up for the defects of incomplete analysis, ignoring the function of cash flow and not reflecting the quality of profit,and to enhance the practical value of DuPont analysis in financial analysis. Finally, this paper makes a financial analysis of Shanghai Jahwa Corporation by using the improved DuPont analysis system to reflect the advantages of the DuPont analysis introduced operating cash flow and sustainable growth rate.Key words:DuPont analysis Operating cash flow Sustainable growth rate目录一、引言 (1)二、杜邦分析法的原理 (1)(一)杜邦分析法的概念 (1)(二)杜邦分析法的原理 (1)三、杜邦分析法的缺陷 (3)(一)杜邦分析法反映的财务分析内容不完整 (3)(二)杜邦分析法忽视现金流量的作用 (3)(三)杜邦分析法反映财务报表内容不完整 (4)(四)杜邦分析体系不能反映利润的质量 (5)四、杜邦分析法的改进 (5)(一)杜邦分析体系的改进 (6)1.增加可持续增长率指标 (6)2.增加经营活动现金流量指标 (7)(二)改进后的杜邦分析体系的优点 (7)1. 引入可持续增长率指标 (7)2. 引入经营现金流量指标 (8)五、改进后的杜邦分析法案例分析-------以上海家化为例 (9)(一)上海家化背景介绍 (9)(二)运用改进后的杜邦分析法分析上海家化 (9)六、总结............................................................................................................ 错误!未定义书签。

改进后的杜邦系统分析图

改进后的杜邦系统分析图权益净利率(46.53%→48.74%) |资产净利率 × 平均权益乘数=1÷(1-平均资产负债率)(23.66%→24.03%) (1.9667→2.0284)销售净利率 × 资产周转率 (15.66%→16.91%) (1.5106→1.5104)(1÷盈利现金比率) × 销售现金比率 销售收入÷平均资产余额(1.224→0.8333) (0.1761→0.1326) (3962→5234.5 )经营活动现金流量 ÷ 净利润经营活动现金流量 ÷ 销售收入 非流动资产平均余额 + 流动资产平均余额 (1320→1050) (1174→1260) (7496→7920) (2145→3323.5) (1817→1920)经营活动现金流入量-经营活动现金流出量 总收入 - 总成本 固 长 无形 货 短 应收 存 其他 定 期 及其 币 期 及 流动 (11220→10835) (9900→9785) (8334.8→8892.7) (7160.8→7632.9) 资 投 他 资 投 预付 资产 产 资 资产 金 资 款 货购买商品、 收到 收到的其他 购买商品 支付给职工 支付的 支付的其他 销售 期间 营业外 税 提供劳务 +税费 +与经营活动 接受劳务 +以及为职工 +各种 +与经营活动 + + + 收到的现金 返还 有关的现金 支付的现金 支付的现金 税款 有关的现金 成本 成本 支出 金 10396→9950 450→468 374→417 7900→7710 258→260 1162→1262 576→553(注:图中各组数据,箭尾表示1999年的指标,箭头表示2000年的指标) 附表:某公司1999年——2000年会计报表的主要资料如下:资产负债表 单位:万元利润表单位:万元现金流量表单位:万元。

杜邦财务分析体系——杜邦图及杜邦财务分析方法

一、杜邦图利用杜邦分析法进行综合分析时,可把各项财务指标间的关系绘制成杜邦分析图,如下图所示,纵观全图,可发现该图反映了以下几种主要的财务指标关系:股东〔所有者〕权益报酬率=净利润÷平均所有者权益=〔净利润÷平均资产总额〕×〔平均资产总额÷平均所有者权益〕 =总资产报酬率×权益乘数权益乘数=资产总额÷所有者权益=1÷〔所有者权益/资产总额〕=1÷[1–〔负债/资产〕=1÷〔1–资产负债率〕总资产报酬率=净利润÷平均资产总额=〔净利润÷销售收入〕×〔销售收入÷平均资产总额〕,资讯及时=销售利润率×总资产周转率销售利润=净利润÷销售收入 ,资讯及时总资产周转率=销售收入÷平均资产总额,资讯及时即:权益报酬率=销售净利率×总资产周转率×权益乘数平均资产总额=〔期初资产总额期末资产总额〕÷2平均负债总额=〔期初负债总额期末负债总额〕÷2 ,资讯及时平均所有者权益=〔期初所有者权益期末所有者权益〕÷2 copyright 51191 其中:总资产报酬率=销售净利率×总资产周转率称作杜邦等式.二、杜邦财务分析方法利用杜邦财务分析方法可以帮助了解和分析企业的获利能力、营运能力、资产的使用状况、负债情况、利润的来源以及这些指标增减变动的原因.在用杜邦分析图进行综合分析时,主要抓住以下几点:,资讯及时〔1〕权益报酬率是一个综合性最强、最具有代表性的财务分析指标,是杜邦分析体系的龙头指标.投资者最关心的是自己每一块钱的投资,经过企业经营之后,每年能带来多少钱的收益.而权益报酬率恰好可反映企业所有者投入资本的获利能力,说明企业筹资、投资、资产营运等各项财务及其管理活动的效率,所以不断提高权益报酬率是使所有者收益最大化的基本保证.从杜邦图可看到,企业获利能力的驱动器有三个发动机:销售净利率、资产周转率和权益乘数.而销售净利率取决于企业的经营管理;资产周转率取决于投资管理;权益乘数取决于筹资政策.通过对这三个比率的分析,就可以将权益报酬率这一综合指标发生升降变化的原因具体化,比只用一项综合指标更能说明问题.〔2〕权益乘数反映了企业筹资情况,即企业资金来源结构如何.它主要是受资产负债率指标的影响.负债比率越大,权益乘数就越高,说明企业的负债程度比较高.企业在利用别人的"鸡"给自己生了较多的"蛋"的同时,也带来了较大的财务风险.反之,负债比率越小,权益乘数就越小,说明企业的负债程度比较低,意味着企业没能积极地利用"借鸡生蛋",给自己赚更多的钱,但债权人的权益却能得到较大的保障.对权益乘数的分析要联系销售收入分析企业的资产使用是否合理,联系权益结构分析企业的偿债能力.在资产总额不变的条件下,适当开展负债经营,相对减少所有者权益所占的份额,从而达到提高所有者权益报酬率的目的.〔3〕总资产报酬率也是一个重要的财务比率,综合性也较强.它是销售净利率和资产周转率的乘积,可以反映企业的销售和资产管理情况.对它进行分析,须从销售成果和资产运营两方面着手. ,资讯及时〔4〕销售净利率反映企业利润与销售收入的关系,其高低能敏感地反映企业经营管理水平的高低.影响销售净利率的主要因素为销售收入与成本费用,因此提高销售净利率有两个主要途径:一是要扩大销售收入,二是要降低成本费用.即所谓的"开源节流".扩大销售收入既有利于提高销售净利率,又可提高总资产周转率.降低成本费用是提高销售净利率的一个重要因素,又可提高总资产周转率.降低成本费用是提高销售净利率的一个重要因素,也可反映企业对成本费用的管理控制力度.从图中还可以看出,提高销售净利率的另一途径是提高其他利润,想办法增加其他业务利润,适时适量进行投资取得收益,千方百计降低营业外支出等. ,资讯及时〔5〕杜邦分析图可以分析成本费用的基本结构是否合理,还可以分析各项费用对利润的影响程度.因此可利用该图进行成本费用分析,找出降低成本费用的途径,加强成本费用控制.若企业财务费用支出过高,就要进一步分析其负债比率是否过高;若是管理费用过高,就要进一步分析其资产周转情况等等.杜邦分析对利息费用分析更为重视,因为利息费用与权益乘数存在着密切的关系.如果利息费用高,就应该考虑企业的权益乘数或负债比率是否合理,也就是企业资本结构是否合理,若不合理,就会影响所有者的利益.〔6〕资产周转率是反映运用资产以产生销售收入能力的指标.对资产周转率的分析,那么须对影响资产周转的各因素进行分析.除了对资产的各构成部分从占用量上是否合理进行分析外,还可以通过流动资产周转率、存货周转率、应收账款周转率等有关各资产组成部分使用效率的分析,以判明影响资产周转的主要问题出在哪里. 〔7〕杜邦图还可以反映流动资产和长期资产的结构状况,用以分析其结果是否合理.一般来说,流动资产直接体现企业的偿债能力和变现能力,而长期资产那么体现企业的经营规模、发展潜力,两者之间有一个合理的比率关系.如果企业流动资产过多,或固定资产过多,都会影响企业资产的周转速度,从而影响资产的利用效果.同样,流动资产内部也有一个合理比例问题.如果企业持有的货币资金超过业务需要,就会影响企业的盈利能力;如果企业占有过多的存货和应收账款,既会影响获利能力,又会影响偿债能力,那么要分析企业是否存在产销不对路、或者生产周期过长、或者收款不力的现象,并进一步找出原因,采取相应的改进措施.通过杜邦分析体系自上而下或自下而上的分析,可以看到权益报酬率与企业的资金来源结构、销售状况、成本费用控制、资产管理密切相关,各种因素相互制约、相互影响,构成一个有机系统.杜邦分析体系提供的上述财务信息,较好地解释了指标变动的原因和趋势,这为进一步采取具体措施指明了方向,而且还为决策者优化经营结构和理财结构,提高企业偿债能力和经营效益提供了基本思路,即要提高权益报酬率的根本途径在于扩大销售、改善经营结构,节约成本费用开支,优化资源配置,加速资金周转,优化资本结构等.在具体应用杜邦分析法时,可进行纵向比较〔即与以前年度对比〕和横向比较〔即与本行业平均指标或同类企业对比〕;同时应请注意这一方法不是另外建立新的财务指标,它是一种对财务比率进行分解的方法.因此,它既可通过权益报酬率的分解来说明问题,也可通过分解其他财务指标〔如总资产报酬率〕来说明问题.总之,杜邦分析法和其他财务分析方法一样,关键不在于指标的计算而在于对指标的理解和运用.。

杜邦分析体系的改进与应用实例分析

益相除,可以获得更符合实际的财务杠杆。 展全方位竞争的本土企业。上海家化旗下有

“六神”、“佰草集”、“美加净”、“清妃”、“高

权益净利率=权益乘数×销售净利率 二、改进的杜邦分析体系

×总资产周转率

》转 266 页

权益乘数= 1 ÷(1- 资产负债率)= 资

产总额÷所有者权益

总资产报酬率 = 销售净利率×总资产

【关键词】 杜邦分析法;改进;因素分析

一、传统的杜邦分析体系的基本原理

杜邦财务分析体系的产生对财务分析

权益乘数相当于股东权益的放大倍数, 代表企业所有可被运用的资产会给股东带来 多少倍收益。权益乘数主要受资产和负债之 间的比率影响,在总资产不变的情况下,权 益乘数越大,表明企业向外融资的财务杆杠 的倍数也越大,而财务风险也就越高。

销售收入 净经营资产周转次数 = 销售收入÷净

【文章摘要】 杜邦财务分析体系(The Du Pont

System)立足于企业绩效评价中最综合、最 具代表性的指标——权益净利率出发,利 用企业各财务比率之间的勾稽关系揭示企 业的获利能力和取得收益的前因后果,满 足经营者进行财务分析和绩效评价的需 求。本文主要通过介绍了对传统的杜邦分 析体系的改进,并运用改进后的杜邦分析 体系进行实际应用分析来具体说明各项指 标所蕴含的财务信息。

3、传统的杜邦分析体系的不足。传统 的杜邦分析体系中,总资产报酬率=净利润 ÷总资产。看起来似乎合理,但是分母中的 总资产包含了股东和债权人,即全部资产提 供者的权利,并非只是股东独享的利益,但 是分子净利润是专门归属于股东的收益,所 以这个指标分子和分母的投入与产出并不匹 配。

从财务管理的基本理念来看,企业从 事金融活动的主要原因是为了筹集资金,筹 资活动所获得的金融资产是投资活动后的剩

基于改进杜邦分析法对电商企业的财务分析 —以苏宁易购为例-财务分析-毕业论文

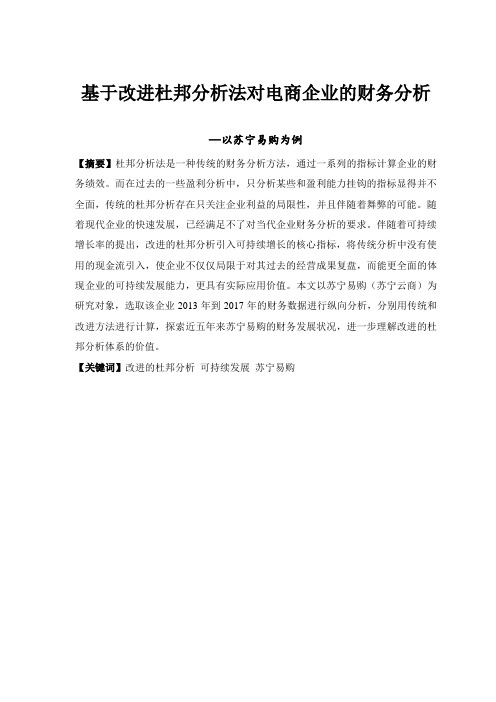

基于改进杜邦分析法对电商企业的财务分析—以苏宁易购为例【摘要】杜邦分析法是一种传统的财务分析方法,通过一系列的指标计算企业的财务绩效。

而在过去的一些盈利分析中,只分析某些和盈利能力挂钩的指标显得并不全面,传统的杜邦分析存在只关注企业利益的局限性,并且伴随着舞弊的可能。

随着现代企业的快速发展,已经满足不了对当代企业财务分析的要求。

伴随着可持续增长率的提出,改进的杜邦分析引入可持续增长的核心指标,将传统分析中没有使用的现金流引入,使企业不仅仅局限于对其过去的经营成果复盘,而能更全面的体现企业的可持续发展能力,更具有实际应用价值。

本文以苏宁易购(苏宁云商)为研究对象,选取该企业2013年到2017年的财务数据进行纵向分析,分别用传统和改进方法进行计算,探索近五年来苏宁易购的财务发展状况,进一步理解改进的杜邦分析体系的价值。

【关键词】改进的杜邦分析可持续发展苏宁易购Financial Analysis of E-commerce Business Based on Improved Dupnt Method—A Case Study of SUNING【Abstract】Dupont analysis is a traditional financial analysis method, which calculates the financial performance of an enterprise through a series of indicators. But according to the past analysis, it seems incomplete to analyze only some indicators related to profitability in some profit analysis. The traditional DuPont analysis has the limitation of focusing only on the interests of enterprises, and accompanied by the possibility of fraud. With the rapid development of modern enterprises, it has been unable to meet the requirements of financial analysis of contemporary enterprises. The improved DuPont analysis introduces core indicators of sustainable growth and cash flows not used in traditional analysis, which makes the enterprise not only confined to its past business results, but also more comprehensively reflect the sustainable development ability of the enterprise, and has more practical application value.This paper takes SUNING as the research object, which chooses the financial data of the enterprise from lately 2014 to 2018 to make a longitudinal analysis. Using the traditional and improved methods to calculate respectively, this paper explores the financial development of SUNING in recent five years, and further understands the value of the improved DuPont analysis system. 【Key Words】The Improved DuPont Analysis,Sustainable Growth Rate,SUNING目录引言 (1)(一)选题的背景 (1)(二)选题的意义 (1)一、文献综述 (2)(一)国内文献综述 (2)(二)国外文献综述 (3)二、杜邦分析理论概述 (7)(一)传统杜邦分析模型回顾 (7)(二)改进的杜邦分析模型 (7)三、改进杜邦分析对苏宁易购的财务分析 (9)(一)苏宁易购集团简介 (9)1.行业背景 (9)2.公司概况 (11)(二)运用传统杜邦分析对苏宁易购的财务分析 (11)1.权益净利率趋势分析 (11)2.总资产净利率趋势分析 (12)3.权益乘数趋势分析 (11)(三)运用改进的杜邦分对苏宁易购的财务分析 (12)1.可持续发展能力分析 (12)2.股利支付能力分析 (13)3.盈利能力分析 (11)4.偿债能力分析 (12)5.营运能力分析 (11)(四)研究结果对比和不足之处 (11)致谢 (12)参考文献............................................................................................... 错误!未定义书签。

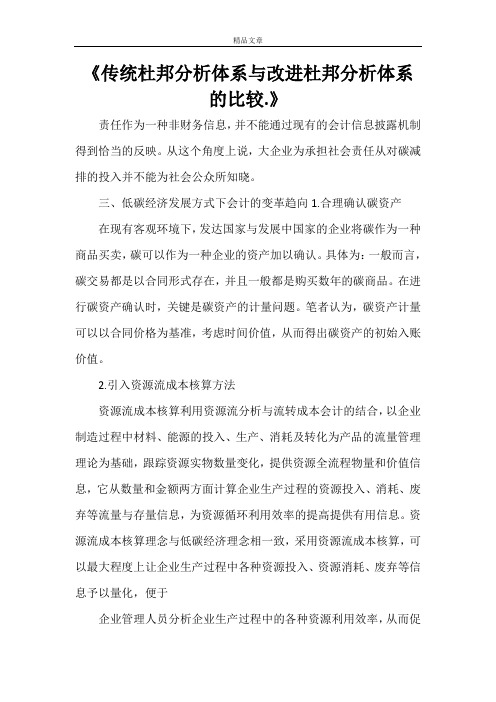

《传统杜邦分析体系与改进杜邦分析体系的比较.》

《传统杜邦分析体系与改进杜邦分析体系的比较.》责任作为一种非财务信息,并不能通过现有的会计信息披露机制得到恰当的反映。

从这个角度上说,大企业为承担社会责任从对碳减排的投入并不能为社会公众所知晓。

三、低碳经济发展方式下会计的变革趋向1.合理确认碳资产在现有客观环境下,发达国家与发展中国家的企业将碳作为一种商品买卖,碳可以作为一种企业的资产加以确认。

具体为:一般而言,碳交易都是以合同形式存在,并且一般都是购买数年的碳商品。

在进行碳资产确认时,关键是碳资产的计量问题。

笔者认为,碳资产计量可以以合同价格为基准,考虑时间价值,从而得出碳资产的初始入账价值。

2.引入资源流成本核算方法资源流成本核算利用资源流分析与流转成本会计的结合,以企业制造过程中材料、能源的投入、生产、消耗及转化为产品的流量管理理论为基础,跟踪资源实物数量变化,提供资源全流程物量和价值信息,它从数量和金额两方面计算企业生产过程的资源投入、消耗、废弃等流量与存量信息,为资源循环利用效率的提高提供有用信息。

资源流成本核算理念与低碳经济理念相一致,采用资源流成本核算,可以最大程度上让企业生产过程中各种资源投入、资源消耗、废弃等信息予以量化,便于企业管理人员分析企业生产过程中的各种资源利用效率,从而促进企业提升生产技术水平,促进企业主动采用循环经济生产方式,节约资源使用。

3.创新表外信息披露方式—增设碳减排报告一般认为,不能在基本财务报表中反映的信息且该类信息又有助于信息使用者的经济决策的披露都是通过表外披露方式来进行的。

在现有制度安排下,碳减排作为企业主动积极履行社会责任的一种方式,亟待通过一种合理的方式将这种信息向信息使用者表达,从而有助于信息使用者和社会公众更充分的了解企业,树立企业良好的社会形象。

因此,可以增设碳减排报告,报告中详细列示有关碳减排的支出、收入等信息。

四、结语社会发展方式从传统粗放型向低碳转变,因此,我们理应对低碳经济的基本特征加以深入剖析,在深入分析低碳经济的基本特征后,我们才会真正明晰传统会计为什么在这种社会环境影响下会面临诸多挑战。

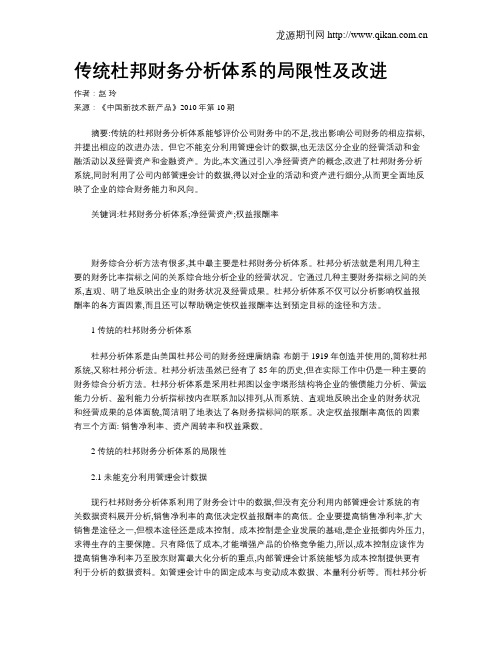

改进的杜邦分析体系图

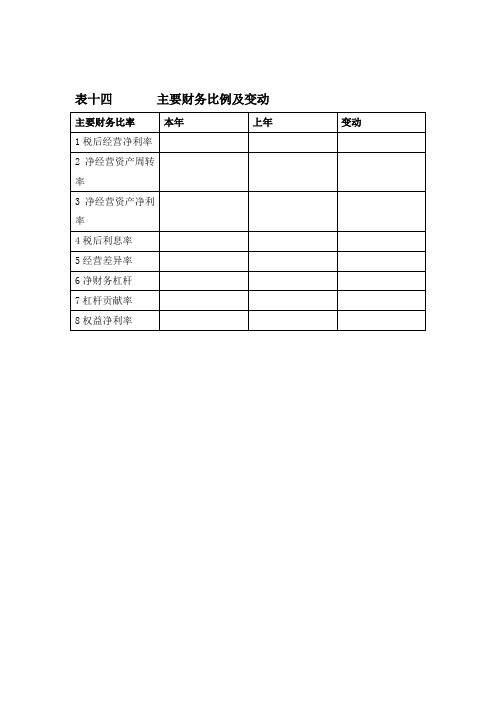

主要财务比率

本年

上年

变动

1税后经营净利率

2净经营资产周转率

3净经营资产净利率

4税后利息率

5经营差异率

6净财务杠杆

7杠杆贡献率

8权益净利率

表十五 连环替代法的计算过程

影响因素

净经营资产净利率

税后利息率

经营差异率

净财务杠杆

杠杆贡献率

权益净利率

变动影响

上年权益净利率

净经营资产净利率变动

税后利息率Байду номын сангаас动

净财务杠杆变动

(注:文档可能无法思考全面,请浏览后下载,供参考。可复制、编制,期待你的好评与关注)

财务专题07-杜邦财务分析体系

杜邦财务分析体系财务分析基础班-课程目录传统杜邦财务分析Financial Knowledge Sharing01第一讲杜邦分析体系的含义杜邦分析体系的核心指标杜邦财务分析体系图主要内容杜邦分析体系的含义杜邦分析体系的核心指标杜邦财务分析体系图基本分析思路分析方法杜邦财务分析体系的局限性杜邦分析体系的含义l杜邦分析法利用几种主要的财务比率之间的关系来综合地分析企业的财务状况,这种分析方法最早由美国杜邦公司使用,故名杜邦分析法。

l杜邦分析法是一种用来评价公司盈利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方法。

其基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。

杜邦分析体系的核心指标杜邦体系的核心公式Ø权益净利率=资产净利率×权益乘数Ø资产净利率=销售净利率×资产周转率Ø销售净利率=净利润/销售收入Ø总资产周转率=销售收入/资产平均总额Ø权益净利率=销售净利率×资产周转率×权益乘数结论l杜邦分析法说明净资产收益率受三类因素影响:a)盈利能力,用销售利润率衡量b)营运能力,用资产周转率衡量c)财务杠杆,用权益乘数衡量杜邦财务分析体系图将销售净利率、资产周转率和权益乘数都分解到相关利润表和资产负债表项目。

基本分析思路1.净资产收益率是一个综合性最强的财务分析指标,是杜邦分析系统的核心。

2.资产净利率是影响权益净利率的最重要的指标,具有很强的综合性,而资产净利率又取决于销售净利率和总资产周转率的高低。

Ø总资产周转率是反映总资产的周转速度。

对资产周转率的分析需要对影响资产周转的各因素进行分析,以判明影响公司资产周转的主要问题在哪里。

Ø销售净利率反映销售收入的收益水平。

Ø扩大销售收入,降低成本费用是提高企业销售利润率的根本途径,而扩大销售,同时也是提高资产周转率的必要条件和途径。