宁波银行2020年上半年财务分析详细报告

中国银行2020年财务分析结论报告

中国银行2020年财务分析综合报告一、实现利润分析2020年利润总额为24,637,800万元,与2019年的25,064,500万元相比有所下降,下降1.70%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的情况下,营业利润却有所下降,应注意增收减利所隐藏的经营风险。

二、成本费用分析2020年管理费用为15,114,900万元,与2019年的15,378,200万元相比有所下降,下降1.71%。

2020年管理费用占营业收入的比例为26.73%,与2019年的28%相比有所降低,降低1.28个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

三、资产结构分析2020年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

四、偿债能力分析从支付能力来看,中国银行2020年是有现金支付能力的,其现金支付能力为50,454,900万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国银行2020年的营业利润率为43.34%,总资产报酬率为1.04%,净资产收益率为9.91%,成本费用利润率为157.32%。

企业实际投入到企业自身经营业务的资产为2,384,253,700万元,经营资产的收益率为1.03%,而对外投资的收益率为30.14%。

尽管对外投资收益有较大幅度的下降,但对外投资总额也以相近比例下降,对外投资业务的盈利能力变化不大。

六、营运能力分析中国银行2020年总资产周转次数为0.02次,比2019年周转速度放慢,周转天数从14433.58天延长到15014.27天。

企业资产规模有较大幅度的扩大,但营业收入没有相应的增长,致使企业总资产的周转速度下降。

中国银行2020年固定资产周转天数为156.96天,2019年为154.68天,2020年比2019年延长2.27天。

中国银行2020年应收账款周转天数为0.00天,2019年为0.00天,二者相比没有变化。

东方通2020年上半年财务分析详细报告

东方通2020年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况东方通2020年上半年资产总额为199,368.11万元,其中流动资产为67,341.48万元,主要以应收账款、货币资金、存货为主,分别占流动资产的55.11%、34.36%和5.65%。

非流动资产为132,026.63万元,主要以商誉、长期股权投资、固定资产为主,分别占非流动资产的80.25%、6.66%和6.51%。

资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产154,433.76 100.00194,212.26100.00199,368.11100.00流动资产93,611.28 60.62 66,441.91 34.21 67,341.48 33.78 应收账款28,626.58 18.54 40,755.56 20.99 37,113.28 18.62 货币资金57,863.89 37.47 20,339.02 10.47 23,140.29 11.61 存货4,579.77 2.97 2,938.92 1.51 3,806.71 1.91非流动资产60,822.48 39.38127,770.35 65.79132,026.6366.22商誉52,218.22 33.81 55.46 53.14107,705.36 105,948.69 长期股权投资5,590.62 3.62 8,672.21 4.47 8,798.18 4.41 固定资产375.4 0.24 8,189.07 4.22 8,590.95 4.312.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的57.73%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的35.02%,表明企业的支付能力和应变能力较强。

银行1月金融数据点评:融资需求旺盛信贷放量,与表外票据共促社融多增

事件:央行公布1月金融数据,1月新增人民币贷款(包括非银贷款)3.58万亿,同比多增2252亿元。

人民币贷款余额同比增速较2020年12月低0.1个百分点至12.7%。

1月新增社融5.17万亿,同比多增1207亿,社融余额同比增13.0%,增速较2020年12月下降0.3个百分点至13.0%。

M2同比增9.4%,增速较2020年12月下降0.7个百分点。

1月信贷需求旺盛,居民信贷同比多增1月实体经济融资需求旺盛,信贷新增3.58万亿(包括非银贷款),同比多增2252亿;如果剔除非银贷款(-1992亿)的扰动,新增人民币贷款3.78万亿,同比多增2825亿。

1月人民币贷款余额同比增速(12.7%)较2020年12月低0.1个百分点。

细拆来看,居民贷款和企业中长期贷款是1月信贷同比多增的核心因素。

1月居民短贷和居民中长期贷款新增3278亿、9448亿,分别同比多增4427亿、1957亿,我们认为1月居民信贷同比多增的原因包括了:1)春节错位因素影响,2019年春节在2020年1月,而今年2月才迎来春节;2)1月居民短贷放量不排除有部分资金流入股市和楼市的情况。

从企业信贷来看,2020年末银行项目储备充沛,1月企业中长期贷款需求旺盛,新增2.04万亿,同比多增3800亿;短贷新增5755亿,同比少增1944亿;表内票据减少1405亿,同比多降5001亿,对比来看表外票据较2020年同期明显多增,我们认为反映出1月实体经济融资需求旺盛,但银行在表内信贷额度有限。

展望2月,在春节因素影响下,我们认为信贷增量较1月明显回落,预计2月增量约6000-8000亿(2020年2月9057亿),对应1-2月信贷增量为4.18-4.38万亿(2020年1-2月为4.25万亿)。

社融增量超预期,表外票据多增1月社融新增5.17万亿,同比多增1207亿,增量好于市场和我们预期,除了信贷之外,社融的同比多增主要来自于表外票据。

工商银行和宁波银行的经营管理比较分析

工商银行和宁波银行的经营管理比较分析作者:干恒来源:《企业文化》2013年第09期摘要:本文通过分析中国工商银行和宁波银行2007年-2012年财务年度报告,将工商银行和宁波银行的经营管理状况进行了比较分析,以找出两家银行各自的运营管理特色及优点。

关键词:工商银行宁波银行财务报表经营管理一、工商银行和宁波银行的盈利性分析衡量商业银行盈利能力的指标主要有:营业利润率、净资产收益率、每股收益等。

从2007年到2012年,工行的利润里连年上升,而在2008年金融危机下,许多以欧美为母国的跨国大银行的利润上升缓慢,甚至出现较严重的负增长,相比之下,工行的利润表现得十分惊人。

2007年~2012年,工商银行的总收入并非一直上升。

2009年受到金融危机的影响,总收入有所下降,然后再慢慢回升。

工行2007年~2011年净利润的稳步增长源于总收入和营业支出增幅的差异,是同期营业支出相对总收入增幅更小或者降幅更大的结果。

收入的快速增长是银行在保持一定的利差和收费水平的情况下,适应国民经济和居民需要,增加产品和服务销售量,加快创新步伐,增加产品种类的结果。

单纯的存贷款利差对于净利润的提升影响是有限的,而银行收费项目的增多与银行不断开发、推出新产品直接相关。

支出增长较慢则主要是银行业务和管理费用缓慢上升以及资产减值损失的计提保持在合理水平。

业务和管理费用上升缓慢,一方面得益于管理效率的提高,特别是信息系统、网络平台和电子银行的推广,有效提升了银行的经营水平;另一方面,银行员工,特别是业务部门、前台部门和一线部门的员工工作强度大的现象也较为突出。

而宁波银行的利润2007年到2012年稳步增长,其中2009年,由于受到金融危机的影响,利润率有所下降,不过这属于正常现象,因为在这一年中,很多跨国大银行的利润都会受到影响。

宁波银行的战略定位是“中小企业银行”和“个人银行”,而宁波银行的大部分业务网点都集中在沿海地区,09年由于受到金融危机的冲击,沿海地区很多中小企业的生产均受到影响,导致宁波银行的利润下降。

本周聚焦—招商银行年报:各项业绩表现亮眼,财富管理谱新章

证券研究报告| 行业周报2021年03月21日银行本周聚焦—招商银行年报:各项业绩表现亮眼,财富管理谱新章➢招商银行披露2020年报:营业收入2904.82亿元,同比增长7.7%;归母净利润973.42亿元,同比增长4.82%;不良率1.07%,较三季度末下降0.06 pc。

➢业绩层面:表现亮眼1、Q4盈利能力明显恢复,利润增速由负转正。

2020年营收、PPOP增速分别为7.7%、5.1%,其中Q4单季度增速分别环比提升了6.1pc、3.6pc,盈利能力回暖,而全年利润增速更是从前三季度-0.8%“转正”至4.8%。

收入拆分来看:1) Q4单季度息差(2.41%)较Q3下降12bps,但得益于Q4资产增速提升,以及20Q4息差同比19Q4提升1bp,单季度利息净收入增速较Q3提升2.3pc至11.1%。

息差拆分来看:A、Q4资产端收益率(3.97%)下降13bps,其中贷款收益率(4.69%)下降11bps。

全年零售贷款收益率(5.89%)相比20H下降21bps,主要Q4增加了房贷ABS的续作量,同时加强信用卡风险管理,提升内部中低风险优质资产占比,定价水平适度下移。

对公贷款收益率(3.98%)较20H 下降16bps。

B、Q4负债端综合成本率(1.66%)较Q3略升1bp,其中存款成本率(1.49 %)基本持平,同业负债成本率(1.66%)较Q3提升10bps。

2)20年手续费净收入高增11.2%,主要是资本市场火爆+招行本身业务实力领先同业,财富管理手续费达到了285亿元,同比高增36%,其中基金代销规模(非货基)达到了6107亿元,同比增长178%;疫情影响下全年银行卡收入与去年基本持平。

2、资产质量:信用卡逾期率大幅回落,继续加大处置力度。

1)Q4本行口径的逾期贷款净减少58亿元,占比(1.16%)大幅下降14bps,相比年初低30bps。

与此同时年末不良率(1.07%)较9月末稳步下降6bps,拨备覆盖率稳步提升13pc至437.7%,其中:A、本行口径的对公贷款逾期率(1.43%)相比9月末稳步下降11bps,其中制造业不良率已下降至3.55%;B、零售贷款逾期率(1.12%)稳步下降15bps,其中按揭、小微、消费贷分别下降2bps、11bps、11bps至0.30%、0.60%、1.70%,信用卡逾期率则大幅下降51bps至2.69%,已低于年初2.73%的水平。

银行行业周报:商业银行法再修订,小微贷款还本付息可延期

商业银行法再修订,小微贷款还本付息可延期银行行业周报►重点聚焦:10月16日,央行起草《中华人民共和国商业银行法(修改建议稿)》,主要修改内容:1)完善商业银行类别,扩大立法调整范围;2)建立分类准入和差异化监管机制,完善商业银行市场准入条件;3)完善公司治理;4)强化资本与风险管理;5)完善业务经营规则;6)规范客户权益保护;7)健全风险处置与市场退出机制;8)加大违法处罚力度。

总体从顶层制度设定方面,补齐监管制度法律短板,反映金融风险监管力度的持续加强,利于规范行业稳健发展。

►行业和公司动态1)10月15日,五部委发布进一步对中小微企业贷款实施阶段性延期还本付息的通知。

《中国普惠金融指标分析报告(2019年)》显示普惠小微贷款量增价降面扩。

2)10月14日,央行公布9月金融和社融数据,9月新增人民币贷款1.9万亿元,同比多增2047亿。

3)央行拟建立支付机构行业保障基金,促进支付行业持续健康发展。

4)本周民生银行董事会决议通过高迎欣、郑万春分别为董事长、行长;兴业银行获准发行300亿元无固定期限资本债;光大银行58亿可转债转股,占转债总量19.33%。

►数据跟踪本周A股银行指数上升5.80%,同期沪深300上升2.36%,板块跑赢沪深300指数3.44个百分点。

按中信一级行业分类,银行板块涨跌幅排名2/30,其中杭州银行(+13.05%)、平安银行(+12.65%)、宁波银行(+11.72%)涨幅居前。

公开市场操作:本周央行开展逆回购操作投放1000亿元,因有2100亿元逆回购到期,央行货币净回笼1100亿元。

同时本周有2000亿元1年期MLF到期,央行于10月15日开展5000亿元1年期MLF操作,综合看本周净投放1900亿元。

SHIBOR:上海银行间拆借利率走势整体持平,隔夜SHIBOR利率下行2BP至2.02%,7天SHIBOR上行2BP至2.20%。

投资建议:本周监管通过修订商业银行法,从顶层制度方面补齐监管法律短板;拟建立支付机构行业保障基金,化解和处置系统性风险;小微企业贷款延期还本付息时间再次拉长,对小微企业扶持力度不断加大;9月金融数据反映信贷量增结构优。

中国银行公司2020年财务分析研究报告

中国银行公司2020年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、中国银行公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、中国银行公司成本费用分析 (5)(一)、成本构成情况 (5)(二)、销售费用变化及合理化评判 (6)(三)、管理费用变化及合理化评判 (6)(四)、财务费用的合理化评判 (6)三、中国银行公司资产结构分析 (7)(一)、资产构成基本情况 (7)(二)、流动资产构成特点 (8)(三)、资产增减变化 (9)(四)、总资产增减变化原因 (10)(五)、资产结构的合理化评判 (10)(六)、资产结构的变动情况 (10)四、中国银行公司负债及权益结构分析 (12)(一)、负债及权益构成基本情况 (12)(二)、流动负债构成情况 (13)(三)、负债的增减变化 (13)(四)、负债增减变化原因 (14)(五)、权益的增减变化 (14)(六)、权益变化原因 (15)五、中国银行公司偿债能力分析 (16)(一)、支付能力 (16)(二)、流动比率 (16)(三)、速动比率 (16)(四)、短期偿债能力变化情况 (17)(五)、短期付息能力 (17)(六)、长期付息能力 (18)(七)、负债经营可行性 (18)六、中国银行公司盈利能力分析 (19)(一)、盈利能力基本情况 (19)(二)、内部资产的盈利能力 (20)(三)、对外投资盈利能力 (20)(四)、内外部盈利能力比较 (20)(五)、净资产收益率变化情况 (20)(六)、净资产收益率变化原因 (21)(七)、资产报酬率变化情况 (21)(八)、资产报酬率变化原因 (21)(九)、成本费用利润率变化情况 (21)(十)、成本费用利润率变化原因 (22)七、中国银行公司营运能力分析 (23)(一)、存货周转天数 (23)(二)、存货周转变化原因 (23)(三)、应收账款周转天数 (23)(四)、应收账款周转变化原因 (24)(五)、应付账款周转天数 (24)(六)、应付账款周转变化原因 (24)(七)、现金周期 (24)(八)、营业周期 (24)(九)、营业周期结论 (25)(十)、流动资产周转天数 (25)(十一)、流动资产周转天数变化原因 (25)(十二)、总资产周转天数 (26)(十三)、总资产周转天数变化原因 (26)(十四)、固定资产周转天数 (27)(十五)、固定资产周转天数变化原因 (27)八、中国银行公司发展能力分析 (28)(一)、可动用资金总额 (28)(二)、挖潜发展能力 (29)九、中国银行公司经营协调分析 (30)(一)、投融资活动的协调情况 (30)(二)、营运资本变化情况 (31)(三)、经营协调性及现金支付能力 (31)(四)、营运资金需求的变化 (31)(五)、现金支付情况 (31)(六)、整体协调情况 (32)十、中国银行公司经营风险分析 (33)(一)、经营风险 (33)(二)、财务风险 (33)十一、中国银行公司现金流量分析 (35)(一)、现金流入结构分析 (35)(二)、现金流出结构分析 (36)(三)、现金流动的协调性评价 (37)(四)、现金流动的充足性评价 (38)(五)、现金流动的有效性评价 (38)(六)、自由现金流量分析 (40)十二、中国银行公司杜邦分析 (41)(一)、资产净利率变化原因分析 (41)(二)、权益乘数变化原因分析 (41)(三)、净资产收益率变化原因分析 (41)声明 (42)前言中国银行公司2020年营业收入为56,600,000万元,与2019年的54,900,000万元相比有较大幅度增长,增长了3.1%。

光明乳业2020年上半年财务分析结论报告

光明乳业2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为61,019.79万元,与2019年上半年的67,599.2万元相比有所下降,下降9.73%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2020年上半年营业成本为840,537.34万元,与2019年上半年的745,325.39万元相比有较大增长,增长12.77%。

2020年上半年销售费用为270,965.7万元,与2019年上半年的241,967.72万元相比有较大增长,增长11.98%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售费用增长明显快于营业收入增长。

2020年上半年管理费用为36,320.71万元,与2019年上半年的37,219.57万元相比有所下降,下降2.42%。

2020年上半年管理费用占营业收入的比例为2.99%,与2019年上半年的3.36%相比变化不大。

企业经营业务的盈利水平有所下降,管理费用支出正常,但其他成本费用支出项目存在过快增长情况。

2020年上半年财务费用为5,738.47万元,与2019年上半年的4,439.97万元相比有较大增长,增长29.25%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2019年上半年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,光明乳业2020年上半年是有现金支付能力的,其现金支付能力为99,121万元。

企业负债经营为正效应,增加负债有可能给企内部资料,妥善保管第1 页共3 页。

银行投资分析实验报告(3篇)

第1篇一、实验背景随着我国金融市场的不断发展,银行业作为金融体系的核心,其投资价值日益受到投资者的关注。

为了深入了解银行业的发展状况及投资价值,本实验选取了宁波银行作为研究对象,对其进行了深入的投资分析。

二、实验目的1. 了解银行业的发展现状及趋势。

2. 分析宁波银行的财务状况、盈利能力和风险状况。

3. 评估宁波银行的投资价值,为投资者提供参考。

三、实验内容1. 银行业发展现状及趋势根据实验参考资料[1]和[2],我国银行业近年来发展迅速,资产规模持续增长,市场结构日益丰富。

城商行在客户、产品、经营方式和盈利模式上积极探索,以发展区域性银行、专注社区的小银行或提供某类专业特色产品作为未来发展方向。

从行业供需角度来看,金融供给侧改革不断推进,民营、外资、混业、资本市场改革等激发了市场活力,小微企业信贷需求旺盛,消费升级稳步推进。

2. 宁波银行财务状况分析根据实验参考资料[1]和[3],宁波银行过往十年营收、净利平均增速分别为XX%和XX%。

从财务报表中可以看出,宁波银行盈利能力较强,资产质量较好。

(以下内容省略,具体财务数据需根据实际情况填写)3. 宁波银行盈利能力分析通过对宁波银行财务报表的分析,可以看出其盈利能力如下:- 净利息收入:XX亿元,同比增长XX%。

- 中间业务收入:XX亿元,同比增长XX%。

- 净利润:XX亿元,同比增长XX%。

宁波银行盈利能力保持稳定增长,主要得益于其净利息收入和中间业务收入的持续增长。

4. 宁波银行风险状况分析(以下内容省略,具体风险分析需根据实际情况填写)通过对宁波银行风险状况的分析,可以看出其风险控制能力较强,资产质量较好。

5. 宁波银行投资价值评估(以下内容省略,具体投资价值评估需根据实际情况填写)根据对宁波银行财务状况、盈利能力和风险状况的分析,认为宁波银行具有较高的投资价值。

四、实验结论通过对宁波银行的投资分析,得出以下结论:1. 宁波银行作为一家城市商业银行,在业务发展、盈利能力和风险控制方面表现良好。

最新宁波银行副行长年薪为王石24倍

宁波银行副行长年薪为王石24倍宁波银行副行长年薪为王石2.4倍对宁波银行的高官们而言,2009年又是辛苦而丰收的一年。

最高的副行长邱少众2009年领取的年薪为616万元;与此同时,另外几位高管的薪酬也都在100万元以上,上周末最新公布的宁波银行年报中,高管们的高薪酬着实吸引人们眼球。

616万元邱少众薪酬是王石的2.4倍在宁波银行的年报中,赫然写着:邱少众,副行长,薪酬616万元。

同样在2008年,邱少众的薪酬也高达617万元。

尽管还有多数上市公司的年报尚未披露,邱少众的616万元年薪到底比同行业偏高还是属于普遍现象,目前无从得知;不过,从已经公布年报的地产公司万科来看,其董事长王石的年薪为248万元,万科另一位高官郁亮的年薪,也仅为206万元,相比之下,邱少众的高额年薪是王石的2.4倍。

而从浙江上市公司中最新公布的两家上市公司康恩贝、浙江广厦的高管年薪来看,与邱少众更是相差甚远。

浙江广厦2月27日公布的年报上,高管薪酬一栏中,仅董事长楼江跃去年的薪酬最高,税前也不过41.32万元,总经理杜鹤鸣去年的薪酬为21.28万元,其余高管董事会秘书以及财务负责人的薪酬不到20万元。

同样,康恩贝2月27日公布的年报中,高管薪酬一栏显示,董事长胡季强去年的薪酬更低,仅12万元,其他高管中,年薪最高的总裁张伟良,其年薪也不过39万元。

从目前情况来看,2009年,宁波银行副行长邱少众有望再度摘下“浙江打工皇帝”的桂冠。

在同比浙江其他上市公司高管薪资相差巨大的背后,邱少众具备怎样突出的才能?资料显示,邱少众系新加坡国籍,研究生学历,经济师;其履历上显示,任职宁波银行之前,他一直在外企任职做投资;从2000年开始,曾在德意志银行先后工作超过6年,这也为他培育了对国际t投资市场的敏锐嗅觉。

直到2007年12月,邱正式任职宁波银行总行副行长,主管宁波银行的投资。

“他本人的性格非常幽默、风趣,但是工作真的非常忙碌;因为要紧盯国际市场走势,他每天的睡眠时间都非常少。

半年报财务分析报告(3篇)

第1篇一、前言随着市场竞争的加剧和全球经济环境的变化,企业财务管理的重要性日益凸显。

本报告旨在通过对XX公司上半年度的财务状况进行深入分析,揭示公司经营成果、财务状况和现金流量等方面的特点,为管理层决策提供参考依据。

二、公司概况XX公司成立于20XX年,主要从事XX行业产品的研发、生产和销售。

公司总部位于我国XX地区,拥有完善的销售网络和售后服务体系。

公司秉承“以人为本、科技领先、追求卓越”的经营理念,致力于为客户提供优质的产品和服务。

三、经营成果分析1. 营业收入分析上半年度,公司实现营业收入XX亿元,同比增长XX%。

其中,主营业务收入XX亿元,同比增长XX%。

营业收入增长主要得益于以下因素:(1)市场需求的持续增长:XX行业市场前景广阔,公司产品销量稳步上升。

(2)产品结构优化:公司加大研发投入,推出多款具有竞争力的新产品,满足了市场多样化的需求。

(3)营销策略调整:公司调整了营销策略,拓宽了销售渠道,提高了市场份额。

2. 营业成本分析上半年度,公司营业成本为XX亿元,同比增长XX%。

营业成本增长主要受以下因素影响:(1)原材料价格上涨:受国际市场影响,原材料价格波动较大,导致成本上升。

(2)人工成本增加:随着员工福利待遇的提高,人工成本有所上升。

3. 期间费用分析上半年度,公司期间费用为XX亿元,同比增长XX%。

期间费用增长主要受以下因素影响:(1)销售费用增加:公司加大了市场推广力度,销售费用相应增加。

(2)管理费用增加:公司进一步完善管理体系,管理费用有所上升。

4. 利润分析上半年度,公司实现净利润XX亿元,同比增长XX%。

净利润增长主要得益于营业收入增长和成本控制。

四、财务状况分析1. 资产负债表分析(1)资产结构分析:截至XX年XX月,公司总资产为XX亿元,其中流动资产XX亿元,占总资产XX%;非流动资产XX亿元,占总资产XX%。

流动资产中,货币资金XX亿元,应收账款XX亿元,存货XX亿元。

三只松鼠2020年上半年财务状况报告

三只松鼠2020年上半年财务状况报告一、资产构成1、资产构成基本情况三只松鼠2020年上半年资产总额为333,748.23万元,其中流动资产为255,608.15万元,主要以货币资金、存货、应收账款为主,分别占流动资产的49.44%、29.45%和8.98%。

非流动资产为78,140.07万元,主要以固定资产、在建工程、无形资产为主,分别占非流动资产的50.63%、23.75%和14.19%。

资产构成表(万元)2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的49.44%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的34.16%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表(万元)项目名称2019年上半年2020年上半年数值百分比(%) 数值百分比(%)流动资产0 - 200,843.63 100.00 货币资金0 - 116,871.25 58.19 存货0 - 48,542.07 24.17 应收账款0 - 23,491.86 11.70 其他流动资产0 - 2,249.33 1.12 预付款项0 - 6,541.4 3.26 其他应收款0 - 3,147.72 1.573、资产的增减变化2020年上半年总资产为333,748.23万元,与2019年上半年的268,043.52万元相比有较大增长,增长24.51%。

4、资产的增减变化原因以下项目的变动使资产总额增加:存货增加26,735.86万元,固定资产增加15,723.59万元,其他流动资产增加10,979.34万元,货币资金增加9,493.66万元,预付款项增加5,483.74万元,其他应收款增加2,605.79万元,长期待摊费用增加1,276.06万元,开发支出增加580.49万元,递延所得税资产增加395.85万元,其他非流动资产增加88.62万元,长期股权投。

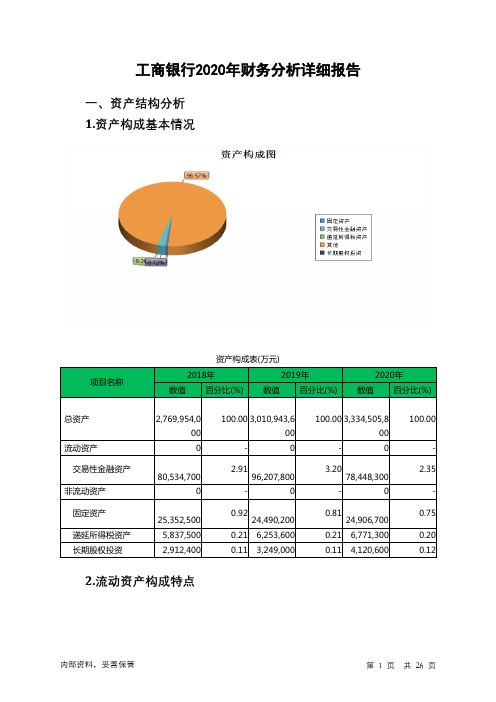

工商银行2020年财务分析详细报告

工商银行2020年财务分析详细报告一、资产结构分析1.资产构成基本情况资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产2,769,954,000 100.00 3,010,943,600100.00 3,334,505,800100.00流动资产0 - 0 - 0 -交易性金融资产80,534,700 2.9196,207,8003.2078,448,3002.35非流动资产0 - 0 - 0 -固定资产25,352,500 0.9224,490,2000.8124,906,7000.75递延所得税资产5,837,500 0.21 6,253,600 0.21 6,771,300 0.20 长期股权投资2,912,400 0.11 3,249,000 0.11 4,120,600 0.122.流动资产构成特点流动资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产0 - 0 - 0 -交易性金融资产80,534,700 -96,207,800-78,448,300-3.资产的增减变化2020年总资产为3,334,505,800万元,与2019年的3,010,943,600万元相比有较大增长,增长10.75%。

4.资产的增减变化原因以下项目的变动使资产总额增加:长期股权投资增加871,600万元,递延所得税资产增加517,700万元,固定资产增加416,500万元,共计增加1,805,800万元;以下项目的变动使资产总额减少:在建工程减少454,100万元,交易性金融资产减少17,759,500万元,共计减少18,213,600万元。

各项科目变化引起资产总额增加323,562,200万元。

5.资产结构的合理性评价2020年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

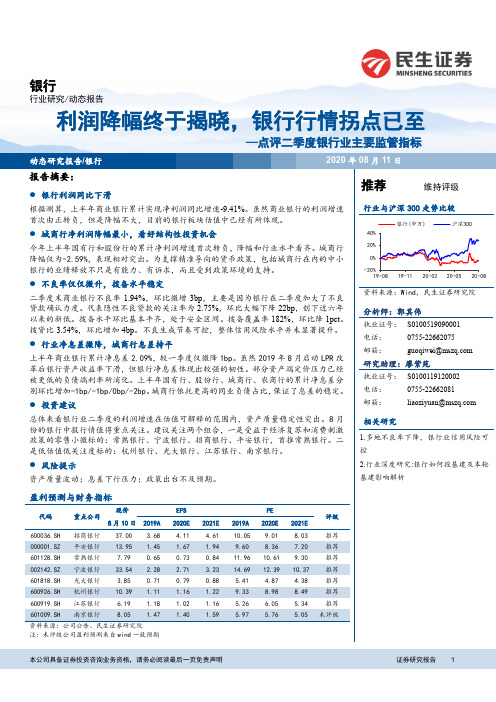

点评二季度银行业主要监管指标:利润降幅终于揭晓,银行行情拐点已至

报告摘要:●银行利润同比下滑根据测算,上半年商业银行累计实现净利润同比增速-9.41%。

虽然商业银行的利润增速首次由正转负,但是降幅不大,目前的银行板块估值中已经有所体现。

●城商行净利润降幅最小,看好结构性投资机会今年上半年国有行和股份行的累计净利润增速首次转负,降幅和行业水平看齐。

城商行降幅仅为-2.59%,表现相对突出。

为支撑精准导向的货币政策,包括城商行在内的中小银行的业绩释放不只是有能力、有诉求,而且受到政策环境的支持。

●不良率仅仅微升,拨备水平稳定二季度末商业银行不良率1.94%,环比微增3bp,主要是因为银行在二季度加大了不良贷款确认力度。

代表隐性不良贷款的关注率为2.75%,环比大幅下降22bp,创下近六年以来的新低。

拨备水平环比基本平齐,处于安全区间。

拨备覆盖率182%,环比降1pct。

拨贷比3.54%,环比增加4bp。

不良生成节奏可控,整体信用风险水平并未显著提升。

●行业净息差微降,城商行息差持平上半年商业银行累计净息差2.09%,较一季度仅微降1bp。

虽然2019年8月启动LPR改革后银行资产收益率下滑,但银行净息差体现出较强的韧性。

部分资产端定价压力已经被更低的负债端利率所消化。

上半年国有行、股份行、城商行、农商行的累计净息差分别环比增加-1bp/-1bp/0bp/-2bp。

城商行依托更高的同业负债占比,保证了息差的稳定。

●投资建议总体来看银行业二季度的利润增速在估值可解释的范围内,资产质量稳定性突出。

8月份的银行中报行情值得重点关注。

建议关注两个组合,一是受益于经济复苏和消费刺激政策的零售小微标的:常熟银行、宁波银行、招商银行、平安银行,首推常熟银行。

二是低估值低关注度标的:杭州银行、光大银行、江苏银行、南京银行。

●风险提示资产质量波动;息差下行压力;政策出台不及预期。

盈利预测与财务指标代码重点公司现价EPS PE评级8月10日2019A 2020E 2021E 2019A 2020E 2021E600036.SH 招商银行 37.00 3.68 4.11 4.61 10.05 9.01 8.03 推荐000001.SZ 平安银行 13.95 1.45 1.67 1.94 9.60 8.36 7.20 推荐601128.SH 常熟银行 7.79 0.65 0.73 0.84 11.96 10.61 9.30 推荐002142.SZ 宁波银行 33.54 2.28 2.71 3.23 14.69 12.39 10.37 推荐601818.SH 光大银行 3.85 0.71 0.79 0.88 5.41 4.87 4.38 推荐600926.SH 杭州银行 10.39 1.11 1.16 1.22 9.33 8.98 8.49 推荐600919.SH 江苏银行 6.19 1.18 1.02 1.16 5.26 6.05 5.34 推荐601009.SH 南京银行 8.05 1.47 1.40 1.59 5.97 5.76 5.05 未评级资料来源:公司公告、民生证券研究院注:未评级公司盈利预测来自wind一致预期[Table_Invest]推荐维持评级[Table_QuotePic]行业与沪深300走势比较资料来源:Wind,民生证券研究院分析师:郭其伟执业证号:S0100519090001电话:*************邮箱:*****************研究助理:廖紫苑执业证号:S0100119120002电话:*************邮箱:*******************相关研究1.多地不良率下降,银行业信用风险可控2.行业深度研究:银行如何投基建及本轮基建影响解析-20%0%20%40%19-0819-1120-0220-0520-08银行(申万) 沪深300[Table_Title]银行行业研究/动态报告利润降幅终于揭晓,银行行情拐点已至—点评二季度银行业主要监管指标动态研究报告/银行2020年08月11日本公司具备证券投资咨询业务资格,请务必阅读最后一页免责声明证券研究报告1目录一、利润下滑但不良稳定,城商行是最大亮点 (3)二、投资建议 (6)三、风险提示 (7)插图目录 (8)一、利润降幅终于揭晓,银行行情拐点已至银行利润同比下滑但估值已经反映。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2020年上半年企业不合理资金占用项目较少,资产的盈力能力较强,

内部资料,妥善保管

第 3 页 共 28 页

资产结构合理。 6.资产结构的变动情况

项目名称

资产主要项目变动情况表(万元)

2019年上半年

数值

差值 增长率(%) 数值

2020年上半年 差值 增长率(%)

总资产 流动资产

4

22.86

41.5 10.39 44.03

0.1

二、负债及权益结构分析 1.负债及权益构成基本情况

宁波银行2020年上半年负债总额为139,309,432.7万元,实收资本为 600,801.6万元,所有者权益为11,737,607.4万元,资产负债率为92.23%。 在负债总额中,流动负债为0万元,占负债和权益总额的0%;非流动负债 为0万元,占负债和权益总额的0%。

宁波银行2020年上半年财务分析详细报告

一、资产结构分析 1.资产构成基本情况

项目名称

资产构成表(万元)

2018年上半年 数值 百分比(%)

2019年上半年 数值 百分比(%)

2020年上半年 数值 百分比(%)

总资产 流动资产

107,641,81 9.3 0

100.00 120,549,63

2.7

第 5 页 共 28 页

3.负债的增减变化情况

2020年上半年负债总额为139,309,432.7万元,与2019年上半年的 111,357,604.4万元相比有较大增长,增长25.1%。2020年上半年企业负 债规模有较大幅度增加,负债压力有较大幅度的提高。

项目名称

负债主要项目变动情况表(万元)

2019年上半年

数值

差值 增长率(%) 数值

2020年上半年 差值 增长率(%)

总负债

流动负债 交易性金融负债

非流动负债

111,357,60 10,178,745.

4.4

7

0

0

0

0

0

0

10.06 139,309,43 27,951,828.

2.7

3

-

0

0

- 2,156,844 2,156,844

-

0

120,549,63 12,907,813.

2.7

4

0

0

11.99 151,047,04 30,497,407.

0.1

4

-

0

0

25.3 -

交易性金融资产

非流动资产 固定资产 递延所得税资产 无形资产 投资性房地产

19,250,663. 19,250,663.

4

4

0

0

502,686.7 -111568.50

3

-

0

0.42 711,284.2

0.37 488,947.7

0.11 65,139.8

15.66

0.47 0.32 0.04

2.流动资产构成特点

内部资料,妥善保管

第 1 页 共 28 页

项目名称 流动资产

流动资产构成表(万元)

2018年上半年

2019年上半年

数值 百分比(%)

0

-

数值 百分比(%)

-

0

100.00 151,047,04

0.1

-

0

100.00 -

交易性金融资产

非流动资产 固定资产 递延所得税资产 在建工程

0

0 614,255.2 441,524.7

0

- 19,250,663.

4

-

0

0.57 502,686.7

0.41 442,923.9

- 127,186.2

15.97 23,652,240.

4.负债的增减变化原因 以下项目的变动使负债总额增加:交易性金融负债增加2,156,844万 元,应付债券增加348,812.4万元,预计负债增加46,188.4万元,共计增加

内部资料,妥善保管

第 6 页 共 28 页

2,551,844.8万元;以下项目的变动使负债总额减少:递延所得税负债减少 1,270.6万元,应付职工薪酬减少40,045.9万元,应交税费减少63,741.1万 元,共计减少105,057.6万元。各项科目变化引起负债总额增加 27,951,828.3万元。

4.资产的增减变化原因

以下项目的变动使资产总额增加:交易性金融资产增加4,401,576.9万 元,固定资产增加208,597.5万元,递延所得税资产增加46,023.8万元,无 形资产增加14,683.4万元,投资性房地产增加4万元,共计增加4,670,885.6 万元;以下项目的变动使资产总额减少:在建工程减少62,046.4万元,共 计减少62,046.4万元。各项科目变化引起资产总额增加30,497,407.4万元。

0

25.1

-

应付债券

预计负债 递延所得税负债

16,545,942. -4333425.6

3

0

202,479.6 202,479.6

1,270.6 1,270.6

-20.75 16,894,754. 348,812.4

7

- 248,668 46,188.4

-

0 -1270.60

2.11

22.81 -100.00

内部资料,妥善保管

第 4 页 共 28 页

项目名称

负债及权益构成表(万元)

2018年上半年

2019年上半年

数值 百分比(%) 数值 百分比(%)

2020年上半年 数值 百分比(%)

负债及权益总额

107,641,81 9.3

100.00 120,549,63 2.7

100.00 151,047,04 0.1

5.权益的增减变化情况

2020年上半年所有者权益为11,737,607.4万元,与2019年上半年的 9,192,028.3万元相比有较大增长,增长27.69%。

0

-

2020年上半年

数值 百分比(%)

0

-

交易性金融资产

0

- 19,250,663.

- 23,652,240.

-

Hale Waihona Puke 433.资产的增减变化 2020年上半年总资产为151,047,040.1万元,与2019年上半年的 120,549,632.7万元相比有较大增长,增长25.3%。

内部资料,妥善保管

第 2 页 共 28 页

442,923.9 1,399.2 33,348.6 2,895.9 3,924 -478.50

- 23,652,240. 4,401,576.9

3

-

0

0

-18.16 711,284.2 208,597.5

0.32 488,947.7

9.51 48,032

-10.87

3,928

46,023.8 14,683.4

100.00

所有者权益 流动负债

6,462,960.6 0

6.00 9,192,028.3

-

0

7.63 11,737,607.

4

-

0

7.77 -

非流动负债

101,178,85 8.7

94.00 111,357,60 4.4

92.37 139,309,43 2.7

92.23

2.流动负债构成情况

内部资料,妥善保管