1英国金融体系

金融监管体系的国际比较

金融监管体系的国际比较金融监管体系是一国在金融领域中确保金融稳定和保护金融消费者的重要机制。

各个国家根据自身的经济体制、金融市场和制度环境等因素,建立起不同类型的金融监管体系。

本文将对全球主要国家的金融监管体系进行比较,并探讨其特点和优劣势。

1. 美国金融监管体系美国金融监管体系是出于对金融危机的教训建立起来的。

它包括联邦储备系统、联邦存款保险公司、证券和交易委员会等多个机构,各自负责监管不同的金融子行业。

美国的金融监管体系相对独立,机构之间相互合作,确保金融市场的健康运行。

然而,美国金融监管体系的庞杂和重叠使其决策效率较低,并且在危机时缺乏整体应对能力。

2. 英国金融监管体系英国的金融监管体系为“双重监管体系”,包括金融行为监管局和中央银行,分别负责不同的监管任务。

金融行为监管局主要负责监管金融市场和金融机构,中央银行则负责货币政策和金融稳定。

这种分工使得英国的金融监管体系相对灵活和高效。

然而,金融危机爆发时,监管体系未能及时发现和应对系统性风险带来的挑战。

3. 欧洲金融监管体系欧洲的金融监管体系是由欧洲银行监管局(EBA)、欧洲证券与市场管理局(ESMA)、欧洲保险和职业养老金监管局(EIOPA)等机构组成的。

欧洲的金融监管体系在危机管理和系统性风险防范方面经验丰富,各国监管机构间的合作相对紧密,形成了较为统一和协调的监管体系。

然而,欧洲金融监管体系面临着多个国家间的协调难题和不同监管标准的差异,可能导致监管不统一和风险溢出。

4. 中国金融监管体系中国的金融监管体系由中国人民银行、中国银监会、证券监督管理委员会、银保监会等多个机构组成。

中国的金融监管体系在规模和力度上不断加强,不断完善监管法规和政策。

中国在金融监管方面注重风险防范和防范系统性风险,建立起了较为完善的金融风险管理机制。

但与其他国家相比,中国的金融监管机构的独立性和决策能力还有待进一步加强。

综上所述,各国金融监管体系在结构和运作上存在差异。

欧美金融体系

•

• • •

May 2007

代理行知识讲座

4. 美国金融监管体系

•

•

• •

美国的金融体系受到州和联邦两级监管机构的双重监管。主要 由货币监理署、联邦储备体系、联邦存款保险公司三个联邦监管 机构及州政府金融监管机构组成。 1)货币监理署

隶属于美国财政部,直接向国会报告,总监由总统任命,独立性强 最早的联邦级银行管理机构,主要职责:审批国民银行的注册和分支行的设 置,制定相应的管理条例,检查国民银行的资本营运等……

• 4)联邦金融机构监管委员会——金融监管的协调机制

• 为金融机构的监管制定统一的原则、标准以及报告形式

• 5)州政府管理机构——50个州均有,负责监督州立银行

May 2007

代理行知识讲座

5. 美国的联邦专业信贷机构(即政策性金融机构)

主要包括农业信贷机构、住房信贷机构、美国进出口银行和中 小企业管理局等,均由政府出资设立,不以赢利为目的,服务于 专门领域。

May 2007 代理行知识讲座

2.德国金融监管体系

1)监管机构:同时受到德国联邦银行 (中央银行)和联邦金融服务监管局的监 管,各自分担监管责任,密切合作。

因为1998年欧洲中央银行的成立,国家中央银行的功能被削弱。 联邦金融服务监管局于2002年成立,由原来各自独立的银行监 管机构、证券监管机构、保险监管机构合并而成,内设若干部门, 监管不同的金融服务业机构(资本充足性、流动性、资产质量等) 《银行法》是德国银行业经营的根本大法,包括对外资银行的 监管。德国的资本市场相对来说受到的限制较小。

7. 我行在美国的主要代理行

美联银行(Wachovia)——4th largest bank holding

英国金融监管概况

英国金融监管概况英格兰银行〈Bank of England〉为历史最悠久的中央银行。

根据英格兰银行法,其经营目标为:维护金融体系健全发展,提升金融服务有效性,维持币值稳定。

就首要目标言,最终为强化保障存款户与投资者权益,这与金融机构业务经营良莠密切相关。

依据1987年银行法规定,金融监管业务系由英格兰银行辖下之银行监管局掌管。

随金融市场进步与发展,银行与金融中介机构的传统分界线,日趋模糊。

因此,英国首相布莱尔于1997年5月20日宣布,英国金融监管体系改制,将资金供需与支付清算系统中居枢纽地位的银行体系,及隶属证券投资委员会的各类金融机构,业务整合成立单一监管机构,即金融服务总署〈Financial Services Authority,简称FSA〉。

1FSA有下列九个业务监管机构:建筑融资互助社委员会、互助社委员会、贸易与工业部保险业委员会、投资管理监管组织、个人投资局〈主管零售投资业务〉、互助社设立登记局〈主管信用机构监管〉、证券期货管理局〈主管证券及衍生性信用商品业务〉、证券投资委员会〈主管投资业务,包括票据清算与交换〉、及英格兰银行监管局〈主管银行监管,包括批发货币市场〉等。

法律赋予FSA权力如下:一、对银行、建筑互助社、投资公司、保险公司与互助社之授权与审慎监管;二、对金融市场与清算支付系统之监管;三、解决对影响公司企业、市场及清算支付系统之问题,在某些特殊状况下,如英格兰银行未能贯彻其利率政策,且影响危及经济体系稳定性时,FSA将与英格兰银行协商合作。

FSA掌管所有金融组织,目的在于提升监管效率,保障消费者权益,并改善1證券投資委員會〈即SIB〉成立於1985年,為英國管理及監督各類金融組織業務之機構。

FSA 係由SIB更名而來,其業務包括原隸屬於SIB監理範圍,暨自英格蘭銀行移轉之銀行監理權。

受监管单位之金融服务。

受FSA监管的金融产业,对英国经济重要性如下:金融服务占国内生产毛额70%,约占FTSE 100总值30%,近一百万人服务于金融产业,相当于5%之英国劳动人口。

【制度】英国非银行金融机构

【关键字】制度金融制度比较论文英国非银行金融机构姓名:刘茹学号:17班级: 金融1104班2011年12月一、英国非银行金融机构的组织框架英国的非银行金融机构英国的金融机构的划分较为特殊,它对“银行”的定义比较宽。

银行中有零售性银行和其他银行;银行以外的多种金融机构被称为其他金融机构,过去也称为非银行中介。

根据各自的业务特点,本部分将英国清算银行也即商业银行之外的众多金融机构分为四类:一是清算银行之外的其他零售性银行;二是英国的其他银行;三是接受存款的其他金融机构;四是非存款的其他金融机构。

随着2 0世纪7 0年代以来全球金融创新层出不穷,金融“ 脱媒”、证券化等趋势愈演愈烈,英国政府金融管制的逐渐放宽,非银行金融机构获得了长足的发展,并在与银行的激烈竞争中大举入侵其传统业务领域,银行系统在英国金融体系中的地位日益受到其他金融机构的挑战和冲击。

这些机构主要包括:住房协会、金融行、国民储蓄银行、投资信托公司、单位信托公司、养老金等基金、保障公司等。

1)接受存款的非银行金融机构1、住房协会住房互助协会最初是一种非营利的互助组织,主要为个人服务,它通过吸收个人储蓄存款和股金获得资金,向个人购买住房提供贷款。

由于公众对自住房的需求很大,同时,因为住房协会资金的流动性较低,利息收人有减免毛优惠,所以住房互助协会具有较强的竞争优势,在第二次世界大战后发展迅速但20世纪80年代后,住房互助协会基本都进行了银行化或是被其他银行收购兼并。

实施转型后的住房贷款协会(尤其是规模较大的)在存贷款、中间业务甚至保障产品等方面与清算银行展开了几乎是全方位的竞争,从而加剧了英国银行业尤其是零售银行业的竞争。

2、金融行金融行因为其主要业务是从事租购或消费信贷(分期付款),也被称为租购公司或消费信贷公司。

金融行的负债主要来自银行及其它金融机构的3至6个月的定期存款,数额较大。

金融行的资金大多按租购条件贷给消费者购买汽车、耐用消费品、住房的修缮和假日活动等,.对个人消费信贷通常占总贷款的50%以上。

英国的金融体系简介

英国的金融体系简介英国的金融体系是世界上最重要的金融中心之一,具有广泛的金融服务和产品。

英国金融体系的特点是其多样性、灵活性和创新性。

本文将对英国金融体系进行简要介绍。

英国金融体系由许多不同的机构组成,包括商业银行、投资银行、保险公司、证券交易所和金融监管机构等。

这些机构相互合作,形成了一个高度发达的金融市场。

英国的商业银行是金融体系的核心,包括一些历史悠久的银行,如苏格兰皇家银行和巴克莱银行。

这些银行提供各种金融产品和服务,包括存款、贷款、支付和投资等。

商业银行也是英国企业和个人融资的主要来源。

除了商业银行,英国还有许多投资银行。

投资银行主要从事资本市场业务,如股票发行、债券发行和并购等。

它们为企业提供融资渠道,并帮助公司进行资本市场的交易。

英国也是全球保险业的重要中心之一。

伦敦市场是世界上最大的再保险市场,吸引了来自全球的保险公司。

英国的保险公司提供各种类型的保险,包括人寿保险、财产保险和健康保险等。

证券交易所在英国金融体系中也起着重要作用。

伦敦证券交易所是英国最大的证券交易所,提供股票、债券和衍生品等交易服务。

该交易所吸引了来自世界各地的投资者,并成为全球资本市场的重要组成部分。

金融监管机构对英国金融体系的稳定和透明起着重要作用。

英国金融行为监管局(FCA)负责监管金融市场的运作,保护投资者的权益。

英国银行业监管局(PRA)负责监管银行业的安全和健康。

这些机构确保金融机构遵守法规,维护金融市场的稳定和公正。

除了上述机构,英国还有一些其他特殊的金融机构。

例如,英格兰银行是英国的中央银行,负责货币政策和金融稳定。

英国政府还设有财政部,负责制定经济政策和财政政策。

英国的金融体系是世界上最重要的金融中心之一,拥有多样化的金融机构和服务。

这个体系的灵活性和创新性使得英国成为全球金融业的领导者之一。

通过严格的监管和稳定的金融市场,英国金融体系为投资者和企业提供了广泛的选择和机会。

近代英国的金融发展史

近代英国的金融发展摘要:自17世纪到20世纪初,作为日不落帝国的英国一直在政治制度经济发展科技进步上走在了全球的前列,特别是光荣革命以后资本主义的确立以及工业革命的发生使这个岛国快速发展。

现在我们聚焦他们的金融发展,透过这个曾经的全球金融中心的发展过程,我必然能看到一些历史的经验和教训,这其中必然有能为经济改革中的中国借鉴的地方。

关键字:银行业发展证券市场的发展英国一、引言近代英国的金融发展主要可以分成两个部分级银行业的发展和证券市场的发展。

当然这两个部分有着紧密的联系,为了更清晰的看到英国金融发展的过程,以寻找其中的规律我们暂时把它们分开。

我会先简述发展过程和期间重要事件的影响然后分析其中的关键。

在最后我在其中寻找作为中国发展的可借鉴之处并加以分析。

二、近代英国银行业的发展英国银行业的发展有如中国的春秋时期在不同时期都有不同形式的银行出现与其相应的国情适应,趋于百家争鸣的多元化发展,促进了英国经济在不同地区不同行业不同规模都的到了极大的发展,而在19世界下半期开始银行业又是在规模和功能上走向了大一统,使得英国银行体系集中化和稳定,和秦国的大一统可谓异曲同工之妙。

(一)、百家争鸣时期16世纪英格兰的商业繁荣为伦敦金融市场的逐步发展奠定了基础。

17世纪中期开始的资产阶级革命,在英国建立起正式的君主立宪制度,从多个方面推动英国的金融发展。

繁荣的贸易促进金融业的发展,金融反服务于商业。

17世纪开始之时,英国已经存在有多种不同类型潜在的本土银行家,其中比较突出的是金匠,他们的创新是支票、内陆汇票以及银行券等纸质支付文件(纸质货币)。

随着业务范围的扩展最终形成了现代意义上的银行业务:存款、结算、贴现和发行银行券。

英格兰银行,英格兰银行是根据1694年6月的《Ways and Means Act》成立的股份制银行公司,在随后的时期它在英国的银行业扮演着举足轻重的角色,起初的主要作用是为政府筹款,之后逐步发展为英国的中央银行。

英国金融监管体系和市场透明度

英国金融监管体系和市场透明度金融监管是保障金融市场稳定和公平的重要保障机制,而市场透明度则是金融市场良好运行的基础。

英国作为全球金融中心之一,其金融监管体系和市场透明度备受瞩目。

本文将从英国金融监管体系的主要特点、监管机构的职责与作用以及市场透明度的保障等方面进行探讨。

一、英国金融监管体系的主要特点英国的金融监管体系具有以下几个主要特点:1. 高度专业化:英国金融监管体系建立了一套高效的机构体系,以确保各级监管机构具备专业、独立的监管能力。

这些机构包括金融行为监管局(Financial Conduct Authority, FCA)、银行监管局(Prudential Regulation Authority, PRA)等。

2. 法律法规的完备性:英国金融监管体系依靠严格的法律法规来规范金融市场的运作。

监管机构通过制定和完善法规,为金融市场提供有效的监管框架,确保各类金融机构遵循合规要求。

3. 独立性与透明度:英国金融监管机构享有相对独立的地位,不受政府干预。

这种独立性保障了金融监管的公正性和权威性。

同时,英国监管机构也注重信息透明度,及时向市场公布各类监管信息和裁决结果。

二、监管机构的职责与作用英国的金融监管机构主要包括金融行为监管局和银行监管局。

这两个机构分别负责金融市场的行为监管和金融机构的稳定监管,共同构建了英国的金融监管体系。

金融行为监管局(FCA)是英国金融监管体系的核心机构之一。

FCA 的主要职责是监管金融市场参与者的行为,包括证券公司、基金管理公司、保险公司等。

FCA负责制定并执行金融市场的行为规则,确保金融市场的公平、透明和高效运行。

此外,FCA还负责保护消费者权益,监督金融公司的合规运营。

银行监管局(PRA)是英国金融监管体系的另一个重要机构。

PRA的主要职责是监管银行等金融机构的稳定性和风险防控。

PRA负责制定并执行金融机构的风险管理规则,确保金融机构安全运营并保护存款人利益。

英国货币发展史与英国经济

英镑的稳定与英国的强盛

英镑的稳定是英国强盛的一个关键因素”。 英镑的稳定与两个因素有关。一个因素是 金本位制的确立。另一个因素是前述英国 “金融革命”中成立的英格兰银行,成为世 界上第一个真正意义上的中央银行 大英帝国的崛起,由英格兰银行独家发行 的代表英国国家权利的英镑替代黄金在全 球通用,人类史上第一只主权性质的国际 储备货币诞生了

18

谢谢观看

6

英国金本位制的发展

英国于1821年正式采用金本位制 1914年第一次世界大战爆发,英国废除金 本位制,英镑衰落,美元兴起 1925年5月13日,英国执行金块本位制 1931年9月21日被迫放弃金本位制

金本位制与英镑的发展

1821年,英国正式确立了金本位制,所谓金本 位制,就是以黄金作为本位币的货币制度,在该 制度下,各国政府以法律形式规定货币的含金量。 这一制度的典型特点就是自由铸造、自由兑换及 黄金自由输出和输入。公民可以将持有的纸币按 照货币含金量兑换为金币,各国之间不同的金铸 币按各自含金量形成固定比较,建立比较稳定的 国际货币联系,并允许黄金在国际间自由流动。 金本位的确立,加上英国在当时经济贸易的迅猛 发展,很快也确立了英镑的霸主地位,世界货币 进入了英镑世纪 国际金融货币体系,负责方案设计的 是经济学大师凯恩斯。凯恩斯不希望 美元凌驾于英镑之上,所以想要创立 一个世界通货,以达到遏制美元霸权 地位的作用。不过,经济学家的一厢 情愿很快就被现实政治利益所取代, 布雷顿森林协议最终确立了以美元为 基础的国际货币体系。

关于我们

4#419 组长:路洪梅 成员:王丽丽 高青 徐玮玮 吕文帅 张娜 王颖 韩冬梅 制作:全体成员 话剧编剧:王颖 演员:路洪梅 高青 王丽丽

英国的金融体系

英国的金融体系

(二)商业银行

零售性银行:清算银行、 信托储蓄银行 国民划拨银行。 商人银行:承兑所、发行所、贴现所。 外资银行:外国银行的分支机构、国际 财团银行。

பைடு நூலகம்

英国的金融体系

(三)非银行金融机构

房屋互助协会 国民储蓄银行 消费信贷公司 投资信托公司 单位信托公司 保险公司和养老基金

英国的金融体系

(四)英国金融体系的特点 1. 传统的中央银行模式

2. 典型的商业银行模式。 3. 传统与现代的金融机构并存。 4. 最早的重要的国际金融中心 5. 金融机构的兼并加速,加快了金融业的集 中。

英国的金融体系

英国的金融体系

(一) 英格兰银行

1694年成立, 私营商业银行 1946年成为中央银行

在英格兰和威尔士享有发行钞票的特权,苏格兰 和北爱尔兰两地由一般商业银行发行。

国际货币基金组织、世界银行的发起会员,不仅 总裁是世界银行总裁成员之一,还向国际货币基 金组织派遣轮换的主席和执行董事。

英国经济发展历程及其对全球的影响

英国经济发展历程及其对全球的影响英国的经济实力在世界范围内都是与众不同的,其历史上的发展和现阶段的经济体系、政策都为全球经济发展带来了深远的影响。

本文将深入探讨英国经济的发展历程及其对全球经济的影响。

第一章:英国经济发展历程英国的经济历史可追溯至17世纪初,当时的英国通过贸易和工业化的逐步发展成为了当时世界上的巨头之一。

在此基础上,英国逐步成为全球金融和商业中心,拥有强大的金融、制造业和服务业三大支柱行业。

在19世纪和20世纪初,英国的制造业以及对海外市场的开拓为英国带来了巨大的经济收益。

在此期间,英国的金融体系也得到了极大的发展,伦敦作为全球金融中心的地位日益稳固。

20世纪中期以后,英国的经济实力出现了相对衰退。

尽管英国在战后经济重建过程中取得了巨大的成就,但是在1980年代以后,英国的制造业产值逐步下降,贸易逆差不断上升,经济开始陷入困境。

近年来,英国的服务业成为了英国经济的支柱,特别是金融服务业的发展为英国经济发展注入了新的活力。

第二章:英国对全球经济的影响经过几个世纪的发展,英国的经济体系、金融体系和商业体系已经成为世界经济体系中极为重要的一部分。

以下是英国对全球经济的影响:1. 金融服务业的发展伦敦作为全球金融中心,已成为全球金融交易、资本集聚和金融创新的重要节点。

英国金融服务业的发达为全球经济发展注入了新的动力,同时也推动了英国经济的发展。

2. 贸易和工业发展英国曾作为世界贸易中心,其对全球贸易和工业化进程的推动是不可忽视的。

今天的英国对于贸易和工业仍然具有很大的影响力,在全球供应链中处于重要的位置。

3. 低税收的政策市场开放和低税收的政策为英国吸引了许多国际公司和投资者,这对于英国的经济和金融市场发展有着深远的影响。

同时也为全球经济和金融市场带来了一定的外部性。

结语英国的经济发展历程中,服务业的崛起和金融体系的发展为其经济发展带来了新的活力。

同时,英国在全球金融市场中处于重要的位置,成为全球经济的重要支柱。

英国的银行体系介绍

英国的银行体系介绍英国是世界上金融业最发达的国家之一。

伦敦是英国的金融中心,也是世界上主要的国际金融中心之一。

接下来小编为大家整理英国的银行体系介绍,希望对你有帮助哦!In the United Kingdom, financial institutions are categorized into two ma]or groups: the Recognized Banks and the Licensed Deposit Institutions. The criteria for each category are determined by the Bank of England~——the Central Bank. The Bank of England will consider the size of the institution, its management and also the number of participants who effectively direct the business, before decisions are made on the status of the financial institutions who apply for bank licenses in the United Kingdom.Let us look at the Recognized Banks.These banks provide a wide range of highly specialized banking services. According to the Banking Act 1979. "Recognized Banks" must satisfy the Bank of England of their high reputation and of their integrity, management and financial prudence. The wide range of services include: i. the acceptance of sight and time deposits); ii. loan and overdraft facilities; iii. foreign currency exchange and documentary credits and collections~; iv. financial advice for corporations and individuals; v. investment management and arrangements for the purchase and sale of securities.As for Licensed Deposits institutions, they only provide a limited range of services. The prime services are still based on the acceptance of deposits from the public although they are not required to satisfy the rules laid down for Recognized Banks. To obtain a license, the institution must satisfy the Bank of England'srequirement that all directors, controllers or managers of the institution must be an appropriate and proper person to hold that position and to conduce banking business in a proper manner.Let us now look at the major types of financial intermediaries~ in the United Kingdom.To begin with, we shall examine the role of the Clearing Banks. These are the dominating financial intermediaries in retail banking business~ in the United Kingdom. They handle the clearing functions of banks, and are responsible for most of the country' s cash distribution and money transfer functions, which include cheque payment services and also electronic fund transfers, etc.; The retail branch network of these banks is extensive with over 10,000 branches all over the country.Another type of financial intermediaries in the United Kingdom are discount houses. Discount houses provide a primary channel through which the Bank of England operates in the discount market to implement its monetary policy. Because of their easy access to the money market, discount houses act as market-maker in bills since they are the major underwriters of the weekly issuers of the Treasury bills of the Bank of England. Therefore, discount houses not only provide short-term funds for the government, they provide a channel for banks to adjust their portfolio holdings, i.e., their liquidity positions.The third type of financial intermediaries in the UK are the merchant banks~ and acceptance houses. Originally developed to handle businesses connection with trade, these merchant banks later expanded into foreign trade, foreign exchange and also bullion dealers. Many of the merchant banks are also acceptance houses. Indeed, their functions have now expandedconsiderably into major overseas operations, specializing in company financial advice, takeovers and mergers, underwritings which include the provision of additional capital through share floatation.Finally, we should look at foreign banks in England. As a major international financial centre, London has acted as a magnet to over 450 foreign banks, which have set up representative offices, branches, or subsidiary companies. Business focus on these foreign banks cover foreign currency dealings, international finance deals to foreign companies and governments, trade finance services to business.英国是世界上金融业最发达的国家之一。

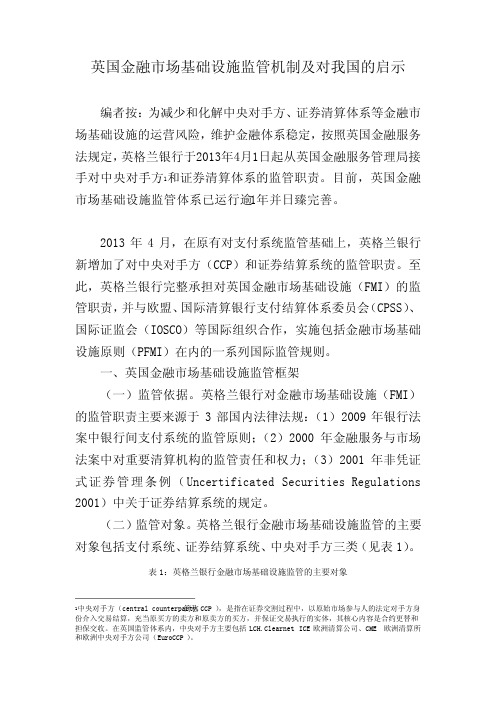

英国金融市场基础设施监管机制及对我国的启示

英国金融市场基础设施监管机制及对我国的启示编者按:为减少和化解中央对手方、证券清算体系等金融市场基础设施的运营风险,维护金融体系稳定,按照英国金融服务法规定,英格兰银行于2013年4月1日起从英国金融服务管理局接手对中央对手方1和证券清算体系的监管职责。

目前,英国金融市场基础设施监管体系已运行逾1年并日臻完善。

2013年4月,在原有对支付系统监管基础上,英格兰银行新增加了对中央对手方(CCP)和证券结算系统的监管职责。

至此,英格兰银行完整承担对英国金融市场基础设施(FMI)的监管职责,并与欧盟、国际清算银行支付结算体系委员会(CPSS)、国际证监会(IOSCO)等国际组织合作,实施包括金融市场基础设施原则(PFMI)在内的一系列国际监管规则。

一、英国金融市场基础设施监管框架(一)监管依据。

英格兰银行对金融市场基础设施(FMI)的监管职责主要来源于3部国内法律法规:(1)2009年银行法案中银行间支付系统的监管原则;(2)2000年金融服务与市场法案中对重要清算机构的监管责任和权力;(3)2001年非凭证式证券管理条例(Uncertificated Securities Regulations 2001)中关于证券结算系统的规定。

(二)监管对象。

英格兰银行金融市场基础设施监管的主要对象包括支付系统、证券结算系统、中央对手方三类(见表1)。

表1:英格兰银行金融市场基础设施监管的主要对象简称CCP),是指在证券交割过程中,以原始市场参与人的法定对手方身1中央对手方(central counterparty,份介入交易结算,充当原买方的卖方和原卖方的买方,并保证交易执行的实体,其核心内容是合约更替和担保交收。

在英国监管体系内,中央对手方主要包括LCH.Clearnet、ICE欧洲清算公司、CME欧洲清算所和欧洲中央对手方公司(EuroCCP)。

监管对象 支付系统 证券结算系统 中央对手方主要内容 大额支付系统CHAPS,提供实时全额清算服务)、快速支付服务FPS(提供电子零售交易服务)、BACS(提供大批量和小额支付服务)、CLS(包括英镑在内的17种货币的清算服务)非凭证式证券结算系统、EUI(提供英国国债和货币市场结算和本地证券交易)LCH.Clearnet(提供一系列外汇和OTC产品清算)、ICE欧洲清算公司(外汇交易衍生品和OTC的CDS清算)、CME欧洲清算所(利率和大宗商品衍生品的OTC交易清算,可能拓展至其他外汇交易产品)、欧洲中央对手方公司(EuroCCP,提供股票清算服务但计划近期终止服务)(三)监管框架。

80年代以来英国金融体制的变革

二、英国金融衍生市场 的发展和演变

$*,% 年伦敦证交所开始推出金融期权产品, ! (&’()) 这一市场被称为伦敦期权交易市场 , 主 要经营股票期权及金融时报股指期权; $*%" 年 成 立 伦 敦 金 融 期 货 交 易 所 (&/334),主要交易金融期货产品,$*%5 年之 后又开始引入金融期权产品,主要交易货币期权 及利率期权和指数期货期权。这两种业务在 $*%+ 年的大爆炸后均得到迅速的发展。 $**$ 年证券投资委员会 0/6 允许期货及期 (3(3) 权基金 将其持有资产的 $#7 投资于金融衍 (.3(3) 生产品; 允许高风险期货及期权基金 将其 持有资产的 "#7 投资于金融衍生产品, 这一系列 措施促进了金融衍生市场的发展。 由于 &’() 在 "# 世纪 %# 年代中后期业务 日益滑坡,以及为了应对来自法德等国金融衍生 市场的竞争,$**" 年 8 月 &’() 与 &/334 合并 为“伦敦国际金融期货期权交易所” ( &/33(4)。 $**+ 年 * 月 &/33(4 又与伦敦商 品交易所进行合并,但习惯上仍然称为 &/334。 合并重组后的 &/334 业务蒸蒸日上, 一度超过芝

环 球 金 融

( (F?:7>8?=G: D>G:H?I:>? E87J:?)取代了此前的 0’E K 0>F=H?:9 ’:LM7=?=:H E87J:? N 。但相对于法兰 克福的创业板“新兴市场”( O:M:7 E87J?)而 言,无论 0’E 或 (DE 均未能取得重大成功。 迫于形势,伦敦证交所终于在 $))2 年 $# 月 推出 ’?<LJ PQLR8>S: &789=>S ’TH?:I K ’P&’ N 交易 系统,以电脑自动交易撮合方式取代了原来的造 市商制度(UM<?: C 97=G:> HTH?:I),实现了交易 方式的重大转变。 $))% 年初,英格兰银行初步拟定计划,把 英国的即时清算系统通过内联网络泛欧系统 &(16P& 与其他欧共体的即时清算系统相联,由 英格兰银行负责英国国内的中央即时清算体系与 内联网络的联结,新成立的 VW(X’ 公司负责扩 大原有的网络以包容欧元的结算。 为了适应欧洲金融一体化的进展,顺应欧洲 各国证券市场纷纷走向联合以增强竞争力的潮 流, $))% 年 2 月伦敦证交所和法兰克福的德国 证 交 所 ( .:M?LR: /<7H:) 宣 布 结 盟 , 计 划 在 "### 年 $$ 月之前建设共同的欧洲证券交易平 台,但此后未能取得实质性进展。 $))) 年 Y’P 推 出 技 术 板 块 &:LRE87J, 由 $2# 家已在伦敦证交所上市的公司股票组成。 &:LRE87J 不采用另外单独组建市场的方式,而 只是通过单独编制这一市场的指数,反映伦敦证 交所高科技企业的经营及成长状况,以利于投资 者更好地鉴别及增加对此类企业的投资。 "### 年 + 月伦敦证交所和德国证交所宣布 了合并计划,计划由它们各占 +#, 的股份,合 并成立“国际证券交易所”(= C A),将德国证 交所的主板市场并入 Y’P,将 Y’P 的创业板并入 德国证交所。但由于种种原因最终不得不在 "### 年 ) 月宣布放弃。 与此同时,"# 世纪 %# 年代以来英国的货币 市场也实行了如下的一些主要改革措施: $))* 年 $ 月,英格兰银行宣布开放英国国 债的出售及回购市场。改变了此前英格兰银行中 央国债办公室(V6Z)直接交易的对象仅局限于 国债造市商、对国内外的国债投资者实行不同的 税收待遇、所有国债交易必须在英国国内清算等 做法。希望通过开放国债市场的措施吸引更多的

英国的发展知识点总结

英国的发展知识点总结英国是一个历史悠久、文化灿烂的国家。

在过去的几个世纪里,英国经历了许多风雨,但它始终是世界上最具影响力的国家之一。

英国发展的知识点涉及政治、经济、社会、文化等方面,下面我们将逐一进行总结。

一、政治1. 英国的政治体系英国是一个君主立宪制国家,国家元首是英国君主。

英国的政治体系基于议会制度,议会由两个议院组成:上议院和下议院。

上议院是贵族院,下议院是民选议会。

英国的首相是由下议院多数党的党魁担任,是政府的首脑。

2. 英国的政党制度英国主要的政党有保守党、工党和自由民主党。

保守党一直是英国政治上的重要力量,工党也具有相当的影响力。

两党轮流执政,自由民主党在某些地方也有一定的选民支持。

3. 英国的殖民主义英国曾经是世界上最大的殖民帝国之一。

它曾经殖民了美洲、非洲、亚洲和大洋洲的大部分地区。

殖民主义对英国政治、经济和社会发展产生了深远的影响,也是英国政治历史上的重要组成部分。

4. 英国的政治改革英国进行过一系列的政治改革,其中最重要的是1832年通过的《大选法案》。

该法案取消了一些地方的选区,增加了其他地方的代表人数,使英国政治更加民主化和公平。

二、经济1. 英国的工业革命英国是世界上第一个工业化国家,18世纪末19世纪初发生了著名的工业革命。

工业革命使英国成为全球最大的经济实体之一,也给世界经济带来了深远的影响。

2. 英国的金融体系伦敦是世界金融中心之一,英国拥有完善的金融体系和银行业。

英国的金融服务业对全球经济产生了重大作用,是英国经济一个重要支柱。

3. 英国的贸易英国是一个贸易大国,尤其是在其殖民时期。

直到现在,英国仍然是一个重要的贸易国家,贸易额在全球经济中占有较大份额。

4. 英国的经济改革英国进行过一系列的经济改革,从撒切尔夫人的私有化政策到布莱尔时代的劳动力市场改革,都对英国经济产生了深远的影响。

三、社会1. 英国的社会福利制度英国有比较完善的社会福利制度,包括医疗保健、教育、住房等。

英国金融监管体系及其对我国的借鉴

英国金融监管体系及其对我国的借鉴随着经济全球化的不断深入,金融领域的交流与合作也越来越活跃。

在这一过程中,英国的金融监管体系成为了一个备受关注的热点话题,许多国家对英国的监管模式进行了借鉴和参考。

本文将介绍英国的金融监管体系,并探讨其在对我国金融监管体系的借鉴上的启示。

一、英国金融监管体系的概述英国的金融监管主要由两个机构组成:金融行为监管局(Financial Conduct Authority,FCA)和银行业监管局(Prudential Regulation Authority,PRA)。

其中,FCA主要承担对金融市场和金融机构的日常监管职责,其目标是保护投资者和维护金融稳定;PRA则负责对银行业金融机构进行宏观监管和微观监管,其目标是确保银行业金融机构的安全和稳健经营。

英国的金融监管体系采用了“双重监管”模式,即PRA对银行进行宏观监管和微观监管,负责对银行的安全性和稳健性进行监管,而FCA则对市场行为和金融机构的运作进行监管。

这种监管模式确保了金融机构的安全和运作的合法性,同时保障了投资者和市场的利益。

此外,英国的金融监管体系还加强了事中监管和事后监管,加强了对金融机构风险管理和内部控制的监管力度,并制定了监管规则和标准,确保了监管的公正和透明。

二、英国金融监管体系的优势英国的金融监管体系具有以下几个优势。

1. 监管机构职责明确、分工合理英国的金融监管体系在监管职责的分工上比较合理,PRA和FCA分别负责不同的监管领域,彼此互相配合,相互协调,以确保监管职责的无缝衔接。

这种分工不仅能够提高监管效率,也能够更好地保障市场的稳定和投资者的利益。

2. 监管法规完善、制度健全英国的金融监管体系在法规和制度方面相对完善,监管规则和标准明确,完善的制度架构保证金融监管机构实施监管的规范化和组织化。

这些规则和制度的制定和实施能够有效防范金融风险,保护市场的稳定和投资者的权益。

3. 监管手段灵活、创新性强英国的金融监管体系在监管手段方面,始终保持着灵活性和创新性。

美国、英国、日本、德国的金融体制与金融立法

其他国家的金融体制与金融立法【美国】1、美国的金融体制美国的金融法律主体主要有联邦储备体系 (中央银行体系)、联邦证券交易委员会、商业银行 (包括国民银行和州立银行)、投资银行、政府专业信贷机构 (包括进出口银行、土地银行、合作社银行、住宅信贷机构)、储蓄信贷机构 (包括储蓄贷款协会、互助储蓄银行、信用联合社、人寿保险公司) 以及养老基金、货币市场互助基金、证券交易所等。

这些金融机构的协调运作, 加上美国双重分权的政治体制, 形成了颇具特色的美国金融体制。

1.单一银行制。

是指银行业务完全由独立的商业银行运营,不设立或不允许设立分支机构的银行制度。

其设立初中在于防止金融托拉斯吞并小银行的现象发生。

根据美国1863年2月颁布的《国民银行法》及其后的几部银行法的规定,国民银行不得跨洲开设分支行。

二次世界大战后,美国当局对商业银行设立夸州分支机构的限制经历了逐渐放松的过程,直至1994年美国国会通过立法,允许商业银行夸州设立分支机构。

2.双重注册制。

指金融机构既可以在联邦金融管理机构注册登记,又可以在各州的金融管理机构注册登记。

3.多头监督管理体制。

指对金融机构的监督管理由财政部货币监理局、联邦储备委员会、联邦存款保险公司、州政府银行等多家机构分头负责的金融监督管理体制。

就银行而言,在联邦一级,由财政部货币监理局、联邦储备体系和联邦存款保险公司依据不同的分工对银行进行监管;在州一级,州银行还要受州银行监理官的管制。

证券交易方面,投资银行、证券交易场所和商业银行均要受到证券交易委员会的领导和管理。

4.分业经营。

根据美国《1933年银行法》规定,商业银行不能从事投资银行业务,也不能从事长期贷款等储蓄信贷机构的业务;相应地,投资银行和储蓄贷款协会、互助储蓄协会、信用合作社、人寿保险公司等金融机构也不能从事活期存款和工商信贷等商业银行业务。

但是,这种对金融机构从业范围的限制近年来考试松动,出现了混业经营的态势。

四、西方国家的金融机构体系

2.抵押银行 是专门从指土地、房屋及其他不动产抵押贷款 的专业银行 不从事一般的商业银行存款业务 资金来源一般是发行不动产抵押证券、债券及 短期票据 贷款业务有两大类:办理以土地为抵押的长期 贷款;办理以城市房屋为抵押的长期贷款

3.投资银行 专门为工商企业提供证券投融资服务和办理长 期信贷业务的银行 实属非银行金融机构 区别于商业银行的显著特点: 其一,资金来源(主要靠发行股票和债券筹 集); 其二,主要服务于资本市场:这是区别于商业 银行的标志

(三)各类专业银行

指专门经营指定范围的金融业务和提供 专门性金融服务的银行。

现代专业银行的类别主要包括:

1.储蓄银行

专门吸收居民储蓄存款并为居民提供金融服务的银行。 资金来源除自有资本外,主要是吸收居民储蓄存款, 还通过货币市场借入资金 资金运用主要是为居民提供消费贷款、对市政机构贷 款、购买政府债券等 近年来与商业银行间的竞争日趋激烈

五、中国的金融机构体系

(一)我国金融机构的建立

中国人民银行的建立是新中国金融体系诞生的标志。 中国人民银行接管了官僚资本的银行及其他金融机构。对 民族资本银行和私人钱庄采用了保存、监督和逐步改造的 办法。在农村按照农民自愿互利和平等的原则,逐步建立 起农村信用合作社。

到1953年前后,我国已基本上建立了以中国人民银行 为核心和骨干,少数专业银行和其他金融机构为辅助 与补充的新中国金融机构体系。

中国证监会的主要职责

研究和拟定证券期货市场的方针政策、发展规划;起草证券期货市场的 有关法律、法规;制定证券期货市场的有关规章。 统一管理证券期货市场,按规定对证券期货监督机构实行垂直领导。 监督股票、可转换债券、证券投资基金的发行、交易、托管和清算;批 准企业债券的上市;监管上市国债和企业债券的交易活动。 监管境内期货合约上市、交易和清算;按规定监督境内机构从事境外期 货业务。 监管上市公司及其有信息披露义务股东的证券市场行为。 管理证券期货交易所;按规定管理证券期货交易所的高级管理人员;归 口管理证券业协会。 监管证券期货经营机构、证券投资基金管理公司、证券登记清算公司、 期货清算机构、证券期货投资咨询机构;与中国人民银行共同审批基金 托管机构的资格并监管其基金托管业务;制定上述机构高级管理人员任 职资格的管理办法并组织实施;负责证券期货从业人员的资格管理。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1英国金融体系:以英国财政部和英格兰银行为核心以零售型银行商人银行海外银行贴现行房屋互助协会保险公司投资信托公司和单位信托公司等各类金融机构为主体,以英镑货币市场英国资本市场欧洲货币市场英国保险市场及伦敦外汇市场等各类金融市场为依托的多层次金融机构和多功能金融市场并存的金融体系金边债券:指由因格兰银行代表英国政府为筹集资金而发行的一种可转让性债券。

零售性银行:指从个人和小企业吸收数量大,金额小的存款,然后向相同群体发放贷款。

合理票据:由银行承兑的商业票据而又符合英格兰银行规定的若干标准,即票据是短期的,发行的目的不是为了筹集资本,承兑是合格的等。

杠杆租赁:是一种融资性节税租赁,出租人一般只需提供设备金额的部分投资就可获得其所有权享受全部设备的投资税收优惠代理融通:是一种应收帐款的综合管理业务,指的是由商业银行代客户收取应收账款,并向客户提供资金融通的一种中间业务。

英国资本市场:是英国和外国政府出售公债,英国和外国工商企业筹集中长期资金的场所,是进行中长期借贷的金融市场单位信托公司:将公司资本额分成票面价值较小的许多单位后再公开出售,由投资者按有关规定认购并且保证投资者可以像兑换其他有价证券一样随时将手中所持有的单位兑换成现金。

认股权证:是授予持有人一项权利,在到期日前以行使价购买公司发行的新股欧洲债券:是指以外在通货为单位,在本国外在通货市场进行买卖的债券独立董事:指这些董事既不是交易所的雇员也不是交易所的会员或与交易所有合作关系的人员2金融市场类型:交易对象,货币.资本.黄金.外汇|金融工具的约定期限,短期资本.长期资本|金融交易的功能,初级.次级|是否立即交割,现货.远期.期货. 1844年《银行特许法》颁布英格兰银行组织分为:货币稳定部,金融稳定部,金融服务局中央银行有发行的银行,政府的银行,银行的银行三大职能零售性银行有:清算银行.英格兰银行银行部,国民划拨银行,信托储蓄银行等作用股份制银行分为:决策系统,执行,监督,管理特别金融机构的组成:金融行,代理融通公司,风险资本公司。

贴现市场分为国库券市场,长期资金拆借市场,商业票据市场,短期金融工具这四大市场。

伦敦外汇市场:组织结构,市场主持人.外汇经纪人|交易方式,即期外汇交易.远期外汇.期权外汇.期货外汇|交易所涉地点,两点套汇.多点私营养老金计划分为:自行管理的和交由保险公司管理的。

3银行同业市场的职能:1)银行同业市场能帮助银行平衡资金余缺2)银行同业市场为非银行机构提供了短期存款的场所3)银行同业市场为一些中小银行提供了筹集资金的场所。

伦敦发展为欧洲货币市场的主要中心的原因:内1)伦敦早已是世界各国银行进行国际银行业务的一大中心2)伦敦是世界最大的国际债券市场之一3)伦敦是主要的国际股票发行和交易中心4)伦敦拥有世界上最大的外汇市场5)西方国家逐步放松外汇管理制促进了欧洲货币市场的发展欧洲货币市场的资金来源:1)商业银行.国际银团及大型工商企业是伦敦的欧洲货币市场的重要资金提供者2)石油输出国的大量油款曾一度是主要来源之一3)大型跨国公司和国际银行出于业务需要将大量资金投放在欧洲货币市场4)有关国家政府和中央银行是其重要的资金来源5)派生存款使得其资金额增加伦敦证劵交易所是如何推动经济发展的:1)加速资本的积累和集中2)为人们进行投资提供了场所3)向人们提供各种经济信息4)有效地促使公司改善经营管理和扶植新兴产业的发展5)正确的引导投资方向有利于合理分配资金和提高了资金使用效益金边债券市场的改革主要内容:1)取消固定的最低佣金规定2)该单一资格制度为双重资格制度3)要求金边债券市场的参与者必须成为伦敦证劵交易所的会员4)金边债券市场的批发性交易从伦敦证劵交易所移出改为通过电话网络同主要客户进行直接交易5)实现金边债券市场的国际化伦敦外汇市场的职能:1)继续发挥了外汇兑换汇付及调剂的传统作用2)防止外汇汇率风险促使金融市场稳定3)服务于其他金融市场4)形成外汇汇率体系发挥汇率对经济发展的调节作用英国银行的特点:1)十分重视传统惯例,通过实践再进行总结,然后再形成法律条文2)通过贴现行来控制市场现金的松紧度和影响利率水平3)专业化银行制清算银行的职能:接受存款|提供贷款和放款|经营消费信贷和租赁|经营票据和进行投资|信托投资业务|国际业务|证券交易业务|其他业务活动4英格兰银行实施货币政策的手段:1)短期利率:短期利率分为三个阶段.英格兰银行利率是通过调整再贴现率,贴现行的资金减少使得清算银行不得不提高贷款利率和存款利率|最低贷款利率采取国库券中贴现行来决定的最低贷款利率比贴现率高0.5个百分点|基础利率是英格兰银行按规定清算银行的利率2)公开市场业务,在英国的货币市场和金边债券市场主要买卖的是合格票据金边债券国库券地方政府债券3)特别存款:当银行系统流动性过大时,英格兰银行临时要求银行将一定比例的现金存入英格兰银行并加以冻结以期缩小准备金资产的供应从而压缩银行的放贷规模4)准备金要求:包括英格兰银行的存款余额.活期贷款及短期通知贷款国库券.财政部及地方政府的票据.一年期内的政府债券和合格的商业票据.还要保持相当于其合格负债1.5%的无息存款余额5)补充特别存款:实质是对银行实行直接行政监控的一种金融惩罚手段,主要目的是对银行接受存款和放贷实行数量控制6)超额融资:为控制广义货币供应量增长,英格兰银行采取的政策,英国政府通过出售金边债券和国民储蓄证以满足政府部门的借债要求但英国一度向非银行私营部门出售比政府实际借贷需求高得多的政府证券以期减少银行系统的存款7)要求.控制.指:要求分为两类一是数量性要求即资本充足率和贷款数量,二是结构性要求即资产结构合理化。

5期货交易与远期外汇交易的异同,期权交易和远期外汇交易的异同:期货和远期外汇的不同点:买卖双方的合同与责任关系|合同规范程度|收取手续费|实现交易的场所和方式|报价内容|是否直接成交和收取佣金|交割方式|保证金制度不同|价格波动|客户的范围|经济功能外汇期货交易:买方和卖方各与伦敦票据交换所签订远期合同买方或卖方与票据交换所具有合同责任关系买卖双方无直接合同责任关系|外汇期货市场对买卖外汇期货或成交单位.价格.交割期限等都有统一的标准化的规定,按规定买卖不得逾越也不能灵活掌握|每一标准合同,票据交换所收取一定的手续费|在伦敦国际金融期货与期权交易所通过公开喊价并以拍卖的方式进行交易|买方或卖方只报出一种价格,买方报买价卖方报卖价|通过经纪人,收取佣金|一般不最后交割|交易各方都应缴纳保证金|具有每日价限和扩充性价限|一般公众都可参加|除了提供冲销机能方便贸易外还允许和鼓励合理的投机远期外汇交易:买卖双方签订远期交易合同,买卖双方具有合同责任关系|买卖远期外汇的成交单位.价格.交割期限.交割地点都没有统一规定,买卖双方可自由商定|银行不收手续费|无具体市场,通过银行的柜台业务进行,电讯工具为主要方式|买方或卖方报出两种价格即卖价和买价|一般不通过经纪人,不收取佣金|大多数最后交割|没有每日价限|只进行大宗外汇买卖的顾客才能参加|不鼓励外汇投机外汇期权交易和远期外汇交易的差异:交易性质|合同金额|合同期限|交易方式|担保者|交易参与者|保证押金外汇期权交易:购买期权合同的买入者拥有买进的权利合同的卖出这则要承担合同义务|标准规定金额|标准规定期限,但可在期限内任何时间交割|在伦敦国际金融期货与期权交易所内以公开喊价拍卖的方式成交,也通过电话等电讯网络成交|伦敦票务交换所|伦敦国际金融期货与期权交易所的会员及通过这些会员开户的公众客户|买入者只交付合同购入价格,卖方则根据每日市场标准价存押保证金远期外汇交易:合同的买卖双方都要承担合同义务|交易时由双方商定|交易时双方商定合同期限|买卖双方通过电讯工具直接磋商成交|无|大多数是公司企业及其他各种机构参加|无,但必须具有与银行的确认关系及借贷限额6.1986年伦敦证券交易所的改革原因.效果及现行做法:1986年以前实施的体制特征是严格的会员制度,单一资格制度,伦敦证券交易所的证券批发商实际上就是市场主持者,证券经纪商交易的高低按议价.固定价格和按费率计价这三种方式向客户收取佣金。

这样做法的弊端有:不利于促进证券批发商之间的有效竞争和促进证券业务的发展|不利于证券市场的正常运行|不利于促使证券经纪商之间的竞争和影响到机构投资者得利益|不利于外国资本进入英国证券市场|导致英国资本外流。

1986年大爆炸改革的主要内容是:取消了原有的最低佣金制度,改为交易双方可以通过协商的方式来确定佣金|废除单一资格制度,改为实行新的兼营证券批发与经济双重资格制度|对有关交易所会员所有制的规定进行修改,允许非交易所会员全部收购交易所会员和允许公司会员加入交易所|采用先进电子技术实行了证券交易系统的电子化。

现行做法:改革固定的佣金制度,允许大型公司直接进入交易所进行交易,放宽对会员资格的审查允许批发商与经纪人兼营,证劵交易全面实行电脑化,巩固了其在同际证券市场中的地位。

7英国金融机构的主要职能以及资金来源和用途:英国金融机构包括房屋互助协会.国家储蓄银行.特别金融机构.保险公司.养老金基金机构.投资信托公司.单位信托公司。

1)房屋互助协会创建之初是由一些经济收入不高但又希望自己拥有住房的技术人员和小业主自发组织起来的,其发展原因是:1.对小额储蓄者具有较大吸引力2.具有合作社的性质,在存贷款业务上实行低利差政策3.其迅速发展与英国公众所认同的租房不如买方这一观点是分不开的4.英国政府为其提供了较为优惠的条件5.英国个人部门的储蓄率大幅上升。

其主要业务内容是:借短贷长和两头在外即从个人储蓄者那里借入短期资金然后再向个人借贷者做长期放贷。

2)国家储蓄银行的主要职能是通过各种形式的储蓄和投资工具吸收个人储蓄者的存款并将这部分储蓄投资于指定的证券,其中大部分为政府债券,这实际上也弥补了政府借贷的需要。

3)特别金融机构:分成金融行.代理融通行公司.风险资本公司4)保险公司:保险业务实质就是在保险单持有人之间分散某种风险。

保险公司按业务性质分为长期保险和普通保险,英国保险公司把吸收的大量保险费投资于英国的资本市场并运作到工商企业者手中以满足其对资金的需求。

5)养老金基金机构:资金来源是私人或政府缴纳的养老金。

现行养老金计划分为政府养老金计划,职业养老金计划,个人养老金计划。

养老金资金用途主要是将资金直接投资于不同的投资市场6)投资信托公司主要职能是依靠专门的投资经验和经营技巧,将从公司股东那里获得的资金分散投资于多种证券.房地产或其他投资场所以帮助投资者获得较高的投资收益和减少投资风险,其资金来源是大量的小额储蓄者和一些工商企业资金用途是政府证券.英国公司证券.地方政府证券.房地产等。