中水渔业2019年财务分析详细报告

中水渔业2019年财务分析结论报告

中水渔业2019年财务分析综合报告中水渔业2019年财务分析综合报告一、实现利润分析2019年实现利润为2,036.25万元,与2018年的5,420.76万元相比有较大幅度下降,下降62.44%。

实现利润主要来自于营业外收入。

但企业的经营业务处于亏损状态,盈利基础并不稳定。

营业收入下降,企业出现了经营亏损,经营形势进一步恶化,应采取措施。

二、成本费用分析2019年营业成本为55,555.01万元,与2018年的58,958.3万元相比有所下降,下降5.77%。

2019年销售费用为3,591.71万元,与2018年的3,433.07万元相比有所增长,增长4.62%。

2019年尽管企业销售费用有所增长,但营业收入却有所下降,表明企业销售活动开展得不太理想。

2019年管理费用为7,606.51万元,与2018年的7,814.55万元相比有所下降,下降2.66%。

2019年管理费用占营业收入的比例为13.14%,与2018年的12.48%相比有所提高,提高0.67个百分点。

而企业的营业利润却有所下降,企业管理费用增长并没有带来经济效益的增长,应当关注支出的合理性。

2018年理财活动带来收益492.18万元,2019年融资活动由创造收益转化为支付费用,支付162.83万元。

三、资产结构分析与2018年相比,2019年存货占营业收入的比例出现不合理增长。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中水渔业2019年是有现金支付能力的。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

中水渔业 2019 第三季度财报

中水集团远洋股份有限公司2019年第三季度报告正文证券代码:000798 证券简称:中水渔业公告编号:2019-034 中水集团远洋股份有限公司2019年第三季度报告正文第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人宗文峰、总经理叶少华、主管会计工作负责人刘振水及会计机构负责人(会计主管人员)张金英声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□是√否非经常性损益项目和金额√适用□不适用单位:人民币元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东和表决权恢复的优先股股东总数及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易√是□否2、优先股股东总数及前10名优先股股东持股情况表□适用√不适用第三节重要事项一、报告期主要财务数据、财务指标发生变动的情况及原因√适用□不适用说明:1.预付账款比年初增加746万元,增长810.93%,主要是预付贸易鱼货采购款及船舶修理款增加所致;2.其他应收款比年初增加1,068万元,增长91.90%,主要是押金增加所致;3.在建工程比年初增加3,419万元,主要是本期造船及瓦努阿图综合渔业基地建设所致;4.预收账款比年初增加528万元,增长187.01%,主要是预收贸易鱼货销售款增加所致;5.应付职工薪酬比年初减少2,842万元,降低54.03%,主要是本期支付年初计提的船员工资及职工奖金等所致;6.递延收益比年初增加1,326万元,增长98.11%,主要是本年收到船舶报废拆解补助资金所致;7.财务费用比上年同期增加261万元,主要是汇率变动所致;8.资产减值损失(损失以“-”号填列)同比增加952万元,主要是汇率变动以及已计提减值损失转回所致。

海洋渔业局2019年度经济运行分析

全文共计1459字

今年我局按照“海洋强县、绿色发展、民生优先”的工作部署,保障保护并举,产业产值共升,扎实做好用海项目审核、批报、环评等各项服务工作,进一步打响我县水产品品牌,推动海洋与渔业经济的平稳健康发展。

据统计,2019年全县渔业经济总产出40.13亿元,同比增长4.7%,其中:渔业产出21.02亿元,同比增长7.5%,水产品总产量20.81万吨,同比增长2%,渔民人均收入14961.88元,同比增长13.2%。

现将我县渔业经济运行情况、存在问题分析如下:

一、2019年度渔业经济运行的基本态势

1、海洋捕捞业基本稳定。

今年海洋捕捞产量为16287吨,比去年同期略有减少-0.63%,海洋捕捞产出1.59亿元,比去年1.51亿元稍有增长。

今年产量减少原因为捕捞渔船减少19艘。

2、养殖业稳步增长。

今年海水养殖产量为188042吨,同比增长2.3%,海水养殖产出18.32亿元。

同比增长8.6%。

今年,涅浦永加沙蚕养殖合作社引进沙蚕养殖新品种试养成功。

目前养殖面积10亩,每亩产量1.2吨,销出价格100元/公斤,主要出口日本等国家,产量高,经济效益好,明年打算再扩大养殖面积、自育苗,养殖、销售一条龙服务。

3、扎实推进,促进渔民增收增效。

一是“科技进塘入场到位,助推健康安全增收”。

二是加强渔业科技推广,普及先进实用技术,共免费为养殖户和养殖企业检测水质150多批次。

三是以科技入户为抓手,为渔业生产做好服务,对全县6个采集点计面积8070亩的青蟹、白对虾、紫菜进行定点、连续、长期的监测。

1。

基于哈佛框架下的中水渔业财务分析

财务分析2023-11-06•业务介绍•财务业绩分析•竞品分析•未来展望•总结与建议目录01业务介绍中水渔业简介中水渔业是一家以远洋渔业为主的上市公司,其业务涵盖了远洋捕捞、水产品加工、冷藏运输等领域。

公司总部位于中国江苏省南京市,拥有多艘远洋渔船和一座大型水产品加工厂。

中水渔业以提供高质量的海洋水产品为己任,致力于满足国内外消费者对健康、安全、环保的水产品的需求。

行业地位与特点远洋渔业是一个具有较高市场价值的行业,中水渔业在该行业中处于领先地位。

远洋渔业具有高投入、高风险、高回报的特点,需要企业具备强大的资金实力和风险管理能力。

远洋渔业面临着复杂的政策环境和市场变化,需要企业具备灵活的应变能力和战略眼光。

战略定位与发展规划中水渔业的战略定位是成为国内领先、国际一流的海洋水产品提供商。

中水渔业的发展规划是继续扩大远洋捕捞业务规模,提高水产品加工技术水平,拓展国内外市场,提高企业的核心竞争力。

中水渔业将加强与国内外企业的合作,推动行业的可持续发展,为消费者提供更加优质、健康、安全的水产品。

02财务业绩分析中水渔业在2018年至2022年期间的财务数据表现出了波动的趋势。

其中,2019年和2020年总营收同比下降,而2021年和2022年总营收同比增长。

具体分析如下:1. 2019年总营收同比下降7.59%,这可能是因为市场竞争加剧、经营策略调整或其他内部或外部因素所致。

2. 2020年总营收同比下降23.05%,这可能是由于市场环境恶化、疫情影响或其他不利因素导致的。

3. 2021年总营收同比增长3.84%,这可能是由于公司经营状况改善、市场需求回升或其他有利因素影响的结果。

4. 2022年总营收同比增长29.05%,表明公司在过去一年中取得了显著的增长,可能是因为市场需求增加、公司经营策略得到有效执行或其他有利因素影响的结果。

总体而言,中水渔业的财务状况在波动中表现出一定的稳定性,但需要关注市场竞争和经营策略的调整,以保持持续稳定的发展。

中水渔业:2019年第三季度报告全文 (1)

中水集团远洋股份有限公司2019年第三季度报告全文中水集团远洋股份有限公司2019年第三季度报告2019年10月第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人宗文峰、总经理叶少华、主管会计工作负责人刘振水及会计机构负责人(会计主管人员)张金英声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□是√否非经常性损益项目和金额√适用□不适用单位:人民币元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东和表决权恢复的优先股股东总数及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易√是□否2、优先股股东总数及前10名优先股股东持股情况表□适用√不适用第三节重要事项一、报告期主要财务数据、财务指标发生变动的情况及原因√适用□不适用说明:1.预付账款比年初增加746万元,增长810.93%,主要是预付贸易鱼货采购款及船舶修理款增加所致;2.其他应收款比年初增加1,068万元,增长91.90%,主要是押金增加所致;3.在建工程比年初增加3,419万元,主要是本期造船及瓦努阿图综合渔业基地建设所致;4.预收账款比年初增加528万元,增长187.01%,主要是预收贸易鱼货销售款增加所致;5.应付职工薪酬比年初减少2,842万元,降低54.03%,主要是本期支付年初计提的船员工资及职工奖金等所致;6.递延收益比年初增加1,326万元,增长98.11%,主要是本年收到船舶报废拆解补助资金所致;7.财务费用比上年同期增加261万元,主要是汇率变动所致;8.资产减值损失(损失以“-”号填列)同比增加952万元,主要是汇率变动以及已计提减值损失转回所致。

2019年渔业增收情况汇报-word范文 (2页)

2019年渔业增收情况汇报-word范文本文部分内容来自网络,本司不为其真实性负责,如有异议或侵权请及时联系,本司将予以删除!== 本文为word格式,下载后可随意编辑修改! ==渔业增收情况汇报今年以来,我市渔业继续保持了稳定发展的态势。

今年上半年,全市放养面积82.12万亩,比上年增加4.86万亩,增长6.3%,其中,特种水产品放养面积63.74万亩;完成水产品产量8.09万吨,比上年增0.13万吨,增长1.6%其中,实现渔业总产值6.92亿元,渔业增加值3.20亿元,同比略增。

但自6月21日进入梅雨季节以来,由于今年梅雨季节时间长,降雨范围广,雨量集中,降雨量大,客水来势猛,特别是淮河上中游洪水暴发,使我市地势较低的里下河地区遭受自1991年以来最为严重的洪涝灾害。

水产养殖受灾面积65万亩,损失水产品8.55万吨,直接经济损失7.15亿元。

渔业增收具体措施:(一)大力调整渔业结构,培育壮大特色渔业经济板块按照区域化布局的要求,科学制定“~-~年特色渔业发展规划”,重点培育壮大沿江和里下河两大特色渔业经济板块。

沿江地区,充分利用长江滩地资源、长江水产种质资源丰富和长江名特水产品市场畅销的优势,加快建设沿江特色渔业经济带;里下河地区,充分利用水资源丰富、生态环境优越、水产生产水平较高的优势,重点建设50万亩优质水产品生产基地。

(二)加快渔业科技创新步伐,不断提高科技化水平一是加快新品种的开发与推广。

重点抓了长江鳜鱼、鱼白鱼、长吻鮠、黄颡鱼等地方优势品种的深度开发和铜鱼、赤眼鳟、丁鱼岁、梭鲈等特色品种的适应性养殖。

二是加快科技创新。

着重在健康养殖技术、清洁化生产技术、和重大病害防治技术等方面,加强了攻关。

三是加快知识更新。

认真开展高层次。

从“中水渔业”的财务及经营风险的角度分析其股票投资价值

2、与资产有关的获利能力分析

2005 年 1 ~6月 2004年 2003年 2002年

9. 15 8. 10 5. 71 4. 66 2. 61 - 0. 13

1. 51 1. 39 1. 07 0. 96 0. 54 0. 10

分析 : 上述财务指标作为一静态指标 , 只表明在 报告期时点上的 负债保障程度 。从财务比率来看 , 公司短期偿债能力 强 , 特别是近两

年 。但大量货币资金闲置同时 也表明 公司的 经营过 于保守 , 闲置的 货币资金未能为公司创造更多收益 。

分析 : 从资产负债率 、权益乘 数指 标逐年 降低来 看 , 公司 长期偿 付能力较强 , 而且应该利用财务杠杆工具适当举债经营 。

( 三 ) 收益质量分析

2005 年 1 ~6月 2004年 2003年 2002年

净利润现金含量

- 8. 53

- 1. 53 - 0. 23 1. 97

分析 : 公司经营业务现 金流入净 额为负 数 , 而且 持续下 降 , 没有 为公司带来净利润 。也就是说 , 公司的 主营业 务没有 为公司 带来足 够的营运现金 , 相反 , 公司营业外收入获得的现金较多 。

单位: 元

2005年 1 ~6月

2004年

2003 年

2002年

经营活动产生的现金流量

- 32. 66

- 7, 869, 477. 24

46, 140, 326. 55

投资活动产生的现金流量

中水渔业2019年一季度财务分析详细报告

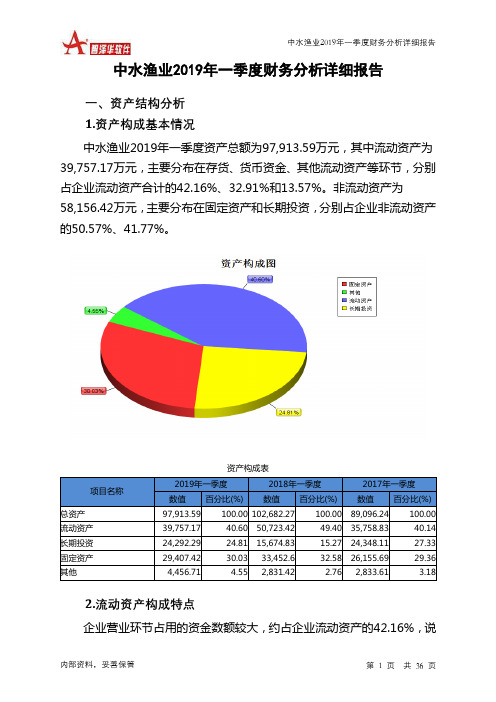

中水渔业2019年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况中水渔业2019年一季度资产总额为97,913.59万元,其中流动资产为39,757.17万元,主要分布在存货、货币资金、其他流动资产等环节,分别占企业流动资产合计的42.16%、32.91%和13.57%。

非流动资产为58,156.42万元,主要分布在固定资产和长期投资,分别占企业非流动资产的50.57%、41.77%。

资产构成表项目名称2019年一季度2018年一季度2017年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产97,913.59 100.00 102,682.27 100.00 89,096.24 100.00 流动资产39,757.17 40.60 50,723.42 49.40 35,758.83 40.14 长期投资24,292.29 24.81 15,674.83 15.27 24,348.11 27.33 固定资产29,407.42 30.03 33,452.6 32.58 26,155.69 29.36 其他4,456.71 4.55 2,831.42 2.76 2,833.61 3.182.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的42.16%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的32.91%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表项目名称2019年一季度2018年一季度2017年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产39,757.17 100.00 50,723.42 100.00 35,758.83 100.00 存货16,760.4 42.16 19,185.79 37.82 15,088.37 42.19 应收账款2,854.03 7.18 3,118.21 6.15 4,738.42 13.25 其他应收款0 0.00 450.76 0.89 3,188.22 8.92 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据0 0.00 0 0.00 0 0.00 货币资金13,085.89 32.91 15,414.98 30.39 11,810.04 33.03 其他7,056.85 17.75 12,553.69 24.75 933.78 2.613.资产的增减变化2019年一季度总资产为97,913.59万元,与2018年一季度的102,682.27万元相比有所下降,下降4.64%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中水渔业2019年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

中水渔业2019年资产总额为112,472.52万元,其中流动资产为

38,593.25万元,主要分布在存货、货币资金、其他应收款等环节,分别占企业流动资产合计的54.82%、27.76%和8.97%。

非流动资产为73,879.27万元,主要分布在固定资产和长期投资,分别占企业非流动资产的54.48%、31.79%。

资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产112,472.52 100.00 104,617.59 100.00 102,682.27 100.00 流动资产38,593.25 34.31 44,994.32 43.01 51,835.92 50.48 长期投资23,489.83 20.88 25,732.33 24.60 15,674.83 15.27 固定资产40,250.78 35.79 31,139.58 29.77 33,452.6 32.58 其他10,138.66 9.01 2,751.35 2.63 1,718.92 1.67

2.流动资产构成特点

企业营业环节占用的资金数额较大,约占企业流动资产的54.82%,说

明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的27.76%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产38,593.25 100.00 44,994.32 100.00 51,835.92 100.00 存货21,156.71 54.82 17,338.91 38.54 19,192.81 37.03 应收账款1,787.83 4.63 2,545.74 5.66 1,721.33 3.32 其他应收款3,461.38 8.97 1,161.84 2.58 978.61 1.89 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据0 0.00 0 0.00 0 0.00 货币资金10,712.73 27.76 13,951.11 31.01 20,648.58 39.83 其他1,474.6 3.82 9,996.73 22.22 9,294.59 17.93

3.资产的增减变化

2019年总资产为112,472.52万元,与2018年的104,617.59万元相比有所增长,增长7.51%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:固定资产增加9,111.2万元,在建工程增加6,954.67万元,存货增加3,817.8万元,其他应收款增加2,299.54万元,长期待摊费用增加386.04万元,其他非流动资产增加27.6万元,共计增加22,596.85万元;以下项目的变动使资产总额减少:无形资产减少5万元,预付款项减少24.24万元,应收账款减少757.91万元,长期投资减少2,242.5万元,货币资金减少3,238.38万元,其他流动资产减少8,497.89万元,共计减少14,765.92万元。

增加项与减少项相抵,使资产总额增长

7,830.93万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2019年应收账款所占比例基本合理。

其他应收款所占比例过高。

存货所占比例过高。

6.资产结构的变动情况

与2018年相比,2019年存货占营业收入的比例出现不合理增长。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2018年相比,资产结构趋于改善。

主要资产项目变动情况表

项目名称

2019年2018年2017年

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产38,593.25 -14.23 44,994.32 -13.2 51,835.92 0 长期投资23,489.83 -8.71 25,732.33 64.16 15,674.83 0 固定资产40,250.78 29.26 31,139.58 -6.91 33,452.6 0 存货21,156.71 22.02 17,338.91 -9.66 19,192.81 0 应收账款1,787.83 -29.77 2,545.74 47.89 1,721.33 0 货币性资产10,712.73 -23.21 13,951.11 -32.44 20,648.58 0

二、负债及权益结构分析

1.负债及权益构成基本情况

中水渔业2019年负债总额为31,241.7万元,资本金为31,945.5万元,所有者权益为81,230.81万元,资产负债率为27.78%。

在负债总额中,流动负债为26,317.59万元,占负债和权益总额的23.4%;短期借款为1,832.4万元,非流动负债为4,924.11万元,金融性负债占资金来源总额的6.01%。

负债及权益构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额112,472.52 100.00 104,617.59 100.00 102,682.27 100.00 所有者权益81,230.81 72.22 79,045.8 75.56 68,588.44 66.80 流动负债26,317.59 23.40 22,080.11 21.11 30,490.11 29.69 非流动负债4,924.11 4.38 3,491.68 3.34 3,603.72 3.51

2.流动负债构成情况

企业来自于非经营性应付款项的资金数额较大,约占流动负债的58.19%,经营风险较大。

企业来自于收入分配性的负债较大,约占流动负债的20.66%。